フロンティアの概要

フロンティアのIPO(新規上場)日程関連

| 仮条件決定日 | 2021/10/11 (月) |

|---|---|

| BB期間 | 開始: 2021/10/13 (水) ~ 終了: 2021/10/19 (火) |

| 公募価格決定 | 2021/10/20 (水) |

| 購入申込期間 | 開始: 2021/10/22 (金) ~ 終了: 2021/10/27 (水) |

| 上場予定日 | 2021/11/01 (月) |

フロンティアのIPO(新規上場)基本情報

| 公募株式数 | 総計:100,000株 (公募:50,000株 / 売出:50,000株)売出株式比率:50.0% |

|---|---|

| O.A.分 | 15,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 680,000株 (上場時、公募株数含む) |

| OR | 16.9% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 910円 |

| 仮条件価格 | 830~930円 (変動率:-8.8% ~+2.2% 中立 ) |

| 公募価格 | 930円 (想定価格との差:+20円 / +2.2% ) |

| IPOの資金用途 | 自動車アフターパーツのフロアマット製造工場の建設費、機械購入代金に充当する予定 |

フロンティアのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 910円 | 930円 +20円 |

958円

+28円 |

580円

分割 2倍 (+202円) |

| 変化率 | +2.2% | +3.0% | +21.1% | |

| 吸収金額 | 1.04億円 | 1.06億円 +0.02億円 |

1.10億円 +0.03億円 |

|

| 時価総額 | 6.18億円 | 6.32億円 +0.13億円 |

6.51億円 +0.19億円 |

8.05億円 +1.54億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

フロンティアの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | フロンティア |

|---|---|

| 所在地 | 福岡県福岡市中央区天神二丁目 3 番 36 号 ibbfukuoka |

| 設立 | 2003年12月22日 |

| 従業員数 | 17人 |

| 監査法人 | 仰星監査法人 |

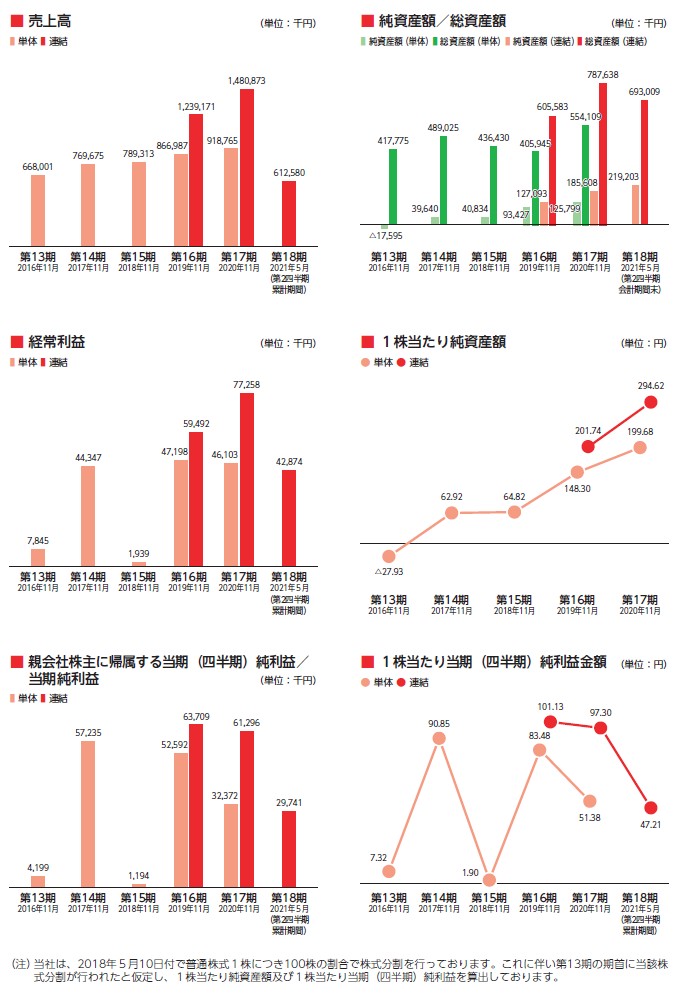

フロンティアの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2016/11 (単・13期) |

668,001 | 7,845 | 4,199 | 17,595 417,775 |

| 2017/11 (単・14期) |

769,675 15.2% |

44,347 465.3% |

57,235 1,263.1% |

39,640 489,025 |

| 2018/11 (単・15期) |

789,313 2.6% |

1,939 -95.6% |

1,194 -97.9% |

40,834 436,430 |

| 2019/11 (単・16期) |

866,987 9.8% |

47,198 2,334.1% |

52,592 4,304.7% |

93,427 405,945 |

| 2020/11 (単・17期) |

918,765 6.0% |

46,103 -2.3% |

32,372 -38.4% |

125,799 554,109 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2019/11 (連・16期) |

1,239,171 | 59,492 | 63,709 | 127,093 605,583 |

| 2020/11 (連・17期) |

1,480,873 19.5% |

77,258 29.9% |

61,296 -3.8% |

185,608 787,638 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2016/11(単・13期) | 732.35 | -2,792.89 | 0 |

| 2017/11(単・14期) | 9,085.05 | 6,292.16 | 0 |

| 2018/11(単・15期) | 1.90 | 64.82 | 0 |

| 2019/11(単・16期) | 83.48 | 148.30 | 0 |

| 2020/11(単・17期) | 51.38 | 199.68 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/11(連・16期) | 101.13 | 201.74 | -- |

| 2020/11(連・17期) | 97.30 | 294.62 | -- |

| 予想PER | 7.27倍 (2021/11連・参考EPS:125.19・想定価格910円ベース) |

|---|---|

| 予想PBR | 2.04倍 (2021/11連・参考BPS:445.03・想定価格910円ベース) |

| 予想配当 | 20.00円(2021/11) |

フロンティアのストックオプション(新株予約権)の状況

ストックオプションの未行使残高はなし。フロンティアの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,350円 (想定価格比: +440円/+48.4%) |

| 直前予想 (上場前) |

1,250円 (公募比: +320円/+34.4%) |

| 初値 | 958円 (公募比: +28円/+3.0%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

東京PROマーケットからの鞍替え上場。直近で同じ過程のGeolocationTechnologyの2匹目のどじょうとなれるか?

業種は自動車部品メーカーと地味感溢れる小売業(セクターは化学)。中国に生産委託のファブレス、ファブレスは人気が高いがコロナ後の世界情勢がどう動くか?

吸収規模が1億程度と小粒。地方市場上場で参加者限定型IPOになりそう。業績は好調なので、好調なりの初値結果を期待。

業種は自動車部品メーカーと地味感溢れる小売業(セクターは化学)。中国に生産委託のファブレス、ファブレスは人気が高いがコロナ後の世界情勢がどう動くか?

吸収規模が1億程度と小粒。地方市場上場で参加者限定型IPOになりそう。業績は好調なので、好調なりの初値結果を期待。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

東京プロマーケットから福証Qボード上場の鞍替え上場。注目度はかなり低い。

しかし、先日同じようなGeolocationTechnologyが同じような形で成功。

業種自体がもっと地味になっているので、さらに注目度は薄れると感じる。

上場日は11月1日の単独上場。閑散スケジュールの中での上場は後押ししそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2021年11月度、連結予想EPSは125.19円。

想定価格910円から計算される予想PERは約7.27倍。

業績は緩やかながら成長。今後のことは事業的にも不透明か?

しかし想定価格自体はIPOディスカウントを感じる。

1000円以下というのも買いやすさから悪くないといったところ。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約1.04億円(想定価格ベースOA分含む)の小粒IPO。

上場市場は福証Qボード市場。主幹事はエイチ・エス証券。

公募売出比は1:1。オファリングレシオは標準範囲内。

ストック・オプション制度なし。ロックアップも90日or180日が掛かっており上場後の追加売りなし。

ほぼ上場後は公募組、初値買い組によるセカンダリー相場になりそう。

規模感の小ささから需給面はなんとかなりそうで、

後は上値の目途がどのあたりを意識されるか?といったところ。

4.業種…人気化しそうな業種か?魅力があるかなど

自動車の装備メーカー(雨除けバイザーやマットなど)で新規性は低い事業。

工場を持たないファブレスメーカー。人気の高いファブレスだが、コロナ禍で影響も出そうな分野。

IPOならもう少し新規性の高そうなビジネスであって欲しかったところ。

上場後しばらくすると売買スカスカになりそうなイメージ。

5.評価…総合的評価や特記的事項を含める

初値は上場タイミングや小粒感のある需給でなんとかなりそう。

ただ、上場後の一時的なマネーゲームが終われば、あとは流動性のない静かな上場銘柄か?

1000円以下の公開価格になりそうで、業績も悪くなく配当も付くため

割安感を感じるところから、ある程度の株価までは買いに向かう層も見える。

ただし、地方市場での上場であるため参加者限定型のIPOになりそうなのは注意したい。

悪くないけど、あまりワクワクもしないことから最終評価B評価。

とりあえず公募株貰えればいいお小遣いになって欲しいところ。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

東京プロマーケットから福証Qボード上場の鞍替え上場。注目度はかなり低い。

しかし、先日同じようなGeolocationTechnologyが同じような形で成功。

業種自体がもっと地味になっているので、さらに注目度は薄れると感じる。

上場日は11月1日の単独上場。閑散スケジュールの中での上場は後押ししそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2021年11月度、連結予想EPSは125.19円。

想定価格910円から計算される予想PERは約7.27倍。

業績は緩やかながら成長。今後のことは事業的にも不透明か?

しかし想定価格自体はIPOディスカウントを感じる。

1000円以下というのも買いやすさから悪くないといったところ。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約1.04億円(想定価格ベースOA分含む)の小粒IPO。

上場市場は福証Qボード市場。主幹事はエイチ・エス証券。

公募売出比は1:1。オファリングレシオは標準範囲内。

ストック・オプション制度なし。ロックアップも90日or180日が掛かっており上場後の追加売りなし。

ほぼ上場後は公募組、初値買い組によるセカンダリー相場になりそう。

規模感の小ささから需給面はなんとかなりそうで、

後は上値の目途がどのあたりを意識されるか?といったところ。

4.業種…人気化しそうな業種か?魅力があるかなど

自動車の装備メーカー(雨除けバイザーやマットなど)で新規性は低い事業。

工場を持たないファブレスメーカー。人気の高いファブレスだが、コロナ禍で影響も出そうな分野。

IPOならもう少し新規性の高そうなビジネスであって欲しかったところ。

上場後しばらくすると売買スカスカになりそうなイメージ。

5.評価…総合的評価や特記的事項を含める

初値は上場タイミングや小粒感のある需給でなんとかなりそう。

ただ、上場後の一時的なマネーゲームが終われば、あとは流動性のない静かな上場銘柄か?

1000円以下の公開価格になりそうで、業績も悪くなく配当も付くため

割安感を感じるところから、ある程度の株価までは買いに向かう層も見える。

ただし、地方市場での上場であるため参加者限定型のIPOになりそうなのは注意したい。

悪くないけど、あまりワクワクもしないことから最終評価B評価。

とりあえず公募株貰えればいいお小遣いになって欲しいところ。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

フロンティアへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。フロンティアの初値予想投票は締め切りました。

現在の読者予想件数:66件

読者予想サマリ 平均値:1,437円 | 中央値:1,380円 | 補正値:1,388円

最高:4,600円 >>>> 最低:905円

最高:4,600円 >>>> 最低:905円

みんすくみ様(2021/10/28) スタンス:(B) BB期間終了後

予想値:1,350円(公募価格比:+420円)

ようわからん!様(2021/10/28) スタンス:(C) BB期間終了後

予想値:1,235円(公募価格比:+305円)

なんか楽しめる感じがしない。

渋柿食べたい様(2021/10/27) スタンス:(S) BB期間終了後

予想値:1,480円(公募価格比:+550円)

このくらいで

Mta様(2021/10/26) スタンス:(C) BB期間終了後

予想値:1,000円(公募価格比:+70円)

あまり魅力的ではない?

ももち様(2021/10/26) スタンス:(A) BB期間終了後

予想値:1,440円(公募価格比:+510円)

小粒IPO、追加売り無しでセカンダリー相場になるか。

ごくう様(2021/10/26) スタンス:(B) BB期間終了後

予想値:1,170円(公募価格比:+240円)

これくらいでしょう

ひかせ様(2021/10/25) スタンス:(B) BB期間終了後

激予想値:4,600円(公募価格比:+3,670円)

カレーどすた様(2021/10/25) スタンス:(B) BB期間終了後

予想値:1,760円(公募価格比:+830円)

公募枚数が少ないので、マネーゲームに火が付けばひょっとするかもしれません。

まあ当然のごとく落選したので、わりとどうでもいいですが。

今後、楽天銀行と住信SBIネット銀行の2大IPOがあるらしいので、それに期待したいと思います。

まあ当然のごとく落選したので、わりとどうでもいいですが。

今後、楽天銀行と住信SBIネット銀行の2大IPOがあるらしいので、それに期待したいと思います。

マイク様(2021/10/24) スタンス:(A) BB期間終了後

予想値:1,450円(公募価格比:+520円)

ファブレスビジネスで、今の時代のビジネス形態。これからも期待できそう。

メロン様(2021/10/21) スタンス:(A) BB期間終了後

予想値:1,500円(公募価格比:+570円)

割安感とスケジュールと小粒、業績好調感でこれぐらかと。

通りすがりの者様(2021/10/20) スタンス:(B) メルアドなし BB期間終了後

予想値:1,200円(公募価格比:+270円)

主幹事会社から当選きたので、お小遣い程度には欲しい。

イポ太郎様(2021/10/20) スタンス:(B) BB期間終了後

予想値:1,395円(公募価格比:+465円)

このくらいまでいけばご立派^^

IPO投資家様(2021/10/20) スタンス:(B) BB期間終了後

予想値:1,199円(公募価格比:+269円)

地味過ぎるが、プラスにはなるでしょう。

レモンパン様(2021/10/20) スタンス:(A) BB期間終了後

予想値:1,410円(公募価格比:+480円)

さすがに、当たらないかな。

デモザイキング様(2021/10/19) スタンス:(B) BB期間終了前

予想値:1,450円(公募価格比:+520円)

注目度は最下級、小型が取り得

二次微分様(2021/10/19) スタンス:(B) BB期間終了前

予想値:1,750円(公募価格比:+820円)

きっと当たりっこないから見てるだけ

豚毛様(2021/10/19) スタンス:(D) BB期間終了前

予想値:1,000円(公募価格比:+70円)

IPO冬の時代やで

kuro様(2021/10/19) スタンス:(C) BB期間終了前

予想値:930円(公募価格比:±0円)

いくらかプラスになればいいな

バナくん様(2021/10/19) スタンス:(B) BB期間終了前

予想値:1,200円(公募価格比:+270円)

枚数少ないですが、マイナー市場で盛り上がりに欠けそう

房州ビワ様(2021/10/19) スタンス:(B) BB期間終了前

予想値:1,900円(公募価格比:+970円)

直近3銘柄、現在株価が公募割れ中で不安・・・

このもん様(2021/10/19) スタンス:(B) BB期間終了前

予想値:1,900円(公募価格比:+970円)

ジミー小型

ペリドット様(2021/10/19) スタンス:(B) BB期間終了前

予想値:1,350円(公募価格比:+420円)

エイチエスは持っていないし当選は無いだろうな

かっきー様(2021/10/18) スタンス:(B) BB期間終了前

予想値:1,389円(公募価格比:+459円)

地合いは良い。

アロエ様(2021/10/18) スタンス:(B) BB期間終了前

予想値:1,550円(公募価格比:+620円)

地方上場は未知数⁉️

SIFT様(2021/10/17) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+470円)

極小枚数だけど買いも少ないでしょうかね

Tomato Juice様(2021/10/17) スタンス:(S) BB期間終了前

予想値:2,100円(公募価格比:+1,170円)

強気過ぎたかな?

境多摩様(2021/10/17) スタンス:(B) BB期間終了前

予想値:1,800円(公募価格比:+870円)

軽量なので大口の買いが入るとドカンと上がる

カルマン様(2021/10/17) スタンス:(A) BB期間終了前

予想値:1,700円(公募価格比:+770円)

2倍は無理かな

米国財政破綻様(2021/10/16) スタンス:(C) BB期間終了前

予想値:930円(公募価格比:±0円)

ピタリ賞

ウィーナ様(2021/10/16) スタンス:(B) BB期間終了前

予想値:1,650円(公募価格比:+720円)

まずまずの成長率

1桁だけど

1桁だけど

lcms様(2021/10/16) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:+270円)

配当利回り2%

微妙

微妙

歯車様(2021/10/16) スタンス:(B) BB期間終了前

予想値:1,600円(公募価格比:+670円)

地味

AIM様(2021/10/16) スタンス:(A) BB期間終了前

予想値:2,000円(公募価格比:+1,070円)

超小型は予想外に上がる可能性

チマサンチュ様(2021/10/16) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+570円)

前のフロンティア銘柄は公募割れでしたが今度はどうかな

みよぶー様(2021/10/15) スタンス:(C) BB期間終了前

予想値:1,150円(公募価格比:+220円)

伸びないと見た!!

ほいみん様(2021/10/14) スタンス:(B) BB期間終了前

予想値:1,510円(公募価格比:+580円)

ピタリ賞ねらいです

ダングラ様(2021/10/14) スタンス:(B) BB期間終了前

予想値:1,200円(公募価格比:+270円)

地味業種

売り上げの伸びも地味

売り上げの伸びも地味

waikazu様(2021/10/14) スタンス:(B) BB期間終了前

予想値:1,210円(公募価格比:+280円)

期待しすぎかな

ゆどうふ様(2021/10/14) スタンス:(B) BB期間終了前

予想値:1,200円(公募価格比:+270円)

福Qでこのくらいか。

愛読者様(2021/10/14) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+570円)

そこそこ期待

ももんが様(2021/10/14) スタンス:(B) BB期間終了前

予想値:1,750円(公募価格比:+820円)

これくらいまでいったりして

hal様(2021/10/13) スタンス:(B) BB期間終了前

予想値:1,150円(公募価格比:+220円)

欲しいです!

ゆくゆくダイヤモンド様(2021/10/13) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+470円)

当たり本数が少ないので、初値はある程度あがると予想させていただきます。

だるたにあん様(2021/10/13) スタンス:(B) BB期間終了前

予想値:1,100円(公募価格比:+170円)

需要はあまり無いような気がします

UG様(2021/10/13) スタンス:(B) BB期間終了前

予想値:1,240円(公募価格比:+310円)

板が薄い株は上場後は悲惨。

まつ様(2021/10/13) スタンス:(B) BB期間終了前

予想値:1,280円(公募価格比:+350円)

少しはあがるかも?

御影屋人様(2021/10/13) スタンス:(C) BB期間終了前

予想値:1,160円(公募価格比:+230円)

この辺が相場か

スティンガー様(2021/10/13) スタンス:(B) BB期間終了前

予想値:1,180円(公募価格比:+250円)

枚数僅少で割安でもどこまで買いが入るか読めないですね。

トシ様(2021/10/13) スタンス:(C) BB期間終了前

予想値:1,050円(公募価格比:+120円)

公募より少し上くらいになりそう

parms様(2021/10/12) スタンス:(B) BB期間終了前

予想値:1,210円(公募価格比:+280円)

切りのいいところで300up

タカ様(2021/10/12) スタンス:(B) BB期間終了前

予想値:1,290円(公募価格比:+360円)

かぶけ様(2021/10/12) スタンス:(C) BB期間終了前

予想値:1,250円(公募価格比:+320円)

まずまずか

my20001様(2021/10/12) スタンス:(S) BB期間終了前

予想値:1,280円(公募価格比:+350円)

福証というのがどうでるかですね

dai様(2021/10/12) スタンス:(C) BB期間終了前

予想値:1,210円(公募価格比:+280円)

小型、配当ありということで頑張ってほしい!

色違いのベトベトン様(2021/10/12) スタンス:(B) BB期間終了前

予想値:1,380円(公募価格比:+450円)

地方とはいえ平均的な分売より少ない吸収金額と考えたら何とでもなりそう

hakio様(2021/10/09) スタンス:(B) BB期間終了前

予想値:1,421円(公募価格比:+491円)

good campany

のぶ様(2021/10/07) スタンス:(A) BB期間終了前

予想値:1,940円(公募価格比:+1,010円)

直感だけど、この辺で。。。

★★★★四星球様(2021/10/07) スタンス:(B) BB期間終了前

予想値:1,300円(公募価格比:+370円)

これくらいかな??

ぎゃーふぶ様(2021/10/06) スタンス:(C) BB期間終了前

予想値:905円(公募価格比:-25円)

どうせ当たらないから公募割れしろ!

ゆうくん様(2021/10/06) スタンス:(C) BB期間終了前

予想値:1,120円(公募価格比:+190円)

微妙

ルイコスタ様(2021/10/06) スタンス:(A) BB期間終了前

予想値:1,800円(公募価格比:+870円)

規模がここまで小さいと需要世供給によってマネーゲーム化する可能性あり。

はる様(2021/10/02) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+570円)

超激戦のプレミアチケット!!

イスカンダル様(2021/09/30) スタンス:(A) メルアドなし BB期間終了前

予想値:1,400円(公募価格比:+470円)

業績好調。超小型のファイナンス、VCもおらず、ロックアップもしっかり。ビジネスモデルが地味なため、株価は910円(予想PER=7.3倍)と割安。しかも11月末で配当20円。これくらいでは?

きむ様(2021/09/29) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+470円)

そこそこ上がるかな

りすきち様(2021/09/28) スタンス:(B) BB期間終了前

予想値:1,520円(公募価格比:+590円)

このくらい

みのボンタ様(2021/09/28) スタンス:(B) BB期間終了前

予想値:1,320円(公募価格比:+390円)

鞍替え上場ではこの位?

公募数は最小単位1000

よくわからんな

公募数は最小単位1000

よくわからんな

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。

今年こそは当たってほしいIPO&巫女さん