徐々に日本でも浸透してきているクラウドファンディングやソーシャルレンディングですが、最近良く聞くけど「クラウドファンディングとソーシャルレンディングの違いは何?」「クラウドファンディングにも〇〇型とか色々あるけど違いは?」等、このページで紐解いていきたいと思います。

日本でも最近流行ってきていますが、まだまだ新しい投資先として認知度もこれからという部分があります。しっかりと理解して投資を行いたいところでしょう。

クラウドファンディングとソーシャルレンディングの違い、言葉の定義

まずは多くの人が疑問に感じるクラウドファンディングとソーシャルレンディングの違いについてです。

クラウドファンディング・・・「群衆(crowd)+資金調達(funding)」と2つの英語を組み合わせた言葉で、言葉の通り不特定多数の群衆から資金調達を行う方法です。日本では2014年の金融商品取引法改正をきっかけに、法整備などが行われサービスを提供する会社が増えてきました。

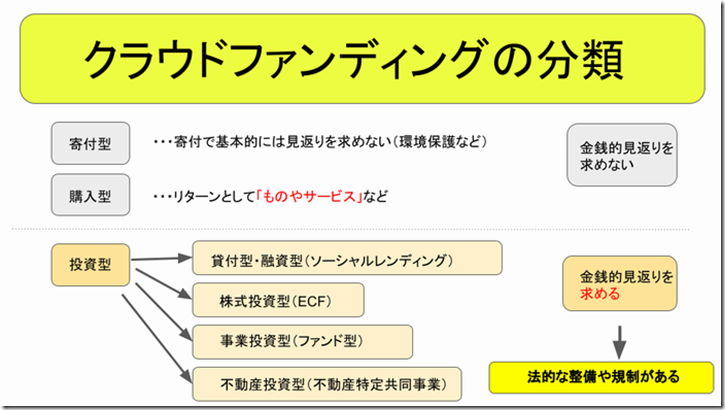

分類として「寄付型」「購入型」「投資型」という呼び方などに分けられ、さらに投資する対象によって細かく投資型でも「不動産投資型、株式投資型、融資・貸付型、事業投資型」など業者によって注力するサービスで差別化して紹介されています。またこの細かく分けられた部分で法律や監督省庁、募集条件の差がかなりでるので、サービスの分類をよく見ることが違いを知る上で重要となります。

ソーシャルレンディング・・・「社会的な(social)+貸付(lending)」とこちらも2つの英語が組み合わさっています。ソーシャルレンディングは海外ではP2P(Peer-to-Peer) lendlingとも呼ばれ「借りたい人(企業)」と「貸したい人(投資家、融資者、寄付活動家)」などを繋げるサービスです。日本で最初にソーシャルレンディングを運用したのはmaneoで2008年。2014年頃に新しい投資の仕組みとして話題となってきていました。

分類として「マーケット型(貸付時に金利が動く)」「オークション型(利率のオークション)」「貸付型・ファンド型(サービス会社が金利、金額、期間を決定)」に分かれますが、日本で提供しているサービスの多くが「貸付型・ファンド型」のソーシャルレンディングとなっていて、既に業者が審査して、利率や投資期間など決めてくれている方が安全志向の日本人向けと言えるのかもしれません。

こうしてみると「クラウドファンディング」と「ソーシャルレンディング」は言葉は違うものの、「不特定多数のお金を融資する層(投資家、寄付活動家など)」と、「お金を借りたい・調達したい層(事業会社や事業活動など)」を繋げるサービスという点では同じものと言う見方ができます。

実際に「貸付型(融資型)クラウドファンディン|ソーシャルレンディング」を併記して紹介しているサービスも多く、同義として扱っている業者も多いです。

その他、共通していると感じる部分は

- 多数の出資者を募ることで、小口に分けることで少額投資で参加可能。事業会社・事業活動側から見れば、比較的大きな必要資金を複数の出資者から募ることが出来るので集めやすい。

- 社会的意義の高いものや、今までは投資しづらかった案件が行いやすい(新商品開発や社会的問題への取り組み事業など)

といった部分が挙げられます。

一方で違いとなる部分は「クラウドファンディング」「ソーシャルレンディング」の差で見るよりも、その下の分類によって大きく内容が異なるので、その部分を見たほうがよく、例えば

- 「寄付型」「購入型」は金銭的見返りを求めない部分で大きく異なる。

- 不動産投資型は不動産への直接投資(不動産特定共同事業法に基づく電子取引業務、国土交通省管轄)がある

などです。

個人的には日本では先にソーシャルレンディングサービスが新しい投資手法として伸びそうになっていたため、様々な後発で事業を開始しているクラウドファンディングサービスも、ソーシャルレンディングとの違いは何?という見方で見られやすくなっていると感じます。今後、クラウドファンディングを見る時にそれが〇〇型の何なのか?に注目することで、そのサービスの特徴を知ることが出来ると感じます。

クラウドファンディングの分類の紹介

クラウドファンディングやソーシャルレンディングを知るにはその分類が大事ということで、クラウドファンディングの分類とその特徴を紹介したいと思います。

まずは「金銭的見返りを求めるか求めないか」で大きく分類され、金銭的見返りを求める「投資型」では投資方法や投資対象によって様々なタイプに分かれています。またサービス業者も何処に注力するかによって、それぞれのサービスは〇〇型なのかを紹介しています。

一つずつ分類したものを見ていきたいと思います。投資型として金銭的見返りを求めるほうが認知度も高く人気ですので、人気の高いところから紹介しましょう。

貸付型・融資型クラウドファンディング(ソーシャルレンディング)

日本ではもっとも一般的なクラウドファンディングの形と言えて、日本でソーシャルレンディングを言われるサービスも大抵この形。運営会社が募集時に借りての企業や事業を審査して「利率固定」「期間固定」「募集金額固定」している(貸付型・ファンド型)が多い。

取り扱い業者は金融商品取引法の第2種金融商品取引業の登録が必要で、金融庁の監督を受ける。貸付型の場合はさらに貸金業法の貸金業登録が必要(プラットフォーマーではなく別会社(投資先会社)で取得している場合が多い)。

投資先として見られるのが「海外事業(ローンファンド、マイクロファイナンス)」「不動産投資事業(貸付型)」「太陽光発電など新電力」あたり。

主な貸付型・融資型クラウドファンディング(ソーシャルレンディング)取り扱いの事業者(サービス)

| サービス名 | 開始年 | 提供元 | 特記・特徴 |

|---|---|---|---|

| バンカーズ | 2020年 | バンカーズ | 楽天ポイント導入 |

| CAPIMA(キャピマ) | 2022年 | アバンダンティアキャピタル | 案件さまざま、案件毎にスペックが異なる |

| Funvest | 2021年 | Fintertech株式会社 | 大和証券グループ、クレディセゾンGが出資 |

| Funds | 2019年 | ファンズ | 上場企業など大手への貸付が多い |

| AGクラウドファンディング | 2021年 | AGクラウドファンディング | アイフル系で貸金に強い |

| CrowdBank | 2013年 | 日本クラウド証券 | 投資先は海外が多い |

| COOL | 2019年 | COOL | ZUUグループ |

| LENDIX | 2017年 | LENDEX | 東急リバブルが物件を査定審査、担保設定 |

| Pocket Fundling | 2019年 | 財全BANK | 沖縄物件が多い |

| マリタイムバンク | 2022年 | 日本マリタイムバンク | 日本初、船舶投資専門 |

貸付型・融資型クラウドファンディング(ソーシャルレンディング)取扱い事業者の特徴と感想を随時更新

上記ページにて各業者の特徴などはより詳しくまとめています。

サービス歴が古いものから新規に新たな特徴を出しているところなどいろいろです。ソーシャルレンディングは貸付先などの問題もあったりして撤退や破綻なども見られますので、より安心感や透明性を求めたいですね。

不動産投資型クラウドファンディング

ここで分類する不動産投資型クラウドファンディングは「不動産特定共同事業型」で「不動産特定共同事業法」に基づいた事業を行っているものを指す。管轄は国土交通省、取り扱う案件は不動産に限られる。

複数の投資家が共同で出資を行い、不動産を取引・運用。収益を分配するスタイル。不動産は高額になるため小口に分けることで投資しやすくなるのが特徴。もともと不動産取引系を運営していた会社が、クラファンの案件化してサービスとして提供している場合が多い。

主な不動産投資型クラウドファンディング取り扱いの事業者(サービス)

| サービス名 | 開始年 | 提供元 | 特記 |

|---|---|---|---|

| オーナーズブック | 2014年 | ロードスターインベストメンツ | 国内初の不動産特化型クラウドファンディング、2017年上場 |

| COZUCHI | 2019年 | LAETOLI | 都心の優良立地が多い |

| 大家どっとこむ | 2020年 | グローベルス | 社名イメージ通りアパート運営系が多い |

| Jointoα(ジョイントアルファ) | 2020年 | 穴吹興産 | 香川本店で四国に強み、「アルファ」ブランドマンション |

| ゴールドクラウド | 2022年 | ゴールドトラスト | 愛知基盤、高齢者住宅などに強み |

| DARWIN funding | 2022年 | ダーウィンアセットパートナーズ | マンション経営系、都市型、東京中心 |

| 不動産バンク | 2021年 | ファミリーコーポレーション | 首都圏中古アパート系、高利回り |

| 汐留ファンディング | 2023年 | 汐留プロパティ | 利回り10%と高レベル。抽選必至の状態 |

| アセクリ | 2020年 | エボルゾーン | 首都圏一棟もの中心、高利回り、供給実績多い |

| Rimple(リンプル) | 2020年 | プロパティエージェント | 大手運営の安心感、ポイント投資も可能 |

| SOLS(ソルス) | 2020年 | 不二興産 | 中古リノベーションが得意 |

| みらファン | 2022年 | みらいアセット | 中部地方に強み、名古屋本社。 |

| victory fund | 2021年 | カチデベロップメント | 目標利回りが高い、キャピタル・インカム複合型 |

| TOMOTAQU(トモタク) | 2023年 | イーダブルジー | 全国の幅広い案件が特徴。狙い目 |

| ゴコウファンド | 2021年 | 五黄不動産 | 中長期、店舗テナント開発 |

| REEZIN(リーズイン) | 2023年 | 新成トラスト | 大阪の区分マンションがメイン、短期回転型 |

| Re:Vest | 2023年 | リバイブル | 東京都心部の好立地物件 |

| ヤマワケエステート | 2023年 | ヤマワケエステート | 年利84.6%の高利回り案件も |

| ネット不動産ファンディング | 2024年 | Maki Financiers Japan | 港区・千代田区といった好立地で高利回り案件を実現 |

| 投活(トウカツ) | 2023年 | トラスト | 確定利回りが想定利回りを大幅に上回ることあり |

| つくるファンド | 2024年 | フジケン | 手軽な不動産投資でまちづくりに貢献 |

| LIFULL(ライフル) | 2024年 | LIFULL Investment | 業界初のワンストッププラットフォーム運営 |

不動産投資型クラウドファンディング取扱い事業者の特徴と感想を随時更新

上記ページにて各業者の特徴などはより詳しくまとめています。

不動産特定共同事業は歴史が古く1995年に「不動産特定共同事業法」は成立している。その中でも、投資家一人あたりの出資額100万円、総額1億円を超えないものは「小規模不動産特定共同事業」として扱われる。

他のクラウドファンディングよりも不動産に特化することで投資対象が分かりやすく、また投資案件としての歴史もあるため大口どころが小口化してサービスしているところも増えている。数が増えてきているので、それぞれの見極めや強みなどもしっかりと見ておきたい。

不動産投資型クラウドファンディングは安全面と高利回りのバランスが良くクラウドファンディングとしては非常に人気が高いため、案件の供給が追いついておらず、投資するのも難しい状態が続いている。多くの業者さんに登録して抽選や先着申込みで投資できればラッキーぐらいの状態になっている。

一気に数が増えて流動性の高い分野でもあるので、ご自身の投資意識に合わせて選択したい。リスク・リターンはそのまま利回りにも出ている印象。

株式投資型クラウドファンディング(ECF)

クラウドファンディングの中でも株式に投資して未上場株を取得する仕組み。エンジェル投資や未来のIPOの可能性の株を購入できるということで、ややハイリスク・ハイリターンに分類できそう。

2015年5月に金融商品取引法が改正されて制度化された、実際に日本1号案件が出たのは2017年5月。

クラウドファンディング業者は第一種少額電子募集取り扱い業の登録が必要。制限としては「募集は1社につき年間1億円未満まで、投資家は1社に付き1年50万までの投資(少額の制限)」と定められている。イグジットはIPOかバイアウトなどがないと換金できないため換金性が低く、中長期の投資を意識する必要。

主な株式投資型クラウドファンディング取り扱いの事業者(サービス)

| サービス名 | 開始年 | 提供元 | 特記 |

|---|---|---|---|

| FUNDINNO(ファンディーノ) | 2017年 | 日本クラウドキャピタル | 最大手、一強体制 |

| Unicorn(ユニコーン) | 2019年 | ユニコーン | 全案件に株主優待、ZUUグループ |

| イークラウド | 2020年 | イークラウド | 大和証券・サイバーエージェント系 |

| CF Angels | 2020年 | CFスタートアップス | CAMPFIREグループ→譲渡(Dホールディングス) |

| AngelNavi | 2021年 | エンジェルナビ | 案件は少ない。延長する |

個人投資家が投資家登録しておきたい株式投資型クラウドファンディング業者の特徴と感想を随時更新

上記ページにて各業者の特徴などはより詳しくまとめています。

取り扱い件数や累積募集額などダントツNo.1のFUNDINNO(ファンディーノ)が業界を牽引している。続く競合会社もそれぞれの特色(株主優待を用意、案件の選定力など)を活かして、競い合いながら業界の発展を目指している。

事業投資型(ファンド型)クラウドファンディング

貸付型・融資型クラウドファンディング(ソーシャルレンディング)と同じ第2種金融商品取引業の登録が必要だが、違う点が「事業収益から分配」なので、より案件の業績が重要になる。そのため、これからの成長を見込んでビジネスを始めるというものに投資する意味合いが強い。中小企業やベンチャー企業応援クラファンのイメージ。

投資先の業績が良ければリターンも大きくなるが、逆に悪ければ元本割れの可能性が高い。株式投資型ほどリスクを追わないが、融資型に比べると企業の成長に対して投資するという点で上記2つの折衷的な面も見られる。

主な事業投資型(ファンド型)クラウドファンディング取り扱いの事業者(サービス)

| サービス名 | 開始年 | 提供元 | 特記 |

|---|---|---|---|

| セキュリテ | 2009年 | ミュージックセキュリティーズ | インパクト投資 |

事業投資型(ファンド型)クラウドファンディング取扱い事業者の特徴と感想を随時更新

上記ページにて各業者の特徴などはより詳しくまとめています。

エンジェル投資したいけど、株式投資型ほどのリスク(イグジットが分からない)を負いたくはないという層にマッチしそうなクラファン。ただし、株式投資型と同じく投資先のビジネスが成功するか?という目が必要な印象。

一方、金銭的見返りを求めないクラウドファンディング業者も古くからたくさん出てきており、こちらは出資先案件に共感できるか?協力できるか?といった自分の興味関心とマッチングが取れているかが重要。

寄付型クラウドファンディング

「寄付型」のその名の通り見返りを求めないクラウドファンディング。社会的な問題や、事業継続が厳しい状況だけど頑張って欲しいなどで「寄付型クラウドファンディング」で資金を集めてなんとか存続させたり、新しいプロジェクトを立ち上げたりしています。

寄付する側にとっては、プロジェクトが明確であるため寄付したお金がちゃんと目的に使われることを確認できるというメリットが有ります。特に東日本大震災の復興プロフジェクトなどで認知度が急速に広まった感がありますね。

ただし、寄付型という名前にはなっているが、法的な制度での税制優遇などは寄付先が「寄付金控除の対象」になっているかで分けられる点には注意したいですね。

主な寄付型クラウドファンディング取り扱いの事業者(サービス)

| サービス名 | 開始年 | 提供元 | 特記 |

|---|---|---|---|

| CAMPFIRE | 2011年 | CAMPFIRE | 分野2強1角、先進、リターン多い |

| Readyfor Charity | 2011年 | READYFOR | 分野2強1角 |

| A-Port+寄付型 | — | 朝日新聞 | メディア系 |

その他、新聞社や各メディアなどが発信力を活かして寄付型クラウドファンディングを独自で募っていることが多いです。

購入型クラウドファンディング

購入型クラウドファンディングの立役者はCAMPFIREで、現在プロジェクト成立件数国内No.1のプラットフォームとして知名度も高い。見返りとしては融資先のプロジェクトから得られる「サービスや物品(もの)」。金銭的見返りを求めないことから貸金業法や金融商品取引法などの制限を受けることなく活動ができます。

ただし、規制や制限がないことから、逆にいうと税制上の優遇などの整備も整っていないと言えます。

多いのは「アーティスト(楽曲や書籍など)の支援」「新商品開発支援」「新商売支援」「研究支援」など。

主な購入型クラウドファンディング取り扱いの事業者(サービス)

| サービス名 | 開始年 | 提供元 | 特記 |

|---|---|---|---|

| CAMPFIRE | 2011年 | CAMPFIRE | 国内成立No.1で最大級 |

| READYFOR | 2011年 | READYFOR | 大手で有名 |

| Makuake | 2013年 | マクアケ | 2019年マザーズ上場、サイバーエージェント系 |

ここまでが金銭的見返りを求めないクラウドファンディング。前述したようにリターンとして金銭的見返りを求めるクラウドファンディングもあり、どうせなら金銭的見返りを求めつつ投資したいという人が多いと思えるため、寄付型や購入型で資金を集めるのはかなり難しいところがあるといえる。それでもプラットフォーマーとして頑張っているのは素晴らしいと言えそう。

こうしてみてみると非常に多くのタイプのクラウドファンディングサービスが、日本で提供されています。また認知度の高まりと同時に、余剰資金を銀行に預けていてもちっとも資産が増えない日本の事情からか、急速に人気が高まりつつあります。

色々なタイプをしっかりと理解すると同時に、それぞれのサービスの特徴や得意な部分をしっかりと分かった上で、好きな投資先に投資していきたいところです。