日本オーエー研究所の概要

日本オーエー研究所のIPO(新規上場)日程関連

| 仮条件決定日 | 2024/12/04 (水) |

|---|---|

| BB期間 | 開始: 2024/12/06 (金) ~ 終了: 2024/12/12 (木) |

| 公募価格決定 | 2024/12/13 (金) |

| 購入申込期間 | 開始: 2024/12/16 (月) ~ 終了: 2024/12/19 (木) |

| 上場予定日 | 2024/12/23 (月) |

日本オーエー研究所のIPO(新規上場)基本情報

| 公募株式数 | 総計:180,000株 (公募:120,000株 / 売出:60,000株)売出株式比率:33.3% |

|---|---|

| O.A.分 | 27,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 804,000株 (上場時、公募株数含む) |

| OR | 25.7% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 570円 |

| 仮条件価格 | 510~550円 (変動率:-10.5% ~-3.5% 超弱気 ) |

| 公募価格 | 550円(想定価格との差:-20円 / -3.5% ) |

| IPOの資金用途 | 技術系人材の採用・育成費、及び借入金の返済に充当する予定 |

日本オーエー研究所のIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 570円 | 550円 -20円 |

600円

+50円 |

991円

(+391円) |

| 変化率 | -3.5% | +9.1% | +65.2% | |

| 吸収金額 | 1.17億円 | 1.13億円 -0.4億円 |

1.24億円 +0.10億円 |

|

| 時価総額 | 4.58億円 | 4.42億円 -0.1億円 |

4.82億円 +0.40億円 |

7.96億円 +3.14億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

日本オーエー研究所の取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

|

||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | 日本オーエー研究所 |

|---|---|

| 所在地 | 東京都千代田区西神田三丁目2番1号 住友不動産千代田ファーストビル南館4階 |

| 設立 | 1983年05月11日 |

| 従業員数 | 223人 |

| 監査法人 | 有限責任大有監査法人 |

日本オーエー研究所の概況(直近の経営指標、業績予想)

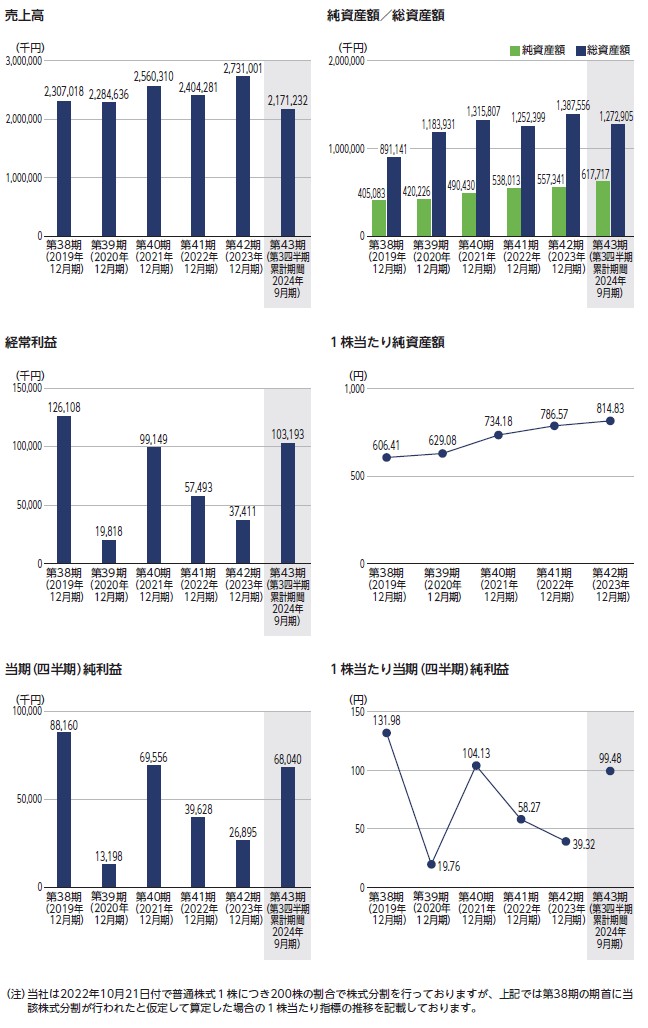

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2019/12 (単・38期) |

2,307,018 | 126,108 | 88,160 | 405,083 891,141 |

| 2020/12 (単・39期) |

2,284,636 -1.0% |

19,818 -84.3% |

13,198 -85.0% |

420,226 1,183,931 |

| 2021/12 (単・40期) |

2,560,310 12.1% |

99,149 400.3% |

69,556 427.0% |

490,430 1,315,807 |

| 2022/12 (単・41期) |

2,404,281 -6.1% |

57,493 -42.0% |

39,628 -43.0% |

538,013 1,252,399 |

| 2023/12 (単・42期) |

2,731,001 13.6% |

37,411 -34.9% |

26,895 -32.1% |

557,341 1,387,556 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/12(単・38期) | 131.98 | 606.41 | 0 |

| 2020/12(単・39期) | 19.76 | 629.08 | 0 |

| 2021/12(単・40期) | 104.13 | 734.18 | 0 |

| 2022/12(単・41期) | 58.27 | 786.57 | 13 |

| 2023/12(単・42期) | 39.32 | 814.83 | 13 |

| 予想PER | 5.47倍 (2024/12単・参考EPS:104.12・想定価格570円ベース) |

|---|---|

| 予想PBR | 0.68倍 (2024/12単・参考BPS:841.76・想定価格570円ベース) |

| 予想配当 | 18.00円(2024/12) |

日本オーエー研究所の上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 奥山 宏昭 | 550,800 (60,000:10.9%) |

80.50 | 180日 |

| 奥山 伸子 | 98,000 | 14.30 | 180日 |

| 田村 信裕 | 19,200 | 2.80 | 180日 |

| 尾形 朋輝 | 3,200 | 0.50 | 180日 |

| 川東 卓時 | 3,200 | 0.50 | 180日 |

| 田中 進吾 | 3,200 | 0.50 | 180日 |

| 町野 公彦 | 3,200 | 0.50 | 180日 |

| 関谷 久 | 3,200 | 0.50 | 180日 |

| 既存株主総計(8) | 684,000 | 100 | 対象 624,000株 カバー率 100.00% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

日本オーエー研究所のストックオプション(新株予約権)の状況

ストックオプションの未行使残高はなし。日本オーエー研究所の初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

530円(想定価格比: -40円/-7.0%) |

| 直前予想 (上場前) |

530円(公募比: -20円/-3.6%) |

| 初値 | 600円(公募比: +50円/+9.1%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

東証プロマーケットから名証ネクストへの鞍替え上場。2022年12月21日に東証プロ上場、その時に100株500円で売買が行われただけ・・・。

1983年設立のシステム開発会社。官公庁や金融・法人向けのシステム開発を行う。

業績は横ばいが続いていそうで、成長性に乏しくIPOする意味には乏しそう。

地方市場上場IPOでJトラストグローバル証券主幹事銘柄は連続公募割れ、しかも割安でも株価は下げ続けており心証が悪い。

一方、さすがにかなり割安、小粒IPOなのは評価できる。それでも12月末上場では初値は苦戦が目に見えるか?

1983年設立のシステム開発会社。官公庁や金融・法人向けのシステム開発を行う。

業績は横ばいが続いていそうで、成長性に乏しくIPOする意味には乏しそう。

地方市場上場IPOでJトラストグローバル証券主幹事銘柄は連続公募割れ、しかも割安でも株価は下げ続けており心証が悪い。

一方、さすがにかなり割安、小粒IPOなのは評価できる。それでも12月末上場では初値は苦戦が目に見えるか?

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

東証プロマーケットから名証ネクストへの鞍替え上場。

もともと取引のないプロ市場から、閑散の地方市場へ。注目度は非常に薄くなりそう。

12月の上場ラッシュ中で同時上場もあり、タイミング的にもさらに厳しい。

上場意義も薄く感じられることから、最早IPO視点で見るのも危険。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年12月度、単体予想EPSは104.12。

想定価格570円から計算される予想PERは約5.47倍。

業績はほぼ横ばいで成長性は感じない。

指標的にはかなり割安放置という銘柄に見える。

想定価格でも指標で割安なのに、仮条件はさらに引き下げ、人気の無さを露呈している。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約1.17億(想定価格ベースOA分含む)の小型IPO。

上場市場は名証ネクスト市場。主幹事はJトラストグローバル証券。

公募売出比率は2:1で公募が多い。オファリング・レシオは標準範囲。

既存株主にはベンチャーキャピタルなど見当たらない。ロックアップは100%180日で掛かっている。

ストック・オプションの制度なし。

上場後売り圧力を全く感じない状況で本来なら需給面は良好と書きたいところだが、

このところの地方市場上場銘柄への上場時の買いの少なさなどを考慮すると、このレベルでも不安視。

また主幹事のIPO案件が軒並み厳しい結果になっていることへの不信感も強そう。

4.業種…人気化しそうな業種か?魅力があるかなど

40期超えのシステム系請負企業で人気化は難しい。業績も成長性が見当たらない。

公共事業や金融システムへの関与が複数書かれていて実績になっているが、逆に見どころはその程度で、

上場する意義が感じづらいのが魅力に欠ける部分。

東証プロマーケットに2022年に上場したのち、500円で100株約定しただけという市場で売買がほぼない状態。

名証ネクスト上場で流動性を高めたいのかも知れないが、翌年には約定0という日も出てきそう。

一方で普段は陽が当たらない状況だが、いきなり割安感を狙って買い上げてくる可能性はある銘柄。

5.評価…総合的評価や特記的事項を含める

指標ベースで割安感がある部分が見どころの地方上場銘柄。

12月上場ラッシュ中に地方上場で主幹事の実力も見ると、上場時の買いは非常に少なそうで苦戦しそう。

公募申込みではパス目線で総合評価Dにしたいところだが、割安感に配慮してC級評価とする。

プロマーケット上場時に500円で取引されていることから、上場後に500円割れから更に落ちるようなことがあれば、

熟成味噌を更に寝かせて蔵出しされる可能性があると仕込む程度で考えたいか?

単純にIPO視点ではなく、地方上場銘柄にPBR1倍割れの割安株が落ちている感覚で見たいところ。

社名の「OA」が公募割れなら「お~え~」と揶揄されるのがフラグとして見えている。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

東証プロマーケットから名証ネクストへの鞍替え上場。

もともと取引のないプロ市場から、閑散の地方市場へ。注目度は非常に薄くなりそう。

12月の上場ラッシュ中で同時上場もあり、タイミング的にもさらに厳しい。

上場意義も薄く感じられることから、最早IPO視点で見るのも危険。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年12月度、単体予想EPSは104.12。

想定価格570円から計算される予想PERは約5.47倍。

業績はほぼ横ばいで成長性は感じない。

指標的にはかなり割安放置という銘柄に見える。

想定価格でも指標で割安なのに、仮条件はさらに引き下げ、人気の無さを露呈している。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約1.17億(想定価格ベースOA分含む)の小型IPO。

上場市場は名証ネクスト市場。主幹事はJトラストグローバル証券。

公募売出比率は2:1で公募が多い。オファリング・レシオは標準範囲。

既存株主にはベンチャーキャピタルなど見当たらない。ロックアップは100%180日で掛かっている。

ストック・オプションの制度なし。

上場後売り圧力を全く感じない状況で本来なら需給面は良好と書きたいところだが、

このところの地方市場上場銘柄への上場時の買いの少なさなどを考慮すると、このレベルでも不安視。

また主幹事のIPO案件が軒並み厳しい結果になっていることへの不信感も強そう。

4.業種…人気化しそうな業種か?魅力があるかなど

40期超えのシステム系請負企業で人気化は難しい。業績も成長性が見当たらない。

公共事業や金融システムへの関与が複数書かれていて実績になっているが、逆に見どころはその程度で、

上場する意義が感じづらいのが魅力に欠ける部分。

東証プロマーケットに2022年に上場したのち、500円で100株約定しただけという市場で売買がほぼない状態。

名証ネクスト上場で流動性を高めたいのかも知れないが、翌年には約定0という日も出てきそう。

一方で普段は陽が当たらない状況だが、いきなり割安感を狙って買い上げてくる可能性はある銘柄。

5.評価…総合的評価や特記的事項を含める

指標ベースで割安感がある部分が見どころの地方上場銘柄。

12月上場ラッシュ中に地方上場で主幹事の実力も見ると、上場時の買いは非常に少なそうで苦戦しそう。

公募申込みではパス目線で総合評価Dにしたいところだが、割安感に配慮してC級評価とする。

プロマーケット上場時に500円で取引されていることから、上場後に500円割れから更に落ちるようなことがあれば、

熟成味噌を更に寝かせて蔵出しされる可能性があると仕込む程度で考えたいか?

単純にIPO視点ではなく、地方上場銘柄にPBR1倍割れの割安株が落ちている感覚で見たいところ。

社名の「OA」が公募割れなら「お~え~」と揶揄されるのがフラグとして見えている。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

日本オーエー研究所へのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。日本オーエー研究所の初値予想投票は締め切りました。

現在の読者予想件数:43件

読者予想サマリ 平均値:549円 | 中央値:520円 | 補正値:549円

最高:819円 >>>> 最低:450円

最高:819円 >>>> 最低:450円

何様(2024/12/16) スタンス:(A) BB期間終了後

予想値:730円(公募価格比:+180円)

期待込みですが、かなり割安で「グローバルビジネスへの対応」とHPにあり、成長力も期待できそうです。割れれば配当を貰いながらホールドです。

もち麦様(2024/12/15) スタンス:(D) BB期間終了後

予想値:520円(公募価格比:-30円)

よいお年を

CYO様(2024/12/14) スタンス:(C) BB期間終了後

予想値:490円(公募価格比:-60円)

地方だと買われないですよね

みんすくみ様(2024/12/13) スタンス:(C) BB期間終了後

予想値:506円(公募価格比:-44円)

キオクシアにつられて上がるかも

ほいみん様(2024/12/13) スタンス:(C) BB期間終了後

予想値:506円(公募価格比:-44円)

ピタリ賞ねらいです

かぶけ様(2024/12/13) スタンス:(C) BB期間終了後

予想値:506円(公募価格比:-44円)

割れるとありえるかも。

mu-mu2様(2024/12/12) スタンス:(D) BB期間終了前

予想値:450円(公募価格比:-100円)

今年は地方上場は散々な結果かな

n2様(2024/12/12) スタンス:(D) BB期間終了前

予想値:547円(公募価格比:-3円)

上下どちらにも あまり変わらないかもと思いました

ussy77様(2024/12/12) スタンス:(C) BB期間終了前

予想値:536円(公募価格比:-14円)

ラスタ様(2024/12/10) スタンス:(D) BB期間終了前

予想値:510円(公募価格比:-40円)

名証での上場は時期が悪い

lcms様(2024/12/10) スタンス:(A) BB期間終了前

予想値:560円(公募価格比:+10円)

地合いは最高です

だるたにあん様(2024/12/10) スタンス:(D) BB期間終了前

予想値:490円(公募価格比:-60円)

名証ネクストではきびしそう

k&k様(2024/12/10) スタンス:(D) BB期間終了前

予想値:520円(公募価格比:-30円)

期待できない。

ネオ様(2024/12/10) スタンス:(D) BB期間終了前

予想値:506円(公募価格比:-44円)

厳しいかと。。。

haru様(2024/12/10) スタンス:(C) BB期間終了前

予想値:520円(公募価格比:-30円)

いらんな~

parms様(2024/12/10) スタンス:(B) BB期間終了前

予想値:630円(公募価格比:+80円)

おえおえとなる

かっきー様(2024/12/09) スタンス:(B) BB期間終了前

予想値:819円(公募価格比:+269円)

期待を込めて。

IPO投資家様(2024/12/09) スタンス:(D) BB期間終了前

予想値:550円(公募価格比:±0円)

エイチエスでこのタイプは地雷臭ただよう

アルファルファ様(2024/12/07) スタンス:(D) BB期間終了前

予想値:550円(公募価格比:±0円)

地方上場連続公募割れ中なのでパス

そろそろ止まってほしいので公募同値予想

そろそろ止まってほしいので公募同値予想

LucasKanade様(2024/12/07) スタンス:(D) BB期間終了前

予想値:506円(公募価格比:-44円)

現状ではどうしようもない

まつ様(2024/12/07) スタンス:(D) BB期間終了前

予想値:540円(公募価格比:-10円)

公募割れを予想。

レモンパン様(2024/12/07) スタンス:(C) BB期間終了前

予想値:540円(公募価格比:-10円)

どうなんでしょうか、、、

ピア様(2024/12/06) スタンス:(D) BB期間終了前

予想値:550円(公募価格比:±0円)

小型で割安なのでぎり、公募で寄り付きそう。

UG様(2024/12/06) スタンス:(D) BB期間終了前

予想値:510円(公募価格比:-40円)

地方はちょっと

西東様(2024/12/06) スタンス:(C) BB期間終了前

予想値:500円(公募価格比:-50円)

電子化された現在に地方市場に上場する意味ある?

bb様(2024/12/06) スタンス:(C) BB期間終了前

予想値:506円(公募価格比:-44円)

上場後の出来高が期待できず、はつねがいが期待できない

cat様(2024/12/06) スタンス:(C) BB期間終了前

予想値:506円(公募価格比:-44円)

地方の零細銘柄という感じで注目度低そう

スティンガー様(2024/12/05) スタンス:(D) BB期間終了前

予想値:545円(公募価格比:-5円)

パスです。

my20001様(2024/12/05) スタンス:(S) BB期間終了前

予想値:570円(公募価格比:+20円)

名証、この仮条件はどうでしょうか

愛読者様(2024/12/05) スタンス:(C) BB期間終了前

予想値:500円(公募価格比:-50円)

今年はJトラストは期待できない

色違いのベトベトン様(2024/12/04) スタンス:(D) BB期間終了前

予想値:470円(公募価格比:-80円)

まず上限で決まるのかな?

yossarian様(2024/11/29) スタンス:(D) BB期間終了前

予想値:483円(公募価格比:-67円)

想定価格から下がらないことには話にもならない。ただの割安では誰も買わない。

みよぶー様(2024/11/28) スタンス:(B) BB期間終了前

予想値:800円(公募価格比:+250円)

株主優待とIPOピークを重ねるのはやめてほしい

ルイコスタ様(2024/11/28) スタンス:(D) BB期間終了前

予想値:500円(公募価格比:-50円)

地方新興市場への上場で買いは期待できず。

hakio様(2024/11/27) スタンス:(B) BB期間終了前

予想値:572円(公募価格比:+22円)

nicecampany

★ひろ★様(2024/11/25) スタンス:(なし) BB期間終了前

予想値:522円(公募価格比:-28円)

茶太郎おじさん様(2024/11/23) スタンス:(D) BB期間終了前

予想値:459円(公募価格比:-91円)

地方は厳しい

SS様(2024/11/22) スタンス:(C) BB期間終了前

予想値:555円(公募価格比:+5円)

東証プロから名証ネクストか・・・

フレディ様(2024/11/21) スタンス:(C) BB期間終了前

予想値:570円(公募価格比:+20円)

微妙かも

たけ様(2024/11/21) スタンス:(D) BB期間終了前

予想値:500円(公募価格比:-50円)

主幹事がダメすぎる。

どこにも引き受けてもらえなかったのかな?

どこにも引き受けてもらえなかったのかな?

ひろ様(2024/11/20) スタンス:(A) BB期間終了前

予想値:750円(公募価格比:+200円)

発行数から見て、1.5倍ぐらいは確実

きむ様(2024/11/20) スタンス:(B) BB期間終了前

予想値:670円(公募価格比:+120円)

公募少し上

CORO様(2024/11/20) スタンス:(C) BB期間終了前

予想値:550円(公募価格比:±0円)

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。