令和アカウンティング・ホールディングスの概要

[296A] : 令和アカウンティング・ホールディングス

市場:東G (サービス業)

事業内容:上場会社を中心とする大企業に経理の日常業務、決算、連結、開示、M&A支援などを、高度な専門的知識を有した人材がチームで一気通貫のサポートを実施し、長期間継続した関係を構築

令和アカウンティング・ホールディングスのIPO(新規上場)日程関連

| 仮条件決定日 | 2024/12/05 (木) |

|---|---|

| BB期間 | 開始: 2024/12/06 (金) ~ 終了: 2024/12/12 (木) |

| 公募価格決定 | 2024/12/13 (金) |

| 購入申込期間 | 開始: 2024/12/16 (月) ~ 終了: 2024/12/19 (木) |

| 上場予定日 | 2024/12/23 (月) |

令和アカウンティング・ホールディングスのIPO(新規上場)基本情報

| 公募株式数 | 総計:3,000,000株 (公募:500,000株 / 売出:2,500,000株)売出株式比率:83.3% |

|---|---|

| O.A.分 | 450,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 38,000,000株 (上場時、公募株数含む) |

| OR | 9.1% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 320円 |

| 仮条件価格 | 320~360円 (変動率:0.0% ~+12.5% 強気 ) |

| 公募価格 | 360円 (想定価格との差:+40円 / +12.5% ) |

| IPOの資金用途 | オフィス拡充、システム開発投資に充当する予定 |

令和アカウンティング・ホールディングスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 320円 | 360円 +40円 |

521円

+161円 |

638円

(+117円) |

| 変化率 | +12.5% | +44.7% | +22.5% | |

| 吸収金額 | 11.0億円 | 12.4億円 +1.38億円 |

17.9億円 +5.55億円 |

|

| 時価総額 | 121億円 | 136億円 +15.2億円 |

197億円 +61.1億円 |

239億円 +41.2億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

令和アカウンティング・ホールディングスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | 令和アカウンティング・ホールディングス |

|---|---|

| 所在地 | 東京都中央区日本橋一丁目4番1号日本橋一丁目ビルディング |

| 設立 | 2004年08月20日 |

| 従業員数 | 335人 |

| 監査法人 | 太陽有限責任監査法人 |

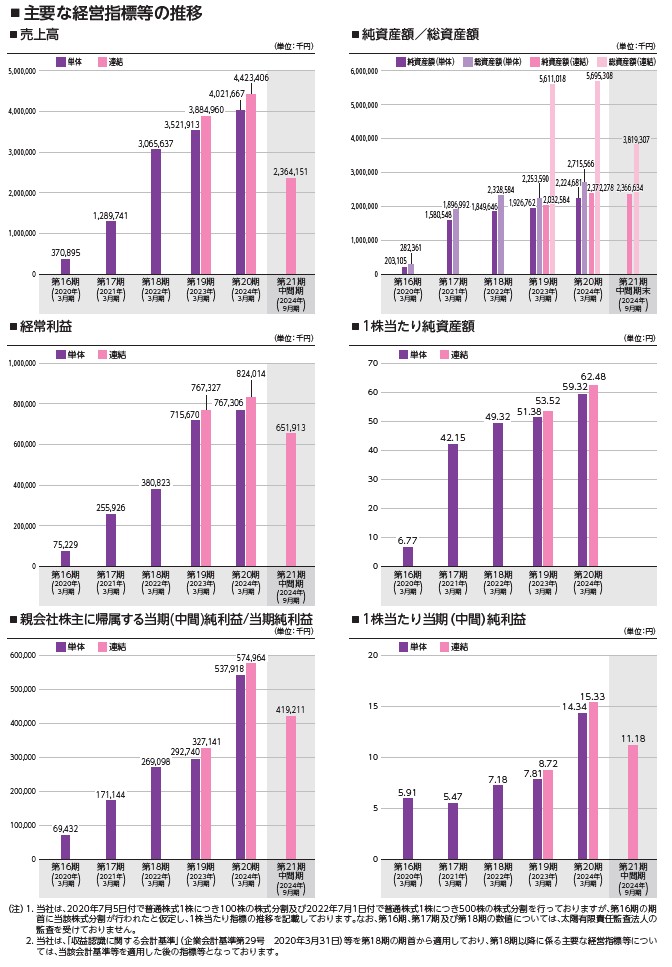

令和アカウンティング・ホールディングスの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2020/03 (単・16期) |

370,895 | 75,229 | 69,432 | 203,105 282,361 |

| 2021/03 (単・17期) |

1,289,741 247.7% |

255,926 240.2% |

171,144 146.5% |

1,580,548 1,896,992 |

| 2022/03 (単・18期) |

3,065,637 137.7% |

380,823 48.8% |

269,098 57.2% |

1,849,646 2,328,584 |

| 2023/03 (単・19期) |

3,521,913 14.9% |

715,670 87.9% |

292,740 8.8% |

1,926,762 2,253,590 |

| 2024/03 (単・20期) |

4,021,667 14.2% |

767,306 7.2% |

537,918 83.8% |

2,224,681 2,715,566 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2023/03 (連・19期) |

3,884,960 | 767,327 | 327,141 | 2,032,584 5,611,018 |

| 2024/03 (連・20期) |

4,423,406 13.9% |

824,014 7.4% |

574,964 75.8% |

2,372,278 5,695,308 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2020/03(単・16期) | 295,458.69 | 338,509.41 | 0 |

| 2021/03(単・17期) | 2,736.25 | 21,073.98 | 0 |

| 2022/03(単・18期) | 3,587.98 | 24,661.96 | 2,875 |

| 2023/03(単・19期) | 7.81 | 51.38 | 6 |

| 2024/03(単・20期) | 14.34 | 59.32 | 12 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2023/03(連・19期) | 8.72 | 53.52 | -- |

| 2024/03(連・20期) | 15.33 | 62.48 | -- |

| 予想PER | 15.94倍 (2025/03連・参考EPS:20.07・想定価格320円ベース) |

|---|---|

| 予想PBR | 4.33倍 (2025/03連・参考BPS:73.85・想定価格320円ベース) |

| 予想配当 | 15.50円(2025/03) |

令和アカウンティング・ホールディングスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 須貝 信 | 10,800,000 (515,000:4.8%) |

28.80 | 180日 |

| 株式会社mysky | 2,000,000 | 5.33 | 180日 |

| 繁野 径子 | 2,000,000 (400,000:20.0%) |

5.33 | 180日 |

| 須貝 舞 | 2,000,000 | 5.33 | 180日 |

| ヤーマン株式会社 | 1,875,000 | 5.00 | 180日 |

| 佐々木 明日美 | 1,600,000 (300,000:18.8%) |

4.27 | 180日 |

| 株式会社文芸社 | 1,250,000 | 3.33 | 180日 |

| 有限会社スコット | 937,500 | 2.50 | 180日 |

| 株式会社アルタイル | 800,000 | 2.13 | 180日 |

| 株式会社レグルス | 800,000 | 2.13 | 180日 |

| 既存株主総計(52) | 37,500,000 | 100 | 対象 35,000,000株 カバー率 100.00% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

令和アカウンティング・ホールディングスのストックオプション(新株予約権)の状況

ストックオプションの未行使残高はなし。令和アカウンティング・ホールディングスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

540円 (想定価格比: +220円/+68.8%) |

| 直前予想 (上場前) |

530円 (公募比: +170円/+47.2%) |

| 初値 | 521円 (公募比: +161円/+44.7%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

経理関連のコンサルティングやアウトソーシングサービス。企業の特定分野の外部委託化が進み、こういった専門家集団の会社が伸びている。

業績は堅調で増収増益を継続。想定価格の単価が低く買いやすい。指標的には特に割安というわけではない。

12月の上場ラッシュシーズンにあたりそうだが、程よいスペックで広く浅く初値売りでお小遣い案件になりそう。

業績は堅調で増収増益を継続。想定価格の単価が低く買いやすい。指標的には特に割安というわけではない。

12月の上場ラッシュシーズンにあたりそうだが、程よいスペックで広く浅く初値売りでお小遣い案件になりそう。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

大企業向けの経理系コンサル実務・一気通貫サポート。

専門知識系は外部委託の時代というのもあり需要高く、業績も好調。

社名や事業内容などで「分かりやすさ」を入れるようにして

地味で難解な経理という部分に注目度を向けるような仕組みは感じる。

上場日は上場ラッシュ終盤、2社同時上場。

もう一方が名証ネクスト上場というのを考えると実質単独上場とも取れて良いタイミング。

2.割安性…PER,PBRなど財務情報、価格設定から

2025年3月度、連結予想EPSは20.07。

想定価格320円から計算される予想PERは約15.94倍。

経営コンサル系は今でこそ上場時に高PERはなくなった分野。

ここも堅調な業績で妥当な価格設定にしてきた印象。

今後も安定的な業績推移になりそうなのは好印象。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約11億(想定価格ベースOA分含む)の小型~中型IPO。

上場市場は東証グロース市場。主幹事は大和証券。

公募1:売出5の比率で売出しが多め。オファリング・レシオは低めの水準

オファリングレシオが低いため、上場後も既存株主が大量に保有が残る印象。

既存株主にベンチャーキャピタルなどは見当たらず、ロックアップも価格解除なしの180日と固い。

ストック・オプションの制度なし。

吸収金額10億レベルで上場ラッシュ中といっても需給面は問題なし。

4.業種…人気化しそうな業種か?魅力があるかなど

経理事業は地味だけど、どんな企業でも必要な分野ということで必要専門性が高い。

計算能力が活きそうな分野はいずれAIに仕事が取って代われれると言われたりするが、

それを逆手に取って「人間力」をアピール。人間がAIを手に持っている絵が印象的。

20期を超えて業績も堅調推移となっており、根強い業績を今後も残しそうな魅力はある。

成長力はそれほどでもなさそうで、グロースというよりかはスタンダード上場企業っぽさもある。

5.評価…総合的評価や特記的事項を含める

業種・業績・価格感・規模感などで普通に良好スペックのIPOということで総合B級評価とする。

上場ラッシュが懸念点の1つの時期だが、同時上場相手が名証ネクストでこちらに注目が来そう。

非常に買いやすい低単価の公開価格をしているので、公募割れしなさそうな安心感がある。

一方でプラスになっても1枚あたり、それほど大きな利益は期待できない銘柄ということになる。

中長期視点でも成長性や割安性を加味するとそれほど魅力的とも感じないので、

小遣い稼ぎレベルの結果で満足したいIPOと言えそう。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

大企業向けの経理系コンサル実務・一気通貫サポート。

専門知識系は外部委託の時代というのもあり需要高く、業績も好調。

社名や事業内容などで「分かりやすさ」を入れるようにして

地味で難解な経理という部分に注目度を向けるような仕組みは感じる。

上場日は上場ラッシュ終盤、2社同時上場。

もう一方が名証ネクスト上場というのを考えると実質単独上場とも取れて良いタイミング。

2.割安性…PER,PBRなど財務情報、価格設定から

2025年3月度、連結予想EPSは20.07。

想定価格320円から計算される予想PERは約15.94倍。

経営コンサル系は今でこそ上場時に高PERはなくなった分野。

ここも堅調な業績で妥当な価格設定にしてきた印象。

今後も安定的な業績推移になりそうなのは好印象。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約11億(想定価格ベースOA分含む)の小型~中型IPO。

上場市場は東証グロース市場。主幹事は大和証券。

公募1:売出5の比率で売出しが多め。オファリング・レシオは低めの水準

オファリングレシオが低いため、上場後も既存株主が大量に保有が残る印象。

既存株主にベンチャーキャピタルなどは見当たらず、ロックアップも価格解除なしの180日と固い。

ストック・オプションの制度なし。

吸収金額10億レベルで上場ラッシュ中といっても需給面は問題なし。

4.業種…人気化しそうな業種か?魅力があるかなど

経理事業は地味だけど、どんな企業でも必要な分野ということで必要専門性が高い。

計算能力が活きそうな分野はいずれAIに仕事が取って代われれると言われたりするが、

それを逆手に取って「人間力」をアピール。人間がAIを手に持っている絵が印象的。

20期を超えて業績も堅調推移となっており、根強い業績を今後も残しそうな魅力はある。

成長力はそれほどでもなさそうで、グロースというよりかはスタンダード上場企業っぽさもある。

5.評価…総合的評価や特記的事項を含める

業種・業績・価格感・規模感などで普通に良好スペックのIPOということで総合B級評価とする。

上場ラッシュが懸念点の1つの時期だが、同時上場相手が名証ネクストでこちらに注目が来そう。

非常に買いやすい低単価の公開価格をしているので、公募割れしなさそうな安心感がある。

一方でプラスになっても1枚あたり、それほど大きな利益は期待できない銘柄ということになる。

中長期視点でも成長性や割安性を加味するとそれほど魅力的とも感じないので、

小遣い稼ぎレベルの結果で満足したいIPOと言えそう。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

令和アカウンティング・ホールディングスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。令和アカウンティング・ホールディングスの初値予想投票は締め切りました。

現在の読者予想件数:56件

読者予想サマリ 平均値:634円 | 中央値:553円 | 補正値:591円

最高:3,000円 >>>> 最低:420円

最高:3,000円 >>>> 最低:420円

ymt様(2024/12/21) スタンス:(A) BB期間終了後

予想値:547円(公募価格比:+187円)

同じ低位株ラクサスと同じくらいの率としました

りきちゃん様(2024/12/19) スタンス:(B) BB期間終了後

予想値:583円(公募価格比:+223円)

経理の始まりは、「ご破算(583)で願いましてはー、、、」で、お願いします。

文鳥太郎様(2024/12/18) スタンス:(B) BB期間終了後

予想値:573円(公募価格比:+213円)

ちょっとした小遣い感覚で購入出来る株価に期待。

IPOマン様(2024/12/18) スタンス:(A) メルアドなし BB期間終了後

予想値:1,000円(公募価格比:+640円)

小型で価格帯も低いのでこれくらいはいってほしい

akipiro・TND様(2024/12/17) スタンス:(B) BB期間終了後

予想値:1,000円(公募価格比:+640円)

当たったのでお願いの予想

Pochi様(2024/12/17) スタンス:(A) BB期間終了後

予想値:620円(公募価格比:+260円)

こんなところでは

kenji様(2024/12/16) スタンス:(A) BB期間終了後

予想値:680円(公募価格比:+320円)

これくらい

イツパパ様(2024/12/16) スタンス:(S) BB期間終了後

激予想値:3,000円(公募価格比:+2,640円)

他のIPOがイマイチだからね。安いしね。

1000円までは余裕、その後はマネーゲームしだい。

1000円までは余裕、その後はマネーゲームしだい。

ぎゃーふぶ様(2024/12/16) スタンス:(S) BB期間終了後

予想値:560円(公募価格比:+200円)

1枚GET

KOROKORO様(2024/12/15) スタンス:(B) BB期間終了後

予想値:440円(公募価格比:+80円)

公募割れはないでしょ、約2割増しくらいかな!

もち麦様(2024/12/15) スタンス:(B) BB期間終了後

予想値:580円(公募価格比:+220円)

よいお年を

Cherry様(2024/12/14) スタンス:(B) BB期間終了後

予想値:568円(公募価格比:+208円)

インボイスや電子帳簿、さらには戦略的な管理会計など、事業の将来性あり。公募価格360円と低位株な分、初値の+50%オーバーの上昇に期待。

CYO様(2024/12/14) スタンス:(B) BB期間終了後

予想値:420円(公募価格比:+60円)

安心して抽選応募できる印象

おひなさま様(2024/12/13) スタンス:(B) BB期間終了後

予想値:550円(公募価格比:+190円)

お久しぶりです

ほいみん様(2024/12/12) スタンス:(B) BB期間終了前

予想値:521円(公募価格比:+161円)

ピタリ賞ねらいです

カサブランカ様(2024/12/12) スタンス:(なし) BB期間終了前

予想値:468円(公募価格比:+108円)

当選が先決、公募はないが大幅鷹は期待薄

n2様(2024/12/12) スタンス:(B) BB期間終了前

予想値:530円(公募価格比:+170円)

公募割れはなさそうと思い(B)にしました

hayato様(2024/12/11) スタンス:(A) BB期間終了前

予想値:790円(公募価格比:+430円)

小型株故に 2倍以上あるゾ‼

かずさん様(2024/12/11) スタンス:(B) BB期間終了前

予想値:500円(公募価格比:+140円)

ぴったり賞狙い。欲しい銘柄ですね。

ラスタ様(2024/12/10) スタンス:(B) BB期間終了前

予想値:480円(公募価格比:+120円)

単価がもっと高かったらよかったね

lcms様(2024/12/10) スタンス:(A) BB期間終了前

予想値:560円(公募価格比:+200円)

地合いは最高です

だるたにあん様(2024/12/10) スタンス:(B) BB期間終了前

予想値:570円(公募価格比:+210円)

増収増益なので、これくらい

k&k様(2024/12/10) スタンス:(B) BB期間終了前

予想値:553円(公募価格比:+193円)

期待したい。

ネオ様(2024/12/10) スタンス:(B) BB期間終了前

予想値:800円(公募価格比:+440円)

少し期待できそう。。。

parms様(2024/12/10) スタンス:(A) BB期間終了前

予想値:483円(公募価格比:+123円)

令和とは新しい

かっきー様(2024/12/09) スタンス:(B) BB期間終了前

予想値:539円(公募価格比:+179円)

ちょっと怪しいですが。

愛読者様(2024/12/09) スタンス:(B) BB期間終了前

予想値:550円(公募価格比:+190円)

ちょっと小粒すぎる

IPO投資家様(2024/12/09) スタンス:(B) BB期間終了前

予想値:504円(公募価格比:+144円)

コンサルは儲けそう

アルファルファ様(2024/12/07) スタンス:(B) BB期間終了前

予想値:550円(公募価格比:+190円)

もう少し割安感が欲しかったが、公募以上の初値にはなるでしょう

HornShunck様(2024/12/07) スタンス:(C) BB期間終了前

予想値:500円(公募価格比:+140円)

単価低くて残念

だぁこちゃん様(2024/12/07) スタンス:(A) BB期間終了前

予想値:845円(公募価格比:+485円)

これは欲しいっす!

まつ様(2024/12/07) スタンス:(A) BB期間終了前

予想値:600円(公募価格比:+240円)

爆上げ期待します。

レモンパン様(2024/12/07) スタンス:(B) BB期間終了前

予想値:560円(公募価格比:+200円)

購入しやすい価格帯なので。

hal様(2024/12/06) スタンス:(B) BB期間終了前

予想値:580円(公募価格比:+220円)

欲しいです

UG様(2024/12/06) スタンス:(B) BB期間終了前

予想値:600円(公募価格比:+240円)

業績がいいね

みんすくみ様(2024/12/06) スタンス:(B) BB期間終了前

予想値:551円(公募価格比:+191円)

551の豚まんがあるときー^^

にあやかって551

にあやかって551

スティンガー様(2024/12/05) スタンス:(B) BB期間終了前

予想値:540円(公募価格比:+180円)

ちょうど1.5倍で。

my20001様(2024/12/05) スタンス:(S) BB期間終了前

予想値:490円(公募価格比:+130円)

和暦を冠するところが、とある政党名のような感じですね

色違いのベトベトン様(2024/12/05) スタンス:(B) BB期間終了前

予想値:545円(公募価格比:+185円)

小粒軽量配当良しでおまけに実質単独

ピア様(2024/12/03) スタンス:(B) BB期間終了前

予想値:480円(公募価格比:+120円)

業績も伸びているし、単価も低いのでこのくらい。

yossarian様(2024/11/29) スタンス:(B) BB期間終了前

予想値:430円(公募価格比:+70円)

小口過ぎるのも微妙だな。当たっても100株とかだとアホらしい。

みよぶー様(2024/11/28) スタンス:(C) BB期間終了前

予想値:490円(公募価格比:+130円)

株主優待とIPOピークを重ねるのはやめてほしい

ルイコスタ様(2024/11/28) スタンス:(A) BB期間終了前

予想値:700円(公募価格比:+340円)

想定価格が低いと参加者も増え結果上がる。

hakio様(2024/11/27) スタンス:(A) BB期間終了前

予想値:620円(公募価格比:+260円)

goodcampany

たけ様(2024/11/26) スタンス:(B) BB期間終了前

予想値:550円(公募価格比:+190円)

コンサルかぁ。

まあまだコンサルはいけるかなぁ。

まあまだコンサルはいけるかなぁ。

REO様(2024/11/26) スタンス:(A) BB期間終了前

予想値:850円(公募価格比:+490円)

行く気がする。

大納言様(2024/11/26) スタンス:(B) BB期間終了前

予想値:615円(公募価格比:+255円)

それなりの配分有ればGood

★ひろ★様(2024/11/25) スタンス:(A) BB期間終了前

予想値:638円(公募価格比:+278円)

やま様(2024/11/25) スタンス:(A) BB期間終了前

予想値:705円(公募価格比:+345円)

収益認識基準に続いてリース会計基準もIFRS丸のみで改正される等会計基準のほぼアドプション状態は続く。そのため会計財務のアウトソーシングは今後も需要高い。

茶太郎おじさん様(2024/11/23) スタンス:(B) BB期間終了前

予想値:640円(公募価格比:+280円)

2倍2倍

SS様(2024/11/22) スタンス:(C) BB期間終了前

予想値:472円(公募価格比:+112円)

軽いので上

フレディ様(2024/11/21) スタンス:(B) BB期間終了前

予想値:680円(公募価格比:+320円)

欲しいかも

ひろ様(2024/11/20) スタンス:(A) BB期間終了前

予想値:800円(公募価格比:+440円)

これぐらい行栗山でしょう。

ussy77様(2024/11/19) スタンス:(B) BB期間終了前

予想値:510円(公募価格比:+150円)

CORO様(2024/11/18) スタンス:(B) BB期間終了前

予想値:480円(公募価格比:+120円)

きむ様(2024/11/18) スタンス:(B) BB期間終了前

予想値:500円(公募価格比:+140円)

そこそこ上かな

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。