グリーンモンスターの概要

グリーンモンスターのIPO(新規上場)日程関連

| 仮条件決定日 | 2024/03/11 (月) |

|---|---|

| BB期間 | 開始: 2024/03/13 (水) ~ 終了: 2024/03/19 (火) |

| 公募価格決定 | 2024/03/21 (木) |

| 購入申込期間 | 開始: 2024/03/22 (金) ~ 終了: 2024/03/27 (水) |

| 上場予定日 | 2024/03/29 (金) |

グリーンモンスターのIPO(新規上場)基本情報

| 公募株式数 | 総計:1,000,000株 (公募:750,000株 / 売出:250,000株)売出株式比率:25.0% |

|---|---|

| O.A.分 | 150,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 3,190,000株 (上場時、公募株数含む) |

| OR | 36.1% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 920円 |

| 仮条件価格 | 920~980円 (変動率:0.0% ~+6.5% やや強気 ) |

| 公募価格 | 980円(想定価格との差:+60円 / +6.5% ) |

| IPOの資金用途 | 採用費及び人件費、システム開発費及び広告宣伝費に充当する予定 |

グリーンモンスターのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 920円 | 980円 +60円 |

1,700円

+720円 |

504円

(-1,196円) |

| 変化率 | +6.5% | +73.5% | -70.4% | |

| 吸収金額 | 10.5億円 | 11.2億円 +0.69億円 |

19.5億円 +8.28億円 |

|

| 時価総額 | 29.3億円 | 31.2億円 +1.91億円 |

54.2億円 +22.9億円 |

16.2億円 -38億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

グリーンモンスターの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

|

||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | グリーンモンスター |

|---|---|

| 所在地 | 東京都渋谷区富ケ谷一丁目3番8号第22SYビル |

| 設立 | 2013年07月29日 |

| 従業員数 | 39人 |

| 監査法人 | 太陽有限責任監査法人 |

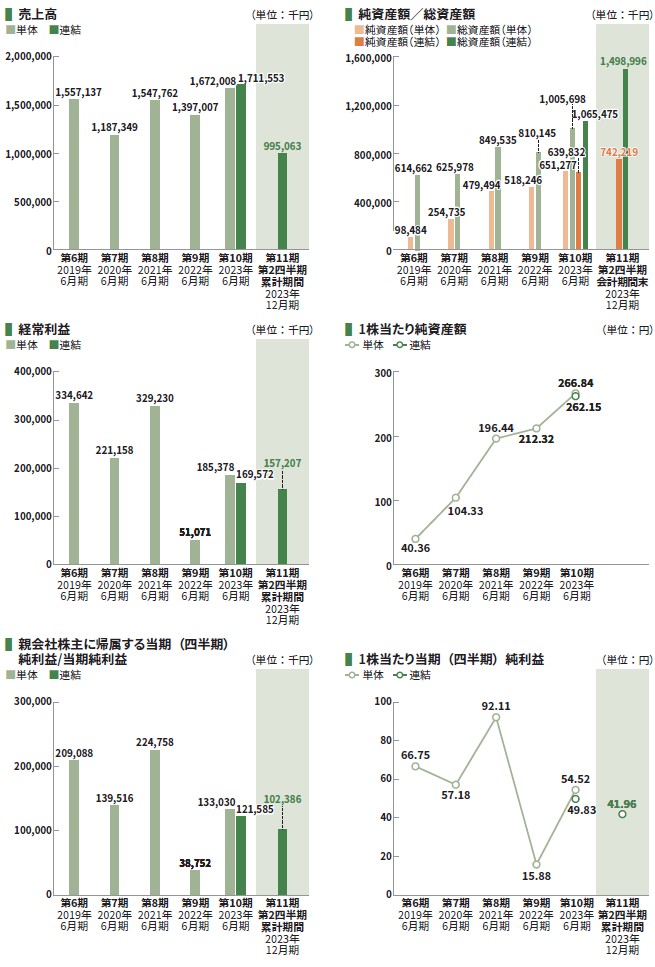

グリーンモンスターの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2019/06 (単・6期) |

1,557,137 | 334,642 | 209,088 | 98,484 614,662 |

| 2020/06 (単・7期) |

1,187,349 -23.7% |

221,158 -33.9% |

139,516 -33.3% |

254,735 625,978 |

| 2021/06 (単・8期) |

1,547,762 30.4% |

329,230 48.9% |

224,758 61.1% |

479,494 849,535 |

| 2022/06 (単・9期) |

1,397,007 -9.7% |

51,071 -84.5% |

38,752 -82.8% |

518,246 810,145 |

| 2023/06 (単・10期) |

1,672,008 19.7% |

185,378 263.0% |

133,030 243.3% |

651,277 1,005,698 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2023/06 (連・10期) |

1,711,553 | 169,572 | 121,585 | 639,832 1,065,475 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/06(単・6期) | 66.75 | 40.36 | 0 |

| 2020/06(単・7期) | 57.18 | 104.33 | 0 |

| 2021/06(単・8期) | 92.11 | 196.44 | 0 |

| 2022/06(単・9期) | 15.88 | 212.32 | 0 |

| 2023/06(単・10期) | 54.52 | 266.84 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2023/06(連・10期) | 49.83 | 262.15 | -- |

| 予想PER | 11.34倍 (2024/06連・参考EPS:81.15・想定価格920円ベース) |

|---|---|

| 予想PBR | 1.99倍 (2024/06連・参考BPS:463.15・想定価格920円ベース) |

| 予想配当 | --(2024/06) |

グリーンモンスターの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 小川 亮 | 1,290,000 (30,000:2.3%) |

46.76 | 180日 |

| WMグロース4号投資事業有限責任組合 | 670,000 (210,000:31.3%) |

24.28 | 90日 or 1.5倍 |

| 藤沢 亜理沙 戸籍名:豊田 亜理沙) | 316,400 (10,000:3.2%) |

11.47 | 180日 |

| 中村 直樹 | 180,000 | 6.52 | 180日 |

| 久保 ひふみ | 110,000 | 3.99 | 90日 or 1.5倍 |

| 株式会社KINOCOS | 40,000 | 1.45 | 180日 |

| Don’t Look Back in Anger株式会社 | 30,000 | 1.09 | 180日 |

| 室町 智之 | 16,000 | 0.58 | 180日 |

| 宮島 創 | 12,000 | 0.43 | 180日 |

| 所有株式800株の株主14名 | 11,200 | 0.41 | 180日 |

| 既存株主総計(29) | 2,759,000 | 100 | 対象 2,509,000株 カバー率 100.00% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(1) (内ロックアップ) |

上場前:670,000株 売出後:460,000株 460,000株(100.00%) |

|---|

グリーンモンスターのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2019-11-22 | 180,000 | 185 | (自)2021-11-29~(至)2029-11-28 |

| 2020-03-09 | 24,000 | 185 | (自)2022-04-01~(至)2030-02-28 |

| 2020-08-14 | 27,500 | 185 | (自)2022-09-01~(至)2030-07-31 |

| 2021-09-15 | 21,800 | 370 | (自)2023-10-01~(至)2031-08-31 |

| 2022-09-14 | 22,000 | 370 | (自)2024-10-01~(至)2032-08-31 |

| 2023-09-13 | 43,700 | 600 | (自)2025-10-01~(至)2033-08-31 |

| SO総計(6) | 319,000 | 上場時算入 | 253,300株 |

グリーンモンスターの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,715円(想定価格比: +795円/+86.4%) |

| 直前予想 (上場前) |

2,000円(公募比: +1,020円/+104.1%) |

| 初値 | 1,700円(公募比: +720円/+73.5%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

デモトレードアプリを通して金融教育や口座開設の取り次ぎなどを行う。ビジネススタイルとして体感教育としたものを提供している点で評価できる。従来のネット広告よりもWinWinが三方向になりやすい(ユーザーにも事業者にもこの会社にもあり)

業績は成長はよりも堅調タイプで来ているが今後は判断しづらい、その点で価格設定はディスカウント性あり。

良さげだが上場ラッシュは考慮したい。

業績は成長はよりも堅調タイプで来ているが今後は判断しづらい、その点で価格設定はディスカウント性あり。

良さげだが上場ラッシュは考慮したい。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

体験型投資学習支援事業と面白い事業内容。基本的には独自デモトレードサービス。

単なる教育や紹介ではなく体験型というのがよくて、金融教育などに広がりを見せる可能性。

上場日は3月最終取引日。上場ラッシュ最終日となる、2社同時上場。

買い疲れ懸念はあるが、最終日というのは良い方か?前日までのIPO初値成績も影響しそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年6月度、連結予想EPSは81.15。

想定価格920円から計算される予想PERは約11.34倍。

業績の伸びは見られないもののネット広告やアフィリエイト系の企業に比べて割安。

今後の成長は判断が難しいけど、IPO時点で割安に見えるのは嬉しいところ。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約10.5億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場上場。主幹事はみずほ証券。

公募3:売出1で公募が多い。オファリングレシオはやや高めの標準範囲。

売出元として多いのがベンチャーキャピタルからの放出。

その後も第2位の株主として残り、ロックアップは90日or1.5倍という条件。

雰囲気としてはロックアップが外れれば利確しそうな状況。

ストック・オプションの未行使残は行使価格185円~600円。

総数319,000株で上場時参入253,300株。信託型でロックアップが掛かっているものも。

上場後すぐの売り圧にはならないが、半年後以降の大きめの売り玉としては見ておきたい。

10億程度で割安なので、公開価格付近では需給模様は悪くない。

しかし1.5倍のロックアップ以上に押し上げる勢いがあるかどうか?というところ。

4.業種…人気化しそうな業種か?魅力があるかなど

社名も面白みがあって、事業内容もデモトレードで体験型学習といったシンプルに発想が楽しく、それを実現している力は感じる。

業績も黒字経営を続けているのは魅力で、今後も発想をサービス展開して事業活動を続ける魅力はあり。

比較的発想力で勝負している会社に見えるので現在の業種や利益の源泉が続いて活動しているとは思えず、

今後の新しいサービスが失敗も成功も続けそうな会社に見える。グロースとしては魅力がある方ではなかろうか?

5.評価…総合的評価や特記的事項を含める

面白みのある会社が、比較的割安で登場しているイメージで、

総合評価としてはB級評価とする。しかし未来の予測については懐疑的な部分もあるので初値は1.5倍の壁で止まりやすそう。

一方、IPO地合いがよく3月上場ラッシュの最終日で物色できるのがここだけということになれば、

参加妙味のある面白みのあるIPOはここということで注目度が上がり2倍近くまで考えられる。

中長期で見ても大失敗か大成功を出してくる可能性の高いスタイルの会社なので、

ハイリスク・ハイリターン方が人生楽しいという方向けの銘柄に見える。

なお、配分がネット証券に多めに割り当てられていてネット参加者にはやや嬉しい状況。

その分初値売りの早売りも多そうなので、そこで初値は思ったほど伸びないという可能性はある。

初心者が売らされる雰囲気になりそうなIPOでもある。

全体考察

総合得点は7点で、私のBBスタンスはB評価です

体験型投資学習支援事業と面白い事業内容。基本的には独自デモトレードサービス。

単なる教育や紹介ではなく体験型というのがよくて、金融教育などに広がりを見せる可能性。

上場日は3月最終取引日。上場ラッシュ最終日となる、2社同時上場。

買い疲れ懸念はあるが、最終日というのは良い方か?前日までのIPO初値成績も影響しそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年6月度、連結予想EPSは81.15。

想定価格920円から計算される予想PERは約11.34倍。

業績の伸びは見られないもののネット広告やアフィリエイト系の企業に比べて割安。

今後の成長は判断が難しいけど、IPO時点で割安に見えるのは嬉しいところ。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約10.5億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場上場。主幹事はみずほ証券。

公募3:売出1で公募が多い。オファリングレシオはやや高めの標準範囲。

売出元として多いのがベンチャーキャピタルからの放出。

その後も第2位の株主として残り、ロックアップは90日or1.5倍という条件。

雰囲気としてはロックアップが外れれば利確しそうな状況。

ストック・オプションの未行使残は行使価格185円~600円。

総数319,000株で上場時参入253,300株。信託型でロックアップが掛かっているものも。

上場後すぐの売り圧にはならないが、半年後以降の大きめの売り玉としては見ておきたい。

10億程度で割安なので、公開価格付近では需給模様は悪くない。

しかし1.5倍のロックアップ以上に押し上げる勢いがあるかどうか?というところ。

4.業種…人気化しそうな業種か?魅力があるかなど

社名も面白みがあって、事業内容もデモトレードで体験型学習といったシンプルに発想が楽しく、それを実現している力は感じる。

業績も黒字経営を続けているのは魅力で、今後も発想をサービス展開して事業活動を続ける魅力はあり。

比較的発想力で勝負している会社に見えるので現在の業種や利益の源泉が続いて活動しているとは思えず、

今後の新しいサービスが失敗も成功も続けそうな会社に見える。グロースとしては魅力がある方ではなかろうか?

5.評価…総合的評価や特記的事項を含める

面白みのある会社が、比較的割安で登場しているイメージで、

総合評価としてはB級評価とする。しかし未来の予測については懐疑的な部分もあるので初値は1.5倍の壁で止まりやすそう。

一方、IPO地合いがよく3月上場ラッシュの最終日で物色できるのがここだけということになれば、

参加妙味のある面白みのあるIPOはここということで注目度が上がり2倍近くまで考えられる。

中長期で見ても大失敗か大成功を出してくる可能性の高いスタイルの会社なので、

ハイリスク・ハイリターン方が人生楽しいという方向けの銘柄に見える。

なお、配分がネット証券に多めに割り当てられていてネット参加者にはやや嬉しい状況。

その分初値売りの早売りも多そうなので、そこで初値は思ったほど伸びないという可能性はある。

初心者が売らされる雰囲気になりそうなIPOでもある。

全体考察

総合得点は7点で、私のBBスタンスはB評価です

グリーンモンスターへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。グリーンモンスターの初値予想投票は締め切りました。

現在の読者予想件数:53件

読者予想サマリ 平均値:1,816円 | 中央値:1,828円 | 補正値:1,850円

最高:3,000円 >>>> 最低:900円

最高:3,000円 >>>> 最低:900円

タケ様(2024/03/28) スタンス:(A) BB期間終了後

予想値:2,200円(公募価格比:+1,220円)

2.3倍

よ様(2024/03/27) スタンス:(S) BB期間終了後

予想値:2,000円(公募価格比:+1,020円)

面白い 事業内容と格安に興味

moto様(2024/03/27) スタンス:(S) BB期間終了後

予想値:2,580円(公募価格比:+1,600円)

体験型の事業が今の時代に合っている

hanpa様(2024/03/25) スタンス:(A) BB期間終了後

予想値:2,350円(公募価格比:+1,370円)

シーマ様(2024/03/23) スタンス:(A) BB期間終了後

予想値:1,980円(公募価格比:+1,000円)

よし様(2024/03/22) スタンス:(A) BB期間終了後

予想値:2,350円(公募価格比:+1,370円)

k&k様(2024/03/22) スタンス:(A) BB期間終了後

予想値:2,130円(公募価格比:+1,150円)

目指せ、大台。期待しているよ。

enotetsu様(2024/03/22) スタンス:(A) BB期間終了後

予想値:2,080円(公募価格比:+1,100円)

IPO相場絶好調、死角ナシ!

いそよし様(2024/03/22) スタンス:(B) BB期間終了後

予想値:1,880円(公募価格比:+900円)

当選しました。 この程度でしょうか?

ダングラ様(2024/03/22) スタンス:(B) BB期間終了後

予想値:2,000円(公募価格比:+1,020円)

NISAで投資ブーム来てるから伸びるかも?

ini様(2024/03/20) スタンス:(S) BB期間終了後

予想値:2,300円(公募価格比:+1,320円)

だぁこちゃん様(2024/03/19) スタンス:(B) BB期間終了前

予想値:1,780円(公募価格比:+800円)

どうでしょうか?

TYO様(2024/03/19) スタンス:(B) BB期間終了前

予想値:1,650円(公募価格比:+670円)

小型なのでこれくらいは

n2様(2024/03/19) スタンス:(B) BB期間終了前

予想値:1,470円(公募価格比:+490円)

1.5倍を目安にしました

parms様(2024/03/18) スタンス:(A) BB期間終了前

予想値:2,024円(公募価格比:+1,044円)

遊ばれてるかも

まつ様(2024/03/18) スタンス:(A) BB期間終了前

予想値:1,830円(公募価格比:+850円)

みずほで当選期待します。

haru様(2024/03/18) スタンス:(B) BB期間終了前

予想値:1,560円(公募価格比:+580円)

まぁ上がると思う。

米国財政破綻様(2024/03/17) スタンス:(C) BB期間終了前

予想値:980円(公募価格比:±0円)

ピタリ賞

FAST様(2024/03/16) スタンス:(B) BB期間終了前

予想値:2,400円(公募価格比:+1,420円)

ラッシュ終盤で地合いがどうなることやら

トマト様(2024/03/16) スタンス:(B) BB期間終了前

予想値:2,100円(公募価格比:+1,120円)

略してグリモン

カイ様(2024/03/16) スタンス:(A) BB期間終了前

予想値:2,130円(公募価格比:+1,150円)

これくらい。

ぎゃーふぶ様(2024/03/15) スタンス:(B) BB期間終了前

予想値:1,330円(公募価格比:+350円)

このぐらい

だるたにあん様(2024/03/15) スタンス:(B) BB期間終了前

予想値:1,700円(公募価格比:+720円)

会社名と事業内容が面白いが、上がってもこれくらいか

天津飯様(2024/03/15) スタンス:(B) BB期間終了前

予想値:1,870円(公募価格比:+890円)

このくらいで落ち着く

愛読者様(2024/03/14) スタンス:(B) BB期間終了前

予想値:1,800円(公募価格比:+820円)

みずほの値段設定がよく分かりません

かっきー様(2024/03/14) スタンス:(B) BB期間終了前

予想値:1,469円(公募価格比:+489円)

これは読みにくい。

おひなさま様(2024/03/14) スタンス:(B) BB期間終了前

予想値:2,070円(公募価格比:+1,090円)

IPOゲットしたいです

ごくう様(2024/03/14) スタンス:(A) BB期間終了前

予想値:1,850円(公募価格比:+870円)

2倍近くいくでしょう

UG様(2024/03/13) スタンス:(B) BB期間終了前

予想値:1,240円(公募価格比:+260円)

ニッチな所を突いてるけど、このままだと売上伸びることは無いな。

yupa様(2024/03/13) スタンス:(B) BB期間終了前

予想値:1,480円(公募価格比:+500円)

セカンダリーに妙味?

マアサン様(2024/03/13) スタンス:(B) BB期間終了前

予想値:1,580円(公募価格比:+600円)

希望もあるけど まあ普通にあるでしょう

レモンパン様(2024/03/13) スタンス:(B) BB期間終了前

予想値:1,580円(公募価格比:+600円)

金融教育ですか、、、

dai様(2024/03/13) スタンス:(B) BB期間終了前

予想値:1,980円(公募価格比:+1,000円)

2,000円のちょっと手前

hal様(2024/03/13) スタンス:(B) BB期間終了前

予想値:1,750円(公募価格比:+770円)

欲しいです

IPO投資家様(2024/03/13) スタンス:(B) BB期間終了前

予想値:1,568円(公募価格比:+588円)

新NISAで投資初心者が多いなか、需要は多いかもしれない。

配当次第だが、中長期で持つのも良いかもね。

配当次第だが、中長期で持つのも良いかもね。

カールおじさん様(2024/03/13) スタンス:(なし) BB期間終了前

予想値:1,575円(公募価格比:+595円)

1,500円少し超え

スティンガー様(2024/03/12) スタンス:(B) BB期間終了前

予想値:1,675円(公募価格比:+695円)

今の好調な株式市場ならこの事業内容は評価されるのかなと。

my20001様(2024/03/12) スタンス:(S) BB期間終了前

予想値:1,940円(公募価格比:+960円)

相場の急落がどう出るでしょうか

色違いのベトベトン様(2024/03/11) スタンス:(B) BB期間終了前

予想値:1,375円(公募価格比:+395円)

業種が微妙なのとネットで当選しやすいから売りも多そう

ussy77様(2024/03/09) スタンス:(B) BB期間終了前

予想値:1,780円(公募価格比:+800円)

hakio様(2024/03/08) スタンス:(B) BB期間終了前

予想値:1,828円(公募価格比:+848円)

nice campany

P様(2024/03/08) スタンス:(S) BB期間終了前

予想値:3,000円(公募価格比:+2,020円)

nano様(2024/03/06) スタンス:(B) BB期間終了前

予想値:1,280円(公募価格比:+300円)

最高の地合い

フレディ様(2024/03/04) スタンス:(B) BB期間終了前

予想値:2,020円(公募価格比:+1,040円)

欲しい

ユークリッド様(2024/03/03) スタンス:(B) BB期間終了前

予想値:1,800円(公募価格比:+820円)

業態が特殊だがとりあえず積極参加

LucasKanade様(2024/03/03) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+1,520円)

ウーバーイーツ以来の衝撃

LoG様(2024/03/02) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+1,020円)

珍しさを感じるが業績がパッとしない

ただし想定価格で割安感はある

ただし想定価格で割安感はある

みずほ公募価格吊り上げ証券様(2024/03/02) スタンス:(C) BB期間終了前

予想値:900円(公募価格比:-80円)

仮条件上限突破して初値公募割れさせた恥ずかしい証券会社

・野村證券 (ロココ 想定価格から公募価格を58%も吊り上げて初値公募割れ)

・みずほ証券 (ヒューマンテクノロジーズ 想定価格から公募価格を30%も吊り上げて初値公募割れ)

・野村證券 (ロココ 想定価格から公募価格を58%も吊り上げて初値公募割れ)

・みずほ証券 (ヒューマンテクノロジーズ 想定価格から公募価格を30%も吊り上げて初値公募割れ)

ルイコスタ様(2024/02/27) スタンス:(A) BB期間終了前

予想値:1,840円(公募価格比:+860円)

公募値の2倍の攻防か。

みよぶー様(2024/02/27) スタンス:(B) BB期間終了前

予想値:1,200円(公募価格比:+220円)

3月はIPOも選別しないとね

優待大好き様(2024/02/26) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:+220円)

なんでもネット化される昨今、情報端末操作が正しいのか不安で、取引が今ひとつ安心がない、という人もいる。

そこを埋めてくれるならありがたい商売だと思う。

そこを埋めてくれるならありがたい商売だと思う。

きむ様(2024/02/26) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+520円)

少し上かな

mu-mu2様(2024/02/26) スタンス:(B) BB期間終了前

予想値:1,770円(公募価格比:+790円)

名前・・・・良い感じ?

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。