マテリアルグループの概要

マテリアルグループのIPO(新規上場)日程関連

| 仮条件決定日 | 2024/03/12 (火) |

|---|---|

| BB期間 | 開始: 2024/03/13 (水) ~ 終了: 2024/03/18 (月) |

| 公募価格決定 | 2024/03/19 (火) |

| 購入申込期間 | 開始: 2024/03/21 (木) ~ 終了: 2024/03/26 (火) |

| 上場予定日 | 2024/03/29 (金) |

マテリアルグループのIPO(新規上場)基本情報

| 公募株式数 | 総計:4,887,100株 (公募:50,000株 / 売出:4,837,100株)売出株式比率:99.0% |

|---|---|

| O.A.分 | 733,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 9,877,197株 (上場時、公募株数含む) |

| OR | 56.9% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,040円 |

| 仮条件価格 | 1,100~1,180円 (変動率:+5.8% ~+13.5% 超強気 ) |

| 公募価格 | 1,180円(想定価格との差:+140円 / +13.5% ) |

| IPOの資金用途 | 全額を連結子会社である株式会社マテリアル及び株式会社マテリアルデジタルへの投融資として充当する予定(人材の確保を目的とした採用費・研修費) |

マテリアルグループのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,040円 | 1,180円 +140円 |

1,085円

-95円 |

762円

(-323円) |

| 変化率 | +13.5% | -8.1% | -29.8% | |

| 吸収金額 | 58.4億円 | 66.3億円 +7.86億円 |

60.9億円 -5.3億円 |

|

| 時価総額 | 102億円 | 116億円 +13.8億円 |

107億円 -9.3億円 |

75.2億円 -31億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

マテリアルグループの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

|

||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | マテリアルグループ |

|---|---|

| 所在地 | 東京都港区赤坂一丁目12番32号アーク森ビル35階 |

| 設立 | 2014年08月18日 |

| 従業員数 | 267人 |

| 監査法人 | 監査法人A&Aパートナーズ |

マテリアルグループの概況(直近の経営指標、業績予想)

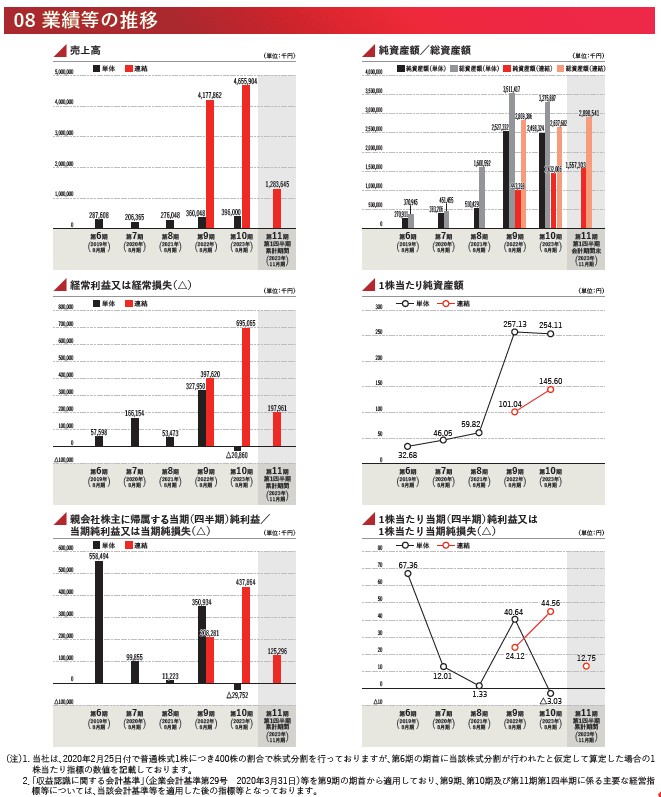

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2019/08 (単・6期) |

287,608 | 57,598 | 558,494 | 270,911 370,945 |

| 2020/08 (単・7期) |

206,365 -28.2% |

166,154 188.5% |

99,855 -82.1% |

383,206 451,455 |

| 2021/08 (単・8期) |

276,048 33.8% |

53,473 -67.8% |

11,223 -88.8% |

510,429 1,600,592 |

| 2022/08 (単・9期) |

360,048 30.4% |

327,950 513.3% |

350,934 3,026.9% |

2,527,332 3,511,417 |

| 2023/08 (単・10期) |

396,000 10.0% |

-20,860 -106.4% |

-29,752 -108.5% |

2,498,324 3,275,887 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2022/08 (連・9期) |

4,177,862 | 397,620 | 208,281 | 993,398 2,809,386 |

| 2023/08 (連・10期) |

4,655,904 11.4% |

695,065 74.8% |

437,864 110.2% |

1,432,006 2,637,682 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/08(単・6期) | 26,945.28 | 13,070.47 | 0 |

| 2020/08(単・7期) | 12.01 | 46.05 | 0 |

| 2021/08(単・8期) | 1.33 | 59.82 | 0 |

| 2022/08(単・9期) | 40.64 | 257.13 | 0 |

| 2023/08(単・10期) | -3.03 | 254.11 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2022/08(連・9期) | 24.12 | 101.04 | -- |

| 2023/08(連・10期) | 44.56 | 145.60 | -- |

| 予想PER | 13.66倍 (2024/08連・参考EPS:76.16・想定価格1,040円ベース) |

|---|---|

| 予想PBR | 4.62倍 (2024/08連・参考BPS:224.93・想定価格1,040円ベース) |

| 予想配当 | 25.06円(2024/08) |

マテリアルグループの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 戦略PR投資事業有限責任組合 | 6,951,145 (3,439,600:49.5%) |

61.95 | 180日 |

| 10X Investment Ltd. | 2,241,184 (1,109,000:49.5%) |

19.97 | 180日 |

| 馬場 沙紀 | 600,000 | 5.35 | |

| Retweet and Share Ltd. | 583,095 (288,500:49.5%) |

5.20 | 180日 |

| 青﨑 曹 | 225,339 | 2.01 | 360日 |

| 関 航 | 164,347 | 1.46 | 360日 |

| 吉田 和樹 | 155,692 | 1.39 | 360日 |

| 竹中 久貴 | 37,871 | 0.34 | 360日 |

| 伍 卯 | 26,515 | 0.24 | 180日 |

| 馬場 亮平 | 25,118 | 0.22 | |

| 既存株主総計(46) | 11,220,672 | 100 | 対象 5,583,646株 カバー率 87.47% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(3) (内ロックアップ) |

上場前:9,775,424株 売出後:4,938,324株 4,938,324株(100.00%) |

|---|

マテリアルグループのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2017-11-27 | 52,000 | 37 | (自)2019-11-29~(至)2027-10-28 |

| 2020-02-14 | 130,800 | 545 | (自)2022-02-15~(至)2030-01-30 |

| 2023-05-16 | 210,675 | 1,030 | (自)2025-05-25~(至)2033-05-16 |

| 2020-02-14 | 400,000 | 545 | (自)2021-12-01~(至)2030-02-25 |

| 2023-05-16 | 600,000 | 1,030 | (自)2025-01-01~(至)2035-03-31 |

| SO総計(5) | 1,393,475 | 上場時算入 | 582,800株 |

マテリアルグループの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,200円(想定価格比: +160円/+15.4%) |

| 直前予想 (上場前) |

1,200円(公募比: +20円/+1.7%) |

| 初値 | 1,085円(公募比: -95円/-8.1%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

企業のブランド戦略支援などを行うPR支援会社。斜め45度の仕事ぶりで成長意識は高そう。

業績は堅調で上場後はすぐに利益に対して配当をしっかり出す姿勢を打ち出している(これまでは無配)。

ほぼ売出100%でファンドのイグジットIPO。ファンドは約半数を売り出すが、その後のロックアップに価格解除なし。

想定価格は割安とも割高とも取れないレベル。やはり初値向きには見えないが、特段悪くもなく地合い次第では上場後から高くなる可能性もある。逆にやはりファンドのイグジットIPOが市場を冷やす可能性もある・・・。

業績は堅調で上場後はすぐに利益に対して配当をしっかり出す姿勢を打ち出している(これまでは無配)。

ほぼ売出100%でファンドのイグジットIPO。ファンドは約半数を売り出すが、その後のロックアップに価格解除なし。

想定価格は割安とも割高とも取れないレベル。やはり初値向きには見えないが、特段悪くもなく地合い次第では上場後から高くなる可能性もある。逆にやはりファンドのイグジットIPOが市場を冷やす可能性もある・・・。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

筆頭株主にVCがあるなど投資ファンドが参画して売り出すイグジット系IPO。

2023年のIPOもイグジットIPO系が環境が悪くしたという意味で悪い意味で注目されそう。

逆にここが無事に初値プラスで終えるようならば、IPO好調継続の見方も出来る。

上場日は上場ラッシュ最終日、同時上場あり、吸収規模も大きく怪しい雰囲気。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年8月度、連結予想EPSは76.16。

想定価格1,040円から計算される予想PERは約13.66倍。

業績の伸びは好調でその勢いなら妥当な価格設定。

目論見書ではグロース上場では珍しく見出し部分で高い配当性向を訴えている。

仮条件強気に引き上げで20%超えの条件も付けてきているので注意。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約58.4億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場上場。主幹事は野村證券。

公募5万株のみで残り売出株のイグジットIPO。オファリングレシオも高めの水準。

VC勢は上場時に半数を放出、残りにはロックアップ180日で価格解除はなし。

ストック・オプションの未行使残は545円の行使価格53万株程度が上場時参入。

2025年頃から行使可能のSOは行使価格1,030円ということで妥当なレベルでの状況となっている。

イグジットIPOで吸収規模50億超えが上場ラッシュの最終日に。

まさに試金石的なIPOとなりそうだが、需給面では厳しいという評価しかできない。

4.業種…人気化しそうな業種か?魅力があるかなど

企業のブランド支援、PR支援は特に新規性は感じづらいところ。業績自体は好調に伸びている。

しかしIPOの仕方がイグジットとなっており、目論見書で高い配当性向を謳うなど売りたい欲が強く感じられる。

野村證券主幹事でうまく上場させることが出来るかが焦点になりそうだが、

別に初値が高い必要はない(売り切れば良い)イメージの強いIPOなので売出株に無理に参加する必要も感じない。

5.評価…総合的評価や特記的事項を含める

初値視点では足元すくわれそうなスペックとなっており微妙判断として最終C評価とする。

需給面で伸びる銘柄でもないので、3月の他のIPOと比べれば優先度が落ちそう。

3月上場ラッシュの終盤で買い疲れ状態で、この内容のIPOを初値買いする要素は乏しい。

注目度ももう一社のグリーンモンスターに取られそうなので、短期で利益を出そうと手を出して捕まるならこの銘柄という評価。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

筆頭株主にVCがあるなど投資ファンドが参画して売り出すイグジット系IPO。

2023年のIPOもイグジットIPO系が環境が悪くしたという意味で悪い意味で注目されそう。

逆にここが無事に初値プラスで終えるようならば、IPO好調継続の見方も出来る。

上場日は上場ラッシュ最終日、同時上場あり、吸収規模も大きく怪しい雰囲気。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年8月度、連結予想EPSは76.16。

想定価格1,040円から計算される予想PERは約13.66倍。

業績の伸びは好調でその勢いなら妥当な価格設定。

目論見書ではグロース上場では珍しく見出し部分で高い配当性向を訴えている。

仮条件強気に引き上げで20%超えの条件も付けてきているので注意。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約58.4億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場上場。主幹事は野村證券。

公募5万株のみで残り売出株のイグジットIPO。オファリングレシオも高めの水準。

VC勢は上場時に半数を放出、残りにはロックアップ180日で価格解除はなし。

ストック・オプションの未行使残は545円の行使価格53万株程度が上場時参入。

2025年頃から行使可能のSOは行使価格1,030円ということで妥当なレベルでの状況となっている。

イグジットIPOで吸収規模50億超えが上場ラッシュの最終日に。

まさに試金石的なIPOとなりそうだが、需給面では厳しいという評価しかできない。

4.業種…人気化しそうな業種か?魅力があるかなど

企業のブランド支援、PR支援は特に新規性は感じづらいところ。業績自体は好調に伸びている。

しかしIPOの仕方がイグジットとなっており、目論見書で高い配当性向を謳うなど売りたい欲が強く感じられる。

野村證券主幹事でうまく上場させることが出来るかが焦点になりそうだが、

別に初値が高い必要はない(売り切れば良い)イメージの強いIPOなので売出株に無理に参加する必要も感じない。

5.評価…総合的評価や特記的事項を含める

初値視点では足元すくわれそうなスペックとなっており微妙判断として最終C評価とする。

需給面で伸びる銘柄でもないので、3月の他のIPOと比べれば優先度が落ちそう。

3月上場ラッシュの終盤で買い疲れ状態で、この内容のIPOを初値買いする要素は乏しい。

注目度ももう一社のグリーンモンスターに取られそうなので、短期で利益を出そうと手を出して捕まるならこの銘柄という評価。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

マテリアルグループへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。マテリアルグループの初値予想投票は締め切りました。

現在の読者予想件数:60件

読者予想サマリ 平均値:1,176円 | 中央値:1,180円 | 補正値:1,213円

最高:2,360円 >>>> 最低:200円

最高:2,360円 >>>> 最低:200円

よ様(2024/03/27) スタンス:(D) BB期間終了後

予想値:990円(公募価格比:-190円)

3月の IPO の中で唯一残念な銘柄

たか様(2024/03/27) スタンス:(なし) BB期間終了後

予想値:1,498円(公募価格比:+318円)

これくらいか

kuro様(2024/03/26) スタンス:(D) BB期間終了後

予想値:1,085円(公募価格比:-95円)

誠意

daijuui様(2024/03/26) スタンス:(B) BB期間終了後

予想値:1,380円(公募価格比:+200円)

このくらいは。

りきちゃん様(2024/03/26) スタンス:(C) BB期間終了後

予想値:1,350円(公募価格比:+170円)

結構毛だらけじゃないん。良いものは良いですよ!色眼鏡でみてはダメ。

としっち様(2024/03/26) スタンス:(B) BB期間終了後

予想値:1,320円(公募価格比:+140円)

頑張れ!!

シーマ様(2024/03/23) スタンス:(D) BB期間終了後

予想値:1,180円(公募価格比:±0円)

ハニー様(2024/03/23) スタンス:(S) BB期間終了後

予想値:2,360円(公募価格比:+1,180円)

倍増、間違いなし!!

k&k様(2024/03/22) スタンス:(B) BB期間終了後

予想値:1,470円(公募価格比:+290円)

相場がいいので、以外高を期待したい。

たいちゃん様(2024/03/22) スタンス:(B) BB期間終了後

予想値:1,300円(公募価格比:+120円)

日経平均株価の上昇でそれに乗っていく可能性あり。楽しみにしています。

ダングラ様(2024/03/22) スタンス:(C) BB期間終了後

予想値:1,200円(公募価格比:+20円)

出口

ゆー様(2024/03/21) スタンス:(B) BB期間終了後

予想値:1,283円(公募価格比:+103円)

野村さんなら!

551様(2024/03/21) スタンス:(B) BB期間終了後

予想値:1,551円(公募価格比:+371円)

3月配当落ちの資金流入銘柄

豆大福様(2024/03/21) スタンス:(B) メルアドなし BB期間終了後

予想値:1,280円(公募価格比:+100円)

ここは勝負でしょう。

出口案件だからといって全てダメということはない。

野村と地合いは強いと読む。

出口案件だからといって全てダメということはない。

野村と地合いは強いと読む。

だぁこちゃん様(2024/03/20) スタンス:(C) BB期間終了後

予想値:1,200円(公募価格比:+20円)

難解。

ノリダー様(2024/03/19) スタンス:(D) BB期間終了後

予想値:1,180円(公募価格比:±0円)

今年初めてのパス案件。

いまの地合いでわざわざイグジットにつきあわなくても良い銘柄多数

いまの地合いでわざわざイグジットにつきあわなくても良い銘柄多数

★ひろ☆様(2024/03/19) スタンス:(C) BB期間終了後

予想値:1,270円(公募価格比:+90円)

かぶけ様(2024/03/19) スタンス:(C) BB期間終了後

予想値:1,085円(公募価格比:-95円)

ダメなものはダメ

TYO様(2024/03/19) スタンス:(C) BB期間終了後

予想値:1,120円(公募価格比:-60円)

今月上場で唯一のパス案件

parms様(2024/03/18) スタンス:(C) BB期間終了前

予想値:1,222円(公募価格比:+42円)

伸びないでしょう

まつ様(2024/03/18) スタンス:(D) BB期間終了前

予想値:1,150円(公募価格比:-30円)

吸収金額が大きいので割れると予想します。

haru様(2024/03/18) スタンス:(C) BB期間終了前

予想値:1,210円(公募価格比:+30円)

微妙~

n2様(2024/03/18) スタンス:(C) BB期間終了前

予想値:1,166円(公募価格比:-14円)

上下どちらにも あまり変わらないかもと思いました

米国財政破綻様(2024/03/17) スタンス:(D) BB期間終了前

予想値:700円(公募価格比:-480円)

ピタリ賞

FAST様(2024/03/16) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:+220円)

地合いの良さで救われる?

出口案件は基本触る気無いですが

出口案件は基本触る気無いですが

トマト様(2024/03/16) スタンス:(C) BB期間終了前

予想値:1,180円(公募価格比:±0円)

公募割れしてほしい

カイ様(2024/03/16) スタンス:(C) BB期間終了前

予想値:1,210円(公募価格比:+30円)

これくらい。

ぎゃーふぶ様(2024/03/15) スタンス:(C) BB期間終了前

予想値:1,560円(公募価格比:+380円)

このぐらい

だるたにあん様(2024/03/15) スタンス:(C) BB期間終了前

予想値:1,180円(公募価格比:±0円)

欲しくないので参加しません

愛読者様(2024/03/14) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:+20円)

割れるかも

HSI様(2024/03/14) スタンス:(D) BB期間終了前

予想値:1,085円(公募価格比:-95円)

イグジットで公募割れ濃厚

トランプーチン様(2024/03/14) スタンス:(D) BB期間終了前

予想値:999円(公募価格比:-181円)

申し込むノ

やめタ

やめタ

かっきー様(2024/03/14) スタンス:(B) BB期間終了前

予想値:1,769円(公募価格比:+589円)

こんなもんでしょう。

ごくう様(2024/03/14) スタンス:(D) BB期間終了前

予想値:1,080円(公募価格比:-100円)

規模が大きいのでパス

UG様(2024/03/13) スタンス:(C) BB期間終了前

予想値:1,250円(公募価格比:+70円)

野村だし強気だし割れることは無さそう。

yupa様(2024/03/13) スタンス:(D) BB期間終了前

予想値:1,150円(公募価格比:-30円)

厳しいんじゃないでしょうか。

レモンパン様(2024/03/13) スタンス:(B) BB期間終了前

予想値:1,380円(公募価格比:+200円)

一応上振れたので。

dai様(2024/03/13) スタンス:(D) BB期間終了前

予想値:985円(公募価格比:-195円)

割れないかもしれないけどパスで

hal様(2024/03/13) スタンス:(D) BB期間終了前

予想値:1,150円(公募価格比:-30円)

パスです

IPO投資家様(2024/03/13) スタンス:(C) BB期間終了前

予想値:1,216円(公募価格比:+36円)

イグジットなのは懸念されるが、その他はネガティブな材料はなさそう。

とりまIPO好調なので割れないことを願っています。

とりまIPO好調なので割れないことを願っています。

スティンガー様(2024/03/12) スタンス:(D) BB期間終了前

予想値:1,055円(公募価格比:-125円)

仮条件強気でもここはパスします。

my20001様(2024/03/12) スタンス:(S) BB期間終了前

予想値:1,230円(公募価格比:+50円)

仮条件上げは高評価です

色違いのベトベトン様(2024/03/12) スタンス:(D) BB期間終了前

予想値:1,100円(公募価格比:-80円)

まだイグジット系が許される空気じゃなさそう

ussy77様(2024/03/09) スタンス:(C) BB期間終了前

予想値:1,220円(公募価格比:+40円)

hakio様(2024/03/08) スタンス:(B) BB期間終了前

予想値:1,063円(公募価格比:-117円)

nice campany

nano様(2024/03/06) スタンス:(C) BB期間終了前

予想値:1,140円(公募価格比:-40円)

そのまま

フレディ様(2024/03/04) スタンス:(D) BB期間終了前

予想値:1,030円(公募価格比:-150円)

パス

ユークリッド様(2024/03/03) スタンス:(C) BB期間終了前

予想値:1,150円(公募価格比:-30円)

人気は出ないでしょう

SOがかなり多い

SOがかなり多い

LucasKanade様(2024/03/03) スタンス:(B) BB期間終了前

予想値:1,300円(公募価格比:+120円)

近所に業務スーパーが出来たとき以来の衝撃

LoG様(2024/03/02) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:-80円)

VCの現金化イベント

野村公募価格吊り上げ証券様(2024/03/02) スタンス:(C) BB期間終了前

激予想値:200円(公募価格比:-980円)

仮条件上限突破して初値公募割れさせた恥ずかしい証券会社

・野村證券 (ロココ 想定価格から公募価格を58%も吊り上げて初値公募割れ)

・みずほ証券 (ヒューマンテクノロジーズ 想定価格から公募価格を30%も吊り上げて初値公募割れ)

・野村證券 (ロココ 想定価格から公募価格を58%も吊り上げて初値公募割れ)

・みずほ証券 (ヒューマンテクノロジーズ 想定価格から公募価格を30%も吊り上げて初値公募割れ)

カールおじさん様(2024/02/27) スタンス:(なし) BB期間終了前

予想値:980円(公募価格比:-200円)

1,000円手前で、初値決定?

みよぶー様(2024/02/27) スタンス:(C) BB期間終了前

予想値:850円(公募価格比:-330円)

3月はIPOも選別しないとね

ルイコスタ様(2024/02/26) スタンス:(D) BB期間終了前

予想値:800円(公募価格比:-380円)

イグジット案件で期待薄。IPOの熱を冷まさせないでほしい。

ハフ様(2024/02/25) スタンス:(C) BB期間終了前

予想値:1,000円(公募価格比:-180円)

売り出しほぼ100%のVC出口上場

ブロッコリースプラウト様(2024/02/25) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:+20円)

なんでも上がる地合いになりました

mu-mu2様(2024/02/23) スタンス:(D) BB期間終了前

予想値:880円(公募価格比:-300円)

売出多いかな

TK様(2024/02/22) スタンス:(C) BB期間終了前

予想値:990円(公募価格比:-190円)

割れそうな感じが。

きむ様(2024/02/22) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+220円)

そこそこ上かな

ムキムキムキムキ爺さん様(2024/02/22) スタンス:(D) メルアドなし BB期間終了前

激予想値:500円(公募価格比:-680円)

unmo

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。