ソラコムの概要

ソラコムのIPO(新規上場)日程関連

| 仮条件決定日 | 2024/03/06 (水) |

|---|---|

| BB期間 | 開始: 2024/03/07 (木) ~ 終了: 2024/03/13 (水) |

| 公募価格決定 | 2024/03/14 (木) |

| 購入申込期間 | 開始: 2024/03/15 (金) ~ 終了: 2024/03/21 (木) |

| 上場予定日 | 2024/03/26 (火) |

ソラコムのIPO(新規上場)基本情報

| 公募株式数 | 総計:10,805,300株 (公募:4,733,800株 / 売出:6,071,500株)売出株式比率:56.2% |

|---|---|

| O.A.分 | 1,620,700株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 43,220,809株 (上場時、公募株数含む) |

| OR | 28.8% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 845円 |

| 仮条件価格 | 820~870円 (変動率:-3.0% ~+3.0% 中立 ) |

| 公募価格 | 870円 (想定価格との差:+25円 / +3.0% ) |

| IPOの資金用途 | 事業拡大のための人件費及び採用費、広告宣伝・販売促進等のマーケティング投資及びIoTプラットフォーム「SORACOM」の拡充のための開発費に充当する予定 |

ソラコムのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 845円 | 870円 +25円 |

1,563円

+693円 |

1,017円

(-546円) |

| 変化率 | +3.0% | +79.7% | -34.9% | |

| 吸収金額 | 104億円 | 108億円 +3.10億円 |

194億円 +86.1億円 |

|

| 時価総額 | 365億円 | 376億円 +10.8億円 |

675億円 +299億円 |

460億円 -214億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ソラコムの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ソラコム |

|---|---|

| 所在地 | 東京都世田谷区玉川四丁目5番6号尾嶋ビル3階 |

| 設立 | 2014年11月10日 |

| 従業員数 | 150人 |

| 監査法人 | 有限責任あずさ監査法人 |

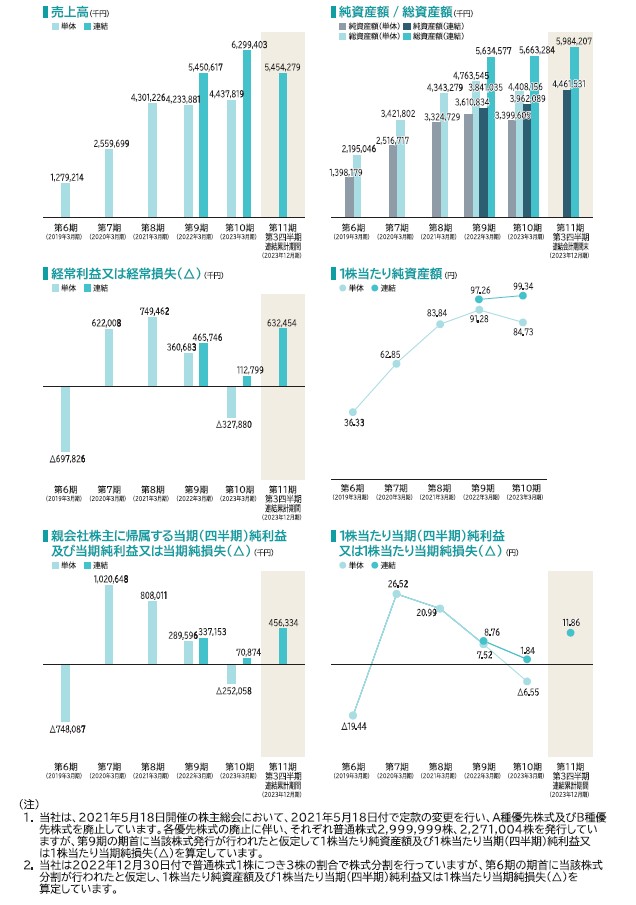

ソラコムの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2019/03 (単・6期) |

1,279,214 | -697,826 | -748,087 | 1,398,179 2,195,046 |

| 2020/03 (単・7期) |

2,559,699 100.1% |

622,008 -189.1% |

1,020,648 -236.4% |

2,516,717 3,421,802 |

| 2021/03 (単・8期) |

4,301,226 68.0% |

749,462 20.5% |

808,011 -20.8% |

3,324,729 4,343,279 |

| 2022/03 (単・9期) |

4,233,881 -1.6% |

360,683 -51.9% |

289,596 -64.2% |

3,610,834 4,763,545 |

| 2023/03 (単・10期) |

4,437,819 4.8% |

-327,880 -190.9% |

-252,058 -187.0% |

3,399,605 4,408,156 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2022/03 (連・9期) |

5,450,617 | 465,746 | 337,153 | 3,841,035 5,634,577 |

| 2023/03 (連・10期) |

6,299,403 15.6% |

112,799 -75.8% |

70,874 -79.0% |

3,962,089 5,663,284 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/03(単・6期) | -58.31 | 108.99 | 0 |

| 2020/03(単・7期) | 79.56 | 188.54 | 0 |

| 2021/03(単・8期) | 62.98 | 251.53 | 0 |

| 2022/03(単・9期) | 7.52 | 91.28 | 0 |

| 2023/03(単・10期) | -6.55 | 84.73 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2022/03(連・9期) | 8.76 | 97.26 | -- |

| 2023/03(連・10期) | 1.84 | 99.34 | -- |

| 予想PER | 74.71倍 (2024/03連・参考EPS:11.31・想定価格845円ベース) |

|---|---|

| 予想PBR | 4.58倍 (2024/03連・参考BPS:184.43・想定価格845円ベース) |

| 予想配当 | --(2024/03) |

ソラコムの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| KDDI株式会社 | 25,272,609 (6,071,500:24.0%) |

58.22 | 180日 |

| 玉川 憲 | 3,342,000 | 7.70 | 180日 |

| 舩渡 大地 | 3,306,000 | 7.62 | 180日 |

| 安川 健太 | 2,286,000 | 5.27 | 180日 |

| WiL Ventures III, L.P. | 962,400 | 2.22 | 180日 |

| 株式会社日立製作所 | 962,400 | 2.22 | 180日 |

| ソースネクスト株式会社 | 962,400 | 2.22 | 180日 |

| 日本瓦斯株式会社 | 962,400 | 2.22 | 180日 |

| セコム株式会社 | 962,400 | 2.22 | 180日 |

| ソニーグループ株式会社 | 962,400 | 2.22 | 180日 |

| 既存株主総計(51) | 43,408,038 | 100 | 対象 34,835,339株 カバー率 93.30% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(1) (内ロックアップ) |

上場前:962,400株 売出後:962,400株 962,400株(100.00%) |

|---|

ソラコムのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2020-03-13 | 1,357,398 | 471 | (自)2022-03-31~(至)2030-03-13 |

| 2020-03-13 | 880,500 | 471 | (自)2022-03-31~(至)2030-03-13 |

| 2020-03-13 | 511,620 | 471 | (自)2022-03-31~(至)2030-03-13 |

| 2020-03-13 | 51,570 | 471 | (自)2022-03-31~(至)2030-03-13 |

| 2020-11-17 | 200,400 | 471 | (自)2022-11-30~(至)2030-11-17 |

| 2020-11-17 | 1,800 | 471 | (自)2022-11-30~(至)2030-11-17 |

| 2021-04-20 | 153,540 | 506 | (自)2023-05-01~(至)2031-04-20 |

| 2021-04-20 | 15,570 | 506 | (自)2023-05-01~(至)2031-04-20 |

| 2021-11-18 | 328,617 | 1,169 | (自)2023-12-01~(至)2031-11-18 |

| 2021-11-18 | 39,024 | 1,169 | (自)2023-12-01~(至)2031-11-18 |

| 2022-04-21 | 393,651 | 1,169 | (自)2024-05-01~(至)2032-04-21 |

| 2022-04-21 | 43,320 | 1,169 | (自)2024-05-01~(至)2032-04-21 |

| 2022-05-11 | 90,000 | 1,169 | (自)2023-06-01~(至)2032-05-11 |

| 2022-05-11 | 103,140 | 1,169 | (自)2024-06-01~(至)2032-05-11 |

| 2022-11-09 | 250,974 | 1,169 | (自)2024-12-01~(至)2032-11-09 |

| 2022-11-09 | 82,167 | 1,169 | (自)2024-12-01~(至)2032-11-09 |

| 2023-11-09 | 315,852 | 124 | (自)2025-12-01~(至)2033-11-09 |

| 2023-11-09 | 101,886 | 837 | (自)2025-12-01~(至)2033-11-09 |

| SO総計(18) | 4,921,029 | 上場時算入 | 3,630,039株 |

ソラコムの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,350円 (想定価格比: +505円/+59.8%) |

| 直前予想 (上場前) |

1,580円 (公募比: +710円/+81.6%) |

| 初値 | 1,563円 (公募比: +693円/+79.7%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

想定仮条件(820円~870円)

親引けあり(アセットマネジメントOne株式会社が運用を行うファンド、WiL Ventures III,L.P.、Suzuki Global Ventures, L.P.)

KDDI子会社で親子上場。IoTプラットフォームとしては知名度が高く、様々な馴染みのあるサービスを他社にプラットフォーム部分で寄与して展開している。

業績は売上好調で急成長を見込むも、IPO時の価格設定には多少織り込み済み。勢いのあるときにうまく上場したい腹も見える。

既存株主へのロックアップは固いが、ストック・オプションの未行使残が大量にあるのが売り圧では気になる部分か?行使価格は471円が多く、1,169円と想定価格より高いのは2021年11月以降と後半に多い。

吸収金額100億と大きいものの現状の地合いなら行けるのでは?というのが第一印象。ここは初値予想会社の需給観測などを参考にしたい。

親引けあり(アセットマネジメントOne株式会社が運用を行うファンド、WiL Ventures III,L.P.、Suzuki Global Ventures, L.P.)

KDDI子会社で親子上場。IoTプラットフォームとしては知名度が高く、様々な馴染みのあるサービスを他社にプラットフォーム部分で寄与して展開している。

業績は売上好調で急成長を見込むも、IPO時の価格設定には多少織り込み済み。勢いのあるときにうまく上場したい腹も見える。

既存株主へのロックアップは固いが、ストック・オプションの未行使残が大量にあるのが売り圧では気になる部分か?行使価格は471円が多く、1,169円と想定価格より高いのは2021年11月以降と後半に多い。

吸収金額100億と大きいものの現状の地合いなら行けるのでは?というのが第一印象。ここは初値予想会社の需給観測などを参考にしたい。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

KDDIの子会社となり力を蓄えて上場というスイングバイIPOを実現。

規模は大きいものの、その正当性を感じることで3月上場ラッシュでは注目度一番となりそう。

業種的にもIoTで知名度の高いサービスへの活用が多く見られる。

上場日は4社同時上場となったが、他のIPOの注目度を奪う形になりそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年3月度、連結予想EPSは11.31。

想定価格845円から計算される予想PERは約74.71倍。

想定仮条件(820円~870円)だったが仮条件は想定通りとなった。

急成長を予想したやや強気な価格設定だが、それだけの人気にはなりそう。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約104億(想定価格ベースOA分含む)の大型IPO。

上場市場は東証グロース市場上場。主幹事はみずほ証券と大和証券の共同主幹事。

公募売出比は若干売出のほうが多い程度。オファリングレシオは高めの標準範囲内。

売出元はもちろん親会社のKDDI。しっかり育ててIPOに持ち込んだ手腕は評価したい。

ベンチャーキャピタルからの出資もあるが、KDDI放出後も筆頭株主としてKDDIが大部分を保有。

ロックアップも180日でしっかり掛かっており、上場時の既存株主からの売り圧には乏しい。

ストック・オプションは乱発しており、上場時参入は約363万株。

行使価格も471円~1,169円と高安いろいろ。一応、ストック・オプションの行使価格高値1,169円ぐらいの評価は見込めると見るべきか?

大型で上場ラッシュ中、4社同時上場など需給関係では厳しい材料多いも、

それを凌駕する話題性と注目度になりそう。

IPOの他、株式市場の地合いが良ければこの手の吸収金額はもろともしないので上場時の地合いの影響も大きい。

4.業種…人気化しそうな業種か?魅力があるかなど

すでに複数の実用されているサービス(翻訳ツール、見守りサービス、スマートメーターなど)にIoTプラットフォームとして活躍。

KDDI子会社という通信系でしっかり母体がある、知名度が高い、メディア露出も豊富など人気にはなりそう。

スイングバイIPOとして満を持して出てきた感もあり、投資家からも初物成功例として評価されそう。

高い成長率の実現可能性が高いとして上場時から信頼される魅力があると感じる。

5.評価…総合的評価や特記的事項を含める

規模感の大きいIPOということで、需給面で初値には不利になりやすいことからC級評価とするのが一般的だが、

ここはIPO地合いの良さや話題性の高さ(特にスイングバイIPOの成功例という部分)で推し気味のB評価とする。

もう一度、懸念点を整理すると「大型」「高予想PER(成長見込まれた高い価格設定)」「上場ラッシュ中」などとなる。

一方でストック・オプションの行使価格に1,169円がある点、スイングバイIPOを有言実行してきた信頼性などから

公募株には人気が出るのではないか?という視点がある。

特に上場ラッシュ中などは話題性が大事ということで、懸念点よりも話題性の方が大きく働き、

それなりに活況な上場を迎えると予想したい。

870円の1.5倍は1,305円。今の相場環境なら十分行けそうだし、1500円超えも可能性として十分ある。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

KDDIの子会社となり力を蓄えて上場というスイングバイIPOを実現。

規模は大きいものの、その正当性を感じることで3月上場ラッシュでは注目度一番となりそう。

業種的にもIoTで知名度の高いサービスへの活用が多く見られる。

上場日は4社同時上場となったが、他のIPOの注目度を奪う形になりそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年3月度、連結予想EPSは11.31。

想定価格845円から計算される予想PERは約74.71倍。

想定仮条件(820円~870円)だったが仮条件は想定通りとなった。

急成長を予想したやや強気な価格設定だが、それだけの人気にはなりそう。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約104億(想定価格ベースOA分含む)の大型IPO。

上場市場は東証グロース市場上場。主幹事はみずほ証券と大和証券の共同主幹事。

公募売出比は若干売出のほうが多い程度。オファリングレシオは高めの標準範囲内。

売出元はもちろん親会社のKDDI。しっかり育ててIPOに持ち込んだ手腕は評価したい。

ベンチャーキャピタルからの出資もあるが、KDDI放出後も筆頭株主としてKDDIが大部分を保有。

ロックアップも180日でしっかり掛かっており、上場時の既存株主からの売り圧には乏しい。

ストック・オプションは乱発しており、上場時参入は約363万株。

行使価格も471円~1,169円と高安いろいろ。一応、ストック・オプションの行使価格高値1,169円ぐらいの評価は見込めると見るべきか?

大型で上場ラッシュ中、4社同時上場など需給関係では厳しい材料多いも、

それを凌駕する話題性と注目度になりそう。

IPOの他、株式市場の地合いが良ければこの手の吸収金額はもろともしないので上場時の地合いの影響も大きい。

4.業種…人気化しそうな業種か?魅力があるかなど

すでに複数の実用されているサービス(翻訳ツール、見守りサービス、スマートメーターなど)にIoTプラットフォームとして活躍。

KDDI子会社という通信系でしっかり母体がある、知名度が高い、メディア露出も豊富など人気にはなりそう。

スイングバイIPOとして満を持して出てきた感もあり、投資家からも初物成功例として評価されそう。

高い成長率の実現可能性が高いとして上場時から信頼される魅力があると感じる。

5.評価…総合的評価や特記的事項を含める

規模感の大きいIPOということで、需給面で初値には不利になりやすいことからC級評価とするのが一般的だが、

ここはIPO地合いの良さや話題性の高さ(特にスイングバイIPOの成功例という部分)で推し気味のB評価とする。

もう一度、懸念点を整理すると「大型」「高予想PER(成長見込まれた高い価格設定)」「上場ラッシュ中」などとなる。

一方でストック・オプションの行使価格に1,169円がある点、スイングバイIPOを有言実行してきた信頼性などから

公募株には人気が出るのではないか?という視点がある。

特に上場ラッシュ中などは話題性が大事ということで、懸念点よりも話題性の方が大きく働き、

それなりに活況な上場を迎えると予想したい。

870円の1.5倍は1,305円。今の相場環境なら十分行けそうだし、1500円超えも可能性として十分ある。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

ソラコムへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ソラコムの初値予想投票は締め切りました。

現在の読者予想件数:70件

読者予想サマリ 平均値:1,452円 | 中央値:1,300円 | 補正値:1,361円

最高:8,445円 >>>> 最低:710円

最高:8,445円 >>>> 最低:710円

hima様(2024/03/26) スタンス:(A) BB期間終了後

予想値:1,124円(公募価格比:+254円)

これくらいかなと

ド素人様(2024/03/24) スタンス:(C) メルアドなし BB期間終了後

予想値:950円(公募価格比:+80円)

ダン様(2024/03/23) スタンス:(A) BB期間終了後

予想値:1,480円(公募価格比:+610円)

IPOに資金が入ってる。

Tamaran様(2024/03/23) スタンス:(A) BB期間終了後

予想値:2,000円(公募価格比:+1,130円)

8割方海外に売り出したので、受給ひっ迫必至

三菱は個人の味方様(2024/03/21) スタンス:(S) BB期間終了後

予想値:2,262円(公募価格比:+1,392円)

供給が足りなさすぎる。

kuro様(2024/03/21) スタンス:(D) BB期間終了後

予想値:804円(公募価格比:-66円)

枚数多すぎ

MBS様(2024/03/21) スタンス:(A) BB期間終了後

予想値:2,000円(公募価格比:+1,130円)

ここは、2.3 上限だと思います。

山田様(2024/03/21) スタンス:(なし) メルアドなし BB期間終了後

予想値:2,500円(公募価格比:+1,630円)

地合いよし

hariox様(2024/03/20) スタンス:(C) BB期間終了後

予想値:950円(公募価格比:+80円)

ちょい上げ

そら様(2024/03/19) スタンス:(A) BB期間終了後

予想値:1,300円(公募価格比:+430円)

過密日程じゃなければ倍化は固いスペックの銘柄だが、過密日程分を考慮して1.5倍くらいかと。

nuts様(2024/03/18) スタンス:(A) BB期間終了後

予想値:1,890円(公募価格比:+1,020円)

地合いよし

よし様(2024/03/18) スタンス:(A) BB期間終了後

予想値:1,740円(公募価格比:+870円)

これくらい

は行くでしょう

は行くでしょう

k&k様(2024/03/17) スタンス:(B) BB期間終了後

予想値:1,230円(公募価格比:+360円)

セカンダリィを狙うので、2日目は上がってほしい、

とらさん様(2024/03/17) スタンス:(A) BB期間終了後

予想値:1,870円(公募価格比:+1,000円)

2枚ゲット! 上げて欲しい

東京セントラル証券様(2024/03/17) スタンス:(B) BB期間終了後

予想値:1,460円(公募価格比:+590円)

大型IPOながらKDDIの安心感あり

意外と騰がる。

加えて主幹事みずほ

スルスルと値を伸ばし

初日11時10分

1,460円で初値形成death.

意外と騰がる。

加えて主幹事みずほ

スルスルと値を伸ばし

初日11時10分

1,460円で初値形成death.

株ってます様(2024/03/16) スタンス:(B) BB期間終了後

予想値:1,855円(公募価格比:+985円)

M証券ご担当より300株配分 期待を込めて大きく飛躍して欲しいね 騰がると良いな?

カイ様(2024/03/16) スタンス:(A) BB期間終了後

予想値:1,430円(公募価格比:+560円)

これくらい。

★野様(2024/03/15) スタンス:(A) BB期間終了後

予想値:1,330円(公募価格比:+460円)

良さそう

ほいみん様(2024/03/15) スタンス:(B) BB期間終了後

予想値:925円(公募価格比:+55円)

ピタリ賞ねらいです

レジェンド様(2024/03/15) スタンス:(A) BB期間終了後

予想値:1,600円(公募価格比:+730円)

メディア露出度も高く知名度の高いサービスを展開、成長率も高い。

みんすくみ様(2024/03/15) スタンス:(B) BB期間終了後

予想値:940円(公募価格比:+70円)

4社同日がどう響くか

Torada様(2024/03/15) スタンス:(B) BB期間終了後

予想値:1,420円(公募価格比:+550円)

KDDIの子会社としてのネームバリューが信頼性を高めると思います。

ぽちょむきん様(2024/03/15) スタンス:(A) BB期間終了後

予想値:1,380円(公募価格比:+510円)

これくらい。

トランキーロ様(2024/03/15) スタンス:(B) メルアドなし BB期間終了後

予想値:1,500円(公募価格比:+630円)

上がる。

IPOラッシュは面倒様(2024/03/15) スタンス:(B) メルアドなし BB期間終了後

予想値:1,300円(公募価格比:+430円)

初値で売却よりもじっくり育てるタイプやろね。

最近はいきなり大儲けなんてのは減った。

最近はいきなり大儲けなんてのは減った。

makun様(2024/03/15) スタンス:(B) BB期間終了後

予想値:1,250円(公募価格比:+380円)

これぐらいかなと思います

ぎゃーふぶ様(2024/03/15) スタンス:(B) BB期間終了後

予想値:1,660円(公募価格比:+790円)

1枚GET~

n2様(2024/03/13) スタンス:(B) BB期間終了前

予想値:1,222円(公募価格比:+352円)

勘です。公募割れはなさそうと思います

かっきー様(2024/03/12) スタンス:(B) BB期間終了前

予想値:1,299円(公募価格比:+429円)

これは欲しいです。

dai様(2024/03/12) スタンス:(B) BB期間終了前

予想値:1,580円(公募価格比:+710円)

日程が厳しくて規模が大きいけど、人気がありそう

TYO様(2024/03/12) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+530円)

地合いも既存株主も良好だと思うので

parms様(2024/03/11) スタンス:(B) BB期間終了前

予想値:1,071円(公募価格比:+201円)

地合い旧悪化の予想。

いかない。でしょ

いかない。でしょ

ごくう様(2024/03/11) スタンス:(B) BB期間終了前

予想値:1,180円(公募価格比:+310円)

少し上がるくらいと予想

おぴすけ様(2024/03/11) スタンス:(B) BB期間終了前

予想値:1,440円(公募価格比:+570円)

地合いよく十分儲かりそう。

米国財政破綻様(2024/03/10) スタンス:(D) BB期間終了前

予想値:800円(公募価格比:-70円)

ピタリ賞

だるたにあん様(2024/03/10) スタンス:(B) BB期間終了前

予想値:1,320円(公募価格比:+450円)

吸収規模大きく1.5倍くらいかな

FAST様(2024/03/09) スタンス:(B) BB期間終了前

予想値:1,305円(公募価格比:+435円)

KDDI親子上場

トマト様(2024/03/09) スタンス:(B) BB期間終了前

予想値:1,300円(公募価格比:+430円)

IPOバブルっす

レモンパン様(2024/03/09) スタンス:(B) BB期間終了前

予想値:1,820円(公募価格比:+950円)

なんとか当選したいです。

おひなさま様(2024/03/09) スタンス:(B) BB期間終了前

予想値:1,660円(公募価格比:+790円)

IPOげっとしたい

ussy77様(2024/03/09) スタンス:(B) BB期間終了前

予想値:1,380円(公募価格比:+510円)

愛読者様(2024/03/09) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+630円)

auカブコム証券あたりでもらえたらうれしい

全力様(2024/03/08) スタンス:(A) BB期間終了前

予想値:1,340円(公募価格比:+470円)

何かと話題のKDDI系

注目してます

注目してます

UG様(2024/03/08) スタンス:(B) BB期間終了前

予想値:1,050円(公募価格比:+180円)

KDDI子会社ということで割れは無いかと

スティンガー様(2024/03/07) スタンス:(A) BB期間終了前

予想値:1,750円(公募価格比:+880円)

大型株+4社同時上場ですが相当資金が集まると予想して超強気予想です。

hal様(2024/03/07) スタンス:(B) BB期間終了前

予想値:1,300円(公募価格比:+430円)

欲しいです

まつ様(2024/03/07) スタンス:(B) BB期間終了前

予想値:1,300円(公募価格比:+430円)

吸収金額が大きいが大丈夫か?

ニャオ様(2024/03/07) スタンス:(B) BB期間終了前

予想値:1,015円(公募価格比:+145円)

KDDI 推し

haru様(2024/03/07) スタンス:(B) BB期間終了前

予想値:1,010円(公募価格比:+140円)

資金が足りないわ!

IPO投資家様(2024/03/07) スタンス:(B) BB期間終了前

予想値:1,162円(公募価格比:+292円)

VCいないのは良いがSO多いのが気になる。即金するか中長期で様子見るか悩む案件。公募割れは無いと思う。

my20001様(2024/03/06) スタンス:(S) BB期間終了前

予想値:1,210円(公募価格比:+340円)

同日上場がどうでしょうか

yupa様(2024/03/06) スタンス:(C) BB期間終了前

予想値:960円(公募価格比:+90円)

地合い考慮してちょいプラ。

色違いのベトベトン様(2024/03/06) スタンス:(B) BB期間終了前

予想値:1,550円(公募価格比:+680円)

今回ラッシュのカバー枠

nano様(2024/03/06) スタンス:(B) BB期間終了前

予想値:1,000円(公募価格比:+130円)

ジャスト

フレディ様(2024/03/04) スタンス:(B) BB期間終了前

予想値:1,280円(公募価格比:+410円)

欲しい

ユークリッド様(2024/03/03) スタンス:(B) BB期間終了前

予想値:1,050円(公募価格比:+180円)

大型なのでチョイとプラスあたりで来ます

LucasKanade様(2024/03/03) スタンス:(B) BB期間終了前

予想値:1,100円(公募価格比:+230円)

ウーバーイーツ以来の衝撃

LoG様(2024/03/02) スタンス:(C) BB期間終了前

予想値:1,000円(公募価格比:+130円)

吸収金額100億超えで重い

スピンドル様(2024/03/02) スタンス:(C) BB期間終了前

激予想値:8,445円(公募価格比:+7,575円)

仮条件上限突破して初値公募割れさせた恥ずかしい証券会社

・野村證券 (ロココ 想定価格から公募価格を58%も吊り上げて初値公募割れ)

・みずほ証券 (ヒューマンテクノロジーズ 想定価格から公募価格を30%も吊り上げて初値公募割れ)

・野村證券 (ロココ 想定価格から公募価格を58%も吊り上げて初値公募割れ)

・みずほ証券 (ヒューマンテクノロジーズ 想定価格から公募価格を30%も吊り上げて初値公募割れ)

wind様(2024/03/01) スタンス:(B) BB期間終了前

予想値:1,244円(公募価格比:+374円)

EPS11.31×PER110=1244

みよぶー様(2024/02/27) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:+330円)

3月はIPOも選別しないとね

ルイコスタ様(2024/02/26) スタンス:(D) BB期間終了前

予想値:800円(公募価格比:-70円)

4社同時上場で蚊帳の外になる可能性も

おばあちゃんの予想様(2024/02/25) スタンス:(B) BB期間終了前

予想値:1,520円(公募価格比:+650円)

今ならこれ位になると思う

ハフ様(2024/02/25) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:+330円)

微妙・・・

ブロッコリースプラウト様(2024/02/25) スタンス:(B) BB期間終了前

予想値:1,150円(公募価格比:+280円)

なんでも上がる地合いになりました

TK様(2024/02/22) スタンス:(B) BB期間終了前

予想値:1,250円(公募価格比:+380円)

あたれ!

きむ様(2024/02/22) スタンス:(B) BB期間終了前

予想値:1,250円(公募価格比:+380円)

そこそこ上かな

mu-mu2様(2024/02/22) スタンス:(D) BB期間終了前

予想値:710円(公募価格比:-160円)

同時上場が多い上に大きすぎかな

hakio様(2024/02/22) スタンス:(A) BB期間終了前

予想値:1,700円(公募価格比:+830円)

nice campany

諸行無常様(2024/02/20) スタンス:(B) BB期間終了前

予想値:1,700円(公募価格比:+830円)

初値天井?雪崩???

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。