ナルネットコミュニケーションズの概要

ナルネットコミュニケーションズのIPO(新規上場)日程関連

| 仮条件決定日 | 2023/12/05 (火) |

|---|---|

| BB期間 | 開始: 2023/12/07 (木) ~ 終了: 2023/12/13 (水) |

| 公募価格決定 | 2023/12/14 (木) |

| 購入申込期間 | 開始: 2023/12/15 (金) ~ 終了: 2023/12/20 (水) |

| 上場予定日 | 2023/12/25 (月) |

ナルネットコミュニケーションズのIPO(新規上場)基本情報

| 公募株式数 | 総計:2,297,900株 (公募:56,000株 / 売出:2,241,900株)売出株式比率:97.6% |

|---|---|

| O.A.分 | 344,600株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 5,332,100株 (上場時、公募株数含む) |

| OR | 49.6% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,180円 |

| 仮条件価格 | 870~1,040円 (変動率:-26.3% ~-11.9% 超弱気 ) |

| 公募価格 | 1,040円(想定価格との差:-140円 / -11.9% ) |

| IPOの資金用途 | 新基幹システムの開発費用として外注費用として充当する予定 |

ナルネットコミュニケーションズのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,180円 | 1,040円 -140円 |

956円

-84円 |

663円

(-293円) |

| 変化率 | -11.9% | -8.1% | -30.6% | |

| 吸収金額 | 31.1億円 | 27.4億円 -3.6億円 |

25.2億円 -2.2億円 |

|

| 時価総額 | 62.9億円 | 55.4億円 -7.4億円 |

50.9億円 -4.4億円 |

35.3億円 -15億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ナルネットコミュニケーションズの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

|

||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ナルネットコミュニケーションズ |

|---|---|

| 所在地 | 愛知県春日井市下市場町五丁目1番地16 |

| 設立 | 2019年07月18日 |

| 従業員数 | 119人 |

| 監査法人 | 太陽有限責任監査法人 |

ナルネットコミュニケーションズの概況(直近の経営指標、業績予想)

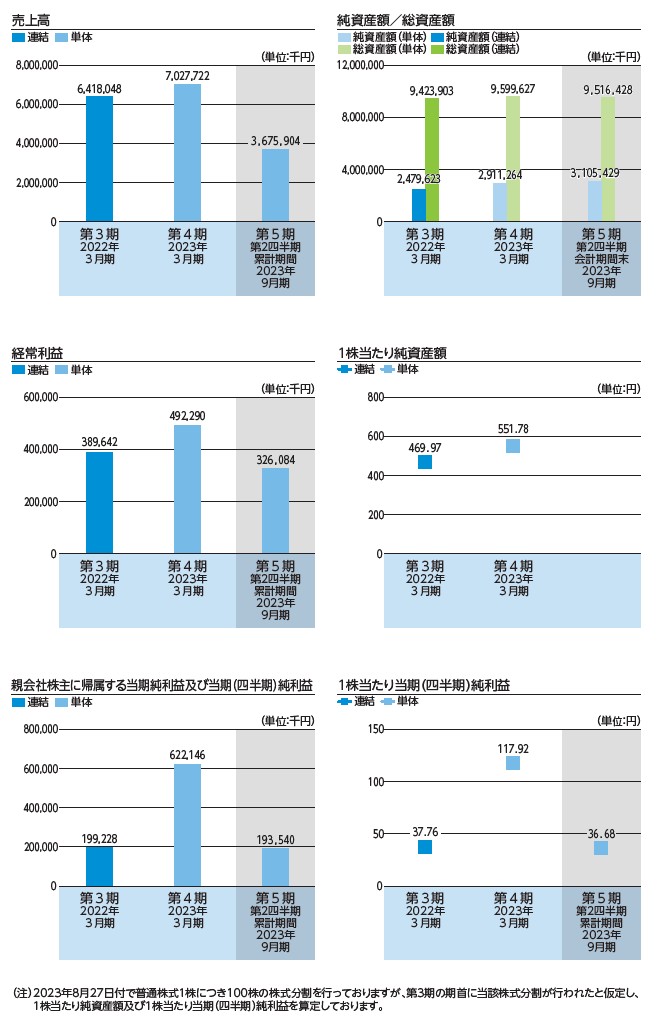

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2020/03 (単・1期) |

0 | -171,405 | -172,201 | 2,465,798 6,429,335 |

| 2021/03 (単・2期) |

0 0.0% |

-68,971 -59.8% |

-70,898 -58.8% |

2,394,900 6,375,832 |

| 2022/03 (単・3期) |

0 0.0% |

-73,299 6.3% |

-107,006 50.9% |

2,287,893 6,354,412 |

| 2023/03 (単・4期) |

7,027,722 0.0% |

492,290 -771.6% |

622,146 -681.4% |

2,911,264 9,599,627 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2022/03 (連・3期) |

6,418,048 | 389,642 | 199,228 | 2,479,623 9,423,903 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2020/03(単・1期) | -3,263.80 | 46,735.25 | 0 |

| 2021/03(単・2期) | -1,343.76 | 45,391.49 | 0 |

| 2022/03(単・3期) | -20.28 | 433.63 | 0 |

| 2023/03(単・4期) | 117.92 | 551.78 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2022/03(連・3期) | 37.76 | 469.97 | -- |

| 予想PER | 15.52倍 (2024/03単・参考EPS:76.01・想定価格1,180円ベース) |

|---|---|

| 予想PBR | 1.87倍 (2024/03単・参考BPS:632.52・想定価格1,180円ベース) |

| 予想配当 | 0.00円(2024/03) |

ナルネットコミュニケーションズの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| ジャフコSV6投資事業有限責任組合 | 2,602,096 (1,793,500:68.9%) |

47.35 | 90日 or 1.5倍 |

| Mobility & Maintenance Japan | 1,899,396 | 34.56 | 180日 |

| ジャフコSV6-S投資事業有限責任組合 | 650,508 (448,400:68.9%) |

11.83 | 90日 or 1.5倍 |

| JIA1号投資事業有限責任組合 | 62,100 | 1.13 | 90日 or 1.5倍 |

| あいぎんベンチャーファンド2号投資事業有限責任組合 | 62,000 | 1.12 | 90日 or 1.5倍 |

| 東村 大介 | 40,000 | 0.72 | 継続所有 |

| 鈴木 隆志 | 40,000 | 0.72 | 継続所有 |

| 服部 正次 | 40,000 | 0.72 | 継続所有 |

| 永冶 健 | 40,000 | 0.72 | 継続所有 |

| 大賀 正寛 | 15,000 | 0.27 | 継続所有 |

| 既存株主総計(16) | 5,495,100 | 100 | 対象 3,253,200株 カバー率 100.00% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(4) (内ロックアップ) |

上場前:3,376,704株 売出後:1,134,804株 1,134,804株(100.00%) |

|---|

ナルネットコミュニケーションズのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2023-08-25 | 219,000 | 1,500 | (自)2025-09-01~(至)2033-08-20 |

| SO総計(1) | 219,000 | 上場時算入 | 0株 |

ナルネットコミュニケーションズの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,000円(想定価格比: -180円/-15.3%) |

| 直前予想 (上場前) |

930円(公募比: -110円/-10.6%) |

| 初値 | 956円(公募比: -84円/-8.1%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

クリスマス上場。ジャフコが途中で参画したため今回はそのジャフコのイグジットIPOで印象が悪い。

事業は車両のメンテナンス管理で、成長性は小さいものの仕事内容は固く安定的。グロース上場よりもスタンダード上場のイメージ。

想定価格ベースでは残念ながら割高なので、このところのイグジットIPOが初値散々なのを見ていると受け入れられないだろうというのが第一印象。

一方、2023年9月に伊藤忠商事関連会社がここの株を取得しており上場後は筆頭株主に、ビッグモーター買収も含め随分とモビリティ産業に食い込んできているので、中長期的に狙われている印象。こういった部分を評価する向きも出るかもしれない。

事業は車両のメンテナンス管理で、成長性は小さいものの仕事内容は固く安定的。グロース上場よりもスタンダード上場のイメージ。

想定価格ベースでは残念ながら割高なので、このところのイグジットIPOが初値散々なのを見ていると受け入れられないだろうというのが第一印象。

一方、2023年9月に伊藤忠商事関連会社がここの株を取得しており上場後は筆頭株主に、ビッグモーター買収も含め随分とモビリティ産業に食い込んできているので、中長期的に狙われている印象。こういった部分を評価する向きも出るかもしれない。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

今年のクリスマス上場。特にアノマリーなどはないのだがサンタさんのプレゼントIPOになれるか?

業種は車両メンテナンスの管理事業でサービス業。ファンドの売出IPOのイメージ強い。

今年に入ってイグジットIPOは公募割れを連発しており、悪い注目度の方が高そう。

予定では単独上場、今年の12月は例年よりは銘柄数も総計の吸収額も少ないので買い疲れ傾向は少なそうだが・・・。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年3月度、単体予想EPSは76.01。

想定価格1,180円から計算される予想PERは約15.52倍。

想定価格では高値でイグジット目的を感じる割高。

仮条件を引き下げてきたものの上限で決まったら1,040円。

3桁募集ぐらいのインパクトがないと割高感は払拭されないのでは無かろうか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約31.1億(想定価格ベースOA分含む)の中規模IPO。

上場市場は東証グロース市場上場。主幹事はみずほ証券。

売出株式比率97.6%とほぼ売出IPO。オファリングレシオも高め。

ジャフコが大量に売り出す状況でかなり印象が悪い。

今年は何度もこの手のIPOで公募組が損をしているので、さすがにそろそろ学習して買わない動きになりそう。

ジャフコが売り出した後もそれなりの株数が残るので追加売の懸念もある。

一方で伊藤忠グループが参画しており、これからは伊藤忠がどう盛り上げていくか?

ビッグモーターの買収話も出ており、うまく行けばかなりのメンテナンス需要(仕事増加)が見込めそう。

ストック・オプションの未行使残は行使は2025年以降で行使価格は1,500円。

数字だけ見れば2年後に1,500円以上目指すように会社は頑張っていきそうだが・・・。

初値視点で見ればファンドのイグジットIPOはやはり頂けなく、公募や初値で買うよりも上場後下げたところを狙いたいIPOか?

需給面は厳しいと見る。

4.業種…人気化しそうな業種か?魅力があるかなど

車両メンテナンス事業は特にIPOらしさはなく地味な業態。その代わり、引き合いさえ取れれば安定した事業となる。

リース車両のメンテナンス管理業務がメインだが、今後伊藤忠がビッグモーターを買収すれば中古車メンテナンスも請け負える。

ビッグモーターは整備工場として機能しなくなったことを考えるとかなりのシナジー効果は伺えそう。

上場後の期待は伊藤忠の車関連ビジネスに乗っかるかどうか?というスタンスで見たほうが良さそう。

いずれにしても公募・売り出し株は人気がなさそうで、2024年中に安ければ狙えるのか動向をウォッチしたい銘柄。

5.評価…総合的評価や特記的事項を含める

ジャフコのイグジットIPOを評価するわけにはいかないので最終評価はDよりのC評価。

一応は仮条件を引き下げてきているものの、まだ引き下げに物足りなさを感じる。

仮条件の下限の870円割れぐらいが、一旦の買い場ぐらい緩い気持ちで見ておきたい。

12月のIPOで気軽に参加して儲かれば良いのだが、そんな雰囲気に全くなれない年末状況。

下手に参加して公募割れで損したら、嫌な気持ちを年越しまで持ち越しそうなのでパスが賢明か?

C評価の理由としては一応、伊藤忠のモビリティ事業との関連でシナジー効果とかで

買われるタイミングも出てくるとして、長い目で見てプラスになっていく見込みはあるということで評価した。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

今年のクリスマス上場。特にアノマリーなどはないのだがサンタさんのプレゼントIPOになれるか?

業種は車両メンテナンスの管理事業でサービス業。ファンドの売出IPOのイメージ強い。

今年に入ってイグジットIPOは公募割れを連発しており、悪い注目度の方が高そう。

予定では単独上場、今年の12月は例年よりは銘柄数も総計の吸収額も少ないので買い疲れ傾向は少なそうだが・・・。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年3月度、単体予想EPSは76.01。

想定価格1,180円から計算される予想PERは約15.52倍。

想定価格では高値でイグジット目的を感じる割高。

仮条件を引き下げてきたものの上限で決まったら1,040円。

3桁募集ぐらいのインパクトがないと割高感は払拭されないのでは無かろうか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約31.1億(想定価格ベースOA分含む)の中規模IPO。

上場市場は東証グロース市場上場。主幹事はみずほ証券。

売出株式比率97.6%とほぼ売出IPO。オファリングレシオも高め。

ジャフコが大量に売り出す状況でかなり印象が悪い。

今年は何度もこの手のIPOで公募組が損をしているので、さすがにそろそろ学習して買わない動きになりそう。

ジャフコが売り出した後もそれなりの株数が残るので追加売の懸念もある。

一方で伊藤忠グループが参画しており、これからは伊藤忠がどう盛り上げていくか?

ビッグモーターの買収話も出ており、うまく行けばかなりのメンテナンス需要(仕事増加)が見込めそう。

ストック・オプションの未行使残は行使は2025年以降で行使価格は1,500円。

数字だけ見れば2年後に1,500円以上目指すように会社は頑張っていきそうだが・・・。

初値視点で見ればファンドのイグジットIPOはやはり頂けなく、公募や初値で買うよりも上場後下げたところを狙いたいIPOか?

需給面は厳しいと見る。

4.業種…人気化しそうな業種か?魅力があるかなど

車両メンテナンス事業は特にIPOらしさはなく地味な業態。その代わり、引き合いさえ取れれば安定した事業となる。

リース車両のメンテナンス管理業務がメインだが、今後伊藤忠がビッグモーターを買収すれば中古車メンテナンスも請け負える。

ビッグモーターは整備工場として機能しなくなったことを考えるとかなりのシナジー効果は伺えそう。

上場後の期待は伊藤忠の車関連ビジネスに乗っかるかどうか?というスタンスで見たほうが良さそう。

いずれにしても公募・売り出し株は人気がなさそうで、2024年中に安ければ狙えるのか動向をウォッチしたい銘柄。

5.評価…総合的評価や特記的事項を含める

ジャフコのイグジットIPOを評価するわけにはいかないので最終評価はDよりのC評価。

一応は仮条件を引き下げてきているものの、まだ引き下げに物足りなさを感じる。

仮条件の下限の870円割れぐらいが、一旦の買い場ぐらい緩い気持ちで見ておきたい。

12月のIPOで気軽に参加して儲かれば良いのだが、そんな雰囲気に全くなれない年末状況。

下手に参加して公募割れで損したら、嫌な気持ちを年越しまで持ち越しそうなのでパスが賢明か?

C評価の理由としては一応、伊藤忠のモビリティ事業との関連でシナジー効果とかで

買われるタイミングも出てくるとして、長い目で見てプラスになっていく見込みはあるということで評価した。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

ナルネットコミュニケーションズへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ナルネットコミュニケーションズの初値予想投票は締め切りました。

現在の読者予想件数:59件

読者予想サマリ 平均値:1,020円 | 中央値:980円 | 補正値:1,020円

最高:1,559円 >>>> 最低:800円

最高:1,559円 >>>> 最低:800円

★野様(2023/12/20) スタンス:(D) BB期間終了後

予想値:980円(公募価格比:-60円)

地合い悪く

当たればいいな様(2023/12/20) スタンス:(C) BB期間終了後

予想値:1,040円(公募価格比:±0円)

繰り上げ当選しちゃったので公募価格を下まわらないで。

ピア様(2023/12/17) スタンス:(D) BB期間終了後

予想値:990円(公募価格比:-50円)

わずかに公募割れ。

nekoponta様(2023/12/15) スタンス:(C) BB期間終了後

予想値:1,060円(公募価格比:+20円)

微妙にプラス

かぶけ様(2023/12/15) スタンス:(C) BB期間終了後

予想値:956円(公募価格比:-84円)

ベタ予想

ussy77様(2023/12/15) スタンス:(D) BB期間終了後

予想値:945円(公募価格比:-95円)

みんなに嫌われてる感じ

ほいみん様(2023/12/14) スタンス:(C) BB期間終了後

予想値:956円(公募価格比:-84円)

ピタリ賞ねらいです

ボス様(2023/12/13) スタンス:(D) BB期間終了前

予想値:956円(公募価格比:-84円)

魅力的ではない

TYO様(2023/12/13) スタンス:(D) BB期間終了前

予想値:930円(公募価格比:-110円)

厳しそう

parms様(2023/12/12) スタンス:(C) BB期間終了前

予想値:955円(公募価格比:-85円)

なんか込み合いすぎ

みんすくみ様(2023/12/12) スタンス:(C) BB期間終了前

予想値:956円(公募価格比:-84円)

雨ニモマケズ風ニモマケズ申込してきましたがオシマイデス。

もはやIPOはなるようにしかなりません。

もはやIPOはなるようにしかなりません。

n2様(2023/12/12) スタンス:(C) BB期間終了前

予想値:870円(公募価格比:-170円)

仮条件あたりと思いました

プルキニエ様(2023/12/11) スタンス:(C) BB期間終了前

予想値:1,050円(公募価格比:+10円)

奇跡的に公募割れ回避か

k&k様(2023/12/11) スタンス:(D) BB期間終了前

予想値:987円(公募価格比:-53円)

無理に買う事もなさそうです。どうしても欲しいなら、上場後様子を見てからでしょう。

クボタメガネ様(2023/12/10) スタンス:(D) BB期間終了前

予想値:850円(公募価格比:-190円)

買いたくない

ウィーナ様(2023/12/10) スタンス:(C) BB期間終了前

予想値:1,040円(公募価格比:±0円)

将来性抜群

lcms様(2023/12/10) スタンス:(D) BB期間終了前

予想値:800円(公募価格比:-240円)

不吉な感じがあるIPO

ラスタ様(2023/12/10) スタンス:(D) BB期間終了前

予想値:870円(公募価格比:-170円)

下限で決まれば面白い

米国財政破綻様(2023/12/09) スタンス:(D) BB期間終了前

予想値:900円(公募価格比:-140円)

米国リスク

アルファルファ様(2023/12/09) スタンス:(D) BB期間終了前

予想値:970円(公募価格比:-70円)

恐らく公募割れ

AIM様(2023/12/09) スタンス:(C) BB期間終了前

予想値:900円(公募価格比:-140円)

結局はファンド出口案件

タンブラー様(2023/12/09) スタンス:(D) BB期間終了前

予想値:960円(公募価格比:-80円)

やだ・・・いらないわ

FAST様(2023/12/09) スタンス:(D) BB期間終了前

予想値:956円(公募価格比:-84円)

サンタさんからのプレゼント(ジャフコが貰う側)

おひなさま様(2023/12/09) スタンス:(D) BB期間終了前

予想値:976円(公募価格比:-64円)

残念ですが

だるたにあん様(2023/12/09) スタンス:(D) BB期間終了前

予想値:930円(公募価格比:-110円)

これは公募割れでしょう

かっきー様(2023/12/08) スタンス:(B) BB期間終了前

予想値:1,559円(公募価格比:+519円)

こんなもんでしょう。

愛読者様(2023/12/08) スタンス:(D) BB期間終了前

予想値:1,100円(公募価格比:+60円)

みずほだけにまようけど、いらんかな

IPO一年生☆様(2023/12/08) スタンス:(C) BB期間終了前

予想値:950円(公募価格比:-90円)

微妙かな

レモンパン様(2023/12/08) スタンス:(C) BB期間終了前

予想値:1,040円(公募価格比:±0円)

悩みます。

dai様(2023/12/08) スタンス:(D) BB期間終了前

予想値:980円(公募価格比:-60円)

割れる

まつ様(2023/12/08) スタンス:(D) BB期間終了前

予想値:957円(公募価格比:-83円)

公募割れを予想。

yokoyamaop様(2023/12/08) スタンス:(C) BB期間終了前

予想値:970円(公募価格比:-70円)

微妙な案件

たけ様(2023/12/07) スタンス:(D) BB期間終了前

予想値:800円(公募価格比:-240円)

上場辞退した方が会社の為になるんじゃないか

今はIPO冬の時期だし、初値公募割れとか株主(顧客)からの印象悪すぎる。

今はIPO冬の時期だし、初値公募割れとか株主(顧客)からの印象悪すぎる。

UG様(2023/12/07) スタンス:(D) BB期間終了前

予想値:900円(公募価格比:-140円)

ジャフコという巨悪

haru様(2023/12/07) スタンス:(D) BB期間終了前

予想値:880円(公募価格比:-160円)

餅代欲しい・・・が!

hal様(2023/12/07) スタンス:(D) BB期間終了前

予想値:1,050円(公募価格比:+10円)

パスします

yupa様(2023/12/07) スタンス:(D) BB期間終了前

予想値:940円(公募価格比:-100円)

仮条件をもっと下げて欲しかった

ipking様(2023/12/07) スタンス:(D) BB期間終了前

予想値:957円(公募価格比:-83円)

Not very attractive

IPO投資家様(2023/12/07) スタンス:(D) BB期間終了前

予想値:1,006円(公募価格比:-34円)

色々な意味で駄目な奴じゃん。クリスマスプレゼントにならなさそうなのでパスします。

ダングラ様(2023/12/07) スタンス:(C) BB期間終了前

予想値:1,000円(公募価格比:-40円)

出口

my20001様(2023/12/06) スタンス:(S) BB期間終了前

予想値:1,080円(公募価格比:+40円)

これは残念な仮条件パターンですね

ねこまる様(2023/12/06) スタンス:(D) BB期間終了前

予想値:990円(公募価格比:-50円)

クリスマス上場はいただけない

スティンガー様(2023/12/06) スタンス:(D) BB期間終了前

予想値:920円(公募価格比:-120円)

上場時点の評価はパスですが、伊藤忠とビッグモーターの状況次第では中長期的には保有もありかと思います。

色違いのベトベトン様(2023/12/05) スタンス:(D) BB期間終了前

予想値:810円(公募価格比:-230円)

こっちのみずほは厳しそう

ルイコスタ様(2023/12/05) スタンス:(なし) BB期間終了前

予想値:1,000円(公募価格比:-40円)

VC出口案件で厳しいか。

kojiro様(2023/12/04) スタンス:(なし) BB期間終了前

予想値:1,350円(公募価格比:+310円)

トマト様(2023/12/03) スタンス:(D) BB期間終了前

予想値:1,000円(公募価格比:-40円)

これ仮条件大幅に下げないと無理よ

nano様(2023/11/30) スタンス:(C) BB期間終了前

予想値:1,280円(公募価格比:+240円)

イグジットIPO

ハフ様(2023/11/26) スタンス:(C) BB期間終了前

予想値:1,085円(公募価格比:+45円)

12/22以降の上場は暗黒臭が漂うね

切り干し大根様(2023/11/26) スタンス:(D) BB期間終了前

予想値:1,150円(公募価格比:+110円)

ジャフコの持ち株換金上場

ハリス様(2023/11/25) スタンス:(D) BB期間終了前

予想値:1,100円(公募価格比:+60円)

買ったらあかんやつ

みよぶー様(2023/11/24) スタンス:(B) BB期間終了前

予想値:1,200円(公募価格比:+160円)

ほんと、優待が多い時期と上場が多い時期を別にしてほしい

フレディ様(2023/11/23) スタンス:(C) BB期間終了前

予想値:1,230円(公募価格比:+190円)

んー

ユークリッド様(2023/11/23) スタンス:(D) BB期間終了前

予想値:1,200円(公募価格比:+160円)

あぶなそう

きむ様(2023/11/23) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:+160円)

公募付近

天津飯様(2023/11/22) スタンス:(D) BB期間終了前

予想値:1,220円(公募価格比:+180円)

残念な初値予想

hakio様(2023/11/22) スタンス:(A) BB期間終了前

予想値:1,155円(公募価格比:+115円)

good campany

mu-mu様(2023/11/22) スタンス:(C) BB期間終了前

予想値:1,210円(公募価格比:+170円)

諸行無常様(2023/11/21) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:+60円)

割れるかも・・?

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。