ナイルの概要

[5618] : ナイル

市場:東G (情報・通信業)

事業内容:自動車産業DX事業(オンライン主体のマイカーサブスク関連サービスを提供)、ホリゾンタルDX事業(DX・マーケティングに関するコンサルティングなどを提供)

ナイルのIPO(新規上場)日程関連

| 仮条件決定日 | 2023/12/04 (月) |

|---|---|

| BB期間 | 開始: 2023/12/05 (火) ~ 終了: 2023/12/11 (月) |

| 公募価格決定 | 2023/12/12 (火) |

| 購入申込期間 | 開始: 2023/12/13 (水) ~ 終了: 2023/12/18 (月) |

| 上場予定日 | 2023/12/20 (水) |

ナイルのIPO(新規上場)基本情報

| 公募株式数 | 総計:1,320,800株 (公募:350,000株 / 売出:970,800株)売出株式比率:73.5% |

|---|---|

| O.A.分 | 198,100株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 8,535,200株 (上場時、公募株数含む) |

| OR | 17.8% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,615円 |

| 仮条件価格 | 1,620~1,680円 (変動率:+0.3% ~+4.0% 超強気 ) |

| 公募価格 | 1,680円(想定価格との差:+65円 / +4.0% ) |

| IPOの資金用途 | 事業拡大に関わる採用費及び人件費、広告宣伝費に充当する予定 |

ナイルのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,615円 | 1,680円 +65円 |

1,540円

-140円 |

461円

(-1,079円) |

| 変化率 | +4.0% | -8.3% | -70.1% | |

| 吸収金額 | 24.5億円 | 25.5億円 +0.98億円 |

23.3億円 -2.1億円 |

|

| 時価総額 | 137億円 | 143億円 +5.54億円 |

131億円 -11億円 |

39.3億円 -92億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ナイルの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ナイル |

|---|---|

| 所在地 | 東京都品川区東五反田一丁目24番2号 |

| 設立 | 2007年01月15日 |

| 従業員数 | 235人 |

| 監査法人 | 有限責任監査法人トーマツ |

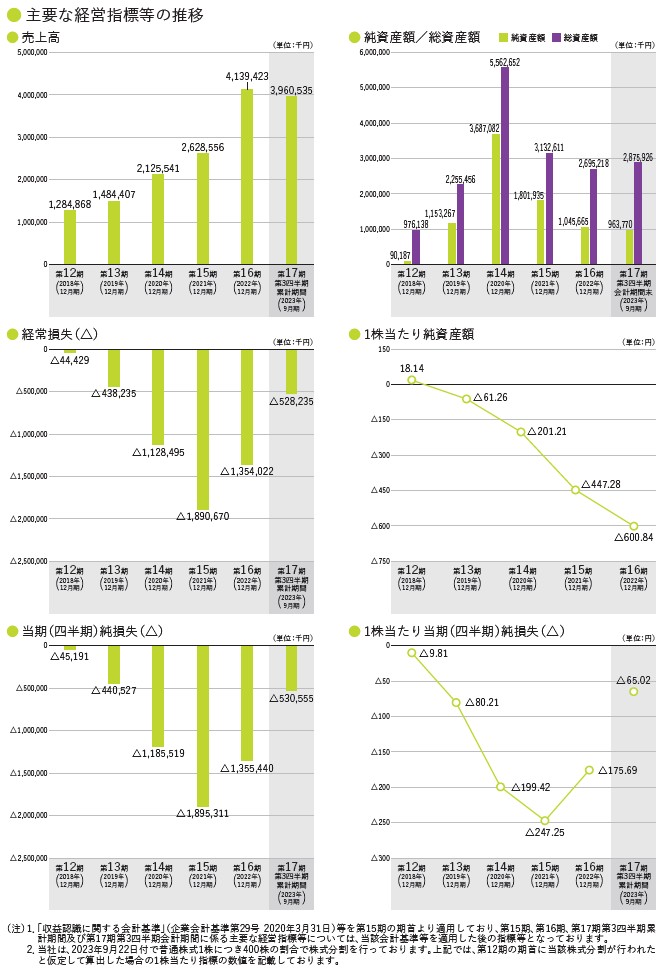

ナイルの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2018/12 (単・12期) |

1,284,868 | -44,429 | -45,191 | 90,187 976,138 |

| 2019/12 (単・13期) |

1,484,407 15.5% |

-438,235 886.4% |

-440,527 874.8% |

1,153,267 2,255,456 |

| 2020/12 (単・14期) |

2,125,541 43.2% |

-1,128,495 157.5% |

-1,185,519 169.1% |

3,687,082 5,562,652 |

| 2021/12 (単・15期) |

2,628,556 23.7% |

-1,890,670 67.5% |

-1,895,311 59.9% |

1,801,935 3,132,611 |

| 2022/12 (単・16期) |

4,139,423 57.5% |

-1,354,022 -28.4% |

-1,355,440 -28.5% |

1,045,665 2,695,218 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/12(単・12期) | -3,924.22 | 7,256.40 | 0 |

| 2019/12(単・13期) | -32,082.71 | -24,505.97 | 0 |

| 2020/12(単・14期) | -79,768.51 | -80,485.52 | 0 |

| 2021/12(単・15期) | -247.25 | -447.28 | 0 |

| 2022/12(単・16期) | -175.69 | -600.84 | 0 |

| 予想PER | -14.22倍 (2023/12単・参考EPS:-113.60・想定価格1,615円ベース) |

|---|---|

| 予想PBR | 13.21倍 (2023/12単・参考BPS:122.26・想定価格1,615円ベース) |

| 予想配当 | --(2023/12) |

ナイルの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 高橋 飛翔 | 3,884,000 (170,000:4.4%) |

43.13 | 180日 |

| JICベンチャー・グロース・ファンド1号投資事業有限責任組合 | 1,245,600 | 13.83 | 90日 or 1.5倍 |

| 株式会社SMBC信託銀行 | 608,400 (220,000:36.2%) |

6.75 | 90日 or 1.5倍 |

| 株式会社セプテーニ・ホールディングス | 412,400 (200,000:48.5%) |

4.57 | 180日 |

| SBI AI&Blockchain投資事業有限責任組合 | 405,200 (150,000:37.0%) |

4.49 | 90日 or 1.5倍 |

| 榎並 慶浩 受託者) | 276,000 | 3.06 | |

| EEI4号イノベーション&インパクト投資事業有限責任組合 | 247,600 | 2.74 | 90日 or 1.5倍 |

| DIMENSION投資事業有限責任組合 | 173,600 | 1.92 | 90日 or 1.5倍 |

| 株式会社博報堂DYメディアパートナーズ | 173,200 | 1.92 | 180日 |

| 株式会社アニヴェルセルHOLDINGS | 162,000 | 1.79 | 180日 |

| 既存株主総計(47) | 9,005,200 | 100 | 対象 7,427,200株 カバー率 92.44% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(12) (内ロックアップ) |

上場前:3,043,200株 売出後:2,640,000株 2,541,200株(96.26%) |

|---|

ナイルのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2017-12-18 | 127,200 | 815 | (自)2020-01-05~(至)2027-12-15 |

| 2018-09-28 | 7,200 | 905 | (自)2020-10-01~(至)2028-09-20 |

| 2019-09-25 | 350,800 | 1,050 | (自)2019-10-01~(至)2029-09-29 |

| 2019-10-24 | 276,000 | 1,050 | (自)2019-11-01~(至)2029-10-30 |

| 2022-11-28 | 49,200 | 2,020 | (自)2022-12-06~(至)2032-11-20 |

| 2023-06-01 | 9,600 | 2,020 | (自)2023-06-20~(至)2033-06-20 |

| SO総計(6) | 820,000 | 上場時算入 | 820,000株 |

ナイルの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,700円(想定価格比: +85円/+5.3%) |

| 直前予想 (上場前) |

1,650円(公募比: -30円/-1.8%) |

| 初値 | 1,540円(公募比: -140円/-8.3%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

想定仮条件(1,440円~1,790円)、SBI証券とSMBC日興証券の共同主幹事。

売上の伸びは良いので、上場後に黒字化後から伸びることが期待されそうだが、IPO地合いが悪いためそういった銘柄にあまり先行期待の買いが入りづらい状況。過去の好調期の視点で買いが入ると予想すると予想外の状況もありえる。

とはいっても新しいサービスを提供するベンチャー企業がやっとの思いで上場まで持ってきたのに厳しい審判ばかりではIPO市場も盛り上がらないので、なんとか初値プラスでスタートして欲しい銘柄。

BB時の予想でCに下げるか迷いそうな銘柄。大手予想会社のレポートが当てにならない可能性あり。

売上の伸びは良いので、上場後に黒字化後から伸びることが期待されそうだが、IPO地合いが悪いためそういった銘柄にあまり先行期待の買いが入りづらい状況。過去の好調期の視点で買いが入ると予想すると予想外の状況もありえる。

とはいっても新しいサービスを提供するベンチャー企業がやっとの思いで上場まで持ってきたのに厳しい審判ばかりではIPO市場も盛り上がらないので、なんとか初値プラスでスタートして欲しい銘柄。

BB時の予想でCに下げるか迷いそうな銘柄。大手予想会社のレポートが当てにならない可能性あり。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

自動車産業DXとして車のサブスクサービス「定額カルモくん」で業界では有名の模様。

売上の伸びも良くイケイケのようだが赤字続きで、売り側の熱気と買い側の冷めぶりにギャップがありそう。

注目度は高いIPOとしては見るものの、12月の上場ラッシュで良い要素となるほどではない。

逆にこの手のIPOの結果が悪い地合いでどうでるか?

2.割安性…PER,PBRなど財務情報、価格設定から

2023年12月度、単体予想EPSは-113.60で赤字。

想定価格1,615円から計算される予想PERは約-14.22倍。

想定仮条件(1,440円~1,790円)としていたところを仮条件1,620~1,680円 となっているので、

上限は引き下げていることから平均よりは上にしたが弱気(需給観測は芳しくない)と見る。

今のIPO地合いでは赤字企業は評価されづらいか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約24.5億(想定価格ベースOA分含む)の中規模IPO。

上場市場は東証グロース上場。主幹事はSMBC日興証券とSBI証券の共同主幹事。

売出株式比率73.5%と売出が多い。オファリングレシオは低めの標準範囲。

ベンチャーキャピタルからの出資が多く、ロックアップは90日or1.5倍で外れる。

売出で放出していないところが多いことから、上場後の売り圧は感じる。

ストック・オプションの未行使残も最大株数が行使価格1,050円。

上場時に行使期間に入っていることもあり、売り圧として換算したい。

この手のベンチャー企業の需給は上場時の機運が大事でそれによってどれだけ買いが入るか?

今のIPO地合いでは結構きついのではないか?というのが率直な印象。

需給面ではやや厳しいという最終評価。

4.業種…人気化しそうな業種か?魅力があるかなど

期数がもうすぐ20期近くになるのに、売上を伸ばしながら直近連続赤字というやや珍しいベンチャー企業。

沿革を見ると古くはスマホアプリレビューサイトなどデジタルマーケティング系。

自動車産業DXは2018年からと、この新規事業が先行投資で赤字も実を結びつつあるとして上場。

一つの事業に留まらず、チャレンジングな事業推進を行っているのは評価できる点か?

ただ、それは上場時の評価としてはされない気がする。

Mixiがゲーム事業で復活したように、今度そういった別事業展開でも伸びる可能性には期待したい。

5.評価…総合的評価や特記的事項を含める

最終評価は初値怪しいと見てB→Cへと降格評価。

BB時のIPO地合いが上場時も続いていると見れば、無理して参加しても妙味がない状況。

企業としてはとりあえず上場できたことは良いことだが公募組的には妙味が薄いと判断。

(上場時人気が低くなることで、初値は伸びない懸念が強い。)

上場しても厳しい投資家の評価を受けて株価を下げたあたりが逆に買いどきかもしれない。

「ホリゾンタル」DX事業という名称と事業内容としているだけあるので、

今後、別の事業を立ち上げて伸ばすぐらいの胆力はあるかもしれないと期待はしたい。

もちろん今の売上の伸びだけを見ても、通常のIPO地合いなら成長期待で先買いが出来たIPOスペックはしている。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

自動車産業DXとして車のサブスクサービス「定額カルモくん」で業界では有名の模様。

売上の伸びも良くイケイケのようだが赤字続きで、売り側の熱気と買い側の冷めぶりにギャップがありそう。

注目度は高いIPOとしては見るものの、12月の上場ラッシュで良い要素となるほどではない。

逆にこの手のIPOの結果が悪い地合いでどうでるか?

2.割安性…PER,PBRなど財務情報、価格設定から

2023年12月度、単体予想EPSは-113.60で赤字。

想定価格1,615円から計算される予想PERは約-14.22倍。

想定仮条件(1,440円~1,790円)としていたところを仮条件1,620~1,680円 となっているので、

上限は引き下げていることから平均よりは上にしたが弱気(需給観測は芳しくない)と見る。

今のIPO地合いでは赤字企業は評価されづらいか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約24.5億(想定価格ベースOA分含む)の中規模IPO。

上場市場は東証グロース上場。主幹事はSMBC日興証券とSBI証券の共同主幹事。

売出株式比率73.5%と売出が多い。オファリングレシオは低めの標準範囲。

ベンチャーキャピタルからの出資が多く、ロックアップは90日or1.5倍で外れる。

売出で放出していないところが多いことから、上場後の売り圧は感じる。

ストック・オプションの未行使残も最大株数が行使価格1,050円。

上場時に行使期間に入っていることもあり、売り圧として換算したい。

この手のベンチャー企業の需給は上場時の機運が大事でそれによってどれだけ買いが入るか?

今のIPO地合いでは結構きついのではないか?というのが率直な印象。

需給面ではやや厳しいという最終評価。

4.業種…人気化しそうな業種か?魅力があるかなど

期数がもうすぐ20期近くになるのに、売上を伸ばしながら直近連続赤字というやや珍しいベンチャー企業。

沿革を見ると古くはスマホアプリレビューサイトなどデジタルマーケティング系。

自動車産業DXは2018年からと、この新規事業が先行投資で赤字も実を結びつつあるとして上場。

一つの事業に留まらず、チャレンジングな事業推進を行っているのは評価できる点か?

ただ、それは上場時の評価としてはされない気がする。

Mixiがゲーム事業で復活したように、今度そういった別事業展開でも伸びる可能性には期待したい。

5.評価…総合的評価や特記的事項を含める

最終評価は初値怪しいと見てB→Cへと降格評価。

BB時のIPO地合いが上場時も続いていると見れば、無理して参加しても妙味がない状況。

企業としてはとりあえず上場できたことは良いことだが公募組的には妙味が薄いと判断。

(上場時人気が低くなることで、初値は伸びない懸念が強い。)

上場しても厳しい投資家の評価を受けて株価を下げたあたりが逆に買いどきかもしれない。

「ホリゾンタル」DX事業という名称と事業内容としているだけあるので、

今後、別の事業を立ち上げて伸ばすぐらいの胆力はあるかもしれないと期待はしたい。

もちろん今の売上の伸びだけを見ても、通常のIPO地合いなら成長期待で先買いが出来たIPOスペックはしている。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

ナイルへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ナイルの初値予想投票は締め切りました。

現在の読者予想件数:61件

読者予想サマリ 平均値:1,750円 | 中央値:1,680円 | 補正値:1,750円

最高:3,550円 >>>> 最低:1,215円

最高:3,550円 >>>> 最低:1,215円

ussy77様(2023/12/15) スタンス:(C) BB期間終了後

予想値:1,750円(公募価格比:+70円)

割れはないかな

ゆいぱ様(2023/12/15) スタンス:(B) BB期間終了後

予想値:2,500円(公募価格比:+820円)

moon様(2023/12/13) スタンス:(D) メルアドなし BB期間終了後

予想値:1,300円(公募価格比:-380円)

SBI証券が共同主幹事ですしSBIのIPO報道の影響直撃しそう

敢えて公募で買うメリットが感じられない

敢えて公募で買うメリットが感じられない

ピア様(2023/12/13) スタンス:(D) BB期間終了後

予想値:1,600円(公募価格比:-80円)

今のIPOの地合いだと、買いが入らずわずかに公募割れ。

ほいみん様(2023/12/13) スタンス:(C) BB期間終了後

予想値:1,545円(公募価格比:-135円)

ピタリ賞ねらいです

オブコス様(2023/12/12) スタンス:(C) BB期間終了後

予想値:1,510円(公募価格比:-170円)

最近の地合いを考慮すると公募割れは必須

あとはいくらで止まるかという事だけ

あとはいくらで止まるかという事だけ

みんすくみ様(2023/12/12) スタンス:(C) BB期間終了後

予想値:1,545円(公募価格比:-135円)

雨ニモマケズ風ニモマケズ申込してきましたがオシマイデス。

もはやIPOはなるようにしかなりません。

もはやIPOはなるようにしかなりません。

東京Tigers様(2023/12/12) スタンス:(B) BB期間終了後

予想値:2,130円(公募価格比:+450円)

ここまではいくでしょう

n2様(2023/12/11) スタンス:(C) BB期間終了前

予想値:1,620円(公募価格比:-60円)

ほぼ想定価格と思いました

k&k様(2023/12/11) スタンス:(D) BB期間終了前

予想値:1,630円(公募価格比:-50円)

公募割れの可能性が高い。

かぶけ様(2023/12/11) スタンス:(C) BB期間終了前

予想値:1,640円(公募価格比:-40円)

弱いものは弱い

ウィーナ様(2023/12/10) スタンス:(B) BB期間終了前

予想値:1,550円(公募価格比:-130円)

将来性抜群

lcms様(2023/12/10) スタンス:(C) BB期間終了前

予想値:1,760円(公募価格比:+80円)

カルモくんは見たこと無いです。

これからどんどん普及するのかもしれませんが。

これからどんどん普及するのかもしれませんが。

ラスタ様(2023/12/10) スタンス:(C) BB期間終了前

予想値:1,650円(公募価格比:-30円)

利益はでナイル

米国財政破綻様(2023/12/09) スタンス:(D) BB期間終了前

予想値:1,220円(公募価格比:-460円)

米国リスク

AIM様(2023/12/09) スタンス:(C) BB期間終了前

予想値:1,710円(公募価格比:+30円)

安いSOが危ない

タンブラー様(2023/12/09) スタンス:(B) BB期間終了前

予想値:1,950円(公募価格比:+270円)

カーリースなら定額カルモくん

FAST様(2023/12/09) スタンス:(D) BB期間終了前

予想値:1,600円(公募価格比:-80円)

割れ予想

SBIだから特にやばい

SBIだから特にやばい

だるたにあん様(2023/12/09) スタンス:(C) BB期間終了前

予想値:1,660円(公募価格比:-20円)

赤字なので公募割れと考えます

dai様(2023/12/08) スタンス:(D) BB期間終了前

予想値:1,480円(公募価格比:-200円)

今の地合いでこの規模は無理だと思う

TYO様(2023/12/07) スタンス:(D) BB期間終了前

予想値:1,450円(公募価格比:-230円)

売出も多いし厳しいのでは

parms様(2023/12/07) スタンス:(B) BB期間終了前

予想値:1,725円(公募価格比:+45円)

上場後はほとんど目立たなくなりそう

hal様(2023/12/07) スタンス:(D) BB期間終了前

予想値:1,750円(公募価格比:+70円)

パスします

ipking様(2023/12/07) スタンス:(D) BB期間終了前

予想値:1,215円(公募価格比:-465円)

It\

ダングラ様(2023/12/07) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:+20円)

カルモくん

私は聞いたことがない

私は聞いたことがない

かっきー様(2023/12/06) スタンス:(B) BB期間終了前

予想値:2,519円(公募価格比:+839円)

これくらいでしょうか。

おひなさま様(2023/12/06) スタンス:(C) BB期間終了前

予想値:1,565円(公募価格比:-115円)

ロココ心同時ですね

レモンパン様(2023/12/06) スタンス:(C) BB期間終了前

予想値:1,780円(公募価格比:+100円)

車のサブスク悪くないような気もしますが。

ねこまる様(2023/12/06) スタンス:(D) BB期間終了前

予想値:1,600円(公募価格比:-80円)

同日上場のロココに資金が流れそう

たけ様(2023/12/06) スタンス:(D) BB期間終了前

予想値:1,400円(公募価格比:-280円)

まあこれくらいかな

スティンガー様(2023/12/05) スタンス:(D) BB期間終了前

予想値:1,625円(公募価格比:-55円)

ちょっと厳しそうな気がします。

バイオレット様(2023/12/05) スタンス:(C) BB期間終了前

予想値:1,680円(公募価格比:±0円)

公募割れを意識していきたい

まつ様(2023/12/05) スタンス:(D) BB期間終了前

予想値:1,680円(公募価格比:±0円)

同値予想。

プルキニエ様(2023/12/05) スタンス:(D) BB期間終了前

予想値:1,545円(公募価格比:-135円)

公募割れです

ニャオ様(2023/12/05) スタンス:(C) BB期間終了前

予想値:1,648円(公募価格比:-32円)

赤字ね~

う~ん

赤字が・・・

う~ん

赤字が・・・

UG様(2023/12/05) スタンス:(D) BB期間終了前

予想値:1,550円(公募価格比:-130円)

あと1~2年待って黒字化してから上場すればいいだけ。この段階では要らない。

haru様(2023/12/05) スタンス:(C) BB期間終了前

予想値:1,530円(公募価格比:-150円)

「アスマーク」がよぎる!

IPO一年生☆様(2023/12/05) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:-180円)

微妙だと思う。

ルイコスタ様(2023/12/05) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:-180円)

今の地合いでは厳しいか。

yupa様(2023/12/05) スタンス:(C) BB期間終了前

予想値:1,620円(公募価格比:-60円)

強気な仮条件が気に入らない

そら様(2023/12/05) スタンス:(D) BB期間終了前

予想値:1,580円(公募価格比:-100円)

DXといえども今のIPO環境で20億超の吸収額は厳しい。

IPO投資家様(2023/12/05) スタンス:(なし) BB期間終了前

予想値:1,716円(公募価格比:+36円)

仮条件が強気なのは自身の現れ?

とりま信じてみます。でも初値向きのIPO銘柄ではなさそうだね。保有したら中長期保有になることを想定する。

とりま信じてみます。でも初値向きのIPO銘柄ではなさそうだね。保有したら中長期保有になることを想定する。

my20001様(2023/12/05) スタンス:(S) BB期間終了前

予想値:2,000円(公募価格比:+320円)

半端な想定価格でしたが、仮条件は強気です

yokoyamaop様(2023/12/05) スタンス:(B) BB期間終了前

予想値:1,638円(公募価格比:-42円)

もしかしたら割り込むかも

色違いのベトベトン様(2023/12/04) スタンス:(D) BB期間終了前

予想値:1,590円(公募価格比:-90円)

25億は無理な空気

愛読者様(2023/12/04) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+320円)

まあまあで

トマト様(2023/12/03) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:+120円)

儲かるか怪しい

フレディ様(2023/11/30) スタンス:(B) BB期間終了前

予想値:2,290円(公募価格比:+610円)

これくらい

nano様(2023/11/30) スタンス:(B) BB期間終了前

予想値:1,720円(公募価格比:+40円)

欲しい

ハリス様(2023/11/25) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:+20円)

今後利益が出るのだろうか

みよぶー様(2023/11/24) スタンス:(B) BB期間終了前

予想値:2,300円(公募価格比:+620円)

IPO復活に期待

ユークリッド様(2023/11/23) スタンス:(C) BB期間終了前

予想値:1,900円(公募価格比:+220円)

公募割れは無いかなーというレベル

おばあちゃんの予想様(2023/11/19) スタンス:(B) BB期間終了前

予想値:1,960円(公募価格比:+280円)

地合いが良くなればもう少しアップ

hakio様(2023/11/19) スタンス:(B) BB期間終了前

予想値:2,082円(公募価格比:+402円)

good campany

LoG様(2023/11/18) スタンス:(B) BB期間終了前

予想値:1,750円(公募価格比:+70円)

地合い最悪

ハフ様(2023/11/18) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+320円)

話題性!

アルファルファ様(2023/11/18) スタンス:(C) BB期間終了前

予想値:1,850円(公募価格比:+170円)

SBI主幹事、赤字続き、VC、SOとリスクが目立つ案件

マック様(2023/11/17) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:+120円)

この方は昔知っているので、ようやく上場出来て良かったと思う。

まずは上々おめでとう。

だが、この予想ではここが限界かなと思う。ちょっと買えない。SBIポイントは使えないなあ。

まずは上々おめでとう。

だが、この予想ではここが限界かなと思う。ちょっと買えない。SBIポイントは使えないなあ。

mu-mu様(2023/11/16) スタンス:(B) BB期間終了前

予想値:1,910円(公募価格比:+230円)

諸行無常様(2023/11/16) スタンス:(C) BB期間終了前

予想値:1,711円(公募価格比:+31円)

成長していると思うが赤字が・・・・

グロースなら、地合い次第か?

グロースなら、地合い次第か?

まちゃお様(2023/11/16) スタンス:(A) BB期間終了前

予想値:3,550円(公募価格比:+1,870円)

SBIらしさあり!

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。