ロココの概要

ロココのIPO(新規上場)日程関連

| 仮条件決定日 | 2023/11/30 (木) |

|---|---|

| BB期間 | 開始: 2023/12/04 (月) ~ 終了: 2023/12/14 (木) ※最長 |

| 公募価格決定 | 2023/12/11 (月) ※最長:2023/12/15 (金)まで変更可能性 |

| 購入申込期間 | 開始: 2023/12/12 (火) ~ 終了: 2023/12/21 (木) ※最長 |

| 上場予定日 | 2023/12/20 (水) ※最長:2023/12/26 (火)まで変更可能性 |

ロココのIPO(新規上場)基本情報

| 公募株式数 | 総計:1,350,000株 (公募:900,000株 / 売出:450,000株)売出株式比率:33.3% |

|---|---|

| O.A.分 | 202,500株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 3,500,000株 (上場時、公募株数含む) |

| OR | 44.4% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 710円 |

| 仮条件価格 | 900~940円 (変動率:+26.8%

~+32.4%

超強気

) ※公開価格が仮条件の上下20%超えまで可能性あり

720~1,128円 |

| 公募価格 | 1,128円(想定価格との差:+418円 / +58.9% ) |

| IPOの資金用途 | 運転資金として人材雇用・研修教育費及び海外進出のための現地市場調査費、借入金返済資金として銀行からの借入金返済に充当する予定 |

ロココのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 710円 | 1,128円 +418円 |

1,100円

-28円 |

955円

(-145円) |

| 変化率 | +58.9% | -2.5% | -13.2% | |

| 吸収金額 | 11.0億円 | 17.5億円 +6.48億円 |

17.0億円 -0.4億円 |

|

| 時価総額 | 24.8億円 | 39.4億円 +14.6億円 |

38.5億円 -0.9億円 |

35.5億円 -2.9億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ロココの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

|

||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ロココ |

|---|---|

| 所在地 | 大阪府大阪市中央区西心斎橋二丁目1番5号日本生命御堂筋八幡町ビル3階 |

| 設立 | 1994年06月07日 |

| 従業員数 | 637人 |

| 監査法人 | PwCJapan有限責任監査法人 |

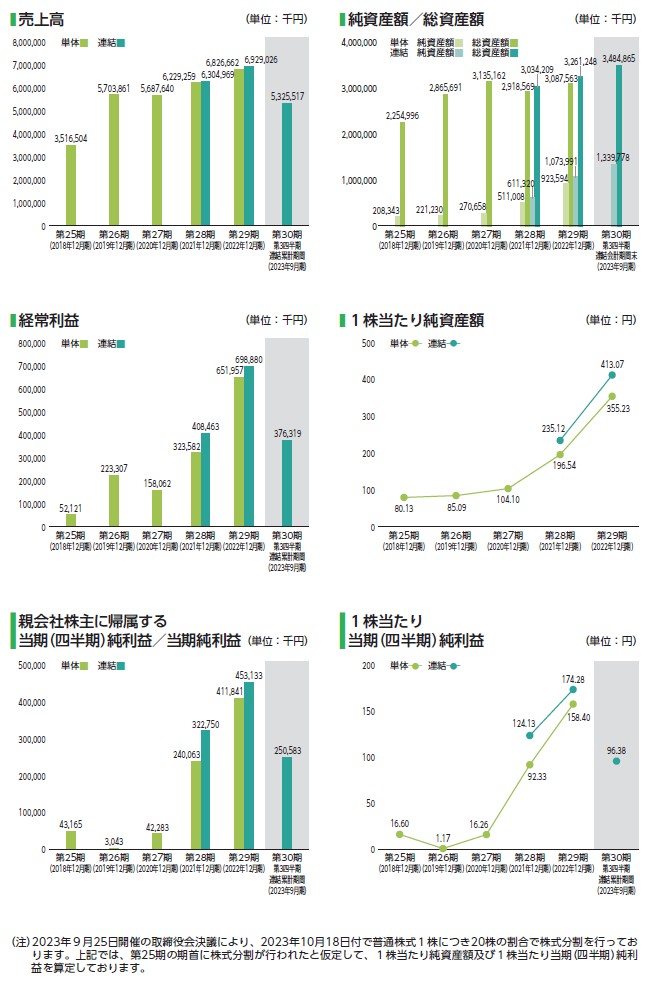

ロココの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2018/12 (単・25期) |

3,516,504 | 52,121 | 43,165 | 208,343 2,254,996 |

| 2019/12 (単・26期) |

5,703,861 62.2% |

223,307 328.4% |

3,043 -93.0% |

221,230 2,865,691 |

| 2020/12 (単・27期) |

5,687,640 -0.3% |

158,062 -29.2% |

42,283 1,289.5% |

270,658 3,135,162 |

| 2021/12 (単・28期) |

6,229,259 9.5% |

323,582 104.7% |

240,063 467.8% |

511,008 2,918,569 |

| 2022/12 (単・29期) |

6,826,662 9.6% |

651,957 101.5% |

411,841 71.6% |

923,594 3,087,563 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2021/12 (連・28期) |

6,304,969 | 408,463 | 322,750 | 611,320 3,034,209 |

| 2022/12 (連・29期) |

6,929,026 9.9% |

698,880 71.1% |

453,133 40.4% |

1,073,991 3,261,248 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/12(単・25期) | 332.04 | 1,602.64 | 0 |

| 2019/12(単・26期) | 23.41 | 1,701.77 | 0 |

| 2020/12(単・27期) | 325.25 | 2,081.99 | 0 |

| 2021/12(単・28期) | 92.33 | 196.54 | 0 |

| 2022/12(単・29期) | 158.40 | 355.23 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2021/12(連・28期) | 124.13 | 235.12 | -- |

| 2022/12(連・29期) | 174.28 | 413.07 | -- |

| 予想PER | 6.00倍 (2023/12連・参考EPS:118.33・想定価格710円ベース) |

|---|---|

| 予想PBR | 1.25倍 (2023/12連・参考BPS:566.27・想定価格710円ベース) |

| 予想配当 | --(2023/12) |

ロココの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 株式会社イッシン | 1,300,000 (225,000:17.3%) |

46.16 | 90日 |

| 長谷川 一彦 | 640,000 (225,000:35.2%) |

22.72 | 90日 |

| 長谷川 裕美 | 100,000 | 3.55 | 90日 |

| 吉原 美智代 | 98,400 | 3.49 | 90日 |

| 加藤 芳男 | 50,000 | 1.78 | 90日 |

| 西本 憲二 | 42,400 | 1.51 | 90日 |

| 河村 博文 | 38,400 | 1.36 | 90日 |

| 所有株式数3,200株の株主 11名 | 35,200 | 1.25 | |

| 長谷川 昭次 | 30,000 | 1.07 | 90日 |

| 所有株式数2,000株の株主 13名 | 26,000 | 0.92 | |

| 既存株主総計(73) | 2,816,300 | 100 | 対象 2,079,600株 カバー率 87.88% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

ロココのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2019-01-17 | 86,300 | 75 | (自)2021-01-18~(至)2029-01-16 |

| 2022-11-15 | 130,000 | 1,050 | (自)2024-11-17~(至)2034-11-16 |

| SO総計(2) | 216,300 | 上場時算入 | 86,300株 |

ロココの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,300円(想定価格比: +590円/+83.1%) |

| 直前予想 (上場前) |

1,300円(公募比: +172円/+15.2%) |

| 初値 | 1,100円(公募比: -28円/-2.5%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

創業30期を迎えるアウトソーシング業。いかにもスタンダード上場らしい銘柄となっている。

新規性には乏しいが、業績堅調。今期成長鈍化が見られることからか?野村證券主幹事にしては珍しい想定価格の割安算定。

需給面も悪くなくほどほどスペックで初値上昇しそうな内容。ただし上場ラッシュの影響を受けて注目度が下がりそうな銘柄で、初値は期待するところから少し下になる可能性に注意。

新規性には乏しいが、業績堅調。今期成長鈍化が見られることからか?野村證券主幹事にしては珍しい想定価格の割安算定。

需給面も悪くなくほどほどスペックで初値上昇しそうな内容。ただし上場ラッシュの影響を受けて注目度が下がりそうな銘柄で、初値は期待するところから少し下になる可能性に注意。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

スタンダード上場のITソリューション業。注目度の点では普通レベル。

30期を迎える社歴のある企業なので新規性という点ではマイナス評価か?

上場日は同時上場予定も、今年はそれほど過密スケジュールではない。

通常レベルのIPOスペックであれば卒なくこなしそうなところ。

2.割安性…PER,PBRなど財務情報、価格設定から

2023年12月度、連結予想EPSは118.33。

想定価格710円から計算される予想PERは約6倍。

ジャニーズの関連会社との取引があり影響を受けて減益予想。

それもあり随分と割安な想定価格。しかし割安すぎたか?仮条件は大きく引き上げている。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約11億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証スタンダード上場。主幹事は野村證券。

公募売出比は2:1で公募が多い。オファリングレシオはやや高めの水準。

既存株主にベンチャーキャピタルは見当たらない。

ロックアップも価格解除なしの90日が掛かっており、比較的上場後も一気に手放すイメージはない。

ストック・オプションの未行使残は75円で86,300株が行使可能。こちらは少ないながらも売り圧として意識。

残りの翌年からの行使のものは1,050円なので、この程度の株価は超える努力は続けそうか?

12月の野村證券主幹事は2銘柄。

こちらは吸収規模を考えても下手な初値にはなりにくく余裕でなんとかできる。

需給面ではちょっと安心レベル。

4.業種…人気化しそうな業種か?魅力があるかなど

IT系企業はまだまだ人気継続といえる業種。ここは幅広い事業があるので、互いの事業の浮き沈みをうまくカバーしそう。

業績を見てもスタンダード上場らしい安定感を感じる。

ジャニーズ問題で影響が出ることで、安く売られるのなら逆に買い得になるのではないか?と注目。

ただ仮条件も引き上げてきたし、結局は初値である程度妥当なところまで買われて、そんな甘いチャンスはないのだろう。

5.評価…総合的評価や特記的事項を含める

このところのIPO地合いを考えると微妙のC評価を複数に付けるのが予想屋としてはやりやすそうだが、

ここは吸収規模や主幹事、並のIPOスペックを組み合わせるとやや安心材料多くB評価とする。

仮条件を大幅に引き上げており、割安感のメリットは下がったがそれも野村證券主幹事の常套手段。

しっかり初値で結果を残すイメージもあり、KYな値付けは主幹事の実力によるもの。

とりあえず初値は4桁のせ、1,000~1,500円の間でスタートが理想な展開として考えてそう。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

スタンダード上場のITソリューション業。注目度の点では普通レベル。

30期を迎える社歴のある企業なので新規性という点ではマイナス評価か?

上場日は同時上場予定も、今年はそれほど過密スケジュールではない。

通常レベルのIPOスペックであれば卒なくこなしそうなところ。

2.割安性…PER,PBRなど財務情報、価格設定から

2023年12月度、連結予想EPSは118.33。

想定価格710円から計算される予想PERは約6倍。

ジャニーズの関連会社との取引があり影響を受けて減益予想。

それもあり随分と割安な想定価格。しかし割安すぎたか?仮条件は大きく引き上げている。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約11億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証スタンダード上場。主幹事は野村證券。

公募売出比は2:1で公募が多い。オファリングレシオはやや高めの水準。

既存株主にベンチャーキャピタルは見当たらない。

ロックアップも価格解除なしの90日が掛かっており、比較的上場後も一気に手放すイメージはない。

ストック・オプションの未行使残は75円で86,300株が行使可能。こちらは少ないながらも売り圧として意識。

残りの翌年からの行使のものは1,050円なので、この程度の株価は超える努力は続けそうか?

12月の野村證券主幹事は2銘柄。

こちらは吸収規模を考えても下手な初値にはなりにくく余裕でなんとかできる。

需給面ではちょっと安心レベル。

4.業種…人気化しそうな業種か?魅力があるかなど

IT系企業はまだまだ人気継続といえる業種。ここは幅広い事業があるので、互いの事業の浮き沈みをうまくカバーしそう。

業績を見てもスタンダード上場らしい安定感を感じる。

ジャニーズ問題で影響が出ることで、安く売られるのなら逆に買い得になるのではないか?と注目。

ただ仮条件も引き上げてきたし、結局は初値である程度妥当なところまで買われて、そんな甘いチャンスはないのだろう。

5.評価…総合的評価や特記的事項を含める

このところのIPO地合いを考えると微妙のC評価を複数に付けるのが予想屋としてはやりやすそうだが、

ここは吸収規模や主幹事、並のIPOスペックを組み合わせるとやや安心材料多くB評価とする。

仮条件を大幅に引き上げており、割安感のメリットは下がったがそれも野村證券主幹事の常套手段。

しっかり初値で結果を残すイメージもあり、KYな値付けは主幹事の実力によるもの。

とりあえず初値は4桁のせ、1,000~1,500円の間でスタートが理想な展開として考えてそう。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

ロココへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ロココの初値予想投票は締め切りました。

現在の読者予想件数:70件

読者予想サマリ 平均値:1,380円 | 中央値:1,350円 | 補正値:1,404円

最高:2,162円 >>>> 最低:500円

最高:2,162円 >>>> 最低:500円

モノトーン様(2023/12/20) スタンス:(C) BB期間終了後

予想値:1,100円(公募価格比:-28円)

IPO無理でしょって。

よし様(2023/12/19) スタンス:(B) BB期間終了後

予想値:1,380円(公募価格比:+252円)

20%ブレイクがどう影響するか?

楽勝ラスカル様(2023/12/19) スタンス:(B) BB期間終了後

予想値:1,530円(公募価格比:+402円)

SBIの不祥事の影響が懸念されるが、野村様なら大丈夫だと信じてます!!

マラウイ様(2023/12/17) スタンス:(B) BB期間終了後

予想値:2,000円(公募価格比:+872円)

実質今年期待できる最後の銘柄なので…!

VVF様(2023/12/16) スタンス:(C) BB期間終了後

予想値:1,650円(公募価格比:+522円)

東証2部の地味案件

oyazinn様(2023/12/16) スタンス:(A) BB期間終了後

予想値:1,900円(公募価格比:+772円)

流石は野村証券というところを見せて貰いたい。

ピア様(2023/12/16) スタンス:(B) BB期間終了後

予想値:1,350円(公募価格比:+222円)

公募価格がちょっと高めなのでこのぐらい。

ussy77様(2023/12/15) スタンス:(S) BB期間終了後

予想値:1,980円(公募価格比:+852円)

今年最後の期待銘柄か

shot様(2023/12/14) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+372円)

希望値

n2様(2023/12/14) スタンス:(B) BB期間終了前

予想値:1,462円(公募価格比:+334円)

普通にあがるだろうと思いました

オブコス様(2023/12/12) スタンス:(C) BB期間終了前

予想値:1,210円(公募価格比:+82円)

今の地合いで公募価格20%もの吊り上げはいただけない

主幹事から考えると公募割れはないかと思うが、伸びしろも吊り上げで奪われた

主幹事から考えると公募割れはないかと思うが、伸びしろも吊り上げで奪われた

ほいみん様(2023/12/12) スタンス:(B) BB期間終了前

予想値:1,510円(公募価格比:+382円)

ピタリ賞ねらいです

あか様(2023/12/12) スタンス:(B) メルアドなし BB期間終了前

予想値:1,650円(公募価格比:+522円)

公募が高かったのでこのくらいかな

台湾大好き親父様(2023/12/12) スタンス:(A) メルアドなし BB期間終了前

予想値:1,400円(公募価格比:+272円)

期待を込めて

k&k様(2023/12/11) スタンス:(B) BB期間終了前

予想値:1,342円(公募価格比:+214円)

この程度で収まりそうです。

国束様(2023/12/11) スタンス:(B) BB期間終了前

予想値:1,450円(公募価格比:+322円)

だるたにあん様(2023/12/09) スタンス:(B) BB期間終了前

予想値:1,330円(公募価格比:+202円)

利益が順調に伸びているのでこれくらいか

TYO様(2023/12/07) スタンス:(B) BB期間終了前

予想値:1,270円(公募価格比:+142円)

公募割れはしない予想

ipking様(2023/12/07) スタンス:(A) BB期間終了前

予想値:2,162円(公募価格比:+1,034円)

it is good sector

おひなさま様(2023/12/06) スタンス:(B) BB期間終了前

予想値:1,600円(公募価格比:+472円)

あたらないかなぁ

ねこまる様(2023/12/06) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+272円)

安定の野村主幹事

スティンガー様(2023/12/05) スタンス:(B) BB期間終了前

予想値:1,380円(公募価格比:+252円)

1.5倍弱くらいで。

バイオレット様(2023/12/05) スタンス:(A) BB期間終了前

予想値:1,700円(公募価格比:+572円)

仮条件吊り上げ効果で大幅増

かっきー様(2023/12/05) スタンス:(B) BB期間終了前

予想値:1,409円(公募価格比:+281円)

底は堅いような気がします。

プルキニエ様(2023/12/05) スタンス:(B) BB期間終了前

予想値:1,550円(公募価格比:+422円)

1.5倍あたりかな

UG様(2023/12/05) スタンス:(B) BB期間終了前

予想値:1,200円(公募価格比:+72円)

ここまでの12月IPOの中では一番マシに思える。

haru様(2023/12/05) スタンス:(B) BB期間終了前

予想値:1,390円(公募価格比:+262円)

普通なら上がる!

ルイコスタ様(2023/12/05) スタンス:(A) BB期間終了前

予想値:1,500円(公募価格比:+372円)

野村主幹事で安心感有り。

yupa様(2023/12/05) スタンス:(B) BB期間終了前

予想値:1,230円(公募価格比:+102円)

この位。初値形成以降は伸び悩む?

かぶけ様(2023/12/04) スタンス:(C) BB期間終了前

予想値:1,320円(公募価格比:+192円)

まあまあ

parms様(2023/12/04) スタンス:(C) BB期間終了前

予想値:1,211円(公募価格比:+83円)

それでも高めに出るか

愛読者様(2023/12/04) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+372円)

スタンダードの星

まつ様(2023/12/04) スタンス:(B) BB期間終了前

予想値:1,410円(公募価格比:+282円)

1.5倍予想。

ニャオ様(2023/12/04) スタンス:(B) BB期間終了前

予想値:1,180円(公募価格比:+52円)

強気設定されてますねー

このくらいでどうでしょうか。

このくらいでどうでしょうか。

hal様(2023/12/04) スタンス:(B) BB期間終了前

予想値:1,350円(公募価格比:+222円)

欲しいです

レモンパン様(2023/12/04) スタンス:(B) BB期間終了前

予想値:1,210円(公募価格比:+82円)

上振れで強気ですね。

dai様(2023/12/04) スタンス:(B) BB期間終了前

予想値:1,480円(公募価格比:+352円)

地合いも時期も良くないので控えめに

IPO一年生☆様(2023/12/04) スタンス:(B) BB期間終了前

予想値:1,100円(公募価格比:-28円)

そこそこ期待。

yokoyamaop様(2023/12/04) スタンス:(A) BB期間終了前

予想値:1,110円(公募価格比:-18円)

将来性

米国財政破綻様(2023/12/03) スタンス:(D) BB期間終了前

予想値:600円(公募価格比:-528円)

米国リスク

HSI様(2023/12/03) スタンス:(B) BB期間終了前

予想値:1,560円(公募価格比:+432円)

野村がやたら仮条件引き上げてるが、そこまでの銘柄かね

オートミール様(2023/12/03) スタンス:(B) BB期間終了前

予想値:1,310円(公募価格比:+182円)

一向に盛り上がらないIPO

lcms様(2023/12/03) スタンス:(B) BB期間終了前

予想値:1,350円(公募価格比:+222円)

年末の良いお小遣いになって欲しい。

ベクタ様(2023/12/03) スタンス:(B) BB期間終了前

予想値:1,350円(公募価格比:+222円)

成長率は低め

AIM様(2023/12/03) スタンス:(A) BB期間終了前

予想値:1,600円(公募価格比:+472円)

ジャニーズロココ

ダングラ様(2023/12/02) スタンス:(C) BB期間終了前

予想値:1,000円(公募価格比:-128円)

ジャニーズと関わってたところは買いたくないけど

my20001様(2023/12/02) スタンス:(S) BB期間終了前

予想値:1,350円(公募価格比:+222円)

強気な仮条件が出てきました

たけ様(2023/12/02) スタンス:(A) BB期間終了前

予想値:1,300円(公募価格比:+172円)

売り出しIPOじゃないだけ、評価できますね

色違いのベトベトン様(2023/12/01) スタンス:(B) BB期間終了前

予想値:1,210円(公募価格比:+82円)

ここまで良銘柄が続くので流れは良いはず

フロート様(2023/11/30) スタンス:(B) BB期間終了前

予想値:1,450円(公募価格比:+322円)

1.5倍ぐらい

SIFT様(2023/11/30) スタンス:(C) BB期間終了前

予想値:1,250円(公募価格比:+122円)

スタンダードなのに仮条件吊り上げ過ぎ

マヌカハニー様(2023/11/30) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+272円)

ジャニーズ銘柄

みんすくみ様(2023/11/30) スタンス:(B) BB期間終了前

予想値:1,350円(公募価格比:+222円)

縁起がいいのでいい巫女さんで。

もはやIPOはなるようにしかなりません。

もはやIPOはなるようにしかなりません。

nano様(2023/11/30) スタンス:(B) BB期間終了前

予想値:1,180円(公募価格比:+52円)

欲しい

ハリス様(2023/11/25) スタンス:(B) BB期間終了前

予想値:1,100円(公募価格比:-28円)

スタンダードだけど良さげ

みよぶー様(2023/11/24) スタンス:(B) BB期間終了前

予想値:950円(公募価格比:-178円)

小粒が続くなあ

ユークリッド様(2023/11/23) スタンス:(B) BB期間終了前

予想値:1,200円(公募価格比:+72円)

2倍は難しいかな

天津飯様(2023/11/19) スタンス:(C) BB期間終了前

予想値:1,180円(公募価格比:+52円)

このぐらい

hakio様(2023/11/19) スタンス:(A) BB期間終了前

予想値:1,514円(公募価格比:+386円)

nicecampany

LoG様(2023/11/18) スタンス:(B) BB期間終了前

予想値:1,000円(公募価格比:-128円)

地合い最悪

うーん様(2023/11/18) スタンス:(D) メルアドなし BB期間終了前

予想値:500円(公募価格比:-628円)

当社の既存取引先である株式会社SMILE-UP.(旧:株式会社ジャニーズ事務所)の所属タレントによるイベント開催時のチケッティングサービス業務は、そのグループ会社である株式会社ヤング・コミュニケーションから当社グループが委託を受けて行っていること、同社は当事業における主要取引先であることから、所属タレントの離脱等によりファンが減少した場合には、開催するイベント規模の縮小及び回数の減少が起こる可能性があり、その結果当社グループの事業及び経営成績に影響を及ぼす可能性があります。

ハフ様(2023/11/18) スタンス:(A) BB期間終了前

予想値:1,500円(公募価格比:+372円)

安定感

アルファルファ様(2023/11/18) スタンス:(B) BB期間終了前

予想値:1,300円(公募価格比:+172円)

ディスカウントされていてBB参加しやすい

さえもん様(2023/11/16) スタンス:(A) BB期間終了前

予想値:1,580円(公募価格比:+452円)

同業他社と比べて、PERが低めの販売価格は良心的

えいめい様(2023/11/16) スタンス:(A) BB期間終了前

予想値:1,775円(公募価格比:+647円)

ITアウトソーシング・BPOサービス及びシステム開発等を主力としており、AIロボットが進化しても人材不足が予想されている分野。業績堅調。

フレディ様(2023/11/16) スタンス:(B) BB期間終了前

予想値:1,930円(公募価格比:+802円)

ほしい

kojiro様(2023/11/16) スタンス:(なし) BB期間終了前

予想値:850円(公募価格比:-278円)

mu-mu様(2023/11/15) スタンス:(B) BB期間終了前

予想値:1,720円(公募価格比:+592円)

マシマシ様(2023/11/15) スタンス:(B) BB期間終了前

予想値:1,050円(公募価格比:-78円)

知らんがな

諸行無常様(2023/11/15) スタンス:(B) BB期間終了前

予想値:1,775円(公募価格比:+647円)

顔見知りが経営している会社

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。