アウトルックコンサルティングの概要

アウトルックコンサルティングのIPO(新規上場)日程関連

| 仮条件決定日 | 2023/11/24 (金) |

|---|---|

| BB期間 | 開始: 2023/11/27 (月) ~ 終了: 2023/12/01 (金) |

| 公募価格決定 | 2023/12/04 (月) |

| 購入申込期間 | 開始: 2023/12/05 (火) ~ 終了: 2023/12/08 (金) |

| 上場予定日 | 2023/12/12 (火) |

アウトルックコンサルティングのIPO(新規上場)基本情報

| 公募株式数 | 総計:1,862,800株 (公募:50,000株 / 売出:1,812,800株)売出株式比率:97.3% |

|---|---|

| O.A.分 | 279,400株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 3,570,000株 (上場時、公募株数含む) |

| OR | 60.0% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 2,000円 |

| 仮条件価格 | 1,700~1,800円 (変動率:-15.0% ~-10.0% 超弱気 ) |

| 公募価格 | 1,800円(想定価格との差:-200円 / -10.0% ) |

| IPOの資金用途 | 採用費用、海外マーケティング費用 |

アウトルックコンサルティングのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 2,000円 | 1,800円 -200円 |

1,656円

-144円 |

1,227円

(-429円) |

| 変化率 | -10.0% | -8.0% | -25.9% | |

| 吸収金額 | 42.8億円 | 38.5億円 -4.2億円 |

35.4億円 -3.8億円 |

|

| 時価総額 | 71.4億円 | 64.2億円 -7.1億円 |

59.1億円 -5.1億円 |

43.9億円 -15億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

アウトルックコンサルティングの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

|

||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | アウトルックコンサルティング |

|---|---|

| 所在地 | 東京都港区南青山三丁目1番3号 |

| 設立 | 2006年04月12日 |

| 従業員数 | 69人 |

| 監査法人 | 太陽有限責任監査法人 |

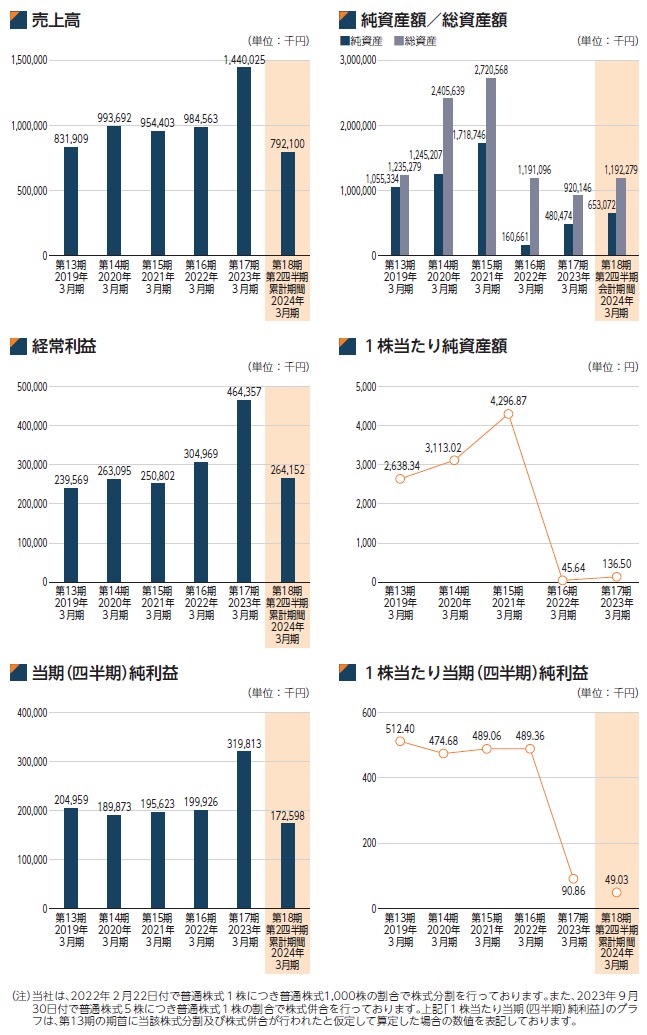

アウトルックコンサルティングの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2019/03 (単・13期) |

831,909 | 239,569 | 204,959 | 1,055,334 1,235,279 |

| 2020/03 (単・14期) |

993,692 19.4% |

263,095 9.8% |

189,873 -7.4% |

1,245,207 2,405,639 |

| 2021/03 (単・15期) |

954,403 -4.0% |

250,802 -4.7% |

195,623 3.0% |

1,718,746 2,720,568 |

| 2022/03 (単・16期) |

984,563 3.2% |

304,969 21.6% |

199,926 2.2% |

160,661 1,191,096 |

| 2023/03 (単・17期) |

1,440,025 46.3% |

464,357 52.3% |

319,813 60.0% |

480,474 920,146 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/03(単・13期) | 102,479.76 | 527,667.25 | 0 |

| 2020/03(単・14期) | 94,936.61 | 622,603.88 | 0 |

| 2021/03(単・15期) | 97,811.69 | 859,373.50 | 0 |

| 2022/03(単・16期) | 489.36 | 45.64 | 0 |

| 2023/03(単・17期) | 90.86 | 136.50 | 0 |

| 予想PER | 18.97倍 (2024/03単・参考EPS:105.43・想定価格2,000円ベース) |

|---|---|

| 予想PBR | 7.65倍 (2024/03単・参考BPS:261.47・想定価格2,000円ベース) |

| 予想配当 | --(2024/03) |

アウトルックコンサルティングの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| AG2号投資事業有限責任組合 注1 | 3,520,000 (1,812,800:51.5%) |

97.21 | 180日 or 1.5倍 |

| 井澤亜紀子 注2 | 16,320 | 0.45 | |

| 岩田謙作 注2 | 10,666 | 0.29 | |

| 義村晋教 注3 | 9,066 | 0.25 | |

| 山﨑茂樹 注3 | 7,372 | 0.20 | |

| 和田崇 注3 | 4,268 | 0.12 | |

| 野渡寛介 注3 | 3,880 | 0.11 | |

| WUWENJIN 注3 | 3,056 | 0.08 | |

| 羽生田隆史 注3 | 3,018 | 0.08 | |

| 立川夏子 注3 | 2,862 | 0.08 | |

| 既存株主総計(57) | 3,621,016 | 100 | 対象 1,707,200株 カバー率 94.41% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(1) (内ロックアップ) |

上場前:3,520,000株 売出後:1,707,200株 1,707,200株(100.00%) |

|---|

アウトルックコンサルティングのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2022-03-31 | 42,794 | 750 | (自)2024-05-01~(至)2032-04-28 |

| 2023-05-23 | 58,222 | 2,180 | (自)2025-06-01~(至)2033-05-23 |

| SO総計(2) | 101,016 | 上場時算入 | 0株 |

アウトルックコンサルティングの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,800円(想定価格比: -200円/-10.0%) |

| 直前予想 (上場前) |

1,700円(公募比: -100円/-5.6%) |

| 初値 | 1,656円(公募比: -144円/-8.0%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

クラウドソフトウェア導入サービス、独自の部分は馴染みのある表計算ソフトExcelベースなので導入障壁が低い。そのため色々な人がいる大手への導入多い。

比較対象としてはDXコンサル系になりそうだが、一時期の成長期待の高PERでの登場ではなくなっている。

筆頭株主のファンドによるイグジットIPOのため、評価はかなり厳しく見られそうだが業種業績は悪くなくなんとか初値プラス期待でいけるのでは?という第一印象。

比較対象としてはDXコンサル系になりそうだが、一時期の成長期待の高PERでの登場ではなくなっている。

筆頭株主のファンドによるイグジットIPOのため、評価はかなり厳しく見られそうだが業種業績は悪くなくなんとか初値プラス期待でいけるのでは?という第一印象。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

アウトルックといいつつエクセルをベースとした慣れ親しみ易さが売りの

クラウドソフトウェア導入サービス。この手のIPOは人気分野であるが上場銘柄も増えて新味には欠けている。

また社名にあるようにコンサルを主軸としているようで、最近のコンサルIPOのイメージは悪い(良し悪しバラツキある)。

12月の上場ラッシュで注目度は低めとして感じ取りたい。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年3月度、単体予想EPSは105.43。

想定価格2,000円から計算される予想PERは約18.97倍。

この分野のIPOは数年前は高PERの常連だったが最近は控えめ。

しかしそれでもVCの売出しIPOは需要がないということで仮条件は引き下げている。

需要がなく仮条件を引き下げていると見られるパターンは初値も期待薄。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約42.8億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース上場。主幹事はSMBC日興証券。

公募株は50,000程度とほぼなく、VCの売出しイグジットIPO。

VCが半数程度を売り出すが、その後のロックアップも「180日or1.5倍で解除」と売り意欲が強い。

ストック・オプションの未行使残は行使期間が翌年から、上場時の売り圧に乏しく影響度は小さい。

今年に入ってIPOの地合い悪化となったのはファンドのイグジットIPOが原因。

ここに来て12月に40億弱の吸収規模でファンドの出口案件がどれだけ支持されるか?

仮条件を引き下げても需給が良くなるとは思えない状況。

4.業種…人気化しそうな業種か?魅力があるかなど

クラウドソフトウェア導入系は不人気な訳では無い。

また業績も悪くなくファンドのイグジット案件でなければ評価されていたと思える。

とはいってもこれだけコンサル系IPOが高PERで何度も崩れた状況、ファンドのイグジットIPOが初値公募割れを続けている中では、

上場時の心象が悪くなるのは無理もない。上場時期(初値)は人気なく終わりそうだが、それが買い得として信じられる人向けに感じる。

5.評価…総合的評価や特記的事項を含める

上場日はこれから過密スケジュールに入る12月中旬のスタートIPO。

40億弱規模でイグジットIPOとなると、後に控えるIPOに向けて資金温存とされて上場時の買いは少なくなりそう。

初値売りで儲けようというつもりでBB申し込みは避けたいところ。

一応、仮条件を引き下げて割安感を演出していることからD評価にはせずC評価とする。

しかし人気なさそうなところに無理やり参加しても良い結果が出にくいのが今のIPO地合いなので、

数の多い12月IPOであれば取捨選択でパスが賢明と言えそう。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

アウトルックといいつつエクセルをベースとした慣れ親しみ易さが売りの

クラウドソフトウェア導入サービス。この手のIPOは人気分野であるが上場銘柄も増えて新味には欠けている。

また社名にあるようにコンサルを主軸としているようで、最近のコンサルIPOのイメージは悪い(良し悪しバラツキある)。

12月の上場ラッシュで注目度は低めとして感じ取りたい。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年3月度、単体予想EPSは105.43。

想定価格2,000円から計算される予想PERは約18.97倍。

この分野のIPOは数年前は高PERの常連だったが最近は控えめ。

しかしそれでもVCの売出しIPOは需要がないということで仮条件は引き下げている。

需要がなく仮条件を引き下げていると見られるパターンは初値も期待薄。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約42.8億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース上場。主幹事はSMBC日興証券。

公募株は50,000程度とほぼなく、VCの売出しイグジットIPO。

VCが半数程度を売り出すが、その後のロックアップも「180日or1.5倍で解除」と売り意欲が強い。

ストック・オプションの未行使残は行使期間が翌年から、上場時の売り圧に乏しく影響度は小さい。

今年に入ってIPOの地合い悪化となったのはファンドのイグジットIPOが原因。

ここに来て12月に40億弱の吸収規模でファンドの出口案件がどれだけ支持されるか?

仮条件を引き下げても需給が良くなるとは思えない状況。

4.業種…人気化しそうな業種か?魅力があるかなど

クラウドソフトウェア導入系は不人気な訳では無い。

また業績も悪くなくファンドのイグジット案件でなければ評価されていたと思える。

とはいってもこれだけコンサル系IPOが高PERで何度も崩れた状況、ファンドのイグジットIPOが初値公募割れを続けている中では、

上場時の心象が悪くなるのは無理もない。上場時期(初値)は人気なく終わりそうだが、それが買い得として信じられる人向けに感じる。

5.評価…総合的評価や特記的事項を含める

上場日はこれから過密スケジュールに入る12月中旬のスタートIPO。

40億弱規模でイグジットIPOとなると、後に控えるIPOに向けて資金温存とされて上場時の買いは少なくなりそう。

初値売りで儲けようというつもりでBB申し込みは避けたいところ。

一応、仮条件を引き下げて割安感を演出していることからD評価にはせずC評価とする。

しかし人気なさそうなところに無理やり参加しても良い結果が出にくいのが今のIPO地合いなので、

数の多い12月IPOであれば取捨選択でパスが賢明と言えそう。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

アウトルックコンサルティングへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。アウトルックコンサルティングの初値予想投票は締め切りました。

現在の読者予想件数:60件

読者予想サマリ 平均値:1,942円 | 中央値:1,820円 | 補正値:1,942円

最高:3,300円 >>>> 最低:1,450円

最高:3,300円 >>>> 最低:1,450円

旨味様(2023/12/08) スタンス:(C) BB期間終了後

予想値:1,712円(公募価格比:-88円)

微妙

ほいみん様(2023/12/06) スタンス:(C) BB期間終了後

予想値:1,656円(公募価格比:-144円)

ピタリ賞ねらいです

JUN様(2023/12/06) スタンス:(なし) BB期間終了後

予想値:1,800円(公募価格比:±0円)

k&k様(2023/12/06) スタンス:(D) BB期間終了後

予想値:1,785円(公募価格比:-15円)

公募価格近辺で収まるでしょう。

おひなさま様(2023/12/06) スタンス:(C) BB期間終了後

予想値:1,630円(公募価格比:-170円)

ごめんなさい

ねこまる様(2023/12/06) スタンス:(C) BB期間終了後

予想値:1,900円(公募価格比:+100円)

同日上場のブルーイノベーションに資金が流れそうな気がする

ohuroskie@yahoo.co.jp様(2023/12/05) スタンス:(B) BB期間終了後

予想値:2,200円(公募価格比:+400円)

年末に向けて希望的観測も込めて。。。

かぶけ様(2023/12/05) スタンス:(C) BB期間終了後

予想値:1,656円(公募価格比:-144円)

弱予想

みんすくみ様(2023/12/04) スタンス:(C) BB期間終了後

予想値:1,656円(公募価格比:-144円)

雨ニモマケズ風ニモマケズ申込してきましたがオシマイデス。

もはやIPOはなるようにしかなりません。

もはやIPOはなるようにしかなりません。

米国財政破綻様(2023/12/03) スタンス:(なし) BB期間終了後

予想値:1,500円(公募価格比:-300円)

米国リスク

たけ様(2023/12/02) スタンス:(A) BB期間終了後

予想値:1,450円(公募価格比:-350円)

ちょっといらんなぁ。

明らかにパス案件。

明らかにパス案件。

だるたにあん様(2023/12/01) スタンス:(D) BB期間終了前

予想値:1,730円(公募価格比:-70円)

この地合いで上がる要素少ないと思う

n2様(2023/12/01) スタンス:(C) BB期間終了前

予想値:1,844円(公募価格比:+44円)

ほぼ公募価格と思いました

スティンガー様(2023/12/01) スタンス:(D) BB期間終了前

予想値:1,775円(公募価格比:-25円)

パスします。

nano様(2023/11/30) スタンス:(C) BB期間終了前

予想値:2,130円(公募価格比:+330円)

割れないかな

hitomi様(2023/11/29) スタンス:(D) BB期間終了前

予想値:1,730円(公募価格比:-70円)

上昇する気配が感じられないです。

haru様(2023/11/29) スタンス:(なし) BB期間終了前

予想値:1,570円(公募価格比:-230円)

割ると思います。

かっきー様(2023/11/28) スタンス:(B) BB期間終了前

予想値:2,699円(公募価格比:+899円)

そんなに悪くはないと思います。

かんのパパ様(2023/11/28) スタンス:(D) BB期間終了前

予想値:1,870円(公募価格比:+70円)

パスでしょう。

ピア様(2023/11/28) スタンス:(C) BB期間終了前

予想値:1,780円(公募価格比:-20円)

公募を少し割るぐらいで寄りそう。

UG様(2023/11/28) スタンス:(D) BB期間終了前

予想値:1,800円(公募価格比:±0円)

そこまで悪くは無いと思うが、同値でパス。

IPO一年生☆様(2023/11/28) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:-100円)

微妙だと思う。

dai様(2023/11/28) スタンス:(D) BB期間終了前

予想値:1,745円(公募価格比:-55円)

仮条件を引き下げてきたけど、それでも割れると思う

ussy77様(2023/11/28) スタンス:(C) BB期間終了前

予想値:2,085円(公募価格比:+285円)

控えめで

hal様(2023/11/28) スタンス:(D) BB期間終了前

予想値:1,950円(公募価格比:+150円)

パスします

ダングラ様(2023/11/28) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:±0円)

アウトオブ眼中

parms様(2023/11/27) スタンス:(B) BB期間終了前

予想値:1,950円(公募価格比:+150円)

名前的には良さそうなのだが

愛読者様(2023/11/27) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+200円)

割るかもしれない

まつ様(2023/11/27) スタンス:(D) BB期間終了前

予想値:1,750円(公募価格比:-50円)

日興証券で人気が無い。

レモンパン様(2023/11/27) スタンス:(C) BB期間終了前

予想値:1,850円(公募価格比:+50円)

大幅な下振れが気になります。

IPO投資家様(2023/11/27) スタンス:(D) BB期間終了前

予想値:1,747円(公募価格比:-53円)

プラス初値であっても微増だろうし、後悔するレベルにはならないだろう。イグジットで中長期持つような銘柄でもなさそうなので悩むがパスします。

星様(2023/11/27) スタンス:(D) BB期間終了前

予想値:1,699円(公募価格比:-101円)

12月の公開ラッシュの玉石の石のほう

タケ様(2023/11/27) スタンス:(C) BB期間終了前

予想値:1,850円(公募価格比:+50円)

微妙が多い

yokoyamaop様(2023/11/27) スタンス:(D) BB期間終了前

予想値:1,750円(公募価格比:-50円)

人気なさそう

yupa様(2023/11/27) スタンス:(D) BB期間終了前

予想値:1,820円(公募価格比:+20円)

公募割れは回避?

玄米様(2023/11/26) スタンス:(C) BB期間終了前

予想値:1,760円(公募価格比:-40円)

VCのイグジット

lcms様(2023/11/26) スタンス:(C) BB期間終了前

予想値:1,710円(公募価格比:-90円)

上場までこぎつけたことに経営者のご尽力に深く敬意を表する

ラスタ様(2023/11/26) スタンス:(C) BB期間終了前

予想値:1,850円(公募価格比:+50円)

SBI100株のみで行きますよ!

AIM様(2023/11/26) スタンス:(D) BB期間終了前

予想値:1,700円(公募価格比:-100円)

どう足掻いても公募前後

買う価値無し

買う価値無し

my20001様(2023/11/25) スタンス:(S) BB期間終了前

予想値:1,870円(公募価格比:+70円)

この仮条件パターンは厳しいでしょうか

FAST様(2023/11/25) スタンス:(C) BB期間終了前

予想値:1,750円(公募価格比:-50円)

買って応援しましょう!

トマト様(2023/11/25) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:±0円)

あらら、ずいぶん仮条件が弱気なのですね

HornShunck様(2023/11/25) スタンス:(D) BB期間終了前

予想値:1,656円(公募価格比:-144円)

笑えるぐらいの不人気案件

色違いのベトベトン様(2023/11/24) スタンス:(D) BB期間終了前

予想値:1,620円(公募価格比:-180円)

ほぼ全数売出のこの重さに耐えられる地合じゃない

みよぶー様(2023/11/24) スタンス:(A) BB期間終了前

予想値:2,300円(公募価格比:+500円)

IPO復活に期待

ユークリッド様(2023/11/23) スタンス:(C) BB期間終了前

予想値:2,150円(公募価格比:+350円)

公募割れありえますな

hakio様(2023/11/19) スタンス:(B) BB期間終了前

予想値:2,344円(公募価格比:+544円)

goodcampany

LoG様(2023/11/18) スタンス:(C) BB期間終了前

予想値:2,250円(公募価格比:+450円)

地合い最悪

ハフ様(2023/11/18) スタンス:(C) BB期間終了前

予想値:1,900円(公募価格比:+100円)

新規性を感じない

アルファルファ様(2023/11/18) スタンス:(C) BB期間終了前

予想値:2,050円(公募価格比:+250円)

吸収金額がやや多めで公募割れも視野

プルキニエ様(2023/11/18) スタンス:(B) BB期間終了前

予想値:2,200円(公募価格比:+400円)

SBI主幹事じゃなくて良かった

バイオレット様(2023/11/18) スタンス:(C) BB期間終了前

予想値:2,100円(公募価格比:+300円)

地合いが悪ければ回避

IV様(2023/11/18) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+200円)

出口案件なので不評

ルイコスタ様(2023/11/13) スタンス:(D) BB期間終了前

予想値:2,000円(公募価格比:+200円)

イグジット案件は素直にスルーか。

おばあちゃんの予想様(2023/11/13) スタンス:(C) BB期間終了前

予想値:2,280円(公募価格比:+480円)

微増出ないかな

kojiro様(2023/11/10) スタンス:(なし) BB期間終了前

予想値:2,300円(公募価格比:+500円)

mu-mu様(2023/11/10) スタンス:(C) BB期間終了前

予想値:2,090円(公募価格比:+290円)

フレディ様(2023/11/08) スタンス:(B) BB期間終了前

予想値:3,300円(公募価格比:+1,500円)

いいかも

諸行無常様(2023/11/08) スタンス:(C) BB期間終了前

予想値:3,000円(公募価格比:+1,200円)

VCゴール。

ムキムキムキムキ爺さん様(2023/11/08) スタンス:(B) メルアドなし BB期間終了前

予想値:3,000円(公募価格比:+1,200円)

むきむきできるかな?

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。