全保連の概要

全保連のIPO(新規上場)日程関連

| 仮条件決定日 | 2023/10/06 (金) |

|---|---|

| BB期間 | 開始: 2023/10/10 (火) ~ 終了: 2023/10/16 (月) |

| 公募価格決定 | 2023/10/17 (火) |

| 購入申込期間 | 開始: 2023/10/18 (水) ~ 終了: 2023/10/23 (月) |

| 上場予定日 | 2023/10/25 (水) |

全保連のIPO(新規上場)基本情報

| 公募株式数 | 総計:5,956,000株 (公募:2,549,200株 / 売出:3,406,800株)売出株式比率:57.2% |

|---|---|

| O.A.分 | 893,400株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 22,998,000株 (上場時、公募株数含む) |

| OR | 29.8% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 730円 |

| 仮条件価格 | 560~600円 (変動率:-23.3% ~-17.8% 超弱気 ) |

| 公募価格 | 600円 (想定価格との差:-130円 / -17.8% ) |

| IPOの資金用途 | システム投資(ソフトウェア)に充当する予定 |

全保連のIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 730円 | 600円 -130円 |

580円

-20円 |

1,019円

(+439円) |

| 変化率 | -17.8% | -3.3% | +75.7% | |

| 吸収金額 | 50.0億円 | 41.0億円 -8.9億円 |

39.7億円 -1.3億円 |

|

| 時価総額 | 167億円 | 137億円 -29億円 |

133億円 -4.5億円 |

271億円 +138億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

全保連の取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | 全保連 |

|---|---|

| 所在地 | 沖縄県那覇市字天久905番地 |

| 設立 | 2001年11月16日 |

| 従業員数 | 622人 |

| 監査法人 | 有限責任監査法人トーマツ |

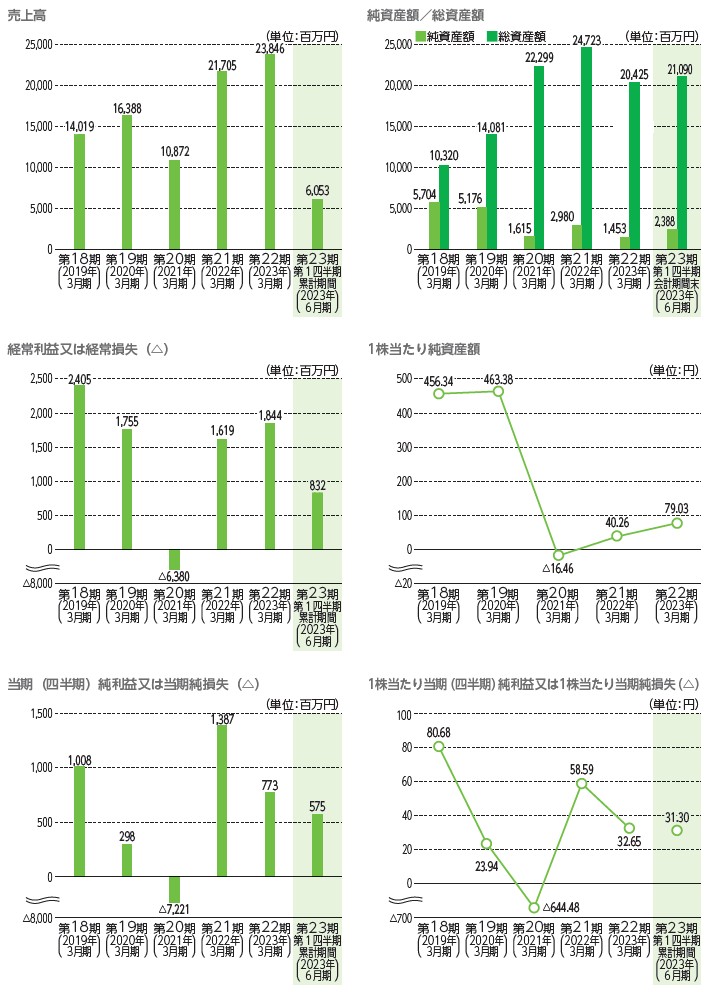

全保連の概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2019/03 (単・18期) |

14,019 | 2,405 | 1,008 | 5,704 10,320 |

| 2020/03 (単・19期) |

16,388 16.9% |

1,755 -27.0% |

298 -70.4% |

5,176 14,081 |

| 2021/03 (単・20期) |

10,872 -33.7% |

-6,380 -463.5% |

-7,221 -2,523.2% |

1,615 22,299 |

| 2022/03 (単・21期) |

21,705 99.6% |

1,619 -125.4% |

1,387 -119.2% |

2,980 24,723 |

| 2023/03 (単・22期) |

23,846 9.9% |

1,844 13.9% |

773 -44.3% |

1,453 20,425 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/03(単・18期) | 80.68 | 456.34 | 5 |

| 2020/03(単・19期) | 23.94 | 463.38 | 0 |

| 2021/03(単・20期) | -644.48 | -16.46 | 0 |

| 2022/03(単・21期) | 58.59 | 40.26 | 0 |

| 2023/03(単・22期) | 32.65 | 79.03 | 0 |

| 予想PER | 9.15倍 (2024/03単・参考EPS:79.81・想定価格730円ベース) |

|---|---|

| 予想PBR | 3.13倍 (2024/03単・参考BPS:233.00・想定価格730円ベース) |

| 予想配当 | 25.00円(2024/03) |

全保連の上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| AZ-Star3号投資事業有限責任組合 | 8,390,800 (1,115,700:13.3%) |

35.15 | 180日 |

| インベストメントZ1号投資事業有限責任組合 | 4,441,026 (2,164,300:48.7%) |

18.60 | 180日 |

| 迫 幸治 | 2,950,000 | 12.36 | 180日 |

| FP公開支援5号投資事業有限責任組合 | 1,358,000 (118,100:8.7%) |

5.69 | 180日 |

| 茨木 英彦 | 1,269,000 | 5.32 | 180日 |

| MCo6号投資事業組合 | 1,000,000 | 4.19 | 180日 |

| 投資事業有限責任組合センテリュオ | 850,000 | 3.56 | 180日 |

| 三菱UFJファクター株式会社 | 384,615 | 1.61 | 180日 |

| 株式会社沖縄海邦銀行 | 384,615 | 1.61 | 180日 |

| 藤本 竜也 | 345,000 | 1.45 | 180日 |

| 既存株主総計(51) | 23,873,716 | 100 | 対象 19,879,116株 カバー率 97.13% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(7) (内ロックアップ) |

上場前:16,268,031株 売出後:12,861,231株 12,861,231株(100.00%) |

|---|

全保連のストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2020-10-15 | 434,000 | 300 | (自)2024-07-01~(至)2026-12-31 |

| 2020-10-15 | 396,800 | 300 | (自)2024-07-01~(至)2030-09-30 |

| 2021-03-24 | 1,000,000 | 360 | (自)2022-03-30~(至)2027-03-30 |

| 2021-03-30 | 2,700,000 | 360 | (自)2021-03-30~(至)2029-12-31 |

| SO総計(4) | 4,530,800 | 上場時算入 | 3,700,000株 |

全保連の初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

630円 (想定価格比: -100円/-13.7%) |

| 直前予想 (上場前) |

630円 (公募比: +30円/+5.0%) |

| 初値 | 580円 (公募比: -20円/-3.3%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

沖縄県本店企業の上場。事業自体は全国に展開する家賃保証サービス。10月に同業種が2社も上場するぐらい市場的には拡大している。

外国人や高齢者など住む場所の流動性が年々高くなっており、この産業は発展している。若い人も最近は持ち家志向は減ってきているか?

スタンダード上場の地味系IPOにしては、吸収金額の大きさと既存株主がベンチャーキャピタルで溢れているのは気になり、一旦は換金目的と思われる。

業績は緩やかに伸びているものの、想定価格に割安感は感じづらく、単価の買いやすさと今後も成長することに期待して公募でINできるかどうか?

10月下旬はIPOの数が多く、こういう初手で不人気となる銘柄は初値苦戦しそう。

外国人や高齢者など住む場所の流動性が年々高くなっており、この産業は発展している。若い人も最近は持ち家志向は減ってきているか?

スタンダード上場の地味系IPOにしては、吸収金額の大きさと既存株主がベンチャーキャピタルで溢れているのは気になり、一旦は換金目的と思われる。

業績は緩やかに伸びているものの、想定価格に割安感は感じづらく、単価の買いやすさと今後も成長することに期待して公募でINできるかどうか?

10月下旬はIPOの数が多く、こういう初手で不人気となる銘柄は初値苦戦しそう。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

沖縄に本店を持ち、家賃保証で全国に展開している会社。

沖縄の会社が上場するのはかなり久しぶりで少しは話題になるか?

IPO地合いが悪いため、10月後半の一連の上場ラッシュには不安が残る。

ここは大型上場のKOKUSAI ELECTRIC(6525)と同時上場。どうしても煽りは受けやすい。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年3月度、単体予想EPSは79.81。

想定価格730円から計算される予想PERは約9.15倍。

比較的低PERが並ぶ事業形態で、予想PER10倍弱は妥当なところ。

このままでは募集が集まらないと見込んでか?仮条件を大幅引き下げ(2割程度)

この手のサービスにしてはVCジャブジャブで出口案件と見られるだけに、少しでも価格が下がるのは見どころの一つ。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約50億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証スタンダード市場。主幹事は三菱UFJモルガン・スタンレー証券。

公募売出比は若干売出が多め。オファリングレシオは高めの標準レベル。

売出元はベンチャーキャピタルが殆ど。

沖縄県で旗揚げしている家賃保証サービスにしてはベンチャーキャピタルが多く投資していて、

明らかに単に投資対象となっているだけの企業で、上場にはイグジット臭が強い。

またスタンダード上場にしては吸収金額大きめで、上場時点での参加者がどの程度いるか疑問。

ロックアップは価格解除なしで期間も180日(半年)。半年後の売りには警戒すべき案件。

ストック・オプションの未行使残も大量。上場時参入370万株(360円)もいち早く行使、利確しそうな雰囲気。

やや規模感大きく、売り側の圧力も強めで需給面では厳し目に評価したい。

4.業種…人気化しそうな業種か?魅力があるかなど

家賃保証サービスは社会情勢から急激に拡大しており、事業的にはある程度儲かる算段がある内容。

今後も急に需要が落ち込むようなことはなさそうで、比較的安定的に業績を残しそう。

一方で取り立てて特徴となる部分もないのがこの業界。ここは沖縄本社なのに全国展開と本店場所関係なくビジネスできる証明にはなっている。

IPO的には既存株主が投資目的のベンチャーキャピタルが多いのが気がかり。

そこに来て仮条件をかなり引き下げてでも売ってくれるのは、少し公募組にはプラス評価してよいか?

5.評価…総合的評価や特記的事項を含める

仮条件引き下げで少し美味しさも出てきた程度のIPOで総合評価はC評価。

仮条件上限の600円を安いと評価するかどうかで、参加心理が分かれそう。

ちょうど10月前半に同業種が上場して、初値はプラスだが今は公開価格を割った状態。

ここの本当の評価を考えると仮条件を引き下げたことで、その上限付近周りが妥当ということになりそう。

上場日はプライム上場があることから、注目度は奪われ初値は苦戦しそう。

結局は初値だけでなく上場後600円よりも高い位置に行くことができるか?レベルの緩い評価で参加したい。

1枚あたり上下で1万円以内ぐらいの変化が関の山でIPOらしくないので、こういうつまらなそうな銘柄でイグジット臭が気になる方はパスで良さそう。

逆に当選アディクトの方は、こういったところでIPOに参加したという気持ちの上昇は望めそう(笑)

全体考察

総合得点は5点で、私のBBスタンスはC評価です

沖縄に本店を持ち、家賃保証で全国に展開している会社。

沖縄の会社が上場するのはかなり久しぶりで少しは話題になるか?

IPO地合いが悪いため、10月後半の一連の上場ラッシュには不安が残る。

ここは大型上場のKOKUSAI ELECTRIC(6525)と同時上場。どうしても煽りは受けやすい。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年3月度、単体予想EPSは79.81。

想定価格730円から計算される予想PERは約9.15倍。

比較的低PERが並ぶ事業形態で、予想PER10倍弱は妥当なところ。

このままでは募集が集まらないと見込んでか?仮条件を大幅引き下げ(2割程度)

この手のサービスにしてはVCジャブジャブで出口案件と見られるだけに、少しでも価格が下がるのは見どころの一つ。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約50億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証スタンダード市場。主幹事は三菱UFJモルガン・スタンレー証券。

公募売出比は若干売出が多め。オファリングレシオは高めの標準レベル。

売出元はベンチャーキャピタルが殆ど。

沖縄県で旗揚げしている家賃保証サービスにしてはベンチャーキャピタルが多く投資していて、

明らかに単に投資対象となっているだけの企業で、上場にはイグジット臭が強い。

またスタンダード上場にしては吸収金額大きめで、上場時点での参加者がどの程度いるか疑問。

ロックアップは価格解除なしで期間も180日(半年)。半年後の売りには警戒すべき案件。

ストック・オプションの未行使残も大量。上場時参入370万株(360円)もいち早く行使、利確しそうな雰囲気。

やや規模感大きく、売り側の圧力も強めで需給面では厳し目に評価したい。

4.業種…人気化しそうな業種か?魅力があるかなど

家賃保証サービスは社会情勢から急激に拡大しており、事業的にはある程度儲かる算段がある内容。

今後も急に需要が落ち込むようなことはなさそうで、比較的安定的に業績を残しそう。

一方で取り立てて特徴となる部分もないのがこの業界。ここは沖縄本社なのに全国展開と本店場所関係なくビジネスできる証明にはなっている。

IPO的には既存株主が投資目的のベンチャーキャピタルが多いのが気がかり。

そこに来て仮条件をかなり引き下げてでも売ってくれるのは、少し公募組にはプラス評価してよいか?

5.評価…総合的評価や特記的事項を含める

仮条件引き下げで少し美味しさも出てきた程度のIPOで総合評価はC評価。

仮条件上限の600円を安いと評価するかどうかで、参加心理が分かれそう。

ちょうど10月前半に同業種が上場して、初値はプラスだが今は公開価格を割った状態。

ここの本当の評価を考えると仮条件を引き下げたことで、その上限付近周りが妥当ということになりそう。

上場日はプライム上場があることから、注目度は奪われ初値は苦戦しそう。

結局は初値だけでなく上場後600円よりも高い位置に行くことができるか?レベルの緩い評価で参加したい。

1枚あたり上下で1万円以内ぐらいの変化が関の山でIPOらしくないので、こういうつまらなそうな銘柄でイグジット臭が気になる方はパスで良さそう。

逆に当選アディクトの方は、こういったところでIPOに参加したという気持ちの上昇は望めそう(笑)

全体考察

総合得点は5点で、私のBBスタンスはC評価です

全保連へのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。全保連の初値予想投票は締め切りました。

現在の読者予想件数:69件

読者予想サマリ 平均値:875円 | 中央値:640円 | 補正値:654円

最高:8,590円 >>>> 最低:552円

最高:8,590円 >>>> 最低:552円

nao様(2023/10/23) スタンス:(C) BB期間終了後

予想値:665円(公募価格比:+65円)

IPO一年生☆様(2023/10/23) スタンス:(B) BB期間終了後

予想値:650円(公募価格比:+50円)

若干プラスになりそう。

arc様(2023/10/23) スタンス:(B) BB期間終了後

予想値:632円(公募価格比:+32円)

アホアホインベスター様(2023/10/21) スタンス:(B) メルアドなし BB期間終了後

予想値:730円(公募価格比:+130円)

仮条件かなり下げた分安くなって買いやすいのうwwwww

仕込めたら配当4パープラス地合いの回復次第ダブルで儲かるのうwwwww

お宝株じゃよwwwwww

ケッケッケケwwwwwwwwwwwwwwwwwwwww

仕込めたら配当4パープラス地合いの回復次第ダブルで儲かるのうwwwww

お宝株じゃよwwwwww

ケッケッケケwwwwwwwwwwwwwwwwwwwww

郷様(2023/10/21) スタンス:(D) メルアドなし BB期間終了後

予想値:555円(公募価格比:-45円)

はや様(2023/10/20) スタンス:(B) メルアドなし BB期間終了後

予想値:730円(公募価格比:+130円)

想定価格にいくと予想

れいわ 新鮮野菜様(2023/10/20) スタンス:(B) BB期間終了後

予想値:720円(公募価格比:+120円)

予想は高めで。

よし様(2023/10/20) スタンス:(C) BB期間終了後

予想値:600円(公募価格比:±0円)

まさに 微妙 銘柄

Airwild様(2023/10/19) スタンス:(C) BB期間終了後

予想値:678円(公募価格比:+78円)

配当がなかなか美味しいのでは。

ごり様(2023/10/19) スタンス:(C) BB期間終了後

予想値:635円(公募価格比:+35円)

三菱UFJモルガンスタンレーで当初当選だった(と思う)けど10/18忙しくて購入できなくて10/19朝には購入辞退になってた……割るかもしれないけど買うつもりだったのにペナルティもあるし、残念すぎる。繰り上げの関係あるにしても購入期間短すぎ。

うち様(2023/10/18) スタンス:(D) BB期間終了後

予想値:552円(公募価格比:-48円)

こんなもんでしょう

何様(2023/10/18) スタンス:(B) BB期間終了後

予想値:685円(公募価格比:+85円)

配当ありで割安か

バナくん様(2023/10/17) スタンス:(D) BB期間終了後

予想値:552円(公募価格比:-48円)

枚数多めだし、撃沈でしょう

n2様(2023/10/16) スタンス:(C) BB期間終了前

予想値:642円(公募価格比:+42円)

想定価格から仮条件上限の間あたりと思います。

おばあちゃんの予想様(2023/10/16) スタンス:(D) BB期間終了前

予想値:620円(公募価格比:+20円)

ラプラシアン様(2023/10/15) スタンス:(B) BB期間終了前

予想値:630円(公募価格比:+30円)

微妙なんだけど仮条件を下げたので悩み中

ハリス様(2023/10/15) スタンス:(C) BB期間終了前

予想値:660円(公募価格比:+60円)

2社同時上場

こっちのほうがマシか

こっちのほうがマシか

GAN様(2023/10/15) スタンス:(C) BB期間終了前

予想値:680円(公募価格比:+80円)

割安感が出たね

公募割れは無いかも

公募割れは無いかも

分流器様(2023/10/15) スタンス:(B) BB期間終了前

予想値:670円(公募価格比:+70円)

仮条件下げたことだし公募割れは避けられるんじゃ

米国財政破綻様(2023/10/14) スタンス:(D) BB期間終了前

予想値:560円(公募価格比:-40円)

ピタリ賞

TYO様(2023/10/13) スタンス:(C) BB期間終了前

予想値:627円(公募価格比:+27円)

若干プラスの予想

タカ様(2023/10/12) スタンス:(C) BB期間終了前

予想値:600円(公募価格比:±0円)

これくらいで。

だるたにあん様(2023/10/12) スタンス:(D) BB期間終了前

予想値:585円(公募価格比:-15円)

業界団体か労働組合みたいな会社名

haru様(2023/10/12) スタンス:(D) BB期間終了前

予想値:600円(公募価格比:±0円)

手数料負け!

スティンガー様(2023/10/12) スタンス:(C) BB期間終了前

予想値:666円(公募価格比:+66円)

微妙銘柄ですが、来年3月の25円配当予定も考慮して割れないと予想します。

birdie様(2023/10/12) スタンス:(B) BB期間終了前

予想値:630円(公募価格比:+30円)

大幅ディスカウントIPOは買い。

かっきー様(2023/10/11) スタンス:(B) BB期間終了前

予想値:899円(公募価格比:+299円)

これは楽しみです。

yupa様(2023/10/11) スタンス:(C) BB期間終了前

予想値:600円(公募価格比:±0円)

公募付近で寄り付いた後、ズルズル下がっていきそう。

hal様(2023/10/11) スタンス:(D) BB期間終了前

予想値:650円(公募価格比:+50円)

パスです

まつ様(2023/10/11) スタンス:(D) BB期間終了前

予想値:600円(公募価格比:±0円)

微妙、割れないかも?

かぶけ様(2023/10/11) スタンス:(C) BB期間終了前

予想値:582円(公募価格比:-18円)

弱め予想

dai様(2023/10/11) スタンス:(D) BB期間終了前

予想値:655円(公募価格比:+55円)

プラスになっても想定価格には届かないと思う

みんすくみ様(2023/10/11) スタンス:(C) BB期間終了前

予想値:632円(公募価格比:+32円)

仮条件でうんと下げてきたのでひょっとしたら楽天銀行のように上がるのかも

トマト様(2023/10/10) スタンス:(C) BB期間終了前

予想値:640円(公募価格比:+40円)

面白く無いIPO

俺をワクワクさせてくれよ

俺をワクワクさせてくれよ

parms様(2023/10/10) スタンス:(C) BB期間終了前

予想値:595円(公募価格比:-5円)

凄く人気なさそう

愛読者様(2023/10/10) スタンス:(C) BB期間終了前

予想値:600円(公募価格比:±0円)

公募でもらうほどでもないかな

hakio様(2023/10/10) スタンス:(B) BB期間終了前

予想値:671円(公募価格比:+71円)

nicecampany

k&k様(2023/10/10) スタンス:(D) BB期間終了前

予想値:573円(公募価格比:-27円)

目新しい業務でもなく、全く魅力ないですね。

たけ様(2023/10/10) スタンス:(C) BB期間終了前

予想値:650円(公募価格比:+50円)

プラスにはなるのでは?

でも買わなくてもいいかな。

でも買わなくてもいいかな。

めったに当たらん様(2023/10/10) スタンス:(C) BB期間終了前

予想値:620円(公募価格比:+20円)

配当付き、公募割れはない。

ルイコスタ様(2023/10/10) スタンス:(D) BB期間終了前

予想値:600円(公募価格比:±0円)

仮条件も大分下がり厳しいか。

ちゃんいと様(2023/10/10) スタンス:(C) BB期間終了前

予想値:690円(公募価格比:+90円)

安いのは割れてないので。

UG様(2023/10/10) スタンス:(C) BB期間終了前

予想値:625円(公募価格比:+25円)

1000円以下の銘柄は割れないと見る

IPO投資家様(2023/10/10) スタンス:(D) BB期間終了前

予想値:600円(公募価格比:±0円)

仮条件も下げてかなりの低位株になったころもあり、割れることは無そうだが、出口案件に魅力なし。

toyotoshi様(2023/10/10) スタンス:(B) BB期間終了前

予想値:650円(公募価格比:+50円)

SIFT様(2023/10/09) スタンス:(B) BB期間終了前

予想値:710円(公募価格比:+110円)

需要はある業態、だが目新しさが無く同じ業態の会社が乱立している

フロート様(2023/10/09) スタンス:(C) BB期間終了前

予想値:620円(公募価格比:+20円)

ディスカウント効果でプラス発進

AIM様(2023/10/09) スタンス:(D) BB期間終了前

予想値:560円(公募価格比:-40円)

地味で人気無しときてるのでパスですかね

レモンパン様(2023/10/09) スタンス:(C) BB期間終了前

予想値:605円(公募価格比:+5円)

BB迷います。

ダングラ様(2023/10/08) スタンス:(C) BB期間終了前

予想値:630円(公募価格比:+30円)

地味だな…

★野様(2023/10/08) スタンス:(C) BB期間終了前

予想値:680円(公募価格比:+80円)

割安感あり

ベクタ様(2023/10/08) スタンス:(C) BB期間終了前

予想値:700円(公募価格比:+100円)

吸収金額に荷もたれ感

lcms様(2023/10/08) スタンス:(C) BB期間終了前

予想値:610円(公募価格比:+10円)

仮条件と大幅に下げてきて少し割安感を前面に出してきたところでやはり微妙

ウィーナ様(2023/10/08) スタンス:(C) BB期間終了前

予想値:650円(公募価格比:+50円)

長期保有は怖い

プルキニエ様(2023/10/08) スタンス:(C) BB期間終了前

予想値:600円(公募価格比:±0円)

VC多すぎ

バイオレット様(2023/10/08) スタンス:(D) BB期間終了前

予想値:552円(公募価格比:-48円)

人気が無さそうなのでパス

my20001様(2023/10/07) スタンス:(S) BB期間終了前

予想値:720円(公募価格比:+120円)

この想定価格→仮条件パターンでは、だれも買う気が起こらないでしょう

色違いのベトベトン様(2023/10/06) スタンス:(C) BB期間終了前

予想値:625円(公募価格比:+25円)

これだけ安くすればぎりぎり助かる?

ピア様(2023/10/06) スタンス:(C) BB期間終了前

予想値:680円(公募価格比:+80円)

仮条件を下げたので少し上。

merci6912様(2023/10/06) スタンス:(B) BB期間終了前

予想値:1,100円(公募価格比:+500円)

チマサンチュ様(2023/10/05) スタンス:(C) BB期間終了前

予想値:750円(公募価格比:+150円)

人気が無さそうなので公募価格の付近で予想

みよぶー様(2023/10/01) スタンス:(C) BB期間終了前

予想値:730円(公募価格比:+130円)

公募価格が妥当でしょう

kojiro様(2023/09/29) スタンス:(なし) BB期間終了前

予想値:820円(公募価格比:+220円)

きむ様(2023/09/27) スタンス:(B) BB期間終了前

予想値:800円(公募価格比:+200円)

少し上

moon様(2023/09/25) スタンス:(C) メルアドなし BB期間終了前

予想値:730円(公募価格比:+130円)

割れるとは思わないけど、2社同時上場でこの内容だと期待するだけ無駄

Gf s様(2023/09/25) スタンス:(S) メルアドなし BB期間終了前

激予想値:8,590円(公募価格比:+7,990円)

わらびもち様(2023/09/25) スタンス:(S) メルアドなし BB期間終了前

激予想値:8,000円(公募価格比:+7,400円)

mu-mu様(2023/09/22) スタンス:(C) BB期間終了前

予想値:660円(公募価格比:+60円)

諸行無常様(2023/09/22) スタンス:(D) BB期間終了前

予想値:590円(公募価格比:-10円)

諸般の事情・・・パターン。

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。