KOKUSAI ELECTRICの概要

KOKUSAI ELECTRICのIPO(新規上場)日程関連

| 仮条件決定日 | 2023/10/10 (火) |

|---|---|

| BB期間 | 開始: 2023/10/10 (火) ~ 終了: 2023/10/13 (金) |

| 公募価格決定 | 2023/10/16 (月) |

| 購入申込期間 | 開始: 2023/10/17 (火) ~ 終了: 2023/10/20 (金) |

| 上場予定日 | 2023/10/25 (水) |

KOKUSAI ELECTRICのIPO(新規上場)基本情報

| 公募株式数 | 総計:58,847,600株 (公募:0株 / 売出:58,847,600株)売出株式比率:100.0% |

|---|---|

| O.A.分 | 8,827,100株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 230,404,200株 (上場時、公募株数含む) |

| OR | 29.4% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,890円 |

| 仮条件価格 | 1,830~1,840円 (変動率:-3.2% ~-2.6% 超弱気 ) |

| 公募価格 | 1,840円 (想定価格との差:-50円 / -2.6% ) |

| IPOの資金用途 | 全数売出 |

KOKUSAI ELECTRICのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,890円 | 1,840円 -50円 |

2,116円

+276円 |

6,322円

(+4,206円) |

| 変化率 | -2.6% | +15.0% | +198.8% | |

| 吸収金額 | 1279億円 | 1245億円 -33億円 |

1431億円 +186億円 |

|

| 時価総額 | 4354億円 | 4239億円 -115億円 |

4875億円 +635億円 |

15053億円 +10178億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

KOKUSAI ELECTRICの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | KOKUSAI ELECTRIC |

|---|---|

| 所在地 | 東京都千代田区神田鍛冶町三丁目4番地 |

| 設立 | 2017年02月02日 |

| 従業員数 | 1,129人 |

| 監査法人 | EY新日本有限責任監査法人 |

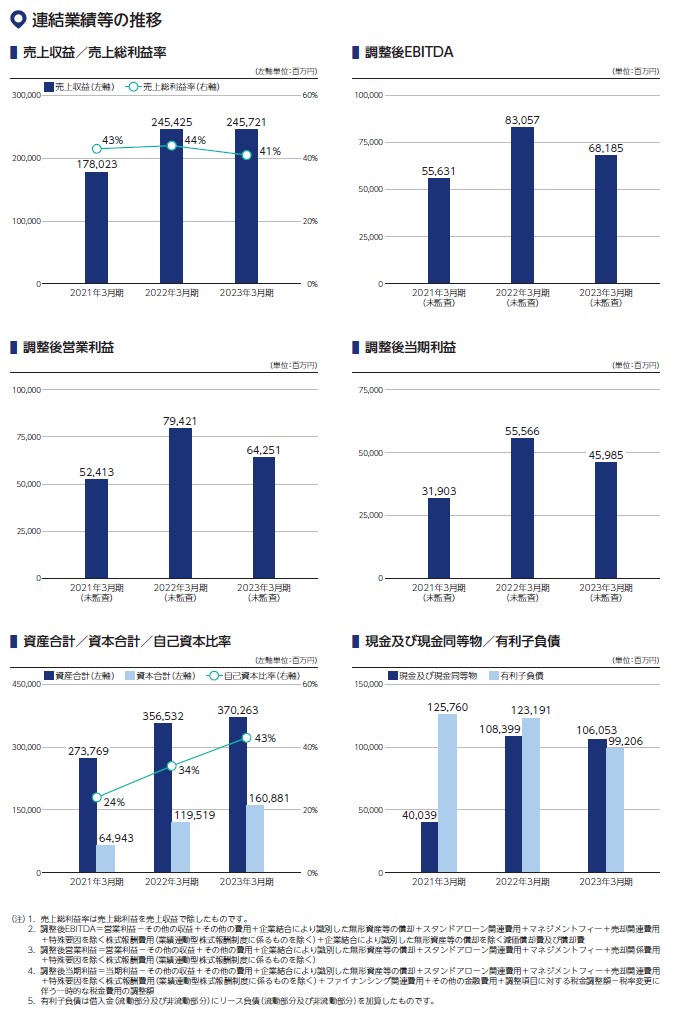

KOKUSAI ELECTRICの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2018/09 (単・3期) |

40,875 | -12,153 | 3,197 | 55,948 271,169 |

| 2019/09 (単・4期) |

99,105 142.5% |

10,026 -182.5% |

-3,802 -218.9% |

52,145 260,912 |

| 2020/03 (単・5期) |

58,560 -40.9% |

8,096 -19.2% |

20,903 -649.8% |

73,049 238,814 |

| 2021/03 (単・6期) |

142,875 144.0% |

24,598 203.8% |

27,666 32.4% |

46,440 246,056 |

| 2022/03 (単・7期) |

196,404 37.5% |

49,449 101.0% |

37,724 36.4% |

88,440 310,729 |

| 2023/03 (単・8期) |

185,400 -5.6% |

38,530 -22.1% |

30,057 -20.3% |

120,677 311,101 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2019/09 (連・4期) |

125,783 | -4,337 | -4 | 62,891 276,112 |

| 2020/03 (連・5期) |

67,620 -46.2% |

12,019 -377.1% |

12 -400.0% |

69,840 259,990 |

| 2021/03 (連・6期) |

178,023 163.3% |

50,504 320.2% |

49 308.3% |

64,943 273,769 |

| 2022/03 (連・7期) |

245,425 37.9% |

69,264 37.1% |

56 14.3% |

119,519 356,532 |

| 2023/03 (連・8期) |

245,721 0.1% |

55,895 -19.3% |

29 -48.2% |

160,881 370,263 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/09(単・3期) | 11.79 | 177.57 | 0 |

| 2019/09(単・4期) | -20.62 | 161.07 | 0 |

| 2020/03(単・5期) | 88.77 | 251.79 | 0 |

| 2021/03(単・6期) | 115.52 | 201.44 | 0 |

| 2022/03(単・7期) | 163.73 | 365.18 | 0 |

| 2023/03(単・8期) | 130.46 | 495.67 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/09(連・4期) | -10.46 | 272.96 | -- |

| 2020/03(連・5期) | 32.98 | 303.13 | -- |

| 2021/03(連・6期) | 138.40 | 281.87 | -- |

| 2022/03(連・7期) | 215.05 | 518.75 | -- |

| 2023/03(連・8期) | 168.84 | 698.26 | -- |

| 予想PER | 21.56倍 (2024/03連・参考EPS:87.67・想定価格1,890円ベース) |

|---|---|

| 予想PBR | 2.38倍 (2024/03連・参考BPS:793.70・想定価格1,890円ベース) |

| 予想配当 | 11.00円(2024/03) |

KOKUSAI ELECTRICの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| ケイケイアール・エイチケーイー・インベストメント・エルピー | 168,700,500 (58,847,600:34.9%) |

70.77 | 180日 |

| アプライド・マテリアルズ・ヨーロッパ・ビーヴィー | 34,560,000 | 14.50 | 180日 |

| ケーエスピー・コクサイ・インベストメンツ・エルエルシー | 15,619,500 | 6.55 | 180日 |

| カタール・ホールディング・エルエルシー | 11,520,000 | 4.83 | 180日 |

| 金井 史幸 | 592,923 | 0.25 | 180日 |

| 所有株式数34,974株の株主12名 | 419,688 | 0.18 | |

| 所有株式数26,805株の株主14名 | 375,270 | 0.16 | |

| 小川 雲龍 | 349,512 | 0.15 | 180日 |

| 柳川 秀宏 | 348,432 | 0.15 | 180日 |

| 所有株式数25,464株の株主13名 | 331,032 | 0.14 | |

| 既存株主総計(67) | 238,375,398 | 100 | 対象 174,801,055株 カバー率 97.37% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(4) (内ロックアップ) |

上場前:230,400,000株 売出後:171,552,400株 171,552,400株(100.00%) |

|---|

KOKUSAI ELECTRICのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2018-07-25 | 5,813,919 | 167 | (自)2018-08-04~(至)2025-03-31 |

| 2018-07-25 | 288,291 | 167 | (自)2018-08-04~(至)2025-03-31 |

| 2021-04-23 | 1,868,988 | 1 | (自)2021-04-28~(至)2026-07-31 |

| SO総計(3) | 7,971,198 | 上場時算入 | 7,971,198株 |

KOKUSAI ELECTRICの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,850円 (想定価格比: -40円/-2.1%) |

| 直前予想 (上場前) |

1,860円 (公募比: +20円/+1.1%) |

| 初値 | 2,116円 (公募比: +276円/+15.0%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

全数売出。再上場案件。前身は2018年に上場廃止となった日立国際電気。半導体製造装置メーカー大手。

グローバルオファリング(売出しについては国内売出株式数 28,394,000 株及び海外売出株

式数 30,453,600 株を目処に行われる予定)

海外にも売り出すということで最終的には仮条件でどのような価格感になるか、その価格でちゃんと需要が保てるかが初値に影響しそう。

ひとまず上場再編後、プライム上場銘柄は成績が良いので、よく考えて参加・不参加を決めたい。

半導体市場が急激に冷え込み始めて売上減少予想は頂けないところ。

グローバルオファリング(売出しについては国内売出株式数 28,394,000 株及び海外売出株

式数 30,453,600 株を目処に行われる予定)

海外にも売り出すということで最終的には仮条件でどのような価格感になるか、その価格でちゃんと需要が保てるかが初値に影響しそう。

ひとまず上場再編後、プライム上場銘柄は成績が良いので、よく考えて参加・不参加を決めたい。

半導体市場が急激に冷え込み始めて売上減少予想は頂けないところ。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

楽天銀行以来の東証プライムへの上場。規模感的には注目度は大きい。

市場再編後プライム上場銘柄は3戦3勝(公開対初値)で、その後の株価も高いのはイメージ良し。

吸収金額が1000億超えの超大型IPO。1000億超えはソフトバンク(2018年12月上場)以来となる。

今のIPO地合いでこの大型半導体銘柄を支えきれるかに注目。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年3月度、連結予想EPSは87.67。

想定価格1,890円から計算される予想PERは約21.56倍。

半導体関連になるが、生産の前工程装置会社で内容的にはいまいち。

再上場銘柄とも見られ業績が減収減益となる状況で、この想定価格の評価は割高。

仮条件を引き下げてきたものの十分とは思えないが、機関投資家の需要次第。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約1,279億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証プライム市場。主幹事は野村證券とSMBC日興証券の共同主幹事。

(野村・日興タッグでグローバルオファリングならなんとかしそうな雰囲気は強い)

公募0の全数売り出しのイグジットIPO。売り出し元は投資ファンド。

多くを売り出したあともファンドの持ち分は多く追加売りは警戒もロックアップは価格解除なしの180日。

ストック・オプションの未行使残も167円や1円といった完全に売り手市場の状況。

需給面ではかなり厳しい内容と評価。

なお、最終的には海外売り出し分が増えており上場時の売りは少し絞っているのと、

海外動向が強いのは好材料。

4.業種…人気化しそうな業種か?魅力があるかなど

景気に左右されやすい半導体関連だが、ここは前工程の装置会社で高技術側のシェアが高い。

しかし、過去にTOBで上場廃止になっているように自身で業績をどうこうという雰囲気でないのは残念。

IPO的な魅力には乏しいと見ておきたい。

国際的なシェア争いをしている1社に過ぎないことから、残念ながらここがという魅力には乏しいとしか評価できない。

特に日本の半導体は過去の電気会社のブランド(ここは日立)が崩れて名前を変えてが多いもの全てパットしていない。

5.評価…総合的評価や特記的事項を含める

プライム上場ということで他のIPOとは違ったパワーバランスがありそうな部分をどう見るかになりそう。

仮条件は引き下げたものの、それほど下げておらず高く売りつけたいイメージは強い。

しかしながら海外配分が増えていることから、この価格でも一定の強い需要は確認できる。

敢えて五分五分の勝負をする必要がない方はパス案件で良さそう。

仮条件の引き下げ方が上限で想定価格の50円安と考えると、

売出し価格1,840円→上場初値1,850円~1,890円。その後は主幹事も知らないけど成功パターンの青写真は描いていそう。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

楽天銀行以来の東証プライムへの上場。規模感的には注目度は大きい。

市場再編後プライム上場銘柄は3戦3勝(公開対初値)で、その後の株価も高いのはイメージ良し。

吸収金額が1000億超えの超大型IPO。1000億超えはソフトバンク(2018年12月上場)以来となる。

今のIPO地合いでこの大型半導体銘柄を支えきれるかに注目。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年3月度、連結予想EPSは87.67。

想定価格1,890円から計算される予想PERは約21.56倍。

半導体関連になるが、生産の前工程装置会社で内容的にはいまいち。

再上場銘柄とも見られ業績が減収減益となる状況で、この想定価格の評価は割高。

仮条件を引き下げてきたものの十分とは思えないが、機関投資家の需要次第。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約1,279億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証プライム市場。主幹事は野村證券とSMBC日興証券の共同主幹事。

(野村・日興タッグでグローバルオファリングならなんとかしそうな雰囲気は強い)

公募0の全数売り出しのイグジットIPO。売り出し元は投資ファンド。

多くを売り出したあともファンドの持ち分は多く追加売りは警戒もロックアップは価格解除なしの180日。

ストック・オプションの未行使残も167円や1円といった完全に売り手市場の状況。

需給面ではかなり厳しい内容と評価。

なお、最終的には海外売り出し分が増えており上場時の売りは少し絞っているのと、

海外動向が強いのは好材料。

4.業種…人気化しそうな業種か?魅力があるかなど

景気に左右されやすい半導体関連だが、ここは前工程の装置会社で高技術側のシェアが高い。

しかし、過去にTOBで上場廃止になっているように自身で業績をどうこうという雰囲気でないのは残念。

IPO的な魅力には乏しいと見ておきたい。

国際的なシェア争いをしている1社に過ぎないことから、残念ながらここがという魅力には乏しいとしか評価できない。

特に日本の半導体は過去の電気会社のブランド(ここは日立)が崩れて名前を変えてが多いもの全てパットしていない。

5.評価…総合的評価や特記的事項を含める

プライム上場ということで他のIPOとは違ったパワーバランスがありそうな部分をどう見るかになりそう。

仮条件は引き下げたものの、それほど下げておらず高く売りつけたいイメージは強い。

しかしながら海外配分が増えていることから、この価格でも一定の強い需要は確認できる。

敢えて五分五分の勝負をする必要がない方はパス案件で良さそう。

仮条件の引き下げ方が上限で想定価格の50円安と考えると、

売出し価格1,840円→上場初値1,850円~1,890円。その後は主幹事も知らないけど成功パターンの青写真は描いていそう。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

KOKUSAI ELECTRICへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。KOKUSAI ELECTRICの初値予想投票は締め切りました。

現在の読者予想件数:75件

読者予想サマリ 平均値:1,872円 | 中央値:1,840円 | 補正値:1,872円

最高:3,200円 >>>> 最低:1,300円

最高:3,200円 >>>> 最低:1,300円

AI様(2023/10/19) スタンス:(B) BB期間終了後

予想値:2,100円(公募価格比:+260円)

海外人気が高いので、もしかしたら意外高があるかも

マスクロン様(2023/10/19) スタンス:(B) メルアドなし BB期間終了後

予想値:1,990円(公募価格比:+150円)

海外人気、大丈夫

りー様(2023/10/19) スタンス:(A) メルアドなし BB期間終了後

予想値:2,000円(公募価格比:+160円)

4623様(2023/10/18) スタンス:(C) BB期間終了後

予想値:2,000円(公募価格比:+160円)

半導体が戻ってきたかな・・・w

CARPおじさん様(2023/10/18) スタンス:(C) BB期間終了後

予想値:1,980円(公募価格比:+140円)

補欠当選したので本当選したら買うよ。

1万円の小遣い稼ぎにね。

1万円の小遣い稼ぎにね。

よし様(2023/10/18) スタンス:(A) BB期間終了後

予想値:1,900円(公募価格比:+60円)

地合がいいのを願うばかりです。

バナくん様(2023/10/17) スタンス:(D) BB期間終了後

予想値:1,757円(公募価格比:-83円)

誠意買いで。

というか、株数多すぎで、誠意買いで食い止められない恐れもあり。

というか、株数多すぎで、誠意買いで食い止められない恐れもあり。

jngb様(2023/10/17) スタンス:(D) メルアドなし BB期間終了後

予想値:1,500円(公募価格比:-340円)

巨大全数売り出し。

公募割れ間違いない。

公募割れ間違いない。

トランキーロ様(2023/10/17) スタンス:(B) メルアドなし BB期間終了後

予想値:2,000円(公募価格比:+160円)

プライムなら上がる。

みやこ様(2023/10/17) スタンス:(B) BB期間終了後

予想値:2,020円(公募価格比:+180円)

こんなところで。。。

頭上注意様(2023/10/17) スタンス:(C) BB期間終了後

予想値:2,023円(公募価格比:+183円)

10/16ロイター:米国運用大手が約2500万株の購入を約束?

海外配分も45%から55%へ増加、海外販売分の需要倍率は「10倍超」

割れないかも

海外配分も45%から55%へ増加、海外販売分の需要倍率は「10倍超」

割れないかも

うち様(2023/10/16) スタンス:(C) BB期間終了後

予想値:1,850円(公募価格比:+10円)

こんなもんでしょう

ルビィ様(2023/10/16) スタンス:(A) メルアドなし BB期間終了後

予想値:3,200円(公募価格比:+1,360円)

TYO様(2023/10/13) スタンス:(C) BB期間終了前

予想値:1,890円(公募価格比:+50円)

若干プラス~手数料負け辺りを予想

n2様(2023/10/13) スタンス:(D) BB期間終了前

予想値:1,840円(公募価格比:±0円)

上下どちらにも あまり変わらないかもと思いました

とよしん様(2023/10/13) スタンス:(B) BB期間終了前

予想値:1,980円(公募価格比:+140円)

半導体が底入れの様子なので、上場のタイミングとしては良いのでは。

上場日前日のアメリカ株の半導体指数が良ければ、いいのですが。

上場日前日のアメリカ株の半導体指数が良ければ、いいのですが。

素人様(2023/10/13) スタンス:(C) BB期間終了前

予想値:1,850円(公募価格比:+10円)

機関投資家の買いでなんとかなりそう。

FAST様(2023/10/13) スタンス:(D) BB期間終了前

予想値:1,790円(公募価格比:-50円)

買い手不在

タンブラー様(2023/10/13) スタンス:(D) BB期間終了前

予想値:1,760円(公募価格比:-80円)

巨大なイグジットは勘弁

タカ様(2023/10/12) スタンス:(D) BB期間終了前

予想値:1,820円(公募価格比:-20円)

割れそうです。

だるたにあん様(2023/10/12) スタンス:(D) BB期間終了前

予想値:1,820円(公募価格比:-20円)

規模大きいのにあまり知らない会社なので、公募割れ予想

オショロコマ様(2023/10/12) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:-40円)

今の地合いでこの吸収金額は厳しいでしょう

初値で売ってお小遣いなんて甘い考えは捨てたほうがいい

欲しい人は上場後でも十分間に合う

初値で売ってお小遣いなんて甘い考えは捨てたほうがいい

欲しい人は上場後でも十分間に合う

国債様(2023/10/12) スタンス:(A) メルアドなし BB期間終了前

予想値:3,200円(公募価格比:+1,360円)

haru様(2023/10/12) スタンス:(D) BB期間終了前

予想値:1,710円(公募価格比:-130円)

スルーします。

スティンガー様(2023/10/12) スタンス:(C) BB期間終了前

予想値:1,865円(公募価格比:+25円)

正直厳しいと思うのですが、無理やりにでも公募割れさせないのではないかと考えます。

かぶけ様(2023/10/11) スタンス:(C) BB期間終了前

予想値:1,870円(公募価格比:+30円)

割れない予想だが、個人的にはスルー

かっきー様(2023/10/11) スタンス:(B) BB期間終了前

予想値:2,759円(公募価格比:+919円)

これくらいは行くでしょう。

ピア様(2023/10/11) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:-40円)

規模もSOも大きすぎて公募価格を守れるかどうか疑問。

k&k様(2023/10/11) スタンス:(D) BB期間終了前

予想値:1,773円(公募価格比:-67円)

株数が多すぎて、上がる要素が全くない。

UG様(2023/10/11) スタンス:(C) BB期間終了前

予想値:1,860円(公募価格比:+20円)

プライムは普段と違うパワーが働く。割れないだろうが儲からない。

レモンパン様(2023/10/11) スタンス:(C) BB期間終了前

予想値:1,845円(公募価格比:+5円)

なんとか割れない予想で。

IPO投資家様(2023/10/11) スタンス:(D) BB期間終了前

予想値:1,788円(公募価格比:-52円)

やばそうとしかコメントできない。

スマート様(2023/10/11) スタンス:(C) BB期間終了前

予想値:1,899円(公募価格比:+59円)

大衆投資家は当たらないIPOで夢を見るより現実的に当たる銘柄で勝負

hal様(2023/10/11) スタンス:(D) BB期間終了前

予想値:1,840円(公募価格比:±0円)

パスです

まつ様(2023/10/11) スタンス:(D) BB期間終了前

予想値:1,840円(公募価格比:±0円)

半導体関連は国策。

regent x様(2023/10/11) スタンス:(D) メルアドなし BB期間終了前

予想値:1,500円(公募価格比:-340円)

巨大IPO。

応募したら当たるだろうし、初値はよくて公募価格。公募割れの可能性も高く

、上場後、割れたところで場で買った方がいい。政府介入により最近IPOの値付けが高くなってしまったから応募して買う意味はなくなってしまった。特の巨大IPOはなおさら。

個人投資家家が割安で買える公募価格にしないと、だれもIPOに応募しなくなる。

応募したら当たるだろうし、初値はよくて公募価格。公募割れの可能性も高く

、上場後、割れたところで場で買った方がいい。政府介入により最近IPOの値付けが高くなってしまったから応募して買う意味はなくなってしまった。特の巨大IPOはなおさら。

個人投資家家が割安で買える公募価格にしないと、だれもIPOに応募しなくなる。

カイパーベルト様(2023/10/10) スタンス:(D) BB期間終了前

予想値:1,783円(公募価格比:-57円)

公募価格で逃げられる機会はあるかと。長期で持ってても利益はそんなに出なさそうで資金効率が悪そう。

ここ買うくらいならザラ場でレーザーテックとかアドバンテスト買った方が良い。

ここ買うくらいならザラ場でレーザーテックとかアドバンテスト買った方が良い。

ラプラシアン様(2023/10/10) スタンス:(D) BB期間終了前

予想値:1,830円(公募価格比:-10円)

SOめちゃ多いね

財布にされそう

財布にされそう

トマト様(2023/10/10) スタンス:(C) BB期間終了前

予想値:1,780円(公募価格比:-60円)

100%売り出しのイグジットで買う理由が無い

AIM様(2023/10/10) スタンス:(C) BB期間終了前

予想値:1,770円(公募価格比:-70円)

上場延期

ラスタ様(2023/10/10) スタンス:(C) BB期間終了前

予想値:1,810円(公募価格比:-30円)

悪いが要らん

lcms様(2023/10/10) スタンス:(D) BB期間終了前

予想値:1,820円(公募価格比:-20円)

公募割れを予想します

parms様(2023/10/10) スタンス:(C) BB期間終了前

予想値:1,855円(公募価格比:+15円)

上場後、紛れてしまう名前だからな

愛読者様(2023/10/10) スタンス:(D) BB期間終了前

予想値:1,800円(公募価格比:-40円)

いらないな

hakio様(2023/10/10) スタンス:(なし) BB期間終了前

予想値:1,791円(公募価格比:-49円)

good campany

★野様(2023/10/10) スタンス:(D) BB期間終了前

予想値:1,780円(公募価格比:-60円)

パスします

my20001様(2023/10/10) スタンス:(S) BB期間終了前

予想値:1,920円(公募価格比:+80円)

微妙な仮条件になりました

雨音様(2023/10/10) スタンス:(なし) メルアドなし BB期間終了前

予想値:1,995円(公募価格比:+155円)

ARMを参考に、いいじゃない。

みんすくみ様(2023/10/10) スタンス:(B) BB期間終了前

予想値:1,840円(公募価格比:±0円)

同値でどうね?

いままで当たったことのないひとは初当選記念に1枚どうね?

いままで当たったことのないひとは初当選記念に1枚どうね?

色違いのベトベトン様(2023/10/10) スタンス:(D) BB期間終了前

予想値:1,810円(公募価格比:-30円)

これでも割れないならプライム神話

たけ様(2023/10/10) スタンス:(C) BB期間終了前

予想値:1,640円(公募価格比:-200円)

元日立かぁ。

あんまり良いイメージないな。

あんまり良いイメージないな。

めったに当たらん様(2023/10/10) スタンス:(D) BB期間終了前

予想値:1,700円(公募価格比:-140円)

地合いが悪い

公募割れ覚悟で長期保有なら報われるかも。

公募割れ覚悟で長期保有なら報われるかも。

dai様(2023/10/10) スタンス:(D) BB期間終了前

予想値:1,740円(公募価格比:-100円)

いってもこのくらいだと思う

ルイコスタ様(2023/10/10) スタンス:(D) BB期間終了前

予想値:1,750円(公募価格比:-90円)

不人気か。公募値付近での決着か。

米国財政破綻様(2023/10/08) スタンス:(D) BB期間終了前

予想値:1,400円(公募価格比:-440円)

ピタリ賞

ウィーナ様(2023/10/08) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+160円)

プライム上場で意外にも好結果!?

プルキニエ様(2023/10/08) スタンス:(C) BB期間終了前

予想値:1,890円(公募価格比:+50円)

半導体が冷え込んでいる中での上場は厳しい

バイオレット様(2023/10/08) スタンス:(C) BB期間終了前

予想値:1,900円(公募価格比:+60円)

公募価格近辺

チマサンチュ様(2023/10/05) スタンス:(D) BB期間終了前

予想値:1,800円(公募価格比:-40円)

巨大出口案件

みよぶー様(2023/10/01) スタンス:(B) BB期間終了前

予想値:1,890円(公募価格比:+50円)

公募価格が妥当でしょう

VWVENTO様(2023/09/30) スタンス:(C) BB期間終了前

予想値:1,950円(公募価格比:+110円)

もう少しあがると嬉しい。ただアメリカの予算に関するゴタゴタから政府組織の閉鎖が一時的に起こりそうで、その影響を受けるかも。

kojiro様(2023/09/29) スタンス:(なし) BB期間終了前

予想値:1,750円(公募価格比:-90円)

サムライ様(2023/09/29) スタンス:(B) BB期間終了前

予想値:1,990円(公募価格比:+150円)

同業他社で売建ヘッジすれば不安はない。

運が良ければ両方儲かるかも

運が良ければ両方儲かるかも

きむ様(2023/09/27) スタンス:(C) BB期間終了前

予想値:1,900円(公募価格比:+60円)

公募付近

なまびーる様(2023/09/22) スタンス:(D) メルアドなし BB期間終了前

予想値:1,300円(公募価格比:-540円)

nana様(2023/09/22) スタンス:(D) BB期間終了前

予想値:1,850円(公募価格比:+10円)

プライム市場、主幹事の力でなんとかなるか?いらんけど

タケ様(2023/09/22) スタンス:(B) BB期間終了前

予想値:2,194円(公募価格比:+354円)

2023年3月期EPSベースで13倍くらいの初値は期待できるかと。PBRも同業他社比割安で、下値も限定的で、広く浅く利益の出る案件と予想します。

小豆ちゃん様(2023/09/22) スタンス:(D) BB期間終了前

予想値:1,650円(公募価格比:-190円)

厳しいかなぁ

ara様(2023/09/21) スタンス:(C) BB期間終了前

予想値:1,790円(公募価格比:-50円)

再上場、業績微妙、半導体市況悪化

買い材料が・・・

買い材料が・・・

mu-mu様(2023/09/21) スタンス:(C) BB期間終了前

予想値:1,750円(公募価格比:-90円)

諸行無常様(2023/09/21) スタンス:(C) BB期間終了前

予想値:1,890円(公募価格比:+50円)

デカイ、業績低迷・・・・?機関任せ案件

乱高下にて個人は貧乏くじ?

乱高下にて個人は貧乏くじ?

1PV様(2023/09/21) スタンス:(C) BB期間終了前

予想値:1,480円(公募価格比:-360円)

想定価格を下げての上場か、上場延期をするのでは?

よしを様(2023/09/21) スタンス:(D) メルアドなし BB期間終了前

予想値:1,750円(公募価格比:-90円)

キタガワ様(2023/09/21) スタンス:(D) メルアドなし BB期間終了前

予想値:1,726円(公募価格比:-114円)

なまはげ様(2023/09/21) スタンス:(D) メルアドなし BB期間終了前

予想値:1,700円(公募価格比:-140円)

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。