QLSホールディングスの概要

QLSホールディングスのIPO(新規上場)日程関連

| 仮条件決定日 | 2023/06/07 (水) |

|---|---|

| BB期間 | 開始: 2023/06/08 (木) ~ 終了: 2023/06/14 (水) |

| 公募価格決定 | 2023/06/15 (木) |

| 購入申込期間 | 開始: 2023/06/16 (金) ~ 終了: 2023/06/21 (水) |

| 上場予定日 | 2023/06/26 (月) |

QLSホールディングスのIPO(新規上場)基本情報

| 公募株式数 | 総計:300,000株 (公募:200,000株 / 売出:100,000株)売出株式比率:33.3% |

|---|---|

| O.A.分 | 45,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 2,014,560株 (上場時、公募株数含む) |

| OR | 17.1% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 650円 |

| 仮条件価格 | 590~650円 (変動率:-9.2% ~0.0% 中立 ) |

| 公募価格 | 650円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 子会社で借り入れた保育所や介護福祉施設の新規出店のための銀行借入の返済に、当社から貸し付けることによって充当する予定 |

QLSホールディングスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 650円 | 650円 ±0円 |

800円

+150円 |

765円

分割 3倍 (+1,495円) |

| 変化率 | 0.0% | +23.1% | +186.9% | |

| 吸収金額 | 2.24億円 | 2.24億円 ±0.0億円 |

2.76億円 +0.51億円 |

|

| 時価総額 | 13.0億円 | 13.0億円 ±0.0億円 |

16.1億円 +3.02億円 |

57.2億円 +41.1億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

QLSホールディングスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | QLSホールディングス |

|---|---|

| 所在地 | 大阪府大阪市浪速区難波中1-12-5 難波室町ビル3階 |

| 設立 | 2019年02月21日 |

| 従業員数 | 719人 |

| 監査法人 | 監査法人コスモス |

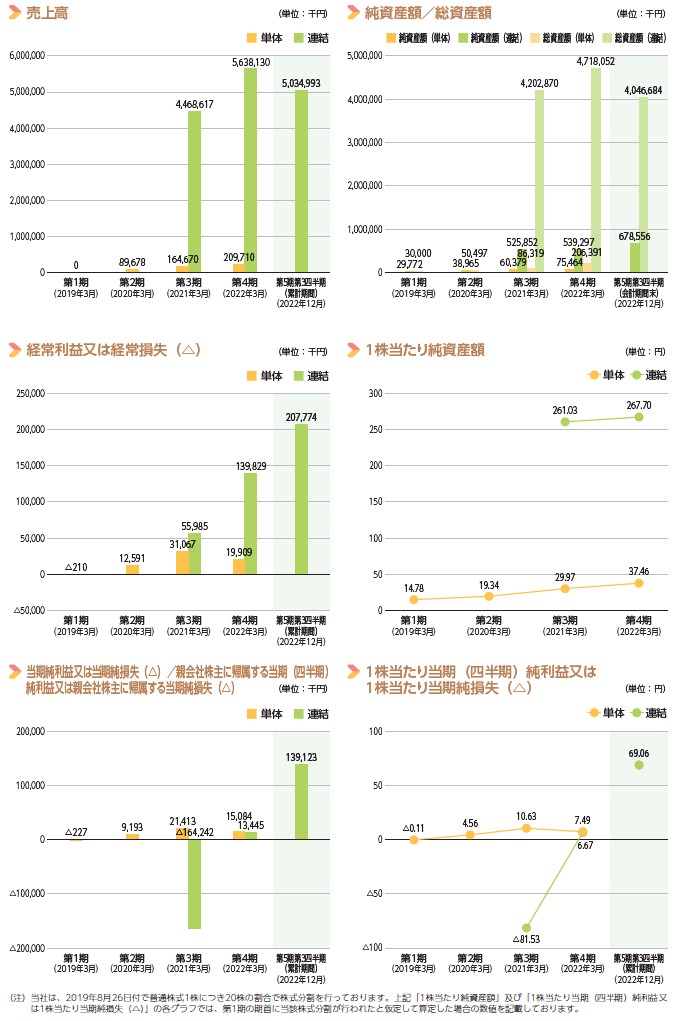

QLSホールディングスの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2019/03 (単・1期) |

0 | -210 | -227 | 29,772 30,000 |

| 2020/03 (単・2期) |

89,678 0.0% |

12,591 -6,095.7% |

9,193 -4,149.8% |

38,965 50,497 |

| 2021/03 (単・3期) |

164,670 83.6% |

31,067 146.7% |

21,413 132.9% |

60,379 86,319 |

| 2022/03 (単・4期) |

209,710 27.4% |

19,909 -35.9% |

15,084 -29.6% |

75,464 206,391 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2021/03 (連・3期) |

4,468,617 | 55,985 | -164,242 | 525,852 4,202,870 |

| 2022/03 (連・4期) |

5,638,130 26.2% |

139,829 149.8% |

13,445 -108.2% |

539,297 4,718,052 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/03(単・1期) | -0.11 | 14.78 | 0 |

| 2020/03(単・2期) | 4.56 | 19.34 | 0 |

| 2021/03(単・3期) | 10.63 | 29.97 | 0 |

| 2022/03(単・4期) | 7.49 | 37.46 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2021/03(連・3期) | -81.53 | 261.03 | -- |

| 2022/03(連・4期) | 6.67 | 267.70 | -- |

| 予想PER | 5.85倍 (2024/03連・参考EPS:111.18・想定価格650円ベース) |

|---|---|

| 予想PBR | 1.28倍 (2024/03連・参考BPS:505.85・想定価格650円ベース) |

| 予想配当 | 20.00円(2024/03) |

QLSホールディングスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| GRIT | 1,511,000 | 75.00 | 180日 |

| 雨田 武史 | 503,460 (100,000:19.9%) |

24.99 | 180日 |

| エンタープライズ | 100 | 0.00 | |

| 既存株主総計(3) | 2,014,560 | 100 | 対象 1,914,460株 カバー率 99.99% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

QLSホールディングスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2022-03-30 | 135,700 | 400 | (自)2024-04-16~(至)2032-03-30 |

| 2022-03-14 | 156,800 | 400 | (自)2023-06-01~(至)2027-05-31 |

| SO総計(2) | 292,500 | 上場時算入 | 156,800株 |

QLSホールディングスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

720円 (想定価格比: +70円/+10.8%) |

| 直前予想 (上場前) |

720円 (公募比: +70円/+10.8%) |

| 初値 | 800円 (公募比: +150円/+23.1%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

東証PRO(2019年上場)→名証ネクストへの鞍替え上場。

保育事業がメイン(クオリスキッズ)。その他、介護事業、人材派遣業と主に都市圏に拠点を構えて拡大している。

事業スタイルにこれといって目立った点はないが、業績推移を見るとジリジリと拡大する展開スタイル。派手さはないが安定感はありそう。

名証ネクスト上場ということで初値は期待薄。公開価格は主幹事が前回の失敗を活かしてか?十分妥当性のある価格設定なので、これなら特に公募株で手に入れても問題ないレベル。単価的にも買いやすい。

保育事業がメイン(クオリスキッズ)。その他、介護事業、人材派遣業と主に都市圏に拠点を構えて拡大している。

事業スタイルにこれといって目立った点はないが、業績推移を見るとジリジリと拡大する展開スタイル。派手さはないが安定感はありそう。

名証ネクスト上場ということで初値は期待薄。公開価格は主幹事が前回の失敗を活かしてか?十分妥当性のある価格設定なので、これなら特に公募株で手に入れても問題ないレベル。単価的にも買いやすい。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

東証プロマーケットから名証ネクストへの鞍替え上場。

企業側からすると着実なステップアップだが、公募組側視点からすると盛り上がらないか?

2社同時上場で相手方も東証プロマーケットからの鞍替え上場。

しかし、一方はグロース市場で注目銘柄。こちらはかなり注目度で劣りそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年3月度、連結予想EPSは111.18。

想定価格650円から計算される予想PERは約5.85倍。

成長感は不透明だが、価格設定的には十分な割安設定。

この価格設定は評価されてもいいと思うが、果たしてどうか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約2.24億円(想定価格ベースOA分含む)の小型IPO。

上場市場は名証ネクスト市場。主幹事はJトラストグローバル証券。

公募売出比は2:1で公募が多い。オファリングレシオは標準範囲。

既存株主はほぼ流通されてないレベルの固定状況。

名証ネクストでは東証プロでは期待できなかった流通に期待したい。

ベンチャーキャピタルからの出資は見当たらず。

ストック・オプションの未行使残は400円価格。ここと比較されると想定価格に割高感を感じる人もいそう。

需給面はやはり地方市場上場が難点。買いが少なそうだが公募価格なら買っても良い水準ではある。

問題は割安感が上場時に評価されるか、上場時ではなく上場後しばらく経ってからになるか。

4.業種…人気化しそうな業種か?魅力があるかなど

福祉サービスになるが、保育や育児サービスが多い。必要とされるサービスで子育て支援は政策テーマ案件でもある。

しかしながら現状、経営の面では需要の高い高齢者施設等のほうが人気が高い。

少子化で儲からないイメージがついているのが残念。

初値向きではないものの安い価格での名証ネクスト上場でステップアップを考えてれば、

長期的視点で子供を大切にしたい人にとっては投資先としては魅力はありそう。

5.評価…総合的評価や特記的事項を含める

割安感があるので公募価格水準では、結構評価できるという印象。

しかしながら結局地方上場では人気や注目が集まらず、公募ゲット初値売りで大きく儲けるのは難しい。

買いが全く入らないのが常で、需給的に苦しくなれば公募付近で一旦割れることも、

ならば焦って買う必要もないので、最終C級評価とする。

もちろん初値から割安評価されることでプラススタートも十分あるスペックということで、

プラスならすぐに売って一旦イベントで儲けを得る、駄目でも長期的に応援する意志がある人は参加すれば良さそう。

C評価ながら個人的にはこの手の銘柄ならばとりあえず参加してもいいかなと感じる。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

東証プロマーケットから名証ネクストへの鞍替え上場。

企業側からすると着実なステップアップだが、公募組側視点からすると盛り上がらないか?

2社同時上場で相手方も東証プロマーケットからの鞍替え上場。

しかし、一方はグロース市場で注目銘柄。こちらはかなり注目度で劣りそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年3月度、連結予想EPSは111.18。

想定価格650円から計算される予想PERは約5.85倍。

成長感は不透明だが、価格設定的には十分な割安設定。

この価格設定は評価されてもいいと思うが、果たしてどうか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約2.24億円(想定価格ベースOA分含む)の小型IPO。

上場市場は名証ネクスト市場。主幹事はJトラストグローバル証券。

公募売出比は2:1で公募が多い。オファリングレシオは標準範囲。

既存株主はほぼ流通されてないレベルの固定状況。

名証ネクストでは東証プロでは期待できなかった流通に期待したい。

ベンチャーキャピタルからの出資は見当たらず。

ストック・オプションの未行使残は400円価格。ここと比較されると想定価格に割高感を感じる人もいそう。

需給面はやはり地方市場上場が難点。買いが少なそうだが公募価格なら買っても良い水準ではある。

問題は割安感が上場時に評価されるか、上場時ではなく上場後しばらく経ってからになるか。

4.業種…人気化しそうな業種か?魅力があるかなど

福祉サービスになるが、保育や育児サービスが多い。必要とされるサービスで子育て支援は政策テーマ案件でもある。

しかしながら現状、経営の面では需要の高い高齢者施設等のほうが人気が高い。

少子化で儲からないイメージがついているのが残念。

初値向きではないものの安い価格での名証ネクスト上場でステップアップを考えてれば、

長期的視点で子供を大切にしたい人にとっては投資先としては魅力はありそう。

5.評価…総合的評価や特記的事項を含める

割安感があるので公募価格水準では、結構評価できるという印象。

しかしながら結局地方上場では人気や注目が集まらず、公募ゲット初値売りで大きく儲けるのは難しい。

買いが全く入らないのが常で、需給的に苦しくなれば公募付近で一旦割れることも、

ならば焦って買う必要もないので、最終C級評価とする。

もちろん初値から割安評価されることでプラススタートも十分あるスペックということで、

プラスならすぐに売って一旦イベントで儲けを得る、駄目でも長期的に応援する意志がある人は参加すれば良さそう。

C評価ながら個人的にはこの手の銘柄ならばとりあえず参加してもいいかなと感じる。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

QLSホールディングスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。QLSホールディングスの初値予想投票は締め切りました。

現在の読者予想件数:59件

読者予想サマリ 平均値:728円 | 中央値:700円 | 補正値:728円

最高:1,050円 >>>> 最低:550円

最高:1,050円 >>>> 最低:550円

よ。様(2023/06/21) スタンス:(D) BB期間終了後

予想値:650円(公募価格比:±0円)

地方でなければ。

kuro様(2023/06/21) スタンス:(D) BB期間終了後

予想値:598円(公募価格比:-52円)

みんなわざわざ名証の株買うかなあ?

nano様(2023/06/19) スタンス:(C) BB期間終了後

予想値:800円(公募価格比:+150円)

上がるかもしれないけどパス

ごくう様(2023/06/19) スタンス:(D) BB期間終了後

予想値:620円(公募価格比:-30円)

人気なさそうなので

みんすくみ様(2023/06/18) スタンス:(B) BB期間終了後

予想値:780円(公募価格比:+130円)

最近の名証はぱっとしないがまあ低単価なので大丈夫でしょう

コバ様(2023/06/16) スタンス:(C) BB期間終了後

予想値:650円(公募価格比:±0円)

リスクを考慮するとパスでしょうか。

タカ様(2023/06/15) スタンス:(C) BB期間終了後

予想値:695円(公募価格比:+45円)

Nerals様(2023/06/15) スタンス:(C) BB期間終了後

予想値:700円(公募価格比:+50円)

地合い良いし、公募割れはしないと思います。

nekoesa様(2023/06/14) スタンス:(C) BB期間終了前

予想値:630円(公募価格比:-20円)

公募より、しばらく見てから買っておけば優等生になりそう

IPOは地味で堅実な銘柄が大事かと

IPOは地味で堅実な銘柄が大事かと

n2様(2023/06/14) スタンス:(D) BB期間終了前

予想値:713円(公募価格比:+63円)

少しプラスくらいにしました

k&k様(2023/06/14) スタンス:(C) BB期間終了前

予想値:773円(公募価格比:+123円)

以外高を期待したい。

take様(2023/06/14) スタンス:(B) BB期間終了前

予想値:880円(公募価格比:+230円)

あがるかな

TYO様(2023/06/13) スタンス:(B) BB期間終了前

予想値:880円(公募価格比:+230円)

名証、しかもネクストなのが残念

yupa様(2023/06/13) スタンス:(C) BB期間終了前

予想値:670円(公募価格比:+20円)

小粒、名証。パスしたい。

プルキニエ様(2023/06/13) スタンス:(C) BB期間終了前

予想値:710円(公募価格比:+60円)

割れなければ上出来

色違いのベトベトン様(2023/06/13) スタンス:(D) BB期間終了前

予想値:630円(公募価格比:-20円)

ラッシュ時の地方は出来高が厳しい

愛読者様(2023/06/12) スタンス:(C) BB期間終了前

予想値:700円(公募価格比:+50円)

割れるかもしれません

もち麦様(2023/06/12) スタンス:(C) BB期間終了前

予想値:680円(公募価格比:+30円)

注目度低

かっきー様(2023/06/12) スタンス:(B) BB期間終了前

予想値:969円(公募価格比:+319円)

当たるといいな。

kojiro様(2023/06/12) スタンス:(なし) BB期間終了前

予想値:740円(公募価格比:+90円)

米国財政破綻様(2023/06/11) スタンス:(D) BB期間終了前

予想値:550円(公募価格比:-100円)

米国リスク

へんりー様(2023/06/11) スタンス:(B) BB期間終了前

予想値:1,020円(公募価格比:+370円)

予想PER10倍はいかずで。

フーリエ様(2023/06/11) スタンス:(A) BB期間終了前

予想値:1,050円(公募価格比:+400円)

少子化・高齢化のテーマ性

ラスタ様(2023/06/10) スタンス:(B) BB期間終了前

予想値:700円(公募価格比:+50円)

公募株全部欲しい

ペプチド様(2023/06/10) スタンス:(D) BB期間終了前

予想値:598円(公募価格比:-52円)

名証は危ない

Tomato Juice様(2023/06/10) スタンス:(C) BB期間終了前

予想値:850円(公募価格比:+200円)

どうせ当たらないだろうし困らないだろう

だるたにあん様(2023/06/09) スタンス:(D) BB期間終了前

予想値:660円(公募価格比:+10円)

地味すぎるので、ほぼ公募価格

たけ様(2023/06/09) スタンス:(D) BB期間終了前

予想値:650円(公募価格比:±0円)

名証は無理だ

hal様(2023/06/09) スタンス:(C) BB期間終了前

予想値:715円(公募価格比:+65円)

やめときます

かぶけ様(2023/06/09) スタンス:(C) BB期間終了前

予想値:672円(公募価格比:+22円)

割れない予想だがスルー

UG様(2023/06/08) スタンス:(C) BB期間終了前

予想値:690円(公募価格比:+40円)

上場先以外は悪くないのだが

まつ様(2023/06/08) スタンス:(D) BB期間終了前

予想値:598円(公募価格比:-52円)

今のところ、公募割れを予想。

ダングラ様(2023/06/08) スタンス:(C) BB期間終了前

予想値:750円(公募価格比:+100円)

安いだけ

parms様(2023/06/08) スタンス:(B) BB期間終了前

予想値:795円(公募価格比:+145円)

そこそこは行く感じ

ルイコスタ様(2023/06/08) スタンス:(D) BB期間終了前

予想値:590円(公募価格比:-60円)

当日の地合い次第で割れも覚悟か。

dai様(2023/06/08) スタンス:(D) BB期間終了前

予想値:590円(公募価格比:-60円)

地方市場で買い手がいないのと主幹事が頼りないので600円に届かないと思う。

レモンパン様(2023/06/08) スタンス:(B) BB期間終了前

予想値:740円(公募価格比:+90円)

がんばって欲しい事業。

IPO投資家様(2023/06/08) スタンス:(C) BB期間終了前

予想値:664円(公募価格比:+14円)

定位株でリスクも少ないし、割安で長い目でみれば日の目を見そうなので参加スタイルで。ザラ場で割った時でも良いが、まあ当選したら愛着も沸くので。

★野様(2023/06/08) スタンス:(D) BB期間終了前

予想値:670円(公募価格比:+20円)

厳しそう

my20001様(2023/06/08) スタンス:(S) BB期間終了前

予想値:680円(公募価格比:+30円)

名証ですが、頑張ってほしいですね

みよぶー様(2023/06/08) スタンス:(C) BB期間終了前

予想値:650円(公募価格比:±0円)

でるか、公募割れ

FAST様(2023/06/07) スタンス:(B) BB期間終了前

予想値:750円(公募価格比:+100円)

果たしてここがどこまでいけるか興味深い

スティンガー様(2023/06/07) スタンス:(C) BB期間終了前

予想値:777円(公募価格比:+127円)

通常なら割れないと予想しますが、名証上場なのは気になります。

ひろすけ様(2023/06/07) スタンス:(C) BB期間終了前

予想値:760円(公募価格比:+110円)

これくらい

ぎゃーふぶ様(2023/06/07) スタンス:(C) BB期間終了前

予想値:710円(公募価格比:+60円)

これぐらい

七実様(2023/06/06) スタンス:(B) BB期間終了前

予想値:900円(公募価格比:+250円)

日経爆上げの恩恵にありつける

ペリドット様(2023/06/05) スタンス:(A) BB期間終了前

予想値:1,000円(公募価格比:+350円)

あえて強気にいく

ケニー様(2023/06/04) スタンス:(C) BB期間終了前

予想値:800円(公募価格比:+150円)

2社同時でこちらは分が悪い

二次微分様(2023/06/04) スタンス:(D) BB期間終了前

予想値:600円(公募価格比:-50円)

上場延期して市場変えて

チマサンチュ様(2023/06/04) スタンス:(C) BB期間終了前

予想値:680円(公募価格比:+30円)

名証は流動性無い

旨み様(2023/06/04) スタンス:(C) BB期間終了前

予想値:750円(公募価格比:+100円)

少しはあがるかな

タッチ様(2023/06/03) スタンス:(B) BB期間終了前

予想値:950円(公募価格比:+300円)

名証Nだけれど低PER、配当、業種これ位いは行くでしょう!!

ユークリッド様(2023/06/03) スタンス:(なし) BB期間終了前

予想値:650円(公募価格比:±0円)

650円は固いでしょう!

いけちゃん様(2023/06/01) スタンス:(D) BB期間終了前

予想値:650円(公募価格比:±0円)

ドンピシャ間違いなし

まっちゃん様(2023/06/01) スタンス:(B) BB期間終了前

予想値:770円(公募価格比:+120円)

よろしくお願いいたします。

hakio様(2023/05/30) スタンス:(B) BB期間終了前

予想値:717円(公募価格比:+67円)

nice

華山様(2023/05/27) スタンス:(B) BB期間終了前

予想値:850円(公募価格比:+200円)

地取というハンディはあるが、子育て支援という国策のど真ん中の銘柄。PERもかなり低く、配当も20円!魅力ありです。

きむ様(2023/05/26) スタンス:(B) BB期間終了前

予想値:700円(公募価格比:+50円)

公募付近

諸行無常様(2023/05/26) スタンス:(D) BB期間終了前

予想値:600円(公募価格比:-50円)

こんなもんでしょうか?

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。