エリッツホールディングスの概要

[5533] : エリッツホールディングス

市場:東S (不動産業)

事業内容:不動産賃貸事業、不動産ファンド事業、不動産の企画・コンサルティング事業、人材紹介事業、不動産仲介及び管理事業並びにシステム開発・販売事業を行うグループ会社の経営管理及びこれに付帯する業務

エリッツホールディングスのIPO(新規上場)日程関連

| 仮条件決定日 | 2023/06/08 (木) |

|---|---|

| BB期間 | 開始: 2023/06/09 (金) ~ 終了: 2023/06/15 (木) |

| 公募価格決定 | 2023/06/16 (金) |

| 購入申込期間 | 開始: 2023/06/19 (月) ~ 終了: 2023/06/22 (木) |

| 上場予定日 | 2023/06/27 (火) |

エリッツホールディングスのIPO(新規上場)基本情報

| 公募株式数 | 総計:275,100株 (公募:200,000株 / 売出:75,100株)売出株式比率:27.3% |

|---|---|

| O.A.分 | 41,200株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 3,342,200株 (上場時、公募株数含む) |

| OR | 9.5% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,580円 |

| 仮条件価格 | 1,420~1,580円 (変動率:-10.1% ~0.0% 中立 ) |

| 公募価格 | 1,580円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 設備資金として、不動産特定共同事業用顧客管理システムの構築に、不動産開発資金として、既に取得済みの土地(販売用不動産)に建築する1棟売賃貸マンションの建築に充当する予定 |

エリッツホールディングスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,580円 | 1,580円 ±0円 |

2,000円

+420円 |

1,955円

(-45円) |

| 変化率 | 0.0% | +26.6% | -2.3% | |

| 吸収金額 | 4.99億円 | 4.99億円 ±0.0億円 |

6.32億円 +1.32億円 |

|

| 時価総額 | 52.8億円 | 52.8億円 ±0.0億円 |

66.8億円 +14.0億円 |

68.6億円 +1.79億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

エリッツホールディングスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | エリッツホールディングス |

|---|---|

| 所在地 | 京都市中京区堀川通姉小路上る三坊堀川町55番地1エリッツ御池ビル |

| 設立 | 2012年03月23日 |

| 従業員数 | 392人 |

| 監査法人 | PwC京都監査法人 |

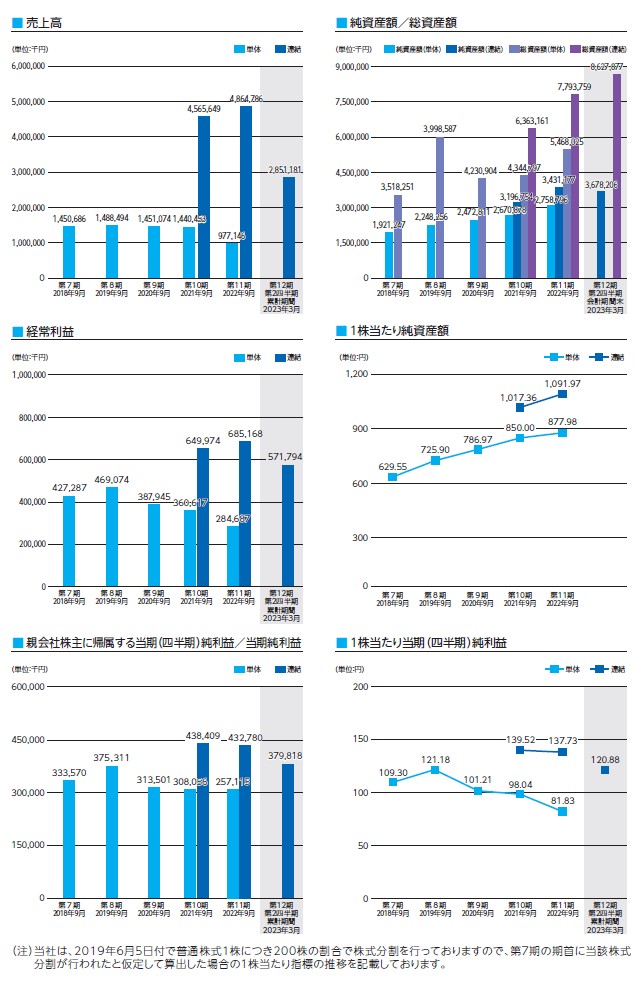

エリッツホールディングスの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2018/09 (単・7期) |

1,450,686 | 427,287 | 333,570 | 1,921,247 3,518,251 |

| 2019/09 (単・8期) |

1,488,494 2.6% |

469,074 9.8% |

375,311 12.5% |

2,248,256 3,998,587 |

| 2020/09 (単・9期) |

1,451,074 -2.5% |

387,945 -17.3% |

313,501 -16.5% |

2,472,811 4,230,904 |

| 2021/09 (単・10期) |

1,440,453 -0.7% |

360,617 -7.0% |

308,056 -1.7% |

2,670,878 4,344,797 |

| 2022/09 (単・11期) |

977,146 -32.2% |

284,687 -21.1% |

257,115 -16.5% |

2,758,796 5,468,025 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2021/09 (連・10期) |

4,565,649 | 649,974 | 438,409 | 3,196,754 6,363,161 |

| 2022/09 (連・11期) |

4,864,786 6.6% |

685,168 5.4% |

432,780 -1.3% |

3,431,177 7,793,759 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/09(単・7期) | 21,862.00 | 126,148.87 | 6,566 |

| 2019/09(単・8期) | 121.18 | 725.90 | 43 |

| 2020/09(単・9期) | 101.21 | 786.97 | 37 |

| 2021/09(単・10期) | 98.04 | 850.00 | 39 |

| 2022/09(単・11期) | 81.83 | 877.98 | 44 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2021/09(連・10期) | 139.52 | 1,017.36 | -- |

| 2022/09(連・11期) | 137.73 | 1,091.97 | -- |

| 予想PER | 8.94倍 (2023/09連・参考EPS:176.82・想定価格1,580円ベース) |

|---|---|

| 予想PBR | 1.27倍 (2023/09連・参考BPS:1,240.83・想定価格1,580円ベース) |

| 予想配当 | 56.00円(2023/09) |

エリッツホールディングスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 槙野 常美 | 1,537,809 (20,300:1.3%) |

46.06 | 180日 |

| 黒田 富久子 | 299,600 (12,000:4.0%) |

8.97 | 180日 |

| 佐々木 茂喜 | 299,600 (12,000:4.0%) |

8.97 | 180日 |

| エリッツホールディングスグループ従業員持株会 | 251,669 | 7.54 | 180日 |

| 龍池 法子 | 217,000 (8,700:4.0%) |

6.50 | 180日 |

| 平山 浩 | 180,200 (7,200:4.0%) |

5.40 | 180日 |

| 龍池 亮 | 108,600 (4,300:4.0%) |

3.25 | 180日 |

| 龍池 美沙 | 108,600 (4,300:4.0%) |

3.25 | 180日 |

| 株式会社ハウズ | 99,991 (4,000:4.0%) |

2.99 | 180日 |

| 東 寛昭 | 29,600 (1,200:4.1%) |

0.89 | 180日 |

| 既存株主総計(55) | 3,338,600 | 100 | 対象 3,263,500株 カバー率 100.00% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

エリッツホールディングスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2019-07-12 | 196,400 | 1,000 | (自)2021-06-15~(至)2029-06-14 |

| SO総計(1) | 196,400 | 上場時算入 | 196,400株 |

エリッツホールディングスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,770円 (想定価格比: +190円/+12.0%) |

| 直前予想 (上場前) |

1,980円 (公募比: +400円/+25.3%) |

| 初値 | 2,000円 (公募比: +420円/+26.6%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

京都に本店を置く不動産業。京都や滋賀を中心に不動産仲介と入居者サポートをしている。学生の街、京都で需要が高い事業で複数の似たような会社が上場まで。

業績はジリジリと伸びているものの頭打ち感もある。そこを考えるとあまり想定価格では割安感は感じないところか?

上場後は株価動向ではなく配当をじっくり貰えらた十分という株主層が多くなりそう。

初値的には規模感も小さく需給面と、今のIPO地合いを考えればプラススタートの確率が高い。初値厳しくても下値は固い銘柄としては見られそう。

業績はジリジリと伸びているものの頭打ち感もある。そこを考えるとあまり想定価格では割安感は感じないところか?

上場後は株価動向ではなく配当をじっくり貰えらた十分という株主層が多くなりそう。

初値的には規模感も小さく需給面と、今のIPO地合いを考えればプラススタートの確率が高い。初値厳しくても下値は固い銘柄としては見られそう。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

学生の街、京都に本店を置く不動産業。賃貸物件などが得意。

不動産業ということでIPO地合いに大きく左右されそう。

上場日は3社同時上場。注目度としてはイマイチとして判断したい。

2.割安性…PER,PBRなど財務情報、価格設定から

2023年9月度、連結予想EPSは176.82。

想定価格1,580円から計算される予想PERは約8.94倍。

業績推移は低成長ながら普通に固い印象。

不動産セクターは軒並み低PERが並ぶので、この想定価格ならディスカウント性は低い。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約4.99億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証スタンダード市場。主幹事はみずほ証券。

公募売出比は売出株式比率27.3%で公募が多い。オファリングレシオは低い水準。

枚数少なく供給を絞っている感はある。

既存株主にベンチャーキャピタルからの出資は見当たらない。

ロックアップも全数に180日とガッチリ。

ストック・オプションの未行使残は1,000円価格で20万株弱。すべて行使可能期間。

需給面は良好。売り圧もストック・オプション程度。

割安感があまりない不動産関連というのが買いの量にどの程度響くか?

4.業種…人気化しそうな業種か?魅力があるかなど

新規承認で出てきた時に、IPOファンとしてはすぐに「長栄(2021年12月上場、東証2部市場)」を思い出したが、

非常に似たスタイルの事業。中身を見ると長栄ホームを前身としており縁がある模様。

社長の名前で検索すると「経営者ストーリー」などが見つかる。

如何にも不動産業のバリバリ働くスタイルでのし上がっており、このスタイルが今の時代どう感じるか?

似たような社長のIPO銘柄の行く末はあまり良いイメージで先が進んでいない気がする。

5.評価…総合的評価や特記的事項を含める

市場再編前なら、不動産、スタンダードor東証2部と地味系銘柄で初値厳しいとしていそうな銘柄。

今回も6月の上場ラッシュに入っており、取捨選別されると人気がないタイプになりそう。

一方でIPOスペック的には割安感はないものの供給を絞っているので、

需給面でとりあえず初値を押し上げそうな雰囲気になっている。

上場後、とりあえずは公開価格より高い位置には行く確度が高い銘柄として評価したい。

総合評価はC評価。初値だけでなく、とりあえずプラスの時に利確できれば満足できると言えそう。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

学生の街、京都に本店を置く不動産業。賃貸物件などが得意。

不動産業ということでIPO地合いに大きく左右されそう。

上場日は3社同時上場。注目度としてはイマイチとして判断したい。

2.割安性…PER,PBRなど財務情報、価格設定から

2023年9月度、連結予想EPSは176.82。

想定価格1,580円から計算される予想PERは約8.94倍。

業績推移は低成長ながら普通に固い印象。

不動産セクターは軒並み低PERが並ぶので、この想定価格ならディスカウント性は低い。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約4.99億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証スタンダード市場。主幹事はみずほ証券。

公募売出比は売出株式比率27.3%で公募が多い。オファリングレシオは低い水準。

枚数少なく供給を絞っている感はある。

既存株主にベンチャーキャピタルからの出資は見当たらない。

ロックアップも全数に180日とガッチリ。

ストック・オプションの未行使残は1,000円価格で20万株弱。すべて行使可能期間。

需給面は良好。売り圧もストック・オプション程度。

割安感があまりない不動産関連というのが買いの量にどの程度響くか?

4.業種…人気化しそうな業種か?魅力があるかなど

新規承認で出てきた時に、IPOファンとしてはすぐに「長栄(2021年12月上場、東証2部市場)」を思い出したが、

非常に似たスタイルの事業。中身を見ると長栄ホームを前身としており縁がある模様。

社長の名前で検索すると「経営者ストーリー」などが見つかる。

如何にも不動産業のバリバリ働くスタイルでのし上がっており、このスタイルが今の時代どう感じるか?

似たような社長のIPO銘柄の行く末はあまり良いイメージで先が進んでいない気がする。

5.評価…総合的評価や特記的事項を含める

市場再編前なら、不動産、スタンダードor東証2部と地味系銘柄で初値厳しいとしていそうな銘柄。

今回も6月の上場ラッシュに入っており、取捨選別されると人気がないタイプになりそう。

一方でIPOスペック的には割安感はないものの供給を絞っているので、

需給面でとりあえず初値を押し上げそうな雰囲気になっている。

上場後、とりあえずは公開価格より高い位置には行く確度が高い銘柄として評価したい。

総合評価はC評価。初値だけでなく、とりあえずプラスの時に利確できれば満足できると言えそう。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

エリッツホールディングスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。エリッツホールディングスの初値予想投票は締め切りました。

現在の読者予想件数:57件

読者予想サマリ 平均値:2,002円 | 中央値:1,900円 | 補正値:2,002円

最高:3,600円 >>>> 最低:1,500円

最高:3,600円 >>>> 最低:1,500円

よ。様(2023/06/21) スタンス:(D) BB期間終了後

予想値:1,500円(公募価格比:-80円)

厳しいか。地合が良いけど。

nano様(2023/06/19) スタンス:(B) BB期間終了後

予想値:1,862円(公募価格比:+282円)

安く寄ったら買いたい

ごくう様(2023/06/19) スタンス:(B) BB期間終了後

予想値:1,840円(公募価格比:+260円)

少し上がる程度

みんすくみ様(2023/06/18) スタンス:(B) BB期間終了後

予想値:2,020円(公募価格比:+440円)

しまった申し込み忘れた、がどうせみずほなので当たらない

コバ様(2023/06/17) スタンス:(B) BB期間終了後

予想値:2,000円(公募価格比:+420円)

上昇は固いものの、大きな節目までかと思います。

だるたにあん様(2023/06/16) スタンス:(B) BB期間終了後

予想値:1,930円(公募価格比:+350円)

需給面がいいのでこれくらい

kuro様(2023/06/15) スタンス:(B) BB期間終了前

予想値:3,600円(公募価格比:+2,020円)

これだけ枚数が少なけりゃ

アロエ様(2023/06/15) スタンス:(C) BB期間終了前

予想値:1,650円(公募価格比:+70円)

凄く微妙!?

タカ様(2023/06/15) スタンス:(C) BB期間終了前

予想値:1,680円(公募価格比:+100円)

TYO様(2023/06/15) スタンス:(B) BB期間終了前

予想値:1,950円(公募価格比:+370円)

需給は良いので

Ddgs様(2023/06/15) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+420円)

n2様(2023/06/15) スタンス:(B) BB期間終了前

予想値:1,977円(公募価格比:+397円)

公募割れはなさそうと思いました

Nerals様(2023/06/15) スタンス:(C) BB期間終了前

予想値:1,820円(公募価格比:+240円)

不動産やマンションデベはこれからも上がりそうだけど、京都か。

k&k様(2023/06/14) スタンス:(B) BB期間終了前

予想値:2,130円(公募価格比:+550円)

このくらいはどうですか?

take様(2023/06/14) スタンス:(B) BB期間終了前

予想値:1,675円(公募価格比:+95円)

ビアガーデン

かっきー様(2023/06/13) スタンス:(B) BB期間終了前

予想値:2,369円(公募価格比:+789円)

そんなに悪くないと思います。

yupa様(2023/06/13) スタンス:(C) BB期間終了前

予想値:1,690円(公募価格比:+110円)

地味だが手堅い業種でしっかり。

プルキニエ様(2023/06/13) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:+20円)

存在感無い

色違いのベトベトン様(2023/06/13) スタンス:(B) BB期間終了前

予想値:1,980円(公募価格比:+400円)

これだけ軽ければなんとでもなる

愛読者様(2023/06/12) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+420円)

くそ公取のせいで、みずほも仮条件より下げにくくなってしまいましたね。

スティンガー様(2023/06/12) スタンス:(C) BB期間終了前

予想値:1,725円(公募価格比:+145円)

長期ホールドならありですが、高い初値はつかないでしょう。

もち麦様(2023/06/12) スタンス:(C) BB期間終了前

予想値:1,750円(公募価格比:+170円)

注目度低

UG様(2023/06/12) スタンス:(C) BB期間終了前

予想値:1,640円(公募価格比:+60円)

割安でない不動産銘柄など欲しい人がいるか

dai様(2023/06/12) スタンス:(B) BB期間終了前

予想値:1,780円(公募価格比:+200円)

ブリッジコンサルティンググループとぶつかってしまうけど、あまり影響はないと思うので少しだけ割り引き。

レモンパン様(2023/06/12) スタンス:(C) BB期間終了前

予想値:1,720円(公募価格比:+140円)

下振れが気になります。

米国財政破綻様(2023/06/11) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:-80円)

米国リスク

へんりー様(2023/06/11) スタンス:(B) BB期間終了前

予想値:2,030円(公募価格比:+450円)

予想PER12倍前後か。

lcms様(2023/06/11) スタンス:(A) BB期間終了前

予想値:2,800円(公募価格比:+1,220円)

小型が魅力の不動産仲介

まつ様(2023/06/11) スタンス:(B) BB期間終了前

予想値:1,830円(公募価格比:+250円)

小粒だから何とかなる?

ラスタ様(2023/06/10) スタンス:(B) BB期間終了前

予想値:1,850円(公募価格比:+270円)

公募株全部欲しい

ペプチド様(2023/06/10) スタンス:(B) BB期間終了前

予想値:2,200円(公募価格比:+620円)

最高の地合いで不動産がどこまで頑張れるか

Tomato Juice様(2023/06/10) スタンス:(A) BB期間終了前

予想値:3,500円(公募価格比:+1,920円)

まさかの高値

ひろすけ様(2023/06/09) スタンス:(B) BB期間終了前

予想値:1,880円(公募価格比:+300円)

これくらい

たけ様(2023/06/09) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+420円)

まあ地味だが地味なりの良さがありますね

hal様(2023/06/09) スタンス:(C) BB期間終了前

予想値:1,850円(公募価格比:+270円)

やめときます

かぶけ様(2023/06/09) スタンス:(C) BB期間終了前

予想値:1,920円(公募価格比:+340円)

2000手前

parms様(2023/06/09) スタンス:(B) BB期間終了前

予想値:2,120円(公募価格比:+540円)

クオリプスよりはだいぶ良いと思うが

IPO投資家様(2023/06/09) スタンス:(C) BB期間終了前

予想値:1,614円(公募価格比:+34円)

とりま初値売りで儲けようとしなければ。

my20001様(2023/06/08) スタンス:(S) BB期間終了前

予想値:1,770円(公募価格比:+190円)

やや下向きの仮条件です

ダングラ様(2023/06/08) スタンス:(C) BB期間終了前

予想値:1,750円(公募価格比:+170円)

まあ埋もれそう

ルイコスタ様(2023/06/08) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:+120円)

割れはないと思う。若干のプラスか。

みよぶー様(2023/06/08) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+420円)

多いよ。もう少し閑散期に上場してよ

DCT様(2023/06/07) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:+120円)

東証2部感満載

ぎゃーふぶ様(2023/06/07) スタンス:(B) BB期間終了前

予想値:2,860円(公募価格比:+1,280円)

これぐらい

LoG様(2023/06/06) スタンス:(A) BB期間終了前

予想値:2,500円(公募価格比:+920円)

地合いの強さに引っ張られる

ペリドット様(2023/06/05) スタンス:(B) BB期間終了前

予想値:1,900円(公募価格比:+320円)

26日上場は両方共地味

ケニー様(2023/06/04) スタンス:(B) BB期間終了前

予想値:2,100円(公募価格比:+520円)

ややプラスぐらいには

ユークリッド様(2023/06/04) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:+220円)

微妙+といったところか

二次微分様(2023/06/04) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+420円)

地味

チマサンチュ様(2023/06/04) スタンス:(A) BB期間終了前

予想値:3,000円(公募価格比:+1,420円)

不動産なので微妙だが、小型なので高値の可能性もありえるか

旨み様(2023/06/04) スタンス:(C) BB期間終了前

予想値:2,150円(公募価格比:+570円)

少しはあがる

いけちゃん様(2023/06/01) スタンス:(C) BB期間終了前

予想値:2,001円(公募価格比:+421円)

当たればすごい

まっちゃん様(2023/06/01) スタンス:(A) BB期間終了前

予想値:2,460円(公募価格比:+880円)

必ず当たる

hakio様(2023/05/30) スタンス:(B) BB期間終了前

予想値:1,859円(公募価格比:+279円)

good

大納言様(2023/05/23) スタンス:(B) BB期間終了前

予想値:1,980円(公募価格比:+400円)

もっと行くかなぁ

諸行無常様(2023/05/22) スタンス:(A) BB期間終了前

予想値:1,896円(公募価格比:+316円)

不動産関係かぁ。

公募は全力参加だなあ。

初日以降S値があればセカンダリー参戦かも?

公募は全力参加だなあ。

初日以降S値があればセカンダリー参戦かも?

きむ様(2023/05/22) スタンス:(B) BB期間終了前

予想値:1,700円(公募価格比:+120円)

少し上

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。