フーディソンの概要

フーディソンのIPO(新規上場)日程関連

| 仮条件決定日 | 2022/11/30 (水) |

|---|---|

| BB期間 | 開始: 2022/12/01 (木) ~ 終了: 2022/12/07 (水) |

| 公募価格決定 | 2022/12/08 (木) |

| 購入申込期間 | 開始: 2022/12/09 (金) ~ 終了: 2022/12/14 (水) |

| 上場予定日 | 2022/12/16 (金) |

フーディソンのIPO(新規上場)基本情報

| 公募株式数 | 総計:1,066,800株 (公募:680,000株 / 売出:386,800株)売出株式比率:36.3% |

|---|---|

| O.A.分 | 160,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 4,358,940株 (上場時、公募株数含む) |

| OR | 28.1% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 2,210円 |

| 仮条件価格 | 2,210~2,300円 (変動率:0.0% ~+4.1% やや強気 ) |

| 公募価格 | 2,300円 (想定価格との差:+90円 / +4.1% ) |

| IPOの資金用途 | 新物流センターの開設費用、sakana baccaの新規出店費用、広告宣伝費、採用費及び人件費、借入金の返済資金、売上拡大に伴う増加運転資金に充当する予定 |

フーディソンのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 2,210円 | 2,300円 +90円 |

2,300円

±0円 |

862円

(-1,438円) |

| 変化率 | +4.1% | 0.0% | -62.5% | |

| 吸収金額 | 27.1億円 | 28.2億円 +1.10億円 |

28.2億円 ±0.0億円 |

|

| 時価総額 | 96.3億円 | 100億円 +3.92億円 |

100億円 ±0.0億円 |

40.0億円 -60億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

フーディソンの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | フーディソン |

|---|---|

| 所在地 | 東京都中央区勝どき三丁目3番7号 |

| 設立 | 2013年04月01日 |

| 従業員数 | 122人 |

| 監査法人 | EY新日本有限責任監査法人 |

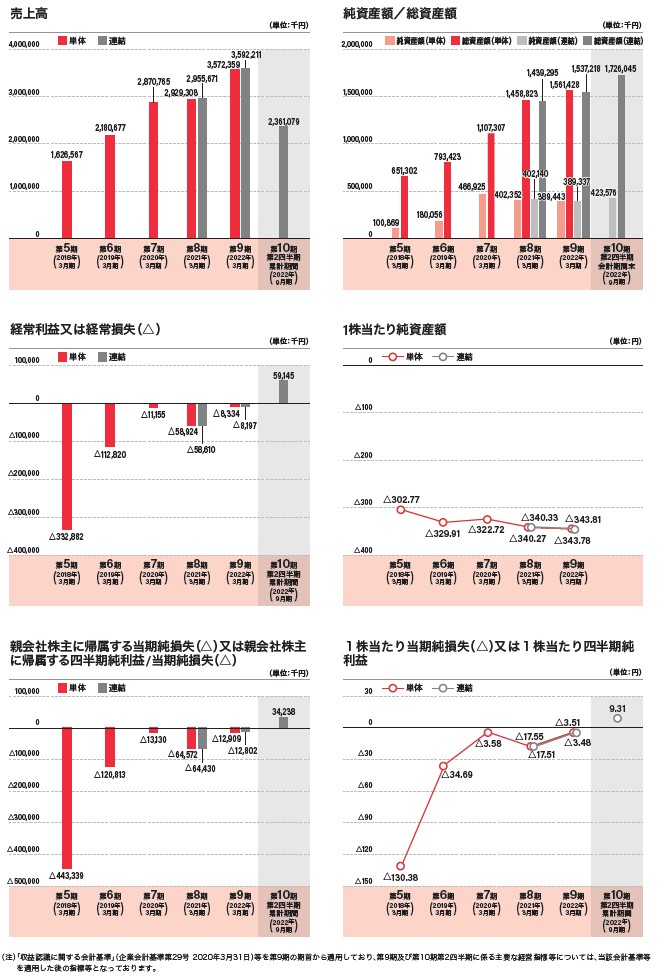

フーディソンの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2018/03 (単・5期) |

1,626,567 | -332,882 | -443,339 | 100,869 651,302 |

| 2019/03 (単・6期) |

2,180,677 34.1% |

-112,820 -66.1% |

-120,813 -72.7% |

180,056 793,423 |

| 2020/03 (単・7期) |

2,870,765 31.6% |

-11,155 -90.1% |

-13,130 -89.1% |

466,925 1,107,307 |

| 2021/03 (単・8期) |

2,929,308 2.0% |

-58,924 428.2% |

-64,572 391.8% |

402,352 1,458,823 |

| 2022/03 (単・9期) |

3,572,359 22.0% |

-8,334 -85.9% |

-12,909 -80.0% |

389,443 1,561,428 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2021/03 (連・8期) |

2,955,671 | -58,610 | -64,430 | 402,140 1,439,295 |

| 2022/03 (連・9期) |

3,592,211 21.5% |

-8,197 -86.0% |

-12,802 -80.1% |

389,337 1,537,218 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/03(単・5期) | -130.38 | -302.77 | 0 |

| 2019/03(単・6期) | -34.69 | -329.91 | 0 |

| 2020/03(単・7期) | -3.58 | -322.72 | 0 |

| 2021/03(単・8期) | -17.55 | -340.27 | 0 |

| 2022/03(単・9期) | -3.51 | -343.78 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2021/03(連・8期) | -17.51 | -340.33 | -- |

| 2022/03(連・9期) | -3.48 | -343.81 | -- |

| 予想PER | 108.65倍 (2023/03連・参考EPS:20.34・想定価格2,210円ベース) |

|---|---|

| 予想PBR | 5.24倍 (2023/03連・参考BPS:421.41・想定価格2,210円ベース) |

| 予想配当 | 0.00円(2023/03) |

フーディソンの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 山本 徹 | 2,077,647 (30,000:1.4%) |

50.65 | 180日 |

| 株式会社リープラジャパン | 840,000 (200,000:23.8%) |

20.48 | 180日 |

| グローバル・ブレイン5号投資事業有限責任組合 | 294,000 (98,000:33.3%) |

7.17 | 90日 or 1.5倍 |

| SBI AI&Blockchain投資事業有限責任組合 | 120,000 | 2.93 | 90日 or 1.5倍 |

| 株式会社ミロク情報サービス | 117,648 | 2.87 | 180日 |

| 内藤 直樹 | 92,100 | 2.25 | 180日 |

| 谷村 格 | 64,000 | 1.56 | 180日 |

| 三菱UFJキャピタル5号投資事業有限責任組合 | 58,823 | 1.43 | 90日 or 1.5倍 |

| 電通デジタル投資事業有限責任組合 | 58,822 (58,800:100.0%) |

1.43 | 90日 or 1.5倍 |

| 伊藤 貴彦 | 47,000 | 1.15 | 180日 |

| 既存株主総計(44) | 4,102,240 | 100 | 対象 3,711,740株 カバー率 99.90% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(5) (内ロックアップ) |

上場前:571,645株 売出後:414,845株 414,845株(100.00%) |

|---|

フーディソンのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2015-03-02 | 63,000 | 50 | (自)2017-04-01~(至)2025-02-28 |

| 2015-04-20 | 5,000 | 50 | (自)2017-05-01~(至)2025-02-28 |

| 2015-09-28 | 37,000 | 650 | (自)2017-12-01~(至)2025-08-31 |

| 2016-11-25 | 10,084 | 650 | (自)2018-11-29~(至)2026-10-29 |

| 2017-05-25 | 5,000 | 650 | (自)2019-05-27~(至)2027-04-26 |

| 2018-01-15 | 45,000 | 650 | (自)2020-01-18~(至)2027-12-17 |

| 2018-05-21 | 57,500 | 650 | (自)2020-05-26~(至)2028-04-25 |

| 2018-10-29 | 60,316 | 650 | (自)2020-10-30~(至)2028-09-29 |

| 2019-05-14 | 38,800 | 700 | (自)2021-05-15~(至)2029-05-14 |

| 2019-06-18 | 8,000 | 700 | (自)2021-06-19~(至)2029-06-18 |

| 2019-11-12 | 6,000 | 700 | (自)2021-11-13~(至)2029-11-12 |

| 2021-02-24 | 80,200 | 700 | (自)2023-02-25~(至)2031-02-24 |

| 2022-06-29 | 7,400 | 815 | (自)2024-06-30~(至)2032-06-29 |

| SO総計(13) | 423,300 | 上場時算入 | 335,700株 |

フーディソンの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

2,300円 (想定価格比: +90円/+4.1%) |

| 直前予想 (上場前) |

2,450円 (公募比: +150円/+6.5%) |

| 初値 | 2,300円 (公募比: 0円/0.0%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

セクター卸売業。生鮮食品の流通系でプロ向け卸し小売業が同業種として近いか?

業績は緩やかながら伸びていて黒字化、反転攻勢の中、上場。想定価格は強気で割高感も。

魚好きからすると現在の流通の問題や穴を突いた面白い事業だなと思う一方、卸部分のDX化など普通に進んでいいものを派手にアピールし過ぎ感もある。

上場ラッシュに入っていくスケジュールも含めて初値は安泰ではないと考えたい。

業績は緩やかながら伸びていて黒字化、反転攻勢の中、上場。想定価格は強気で割高感も。

魚好きからすると現在の流通の問題や穴を突いた面白い事業だなと思う一方、卸部分のDX化など普通に進んでいいものを派手にアピールし過ぎ感もある。

上場ラッシュに入っていくスケジュールも含めて初値は安泰ではないと考えたい。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

生鮮食品の流通DX化。中抜きコストなどを改善で3方向のwinを目指す。

面白い事業だが卸売業なためIPO的には不人気になりやすいセクターか?

DX化のIT系とみるか卸売業と見るかでずいぶん印象が異なる。

上場日は3社同時上場。吸収金額もそこそこ大きく吸収できるほどの注目があるかどうか不安。

注目度ではどちらとも言えないところ。

2.割安性…PER,PBRなど財務情報、価格設定から

2023年3月度、単体予想EPSは20.34。

想定価格2,210円から計算される予想PERは約108.65倍。

業績は売上の伸びは緩やか、ようやく黒字化というところで

想定価格には割高感を感じるところ。

前回資金募集のことを考えるとこれ以上評価を下げづらいのも分かるが、市場の評価は甘くなさそうで怖い。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約27.1億円(想定価格ベースOA分含む)の中規模IPO。

上場市場は東証グロース市場。主幹事はSMBC日興證券。

公募売出比は売出株式比率36.3%で公募2:売出1程度。オファリング・レシオは高めの標準範囲。

ベンチャーキャピタルからの出資も多く、ロックアップが公開価格の1.5倍で解除。

この条件だと初値で1.5倍を超えるのは難しく初値上昇は期待薄。

ストック・オプションも乱発でボリューム大きい。

メインの価格帯は650円あたりで行使期間内なので売り圧になると思っておいたほうが良い。

中規模案件だが、割高でセクター的にも微妙なことを考えると厳し目の需給と見る。

4.業種…人気化しそうな業種か?魅力があるかなど

ポップな社名で古臭そうな業界で変えてくれそうな印象があるが、セクターが卸売業。

もう少し全国的に有名なレベルで流通してから(オイシックスみたいに)上場のほうが良かったか?

業績はジリジリと伸びていて将来性もあると思うものの、上場を急いだ感もあり、

そのためバリュエーションが高く感じてしまい公募株の魅力は少し薄く思う。

5.評価…総合的評価や特記的事項を含める

全体的に見て買い意慾を沸かせる部分に乏しい。

その銘柄が上場ラッシュ・3社同時上場となると初値苦戦が想像される。

仮条件では強気姿勢が見て取れて公募は十分に集まりそうだが、

初値後のインでも十分そうな雰囲気で、初値売りで考えている人向きではなさそうという最終評価。

総合評価C4として公募割れも含んだ評価としたい。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

生鮮食品の流通DX化。中抜きコストなどを改善で3方向のwinを目指す。

面白い事業だが卸売業なためIPO的には不人気になりやすいセクターか?

DX化のIT系とみるか卸売業と見るかでずいぶん印象が異なる。

上場日は3社同時上場。吸収金額もそこそこ大きく吸収できるほどの注目があるかどうか不安。

注目度ではどちらとも言えないところ。

2.割安性…PER,PBRなど財務情報、価格設定から

2023年3月度、単体予想EPSは20.34。

想定価格2,210円から計算される予想PERは約108.65倍。

業績は売上の伸びは緩やか、ようやく黒字化というところで

想定価格には割高感を感じるところ。

前回資金募集のことを考えるとこれ以上評価を下げづらいのも分かるが、市場の評価は甘くなさそうで怖い。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約27.1億円(想定価格ベースOA分含む)の中規模IPO。

上場市場は東証グロース市場。主幹事はSMBC日興證券。

公募売出比は売出株式比率36.3%で公募2:売出1程度。オファリング・レシオは高めの標準範囲。

ベンチャーキャピタルからの出資も多く、ロックアップが公開価格の1.5倍で解除。

この条件だと初値で1.5倍を超えるのは難しく初値上昇は期待薄。

ストック・オプションも乱発でボリューム大きい。

メインの価格帯は650円あたりで行使期間内なので売り圧になると思っておいたほうが良い。

中規模案件だが、割高でセクター的にも微妙なことを考えると厳し目の需給と見る。

4.業種…人気化しそうな業種か?魅力があるかなど

ポップな社名で古臭そうな業界で変えてくれそうな印象があるが、セクターが卸売業。

もう少し全国的に有名なレベルで流通してから(オイシックスみたいに)上場のほうが良かったか?

業績はジリジリと伸びていて将来性もあると思うものの、上場を急いだ感もあり、

そのためバリュエーションが高く感じてしまい公募株の魅力は少し薄く思う。

5.評価…総合的評価や特記的事項を含める

全体的に見て買い意慾を沸かせる部分に乏しい。

その銘柄が上場ラッシュ・3社同時上場となると初値苦戦が想像される。

仮条件では強気姿勢が見て取れて公募は十分に集まりそうだが、

初値後のインでも十分そうな雰囲気で、初値売りで考えている人向きではなさそうという最終評価。

総合評価C4として公募割れも含んだ評価としたい。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

フーディソンへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。フーディソンの初値予想投票は締め切りました。

現在の読者予想件数:62件

読者予想サマリ 平均値:2,420円 | 中央値:2,340円 | 補正値:2,443円

最高:4,500円 >>>> 最低:1,000円

最高:4,500円 >>>> 最低:1,000円

kuro様(2022/12/14) スタンス:(D) BB期間終了後

予想値:2,116円(公募価格比:-184円)

PER100倍以上IPOラッシュの中でほしい人少ないでしょ

優待大好き様(2022/12/13) スタンス:(C) BB期間終了後

予想値:2,500円(公募価格比:+200円)

birdie様(2022/12/13) スタンス:(B) BB期間終了後

予想値:2,980円(公募価格比:+680円)

もらえたので、このくらい行って欲しい。

魚ポチを使う店も公開で広がるのでは、

魚ポチを使う店も公開で広がるのでは、

ss様(2022/12/12) スタンス:(C) BB期間終了後

予想値:3,450円(公募価格比:+1,150円)

3社同時なのでロックアップ解除のここらへん。

ごくう様(2022/12/12) スタンス:(C) BB期間終了後

予想値:2,230円(公募価格比:-70円)

あまり期待できない

色違いのベトベトン様(2022/12/10) スタンス:(D) BB期間終了後

予想値:2,120円(公募価格比:-180円)

良いところがひとつもないのが厳しい

あるてる様(2022/12/09) スタンス:(C) BB期間終了後

予想値:2,220円(公募価格比:-80円)

グロースにはちょっと重いかな どちらに転ぶかわからないので申し込みませんでした。

ぶーごん様(2022/12/09) スタンス:(C) BB期間終了後

予想値:2,340円(公募価格比:+40円)

同時上場あるし銘柄としてインパクト弱め。

k&k様(2022/12/09) スタンス:(C) BB期間終了後

予想値:2,480円(公募価格比:+180円)

あまり上昇は期待できないでしょう。

parms様(2022/12/08) スタンス:(B) BB期間終了後

予想値:2,400円(公募価格比:+100円)

100円ぐらい乗せてもらってちょうどぐらいか

ゆいぱ様(2022/12/08) スタンス:(A) BB期間終了後

予想値:4,500円(公募価格比:+2,200円)

イリヤ様(2022/12/08) スタンス:(A) BB期間終了後

予想値:3,000円(公募価格比:+700円)

他の予想サイトでは、高評価。ここのサイトの評価だけが悪い、

「生鮮流通プラットフォーム提供事業ということで、初物感もあり、食はテーマ性もあり業種評価はできます。売上の伸びも良く、今期黒字ということで、翌期の決算に向けて中期では面白いかもしれません。1.5倍でロックが外れるVCが多いので、短期的には規模もそこそこ大きいので時価総額150憶がラインと考えています。」

初値予想が3,000円だった。

「生鮮流通プラットフォーム提供事業ということで、初物感もあり、食はテーマ性もあり業種評価はできます。売上の伸びも良く、今期黒字ということで、翌期の決算に向けて中期では面白いかもしれません。1.5倍でロックが外れるVCが多いので、短期的には規模もそこそこ大きいので時価総額150憶がラインと考えています。」

初値予想が3,000円だった。

ヨシ様(2022/12/08) スタンス:(B) BB期間終了後

予想値:2,420円(公募価格比:+120円)

小幅に取れそう

かぶけ様(2022/12/07) スタンス:(C) BB期間終了前

予想値:2,260円(公募価格比:-40円)

割れ予想

45ラジオ様(2022/12/06) スタンス:(D) BB期間終了前

予想値:2,100円(公募価格比:-200円)

利益率が低く大きな成長を見込めない業種の割に仮条件を高くしすぎて割高すぎます。IPOラッシュに乗じて騙しにきてる臭いがプンプンです。

TYO様(2022/12/06) スタンス:(D) BB期間終了前

予想値:2,060円(公募価格比:-240円)

相当厳しいのでは

レモンパン様(2022/12/06) スタンス:(C) BB期間終了前

予想値:2,360円(公募価格比:+60円)

少し値がさでしょうか。

だるたにあん様(2022/12/06) スタンス:(C) BB期間終了前

予想値:2,550円(公募価格比:+250円)

ちょいアップくらい

アロエ様(2022/12/05) スタンス:(C) BB期間終了前

予想値:2,320円(公募価格比:+20円)

過密スケジュールに耐えられる!?

ヘタクソん様(2022/12/05) スタンス:(C) BB期間終了前

予想値:2,310円(公募価格比:+10円)

期待薄。

愛読者様(2022/12/04) スタンス:(C) BB期間終了前

予想値:2,300円(公募価格比:±0円)

同値ぐらい

ベクタ様(2022/12/04) スタンス:(B) BB期間終了前

予想値:2,700円(公募価格比:+400円)

なんか地合いが良すぎる

ペプチド様(2022/12/04) スタンス:(C) BB期間終了前

予想値:2,600円(公募価格比:+300円)

最初、仮条件上げって嘘だろ?って思いましたが、ならばあえて強気で行きましょう!

米国財政破綻様(2022/12/03) スタンス:(D) BB期間終了前

予想値:1,910円(公募価格比:-390円)

ピタリ賞

ペリドット様(2022/12/03) スタンス:(D) BB期間終了前

予想値:2,150円(公募価格比:-150円)

買ってはいけない系のような気がしてしょうがない

リコピン様(2022/12/03) スタンス:(C) BB期間終了前

予想値:2,380円(公募価格比:+80円)

こんなの公募前後だよ

らっきょう様(2022/12/03) スタンス:(C) BB期間終了前

予想値:2,650円(公募価格比:+350円)

フルッタフルッタを思い出す

ウィーナ様(2022/12/03) スタンス:(C) BB期間終了前

予想値:2,350円(公募価格比:+50円)

公募割れ回避来るか

バイオレット様(2022/12/03) スタンス:(A) BB期間終了前

予想値:2,250円(公募価格比:-50円)

凄い会社

みんすくみ様(2022/12/02) スタンス:(B) BB期間終了前

予想値:2,510円(公募価格比:+210円)

IPOバブルが来てます?

当たらない主幹事なのが残念です

当たらない主幹事なのが残念です

かっきー様(2022/12/02) スタンス:(B) BB期間終了前

予想値:3,395円(公募価格比:+1,095円)

これは楽しみ。当たればだけど。

まつ様(2022/12/02) スタンス:(C) BB期間終了前

予想値:2,430円(公募価格比:+130円)

赤字会社で微妙銘柄

haru様(2022/12/02) スタンス:(C) BB期間終了前

予想値:2,340円(公募価格比:+40円)

悩ましいわ~

moon様(2022/12/02) スタンス:(C) メルアドなし BB期間終了前

予想値:2,000円(公募価格比:-300円)

4日連続IPOでここは他2社が有望な3社同時上場日かつ金曜

少なくとも需給や業種含め寄りは想像以上に厳しいかと

少なくとも需給や業種含め寄りは想像以上に厳しいかと

ダングラ様(2022/12/02) スタンス:(C) BB期間終了前

予想値:2,300円(公募価格比:±0円)

初値は伸びなそう

スティンガー様(2022/12/01) スタンス:(C) BB期間終了前

予想値:2,330円(公募価格比:+30円)

かなり割高なので期待はできずパス寄りの評価です。

ユークリッド様(2022/12/01) スタンス:(C) BB期間終了前

予想値:2,116円(公募価格比:-184円)

あぶないIPO

UG様(2022/12/01) スタンス:(D) BB期間終了前

予想値:2,150円(公募価格比:-150円)

割高な割に売上の伸びが弱い。それで仮条件強気とか投資家を舐めている。

hal様(2022/12/01) スタンス:(D) BB期間終了前

予想値:2,350円(公募価格比:+50円)

パスします。。

IPO投資家様(2022/12/01) スタンス:(C) BB期間終了前

予想値:2,413円(公募価格比:+113円)

まあ強気なので、需給があると信じて。

my20001様(2022/12/01) スタンス:(S) BB期間終了前

予想値:2,320円(公募価格比:+20円)

何とか維持できるかどうか

★野様(2022/12/01) スタンス:(C) BB期間終了前

予想値:2,200円(公募価格比:-100円)

仮条件上振れっすか。

自由投資家様(2022/11/30) スタンス:(C) BB期間終了前

予想値:2,250円(公募価格比:-50円)

タカ様(2022/11/29) スタンス:(C) BB期間終了前

予想値:2,310円(公募価格比:+10円)

ルイコスタ様(2022/11/28) スタンス:(C) BB期間終了前

予想値:2,300円(公募価格比:±0円)

3社同日上場で厳しいか。

DCT様(2022/11/26) スタンス:(D) BB期間終了前

予想値:2,200円(公募価格比:-100円)

やばっ!公募割れ

nano様(2022/11/24) スタンス:(C) BB期間終了前

予想値:2,310円(公募価格比:+10円)

3社同時

マヌカハニー様(2022/11/23) スタンス:(B) BB期間終了前

予想値:3,500円(公募価格比:+1,200円)

成長中で今後に期待

n2様(2022/11/22) スタンス:(C) BB期間終了前

予想値:2,450円(公募価格比:+150円)

IPOが多い時期で買いが集まりにくいと思い、控えめにしました

ごぶごぶ様(2022/11/20) スタンス:(D) BB期間終了前

激予想値:1,000円(公募価格比:-1,300円)

HornShunck様(2022/11/19) スタンス:(なし) BB期間終了前

予想値:3,000円(公募価格比:+700円)

全然分からないから適当

hakio様(2022/11/18) スタンス:(B) BB期間終了前

予想値:2,350円(公募価格比:+50円)

nice campany

GAN様(2022/11/17) スタンス:(C) BB期間終了前

予想値:2,500円(公募価格比:+200円)

上場ラッシュでは危険

だれやねん様(2022/11/16) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:-800円)

サービスが微妙

みよぶー様(2022/11/16) スタンス:(B) BB期間終了前

予想値:2,400円(公募価格比:+100円)

可もなく不可もなく

ぎゃーふぶ様(2022/11/16) スタンス:(C) BB期間終了前

予想値:1,850円(公募価格比:-450円)

微妙

kojiro様(2022/11/16) スタンス:(なし) BB期間終了前

予想値:2,900円(公募価格比:+600円)

プルキニエ様(2022/11/15) スタンス:(C) BB期間終了前

予想値:2,400円(公募価格比:+100円)

野村の割高設定

PER100倍超

PER100倍超

ニコ様(2022/11/13) スタンス:(D) BB期間終了前

予想値:1,950円(公募価格比:-350円)

魚に特化した流通革命を起こしてくれるのかと期待していたが、ただの魚屋と通販サイトになってしまったのが残念。

lcms様(2022/11/13) スタンス:(C) BB期間終了前

予想値:2,800円(公募価格比:+500円)

地合い次第で撤退も

アルファルファ様(2022/11/12) スタンス:(C) BB期間終了前

予想値:2,300円(公募価格比:±0円)

公募割れの危険あり

きむ様(2022/11/11) スタンス:(B) BB期間終了前

予想値:2,900円(公募価格比:+600円)

そこそこ上がるかな

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。