ティムスの概要

ティムスのIPO(新規上場)日程関連

| 仮条件決定日 | 2022/11/04 (金) |

|---|---|

| BB期間 | 開始: 2022/11/07 (月) ~ 終了: 2022/11/11 (金) |

| 公募価格決定 | 2022/11/14 (月) |

| 購入申込期間 | 開始: 2022/11/15 (火) ~ 終了: 2022/11/18 (金) |

| 上場予定日 | 2022/11/22 (火) |

ティムスのIPO(新規上場)基本情報

| 公募株式数 | 総計:3,731,300株 (公募:3,432,800株 / 売出:298,500株)売出株式比率:8.0% |

|---|---|

| O.A.分 | 559,600株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 36,534,880株 (上場時、公募株数含む) |

| OR | 11.7% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 670円 |

| 仮条件価格 | 640~670円 (変動率:-4.5% ~0.0% 中立 ) |

| 公募価格 | 670円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 創薬研究及びパイプラインの開発にかかる研究開発直接費。研究開発人件費、諸経費等の研究開発経費。 |

ティムスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 670円 | 670円 ±0円 |

919円

+249円 |

142円

(-777円) |

| 変化率 | 0.0% | +37.2% | -84.5% | |

| 吸収金額 | 28.7億円 | 28.7億円 ±0.0億円 |

39.4億円 +10.6億円 |

|

| 時価総額 | 244億円 | 244億円 ±0.0億円 |

335億円 +90.9億円 |

64.5億円 -271億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ティムスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ティムス |

|---|---|

| 所在地 | 東京都府中市府中町一丁目9番地 |

| 設立 | 2005年02月17日 |

| 従業員数 | 13人 |

| 監査法人 | 仰星監査法人 |

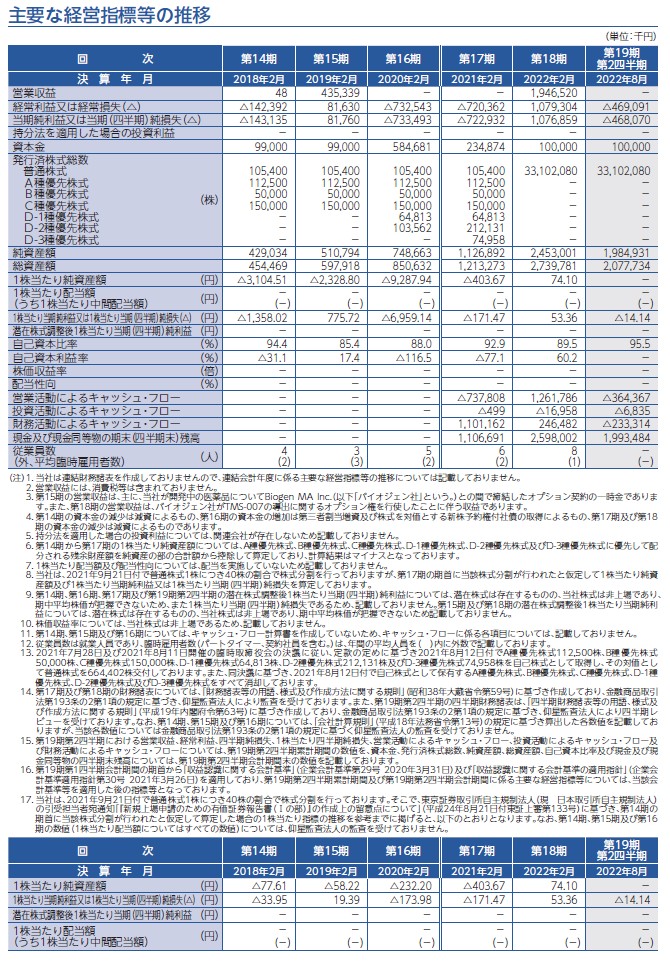

ティムスの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2018/02 (単・14期) |

48 | -142,392 | -143,135 | 429,034 454,469 |

| 2019/02 (単・15期) |

435,339 906,856.3% |

81,630 -157.3% |

81,760 -157.1% |

510,794 597,918 |

| 2020/02 (単・16期) |

0 -100.0% |

-732,543 -997.4% |

-733,493 -997.1% |

748,663 850,632 |

| 2021/02 (単・17期) |

0 0.0% |

-720,362 -1.7% |

-722,932 -1.4% |

1,126,892 1,213,273 |

| 2022/02 (単・18期) |

1,946,520 0.0% |

1,079,304 -249.8% |

1,076,859 -249.0% |

2,453,001 2,739,781 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/02(単・14期) | -1,358.02 | -3,104.51 | 0 |

| 2019/02(単・15期) | 775.72 | -2,328.80 | 0 |

| 2020/02(単・16期) | -6,959.14 | -9,287.94 | 0 |

| 2021/02(単・17期) | -171.47 | -403.67 | 0 |

| 2022/02(単・18期) | 53.36 | 74.10 | 0 |

| 予想PER | -18.53倍 (2023/02単・参考EPS:-36.16・想定価格670円ベース) |

|---|---|

| 予想PBR | 12.38倍 (2023/02単・参考BPS:54.14・想定価格670円ベース) |

| 予想配当 | --(2023/02) |

ティムスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 大和日台バイオベンチャー投資事業有限責任組合 | 4,323,320 (49,600:1.1%) |

12.22 | 180日 |

| 三菱UFJキャピタル4号投資事業有限責任組合 | 3,870,320 (44,400:1.1%) |

10.94 | 180日 |

| THVP-1号投資事業有限責任組合 | 2,907,360 (33,300:1.1%) |

8.22 | 180日 |

| ニッセイ・キャピタル9号投資事業有限責任組合 | 2,711,080 (31,100:1.1%) |

7.66 | 180日 |

| ニッセイ・キャピタル7号投資事業有限責任組合 | 2,350,000 (26,900:1.1%) |

6.64 | 180日 |

| Xseed High Growth 投資事業有限責任組合 | 2,340,000 (26,800:1.1%) |

6.61 | 180日 |

| MSIVC2016V投資事業有限責任組合 | 1,579,200 (18,100:1.1%) |

4.46 | 180日 |

| 蓮見 惠司 | 1,548,000 | 4.38 | 180日 |

| 株式会社新日本科学 | 1,433,320 | 4.05 | 180日 |

| ニッセイ・キャピタル10号投資事業有限責任組合 | 1,333,360 (15,300:1.1%) |

3.77 | 180日 |

| 既存株主総計(51) | 35,375,760 | 100 | 対象 35,037,260株 カバー率 99.89% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(18) (内ロックアップ) |

上場前:26,040,720株 売出後:25,742,220株 25,742,220株(100.00%) |

|---|

ティムスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2017-03-28 | 454,000 | 100 | (自)2019-03-29~(至)2027-03-28 |

| 2020-05-29 | 935,680 | 150 | (自)2022-05-30~(至)2030-05-29 |

| 2021-02-15 | 240,000 | 150 | (自)2023-02-16~(至)2031-02-15 |

| 2021-02-26 | 644,000 | 150 | (自)2023-02-27~(至)2031-02-26 |

| SO総計(4) | 2,273,680 | 上場時算入 | 1,389,680株 |

ティムスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

750円 (想定価格比: +80円/+11.9%) |

| 直前予想 (上場前) |

775円 (公募比: +105円/+15.7%) |

| 初値 | 919円 (公募比: +249円/+37.2%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

グローバルオファリング(公募については国内募集株式数 1,499,100 株及び海外募集株式

数 1,933,700 株を目処に行われる予定。売出しについては国内売出株式数 86,800 株及び海外売出株式数211,700 株を目処に行われる予定)

SMTP化合物というクロカビから発見されたものを研究開発。東京農工大学が発見、医学に活かそうと期待されている。

アンジェスの時代がようやく終焉を迎えたかと思うと次々と出てくる赤字バイオベンチャーのIPO。いつもと同じギャンブル案件。

雰囲気がいつもと違うのはVCの出資が多いが、全VCが等しく1%程度の売出となっている。そしてロックアップは価格解除なし。公募組、上場時組に配慮は感じられる。

売出公募数の割合、ロックアップの状況などは公募参加側としては評価したいところ。また、それなりに買いやすい価格設定。

数 1,933,700 株を目処に行われる予定。売出しについては国内売出株式数 86,800 株及び海外売出株式数211,700 株を目処に行われる予定)

SMTP化合物というクロカビから発見されたものを研究開発。東京農工大学が発見、医学に活かそうと期待されている。

アンジェスの時代がようやく終焉を迎えたかと思うと次々と出てくる赤字バイオベンチャーのIPO。いつもと同じギャンブル案件。

雰囲気がいつもと違うのはVCの出資が多いが、全VCが等しく1%程度の売出となっている。そしてロックアップは価格解除なし。公募組、上場時組に配慮は感じられる。

売出公募数の割合、ロックアップの状況などは公募参加側としては評価したいところ。また、それなりに買いやすい価格設定。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

相変わらず、ちょくちょく登場するバイオベンチャーのIPO。

SMTP化合物(クロカビから発見)を医学開発に活かす。脳梗塞治療など。

この手のギャンブルIPOに参加するか否かは各自のスタイルによりそう。

グローバルオファリングで半分以上が外国など、事業自体の注目度はありそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2023年2月度、単体予想EPSは-36.16円(赤字)。

想定価格670円から計算される予想PERは約-18.53倍。

2023年の売上予想は0円という状態。

まだまだ資金調達フェーズで上場して良い段階ではないところだが、

東証が承認するだけの事業内容というところぐらいか?

残念だが、割安性では全く評価できない銘柄。イコール公募買い・初値売りはナンセンスに感じる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約28.7億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場。主幹事はSMBC日興証券。

売出株式比率8%でほぼ公募。オファリング・レシオもかなり低め(つまりそれ程手放すVCなどない)。

売り出し数も仲良くVCの1.1%と今回の上場に配慮した形というのが伺える。

決してイグジットではなく、上場して新たな投資家と育てていきたい意気込みは見える。

ロックアップも価格解除なしの180日で、半年間の猶予で企業価値が上がるか?の設定。

正直ロックアップ半年では足らないのではないか?2~3年ぐらいでも良いぐらいの財務状況。

ストックオプションの未行使残は100~150円で約227万株。

こちらも2023年2月以降は全株数が行使期間に入るため公開価格の納得感が薄れるところ。

需給面は地合い次第という雰囲気で、決して規模が大きいわけでなく

海外募集が半分以上とすると国内10億台レベル。多少、タイトな案件と見たい。

この規模なら手をつける層もいそうな気がするが、初値形成時の予測は難解。

4.業種…人気化しそうな業種か?魅力があるかなど

バイオベンチャー系は事業自体は注目度が高い。今回も東京農工大の研究から発見された化合物を

脳梗塞治療に活かそうとするもので実現すれば、日本初の世界的治療薬になる可能性はある。

夢はあるけどやはりギャンブル的と言うのは否めないし、IPOで公募で買って初値で売って儲けようとする銘柄ではない。

初値売りで儲けるのがIPO投資だと思っている方は参加は避けたい。

といいつつ逆転の発想で期待感で買われるのかどうかを判断して、短期のマネーゲームで儲けるというのを狙っている層も多そう。

5.評価…総合的評価や特記的事項を含める

赤字バイオベンチャーの評価はいつも厄介なところで、財務での好評価が出来ないので、

結局は研究内容の期待度がどうなのかで判断となる(アンジェスの後だけに後味が悪い状況)。

数ある治療薬の中でも、脳梗塞に対して効果のある薬が出来るのであれば、

個人的にもかなり大きな成果だと感じる。しかし実現可能性も不透明なままで上場、かなりのギャンブル案件ということになりそう。

売り出し数の少なさなど公募組にも配慮している姿勢をプラス評価してC級評価とする。

11月の単独上場というスケジュール感も含めて、上場前に変な地合いの変化がなければ、

初値プラスの可能性が若干高いのではないか?とみたい。

面白い部分は米国で開発のオプション契約としているところで米国での期待が高そうな部分と、

売上金が上がっている期は黒字なので、それほど赤字を敬遠すべきではなさそうという部分。

予想会社などの評価もそれなりに高そうで、大手予想会社の持つ情報力からの予想を信頼しても良さそう。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

相変わらず、ちょくちょく登場するバイオベンチャーのIPO。

SMTP化合物(クロカビから発見)を医学開発に活かす。脳梗塞治療など。

この手のギャンブルIPOに参加するか否かは各自のスタイルによりそう。

グローバルオファリングで半分以上が外国など、事業自体の注目度はありそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2023年2月度、単体予想EPSは-36.16円(赤字)。

想定価格670円から計算される予想PERは約-18.53倍。

2023年の売上予想は0円という状態。

まだまだ資金調達フェーズで上場して良い段階ではないところだが、

東証が承認するだけの事業内容というところぐらいか?

残念だが、割安性では全く評価できない銘柄。イコール公募買い・初値売りはナンセンスに感じる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約28.7億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場。主幹事はSMBC日興証券。

売出株式比率8%でほぼ公募。オファリング・レシオもかなり低め(つまりそれ程手放すVCなどない)。

売り出し数も仲良くVCの1.1%と今回の上場に配慮した形というのが伺える。

決してイグジットではなく、上場して新たな投資家と育てていきたい意気込みは見える。

ロックアップも価格解除なしの180日で、半年間の猶予で企業価値が上がるか?の設定。

正直ロックアップ半年では足らないのではないか?2~3年ぐらいでも良いぐらいの財務状況。

ストックオプションの未行使残は100~150円で約227万株。

こちらも2023年2月以降は全株数が行使期間に入るため公開価格の納得感が薄れるところ。

需給面は地合い次第という雰囲気で、決して規模が大きいわけでなく

海外募集が半分以上とすると国内10億台レベル。多少、タイトな案件と見たい。

この規模なら手をつける層もいそうな気がするが、初値形成時の予測は難解。

4.業種…人気化しそうな業種か?魅力があるかなど

バイオベンチャー系は事業自体は注目度が高い。今回も東京農工大の研究から発見された化合物を

脳梗塞治療に活かそうとするもので実現すれば、日本初の世界的治療薬になる可能性はある。

夢はあるけどやはりギャンブル的と言うのは否めないし、IPOで公募で買って初値で売って儲けようとする銘柄ではない。

初値売りで儲けるのがIPO投資だと思っている方は参加は避けたい。

といいつつ逆転の発想で期待感で買われるのかどうかを判断して、短期のマネーゲームで儲けるというのを狙っている層も多そう。

5.評価…総合的評価や特記的事項を含める

赤字バイオベンチャーの評価はいつも厄介なところで、財務での好評価が出来ないので、

結局は研究内容の期待度がどうなのかで判断となる(アンジェスの後だけに後味が悪い状況)。

数ある治療薬の中でも、脳梗塞に対して効果のある薬が出来るのであれば、

個人的にもかなり大きな成果だと感じる。しかし実現可能性も不透明なままで上場、かなりのギャンブル案件ということになりそう。

売り出し数の少なさなど公募組にも配慮している姿勢をプラス評価してC級評価とする。

11月の単独上場というスケジュール感も含めて、上場前に変な地合いの変化がなければ、

初値プラスの可能性が若干高いのではないか?とみたい。

面白い部分は米国で開発のオプション契約としているところで米国での期待が高そうな部分と、

売上金が上がっている期は黒字なので、それほど赤字を敬遠すべきではなさそうという部分。

予想会社などの評価もそれなりに高そうで、大手予想会社の持つ情報力からの予想を信頼しても良さそう。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

ティムスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ティムスの初値予想投票は締め切りました。

現在の読者予想件数:66件

読者予想サマリ 平均値:738円 | 中央値:710円 | 補正値:738円

最高:1,340円 >>>> 最低:580円

最高:1,340円 >>>> 最低:580円

kuro様(2022/11/18) スタンス:(D) BB期間終了後

予想値:616円(公募価格比:-54円)

誠意

ひかせ様(2022/11/17) スタンス:(C) BB期間終了後

予想値:746円(公募価格比:+76円)

ss様(2022/11/15) スタンス:(B) BB期間終了後

予想値:890円(公募価格比:+220円)

売り上げがない年があるのは不安材料ではあるが、吸収資金が20億はまずまずな感じがあり、ロックアップやVCの売りも少なそうなので200円は上がるのではないかと予想する。

こん様(2022/11/15) スタンス:(B) BB期間終了後

予想値:830円(公募価格比:+160円)

以外と皆んな当たってない、

これぐらいはいくんでないの

これぐらいはいくんでないの

ニシ様(2022/11/15) スタンス:(B) BB期間終了後

予想値:760円(公募価格比:+90円)

みやこ様(2022/11/15) スタンス:(B) BB期間終了後

予想値:850円(公募価格比:+180円)

意外にあがるかも?

moe様(2022/11/14) スタンス:(C) BB期間終了後

予想値:616円(公募価格比:-54円)

期待薄

take2010様(2022/11/14) スタンス:(C) BB期間終了後

予想値:616円(公募価格比:-54円)

バイオだから

daijuui様(2022/11/14) スタンス:(A) BB期間終了後

予想値:1,340円(公募価格比:+670円)

脳梗塞の治療薬としては、画期的。多くの人が救われる。

まっくe様(2022/11/14) スタンス:(B) BB期間終了後

予想値:940円(公募価格比:+270円)

バイオベンチャーなので,初値は2倍以上にはならない。

TYO様(2022/11/11) スタンス:(D) BB期間終了前

予想値:620円(公募価格比:-50円)

見送ります

スティンガー様(2022/11/10) スタンス:(C) BB期間終了前

予想値:777円(公募価格比:+107円)

バイオ系のIPOはよくわかりません。

ゆきこじ様(2022/11/10) スタンス:(C) BB期間終了前

予想値:630円(公募価格比:-40円)

ピタリ

ぎゃーふぶ様(2022/11/10) スタンス:(D) BB期間終了前

予想値:580円(公募価格比:-90円)

D3やろ! パス

みんすくみ様(2022/11/10) スタンス:(B) BB期間終了前

予想値:870円(公募価格比:+200円)

2万儲かればはなまるくんなので

それ以前にまず当たらない

それ以前にまず当たらない

k&k様(2022/11/09) スタンス:(C) BB期間終了前

予想値:782円(公募価格比:+112円)

株数は多いけど、手ごろな価格で、買いが膨らむといいね。

ごくう様(2022/11/09) スタンス:(D) BB期間終了前

予想値:625円(公募価格比:-45円)

期待できないだろう

ヘタクソん様(2022/11/09) スタンス:(C) BB期間終了前

予想値:680円(公募価格比:+10円)

期待薄。

コラゲC様(2022/11/08) スタンス:(C) BB期間終了前

予想値:810円(公募価格比:+140円)

真に恐ろしいのは行使期間中のSOの売り

ベクタ様(2022/11/08) スタンス:(B) BB期間終了前

予想値:850円(公募価格比:+180円)

日程的に投資されやすいのでは

かっきー様(2022/11/08) スタンス:(B) BB期間終了前

予想値:999円(公募価格比:+329円)

楽しみです。

FFT様(2022/11/08) スタンス:(S) BB期間終了前

予想値:1,000円(公募価格比:+330円)

予想を覆します

nano様(2022/11/08) スタンス:(D) BB期間終了前

予想値:690円(公募価格比:+20円)

ポイント狙い

バイオレット様(2022/11/08) スタンス:(D) BB期間終了前

予想値:640円(公募価格比:-30円)

配当なんか永久にに払わなそうな会社に投資する価値はあるのか

プロトタイプ様(2022/11/08) スタンス:(C) BB期間終了前

予想値:680円(公募価格比:+10円)

ベースフードが上限決定だからこちらもそうなりそうです

UG様(2022/11/08) スタンス:(D) BB期間終了前

予想値:600円(公募価格比:-70円)

売上0円の上場会社なんて初めて見たよ。

ネオ様(2022/11/08) スタンス:(B) BB期間終了前

予想値:730円(公募価格比:+60円)

将来性の見込めるバイオで初値堅調とみます!?

Tomato Juice様(2022/11/08) スタンス:(D) BB期間終了前

予想値:650円(公募価格比:-20円)

酷い赤字だなあ

豚毛様(2022/11/08) スタンス:(C) BB期間終了前

予想値:710円(公募価格比:+40円)

最高にツマランIPOやな

ハリス様(2022/11/08) スタンス:(A) BB期間終了前

予想値:800円(公募価格比:+130円)

割れなかったら地合いは最高です

かぶけ様(2022/11/07) スタンス:(C) BB期間終了前

予想値:705円(公募価格比:+35円)

個人的にはパス

タケ様(2022/11/07) スタンス:(C) BB期間終了前

予想値:720円(公募価格比:+50円)

チョット 上で

dai様(2022/11/07) スタンス:(C) BB期間終了前

予想値:655円(公募価格比:-15円)

全然分からないので下限と上限の中間で。もっと下も、公募価格を超えてくるのもどっちもありそうに思える。。

堀越友幸様(2022/11/07) スタンス:(D) BB期間終了前

予想値:648円(公募価格比:-22円)

まあ、SBI以外パス。

SBIが当選してしまったら、縁があったということなので、宝くじと思って購入する。公営ギャンブルよりは、ましだろう・・・

SBIが当選してしまったら、縁があったということなので、宝くじと思って購入する。公営ギャンブルよりは、ましだろう・・・

★野様(2022/11/07) スタンス:(C) BB期間終了前

予想値:760円(公募価格比:+90円)

こんな感じで

だるたにあん様(2022/11/07) スタンス:(C) BB期間終了前

予想値:690円(公募価格比:+20円)

赤字バイオベンチャーを我慢して長期保有する自信ない。

haru様(2022/11/07) スタンス:(C) BB期間終了前

予想値:820円(公募価格比:+150円)

ちょっと上がるかも・・・でも怖い!

レモンパン様(2022/11/07) スタンス:(C) BB期間終了前

予想値:760円(公募価格比:+90円)

下振れが気になりますが。

まつ様(2022/11/07) スタンス:(C) BB期間終了前

予想値:700円(公募価格比:+30円)

公募割れはないと思います。

hal様(2022/11/07) スタンス:(C) BB期間終了前

予想値:710円(公募価格比:+40円)

微妙です。。

parms様(2022/11/07) スタンス:(B) BB期間終了前

予想値:777円(公募価格比:+107円)

おもしろいかも

七実様(2022/11/06) スタンス:(C) BB期間終了前

予想値:750円(公募価格比:+80円)

SOがやばい量

ペリドット様(2022/11/06) スタンス:(C) BB期間終了前

予想値:700円(公募価格比:+30円)

つまらなそうだしBBしないけどね

アルファルファ様(2022/11/06) スタンス:(C) BB期間終了前

予想値:670円(公募価格比:±0円)

赤字会社の上場は遠慮していただきたい

色違いのベトベトン様(2022/11/05) スタンス:(B) BB期間終了前

予想値:888円(公募価格比:+218円)

IPOセカンダリーも好調な上に海外が豊富

エーザイの件もあったしバイオ需要もあるはず

エーザイの件もあったしバイオ需要もあるはず

まさきち様(2022/11/05) スタンス:(C) BB期間終了前

予想値:707円(公募価格比:+37円)

ここも赤字…

愛読者様(2022/11/05) スタンス:(C) BB期間終了前

予想値:800円(公募価格比:+130円)

仮に割っても金額が小さいから、参加する方が良いのかも

米国財政破綻様(2022/11/05) スタンス:(D) BB期間終了前

予想値:600円(公募価格比:-70円)

ピタリ賞

ダングラ様(2022/11/04) スタンス:(C) BB期間終了前

予想値:730円(公募価格比:+60円)

わざわざ乗らなくてよさそう

ちょこちょこ様(2022/11/04) スタンス:(D) BB期間終了前

予想値:588円(公募価格比:-82円)

いりません

GABA様(2022/11/04) スタンス:(C) BB期間終了前

予想値:616円(公募価格比:-54円)

赤字ラッシュ!

my20001様(2022/11/04) スタンス:(D) BB期間終了前

予想値:660円(公募価格比:-10円)

ビミョーですね

みよぶー様(2022/11/03) スタンス:(B) BB期間終了前

予想値:680円(公募価格比:+10円)

メリハリが大事なIPO。

ボンビー様(2022/11/03) スタンス:(C) BB期間終了前

予想値:720円(公募価格比:+50円)

パス

TMS様(2022/11/02) スタンス:(A) BB期間終了前

予想値:617円(公募価格比:-53円)

伝統的創薬銘柄

n式様(2022/11/02) スタンス:(C) BB期間終了前

予想値:740円(公募価格比:+70円)

ギャンブル性の高いバイオベンチャー。

ただ今の流れではやや上昇期待。

ただ今の流れではやや上昇期待。

みかん55様(2022/11/01) スタンス:(B) BB期間終了前

予想値:709円(公募価格比:+39円)

赤字企業は上場させるんじゃないよ

n2様(2022/10/31) スタンス:(C) BB期間終了前

予想値:704円(公募価格比:+34円)

勘です

まさ様(2022/10/26) スタンス:(C) BB期間終了前

予想値:770円(公募価格比:+100円)

こんなもんかな

hakio様(2022/10/24) スタンス:(B) BB期間終了前

予想値:745円(公募価格比:+75円)

nice campany

マコサマ様(2022/10/22) スタンス:(B) BB期間終了前

予想値:800円(公募価格比:+130円)

全体的にかなり怪しいと思うけどもう選択肢無い。12月のラッシュは利益出ないことが多い

ルイコスタ様(2022/10/21) スタンス:(C) BB期間終了前

予想値:670円(公募価格比:±0円)

赤字バイオベンチャーは危険か

マック様(2022/10/19) スタンス:(C) BB期間終了前

予想値:740円(公募価格比:+70円)

まず、毎年赤字を出しているわけでなく売り上げがあれば黒字になっている。

これをどう判断するかにかかっている。

欲しいかというと買えない。が、パスというほどでもない。これが仮に公募価格500円ぐらいなら人気が出たかもしれん。

これをどう判断するかにかかっている。

欲しいかというと買えない。が、パスというほどでもない。これが仮に公募価格500円ぐらいなら人気が出たかもしれん。

きむ様(2022/10/19) スタンス:(B) BB期間終了前

予想値:860円(公募価格比:+190円)

そこそこ上がる

眞由美様(2022/10/19) スタンス:(C) BB期間終了前

予想値:720円(公募価格比:+50円)

判断が難しい銘柄

みのボンタ様(2022/10/18) スタンス:(B) BB期間終了前

予想値:680円(公募価格比:+10円)

医薬品、医薬部外品か

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。