SBIリーシングサービスの概要

SBIリーシングサービスのIPO(新規上場)日程関連

| 仮条件決定日 | 2022/09/30 (金) |

|---|---|

| BB期間 | 開始: 2022/10/03 (月) ~ 終了: 2022/10/07 (金) |

| 公募価格決定 | 2022/10/11 (火) |

| 購入申込期間 | 開始: 2022/10/12 (水) ~ 終了: 2022/10/17 (月) |

| 上場予定日 | 2022/10/19 (水) |

SBIリーシングサービスのIPO(新規上場)基本情報

| 公募株式数 | 総計:2,200,000株 (公募:350,000株 / 売出:1,850,000株)売出株式比率:84.1% |

|---|---|

| O.A.分 | 330,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 7,446,800株 (上場時、公募株数含む) |

| OR | 34.0% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 2,980円 |

| 仮条件価格 | 2,800~2,980円 (変動率:-6.0% ~0.0% 中立 ) |

| 公募価格 | 2,980円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | ファンド組成にかかる販売用航空機の購入資金に全額充当する予定 |

SBIリーシングサービスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 2,980円 | 2,980円 ±0円 |

3,300円

+320円 |

5,990円

(+2,690円) |

| 変化率 | 0.0% | +10.7% | +81.5% | |

| 吸収金額 | 75.3億円 | 75.3億円 ±0.0億円 |

83.4億円 +8.09億円 |

|

| 時価総額 | 221億円 | 221億円 ±0.0億円 |

245億円 +23.8億円 |

475億円 +229億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

SBIリーシングサービスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | SBIリーシングサービス |

|---|---|

| 所在地 | 東京都港区六本木一丁目6番1号 |

| 設立 | 2017年04月03日 |

| 従業員数 | 34人 |

| 監査法人 | 有限責任監査法人トーマツ |

SBIリーシングサービスの概況(直近の経営指標、業績予想)

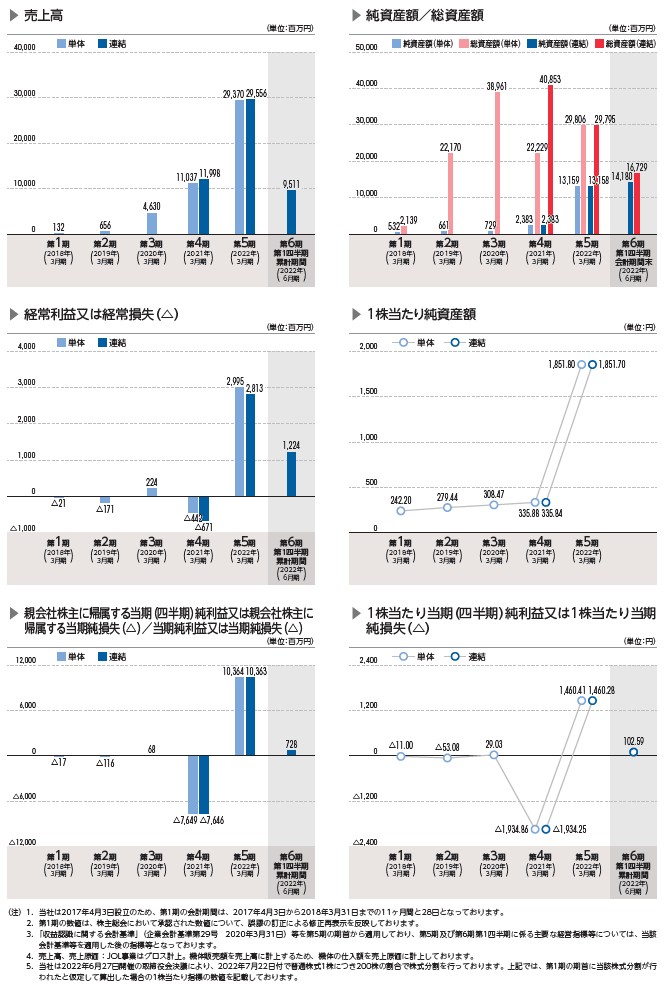

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2018/03 (単・1期) |

132 | -21 | -17 | 532 2,139 |

| 2019/03 (単・2期) |

656 397.0% |

-171 714.3% |

-116 582.4% |

661 22,170 |

| 2020/03 (単・3期) |

4,630 605.8% |

224 -231.0% |

68 -158.6% |

729 38,961 |

| 2021/03 (単・4期) |

11,037 138.4% |

-442 -297.3% |

-7,649 -11,348.5% |

2,383 22,229 |

| 2022/03 (単・5期) |

29,370 166.1% |

2,995 -777.6% |

10,364 -235.5% |

13,159 29,806 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2021/03 (連・4期) |

11,998 | -671 | -7,646 | 2,383 40,853 |

| 2022/03 (連・5期) |

29,556 146.3% |

2,813 -519.2% |

10,363 -235.5% |

13,158 29,795 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/03(単・1期) | -2,199.23 | 48,439.75 | 0 |

| 2019/03(単・2期) | -10,616.50 | 55,887.70 | 0 |

| 2020/03(単・3期) | 5,806.99 | 61,694.69 | 0 |

| 2021/03(単・4期) | -1,934.86 | 335.88 | 0 |

| 2022/03(単・5期) | 1,460.41 | 1,851.80 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2021/03(連・4期) | -1,934.25 | 335.84 | -- |

| 2022/03(連・5期) | 1,460.28 | 1,851.70 | -- |

| 予想PER | 8.29倍 (2023/03連・参考EPS:359.51・想定価格2,980円ベース) |

|---|---|

| 予想PBR | 1.30倍 (2023/03連・参考BPS:2,292.66・想定価格2,980円ベース) |

| 予想配当 | 10.00円(2023/03) |

SBIリーシングサービスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| SBIホールディングス株式会社 | 6,784,200 (1,850,000:27.3%) |

91.32 | 180日 |

| 株式会社オートパンサー | 165,600 | 2.23 | 180日 |

| 久保田 光男 | 35,800 | 0.48 | |

| 越智会計コンサルティング株式会社 | 35,000 | 0.47 | 180日 |

| 辻・本郷税理士法人 | 35,000 | 0.47 | 180日 |

| 小栗 正次 | 35,000 | 0.47 | 180日 |

| 株式会社ティーアンドエイネットワーク | 35,000 | 0.47 | 180日 |

| 階戸 雅博 | 24,000 | 0.32 | |

| 吉原 寛 | 20,000 | 0.27 | |

| 真鍋 修平 | 20,000 | 0.27 | |

| 既存株主総計(58) | 7,428,800 | 100 | 対象 5,246,800株 カバー率 94.05% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

SBIリーシングサービスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2021-12-24 | 159,400 | 2,250 | (自)2024-07-01~(至)2028-06-30 |

| 2021-12-24 | 66,400 | 2,250 | (自)2024-07-01~(至)2028-06-30 |

| 2021-12-24 | 106,200 | 2,250 | (自)2024-07-01~(至)2028-06-30 |

| SO総計(3) | 332,000 | 上場時算入 | 0株 |

SBIリーシングサービスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

3,000円 (想定価格比: +20円/+0.7%) |

| 直前予想 (上場前) |

3,100円 (公募比: +120円/+4.0%) |

| 初値 | 3,300円 (公募比: +320円/+10.7%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

SBIホールディングスの子会社のリース業。法人の資本力対策などとして売出している。

SBI系の親子上場には不安が残る。類似企業はFPG、JIAあたり?あまり高PERの評価がされない分野に見え、ここは成長しているが、数値上では他社に合わせた価格設定。

上場後の既存株主などの売りは少ないが、吸収規模の大きさは気がかり。

SBI系の親子上場には不安が残る。類似企業はFPG、JIAあたり?あまり高PERの評価がされない分野に見え、ここは成長しているが、数値上では他社に合わせた価格設定。

上場後の既存株主などの売りは少ないが、吸収規模の大きさは気がかり。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

SBIの冠のついたIPO。SBIHDの子会社(親子上場)

親子上場は悪い意味での注目となる。

業績急上昇も、業種としてはリースサービスで特段目新しさはないところ。

注目度の点ではどちらかというと悪評の方が付きやすいか?

2.割安性…PER,PBRなど財務情報、価格設定から

2023年3月度、連結予想EPSは359.51円。

想定価格2,980円から計算される予想PERは約8.29倍。

同業種比較の中では妥当な価格設定。

急成長を考えると格安な印象があるが、きな臭さもある。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約75.3億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証グロース市場。主幹事は大和証券をメインとする3社共同主幹事(大和・みずほ・SBI)。

売出株式比率84.1%と売出が多い。オファリング・レシオもやや高めの水準。

売出元は親会社のSBIホールディングス、売り出した後も過半数を持っており親子関係は続く。

上場会社としては非常に立場の悪い関係で、公募申込みとしてはそのあたりに納得がいきづらい。

ベンチャーキャピタルからの出資は見当たらない。

ストック・オプションの未行使残は332,000株あるが、いずれも行使期間は2024年7月以降。

行使価格も2,250円で影響薄い。

吸収金額75億規模に需要が追いつくかどうか?

事業自体はあまり人気しないところで割安感や配当などが意識されそう。

そういった銘柄が立場の悪い親子上場だと、新規組は買いづらいのではないか?

4.業種…人気化しそうな業種か?魅力があるかなど

リーシングサービスで急成長。複数の上場会社もある中でSBIの冠をつけてグループ力で伸ばしてきたか?

似たような上場で保険会社のSBIインシュランスという保険業の上場が2018年にあったが、

初値は公募同値で4年程度経って3分の1ぐらいまで値落ちしている。

SBIインシュランスは成長期待で割高感もあって問題も感じた当時の評価であり、

今回はどちらかというと妥当な価格設定ではあるが、あえてIPOとしての魅力はあるかと問われると薄い。

5.評価…総合的評価や特記的事項を含める

BBスタンスを考える上で多方面でチェックしてみると改めて微妙な銘柄という印象。

「親子上場」「微妙な業種」「吸収金額の大きさ」などで初値は不安。

初値に対してプラス要素は業績の良さと、納得の行く価格感あたりか?

上場時期があまり周りに被らないので、上場時に閑散とはならなさそうなので、

結局は公募価格付近でせめぎ合いという初値予想がピッタリの銘柄になりそう。

どうも期待値の低いIPOになりそう。期待値の低いIPOには申込みたくない人はパスか。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

SBIの冠のついたIPO。SBIHDの子会社(親子上場)

親子上場は悪い意味での注目となる。

業績急上昇も、業種としてはリースサービスで特段目新しさはないところ。

注目度の点ではどちらかというと悪評の方が付きやすいか?

2.割安性…PER,PBRなど財務情報、価格設定から

2023年3月度、連結予想EPSは359.51円。

想定価格2,980円から計算される予想PERは約8.29倍。

同業種比較の中では妥当な価格設定。

急成長を考えると格安な印象があるが、きな臭さもある。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約75.3億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証グロース市場。主幹事は大和証券をメインとする3社共同主幹事(大和・みずほ・SBI)。

売出株式比率84.1%と売出が多い。オファリング・レシオもやや高めの水準。

売出元は親会社のSBIホールディングス、売り出した後も過半数を持っており親子関係は続く。

上場会社としては非常に立場の悪い関係で、公募申込みとしてはそのあたりに納得がいきづらい。

ベンチャーキャピタルからの出資は見当たらない。

ストック・オプションの未行使残は332,000株あるが、いずれも行使期間は2024年7月以降。

行使価格も2,250円で影響薄い。

吸収金額75億規模に需要が追いつくかどうか?

事業自体はあまり人気しないところで割安感や配当などが意識されそう。

そういった銘柄が立場の悪い親子上場だと、新規組は買いづらいのではないか?

4.業種…人気化しそうな業種か?魅力があるかなど

リーシングサービスで急成長。複数の上場会社もある中でSBIの冠をつけてグループ力で伸ばしてきたか?

似たような上場で保険会社のSBIインシュランスという保険業の上場が2018年にあったが、

初値は公募同値で4年程度経って3分の1ぐらいまで値落ちしている。

SBIインシュランスは成長期待で割高感もあって問題も感じた当時の評価であり、

今回はどちらかというと妥当な価格設定ではあるが、あえてIPOとしての魅力はあるかと問われると薄い。

5.評価…総合的評価や特記的事項を含める

BBスタンスを考える上で多方面でチェックしてみると改めて微妙な銘柄という印象。

「親子上場」「微妙な業種」「吸収金額の大きさ」などで初値は不安。

初値に対してプラス要素は業績の良さと、納得の行く価格感あたりか?

上場時期があまり周りに被らないので、上場時に閑散とはならなさそうなので、

結局は公募価格付近でせめぎ合いという初値予想がピッタリの銘柄になりそう。

どうも期待値の低いIPOになりそう。期待値の低いIPOには申込みたくない人はパスか。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

SBIリーシングサービスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。SBIリーシングサービスの初値予想投票は締め切りました。

現在の読者予想件数:81件

読者予想サマリ 平均値:2,980円 | 中央値:2,980円 | 補正値:2,980円

最高:5,000円 >>>> 最低:2,200円

最高:5,000円 >>>> 最低:2,200円

kuro様(2022/10/17) スタンス:(D) BB期間終了後

予想値:2,741円(公募価格比:-239円)

誠意

デモザイキング様(2022/10/17) スタンス:(D) BB期間終了後

予想値:2,400円(公募価格比:-580円)

買っちゃイカン!

HMB様(2022/10/17) スタンス:(D) BB期間終了後

予想値:2,200円(公募価格比:-780円)

アホみたいに下がると思います

muddy様(2022/10/17) スタンス:(C) BB期間終了後

予想値:2,980円(公募価格比:±0円)

SBIが公募価格で買い支える

浦川 康男様(2022/10/17) スタンス:(なし) BB期間終了後

予想値:2,850円(公募価格比:-130円)

ゆきたろう様(2022/10/17) スタンス:(C) BB期間終了後

予想値:3,011円(公募価格比:+31円)

親子上場で怪しいですがsbi系なので何とか公開価格割れは避けられるかと

境多摩様(2022/10/16) スタンス:(D) BB期間終了後

予想値:2,500円(公募価格比:-480円)

やめられないとまらない状態

ラインハルト フォン ローエングラム様(2022/10/15) スタンス:(C) メルアドなし BB期間終了後

予想値:3,000円(公募価格比:+20円)

当選したが、購入意思期間を過ぎてた。

1日遅れで見逃した

しかし、枚数も多いし地合いも悪そうなんでどうだろうか?

公募割れギリギリのような気も

購入しなくて良かったかも?

1日遅れで見逃した

しかし、枚数も多いし地合いも悪そうなんでどうだろうか?

公募割れギリギリのような気も

購入しなくて良かったかも?

みんすくみ様(2022/10/14) スタンス:(B) BB期間終了後

予想値:2,860円(公募価格比:-120円)

IPOあまりにも当たらないのでコンニャローと怒りを込めてこれ

minoru様(2022/10/14) スタンス:(C) BB期間終了後

予想値:3,010円(公募価格比:+30円)

こんな、感じかな

セブン様(2022/10/13) スタンス:(B) BB期間終了後

予想値:3,240円(公募価格比:+260円)

今の地合いなら大丈夫。

IPOに資金きている。

しばらく公募割れ無し。

同じ大型のソシオネクストが好調推移。

IPOに資金きている。

しばらく公募割れ無し。

同じ大型のソシオネクストが好調推移。

名無し様(2022/10/13) スタンス:(C) メルアドなし BB期間終了後

予想値:3,000円(公募価格比:+20円)

利益が明確に出ており、割安感はあるので悲惨なことにはならないと期待

森松様(2022/10/13) スタンス:(C) BB期間終了後

予想値:2,800円(公募価格比:-180円)

当選の声が多いのでダメらしい

としっち様(2022/10/13) スタンス:(B) BB期間終了後

予想値:3,100円(公募価格比:+120円)

今のところ、初値17連続割れていませんので、初値プラスで予想しました。

セカンダリは、どうでしょうか。ヤフコメの売り煽りに注意ですよ。。。

セカンダリは、どうでしょうか。ヤフコメの売り煽りに注意ですよ。。。

やまんば様(2022/10/12) スタンス:(C) BB期間終了後

予想値:3,030円(公募価格比:+50円)

初値はこんなとこでしょう

バナくん様(2022/10/12) スタンス:(D) BB期間終了後

予想値:2,741円(公募価格比:-239円)

厳しいでしょう。誠意買いで決まるとみました。

トランキーロ様(2022/10/12) スタンス:(B) メルアドなし BB期間終了後

予想値:3,200円(公募価格比:+220円)

この地合いなら上がる。

いそよし様(2022/10/12) スタンス:(D) BB期間終了後

予想値:2,940円(公募価格比:-40円)

大型、親子上場で魅力なし。

plo様(2022/10/12) スタンス:(A) メルアドなし BB期間終了後

予想値:5,000円(公募価格比:+2,020円)

日程的にも事業の堅実さからいっても5000円はこえてくる。

よし様(2022/10/11) スタンス:(C) BB期間終了後

予想値:2,990円(公募価格比:+10円)

抽選が当たってしまったので祈りを込めて

毬ポン様(2022/10/11) スタンス:(D) BB期間終了後

予想値:3,120円(公募価格比:+140円)

初値は期待できないけどお付き合いもあるので、祈りを込めた金額ですw

シロ様(2022/10/11) スタンス:(D) BB期間終了後

予想値:3,040円(公募価格比:+60円)

hakio様(2022/10/11) スタンス:(なし) BB期間終了後

予想値:2,977円(公募価格比:-3円)

nice campany

nano様(2022/10/11) スタンス:(C) BB期間終了後

予想値:3,800円(公募価格比:+820円)

地合いが悪い

だるたにあん様(2022/10/07) スタンス:(D) BB期間終了前

予想値:2,930円(公募価格比:-50円)

地合いが良くないので、こんなものかな。

のびた様(2022/10/06) スタンス:(C) BB期間終了前

予想値:3,120円(公募価格比:+140円)

割れないと思うが、利益の割にリスクあり

プルキニエ様(2022/10/06) スタンス:(C) BB期間終了前

予想値:3,010円(公募価格比:+30円)

1mmも面白くない銘柄

ウィーナ様(2022/10/06) スタンス:(D) BB期間終了前

予想値:2,750円(公募価格比:-230円)

上場ゴール

TYO様(2022/10/06) スタンス:(D) BB期間終了前

予想値:2,670円(公募価格比:-310円)

仮条件の下限でも厳しいのでは

k&k様(2022/10/06) スタンス:(D) BB期間終了前

予想値:3,050円(公募価格比:+70円)

あまり期待できない。

tawashi様(2022/10/06) スタンス:(C) BB期間終了前

予想値:2,985円(公募価格比:+5円)

アロエ様(2022/10/06) スタンス:(C) BB期間終了前

予想値:3,050円(公募価格比:+70円)

SBIグループは信用できない⁉️

stg様(2022/10/05) スタンス:(D) BB期間終了前

予想値:2,650円(公募価格比:-330円)

全然欲しくならない

ぽん様(2022/10/05) スタンス:(C) BB期間終了前

予想値:2,810円(公募価格比:-170円)

いけない案件。

その気になれる要素が少ない。

その気になれる要素が少ない。

UG様(2022/10/05) スタンス:(D) BB期間終了前

予想値:2,980円(公募価格比:±0円)

大人の事情で公募同値。

★★★★四星球様(2022/10/05) スタンス:(C) BB期間終了前

予想値:2,900円(公募価格比:-80円)

これくらいかな??どうなることやら。

parms様(2022/10/05) スタンス:(B) BB期間終了前

予想値:3,150円(公募価格比:+170円)

そこそこ

かっきー様(2022/10/04) スタンス:(B) BB期間終了前

予想値:4,395円(公募価格比:+1,415円)

期待しています。

みよぶー様(2022/10/04) スタンス:(C) BB期間終了前

予想値:3,000円(公募価格比:+20円)

霧の良いこのあたりでしょうか

べとこん様(2022/10/04) スタンス:(D) BB期間終了前

予想値:2,990円(公募価格比:+10円)

いらん

n2様(2022/10/04) スタンス:(D) BB期間終了前

予想値:2,990円(公募価格比:+10円)

勘です

dai様(2022/10/04) スタンス:(C) BB期間終了前

予想値:3,020円(公募価格比:+40円)

吸収金額が大きくて親子上場だけど、主幹事が頑張って公募割れを逃れると予想。

愛読者様(2022/10/04) スタンス:(C) BB期間終了前

予想値:3,000円(公募価格比:+20円)

ちょい上で御の字

カールおじさん様(2022/10/04) スタンス:(なし) BB期間終了前

予想値:2,990円(公募価格比:+10円)

3,000円に行くまでに初値決定する。

FFT様(2022/10/03) スタンス:(C) BB期間終了前

予想値:2,950円(公募価格比:-30円)

買わんとこ

hal様(2022/10/03) スタンス:(D) BB期間終了前

予想値:2,975円(公募価格比:-5円)

パスします。。。

グリッド様(2022/10/03) スタンス:(B) BB期間終了前

予想値:3,250円(公募価格比:+270円)

割れなきゃいい。だから当たりゃ買う。

IPO投資家様(2022/10/03) スタンス:(D) BB期間終了前

予想値:2,730円(公募価格比:-250円)

【IPO格言】SBIと名が付くIPOは決して申し込んではいけない。

ヘタクソん様(2022/10/03) スタンス:(C) BB期間終了前

予想値:2,900円(公募価格比:-80円)

期待無。

レモンパン様(2022/10/03) スタンス:(C) BB期間終了前

予想値:3,030円(公募価格比:+50円)

下振れたので。

haru様(2022/10/03) スタンス:(D) BB期間終了前

予想値:2,850円(公募価格比:-130円)

SBI証券で100株のみ!

まつ様(2022/10/03) スタンス:(D) BB期間終了前

予想値:2,742円(公募価格比:-238円)

日興で人気が無い。

カルマン様(2022/10/03) スタンス:(D) BB期間終了前

予想値:2,700円(公募価格比:-280円)

危険な予感がする

ラスタ様(2022/10/03) スタンス:(D) BB期間終了前

予想値:2,600円(公募価格比:-380円)

ちょーやばい

コラゲC様(2022/10/02) スタンス:(D) BB期間終了前

予想値:2,576円(公募価格比:-404円)

明日からブック始まるけどスルー

色違いのベトベトン様(2022/10/02) スタンス:(D) BB期間終了前

予想値:2,850円(公募価格比:-130円)

キューブ、ソシオとここで3連敗もありえる

パーセプトロン様(2022/10/02) スタンス:(C) BB期間終了前

予想値:3,500円(公募価格比:+520円)

PER同業他社比較では同水準程度

大コケする可能性も高そうで、欲しい人はSO価格まで下がるのを待ったほうがいい

大コケする可能性も高そうで、欲しい人はSO価格まで下がるのを待ったほうがいい

LoG様(2022/10/02) スタンス:(C) BB期間終了前

予想値:3,200円(公募価格比:+220円)

親子上場で東証グロース大型と良いところが無い

まさきち様(2022/10/01) スタンス:(D) BB期間終了前

予想値:2,640円(公募価格比:-340円)

厳しいのでは

米国財政破綻様(2022/10/01) スタンス:(D) BB期間終了前

予想値:2,600円(公募価格比:-380円)

ピタリ賞

ケニー様(2022/10/01) スタンス:(C) BB期間終了前

予想値:2,900円(公募価格比:-80円)

全体的に市況が良くないからパスしたほうがいいかもしれない

IPOもだいぶ流れが悪くなってきたし

IPOもだいぶ流れが悪くなってきたし

豚毛様(2022/10/01) スタンス:(C) BB期間終了前

予想値:2,800円(公募価格比:-180円)

仮条件もっと下げたほうがええんちゃうか?

スティンガー様(2022/10/01) スタンス:(D) BB期間終了前

予想値:2,900円(公募価格比:-80円)

予想会社は強気なようですが、SBIインシュアランスグループと同じような結果になると考えパスします。

★野様(2022/10/01) スタンス:(D) BB期間終了前

予想値:2,720円(公募価格比:-260円)

厳しいと思います。

ダングラ様(2022/10/01) スタンス:(D) BB期間終了前

予想値:3,000円(公募価格比:+20円)

IPO映えしない

my20001様(2022/10/01) スタンス:(D) BB期間終了前

予想値:2,910円(公募価格比:-70円)

これから親子上場は、センスが悪いですね

FAST様(2022/10/01) スタンス:(C) BB期間終了前

予想値:2,980円(公募価格比:±0円)

売出比率80%超

Tomato Juice様(2022/10/01) スタンス:(C) BB期間終了前

予想値:3,100円(公募価格比:+120円)

地味

アルファルファ様(2022/10/01) スタンス:(C) BB期間終了前

予想値:3,000円(公募価格比:+20円)

業種としては不人気の部類になるでしょう

マヌカハニー様(2022/10/01) スタンス:(D) BB期間終了前

予想値:2,741円(公募価格比:-239円)

ディスカウントすべき

とよしん様(2022/09/20) スタンス:(C) BB期間終了前

予想値:2,890円(公募価格比:-90円)

吸収金額が大きすぎるが、主幹事が支えるだろう。

あれるぎー様(2022/09/19) スタンス:(なし) BB期間終了前

予想値:2,500円(公募価格比:-480円)

SBIが主幹事をやらないのはどう見てもおかしい。きな臭い匂いがする。

大志をいだけ様(2022/09/19) スタンス:(D) BB期間終了前

予想値:2,920円(公募価格比:-60円)

駄目でしょう。

korokoro様(2022/09/15) スタンス:(B) BB期間終了前

予想値:3,300円(公募価格比:+320円)

ルイコスタ様(2022/09/15) スタンス:(C) BB期間終了前

予想値:2,980円(公募価格比:±0円)

吸収金額大きく公募値付近か

タカ様(2022/09/14) スタンス:(C) BB期間終了前

予想値:2,980円(公募価格比:±0円)

kojiro様(2022/09/14) スタンス:(なし) BB期間終了前

予想値:3,200円(公募価格比:+220円)

眞由美様(2022/09/14) スタンス:(D) BB期間終了前

予想値:2,880円(公募価格比:-100円)

少し下。SBIとは相性が悪い。

きむ様(2022/09/13) スタンス:(B) BB期間終了前

予想値:3,150円(公募価格比:+170円)

すこし上

早く儲けたいです。様(2022/09/13) スタンス:(D) メルアドなし BB期間終了前

予想値:3,000円(公募価格比:+20円)

sbiがつくのにsbiわ主幹事でわない何か変じゃない。公募3500人売り出し1万8500人。売り出し多すぎ。チャレンジポイント今年中に800超えます。早く使いたいがろくなのしかない。

せきねたけお様(2022/09/13) スタンス:(B) BB期間終了前

予想値:3,500円(公募価格比:+520円)

当たりそうですね、これは。

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。