キットアライブの概要

[5039] : キットアライブ

市場:札ア (情報・通信業)

事業内容:企業のクラウドシステム導入時における設計・開発・保守のワンストップサービス、SaaS 型製品販売企業向けの技術検証・開発・公開・運用支援サービス

キットアライブのIPO(新規上場)日程関連

| 仮条件決定日 | 2022/09/05 (月) |

|---|---|

| BB期間 | 開始: 2022/09/07 (水) ~ 終了: 2022/09/13 (火) |

| 公募価格決定 | 2022/09/14 (水) |

| 購入申込期間 | 開始: 2022/09/16 (金) ~ 終了: 2022/09/22 (木) |

| 上場予定日 | 2022/09/28 (水) |

キットアライブのIPO(新規上場)基本情報

| 公募株式数 | 総計:313,000株 (公募:50,000株 / 売出:263,000株)売出株式比率:84.0% |

|---|---|

| O.A.分 | 0株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 1,253,000株 (上場時、公募株数含む) |

| OR | 25.0% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,410円 |

| 仮条件価格 | 1,230~1,410円 (変動率:-12.8% ~0.0% 中立 ) |

| 公募価格 | 1,410円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 優秀な人材確保のための積極的な採用活動及び本社改装費用に充当する予定 |

キットアライブのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,410円 | 1,410円 ±0円 |

1,666円

+256円 |

1,217円

(-449円) |

| 変化率 | 0.0% | +18.2% | -27.0% | |

| 吸収金額 | 4.41億円 | 4.41億円 ±0.0億円 |

5.21億円 +0.80億円 |

|

| 時価総額 | 17.6億円 | 17.6億円 ±0.0億円 |

20.8億円 +3.20億円 |

15.2億円 -5.6億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

キットアライブの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | キットアライブ |

|---|---|

| 所在地 | 東京都文京区後楽一丁目5番3号 |

| 設立 | 2016年08月26日 |

| 従業員数 | 47人 |

| 監査法人 | 監査法人銀河 |

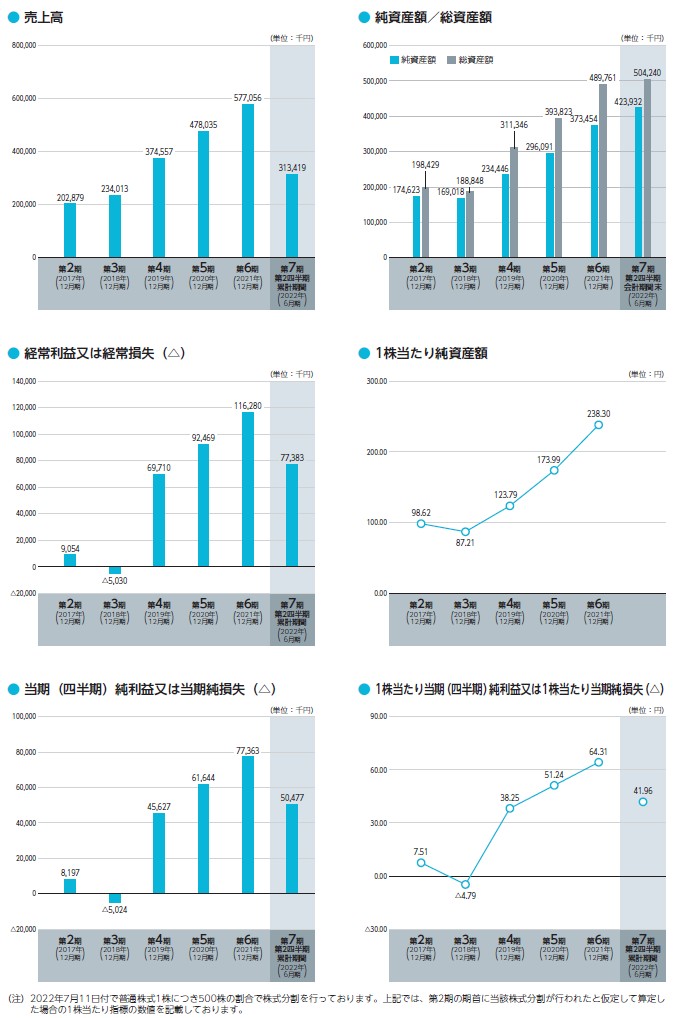

キットアライブの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2017/12 (単・2期) |

202,879 | 9,054 | 8,197 | 174,623 198,429 |

| 2018/12 (単・3期) |

234,013 15.3% |

-5,030 -155.6% |

-5,024 -161.3% |

169,018 188,848 |

| 2019/12 (単・4期) |

374,557 60.1% |

69,710 -1,485.9% |

45,627 -1,008.2% |

234,446 311,346 |

| 2020/12 (単・5期) |

478,035 27.6% |

92,469 32.6% |

61,644 35.1% |

296,091 393,823 |

| 2021/12 (単・6期) |

577,056 20.7% |

116,280 25.8% |

77,363 25.5% |

373,454 489,761 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/12(単・2期) | 3,754.81 | 49,308.15 | 0 |

| 2018/12(単・3期) | -2,395.20 | 43,606.36 | 0 |

| 2019/12(単・4期) | 19,125.68 | 61,896.90 | 0 |

| 2020/12(単・5期) | 51.24 | 173.99 | 0 |

| 2021/12(単・6期) | 64.31 | 238.30 | 0 |

| 予想PER | 22.89倍 (2022/12単・参考EPS:61.59・想定価格1,410円ベース) |

|---|---|

| 予想PBR | 3.47倍 (2022/12単・参考BPS:406.42・想定価格1,410円ベース) |

| 予想配当 | --(2022/12) |

キットアライブの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 株式会社テラスカイ | 700,000 (80,000:11.4%) |

48.21 | 180日 |

| 嘉屋 雄大 | 400,000 | 27.55 | 180日 |

| Salesforce Ventures LLC. | 170,000 (110,000:64.7%) |

11.71 | 180日 |

| 株式会社ウイン・コンサル | 100,000 (40,000:40.0%) |

6.89 | 180日 |

| 北洋SDGs推進投資事業有限責任組合 | 33,000 (33,000:100.0%) |

2.27 | |

| 関 崇匡 | 25,000 | 1.72 | |

| 内田 みさと | 10,000 | 0.69 | |

| 菅野 大輔 | 2,000 | 0.14 | |

| 岸上 睦月 | 2,000 | 0.14 | |

| 松田 崇 | 2,000 | 0.14 | |

| 既存株主総計(16) | 1,452,000 | 100 | 対象 1,140,000株 カバー率 95.88% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(2) (内ロックアップ) |

上場前:203,000株 売出後:60,000株 60,000株(100.00%) |

|---|

キットアライブのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2017-04-13 | 150,000 | 100 | (自)2019-04-13~(至)2029-04-12 |

| 2021-05-28 | 14,000 | 248 | (自)2023-05-29~(至)2031-05-28 |

| 2021-09-30 | 85,000 | 1,668 | (自)2023-10-01~(至)2031-09-30 |

| SO総計(3) | 249,000 | 上場時算入 | 150,000株 |

キットアライブの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,450円 (想定価格比: +40円/+2.8%) |

| 直前予想 (上場前) |

1,480円 (公募比: +70円/+5.0%) |

| 初値 | 1,666円 (公募比: +256円/+18.2%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

札証アンビシャス上場は2019年6月上場の日本グランデ以来の3年ぶり。テラスカイの子会社。

Salesforce(顧客管理システム)導入・開発サポート。親会社テラ会社などと業務内容はほぼ同じ。北海道でも仕事できるというのが特徴。

業績は綺麗な右肩上がりで想定価格は割安感あり、一方で吸収規模は札証アンビシャスでは大きめ(売出が多い)

地方上場にしては初値は頑張りそうな雰囲気だが、9月末上場で他のIPOとのスケジュール被りが気になるところ。

主幹事アイザワ証券で付き合いのない方はゲット不可。ネット証券でラッキー当選を目指そう。

Salesforce(顧客管理システム)導入・開発サポート。親会社テラ会社などと業務内容はほぼ同じ。北海道でも仕事できるというのが特徴。

業績は綺麗な右肩上がりで想定価格は割安感あり、一方で吸収規模は札証アンビシャスでは大きめ(売出が多い)

地方上場にしては初値は頑張りそうな雰囲気だが、9月末上場で他のIPOとのスケジュール被りが気になるところ。

主幹事アイザワ証券で付き合いのない方はゲット不可。ネット証券でラッキー当選を目指そう。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

札証アンビシャス上場、3社同時上場で地方単独上場では注目度では分が悪い。

札証への上場は3年3ヶ月ぶり。初値向きではないという記憶を取り戻したいところ。

クラウドシステム導入系でテラスカイの子会社上場。

テラスカイ含め、子会社上場でもいずれも状況が良いのは後押ししそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年12月度、単体予想EPSは61.59円。

想定価格1,410円から計算される予想PERは約22.89倍。

業績の伸びなどを考慮すると適度なIPOディスカウントと感じるがどうか?

テラスカイ同様のビジネスでクラウド管理ソフト「Salesforce」導入支援はすでに多くの類似上場企業もある。

今後の成長予測はまだ続くのかは気にしたい。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約4.41億円(想定価格ベースOA分含む)の小型IPO。

上場市場は札証アンビシャス市場。主幹事はアイザワ証券。

公募売出は売出株式比率84%と売出が多い。オファリング・レシオは高めの標準範囲。

売出型のIPOという認識で良さそう。一旦換金姿勢。

ロックアップは価格解除無しできつめ。VCも多くは売り出す。

ストック・オプションの未行使残は100円、15万株は気になるところ。

社長のさじ加減でジリジリと売ってきそう。

北海道からビジネス展開を売りにしているからか?北海道の上場市場へ上場。

こういった形ならもう少し売出数減らすとか、過度にディスカウントを見せるなどは欲しかったか?

地方上場で吸収金額4億は意外と厳しいかもしれない。

4.業種…人気化しそうな業種か?魅力があるかなど

業種自体は儲かっているビジネスで問題ないが、すでにテラスカイ子会社で3社目の上場は少し多い印象もあり。

北海道からの展開を売りにしているようだが、社会的にはいいかもしれないが株価的にはそそらないところ。

個人的な視点になるが、テラスカイ関係のIPOでは何度も美味しい思いをしていて縁を感じていて、

同じような人が見ると、ついつい贔屓目に見てしまうのではないかと思う。

5.評価…総合的評価や特記的事項を含める

初値は非常に読みづらく定石(地方上場・同時上場の影響)とすれば期待はしない方が良さそう。

それでも業種・業績は良く、割高感がきついわけではないので初値駄目でも少し付き合える人に推奨。

短期・中期的には、公開価格よりも高くなるポイントは確率高そう。

主幹事、アイザワ証券ということで店頭でお付き合いがない限りは、

かなり薄い運勝負の公募株ゲット確率なので初値予想に悶々とせずに縁があるか?試す程度で参加したい。

BBスタンスは初値評価という意味でC評価とするが、

2,000円ぐらい1年以内で超えそうな気がするレベルのB評価ぐらいは付けたかったところ。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

札証アンビシャス上場、3社同時上場で地方単独上場では注目度では分が悪い。

札証への上場は3年3ヶ月ぶり。初値向きではないという記憶を取り戻したいところ。

クラウドシステム導入系でテラスカイの子会社上場。

テラスカイ含め、子会社上場でもいずれも状況が良いのは後押ししそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年12月度、単体予想EPSは61.59円。

想定価格1,410円から計算される予想PERは約22.89倍。

業績の伸びなどを考慮すると適度なIPOディスカウントと感じるがどうか?

テラスカイ同様のビジネスでクラウド管理ソフト「Salesforce」導入支援はすでに多くの類似上場企業もある。

今後の成長予測はまだ続くのかは気にしたい。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約4.41億円(想定価格ベースOA分含む)の小型IPO。

上場市場は札証アンビシャス市場。主幹事はアイザワ証券。

公募売出は売出株式比率84%と売出が多い。オファリング・レシオは高めの標準範囲。

売出型のIPOという認識で良さそう。一旦換金姿勢。

ロックアップは価格解除無しできつめ。VCも多くは売り出す。

ストック・オプションの未行使残は100円、15万株は気になるところ。

社長のさじ加減でジリジリと売ってきそう。

北海道からビジネス展開を売りにしているからか?北海道の上場市場へ上場。

こういった形ならもう少し売出数減らすとか、過度にディスカウントを見せるなどは欲しかったか?

地方上場で吸収金額4億は意外と厳しいかもしれない。

4.業種…人気化しそうな業種か?魅力があるかなど

業種自体は儲かっているビジネスで問題ないが、すでにテラスカイ子会社で3社目の上場は少し多い印象もあり。

北海道からの展開を売りにしているようだが、社会的にはいいかもしれないが株価的にはそそらないところ。

個人的な視点になるが、テラスカイ関係のIPOでは何度も美味しい思いをしていて縁を感じていて、

同じような人が見ると、ついつい贔屓目に見てしまうのではないかと思う。

5.評価…総合的評価や特記的事項を含める

初値は非常に読みづらく定石(地方上場・同時上場の影響)とすれば期待はしない方が良さそう。

それでも業種・業績は良く、割高感がきついわけではないので初値駄目でも少し付き合える人に推奨。

短期・中期的には、公開価格よりも高くなるポイントは確率高そう。

主幹事、アイザワ証券ということで店頭でお付き合いがない限りは、

かなり薄い運勝負の公募株ゲット確率なので初値予想に悶々とせずに縁があるか?試す程度で参加したい。

BBスタンスは初値評価という意味でC評価とするが、

2,000円ぐらい1年以内で超えそうな気がするレベルのB評価ぐらいは付けたかったところ。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

キットアライブへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。キットアライブの初値予想投票は締め切りました。

現在の読者予想件数:58件

読者予想サマリ 平均値:1,575円 | 中央値:1,500円 | 補正値:1,575円

最高:3,000円 >>>> 最低:1,010円

最高:3,000円 >>>> 最低:1,010円

ぺぺ様(2022/09/22) スタンス:(B) BB期間終了後

予想値:1,700円(公募価格比:+290円)

久々の札幌上場

よし様(2022/09/17) スタンス:(D) BB期間終了後

予想値:1,230円(公募価格比:-180円)

これくらい

プルキニエ様(2022/09/16) スタンス:(D) BB期間終了後

予想値:1,200円(公募価格比:-210円)

公募割れッッッ!!!

ケインザ様(2022/09/16) スタンス:(B) BB期間終了後

予想値:1,750円(公募価格比:+340円)

上がる キットアガール

aiueo様(2022/09/16) スタンス:(C) BB期間終了後

予想値:1,870円(公募価格比:+460円)

ただまろ様(2022/09/15) スタンス:(C) BB期間終了後

予想値:1,500円(公募価格比:+90円)

korokoro様(2022/09/15) スタンス:(B) BB期間終了後

予想値:1,510円(公募価格比:+100円)

ゴン様(2022/09/15) スタンス:(B) BB期間終了後

予想値:1,620円(公募価格比:+210円)

結果的にはいくんだよね

ルイコスタ様(2022/09/15) スタンス:(D) BB期間終了後

予想値:1,410円(公募価格比:±0円)

当日地合いによっては公募割れがあってもおかしくない

みんすくみ様(2022/09/15) スタンス:(B) BB期間終了後

予想値:1,730円(公募価格比:+320円)

アイザワ?聞いたことない

人並みに上がると予想してヒトナミで

人並みに上がると予想してヒトナミで

かぶけ様(2022/09/15) スタンス:(C) BB期間終了後

予想値:1,320円(公募価格比:-90円)

ダメダメ

タカ様(2022/09/14) スタンス:(B) BB期間終了後

予想値:1,495円(公募価格比:+85円)

TYO様(2022/09/14) スタンス:(C) BB期間終了後

予想値:1,370円(公募価格比:-40円)

同日3社で安寄りすればセカンダリー面白そう

eat the meat様(2022/09/14) スタンス:(B) BB期間終了後

予想値:1,470円(公募価格比:+60円)

当たったら牛丼ぐらいは食えるよ!

stg様(2022/09/12) スタンス:(C) BB期間終了前

予想値:1,450円(公募価格比:+40円)

フーリエ様(2022/09/11) スタンス:(C) BB期間終了前

予想値:1,410円(公募価格比:±0円)

公募同値

まさきち様(2022/09/11) スタンス:(C) BB期間終了前

予想値:1,460円(公募価格比:+50円)

トントン

ニューロン様(2022/09/11) スタンス:(S) BB期間終了前

予想値:1,560円(公募価格比:+150円)

キットカット食いながら予想

ベイジアン様(2022/09/11) スタンス:(C) BB期間終了前

予想値:1,450円(公募価格比:+40円)

札アで吸収4億はシンドイ

ラスタ様(2022/09/11) スタンス:(B) BB期間終了前

予想値:1,750円(公募価格比:+340円)

ややプラスぐらいには期待してもいいのでは

ペプチド様(2022/09/11) スタンス:(B) BB期間終了前

予想値:1,900円(公募価格比:+490円)

人気業態

DCT様(2022/09/11) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:+290円)

北海道から日本のクラウドビジネスを支える会社

二次微分様(2022/09/11) スタンス:(B) BB期間終了前

予想値:1,800円(公募価格比:+390円)

てけとー予想

リコピン様(2022/09/11) スタンス:(A) BB期間終了前

予想値:2,500円(公募価格比:+1,090円)

人気のSaaS関連で安心安全

ユークリッド様(2022/09/10) スタンス:(A) BB期間終了前

予想値:2,000円(公募価格比:+590円)

地合い良い感じ♪

ハリス様(2022/09/10) スタンス:(B) BB期間終了前

予想値:1,600円(公募価格比:+190円)

アンビシャスだけどちょっとは上がる

アナグリフ様(2022/09/10) スタンス:(D) BB期間終了前

予想値:1,297円(公募価格比:-113円)

地方はパス

ペリドット様(2022/09/10) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+1,590円)

2倍いくよ

米国財政破綻様(2022/09/10) スタンス:(D) BB期間終了前

予想値:1,100円(公募価格比:-310円)

ピタリ賞

だるたにあん様(2022/09/10) スタンス:(B) BB期間終了前

予想値:1,800円(公募価格比:+390円)

発行数少なく、1800円は行くような気がする

k&k様(2022/09/10) スタンス:(C) BB期間終了前

予想値:1,570円(公募価格比:+160円)

評価が分かれるとみる。無難な予想をしてみました。

みよぶー様(2022/09/10) スタンス:(C) BB期間終了前

予想値:1,350円(公募価格比:-60円)

サッポロはきびしい

愛読者様(2022/09/09) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:+90円)

地方なので

parms様(2022/09/09) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:+90円)

札証だし。いまいち

dai様(2022/09/09) スタンス:(B) BB期間終了前

予想値:2,150円(公募価格比:+740円)

規模が大きいが業種業績が良いので期待!

nano様(2022/09/09) スタンス:(C) BB期間終了前

予想値:1,410円(公募価格比:±0円)

ぴたり賞

まつ様(2022/09/08) スタンス:(B) BB期間終了前

予想値:1,580円(公募価格比:+170円)

爆上げを期待します。

かっきー様(2022/09/08) スタンス:(B) BB期間終了前

予想値:2,109円(公募価格比:+699円)

頭打ちかと。

IPO投資家様(2022/09/08) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:-10円)

中長期で持てば良い感じ。

ザラ場で公募価格以下で購入狙っても良いが、IPO当選したら、縁があったということで、購入するつもり。

ザラ場で公募価格以下で購入狙っても良いが、IPO当選したら、縁があったということで、購入するつもり。

ダングラ様(2022/09/07) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:+90円)

地方上場じゃなければ欲しかった

スティンガー様(2022/09/07) スタンス:(C) BB期間終了前

予想値:1,480円(公募価格比:+70円)

一応数千円はプラスと予想しますが、どれくらい買いが入るか読めないです。

UG様(2022/09/07) スタンス:(D) BB期間終了前

予想値:1,350円(公募価格比:-60円)

地方だし規模に対し売り圧が高い。パス。

haru様(2022/09/07) スタンス:(B) BB期間終了前

予想値:1,650円(公募価格比:+240円)

上がる方に一票!

hal様(2022/09/07) スタンス:(C) BB期間終了前

予想値:1,550円(公募価格比:+140円)

微妙です。。

my20001様(2022/09/06) スタンス:(S) BB期間終了前

予想値:1,590円(公募価格比:+180円)

札証なのがどう出るかですね

グリッド様(2022/09/06) スタンス:(B) BB期間終了前

予想値:1,655円(公募価格比:+245円)

良いと思うよ。

レモンパン様(2022/09/06) スタンス:(C) BB期間終了前

予想値:1,430円(公募価格比:+20円)

ギリギリ割れないか。

色違いのベトベトン様(2022/09/05) スタンス:(C) BB期間終了前

予想値:1,410円(公募価格比:±0円)

全く解らないFPパートナー次第な気がする

アルファルファ様(2022/09/04) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:+90円)

東京の会社が札証は違和感

たー様(2022/09/03) スタンス:(なし) BB期間終了前

予想値:1,710円(公募価格比:+300円)

べとこん様(2022/09/01) スタンス:(C) BB期間終了前

予想値:1,520円(公募価格比:+110円)

はたして?

hakio様(2022/08/31) スタンス:(B) BB期間終了前

予想値:1,357円(公募価格比:-53円)

good campany

ボケモン様(2022/08/28) スタンス:(D) メルアドなし BB期間終了前

予想値:1,010円(公募価格比:-400円)

3社同時上場、そして翌日も2社同時となれば埋もれてしまうのではないか

パス

パス

とよしん様(2022/08/26) スタンス:(B) BB期間終了前

予想値:1,690円(公募価格比:+280円)

業績のいいので、多少プラスで。

きむ様(2022/08/25) スタンス:(B) BB期間終了前

予想値:1,700円(公募価格比:+290円)

少し上かな

ハゲ島様(2022/08/24) スタンス:(D) BB期間終了前

予想値:1,130円(公募価格比:-280円)

地方だし、単独ではなくなったのでかなり厳しそう

みのボンタ様(2022/08/24) スタンス:(C) BB期間終了前

予想値:1,410円(公募価格比:±0円)

札証アンビシャス上場でわ

マック様(2022/08/23) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-210円)

アンビシャス上場なので道民としては申し込むが、公募割れかなあと思う。

自分の初値予想が公募価格なら間違いなくほしいが、、、

自分の初値予想が公募価格なら間違いなくほしいが、、、

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。