マイクロアドの概要

マイクロアドのIPO(新規上場)日程関連

| 仮条件決定日 | 2022/06/09 (木) |

|---|---|

| BB期間 | 開始: 2022/06/13 (月) ~ 終了: 2022/06/17 (金) |

| 公募価格決定 | 2022/06/20 (月) |

| 購入申込期間 | 開始: 2022/06/21 (火) ~ 終了: 2022/06/24 (金) |

| 上場予定日 | 2022/06/29 (水) |

マイクロアドのIPO(新規上場)基本情報

| 公募株式数 | 総計:2,314,000株 (公募:669,000株 / 売出:1,645,000株)売出株式比率:71.1% |

|---|---|

| O.A.分 | 347,100株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 8,921,000株 (上場時、公募株数含む) |

| OR | 29.8% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,380円 |

| 仮条件価格 | 1,300~1,410円 (変動率:-5.8% ~+2.2% 中立 ) |

| 公募価格 | 1,410円 (想定価格との差:+30円 / +2.2% ) |

| IPOの資金用途 | データソリューションサービスにおける人材の採用費、システム開発資金 |

マイクロアドのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,380円 | 1,410円 +30円 |

1,290円

-120円 |

843円

分割 3倍 (+1,239円) |

| 変化率 | +2.2% | -8.5% | +96.0% | |

| 吸収金額 | 36.7億円 | 37.5億円 +0.79億円 |

34.3億円 -3.1億円 |

|

| 時価総額 | 123億円 | 125億円 +2.67億円 |

115億円 -10億円 |

234億円 +119億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

マイクロアドの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | マイクロアド |

|---|---|

| 所在地 | 東京都渋谷区桜丘町20番1号 |

| 設立 | 2007年07月02日 |

| 従業員数 | 362人 |

| 監査法人 | 有限責任監査法人トーマツ |

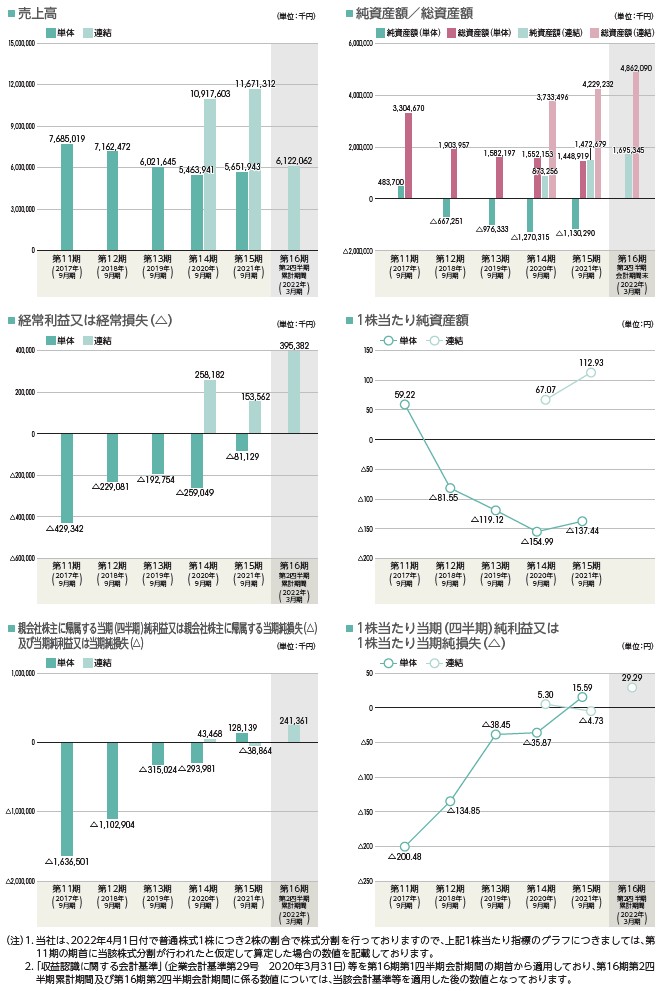

マイクロアドの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2017/09 (単・11期) |

7,685,019 | -429,342 | -1,636,501 | 483,700 3,304,670 |

| 2018/09 (単・12期) |

7,162,472 -6.8% |

-229,081 -46.6% |

-1,102,904 -32.6% |

667,251 1,903,957 |

| 2019/09 (単・13期) |

6,021,645 -15.9% |

-192,754 -15.9% |

-315,024 -71.4% |

976,333 1,582,197 |

| 2020/09 (単・14期) |

5,463,941 -9.3% |

-259,049 34.4% |

-293,981 -6.7% |

1,270,315 1,552,153 |

| 2021/09 (単・15期) |

5,651,943 3.4% |

-81,129 -68.7% |

128,139 -143.6% |

1,130,290 1,448,919 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2020/09 (連・14期) |

10,917,603 | 258,182 | 43,468 | 873,256 3,733,496 |

| 2021/09 (連・15期) |

11,671,312 6.9% |

153,562 -40.5% |

-38,864 -189.4% |

1,472,679 4,229,232 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/09(単・11期) | -400.97 | 118.44 | 0 |

| 2018/09(単・12期) | -269.70 | -163.10 | 0 |

| 2019/09(単・13期) | -76.90 | -238.25 | 0 |

| 2020/09(単・14期) | -35.87 | -154.99 | 0 |

| 2021/09(単・15期) | 15.59 | -137.44 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2020/09(連・14期) | 5.30 | 67.07 | -- |

| 2021/09(連・15期) | -4.73 | 112.93 | -- |

| 予想PER | 89.03倍 (2022/09連・参考EPS:15.50・想定価格1,380円ベース) |

|---|---|

| 予想配当 | 0.00円(2022/09) |

マイクロアドの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 株式会社サイバーエージェント | 5,202,800 (750,000:14.4%) |

57.45 | 180日 |

| ソフトバンク株式会社 | 1,630,000 (815,000:50.0%) |

18.00 | 90日 |

| 株式会社SWAY | 650,000 (80,000:12.3%) |

7.18 | 180日 |

| SCSK株式会社 | 411,200 | 4.54 | 180日 |

| 田中 宏幸 | 166,000 | 1.83 | 180日 |

| その他42名 | 151,200 | 1.67 | |

| 渡辺 健太郎 | 150,000 | 1.66 | 180日 |

| マイクロアド従業員持株会 | 142,800 | 1.58 | |

| 穴原 誠一郎 | 88,000 | 0.97 | 180日 |

| 榎原 良樹 | 60,200 | 0.66 | 180日 |

| 既存株主総計(44) | 9,056,200 | 100 | 対象 6,713,200株 カバー率 90.58% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

マイクロアドのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2014-11-01 | 186,000 | 425 | (自)2016-11-02~(至)2024-11-01 |

| 2017-12-19 | 18,000 | 2,455 | (自)2019-12-20~(至)2027-12-19 |

| 2018-07-04 | 15,000 | 2,455 | (自)2020-07-05~(至)2028-07-04 |

| 2020-12-09 | 394,000 | 882 | (自)2022-12-10~(至)2030-12-09 |

| 2021-12-09 | 194,800 | 882 | (自)2023-12-10~(至)2031-12-09 |

| SO総計(5) | 807,800 | 上場時算入 | 219,000株 |

マイクロアドの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,600円 (想定価格比: +220円/+15.9%) |

| 直前予想 (上場前) |

1,600円 (公募比: +190円/+13.5%) |

| 初値 | 1,290円 (公募比: -120円/-8.5%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

待望のSBI証券主幹事案件。業種はアドテク関連。

少し前まではよく儲かっていて人気業種だったが、最近は業績推移を見ても下り坂で注意が必要。

こちらはデータマーケティングにシフトしていて再浮上が特徴か?

すでに15期を超えていて、売上には成長性を感じづらい。そこにやや見込まれた価格設定なので過信は禁物な銘柄。

6月末の上場は資金分散もあり、吸収規模的にも初値は足元をすくわれる可能性。

とりあえず第一印象は期待のB評価にするが、BBスタンス時にC評価になる可能性あり。

少し前まではよく儲かっていて人気業種だったが、最近は業績推移を見ても下り坂で注意が必要。

こちらはデータマーケティングにシフトしていて再浮上が特徴か?

すでに15期を超えていて、売上には成長性を感じづらい。そこにやや見込まれた価格設定なので過信は禁物な銘柄。

6月末の上場は資金分散もあり、吸収規模的にも初値は足元をすくわれる可能性。

とりあえず第一印象は期待のB評価にするが、BBスタンス時にC評価になる可能性あり。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

SBI証券主幹事のアドテク関連。6月のSBI証券主幹事IPOはこの1社のみ。

人によって注目度の評価が分かれやすそう。

6月末の上場ラッシュが落ち着いた単独上場。

通常のIPO地合いではなんとかなりそうなのだが、地合い悪化だと厳しそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年9月度、連結予想EPSは15.5円。

想定価格1,380円から計算される予想PERは約89.03倍。

少し前からの人気業種で事業転換もうまく進んでいるようだが、

それにしてもやや見込まれた想定価格で割高感を感じる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約36.7億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場。主幹事はSBI証券。

売出株式比率71.1%と売出多め。オファリング・レシオは高めの標準範囲。

売出元は親会社サイバーエージェントやソフトバンクなど。

ロックアップは価格解除要件なしで、それなりに掛かりが良い。

またVCなどからの出資がなく、大株主からの追加売りぐらいが先々の売り圧力。

ストック・オプションの未行使残は差し当たって425円、18.6万株が目安か?

割合から見たら妥当なレベルと言える。

吸収金額40億弱で、やや割高感のある価格設定。

少し足元をすくわれる可能性も考えておきたいところ。決して需給面は良くない。

4.業種…人気化しそうな業種か?魅力があるかなど

人気の高いアドテク関連に、最近ではAI駆使のデータドリブン的な分野が伸びている模様。

儲けに関しても期数15期近くてやや伸び悩んでいたところに反転攻勢が見えている。

他にも上場企業であるアドテク関連と見るか?ビッグデータやAIを駆使したデータ活用事業と見るかで、

全く評価が変わってきそう。今回の上場にあたっては後者を存分にアピールしているように見える。

5.評価…総合的評価や特記的事項を含める

6月のSBI証券主幹事案件で注目を集めそうだが、

安心してB以上の評価が付けにくいIPOスペック。

とりあえずB評価とするが、B評価でも公募割れするならこの銘柄ぐらい自信がない部分が多い。

特に吸収規模と見込まれた価格設定は、危険度アップの要因。

どっちに転ぶか分からなくても「踊らにゃ損損」レベルで参加姿勢をBレベルとする。

枚数が多く、主幹事ではセット配分の模様も分からず、チャレンジポイントの攻め具合も難しい。

裏の裏をかいたりといろいろ思惑が分かれそうな銘柄。

何と言っても6月下旬のIPOが全体的にパッとしない銘柄が多いために相対的に評価が上る可能性もある。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

SBI証券主幹事のアドテク関連。6月のSBI証券主幹事IPOはこの1社のみ。

人によって注目度の評価が分かれやすそう。

6月末の上場ラッシュが落ち着いた単独上場。

通常のIPO地合いではなんとかなりそうなのだが、地合い悪化だと厳しそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年9月度、連結予想EPSは15.5円。

想定価格1,380円から計算される予想PERは約89.03倍。

少し前からの人気業種で事業転換もうまく進んでいるようだが、

それにしてもやや見込まれた想定価格で割高感を感じる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約36.7億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場。主幹事はSBI証券。

売出株式比率71.1%と売出多め。オファリング・レシオは高めの標準範囲。

売出元は親会社サイバーエージェントやソフトバンクなど。

ロックアップは価格解除要件なしで、それなりに掛かりが良い。

またVCなどからの出資がなく、大株主からの追加売りぐらいが先々の売り圧力。

ストック・オプションの未行使残は差し当たって425円、18.6万株が目安か?

割合から見たら妥当なレベルと言える。

吸収金額40億弱で、やや割高感のある価格設定。

少し足元をすくわれる可能性も考えておきたいところ。決して需給面は良くない。

4.業種…人気化しそうな業種か?魅力があるかなど

人気の高いアドテク関連に、最近ではAI駆使のデータドリブン的な分野が伸びている模様。

儲けに関しても期数15期近くてやや伸び悩んでいたところに反転攻勢が見えている。

他にも上場企業であるアドテク関連と見るか?ビッグデータやAIを駆使したデータ活用事業と見るかで、

全く評価が変わってきそう。今回の上場にあたっては後者を存分にアピールしているように見える。

5.評価…総合的評価や特記的事項を含める

6月のSBI証券主幹事案件で注目を集めそうだが、

安心してB以上の評価が付けにくいIPOスペック。

とりあえずB評価とするが、B評価でも公募割れするならこの銘柄ぐらい自信がない部分が多い。

特に吸収規模と見込まれた価格設定は、危険度アップの要因。

どっちに転ぶか分からなくても「踊らにゃ損損」レベルで参加姿勢をBレベルとする。

枚数が多く、主幹事ではセット配分の模様も分からず、チャレンジポイントの攻め具合も難しい。

裏の裏をかいたりといろいろ思惑が分かれそうな銘柄。

何と言っても6月下旬のIPOが全体的にパッとしない銘柄が多いために相対的に評価が上る可能性もある。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

マイクロアドへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。マイクロアドの初値予想投票は締め切りました。

現在の読者予想件数:71件

読者予想サマリ 平均値:2,145円 | 中央値:1,650円 | 補正値:1,816円

最高:9,999円 >>>> 最低:890円

最高:9,999円 >>>> 最低:890円

kuro様(2022/06/24) スタンス:(D) BB期間終了後

予想値:1,297円(公募価格比:-113円)

SBIの顧客が…

シロ様(2022/06/24) スタンス:(B) BB期間終了後

予想値:1,700円(公募価格比:+290円)

イツパパ様(2022/06/24) スタンス:(A) BB期間終了後

激予想値:9,999円(公募価格比:+8,589円)

IPO需給は復活している!

ボーナ様(2022/06/23) スタンス:(S) メルアドなし BB期間終了後

予想値:3,000円(公募価格比:+1,590円)

SBI様(2022/06/23) スタンス:(S) BB期間終了後

予想値:2,500円(公募価格比:+1,090円)

hanpa様(2022/06/23) スタンス:(A) BB期間終了後

予想値:2,800円(公募価格比:+1,390円)

umz様(2022/06/23) スタンス:(A) BB期間終了後

予想値:1,960円(公募価格比:+550円)

この程度期待

まいどや様(2022/06/23) スタンス:(D) BB期間終了後

予想値:890円(公募価格比:-520円)

>たばさんさん

サイバーエージェントの親子上場はむしろ相場から嫌われる要素です

ソフトバンクも公募割れでした。

サイバーエージェントの親子上場はむしろ相場から嫌われる要素です

ソフトバンクも公募割れでした。

売り太郎様(2022/06/23) スタンス:(C) メルアドなし BB期間終了後

予想値:1,080円(公募価格比:-330円)

ヤマイチやジャパンの割れ方が気になります。評価低い銘柄は全く資金入らないし

見向きもされてない。上場ラッシュで日程的に胃もたれ感あり。地合いはよくない

見向きもされてない。上場ラッシュで日程的に胃もたれ感あり。地合いはよくない

たばさん様(2022/06/23) スタンス:(なし) メルアドなし BB期間終了後

予想値:1,700円(公募価格比:+290円)

株主構成を見るにサイバーエージェント、ソフトバンクなどあり

かなり期待されてると思います。

同じく株主構成に大手がズラリと並んでいたサスメドに似た動きをするとみてます。

サスメドは事前評価低かったですが株主構成見て初値全力買いで儲けさせてもらいました。

かなり期待されてると思います。

同じく株主構成に大手がズラリと並んでいたサスメドに似た動きをするとみてます。

サスメドは事前評価低かったですが株主構成見て初値全力買いで儲けさせてもらいました。

wizard様(2022/06/23) スタンス:(B) BB期間終了後

予想値:2,490円(公募価格比:+1,080円)

一枚頂戴しました。

期待を込めて。

期待を込めて。

クロネコヤマト様(2022/06/22) スタンス:(S) メルアドなし BB期間終了後

予想値:2,980円(公募価格比:+1,570円)

SIMPLE IS BEST

あおいそら様(2022/06/22) スタンス:(S) BB期間終了後

激予想値:9,900円(公募価格比:+8,490円)

大化け銘柄ですよ

ふう様(2022/06/22) スタンス:(C) BB期間終了後

予想値:1,520円(公募価格比:+110円)

微妙・・・

たか様(2022/06/22) スタンス:(A) BB期間終了後

予想値:2,100円(公募価格比:+690円)

サイバーエイジェント子会社でソフトバンク出資 だけで期待してしまう。

naosan76様(2022/06/21) スタンス:(B) BB期間終了後

予想値:1,480円(公募価格比:+70円)

まる様(2022/06/21) スタンス:(D) メルアドなし BB期間終了後

予想値:1,300円(公募価格比:-110円)

全プレかってくらいに当選や補欠連発してるみたいですね。

地合いも悪いしジャブジャブだし割れる可能性の方が高いのではないでしょうかね。

地合いも悪いしジャブジャブだし割れる可能性の方が高いのではないでしょうかね。

★野様(2022/06/21) スタンス:(C) BB期間終了後

予想値:1,300円(公募価格比:-110円)

私が当選する銘柄は、80%の確率で公募割れしています。

セブン様(2022/06/21) スタンス:(A) BB期間終了後

予想値:2,450円(公募価格比:+1,040円)

CyberAgentとSoftBankを侮ってはいけない。

ここは間違いなく有望である。

ここは間違いなく有望である。

pun様(2022/06/21) スタンス:(B) メルアドなし BB期間終了後

予想値:1,980円(公募価格比:+570円)

唯我独尊様(2022/06/21) スタンス:(C) BB期間終了後

予想値:1,720円(公募価格比:+310円)

ljh様(2022/06/21) スタンス:(A) メルアドなし BB期間終了後

予想値:3,800円(公募価格比:+2,390円)

6月最後の最強銘柄 セカンダリー祭り発生確実

haru様(2022/06/21) スタンス:(B) BB期間終了後

予想値:1,480円(公募価格比:+70円)

土佐様(2022/06/20) スタンス:(A) BB期間終了後

予想値:2,100円(公募価格比:+690円)

これ位かな

ai様(2022/06/20) スタンス:(A) BB期間終了後

予想値:2,000円(公募価格比:+590円)

こんなもん

貴夫パパ様(2022/06/20) スタンス:(A) BB期間終了後

予想値:1,800円(公募価格比:+390円)

みよぶー様(2022/06/19) スタンス:(B) BB期間終了後

予想値:1,350円(公募価格比:-60円)

あまり期待しない方がよいかと

★★★★四星球様(2022/06/17) スタンス:(C) BB期間終了前

予想値:1,410円(公募価格比:±0円)

これくらいかな??どうなることやら。

ララ子様(2022/06/17) スタンス:(D) メルアドなし BB期間終了前

予想値:1,300円(公募価格比:-110円)

売り上げに対して利益少。

成長鈍化したアドテク企業でPER90倍超えの説明がつくのか疑問。

売り出し側に忖度した仮条件とみる。

オーバーアロットメントでなんとか支えきれるかというところでは?

成長鈍化したアドテク企業でPER90倍超えの説明がつくのか疑問。

売り出し側に忖度した仮条件とみる。

オーバーアロットメントでなんとか支えきれるかというところでは?

レモンパン様(2022/06/17) スタンス:(B) BB期間終了前

予想値:1,610円(公募価格比:+200円)

少しは上がってほしいです。

parms様(2022/06/16) スタンス:(A) BB期間終了前

予想値:2,820円(公募価格比:+1,410円)

SBIだからな。

だるたにあん様(2022/06/15) スタンス:(C) BB期間終了前

予想値:1,510円(公募価格比:+100円)

100円くらい上がる程度と思います

スティンガー様(2022/06/14) スタンス:(C) BB期間終了前

予想値:1,460円(公募価格比:+50円)

一応ちょいプラ予想ですが、公募割れする可能性もあるかなと。

かっきー様(2022/06/14) スタンス:(B) BB期間終了前

予想値:2,109円(公募価格比:+699円)

大化けはないだろう。

UG様(2022/06/14) スタンス:(D) BB期間終了前

予想値:1,200円(公募価格比:-210円)

売上右肩下がりだし赤字常習だし、何のために買うのか。

カブール様(2022/06/14) スタンス:(B) BB期間終了前

予想値:1,990円(公募価格比:+580円)

TYO様(2022/06/14) スタンス:(C) BB期間終了前

予想値:1,380円(公募価格比:-30円)

成長期待や利益に比べて割高な気がするので

かぶけ様(2022/06/14) スタンス:(C) BB期間終了前

予想値:2,022円(公募価格比:+612円)

強め予想

ケインザ様(2022/06/13) スタンス:(B) BB期間終了前

予想値:1,570円(公募価格比:+160円)

ちょこっと上がる予想

愛読者様(2022/06/13) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:+290円)

あまりいらんかな

佐伯様(2022/06/13) スタンス:(B) BB期間終了前

予想値:1,690円(公募価格比:+280円)

溜まったSBIのIPOポイント全部使ってたくさん取る!

hal様(2022/06/13) スタンス:(B) BB期間終了前

予想値:1,650円(公募価格比:+240円)

欲しいです!

きたいうす様(2022/06/13) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:-10円)

SBIポイントは不要でしょう。

なりきん様(2022/06/13) スタンス:(C) BB期間終了前

予想値:1,610円(公募価格比:+200円)

これくらい

IPO投資家様(2022/06/13) スタンス:(B) BB期間終了前

予想値:1,527円(公募価格比:+117円)

割れはしないと思うが、高値も付けないと思う。

まつ様(2022/06/13) スタンス:(B) BB期間終了前

予想値:1,650円(公募価格比:+240円)

ポイントは250pぐらい?

haru様(2022/06/13) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:-10円)

これプラスになるん?

プロトタイプ様(2022/06/12) スタンス:(C) BB期間終了前

予想値:1,450円(公募価格比:+40円)

目新しさは無い

GABA様(2022/06/12) スタンス:(D) BB期間終了前

予想値:1,300円(公募価格比:-110円)

ジェイフロンティアの悪夢再び?

ラスタ様(2022/06/12) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+590円)

サイバーエージェントやソフトバンクが株主なので安心ですね

ダングラ様(2022/06/12) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:+90円)

売り出しが多く業績も微妙なので不安

米国財政破綻様(2022/06/12) スタンス:(D) BB期間終了前

予想値:1,300円(公募価格比:-110円)

ピタリ賞

DCT様(2022/06/12) スタンス:(C) BB期間終了前

予想値:1,550円(公募価格比:+140円)

酷い時は公募割れも考慮

マヌカハニー様(2022/06/12) スタンス:(D) BB期間終了前

予想値:1,350円(公募価格比:-60円)

テーマ性が乏しいし成長も無い・・・

七実様(2022/06/11) スタンス:(B) BB期間終了前

予想値:1,700円(公募価格比:+290円)

SBIなのに面白くない案件

ケニー様(2022/06/11) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:+390円)

業種・規模感からも可もなく不可もなく

ぎゃーふぶ様(2022/06/11) スタンス:(C) BB期間終了前

予想値:2,140円(公募価格比:+730円)

これぐらい

境多摩様(2022/06/11) スタンス:(B) BB期間終了前

予想値:1,600円(公募価格比:+190円)

SBIポイント全力投入!

プルキニエ様(2022/06/11) スタンス:(C) BB期間終了前

予想値:1,410円(公募価格比:±0円)

社名にアドがあると微妙案件と感じてしまう

かんらん石様(2022/06/11) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:+90円)

要らないかもしれない

アルファルファ様(2022/06/11) スタンス:(D) BB期間終了前

予想値:1,297円(公募価格比:-113円)

割高&低成長

my20001様(2022/06/10) スタンス:(S) BB期間終了前

予想値:1,920円(公募価格比:+510円)

仮条件が下に長めです

ナリブー様(2022/06/10) スタンス:(C) BB期間終了前

予想値:1,520円(公募価格比:+110円)

こんなもんかな?

少しプラス

少しプラス

色違いのベトベトン様(2022/06/09) スタンス:(C) BB期間終了前

予想値:1,450円(公募価格比:+40円)

この地合いでは厳しいタイプ

山北功様(2022/06/02) スタンス:(C) BB期間終了前

予想値:1,480円(公募価格比:+70円)

あまり期待できそうもない会社

nano様(2022/05/31) スタンス:(B) BB期間終了前

予想値:1,950円(公募価格比:+540円)

これは当たって欲しい

ks様(2022/05/26) スタンス:(S) BB期間終了前

予想値:2,880円(公募価格比:+1,470円)

特記事項はありません。

hakio様(2022/05/26) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+1,590円)

good campany

きむ様(2022/05/26) スタンス:(A) BB期間終了前

予想値:3,000円(公募価格比:+1,590円)

2倍以上

眞由美様(2022/05/26) スタンス:(B) BB期間終了前

予想値:1,650円(公募価格比:+240円)

久しぶりのSBIで上がるとは思うが

ウルトラ山田様(2022/05/26) スタンス:(なし) メルアドなし BB期間終了前

激予想値:9,890円(公募価格比:+8,480円)

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。