ASNOVAの概要

ASNOVAのIPO(新規上場)日程関連

| 仮条件決定日 | 2022/04/04 (月) |

|---|---|

| BB期間 | 開始: 2022/04/06 (水) ~ 終了: 2022/04/12 (火) |

| 公募価格決定 | 2022/04/13 (水) |

| 購入申込期間 | 開始: 2022/04/14 (木) ~ 終了: 2022/04/19 (火) |

| 上場予定日 | 2022/04/21 (木) |

ASNOVAのIPO(新規上場)基本情報

| 公募株式数 | 総計:222,000株 (公募:177,000株 / 売出:45,000株)売出株式比率:20.3% |

|---|---|

| O.A.分 | 33,300株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 1,362,900株 (上場時、公募株数含む) |

| OR | 18.7% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,530円 |

| 仮条件価格 | 1,430~1,630円 (変動率:-6.5% ~+6.5% 中立 ) |

| 公募価格 | 1,630円 (想定価格との差:+100円 / +6.5% ) |

| IPOの資金用途 | 当社がレンタルする足場等の仮設機材の購入に充当する予定 |

ASNOVAのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,530円 | 1,630円 +100円 |

1,499円

-131円 |

525円

分割 8倍 (+2,701円) |

| 変化率 | +6.5% | -8.0% | +180.2% | |

| 吸収金額 | 3.90億円 | 4.16億円 +0.25億円 |

3.82億円 -0.3億円 |

|

| 時価総額 | 20.8億円 | 22.2億円 +1.36億円 |

20.4億円 -1.7億円 |

65.3億円 +44.8億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ASNOVAの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ASNOVA |

|---|---|

| 所在地 | 名古屋市中村区平池町四丁目60番地の12 |

| 設立 | 2013年12月24日 |

| 従業員数 | 108人 |

| 監査法人 | 有限責任監査法人トーマツ |

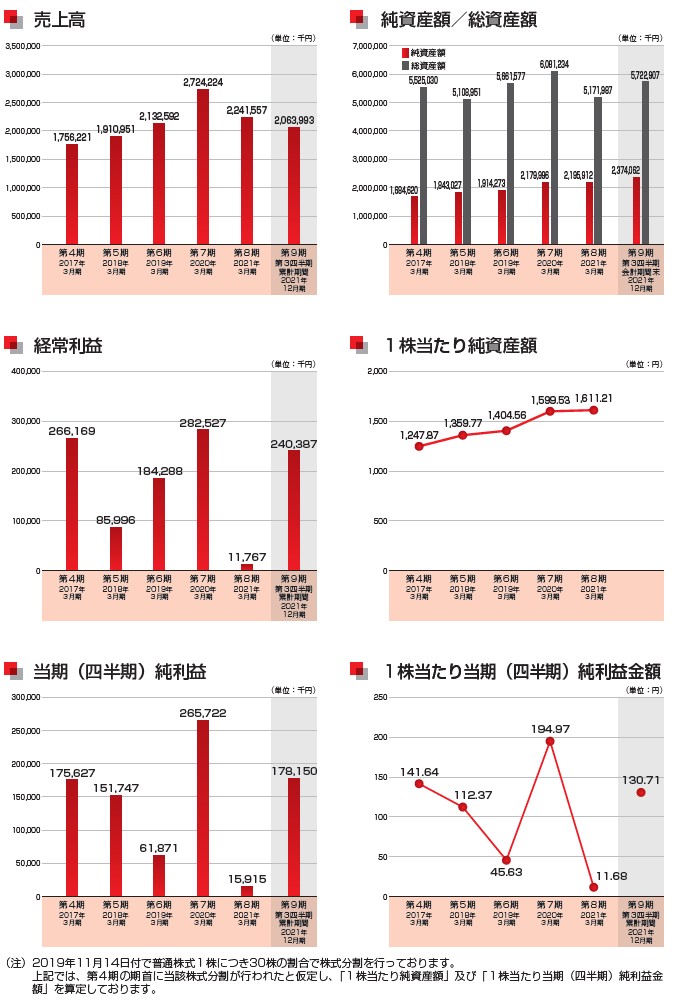

ASNOVAの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2017/03 (単・4期) |

1,756,221 | 266,169 | 175,627 | 1,684,620 5,525,030 |

| 2018/03 (単・5期) |

1,910,951 8.8% |

85,996 -67.7% |

151,747 -13.6% |

1,843,027 5,108,951 |

| 2019/03 (単・6期) |

2,132,592 11.6% |

184,288 114.3% |

61,871 -59.2% |

1,914,273 5,661,577 |

| 2020/03 (単・7期) |

2,724,224 27.7% |

282,527 53.3% |

265,722 329.5% |

2,179,996 6,081,234 |

| 2021/03 (単・8期) |

2,241,557 -17.7% |

11,767 -95.8% |

15,915 -94.0% |

2,195,912 5,171,987 |

| 2022/03 (単・9期) |

2,698,000 20.4% |

309,000 2,526.0% |

217,000 1,263.5% |

0 0 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/03(単・4期) | 4,249.09 | 37,436.00 | 1,000 |

| 2018/03(単・5期) | 3,371.04 | 40,793.00 | 0 |

| 2019/03(単・6期) | 1,368.81 | 42,136.78 | 0 |

| 2020/03(単・7期) | 194.97 | 1,599.53 | 0 |

| 2021/03(単・8期) | 11.68 | 1,611.21 | 0 |

| 2022/03(単・9期) | 159.95 | 1,770.42 | 0 |

| 予想PER | 9.57倍 (2022/03単・参考EPS:159.95・想定価格1,530円ベース) |

|---|---|

| 予想PBR | 0.86倍 (2022/03単・参考BPS:1,770.42・想定価格1,530円ベース) |

| 予想配当 | --(2022/03) |

ASNOVAの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 一般社団法人 ニチレン | 716,550 | 52.48 | 180日 |

| 上田桂司 | 634,950 (45,000:7.1%) |

46.51 | 180日 |

| ASNOVA従業員持株会 | 12,900 | 0.94 | |

| 森下哲 | 900 | 0.07 | 180日 |

| 既存株主総計(4) | 1,365,300 | 100 | 対象 1,307,400株 カバー率 99.02% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

ASNOVAのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2018-02-28 | 2,400 | 1,234 | (自)2020-03-01~(至)2028-02-28 |

| SO総計(1) | 2,400 | 上場時算入 | 2,400株 |

ASNOVAの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,650円 (想定価格比: +120円/+7.8%) |

| 直前予想 (上場前) |

1,550円 (公募比: -80円/-4.9%) |

| 初値 | 1,499円 (公募比: -131円/-8.0%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

名証ネクスト市場への初上場。名証市場再編後初というのは意識されるか?

事業は地味な建設足場レンタル・販売サービス。IPOらしさはない。

正に建設需要に左右されそうな事業形態なため成長性よりも割安感や景況感で評価されそう。想定価格では若干割安感も、買い人気を誘うほどかは微妙な程度。

4月下旬というタイミングでの地合いを判断しての参加姿勢になりそう。こういう案件が公募割れせず程よい初値微プラスになるようなIPO地合いに早くなって欲しいか?

事業は地味な建設足場レンタル・販売サービス。IPOらしさはない。

正に建設需要に左右されそうな事業形態なため成長性よりも割安感や景況感で評価されそう。想定価格では若干割安感も、買い人気を誘うほどかは微妙な程度。

4月下旬というタイミングでの地合いを判断しての参加姿勢になりそう。こういう案件が公募割れせず程よい初値微プラスになるようなIPO地合いに早くなって欲しいか?

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

名証市場再編後、ネクスト市場第一号IPO。

事業は仮設機材(足場など)のレンタルサービス業。ワンストップサービスが特徴。

セクターはサービス業。地方市場、単独上場の地味系案件扱いでどこまで?

主幹事も東海東京証券で、地味系を今後はうまく初値プラスで迎えられるか?

2.割安性…PER,PBRなど財務情報、価格設定から

2022年3月度、単体予想EPSは159.95円。

想定価格1,530円から計算される予想PERは約9.57倍。

予想PER/PBR的にも割安感あり。

ただ、新興市場で割安放置の銘柄もごろごろしている中では重要視されにくいか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約3.9億円(想定価格ベースOA分含む)の小型IPO。

上場市場は名証ネクスト市場。主幹事は東海東京証券。

公募売出比は4:1程度で公募が多い。オファリングレシオは標準範囲。

既存株主は少なく公募株にはやや希少性を感じるか?

事業の広がりに期待を寄せたい人はIPO(上場時)で買いたいところ。

ベンチャーキャピタルからの出資は見当たらない。

ストックオプションの未行使残は2400株と極小。

需給面は問題なしというか良好だが、名証ネクスト市場での買いがどの程度入るか?というところ。

一応、市場再編後初登場ということで、ご祝儀相場的なものも来て欲しいところ。

4.業種…人気化しそうな業種か?魅力があるかなど

事業はレンタルサービス業で目新しさはない。ただ建築需要などの高まりはあることから伸びはありそうな業種。

在庫をあまり抱えず大きく展開していくには上場メリットはあるタイプの業種と見る。

初値の魅力は欠けるかもしれないが、IPOの公募時での公募株の魅力はそれなりに高いと見る。

地方上場から何年かかけて成長して東証にも上場するといった展開になって欲しい。

5.評価…総合的評価や特記的事項を含める

初値向きのIPOではないけれど、公募株の魅力は多少あると感じる。

足場のレンタルサービスの向こう数年の成長性を鑑みて、ここで上場する会社に魅力を感じるか?だろう。

東海東京証券は地味系案件上場で公募割れを出しているだけに、

巻き返したいところだが、主幹事の思惑よりも名証への買いの量が厳しそうな部分が初値に響くか?

初値どうこうよりも長期的に考えれば、投資リターンが見込めそうなIPOという印象で、

BBスタンスの最終総合評価はCとするが、中長期では面白みがあると感じる。

(もちろん中長期なら公募株でなく、上場後でも間に合うポイントもありそう)

気を張って公募株を頂くと言うほどでもなさそう。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

名証市場再編後、ネクスト市場第一号IPO。

事業は仮設機材(足場など)のレンタルサービス業。ワンストップサービスが特徴。

セクターはサービス業。地方市場、単独上場の地味系案件扱いでどこまで?

主幹事も東海東京証券で、地味系を今後はうまく初値プラスで迎えられるか?

2.割安性…PER,PBRなど財務情報、価格設定から

2022年3月度、単体予想EPSは159.95円。

想定価格1,530円から計算される予想PERは約9.57倍。

予想PER/PBR的にも割安感あり。

ただ、新興市場で割安放置の銘柄もごろごろしている中では重要視されにくいか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約3.9億円(想定価格ベースOA分含む)の小型IPO。

上場市場は名証ネクスト市場。主幹事は東海東京証券。

公募売出比は4:1程度で公募が多い。オファリングレシオは標準範囲。

既存株主は少なく公募株にはやや希少性を感じるか?

事業の広がりに期待を寄せたい人はIPO(上場時)で買いたいところ。

ベンチャーキャピタルからの出資は見当たらない。

ストックオプションの未行使残は2400株と極小。

需給面は問題なしというか良好だが、名証ネクスト市場での買いがどの程度入るか?というところ。

一応、市場再編後初登場ということで、ご祝儀相場的なものも来て欲しいところ。

4.業種…人気化しそうな業種か?魅力があるかなど

事業はレンタルサービス業で目新しさはない。ただ建築需要などの高まりはあることから伸びはありそうな業種。

在庫をあまり抱えず大きく展開していくには上場メリットはあるタイプの業種と見る。

初値の魅力は欠けるかもしれないが、IPOの公募時での公募株の魅力はそれなりに高いと見る。

地方上場から何年かかけて成長して東証にも上場するといった展開になって欲しい。

5.評価…総合的評価や特記的事項を含める

初値向きのIPOではないけれど、公募株の魅力は多少あると感じる。

足場のレンタルサービスの向こう数年の成長性を鑑みて、ここで上場する会社に魅力を感じるか?だろう。

東海東京証券は地味系案件上場で公募割れを出しているだけに、

巻き返したいところだが、主幹事の思惑よりも名証への買いの量が厳しそうな部分が初値に響くか?

初値どうこうよりも長期的に考えれば、投資リターンが見込めそうなIPOという印象で、

BBスタンスの最終総合評価はCとするが、中長期では面白みがあると感じる。

(もちろん中長期なら公募株でなく、上場後でも間に合うポイントもありそう)

気を張って公募株を頂くと言うほどでもなさそう。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

ASNOVAへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ASNOVAの初値予想投票は締め切りました。

現在の読者予想件数:56件

読者予想サマリ 平均値:1,614円 | 中央値:1,585円 | 補正値:1,614円

最高:2,500円 >>>> 最低:1,023円

最高:2,500円 >>>> 最低:1,023円

ゆきこじ様(2022/04/19) スタンス:(D) BB期間終了後

予想値:1,410円(公募価格比:-220円)

meg様(2022/04/19) スタンス:(D) BB期間終了後

予想値:1,630円(公募価格比:±0円)

手数料分マイナス予想です

みねちゃん様(2022/04/17) スタンス:(C) BB期間終了後

予想値:1,700円(公募価格比:+70円)

東海東京で当選しましたが、某ブログではAIによる初値予想値が3370円でした。

チョット信じ難いですが、果たしてどうなることやら。

チョット信じ難いですが、果たしてどうなることやら。

レモン様(2022/04/16) スタンス:(B) BB期間終了後

予想値:2,055円(公募価格比:+425円)

アスノバ様(2022/04/16) スタンス:(D) BB期間終了後

予想値:1,560円(公募価格比:-70円)

ちょい割れ予測で

あやじゅん様(2022/04/16) スタンス:(B) BB期間終了後

予想値:1,730円(公募価格比:+100円)

期待を込めて

たつお様(2022/04/14) スタンス:(C) BB期間終了後

予想値:1,590円(公募価格比:-40円)

微妙。初値は期待しない。上場後の配当発表に期待。

TACA様(2022/04/14) スタンス:(S) BB期間終了後

予想値:2,500円(公募価格比:+870円)

かぶけ様(2022/04/13) スタンス:(C) BB期間終了後

予想値:1,499円(公募価格比:-131円)

ベタ予想

とも様(2022/04/13) スタンス:(D) BB期間終了後

予想値:1,470円(公募価格比:-160円)

オファリングレシオが低いけれど‥業績が微妙であまり人気もないかなーと思いました

kuro様(2022/04/12) スタンス:(C) BB期間終了前

予想値:1,670円(公募価格比:+40円)

公募価格に手数料ぐらいかな

TYO様(2022/04/12) スタンス:(C) BB期間終了前

予想値:1,570円(公募価格比:-60円)

公募価格に一歩届かない予想です

プルキニエ様(2022/04/12) スタンス:(C) BB期間終了前

予想値:1,550円(公募価格比:-80円)

小型ってだけ以外特筆するところが無い

k&k様(2022/04/11) スタンス:(D) BB期間終了前

予想値:1,400円(公募価格比:-230円)

仮条件を下回ると予想します。

タカ様(2022/04/11) スタンス:(C) BB期間終了前

予想値:1,585円(公募価格比:-45円)

だるたにあん様(2022/04/11) スタンス:(C) BB期間終了前

予想値:1,620円(公募価格比:-10円)

一歩手前で決着かな

parms様(2022/04/11) スタンス:(C) BB期間終了前

予想値:1,610円(公募価格比:-20円)

どうして上場するのか理解できない。

ニューロン様(2022/04/10) スタンス:(C) BB期間終了前

予想値:1,750円(公募価格比:+120円)

初日はIPOとは思えないぐらいの出来高になる

lcms様(2022/04/10) スタンス:(C) BB期間終了前

予想値:1,900円(公募価格比:+270円)

配当が無いのが残念

ベクタ様(2022/04/10) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:+70円)

公募前後

コラゲC様(2022/04/10) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:-30円)

買いが残念なぐらい少ないと見ます

UG様(2022/04/09) スタンス:(D) BB期間終了前

予想値:1,350円(公募価格比:-280円)

利益も安定していないし、配当も無い。これで市場の割安株と比べられても閉口。

スティンガー様(2022/04/09) スタンス:(D) BB期間終了前

予想値:1,601円(公募価格比:-29円)

パスが無難かなと思います。

リコピン様(2022/04/09) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:-130円)

地味で名N

これは駄目だーーー

これは駄目だーーー

カルマン様(2022/04/09) スタンス:(D) BB期間終了前

予想値:1,483円(公募価格比:-147円)

最弱の一角

DCT様(2022/04/09) スタンス:(C) BB期間終了前

予想値:1,650円(公募価格比:+20円)

駅弁代ぐらいには・・

マヌカハニー様(2022/04/09) スタンス:(B) BB期間終了前

予想値:1,800円(公募価格比:+170円)

小粒案件!

豚毛様(2022/04/09) スタンス:(C) BB期間終了前

予想値:1,560円(公募価格比:-70円)

名証はあかんやろ、昔痛い目にあったわ

hakio様(2022/04/09) スタンス:(C) BB期間終了前

予想値:1,584円(公募価格比:-46円)

good campany

米国財政破綻様(2022/04/09) スタンス:(D) BB期間終了前

予想値:1,100円(公募価格比:-530円)

ピタリ賞

愛読者様(2022/04/08) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:-30円)

多少上にいけばいい方かと

ぎゃーふぶ様(2022/04/08) スタンス:(D) BB期間終了前

予想値:1,550円(公募価格比:-80円)

ぱす

かっきー様(2022/04/08) スタンス:(B) BB期間終了前

予想値:2,439円(公募価格比:+809円)

じわじわかな。

waikazu様(2022/04/07) スタンス:(D) BB期間終了前

予想値:1,380円(公募価格比:-250円)

今回はパスします

たかべぇ様(2022/04/07) スタンス:(C) BB期間終了前

予想値:1,780円(公募価格比:+150円)

割安なので割れずに、ちょい上予想。

hal様(2022/04/07) スタンス:(C) BB期間終了前

予想値:1,645円(公募価格比:+15円)

微妙です。。

レモンパン様(2022/04/07) スタンス:(C) BB期間終了前

予想値:1,650円(公募価格比:+20円)

割れないような気もします。

GC様(2022/04/07) スタンス:(D) BB期間終了前

予想値:1,023円(公募価格比:-607円)

どうかな

御影屋人様(2022/04/07) スタンス:(D) BB期間終了前

予想値:1,550円(公募価格比:-80円)

地方上場地味案件。

ハムスターおじさん様(2022/04/06) スタンス:(D) BB期間終了前

予想値:1,548円(公募価格比:-82円)

公募割れの予感

IPO投資家様(2022/04/06) スタンス:(C) BB期間終了前

予想値:1,710円(公募価格比:+80円)

ネクスト1号のご祝儀相場に期待&割安?

haru様(2022/04/06) スタンス:(C) BB期間終了前

予想値:1,580円(公募価格比:-50円)

危険な冒険するより、ここでの2000円ギフト狙いの方が安全!

ダングラ様(2022/04/06) スタンス:(C) BB期間終了前

予想値:1,630円(公募価格比:±0円)

IPO映えしない

ルイコスタ様(2022/04/06) スタンス:(D) BB期間終了前

予想値:1,300円(公募価格比:-330円)

吸収金額が超小粒だが名Nだと厳しいか。

まつ様(2022/04/06) スタンス:(D) BB期間終了前

予想値:1,580円(公募価格比:-50円)

公募割れを予想。

my20001様(2022/04/05) スタンス:(S) BB期間終了前

予想値:1,840円(公募価格比:+210円)

名Nって、ネクストなんですね

ケニー様(2022/04/04) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+370円)

マネーゲーム勃発!

色違いのベトベトン様(2022/04/04) スタンス:(D) BB期間終了前

予想値:1,530円(公募価格比:-100円)

流石の東海もここは意地で上限→公募割れの流れ

このもん様(2022/04/04) スタンス:(C) BB期間終了前

予想値:1,630円(公募価格比:±0円)

よく考えますがたぶんパスです

ペリドット様(2022/04/04) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:-230円)

市場もダメだし業種も地味

チマサンチュ様(2022/04/04) スタンス:(D) BB期間終了前

予想値:1,499円(公募価格比:-131円)

名証は資金来ないよ

★★★★四星球様(2022/03/23) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:-130円)

これくらいかな??

カヌー様(2022/03/20) スタンス:(C) BB期間終了前

予想値:1,590円(公募価格比:-40円)

売上安定しているようだし、割れない。

備前守様(2022/03/19) スタンス:(D) BB期間終了前

予想値:1,450円(公募価格比:-180円)

厳しい!

駅前留学様(2022/03/19) スタンス:(D) BB期間終了前

予想値:1,480円(公募価格比:-150円)

スルーです。

きむ様(2022/03/18) スタンス:(B) BB期間終了前

予想値:1,800円(公募価格比:+170円)

そこそこ上がるかな

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。

パス