ビーウィズの概要

[9216] : ビーウィズ

市場:東1 (サービス業)

事業内容:自社開発のクラウド型PBX「OmniaLINK」等のデジタル技術を活用したコンタクトセンター・BPOサービスの提供、および各種AI・DXソリューションの開発・販売

ビーウィズのIPO(新規上場)日程関連

| 仮条件決定日 | 2022/02/09 (水) |

|---|---|

| BB期間 | 開始: 2022/02/14 (月) ~ 終了: 2022/02/18 (金) |

| 公募価格決定 | 2022/02/21 (月) |

| 購入申込期間 | 開始: 2022/02/22 (火) ~ 終了: 2022/02/28 (月) |

| 上場予定日 | 2022/03/02 (水) |

ビーウィズのIPO(新規上場)基本情報

| 公募株式数 | 総計:5,300,000株 (公募:900,000株 / 売出:4,400,000株)売出株式比率:83.0% |

|---|---|

| O.A.分 | 795,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 13,700,000株 (上場時、公募株数含む) |

| OR | 44.5% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,920円 |

| 仮条件価格 | 1,400~1,700円 (変動率:-27.1% ~-11.5% 超弱気 ) |

| 公募価格 | 1,400円 (想定価格との差:-520円 / -27.1% ) |

| IPOの資金用途 | 設備資金及び運転資金 |

ビーウィズのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,920円 | 1,400円 -520円 |

1,320円

-80円 |

1,735円

(+415円) |

| 変化率 | -27.1% | -5.7% | +31.4% | |

| 吸収金額 | 117億円 | 85.3億円 -31億円 |

80.4億円 -4.8億円 |

|

| 時価総額 | 263億円 | 191億円 -71億円 |

180億円 -10億円 |

245億円 +65.0億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ビーウィズの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ビーウィズ |

|---|---|

| 所在地 | 東京都新宿区西新宿三丁目7番1号 |

| 設立 | 2000年05月12日 |

| 従業員数 | 628人 |

| 監査法人 | 有限責任監査法人トーマツ |

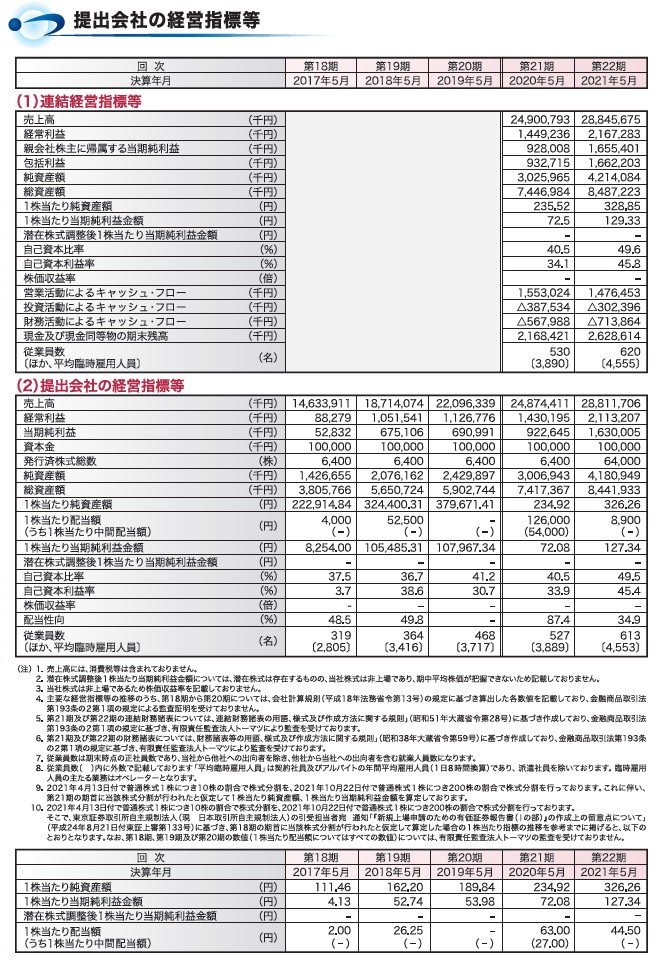

ビーウィズの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2017/05 (単・18期) |

14,633,911 | 88,279 | 52,832 | 1,426,655 3,805,766 |

| 2018/05 (単・19期) |

18,714,074 27.9% |

1,051,541 1,091.2% |

675,106 1,177.8% |

2,076,162 5,650,724 |

| 2019/05 (単・20期) |

22,096,339 18.1% |

1,126,776 7.2% |

690,991 2.4% |

2,429,897 5,902,744 |

| 2020/05 (単・21期) |

24,874,411 12.6% |

1,430,195 26.9% |

922,645 33.5% |

3,006,943 7,417,367 |

| 2021/05 (単・22期) |

28,811,706 15.8% |

2,113,207 47.8% |

1,630,005 76.7% |

4,180,949 8,441,933 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2020/05 (連・21期) |

24,900,793 | 1,449,236 | 928,008 | 3,025,965 7,446,984 |

| 2021/05 (連・22期) |

28,845,675 15.8% |

2,167,283 49.5% |

1,655,401 78.4% |

4,214,084 8,487,223 |

| 2022/02 (連・23期) |

32,473,000 12.6% |

2,545,000 17.4% |

1,673,000 1.1% |

0 0 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/05(単・18期) | 8,254.00 | 222,914.84 | 4,000 |

| 2018/05(単・19期) | 105,485.31 | 324,400.31 | 52,500 |

| 2019/05(単・20期) | 107,967.34 | 379,671.41 | 0 |

| 2020/05(単・21期) | 72.08 | 234.92 | 126,000 |

| 2021/05(単・22期) | 127.34 | 326.26 | 8,900 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2020/05(連・21期) | 72.50 | 235.52 | -- |

| 2021/05(連・22期) | 129.33 | 328.85 | -- |

| 2022/02(連・23期) | 128.49 | 504.89 | -- |

| 予想PER | 14.94倍 (2022/02連・参考EPS:128.49・想定価格1,920円ベース) |

|---|---|

| 予想PBR | 3.80倍 (2022/02連・参考BPS:504.89・想定価格1,920円ベース) |

| 予想配当 | 42.76円(2022/02) |

ビーウィズの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 株式会社パソナグループ | 12,800,000 (4,400,000:34.4%) |

92.15 | 360日 |

| 森本 宏一 | 200,000 | 1.44 | |

| 飯島 健二 | 160,000 | 1.15 | |

| 北島 洋美 | 25,400 | 0.18 | |

| 八木 哲 | 25,400 | 0.18 | |

| 伊東 雅彦 | 25,400 | 0.18 | |

| 竹川 信之 | 25,400 | 0.18 | |

| 杉村 元 | 25,400 | 0.18 | |

| 酒井 匡 | 25,400 | 0.18 | |

| 田部井 健一 | 25,400 | 0.18 | |

| 既存株主総計(49) | 13,890,000 | 100 | 対象 8,400,000株 カバー率 88.51% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

ビーウィズのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2021-04-07 | 850,000 | 1,045 | (自)2023-04-23~(至)2031-04-22 |

| 2021-04-07 | 240,000 | 1,045 | (自)2022-09-02~(至)2031-05-10 |

| SO総計(2) | 1,090,000 | 上場時算入 | 0株 |

ビーウィズの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,700円 (想定価格比: -220円/-11.5%) |

| 直前予想 (上場前) |

1,316円 (公募比: -84円/-6.0%) |

| 初値 | 1,320円 (公募比: -80円/-5.7%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

パソナグループ子会社。上場時に多くを売り出すも上場後も親子関係を維持(親子上場)。

東証1部上場、市場再編後はプライム上場予定。

業績堅調で公開価格には多少の割安感あり。業務的にもテレワークでのBPO業務は今後も増えそうなため堅調推移が予想される。

初値は微妙というのが第一印象だが、中長期的に底固く推移しそうで、割安感が出れば買いやすそう。プライム上場予定ということで、上場後も一定数の買い需要は見込まれるか?(そこを狙って公募株から取得という考えもあり)

東証1部上場、市場再編後はプライム上場予定。

業績堅調で公開価格には多少の割安感あり。業務的にもテレワークでのBPO業務は今後も増えそうなため堅調推移が予想される。

初値は微妙というのが第一印象だが、中長期的に底固く推移しそうで、割安感が出れば買いやすそう。プライム上場予定ということで、上場後も一定数の買い需要は見込まれるか?(そこを狙って公募株から取得という考えもあり)

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

BPO(ビジネス・プロセス・アウトソーシング)サービス。

自社でクラウド型PBX「OmniaLINK」を開発し、遠隔地でもサービスできる体制を整えている。

パソナグループ子会社。

市場再編前の東証1部上場(再編後プライム予定)ということでどうでるか?

2.割安性…PER,PBRなど財務情報、価格設定から

2022年2月度、連結予想EPSは128.49円。

想定価格1,920円から計算される予想PERは約14.94倍。

業績は堅調。ただ業務に目新しさはないため今後の成長性は疑問。

仮条件は引き下げてきているもののイグジット案件と見られるため、価格帯の見極めが非常にシビア。

初値から伸びるような銘柄ではなさそう。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約117億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証1部市場(再編後プライム予定)。主幹事はみずほ証券。

東証1部にしては規模感は小さめ。

売出株式比率83%と売り出し多い。売出元はもちろん親会社パソナ。

オファリングレシオはやや高めの水準。

ベンチャーキャピタルからの出資は見当たらない。

またロックアップはパソナのみに360日かかっている模様。小粒ながら他の株主からの追加現金化売はありそう。

ストック・オプションの未行使残は1,045円価格で、行使期間は2022年9月以降から。

IPOに全く買いが入らない地合いでは、どうなるか不透明なところ。

ただし東証一部上場(再編後プライム)で吸収金額100億程度なら、

一定数の指数買い需要なども考慮したら、マザーズ案件よりは別口の買いが入る可能性も。

初値が上がりにくい内容だが、下値も固いレベルの需給状況と見る。

公募株にはやや妙味がないイメージ。

4.業種…人気化しそうな業種か?魅力があるかなど

パソナのアウトソーシングサービスは世間的には悪名もあれば功名もある印象。

働き方改革の点で人材派遣業は、人を労働工数として扱いがち。

一方で現場ではパソナさんの働きに感謝されている部分も多い。

ビーウィズは独自のシステムでテレワーク・在宅ワークが出来る環境を作っていて、

堅調な業績推移からも利用価値が高そうなのは魅力と言える。

5.評価…総合的評価や特記的事項を含める

親会社パソナによる売出IPOで現金化イベント。

悪いIPO地合いでは非常に厳しい船出となりそうだが、仮条件を下げて来てでも上場したい思惑を感じる。

仮条件を大きく下げてきたが、それでも価格が安いかシビアな見方が必要で、

上場後下げたところを買えばよいというのが個人投資家の姿勢か?

一方で最近はマザーズIPOに機関の大きな買いが入らない状況のようだが、

ここは東証1部上場ということで一定数の買い需要は見込まれる。

吸収規模が100億規模で、業績も堅調な会社なら固い銘柄案件として評価されやすい。

一定数の買い需要を期待して、比較的安値で仕込めればといったIPOになりそう。

とはいっても公募参加妙味には欠けるIPOと言えそう。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

BPO(ビジネス・プロセス・アウトソーシング)サービス。

自社でクラウド型PBX「OmniaLINK」を開発し、遠隔地でもサービスできる体制を整えている。

パソナグループ子会社。

市場再編前の東証1部上場(再編後プライム予定)ということでどうでるか?

2.割安性…PER,PBRなど財務情報、価格設定から

2022年2月度、連結予想EPSは128.49円。

想定価格1,920円から計算される予想PERは約14.94倍。

業績は堅調。ただ業務に目新しさはないため今後の成長性は疑問。

仮条件は引き下げてきているもののイグジット案件と見られるため、価格帯の見極めが非常にシビア。

初値から伸びるような銘柄ではなさそう。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約117億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証1部市場(再編後プライム予定)。主幹事はみずほ証券。

東証1部にしては規模感は小さめ。

売出株式比率83%と売り出し多い。売出元はもちろん親会社パソナ。

オファリングレシオはやや高めの水準。

ベンチャーキャピタルからの出資は見当たらない。

またロックアップはパソナのみに360日かかっている模様。小粒ながら他の株主からの追加現金化売はありそう。

ストック・オプションの未行使残は1,045円価格で、行使期間は2022年9月以降から。

IPOに全く買いが入らない地合いでは、どうなるか不透明なところ。

ただし東証一部上場(再編後プライム)で吸収金額100億程度なら、

一定数の指数買い需要なども考慮したら、マザーズ案件よりは別口の買いが入る可能性も。

初値が上がりにくい内容だが、下値も固いレベルの需給状況と見る。

公募株にはやや妙味がないイメージ。

4.業種…人気化しそうな業種か?魅力があるかなど

パソナのアウトソーシングサービスは世間的には悪名もあれば功名もある印象。

働き方改革の点で人材派遣業は、人を労働工数として扱いがち。

一方で現場ではパソナさんの働きに感謝されている部分も多い。

ビーウィズは独自のシステムでテレワーク・在宅ワークが出来る環境を作っていて、

堅調な業績推移からも利用価値が高そうなのは魅力と言える。

5.評価…総合的評価や特記的事項を含める

親会社パソナによる売出IPOで現金化イベント。

悪いIPO地合いでは非常に厳しい船出となりそうだが、仮条件を下げて来てでも上場したい思惑を感じる。

仮条件を大きく下げてきたが、それでも価格が安いかシビアな見方が必要で、

上場後下げたところを買えばよいというのが個人投資家の姿勢か?

一方で最近はマザーズIPOに機関の大きな買いが入らない状況のようだが、

ここは東証1部上場ということで一定数の買い需要は見込まれる。

吸収規模が100億規模で、業績も堅調な会社なら固い銘柄案件として評価されやすい。

一定数の買い需要を期待して、比較的安値で仕込めればといったIPOになりそう。

とはいっても公募参加妙味には欠けるIPOと言えそう。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

ビーウィズへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ビーウィズの初値予想投票は締め切りました。

現在の読者予想件数:75件

読者予想サマリ 平均値:1,610円 | 中央値:1,600円 | 補正値:1,629円

最高:2,549円 >>>> 最低:900円

最高:2,549円 >>>> 最低:900円

take様(2022/02/28) スタンス:(D) BB期間終了後

予想値:1,316円(公募価格比:-84円)

公募割れ確定

あめだよーん様(2022/02/28) スタンス:(B) BB期間終了後

予想値:1,750円(公募価格比:+350円)

数年ぶりに当選。なので、希望も込めて。

バナくん様(2022/02/27) スタンス:(D) BB期間終了後

予想値:1,400円(公募価格比:±0円)

結局、公募同額と予想

菅聖帝様(2022/02/27) スタンス:(D) BB期間終了後

予想値:1,300円(公募価格比:-100円)

誠意すら持たない

俺今月金ねンだわ様(2022/02/27) スタンス:(C) BB期間終了後

予想値:1,316円(公募価格比:-84円)

過去のコールセンターコンタクトセンターは公募割ればっか

ユッキー様(2022/02/26) スタンス:(D) BB期間終了後

予想値:1,316円(公募価格比:-84円)

誠意買いでさらに寄り天の可能性大

デモザイキング様(2022/02/26) スタンス:(D) BB期間終了後

予想値:1,350円(公募価格比:-50円)

仮条件下限ということは実質もっと下であるべきということ

悪名高いのも影響していそう

悪名高いのも影響していそう

HMB様(2022/02/26) スタンス:(D) BB期間終了後

予想値:1,316円(公募価格比:-84円)

イグジット案件というだけで最悪なのだが、コンタクトセンターが不人気業態なのでさらに評価が悪い状況

ポンタ様(2022/02/26) スタンス:(D) BB期間終了後

予想値:1,316円(公募価格比:-84円)

100%回避案件

やまださんの声様(2022/02/24) スタンス:(C) BB期間終了後

激予想値:950円(公募価格比:-450円)

マーケットの影響が大きそう

atom様(2022/02/23) スタンス:(C) メルアドなし BB期間終了後

予想値:1,250円(公募価格比:-150円)

かぶけ様(2022/02/22) スタンス:(C) BB期間終了後

激予想値:900円(公募価格比:-500円)

4桁では買い手がつかないのでは

TACA様(2022/02/22) スタンス:(S) BB期間終了後

予想値:2,520円(公募価格比:+1,120円)

ウクライナ情勢のリバウンドのタイミングを考えると爆益が期待できる

うち様(2022/02/21) スタンス:(D) BB期間終了後

予想値:1,316円(公募価格比:-84円)

これは上がらない。

ltcm様(2022/02/21) スタンス:(D) メルアドなし BB期間終了後

予想値:1,000円(公募価格比:-400円)

ウクライナ問題もあり最悪の上場日程。ハイリスク、ローリターンは明らか。

IPO申込して買うひつようはなく、欲しければ上場後買える。

IPO申込して買うひつようはなく、欲しければ上場後買える。

★★★★四星球様(2022/02/21) スタンス:(C) BB期間終了後

予想値:1,600円(公募価格比:+200円)

これくらいかな??

kuro様(2022/02/18) スタンス:(D) BB期間終了前

予想値:1,564円(公募価格比:+164円)

今の市場に3桁億円のIPOの株価を上げる力ないでしょ

ベクタ様(2022/02/17) スタンス:(C) BB期間終了前

予想値:1,460円(公募価格比:+60円)

SBIで100株勝負!

lcms様(2022/02/17) スタンス:(D) BB期間終了前

予想値:1,490円(公募価格比:+90円)

パソナ以外はロックアップ無し

ちょこちょこ様(2022/02/17) スタンス:(D) BB期間終了前

予想値:1,590円(公募価格比:+190円)

親子上場

パス推奨

パス推奨

eat the meat様(2022/02/17) スタンス:(C) BB期間終了前

予想値:1,850円(公募価格比:+450円)

竹中平蔵にA5ランクの和牛奢ってほしい

UG様(2022/02/16) スタンス:(D) BB期間終了前

予想値:1,620円(公募価格比:+220円)

東1は割れないという幻想は昨年末に打ち砕かれている。

シロ様(2022/02/16) スタンス:(D) BB期間終了前

予想値:1,690円(公募価格比:+290円)

かっきー様(2022/02/15) スタンス:(B) BB期間終了前

予想値:2,549円(公募価格比:+1,149円)

意外と化けたりして。

武蔵様(2022/02/15) スタンス:(D) BB期間終了前

予想値:1,450円(公募価格比:+50円)

あの悪名高いパソナのグループか。

haru様(2022/02/15) スタンス:(D) BB期間終了前

予想値:1,760円(公募価格比:+360円)

ときめきませんね~

k&k様(2022/02/15) スタンス:(D) BB期間終了前

予想値:1,580円(公募価格比:+180円)

公募価格を下回ること、ほぼ間違いないでしょう。

IPO投資家様(2022/02/14) スタンス:(D) BB期間終了前

予想値:1,632円(公募価格比:+232円)

中長期では面白そうなので、ザラ場で下がりきったと思われるところで参加する。

hal様(2022/02/14) スタンス:(D) BB期間終了前

予想値:1,695円(公募価格比:+295円)

パスします。。

まつ様(2022/02/14) スタンス:(D) BB期間終了前

予想値:1,560円(公募価格比:+160円)

公募割れを予想。

BB回避。

BB回避。

アロエ様(2022/02/14) スタンス:(C) BB期間終了前

予想値:1,900円(公募価格比:+500円)

パソナ大儲け⁉️

プロトタイプ様(2022/02/14) スタンス:(D) BB期間終了前

予想値:1,580円(公募価格比:+180円)

不人気過ぎて上場延期も視野に入りそう。

境多摩様(2022/02/14) スタンス:(D) BB期間終了前

予想値:1,450円(公募価格比:+50円)

残念な初値

ペプチド様(2022/02/13) スタンス:(D) BB期間終了前

予想値:1,550円(公募価格比:+150円)

パソナ子会社かぁーイメージ悪すぎですわ

だるたにあん様(2022/02/13) スタンス:(D) BB期間終了前

予想値:1,670円(公募価格比:+270円)

公募割れだと思います

かんらん石様(2022/02/13) スタンス:(C) BB期間終了前

予想値:1,650円(公募価格比:+250円)

IPO復活の予感

アナグリフ様(2022/02/13) スタンス:(C) BB期間終了前

予想値:1,750円(公募価格比:+350円)

竹中平蔵のお小遣いイベント

ケニー様(2022/02/12) スタンス:(D) BB期間終了前

予想値:1,400円(公募価格比:±0円)

上場中止

ユークリッド様(2022/02/12) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:+400円)

パソナの現金化イベント

マヌカハニー様(2022/02/12) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:+100円)

いらんがな

SIFT様(2022/02/12) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+600円)

竹中聖帝の子分

リコピン様(2022/02/12) スタンス:(D) BB期間終了前

予想値:1,700円(公募価格比:+300円)

このタイミングでイグジット

アルファルファ様(2022/02/12) スタンス:(D) BB期間終了前

予想値:1,600円(公募価格比:+200円)

パソナでマイナスイメージ

米国財政破綻様(2022/02/11) スタンス:(D) BB期間終了前

予想値:1,200円(公募価格比:-200円)

ピタリ賞

my20001様(2022/02/11) スタンス:(S) BB期間終了前

予想値:1,710円(公募価格比:+310円)

仮条件下げで、格好がつくでしょうか

愛読者様(2022/02/10) スタンス:(D) BB期間終了前

予想値:1,700円(公募価格比:+300円)

同値程度

武藤様(2022/02/10) スタンス:(D) BB期間終了前

予想値:1,550円(公募価格比:+150円)

もうIPO神話は消えた

どらいもん様(2022/02/10) スタンス:(D) BB期間終了前

予想値:1,550円(公募価格比:+150円)

期待は難しいかな

ちっぷ様(2022/02/10) スタンス:(C) BB期間終了前

予想値:1,650円(公募価格比:+250円)

マイナス予想。

waikazu様(2022/02/10) スタンス:(D) BB期間終了前

予想値:1,480円(公募価格比:+80円)

今回はパスします

レモンパン様(2022/02/10) スタンス:(C) BB期間終了前

予想値:1,680円(公募価格比:+280円)

パソナ、、、

dai様(2022/02/10) スタンス:(C) BB期間終了前

予想値:1,720円(公募価格比:+320円)

仮条件を大幅に引き下げた分、ギリギリ公募割れを回避しそう。

色違いのベトベトン様(2022/02/10) スタンス:(D) BB期間終了前

予想値:1,190円(公募価格比:-210円)

できれば中止してもらいたいけど意地でも上場してきそう

camel様(2022/02/09) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+600円)

現状では手を出しにくいが、公募価格を割ることはないと思う。

オルカンしか勝たん様(2022/02/09) スタンス:(D) BB期間終了前

予想値:1,410円(公募価格比:+10円)

パソナおつかれした

マック様(2022/02/09) スタンス:(D) BB期間終了前

予想値:1,830円(公募価格比:+430円)

公募割れと予想。

悪名高いパソナの子会社という点と親子上場はマイナス。唯一としてはロックアップが1年だけしかプラス材料が無い。

悪名高いパソナの子会社という点と親子上場はマイナス。唯一としてはロックアップが1年だけしかプラス材料が無い。

春日局様(2022/02/08) スタンス:(D) BB期間終了前

予想値:1,780円(公募価格比:+380円)

現状ではこの位割込むと予想

たかべぇ様(2022/02/07) スタンス:(B) BB期間終了前

予想値:1,980円(公募価格比:+580円)

枚数も多いので地合い次第かなと。

業績も良さそうなので、ちょいプラスで頑張ってほしい。

業績も良さそうなので、ちょいプラスで頑張ってほしい。

スティンガー様(2022/02/06) スタンス:(D) BB期間終了前

予想値:1,200円(公募価格比:-200円)

地合い悪すぎるので、上場中止になる可能性も考えています。

ぎゃーふぶ様(2022/02/03) スタンス:(D) BB期間終了前

予想値:1,660円(公募価格比:+260円)

ぱす

GUT様(2022/02/03) スタンス:(D) BB期間終了前

予想値:1,700円(公募価格比:+300円)

1000円公募なら欲しいと思うが、想定価格では欲しいとおもわない。上場延期予備軍

ルイコスタ様(2022/02/03) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:+100円)

現況だと吸収金額100億円超えは買い手不在で厳しいか。

Recovery Internationalの二の舞か。

Recovery Internationalの二の舞か。

END様(2022/01/25) スタンス:(D) BB期間終了前

予想値:1,748円(公募価格比:+348円)

みよぶー様(2022/01/24) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:+400円)

公募割れ予想

stg様(2022/01/24) スタンス:(D) BB期間終了前

予想値:1,770円(公募価格比:+370円)

いらん

おやだのみ様(2022/01/24) スタンス:(なし) BB期間終了前

予想値:1,520円(公募価格比:+120円)

パソナの子会社。passです。

hakio様(2022/01/24) スタンス:(B) BB期間終了前

予想値:1,934円(公募価格比:+534円)

good campany

suzunatu様(2022/01/23) スタンス:(C) BB期間終了前

予想値:1,880円(公募価格比:+480円)

いまいち

ドミニオン様(2022/01/22) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+600円)

大型だけど公募価格を少し上回りそう?

ポンドルユーロ円元様(2022/01/22) スタンス:(D) BB期間終了前

予想値:999円(公募価格比:-401円)

IPOプロ▼卍×&■?%証券

きむ様(2022/01/22) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+600円)

ちょっと上かな

にゃんと様(2022/01/22) スタンス:(B) メルアドなし BB期間終了前

予想値:2,000円(公募価格比:+600円)

業界固い

鴉様(2022/01/21) スタンス:(D) メルアドなし BB期間終了前

予想値:1,555円(公募価格比:+155円)

この地合いで公開規模が大きめなのはダメよ~ダメダメ

りすきち様(2022/01/21) スタンス:(B) BB期間終了前

予想値:1,950円(公募価格比:+550円)

このくらい

みのボンタ様(2022/01/21) スタンス:(B) BB期間終了前

予想値:2,150円(公募価格比:+750円)

それほどの銘柄でもないか

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。