エクサウィザーズの概要

エクサウィザーズのIPO(新規上場)日程関連

| 仮条件決定日 | 2021/12/07 (火) |

|---|---|

| BB期間 | 開始: 2021/12/08 (水) ~ 終了: 2021/12/14 (火) |

| 公募価格決定 | 2021/12/15 (水) |

| 購入申込期間 | 開始: 2021/12/16 (木) ~ 終了: 2021/12/21 (火) |

| 上場予定日 | 2021/12/23 (木) |

エクサウィザーズのIPO(新規上場)基本情報

| 公募株式数 | 総計:29,607,200株 (公募:4,000,000株 / 売出:25,607,200株)売出株式比率:86.5% |

|---|---|

| O.A.分 | 2,800,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 79,308,000株 (上場時、公募株数含む) |

| OR | 40.9% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,050円 |

| 仮条件価格 | 1,050~1,150円 (変動率:0.0% ~+9.5% やや強気 ) |

| 公募価格 | 1,150円 (想定価格との差:+100円 / +9.5% ) |

| IPOの資金用途 | 事業拡大のための採用費及び人件費。プロダクト開発のためのソフトウエア開発投資。exaBase強化のための研究開発費。広告宣伝・販売促進等のマーケティング投資。売上拡大に伴う運転資金。借入金の返済資金。 |

エクサウィザーズのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,050円 | 1,150円 +100円 |

1,030円

-120円 |

707円

(-323円) |

| 変化率 | +9.5% | -10.4% | -31.4% | |

| 吸収金額 | 340億円 | 372億円 +32.4億円 |

333億円 -38億円 |

|

| 時価総額 | 832億円 | 912億円 +79.3億円 |

816億円 -95億円 |

613億円 -203億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

エクサウィザーズの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | エクサウィザーズ |

|---|---|

| 所在地 | 東京都港区東新橋一丁目9番2号 |

| 設立 | 2016年02月08日 |

| 従業員数 | 310人 |

| 監査法人 | EY新日本有限責任監査法人 |

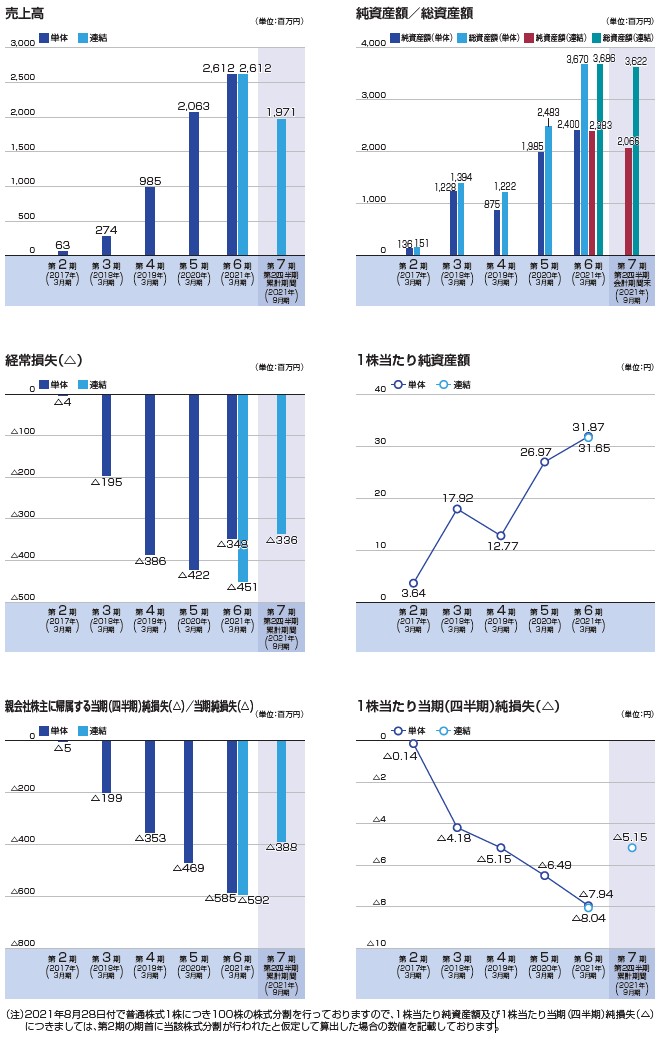

エクサウィザーズの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2017/03 (単・2期) |

63,000 | -4,453 | -5,033 | 136,695 151,489 |

| 2018/03 (単・3期) |

274,833 336.2% |

-195,073 4,280.7% |

-199,779 3,869.4% |

1,228,996 1,394,512 |

| 2019/03 (単・4期) |

985,315 258.5% |

-386,633 98.2% |

-353,146 76.8% |

875,849 1,222,380 |

| 2020/03 (単・5期) |

2,063,876 109.5% |

-422,900 9.4% |

-469,644 33.0% |

1,985,688 2,483,023 |

| 2021/03 (単・6期) |

2,612,723 26.6% |

-348,897 -17.5% |

-585,677 24.7% |

2,400,271 3,670,044 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2021/03 (連・6期) |

2,612,944 | -451,345 | -592,688 | 2,383,294 3,686,180 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/03(単・2期) | -14.33 | 363.55 | 0 |

| 2018/03(単・3期) | -417.91 | 1,791.54 | 0 |

| 2019/03(単・4期) | -514.79 | 1,276.75 | 0 |

| 2020/03(単・5期) | -6.49 | 26.97 | 0 |

| 2021/03(単・6期) | -7.94 | 31.87 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2021/03(連・6期) | -8.04 | 31.65 | -- |

| 予想PER | -846.77倍 (2022/03連・参考EPS:-1.24・想定価格1,050円ベース) |

|---|---|

| 予想PBR | 13.48倍 (2022/03連・参考BPS:77.88・想定価格1,050円ベース) |

| 予想配当 | 0.00円(2022/03) |

エクサウィザーズの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 春田 真 | 9,212,000 (1,800,000:19.5%) |

10.64 | 180日 |

| 古屋 俊和 | 8,750,000 (4,864,000:55.6%) |

10.11 | 180日 |

| 株式会社ベータカタリスト | 8,685,000 (500,000:5.8%) |

10.03 | 180日 |

| 株式会社INCJ | 6,891,400 (5,500,000:79.8%) |

7.96 | 90日 or 1.5倍 |

| アイエスジーエス1号投資事業有限責任組合 | 6,793,000 (1,500,000:22.1%) |

7.85 | 90日 or 1.5倍 |

| その他235名 | 5,958,500 (78,500:1.3%) |

6.88 | 180日(116) |

| D4V1号投資事業有限責任組合 | 4,966,500 (1,300,000:26.2%) |

5.74 | 90日 or 1.5倍 |

| 坂根 裕 | 4,720,000 (944,000:20.0%) |

5.45 | 180日 |

| 石山 洸 戸籍名:鳴釜 洸) | 4,184,000 (540,000:12.9%) |

4.83 | 180日 |

| 竹林 洋一 | 3,925,000 (1,570,000:40.0%) |

4.53 | 180日 |

| 既存株主総計(53) | 86,573,000 | 100 | 対象 56,783,500株 カバー率 93.14% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(8) (内ロックアップ) |

上場前:15,451,100株 売出後:11,698,600株 10,851,100株(92.76%) |

|---|

エクサウィザーズのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2016-05-01 | 300,000 | 1 | (自)2018-06-01~(至)2026-04-30 |

| 2016-07-20 | 1,700,000 | 17 | (自)2018-08-01~(至)2026-06-30 |

| 2016-12-12 | 50,000 | 17 | (自)2019-01-01~(至)2026-11-30 |

| 2017-12-11 | 2,320,000 | 22 | (自)2019-12-20~(至)2027-11-19 |

| 2018-02-05 | 110,000 | 22 | (自)2020-02-14~(至)2028-01-13 |

| 2018-08-28 | 1,350,000 | 70 | (自)2020-09-22~(至)2028-08-21 |

| 2019-02-22 | 705,000 | 70 | (自)2021-03-12~(至)2029-02-11 |

| 2019-06-28 | 1,025,000 | 100 | (自)2021-07-20~(至)2029-06-19 |

| 2019-06-28 | 130,000 | 100 | (自)2019-07-19~(至)2029-07-18 |

| 2019-08-27 | 75,000 | 100 | (自)2019-09-10~(至)2029-09-09 |

| 2019-09-20 | 195,000 | 100 | (自)2021-10-06~(至)2029-09-05 |

| 2019-12-18 | 215,000 | 100 | (自)2021-12-28~(至)2029-11-27 |

| 2020-02-20 | 415,000 | 100 | (自)2022-03-05~(至)2030-02-04 |

| 2020-06-19 | 500,000 | 100 | (自)2022-07-07~(至)2030-06-06 |

| 2020-09-18 | 230,000 | 100 | (自)2022-10-04~(至)2030-09-03 |

| 2020-12-16 | 130,000 | 100 | (自)2022-12-27~(至)2030-11-26 |

| 2021-03-19 | 175,000 | 200 | (自)2023-04-01~(至)2031-02-28 |

| 2021-03-19 | 50,000 | 200 | (自)2021-03-31~(至)2031-03-30 |

| 2021-06-30 | 755,000 | 200 | (自)2023-07-10~(至)2031-06-09 |

| 2021-06-30 | 10,000 | 200 | (自)2021-07-09~(至)2031-07-08 |

| 2021-07-20 | 750,000 | 200 | (自)2021-08-06~(至)2031-08-05 |

| 2021-07-20 | 75,000 | 200 | (自)2023-08-05~(至)2031-07-04 |

| SO総計(22) | 11,265,000 | 上場時算入 | 8,770,000株 |

エクサウィザーズの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,300円 (想定価格比: +250円/+23.8%) |

| 直前予想 (上場前) |

1,150円 (公募比: 0円/0.0%) |

| 初値 | 1,030円 (公募比: -120円/-10.4%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

AIプラットフォーム事業で業種としては注目業種。吸収金額300億超えの大型マザーズ案件。

売上に成長力見られるも赤字継続。黒字化の見通しもないまま上場。最近この形のIPOに資金が入ってこない中、上場ラッシュ中の上場は不安。

現在実績のある分野は「保険」「創薬」「物流」「オートメーション」あたりの解析効率化。

1円ストック・オプションを含め大量のストックオプション連発は気になるところ。

IPOの地合い次第で結果が大きく異なりそうな案件。

売上に成長力見られるも赤字継続。黒字化の見通しもないまま上場。最近この形のIPOに資金が入ってこない中、上場ラッシュ中の上場は不安。

現在実績のある分野は「保険」「創薬」「物流」「オートメーション」あたりの解析効率化。

1円ストック・オプションを含め大量のストックオプション連発は気になるところ。

IPOの地合い次第で結果が大きく異なりそうな案件。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

AIプラットフォーム企業。今年の12月には似たようなAI系企業が2つ上場する。

このエクサウィザーズとJDSC。当然比較されやすいだろう。

12月IPO中ではAI関連ということで注目度は高いと見る。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年3月度、連結予想EPSは-1.24円。

想定価格1,050円から計算される予想PERは約-846.77倍。

売上急増も赤字拡大から反転してやっと黒字化ギリギリ状態。

価格面では想定価格的なものはあってないようなもの。評価できない。

一応、仮条件は引き上げの強気で来ているが・・・海外からの引き合いは業種で注目されているか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約340億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証マザーズ市場。主幹事はSMBC日興証券。

売出株式比率86.5%と先行投資現金化案件臭。売出元が異様に多い。

オファリングレシオも高目の水準でVC保有も結構残ることから、上場後付いていけるか?

ロックアップはベンチャーキャピタルの保有分には90日or1.5倍と緩めで、

上場後も継続した売り不安は付きまとう。

またストックオプションもかなり乱発しており1円から200円まで大量。

大きい吸収金額を含めて、複数の売り圧要因があるため需給は良いとは言えない。

やはり買い手不利の印象が強い。

4.業種…人気化しそうな業種か?魅力があるかなど

AI事業ということで引き続き先行投資志向が強い、今回の上場イグジットで株主が入れ替わって、

その先の成長に魅力を感じるかというところに焦点を当てて参加したいところ。

気になる人は出しているAIサービスの実力や期待度までチェックしたい。

IPO初値売りで儲けたいタイプにとっては、需給面や売り方有利な面から魅力的には映りにくいか?

5.評価…総合的評価や特記的事項を含める

業種の期待度と上場の仕方による買い手の不安のせめぎ合いになりそう。

海外配分もある中、仮条件強気に来たことで海外需要があるとみて良いのか疑問。

妥当な価格設定が見えないIPOなので、公募参加はややギャンブル的。

初値は上場時の地合いも加味されそう。

12月上場ラッシュの中でも12月23日は狭間の5社上場。(6社→5社→7社)

同時上場には注目案件は少なく大型でAI系事業のこちらが最注目にはなりそう。

公募参加、初値勝負の方にとっては厳しく映るがどうか?

最終評価は微妙のC評価とします。個人的にも判断迷うところでギリギリまで地合いも意識したいところ

全体考察

総合得点は5点で、私のBBスタンスはC評価です

AIプラットフォーム企業。今年の12月には似たようなAI系企業が2つ上場する。

このエクサウィザーズとJDSC。当然比較されやすいだろう。

12月IPO中ではAI関連ということで注目度は高いと見る。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年3月度、連結予想EPSは-1.24円。

想定価格1,050円から計算される予想PERは約-846.77倍。

売上急増も赤字拡大から反転してやっと黒字化ギリギリ状態。

価格面では想定価格的なものはあってないようなもの。評価できない。

一応、仮条件は引き上げの強気で来ているが・・・海外からの引き合いは業種で注目されているか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約340億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証マザーズ市場。主幹事はSMBC日興証券。

売出株式比率86.5%と先行投資現金化案件臭。売出元が異様に多い。

オファリングレシオも高目の水準でVC保有も結構残ることから、上場後付いていけるか?

ロックアップはベンチャーキャピタルの保有分には90日or1.5倍と緩めで、

上場後も継続した売り不安は付きまとう。

またストックオプションもかなり乱発しており1円から200円まで大量。

大きい吸収金額を含めて、複数の売り圧要因があるため需給は良いとは言えない。

やはり買い手不利の印象が強い。

4.業種…人気化しそうな業種か?魅力があるかなど

AI事業ということで引き続き先行投資志向が強い、今回の上場イグジットで株主が入れ替わって、

その先の成長に魅力を感じるかというところに焦点を当てて参加したいところ。

気になる人は出しているAIサービスの実力や期待度までチェックしたい。

IPO初値売りで儲けたいタイプにとっては、需給面や売り方有利な面から魅力的には映りにくいか?

5.評価…総合的評価や特記的事項を含める

業種の期待度と上場の仕方による買い手の不安のせめぎ合いになりそう。

海外配分もある中、仮条件強気に来たことで海外需要があるとみて良いのか疑問。

妥当な価格設定が見えないIPOなので、公募参加はややギャンブル的。

初値は上場時の地合いも加味されそう。

12月上場ラッシュの中でも12月23日は狭間の5社上場。(6社→5社→7社)

同時上場には注目案件は少なく大型でAI系事業のこちらが最注目にはなりそう。

公募参加、初値勝負の方にとっては厳しく映るがどうか?

最終評価は微妙のC評価とします。個人的にも判断迷うところでギリギリまで地合いも意識したいところ

全体考察

総合得点は5点で、私のBBスタンスはC評価です

エクサウィザーズへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。エクサウィザーズの初値予想投票は締め切りました。

現在の読者予想件数:103件

読者予想サマリ 平均値:1,301円 | 中央値:1,160円 | 補正値:1,231円

最高:10,000円 >>>> 最低:300円

最高:10,000円 >>>> 最低:300円

LUCKY様(2021/12/21) スタンス:(B) BB期間終了後

予想値:2,150円(公募価格比:+1,000円)

地合い回復の兆し。評価の分かれるIPOだが、このくらい跳ねるのではないだろうか。フォトシンスとは明らかに業務内容が違う。

エマ様(2021/12/21) スタンス:(B) BB期間終了後

予想値:1,300円(公募価格比:+150円)

AI関連って事で上がります。

Z様(2021/12/21) スタンス:(S) メルアドなし BB期間終了後

予想値:1,900円(公募価格比:+750円)

Exa 様(2021/12/21) スタンス:(A) メルアドなし BB期間終了後

予想値:2,200円(公募価格比:+1,050円)

kuro様(2021/12/21) スタンス:(D) BB期間終了後

予想値:1,082円(公募価格比:-68円)

こんなのよくさばいたねえ

バイラテラル様(2021/12/20) スタンス:(D) BB期間終了後

予想値:810円(公募価格比:-340円)

とてもじゃないが赤字大型マザーズは買えない

ゴニオ様(2021/12/20) スタンス:(D) BB期間終了後

予想値:850円(公募価格比:-300円)

100%割れる

おもいっきりね

おもいっきりね

PIRO様(2021/12/20) スタンス:(D) BB期間終了後

予想値:1,088円(公募価格比:-62円)

次点!から家族全員補欠当選に繰り上がりました。

ネットプロは、散々!

ネットプロは、散々!

みやこ様(2021/12/20) スタンス:(B) BB期間終了後

予想値:1,250円(公募価格比:+100円)

JDSCとの比較で。。。

草様(2021/12/20) スタンス:(D) メルアドなし BB期間終了後

予想値:1,003円(公募価格比:-147円)

今月金ねンだわ様(2021/12/19) スタンス:(D) BB期間終了後

予想値:1,082円(公募価格比:-68円)

1000割れすらありえます

菅聖帝様(2021/12/19) スタンス:(D) BB期間終了後

予想値:1,082円(公募価格比:-68円)

ネットプロテクションズホールディングスが公募割れするようではこちらもそれ以下

メルシー様(2021/12/19) スタンス:(A) BB期間終了後

予想値:1,920円(公募価格比:+770円)

成長を躍進するAI企業。海外からのエンジニアを社員に投与しグローバルなAI戦略が期待出来る企業だと考えます。創業から4年にして急成長しており今後を期待出来ると考えます。

一徹様(2021/12/19) スタンス:(D) BB期間終了後

予想値:853円(公募価格比:-297円)

地合いが厳しいですね

タケ様(2021/12/19) スタンス:(B) BB期間終了後

予想値:1,350円(公募価格比:+200円)

上がる かな?

イツパパ様(2021/12/18) スタンス:(B) BB期間終了後

激予想値:10,000円(公募価格比:+8,850円)

地合い悪いとIPOでマネーゲームはじまるよ。

藻様(2021/12/18) スタンス:(D) メルアドなし BB期間終了後

予想値:777円(公募価格比:-373円)

偏光様(2021/12/18) スタンス:(D) BB期間終了後

予想値:1,082円(公募価格比:-68円)

過去5年全て赤字

あっきー様(2021/12/18) スタンス:(C) BB期間終了後

予想値:1,083円(公募価格比:-67円)

地合いが悪くなってきたので

りきちゃん様(2021/12/17) スタンス:(C) BB期間終了後

予想値:1,280円(公募価格比:+130円)

突撃ラッパだ、どんとゆけ!

lab様(2021/12/17) スタンス:(D) BB期間終了後

予想値:1,082円(公募価格比:-68円)

赤字の会社

ごくう様(2021/12/17) スタンス:(D) BB期間終了後

予想値:1,070円(公募価格比:-80円)

規模が大きいので

ハルクボーガン様(2021/12/17) スタンス:(C) BB期間終了後

予想値:1,082円(公募価格比:-68円)

2枚当選したけど、ペナ覚悟で全キャンセル。

期待してただけにこの地合いでは残念でしかない。

期待してただけにこの地合いでは残念でしかない。

F様(2021/12/17) スタンス:(B) BB期間終了後

予想値:1,250円(公募価格比:+100円)

少しはお小遣いになると期待していますが、このスケジュールで規模が大きすぎるのが不安です。

enotetsu様(2021/12/17) スタンス:(A) BB期間終了後

予想値:1,320円(公募価格比:+170円)

地合良いのでこのくらいは

泌尿器科の常連様(2021/12/17) スタンス:(A) BB期間終了後

予想値:1,350円(公募価格比:+200円)

これくらい。

デモザイキング様(2021/12/16) スタンス:(C) BB期間終了後

予想値:1,082円(公募価格比:-68円)

買いが支え切れる気がしません

HMB様(2021/12/16) スタンス:(D) BB期間終了後

予想値:1,082円(公募価格比:-68円)

ネットプロ大苦戦なのでマザーズのこちらは更に厳しさを増す

よし様(2021/12/16) スタンス:(D) BB期間終了後

予想値:800円(公募価格比:-350円)

大きすぎ。

ぷーさん様(2021/12/16) スタンス:(C) BB期間終了後

予想値:1,160円(公募価格比:+10円)

日興と三菱UFJで当たったけど日興だけ購入しました。

2つ当たるのは、ソフトバンク以来なので、あの時と同じなら下がる気が

するが、SBIで補欠にも入っていないので、人気は微妙か?

2つ当たるのは、ソフトバンク以来なので、あの時と同じなら下がる気が

するが、SBIで補欠にも入っていないので、人気は微妙か?

ちんまる様(2021/12/16) スタンス:(C) BB期間終了後

予想値:1,198円(公募価格比:+48円)

pipi様(2021/12/16) スタンス:(D) BB期間終了後

予想値:900円(公募価格比:-250円)

この枚数じゃ悲惨なことになりそう

toshi様(2021/12/16) スタンス:(A) BB期間終了後

予想値:1,730円(公募価格比:+580円)

海外販売比率75%なのでこれまでのIPOからして普通に上がるのでは?

株ってます様(2021/12/16) スタンス:(C) BB期間終了後

予想値:1,300円(公募価格比:+150円)

SMBC日興さんよりまさかの2連続当選 本年20社め しかし微妙な株が当選ですね 頂いたチャンスはチャンスと捉え爆進あるのみ 玉砕かな?(笑)

タミー様(2021/12/16) スタンス:(B) メルアドなし BB期間終了後

予想値:1,600円(公募価格比:+450円)

セーフィーと似た感じになりそう

keen7様(2021/12/15) スタンス:(C) BB期間終了後

予想値:1,200円(公募価格比:+50円)

今年初めて当選した。

AIで注目だが業績良くない大型IPO

時合にもよるが一応買い気配で始まって、即初値かな。

AIで注目だが業績良くない大型IPO

時合にもよるが一応買い気配で始まって、即初値かな。

たけ様(2021/12/15) スタンス:(C) BB期間終了後

予想値:1,082円(公募価格比:-68円)

損失覚悟

たか様(2021/12/15) スタンス:(B) BB期間終了後

予想値:1,950円(公募価格比:+800円)

赤字案件だが、人気のAIと大手の引き合いがあり今後に期待。

moe様(2021/12/15) スタンス:(C) BB期間終了後

予想値:1,082円(公募価格比:-68円)

AI関連ですが

umz様(2021/12/15) スタンス:(B) BB期間終了後

予想値:1,480円(公募価格比:+330円)

業種、海外需要に期待

大月様(2021/12/15) スタンス:(D) BB期間終了後

予想値:1,200円(公募価格比:+50円)

赤字なので、こんなもん。

かず様(2021/12/15) スタンス:(B) BB期間終了後

予想値:1,190円(公募価格比:+40円)

こんなもん・・・。

★★★★四星球様(2021/12/15) スタンス:(B) BB期間終了後

予想値:1,100円(公募価格比:-50円)

これくらいかな??

Ami様(2021/12/15) スタンス:(D) BB期間終了後

予想値:997円(公募価格比:-153円)

単独上場のネットプロテクションズが割れるようだと5社上場のここは・・・

大手の予想も最近はあてになりませんので、購入して後悔のないようにしっかり分析しましょう。

大手の予想も最近はあてになりませんので、購入して後悔のないようにしっかり分析しましょう。

アイン様(2021/12/15) スタンス:(D) BB期間終了後

予想値:1,050円(公募価格比:-100円)

これが堅い

らっきょう様(2021/12/14) スタンス:(C) BB期間終了前

予想値:1,350円(公募価格比:+200円)

巨大過ぎるので公募少し上程度

ごんごん様(2021/12/14) スタンス:(C) BB期間終了前

予想値:1,220円(公募価格比:+70円)

割れはしないという希望的観測

k&k様(2021/12/14) スタンス:(C) BB期間終了前

予想値:1,410円(公募価格比:+260円)

当たる確率が高いので、当たって、それなりに上昇してほしい。

アロエ様(2021/12/14) スタンス:(D) BB期間終了前

予想値:800円(公募価格比:-350円)

SO乱発し過ぎてかなり危険⁉️

イイダ様(2021/12/14) スタンス:(C) BB期間終了前

予想値:1,050円(公募価格比:-100円)

微妙

かっきー様(2021/12/13) スタンス:(B) BB期間終了前

予想値:1,719円(公募価格比:+569円)

お腹いっぱいの業種だが。

境多摩様(2021/12/13) スタンス:(C) BB期間終了前

予想値:1,180円(公募価格比:+30円)

AIを用いた社会課題解決を通じて幸せな社会を実現する会社だそうです

ウィーナ様(2021/12/13) スタンス:(C) BB期間終了前

予想値:1,280円(公募価格比:+130円)

BBするか大変悩ましい

waikazu様(2021/12/13) スタンス:(B) BB期間終了前

予想値:1,320円(公募価格比:+170円)

公募割れはないだろう

バナくん様(2021/12/13) スタンス:(D) BB期間終了前

予想値:1,180円(公募価格比:+30円)

かろうじて割れないとみました。

DCT様(2021/12/12) スタンス:(B) BB期間終了前

予想値:1,650円(公募価格比:+500円)

1発あるよ

ちょめちょめ様(2021/12/12) スタンス:(D) メルアドなし BB期間終了前

予想値:555円(公募価格比:-595円)

赤字、売りだし比率大、枚数多、so多数

マヌカハニー様(2021/12/12) スタンス:(D) BB期間終了前

予想値:1,050円(公募価格比:-100円)

長期保有なんでできません

ちょこちょこ様(2021/12/12) スタンス:(C) BB期間終了前

予想値:1,170円(公募価格比:+20円)

SOが異常に多すぎません?

米国財政破綻様(2021/12/12) スタンス:(D) BB期間終了前

予想値:950円(公募価格比:-200円)

ピタリ賞

はる様(2021/12/12) スタンス:(B) BB期間終了前

予想値:1,160円(公募価格比:+10円)

ちょっとちょっとちょっと!

歯車様(2021/12/11) スタンス:(C) BB期間終了前

予想値:1,250円(公募価格比:+100円)

100円高でどうでしょうか

MOGU様(2021/12/11) スタンス:(C) BB期間終了前

予想値:1,120円(公募価格比:-30円)

毎年のことだが年末の過密日程はやめてほしい。分散させればもっと騰がるだろうに。

FFT様(2021/12/11) スタンス:(C) BB期間終了前

予想値:1,310円(公募価格比:+160円)

ネットプロテクションズホールディングスは東証1部上場で海外人気があり海外比率をさらに増やしましたが、こちらも仮条件が強気寄りですので期待できるのではないかと思います。ただしマザーズ大型上場であることが不安要素です。

カヌー様(2021/12/11) スタンス:(C) BB期間終了前

予想値:1,350円(公募価格比:+200円)

直近IPO良かったし。

atom様(2021/12/11) スタンス:(C) BB期間終了前

予想値:1,050円(公募価格比:-100円)

公募価格±100円くらい

ダングラ様(2021/12/10) スタンス:(D) BB期間終了前

予想値:1,150円(公募価格比:±0円)

リスクが目立つ

Ever様(2021/12/10) スタンス:(A) メルアドなし BB期間終了前

予想値:3,000円(公募価格比:+1,850円)

hal様(2021/12/10) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:+150円)

微妙です。。

dai様(2021/12/10) スタンス:(B) BB期間終了前

予想値:1,730円(公募価格比:+580円)

海外で人気になると信じて!

愛読者様(2021/12/09) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:-50円)

微妙

かぶけ様(2021/12/09) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:+350円)

まんずキリのええトコで

Mae様(2021/12/09) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:-50円)

低価格のストックオプションが多すぎる

jg2020様(2021/12/09) スタンス:(C) BB期間終了前

予想値:1,020円(公募価格比:-130円)

5社同日上場でこの規模はさすがに苦しい

ケニー様(2021/12/08) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:+150円)

仮条件上げてきた

評価されるんだね

評価されるんだね

my20001様(2021/12/08) スタンス:(S) BB期間終了前

予想値:1,360円(公募価格比:+210円)

まずまずいけそうです

IPO投資家様(2021/12/08) スタンス:(C) BB期間終了前

予想値:1,236円(公募価格比:+86円)

SO多いし、九州金額も高め。初値付きにくいし、その後の売り圧力も不安・・・

レモンパン様(2021/12/08) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:+50円)

枚数多め。

だるたにあん様(2021/12/08) スタンス:(B) BB期間終了前

予想値:1,300円(公募価格比:+150円)

事業内容が産業革新と社会課題の解決ってすごいけど

UG様(2021/12/08) スタンス:(D) BB期間終了前

予想値:1,100円(公募価格比:-50円)

今のマザーズで大型赤字なんて買いが入らないわ。

まつ様(2021/12/08) スタンス:(C) BB期間終了前

予想値:1,250円(公募価格比:+100円)

怖いけど、当選期待

色違いのベトベトン様(2021/12/08) スタンス:(D) BB期間終了前

予想値:990円(公募価格比:-160円)

業績以前にまずここの物流予測は外れまくってる

ゆどうふ様(2021/12/07) スタンス:(C) BB期間終了前

予想値:1,220円(公募価格比:+70円)

ラッシュが続く

ゴリお様(2021/12/07) スタンス:(D) メルアドなし BB期間終了前

予想値:1,000円(公募価格比:-150円)

全体の7/8が売り出しで初音ガッツリ割れる確率が高いという判断

長期投資には良いかも

長期投資には良いかも

みよぶー様(2021/12/06) スタンス:(D) BB期間終了前

予想値:1,000円(公募価格比:-150円)

うん、無理でしょう

nap1er様(2021/12/05) スタンス:(D) BB期間終了前

予想値:967円(公募価格比:-183円)

売出過多、シンジケートカバーするような会社ですら無いし上がらない

スティンガー様(2021/12/05) スタンス:(C) BB期間終了前

予想値:1,080円(公募価格比:-70円)

海外販売分もあるとはいえ、これだけ大型では厳しいと思います。

hakio様(2021/12/04) スタンス:(B) BB期間終了前

予想値:1,144円(公募価格比:-6円)

good campany

ここ様(2021/12/02) スタンス:(D) BB期間終了前

激予想値:300円(公募価格比:-850円)

単なる受託開発屋に見える

AIの再利用性うたっているが、もしそれができてるなら

こんなに従業員いらないのでは?

コーナーストーン使ってバリュエーション上げる、個人投資家ばかにした手法。

よって、売りさばけず、上場延期とみた。

AIの再利用性うたっているが、もしそれができてるなら

こんなに従業員いらないのでは?

コーナーストーン使ってバリュエーション上げる、個人投資家ばかにした手法。

よって、売りさばけず、上場延期とみた。

チェス様(2021/11/29) スタンス:(D) BB期間終了前

予想値:1,000円(公募価格比:-150円)

圧倒的売り出し数

まさし様(2021/11/28) スタンス:(C) BB期間終了前

予想値:980円(公募価格比:-170円)

過密スケジュールで大型は失敗する。 公開延期すべき。

りすきち様(2021/11/27) スタンス:(B) BB期間終了前

予想値:1,230円(公募価格比:+80円)

このくらい

トマトジュース様(2021/11/25) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:+350円)

AIど真ん中

このもん様(2021/11/24) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:-50円)

340億の吸収金額を捌ききれるか疑問

ペリドット様(2021/11/23) スタンス:(B) BB期間終了前

予想値:1,200円(公募価格比:+50円)

大型AI

おぞましい量のSO

おぞましい量のSO

ぎゃーふぶ様(2021/11/22) スタンス:(C) BB期間終了前

予想値:1,220円(公募価格比:+70円)

これぐらい

AIM様(2021/11/22) スタンス:(C) BB期間終了前

予想値:1,150円(公募価格比:±0円)

上場ゴールかな

チマサンチュ様(2021/11/20) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:+250円)

過密スケジュールだが、初値が酷くならないように証券会社共は努力すべきだね

GUT様(2021/11/19) スタンス:(D) BB期間終了前

予想値:1,000円(公募価格比:-150円)

今のIPOは完全に二極化。バカでかい案件には初値買い資金は集まりません。

成長力があっても株式分割期待が見込めない時点で失格!

成長力があっても株式分割期待が見込めない時点で失格!

麦茶好きOL様(2021/11/19) スタンス:(D) メルアドなし BB期間終了前

予想値:950円(公募価格比:-200円)

007様(2021/11/19) スタンス:(D) メルアドなし BB期間終了前

予想値:980円(公募価格比:-170円)

御影屋人様(2021/11/18) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:-50円)

買い疲れ

きむ様(2021/11/18) スタンス:(B) BB期間終了前

予想値:1,200円(公募価格比:+50円)

少し上かな

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。