セレンディップ・ホールディングスの概要

セレンディップ・ホールディングスのIPO(新規上場)日程関連

| 仮条件決定日 | 2021/06/04 (金) |

|---|---|

| BB期間 | 開始: 2021/06/08 (火) ~ 終了: 2021/06/14 (月) |

| 公募価格決定 | 2021/06/15 (火) |

| 購入申込期間 | 開始: 2021/06/16 (水) ~ 終了: 2021/06/21 (月) |

| 上場予定日 | 2021/06/24 (木) |

セレンディップ・ホールディングスのIPO(新規上場)基本情報

| 公募株式数 | 総計:850,000株 (公募:850,000株 / 売出:0株)売出株式比率:0.0% |

|---|---|

| O.A.分 | 127,400株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 4,229,380株 (上場時、公募株数含む) |

| OR | 23.1% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,130円 |

| 仮条件価格 | 1,030~1,130円 (変動率:-8.8% ~0.0% 中立 ) |

| 公募価格 | 1,130円(想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | プロ経営者候補となる人材の確保・育成、R&DやDXへの投資、運転資金に充当する予定 |

セレンディップ・ホールディングスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,130円 | 1,130円 ±0円 |

1,656円

+526円 |

3,325円

(+1,669円) |

| 変化率 | 0.0% | +46.5% | +100.8% | |

| 吸収金額 | 11.0億円 | 11.0億円 ±0.0億円 |

16.1億円 +5.14億円 |

|

| 時価総額 | 47.7億円 | 47.7億円 ±0.0億円 |

70.0億円 +22.2億円 |

157億円 +87.9億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

セレンディップ・ホールディングスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | セレンディップ・ホールディングス |

|---|---|

| 所在地 | 愛知県名古屋市中区栄二丁目11番7号 |

| 設立 | 2006年08月02日 |

| 従業員数 | 515人 |

| 監査法人 | EY新日本有限責任監査法人 |

セレンディップ・ホールディングスの概況(直近の経営指標、業績予想)

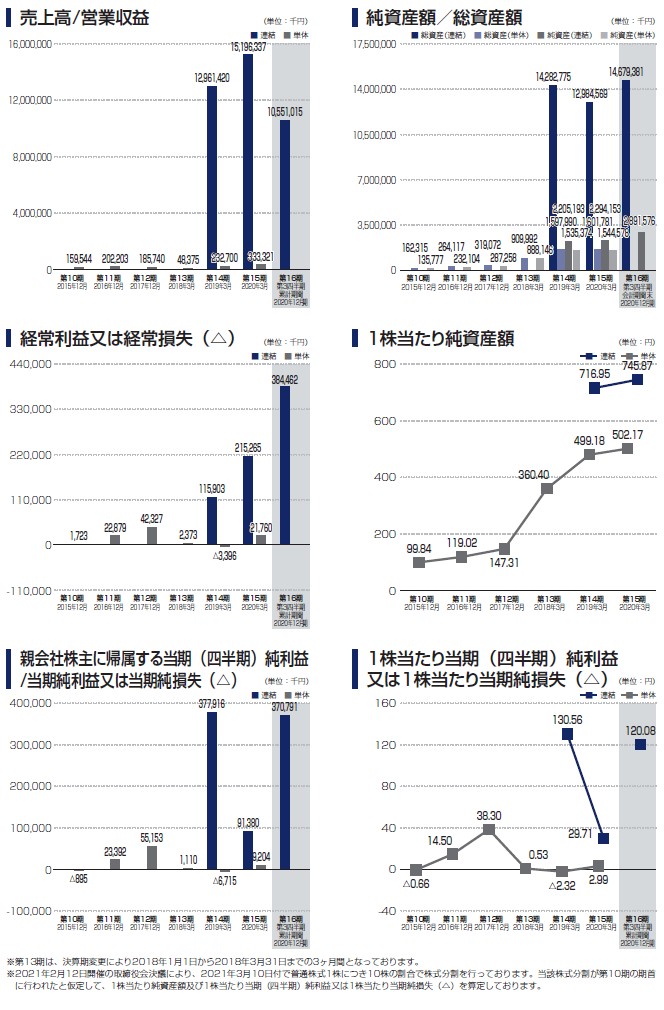

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2015/12 (単・10期) |

159,544 | 1,723 | -895 | 135,777 162,315 |

| 2016/12 (単・11期) |

202,203 26.7% |

22,879 1,227.9% |

23,392 -2,713.6% |

232,104 264,117 |

| 2017/12 (単・12期) |

185,740 -8.1% |

42,327 85.0% |

55,153 135.8% |

287,258 319,072 |

| 2018/03 (単・13期) |

48,375 -74.0% |

2,373 -94.4% |

1,110 -98.0% |

888,146 909,992 |

| 2019/03 (単・14期) |

232,700 381.0% |

-3,396 -243.1% |

-6,715 -705.0% |

1,535,374 1,597,990 |

| 2020/03 (単・15期) |

333,321 43.2% |

21,760 -740.8% |

9,204 -237.1% |

1,544,578 1,601,781 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2019/03 (連・14期) |

12,961,420 | 115,903 | 377,916 | 2,205,193 14,282,775 |

| 2020/03 (連・15期) |

15,196,337 17.2% |

215,265 85.7% |

91,380 -75.8% |

2,294,153 12,984,569 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2015/12(単・10期) | -6.58 | 998.36 | 0 |

| 2016/12(単・11期) | 144.98 | 1,190.23 | 0 |

| 2017/12(単・12期) | 382.99 | 1,473.05 | 0 |

| 2018/03(単・13期) | 5.32 | 3,604.02 | 0 |

| 2019/03(単・14期) | -2.32 | 499.18 | 0 |

| 2020/03(単・15期) | 2.99 | 502.17 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/03(連・14期) | 130.56 | 716.95 | -- |

| 2020/03(連・15期) | 29.71 | 745.87 | -- |

| 予想PER | 25.23倍 (2022/03連・参考EPS:44.78・想定価格1,130円ベース) |

|---|---|

| 予想PBR | 1.20倍 (2022/03連・参考BPS:938.94・想定価格1,130円ベース) |

| 予想配当 | --(2022/03) |

セレンディップ・ホールディングスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 竹内 在 | 722,850 | 19.39 | 180日 |

| 髙村 徳康 | 722,850 | 19.39 | 180日 |

| 諸戸グループマネジメント株式会社 | 450,000 | 12.07 | 180日 |

| ネクストシークエンス合同会社 | 300,000 | 8.05 | 180日 |

| 一徳合同会社 | 300,000 | 8.05 | 180日 |

| 株式会社カリン | 171,430 | 4.60 | 180日 |

| アント・ブリッジ4号A投資事業有限責任組合 | 171,420 | 4.60 | 90日 or 1.5倍 |

| セレンディップグループ従業員持株会 | 141,390 | 3.79 | 180日 |

| 芦部 喜一 | 64,000 | 1.72 | 180日 |

| 東山株式会社 | 57,150 | 1.53 | 180日 |

| 既存株主総計(50) | 3,728,500 | 100 | 対象 3,673,930株 カバー率 98.54% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(4) (内ロックアップ) |

上場前:234,280株 売出後:234,280株 234,280株(100.00%) |

|---|

セレンディップ・ホールディングスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2016-06-10 | 372,000 | 124 | (自)2018-06-11~(至)2026-06-10 |

| 2018-11-09 | 6,000 | 1,750 | (自)2020-11-12~(至)2028-11-08 |

| 2020-07-20 | 80,700 | 1,800 | (自)2022-08-01~(至)2030-06-30 |

| SO総計(3) | 458,700 | 上場時算入 | 378,000株 |

セレンディップ・ホールディングスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

2,080円(想定価格比: +950円/+84.1%) |

| 直前予想 (上場前) |

2,000円(公募比: +870円/+77.0%) |

| 初値 | 1,656円(公募比: +526円/+46.5%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

SBI証券主幹事、愛知県本店のM&Aなどを中心とする事業投資会社。愛知らしく自動車産業のものづくり企業が多い。

後継者不足など時代のニーズにマッチした事業で同業種で伸びている会社は多い。中小のものづくりに特化している部分が特徴だが、それが今後どうでるか?

第一印象でSBI証券主幹事とは思えない業態。初値も良さそうだが、同時上場の影響がどこまで?

後継者不足など時代のニーズにマッチした事業で同業種で伸びている会社は多い。中小のものづくりに特化している部分が特徴だが、それが今後どうでるか?

第一印象でSBI証券主幹事とは思えない業態。初値も良さそうだが、同時上場の影響がどこまで?

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

中京地方のものづくり製造業に強みのあるM&A、投資事業会社。

自動車関連企業に多い、技術はあるのに高齢化で事業継承が難しいところをサポート。

M&A系の企業は業績好調で、注目度自体は高くなりそう。

ただ、上場日はIPOラッシュ絶頂期の4社同時上場。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年3月度、連結予想EPSは44.78円。

想定価格1,130円から計算される予想PERは約25.23倍。

M&A系と見れば割安感があるが、特化型の分、成長期待がわかりにくいところ。

IPOとしては妥当な価格設定と言えそう(人によって安く見えたり高く見えたり感じそう)。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約11億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証マザーズ市場。主幹事はSBI証券。

公募オンリーで売り出しなし。オファリングレシオも標準範囲。

ベンチャーキャピタルからの出資はそれほど多くない。ロックアップもきつめで上場後の売り圧は低め。

ストック・オプションの未行使残は124円が37万株ほどあるので、その程度の売り圧はありそう。

既存株主にベンチャーキャピタルなどは見当たらない。

また幅広く90日のロックアップがあり当面の売り圧力はなさそう。

需給面は良好。4社同時上場でも大丈夫だろう。

4.業種…人気化しそうな業種か?魅力があるかなど

セクターが「輸送用機器」となっていて、ほぼ自動車系企業と見られていそう。

近年DX化や働き方改革が謳われているが、仕組み的にはこういった会社が実行部隊として頑張りそう。

古くなった技術や能力をうまく継承するサービスは必要不可欠で魅力はあるとみる。

5.評価…総合的評価や特記的事項を含める

内容的には良い意味で、あまりSBI証券主幹事らしくない銘柄という印象。

IPOスペックで特に問題になるところはなく良案件IPOだが、派手さがない分、上場ラッシュで初値がどうか?

安心して参加してられる銘柄だが、初値であまりプラスにならなくても文句は言えない程度。

初値2倍程度で素直な結果を求めたい。

A級評価でも良いと思うが、地味さで初値案外を考慮してB評価とする。

全体考察

総合得点は7点で、私のBBスタンスはB評価です

中京地方のものづくり製造業に強みのあるM&A、投資事業会社。

自動車関連企業に多い、技術はあるのに高齢化で事業継承が難しいところをサポート。

M&A系の企業は業績好調で、注目度自体は高くなりそう。

ただ、上場日はIPOラッシュ絶頂期の4社同時上場。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年3月度、連結予想EPSは44.78円。

想定価格1,130円から計算される予想PERは約25.23倍。

M&A系と見れば割安感があるが、特化型の分、成長期待がわかりにくいところ。

IPOとしては妥当な価格設定と言えそう(人によって安く見えたり高く見えたり感じそう)。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約11億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証マザーズ市場。主幹事はSBI証券。

公募オンリーで売り出しなし。オファリングレシオも標準範囲。

ベンチャーキャピタルからの出資はそれほど多くない。ロックアップもきつめで上場後の売り圧は低め。

ストック・オプションの未行使残は124円が37万株ほどあるので、その程度の売り圧はありそう。

既存株主にベンチャーキャピタルなどは見当たらない。

また幅広く90日のロックアップがあり当面の売り圧力はなさそう。

需給面は良好。4社同時上場でも大丈夫だろう。

4.業種…人気化しそうな業種か?魅力があるかなど

セクターが「輸送用機器」となっていて、ほぼ自動車系企業と見られていそう。

近年DX化や働き方改革が謳われているが、仕組み的にはこういった会社が実行部隊として頑張りそう。

古くなった技術や能力をうまく継承するサービスは必要不可欠で魅力はあるとみる。

5.評価…総合的評価や特記的事項を含める

内容的には良い意味で、あまりSBI証券主幹事らしくない銘柄という印象。

IPOスペックで特に問題になるところはなく良案件IPOだが、派手さがない分、上場ラッシュで初値がどうか?

安心して参加してられる銘柄だが、初値であまりプラスにならなくても文句は言えない程度。

初値2倍程度で素直な結果を求めたい。

A級評価でも良いと思うが、地味さで初値案外を考慮してB評価とする。

全体考察

総合得点は7点で、私のBBスタンスはB評価です

セレンディップ・ホールディングスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。セレンディップ・ホールディングスの初値予想投票は締め切りました。

現在の読者予想件数:66件

読者予想サマリ 平均値:2,415円 | 中央値:2,200円 | 補正値:2,356円

最高:7,500円 >>>> 最低:1,110円

最高:7,500円 >>>> 最低:1,110円

セレン様(2021/06/21) スタンス:(B) BB期間終了後

予想値:2,600円(公募価格比:+1,470円)

2倍以上行くでしょう

よんばん様(2021/06/21) スタンス:(A) BB期間終了後

予想値:3,050円(公募価格比:+1,920円)

ようわからん!様(2021/06/21) スタンス:(A) BB期間終了後

予想値:2,650円(公募価格比:+1,520円)

想定価格の2倍くらいは、いけるんとちゃう。

ポチ様(2021/06/21) スタンス:(A) BB期間終了後

予想値:2,500円(公募価格比:+1,370円)

このくらいかと

やす様(2021/06/19) スタンス:(C) メルアドなし BB期間終了後

予想値:1,110円(公募価格比:-20円)

とっしー様(2021/06/18) スタンス:(A) BB期間終了後

予想値:1,500円(公募価格比:+370円)

赤羽様(2021/06/18) スタンス:(C) BB期間終了後

予想値:2,000円(公募価格比:+870円)

M&A支援

のすけ様(2021/06/18) スタンス:(A) BB期間終了後

予想値:2,500円(公募価格比:+1,370円)

業績良いよ

けんこ様(2021/06/17) スタンス:(A) BB期間終了後

予想値:2,450円(公募価格比:+1,320円)

単価安く上昇しやすい

vret様(2021/06/17) スタンス:(A) メルアドなし BB期間終了後

予想値:2,850円(公募価格比:+1,720円)

事業承継関連は今後の超成長分野。長期保有でテンバガーが狙える。

ネコポス様(2021/06/16) スタンス:(A) BB期間終了後

予想値:2,300円(公募価格比:+1,170円)

これくらいかな。

ヨッシー様(2021/06/16) スタンス:(B) BB期間終了後

予想値:1,370円(公募価格比:+240円)

欲しい

あおいろ様(2021/06/16) スタンス:(S) BB期間終了後

激予想値:5,950円(公募価格比:+4,820円)

後継者問題の今、注目の銘柄。

吹っ飛び系。以外高。小型株。

吹っ飛び系。以外高。小型株。

シゲG様(2021/06/16) スタンス:(B) BB期間終了後

予想値:2,130円(公募価格比:+1,000円)

管理人様の記事を参考にさせて頂きました。

いつも勉強させて頂いております。ありがとうございます。

いつも勉強させて頂いております。ありがとうございます。

おぬる様(2021/06/16) スタンス:(B) BB期間終了後

予想値:3,250円(公募価格比:+2,120円)

当たったし期待をこめて!

冨岡様(2021/06/15) スタンス:(B) メルアドなし BB期間終了後

予想値:3,200円(公募価格比:+2,070円)

このぐらいかな!

ai様(2021/06/15) スタンス:(A) BB期間終了後

予想値:2,300円(公募価格比:+1,170円)

こんなもん

5200様(2021/06/15) スタンス:(A) メルアドなし BB期間終了後

激予想値:5,200円(公募価格比:+4,070円)

製造業じゃないから!

M&A関連での評価

M&A関連での評価

suzunatu様(2021/06/15) スタンス:(A) メルアドなし BB期間終了後

激予想値:7,500円(公募価格比:+6,370円)

当選できなければセカンドで入る

k&k様(2021/06/14) スタンス:(B) BB期間終了前

予想値:1,970円(公募価格比:+840円)

4社同時上場。もうすこしばらせないものか。

kuro様(2021/06/14) スタンス:(B) BB期間終了前

予想値:2,600円(公募価格比:+1,470円)

ラストまで行ってくれたらうれしいねえ

いち郎様(2021/06/14) スタンス:(A) BB期間終了前

予想値:2,980円(公募価格比:+1,850円)

高めに予想。

色違いのベトベトン様(2021/06/14) スタンス:(B) BB期間終了前

予想値:1,650円(公募価格比:+520円)

ベイシスの割りを食う

AIM様(2021/06/13) スタンス:(B) BB期間終了前

予想値:2,200円(公募価格比:+1,070円)

弱弱しい仮条件がなんとも不安

歯車様(2021/06/13) スタンス:(B) BB期間終了前

予想値:2,300円(公募価格比:+1,170円)

倍行けば御の字でござる

アロエ様(2021/06/13) スタンス:(B) BB期間終了前

予想値:2,020円(公募価格比:+890円)

ポイント少なくても当たる!?

ペリドット様(2021/06/13) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:+570円)

中身は実質製造業

七実様(2021/06/13) スタンス:(B) BB期間終了前

予想値:1,900円(公募価格比:+770円)

ポイント使う価値は無い

房州ビワ様(2021/06/13) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:+470円)

小型以外の特徴がないIPO

豚毛様(2021/06/13) スタンス:(B) BB期間終了前

予想値:1,800円(公募価格比:+670円)

コンサルばっかりやんけ

さとさと様(2021/06/12) スタンス:(B) BB期間終了前

予想値:2,120円(公募価格比:+990円)

倍くらいかな。

たけ様(2021/06/12) スタンス:(A) BB期間終了前

予想値:2,000円(公募価格比:+870円)

値段が安ければ、手を出しやすいと予想。

米国財政破綻様(2021/06/12) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:+370円)

ピタリ賞

大根様(2021/06/12) スタンス:(A) BB期間終了前

予想値:2,000円(公募価格比:+870円)

地味で注目度は低そう

レモンパン様(2021/06/11) スタンス:(A) BB期間終了前

予想値:2,300円(公募価格比:+1,170円)

公募のみ。

伝丸様(2021/06/11) スタンス:(B) BB期間終了前

予想値:2,700円(公募価格比:+1,570円)

成長ストップ

はげたか様(2021/06/10) スタンス:(A) BB期間終了前

予想値:1,548円(公募価格比:+418円)

過密スケジュールでなければ

愛読者様(2021/06/10) スタンス:(B) BB期間終了前

予想値:2,200円(公募価格比:+1,070円)

そこそこかな

waikazu様(2021/06/10) スタンス:(B) BB期間終了前

予想値:2,340円(公募価格比:+1,210円)

軽く2倍超か

★★★★四星球様(2021/06/10) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+870円)

これくらいかな??

なりきん様(2021/06/10) スタンス:(B) BB期間終了前

予想値:2,180円(公募価格比:+1,050円)

あたるかな

スティンガー様(2021/06/09) スタンス:(B) BB期間終了前

予想値:2,001円(公募価格比:+871円)

2000円超えてどこまでという印象です。

かっきー様(2021/06/09) スタンス:(B) BB期間終了前

予想値:1,690円(公募価格比:+560円)

じわじわ上がるタイプ、だと思う。

IPO投資家様(2021/06/09) スタンス:(B) BB期間終了前

予想値:1,787円(公募価格比:+657円)

需給良さそう。ポイントは、Sランクより、このくらいの方を狙った方が還元率が良いかもね。

hakio様(2021/06/09) スタンス:(B) BB期間終了前

予想値:2,360円(公募価格比:+1,230円)

good campany

テキスト様(2021/06/09) スタンス:(A) BB期間終了前

予想値:2,655円(公募価格比:+1,525円)

2倍は超えて欲しい。

ラッシュに次ぐラッシュですが、事業承継は製造業などの引受が多そう。

上場前後にひしめき合っている中での環境勝負。

ラッシュに次ぐラッシュですが、事業承継は製造業などの引受が多そう。

上場前後にひしめき合っている中での環境勝負。

だるたにあん様(2021/06/09) スタンス:(B) BB期間終了前

予想値:2,050円(公募価格比:+920円)

2000円を超えると頭打ちなのかな

UG様(2021/06/08) スタンス:(B) BB期間終了前

予想値:1,940円(公募価格比:+810円)

仮条件が弱気なのが気になる。

hal様(2021/06/08) スタンス:(B) BB期間終了前

予想値:2,300円(公募価格比:+1,170円)

欲しいです!

バナくん様(2021/06/08) スタンス:(B) BB期間終了前

予想値:2,600円(公募価格比:+1,470円)

SBI主幹事続くけど、どうでしょうね。予想は難しいところ

まつ様(2021/06/08) スタンス:(B) BB期間終了前

予想値:2,150円(公募価格比:+1,020円)

これぐらいはSBIで当選期待

IPOマン様(2021/06/08) スタンス:(B) メルアドなし BB期間終了前

予想値:1,650円(公募価格比:+520円)

過密スケジュールで伸び悩む。

かぶけ様(2021/06/07) スタンス:(C) BB期間終了前

予想値:2,460円(公募価格比:+1,330円)

初日予想

my20001様(2021/06/06) スタンス:(S) BB期間終了前

予想値:2,120円(公募価格比:+990円)

重ならなければ、もっと伸びそうですが

ダングラ様(2021/06/06) スタンス:(B) BB期間終了前

予想値:2,100円(公募価格比:+970円)

地味ですが伸びてますね

リコピン様(2021/06/04) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+1,370円)

投資会社

ルイコスタ様(2021/06/01) スタンス:(A) BB期間終了前

予想値:2,400円(公募価格比:+1,270円)

2倍の攻防

アルファルファ様(2021/05/30) スタンス:(B) BB期間終了前

予想値:2,400円(公募価格比:+1,270円)

買い疲れ発生時期

Nerals様(2021/05/26) スタンス:(B) BB期間終了前

予想値:1,620円(公募価格比:+490円)

これ位はいけるでしょう。

ぎゃーふぶ様(2021/05/26) スタンス:(B) BB期間終了前

予想値:3,160円(公募価格比:+2,030円)

これぐらい。

みよぶー様(2021/05/25) スタンス:(A) BB期間終了前

予想値:3,200円(公募価格比:+2,070円)

バブリーですね。。

にゃが様(2021/05/24) スタンス:(B) BB期間終了前

予想値:1,450円(公募価格比:+320円)

当たってから考える

りすきち様(2021/05/22) スタンス:(B) BB期間終了前

予想値:2,800円(公募価格比:+1,670円)

このくらい

きむ様(2021/05/22) スタンス:(A) BB期間終了前

予想値:2,300円(公募価格比:+1,170円)

倍ぐらいか

まつを様(2021/05/22) スタンス:(A) BB期間終了前

予想値:3,500円(公募価格比:+2,370円)

まちゃお様(2021/05/21) スタンス:(なし) BB期間終了前

予想値:2,200円(公募価格比:+1,070円)

たぶんです。

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。