デコルテ・ホールディングスの概要

デコルテ・ホールディングスのIPO(新規上場)日程関連

| 仮条件決定日 | 2021/06/04 (金) |

|---|---|

| BB期間 | 開始: 2021/06/07 (月) ~ 終了: 2021/06/11 (金) |

| 公募価格決定 | 2021/06/14 (月) |

| 購入申込期間 | 開始: 2021/06/15 (火) ~ 終了: 2021/06/18 (金) |

| 上場予定日 | 2021/06/22 (火) |

デコルテ・ホールディングスのIPO(新規上場)基本情報

| 公募株式数 | 総計:3,676,600株 (公募:70,000株 / 売出:3,606,600株)売出株式比率:98.1% |

|---|---|

| O.A.分 | 551,400株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 5,670,000株 (上場時、公募株数含む) |

| OR | 74.6% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,720円 |

| 仮条件価格 | 1,470~1,720円 (変動率:-14.5% ~0.0% 中立 ) |

| 公募価格 | 1,720円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 事業拡大のための設備資金として新規出店に係る投資に充当する予定 |

デコルテ・ホールディングスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,720円 | 1,720円 ±0円 |

1,582円

-138円 |

381円

(-1,201円) |

| 変化率 | 0.0% | -8.0% | -75.9% | |

| 吸収金額 | 72.7億円 | 72.7億円 ±0.0億円 |

66.8億円 -5.8億円 |

|

| 時価総額 | 97.5億円 | 97.5億円 ±0.0億円 |

89.6億円 -7.8億円 |

21.6億円 -68億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

デコルテ・ホールディングスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | デコルテ・ホールディングス |

|---|---|

| 所在地 | 兵庫県芦屋市大桝町1番25号アクセシオ芦屋3F |

| 設立 | 2016年12月13日 |

| 従業員数 | 357人 |

| 監査法人 | PwC京都監査法人 |

デコルテ・ホールディングスの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2017/09 (単・1期) |

1,000 | -124,463 | -132,893 | 2,667,106 7,298,190 |

| 2018/09 (単・2期) |

6,167,837 616,683.7% |

215,127 -272.8% |

-340,701 156.4% |

2,310,841 8,267,424 |

| 2019/09 (単・3期) |

891,531 -85.5% |

107,510 -50.0% |

-171,592 -49.6% |

2,139,249 7,098,053 |

| 2020/09 (単・4期) |

649,948 -27.1% |

43,161 -59.9% |

27,367 -115.9% |

2,166,617 6,992,721 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2018/10 (連・2期) |

0 | 0 | 0 | 2,486,113 10,618,672 |

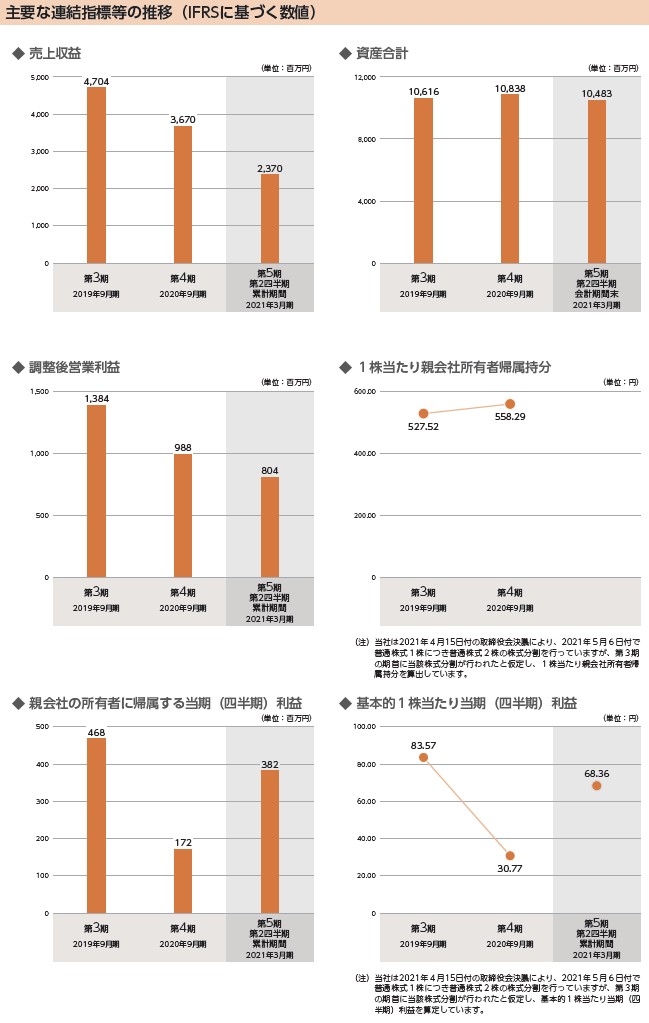

| 2019/09 (連・3期) |

4,704,301 0.0% |

750,448 0.0% |

17 0.0% |

2,954,115 10,616,343 |

| 2020/09 (連・4期) |

3,670,431 -22.0% |

317,952 -57.6% |

6 -64.7% |

3,126,412 10,838,015 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/09(単・1期) | -56.86 | 952.54 | 0 |

| 2018/09(単・2期) | -121.68 | 825.30 | 0 |

| 2019/09(単・3期) | -30.64 | 382.01 | 0 |

| 2020/09(単・4期) | 4.89 | 386.90 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/10(連・2期) | 0.00 | 443.94 | -- |

| 2019/09(連・3期) | 0.00 | 527.52 | -- |

| 2020/09(連・4期) | 0.00 | 558.29 | -- |

| 予想PER | 18.45倍 (2021/09連・参考EPS:93.21・想定価格1,720円ベース) |

|---|---|

| 予想PBR | 2.60倍 (2021/09連・参考BPS:662.76・想定価格1,720円ベース) |

| 予想配当 | 0.00円(2021/09) |

デコルテ・ホールディングスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 投資事業有限責任組合キャス・キャピタル・ファンド六号 | 5,014,800 (3,329,400:66.4%) |

87.52 | 360日 or 1.5倍 |

| 小林 健一郎 | 557,200 (277,200:49.7%) |

9.72 | 360日 |

| 水間 寿也 | 22,000 | 0.38 | 180日 |

| デコルテ従業員持株会 | 21,000 | 0.37 | 180日 |

| 岩切 大祐 | 15,000 | 0.26 | 180日 |

| 髙木 真一郎 | 10,000 | 0.17 | |

| 辻本 哲士 | 6,000 | 0.10 | |

| 佐藤 夕紀 | 4,000 | 0.07 | |

| 新井 賢二 | 4,000 | 0.07 | 180日 |

| 藤本 友梨 | 4,000 | 0.07 | |

| 既存株主総計(43) | 5,730,000 | 100 | 対象 2,027,400株 カバー率 95.48% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(1) (内ロックアップ) |

上場前:5,014,800株 売出後:1,685,400株 1,685,400株(100.00%) |

|---|

デコルテ・ホールディングスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2021-01-28 | 200 | 1,350 | (自)2025-01-01~(至)2030-12-24 |

| 2021-01-28 | 200 | 1,350 | (自)2025-01-01~(至)2030-12-24 |

| SO総計(2) | 400 | 上場時算入 | 0株 |

デコルテ・ホールディングスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,500円 (想定価格比: -220円/-12.8%) |

| 直前予想 (上場前) |

1,620円 (公募比: -100円/-5.8%) |

| 初値 | 1,582円 (公募比: -138円/-8.0%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

SMBC日興証券と大和証券の共同主幹事。

筆頭株主キャス・キャピタル・ファンドのほぼ売出IPO。厳しい経営環境にありそうなフォトウェディング事業がこの時期に上場なのは評価されなさそう。

前期減収減益だが、生き残り事業でアフターコロナで反転できるか?

一部は海外売出となるグローバルオファリング。

第一印象は厳しそうだが、2021年のIPO全勝状態のためこういったIPOの取捨選択が重要になりそう。

筆頭株主キャス・キャピタル・ファンドのほぼ売出IPO。厳しい経営環境にありそうなフォトウェディング事業がこの時期に上場なのは評価されなさそう。

前期減収減益だが、生き残り事業でアフターコロナで反転できるか?

一部は海外売出となるグローバルオファリング。

第一印象は厳しそうだが、2021年のIPO全勝状態のためこういったIPOの取捨選択が重要になりそう。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

6月22日上場の4社同時上場で公募割れの危険視がされる銘柄。

悪い意味で注目度が高そう。

事業内容も「結婚式(→フォトに特化)」やスタジオ事業、フィットネスなどコロナ禍で超逆風。

さらにファンドのイグジットIPOとなっていて売り逃げ案件臭がする。

2.割安性…PER,PBRなど財務情報、価格設定から

2021年9月度、連結予想EPSは93.21円。

想定価格1,720円から計算される予想PERは約18.45倍。

直近で減益減収傾向も反転攻勢となっている。経営戦略をフォト特化などで同業種の中では奮闘。

とはいっても上場廃止が出ている同事業の中でIPOとは・・・。

成長期待が分からない分、価格面から買い易さが出ない。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約72.7億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証マザーズ市場。主幹事はSMBC日興証券と大和証券の共同主幹事。

ほぼファンドの売出IPO。オファリングレシオも高く売り逃げ必至。

売出後もまだ筆頭株主としてVCが残る。ロックアップは360日or1.5倍だが解除後、売れるなら売ってきそうで

1年経っても売れるなら売る気満々に見えて仕方がない。

需給面では買いも少なそうでかなり厳しいと見る。

4.業種…人気化しそうな業種か?魅力があるかなど

「ナシ婚」需要などと言って頑張っているようだが、せめて写真だけでもとお金がかかるならナシ婚の人は自分で残すとかしそう。

完全に式典需要は落ち込んでいる時代とも言えて、今後も苦戦しそうなのは予想できる。

その中でイグジットIPO的なものをされると流石に食指が動かないというのが多数の意見と言えそう。

むしろ助けてくれと出資を求めたり、どこぞの別ファンドに安値で売るほうが理解できる。

5.評価…総合的評価や特記的事項を含める

投資家からは厳しい目線で見られそうなイグジットIPO。

現状で苦しい業種が逃げ売のような形でのIPOは受け入れられないか?

特に結婚式系は上場廃止や事業徹底が相次いでいて、デコルテも事業転換しているようだがイメージは残る。

フォトウェディング特化も、正直なところスタジオアリスなど同業種がいるので、

これから上場する企業としての魅力には欠けると見る。

最終評価はやはり厳しいとみてパスのD評価とします。

改めて評価したが良いところが一つも感じられなかった。

なお、グローバルオファリングなので公開価格がどこに落ち着くかも気になる点。

全体考察

総合得点は3点で、私のBBスタンスはD評価です

6月22日上場の4社同時上場で公募割れの危険視がされる銘柄。

悪い意味で注目度が高そう。

事業内容も「結婚式(→フォトに特化)」やスタジオ事業、フィットネスなどコロナ禍で超逆風。

さらにファンドのイグジットIPOとなっていて売り逃げ案件臭がする。

2.割安性…PER,PBRなど財務情報、価格設定から

2021年9月度、連結予想EPSは93.21円。

想定価格1,720円から計算される予想PERは約18.45倍。

直近で減益減収傾向も反転攻勢となっている。経営戦略をフォト特化などで同業種の中では奮闘。

とはいっても上場廃止が出ている同事業の中でIPOとは・・・。

成長期待が分からない分、価格面から買い易さが出ない。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約72.7億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証マザーズ市場。主幹事はSMBC日興証券と大和証券の共同主幹事。

ほぼファンドの売出IPO。オファリングレシオも高く売り逃げ必至。

売出後もまだ筆頭株主としてVCが残る。ロックアップは360日or1.5倍だが解除後、売れるなら売ってきそうで

1年経っても売れるなら売る気満々に見えて仕方がない。

需給面では買いも少なそうでかなり厳しいと見る。

4.業種…人気化しそうな業種か?魅力があるかなど

「ナシ婚」需要などと言って頑張っているようだが、せめて写真だけでもとお金がかかるならナシ婚の人は自分で残すとかしそう。

完全に式典需要は落ち込んでいる時代とも言えて、今後も苦戦しそうなのは予想できる。

その中でイグジットIPO的なものをされると流石に食指が動かないというのが多数の意見と言えそう。

むしろ助けてくれと出資を求めたり、どこぞの別ファンドに安値で売るほうが理解できる。

5.評価…総合的評価や特記的事項を含める

投資家からは厳しい目線で見られそうなイグジットIPO。

現状で苦しい業種が逃げ売のような形でのIPOは受け入れられないか?

特に結婚式系は上場廃止や事業徹底が相次いでいて、デコルテも事業転換しているようだがイメージは残る。

フォトウェディング特化も、正直なところスタジオアリスなど同業種がいるので、

これから上場する企業としての魅力には欠けると見る。

最終評価はやはり厳しいとみてパスのD評価とします。

改めて評価したが良いところが一つも感じられなかった。

なお、グローバルオファリングなので公開価格がどこに落ち着くかも気になる点。

全体考察

総合得点は3点で、私のBBスタンスはD評価です

デコルテ・ホールディングスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。デコルテ・ホールディングスの初値予想投票は締め切りました。

現在の読者予想件数:68件

読者予想サマリ 平均値:1,586円 | 中央値:1,595円 | 補正値:1,611円

最高:2,490円 >>>> 最低:700円

最高:2,490円 >>>> 最低:700円

赤羽様(2021/06/18) スタンス:(D) BB期間終了後

予想値:1,582円(公募価格比:-138円)

デコルテ

のすけ様(2021/06/18) スタンス:(D) BB期間終了後

予想値:1,645円(公募価格比:-75円)

ipoの地合いが悪い

kuro様(2021/06/18) スタンス:(D) BB期間終了後

予想値:1,582円(公募価格比:-138円)

例の価額でしょ

ひかせ様(2021/06/18) スタンス:(C) BB期間終了後

予想値:1,525円(公募価格比:-195円)

シンボウ様(2021/06/18) スタンス:(D) BB期間終了後

予想値:1,520円(公募価格比:-200円)

期待できない。

公開ラッシュの中で大型のここを買っていこうという人はいるのか?

公開ラッシュの中で大型のここを買っていこうという人はいるのか?

リンリン様(2021/06/18) スタンス:(なし) BB期間終了後

予想値:1,726円(公募価格比:+6円)

prkt様(2021/06/17) スタンス:(D) BB期間終了後

予想値:1,655円(公募価格比:-65円)

若干割れる

HaHaR様(2021/06/17) スタンス:(B) メルアドなし BB期間終了後

予想値:2,105円(公募価格比:+385円)

佐井様(2021/06/17) スタンス:(C) BB期間終了後

予想値:1,820円(公募価格比:+100円)

コロナ終息すれば3000円超え

ヨッシー様(2021/06/16) スタンス:(D) BB期間終了後

予想値:1,460円(公募価格比:-260円)

最悪の新規株

冨樫様(2021/06/16) スタンス:(D) BB期間終了後

予想値:1,680円(公募価格比:-40円)

辞退

ごくう様(2021/06/15) スタンス:(D) BB期間終了後

予想値:1,480円(公募価格比:-240円)

公募割れ確実

マーボー様(2021/06/15) スタンス:(C) メルアドなし BB期間終了後

予想値:1,820円(公募価格比:+100円)

ウィングアーク1stと似てる。

広木様(2021/06/15) スタンス:(B) メルアドなし BB期間終了後

予想値:2,000円(公募価格比:+280円)

地合いが良いです。

無縁坂のお玉様(2021/06/15) スタンス:(C) BB期間終了後

予想値:1,620円(公募価格比:-100円)

色違いのベトベトン様(2021/06/13) スタンス:(D) BB期間終了後

予想値:1,400円(公募価格比:-320円)

1520くらいで決まって12,000円負け

さとさと様(2021/06/12) スタンス:(C) BB期間終了後

予想値:1,560円(公募価格比:-160円)

初値割れもあるかもしれません。

たけ様(2021/06/12) スタンス:(D) BB期間終了後

予想値:1,200円(公募価格比:-520円)

上場廃止レベルにほしくねえな

エマ様(2021/06/11) スタンス:(B) BB期間終了前

予想値:1,000円(公募価格比:-720円)

少し上がるかな?

KIO様(2021/06/11) スタンス:(D) BB期間終了前

予想値:1,600円(公募価格比:-120円)

食指ピクリともせず

コラゲC様(2021/06/11) スタンス:(D) BB期間終了前

予想値:1,550円(公募価格比:-170円)

VCの現金化イベント

房州ビワ様(2021/06/11) スタンス:(C) BB期間終了前

予想値:1,490円(公募価格比:-230円)

売り逃げ上場

パーセプトロン様(2021/06/11) スタンス:(D) BB期間終了前

予想値:1,444円(公募価格比:-276円)

将来性がある会社です

アナグリフ様(2021/06/11) スタンス:(D) BB期間終了前

予想値:1,352円(公募価格比:-368円)

今年ワースト銘柄で決定

ダングラ様(2021/06/11) スタンス:(D) BB期間終了前

予想値:1,470円(公募価格比:-250円)

コロナ処分セール

松村ドンピシャ様(2021/06/10) スタンス:(D) メルアドなし BB期間終了前

予想値:1,470円(公募価格比:-250円)

ドンピシャ間違いなし

★★★★四星球様(2021/06/10) スタンス:(B) BB期間終了前

予想値:1,700円(公募価格比:-20円)

これくらいかな??

waikazu様(2021/06/09) スタンス:(D) BB期間終了前

予想値:1,630円(公募価格比:-90円)

大和強気だな

いち郎様(2021/06/09) スタンス:(D) BB期間終了前

予想値:1,340円(公募価格比:-380円)

いらない。

はげたか様(2021/06/08) スタンス:(D) BB期間終了前

予想値:1,470円(公募価格比:-250円)

これはパスします

かっきー様(2021/06/08) スタンス:(B) BB期間終了前

予想値:2,490円(公募価格比:+770円)

下馬評を覆して化けるかも。

だるたにあん様(2021/06/08) スタンス:(D) BB期間終了前

予想値:1,530円(公募価格比:-190円)

よろしくありません。

恐ロシア様(2021/06/08) スタンス:(D) BB期間終了前

予想値:999円(公募価格比:-721円)

そんなに甘くないよ(お金は)

クレイジーというか

消えてくれ♠

クレイジーというか

消えてくれ♠

バナくん様(2021/06/08) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:-220円)

大和から頼まれても買わない予定

ゴッドマンゴージャス様(2021/06/08) スタンス:(D) BB期間終了前

予想値:1,510円(公募価格比:-210円)

なんで今上場?というイメージ。

まつ様(2021/06/07) スタンス:(D) BB期間終了前

予想値:1,638円(公募価格比:-82円)

みんな公募割れを予想。久々にパスするか?

ピッコ様(2021/06/07) スタンス:(C) BB期間終了前

予想値:1,850円(公募価格比:+130円)

お金のない庶民はこんな銘柄で勝負するしかない

UG様(2021/06/07) スタンス:(D) BB期間終了前

予想値:1,280円(公募価格比:-440円)

下限で決まって割れるか上場中止だな。

かぶけ様(2021/06/07) スタンス:(C) BB期間終了前

予想値:1,460円(公募価格比:-260円)

上場中止予想

IPO投資家様(2021/06/07) スタンス:(C) BB期間終了前

予想値:1,790円(公募価格比:+70円)

今年は何だかんだで割らないと思う。EXIT案件なので、仮に割れなかったら、保有せずに即金が吉。

レモンパン様(2021/06/07) スタンス:(C) BB期間終了前

予想値:1,750円(公募価格比:+30円)

ギリギリで

豚毛様(2021/06/07) スタンス:(D) BB期間終了前

予想値:1,400円(公募価格比:-320円)

上場中止やろ

マヌカハニー様(2021/06/06) スタンス:(D) BB期間終了前

予想値:1,600円(公募価格比:-120円)

上場ゴール

FAST様(2021/06/06) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:-220円)

控えめに言ってクソ

k&k様(2021/06/06) スタンス:(C) BB期間終了前

予想値:1,865円(公募価格比:+145円)

公開株売数が多く、魅力のある事業でもなく、公募価格割れもありうる。

スティンガー様(2021/06/06) スタンス:(D) BB期間終了前

予想値:1,595円(公募価格比:-125円)

さすがにこれは厳しいでしょう。

米国財政破綻様(2021/06/06) スタンス:(D) BB期間終了前

予想値:1,470円(公募価格比:-250円)

ピタリ賞

アロエ様(2021/06/06) スタンス:(D) BB期間終了前

予想値:1,582円(公募価格比:-138円)

買ったらアカンやつ!?

愛読者様(2021/06/05) スタンス:(C) BB期間終了前

予想値:1,750円(公募価格比:+30円)

どうするか迷います

ネコポス様(2021/06/05) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:-20円)

これくらいかな。

なりきん様(2021/06/05) スタンス:(D) BB期間終了前

予想値:1,610円(公募価格比:-110円)

いりまへん

my20001様(2021/06/05) スタンス:(D) BB期間終了前

予想値:1,720円(公募価格比:±0円)

仮条件の、下方幅が広い気がします

リコピン様(2021/06/04) スタンス:(D) BB期間終了前

予想値:1,650円(公募価格比:-70円)

出口&時代錯誤

hal様(2021/06/03) スタンス:(D) BB期間終了前

予想値:1,705円(公募価格比:-15円)

パスします。。

ルイコスタ様(2021/06/01) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:-20円)

スタジオ事業。スタジオアリスは増収増益で好調そうだがここは少し事情が違いそう。

アルファルファ様(2021/05/30) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:-20円)

今年1発目の公募割れが期待される

Nerals様(2021/05/26) スタンス:(C) BB期間終了前

予想値:1,840円(公募価格比:+120円)

6/23上場のパッとしない四連星が一つ!

hakio様(2021/05/25) スタンス:(B) BB期間終了前

予想値:1,694円(公募価格比:-26円)

いい会社。

にゃが様(2021/05/24) スタンス:(C) BB期間終了前

予想値:1,800円(公募価格比:+80円)

業種的にどうですかねー

みよぶー様(2021/05/18) スタンス:(B) BB期間終了前

予想値:1,850円(公募価格比:+130円)

こんなところしか当たらない、弱小IPO プレイヤーです

559198様(2021/05/18) スタンス:(D) メルアドなし BB期間終了前

激予想値:800円(公募価格比:-920円)

これはダメでしょう。

需要が無い現状で公開売り逃げが見え見えですね。

この先難しい会社でしょうね。

需要が無い現状で公開売り逃げが見え見えですね。

この先難しい会社でしょうね。

りすきち様(2021/05/18) スタンス:(C) BB期間終了前

予想値:1,980円(公募価格比:+260円)

上がるかな

ぎゃーふぶ様(2021/05/17) スタンス:(D) BB期間終了前

激予想値:700円(公募価格比:-1,020円)

タイミングが悪いと言うより・・・

真由美様(2021/05/17) スタンス:(D) BB期間終了前

予想値:1,480円(公募価格比:-240円)

ブライダル系または街の写真館どちらにしろ、いらんやつ

seb様(2021/05/17) スタンス:(D) メルアドなし BB期間終了前

予想値:1,500円(公募価格比:-220円)

こういう会社を上場させないで

ドジャーズ君様(2021/05/17) スタンス:(D) BB期間終了前

予想値:1,520円(公募価格比:-200円)

これは厳しい。

菅 君様(2021/05/17) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:-120円)

この時期にフィットネス事業等の上場ですか

きむ様(2021/05/17) スタンス:(B) BB期間終了前

予想値:1,820円(公募価格比:+100円)

公募少し上か

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。