クリングルファーマの概要

クリングルファーマのIPO(新規上場)日程関連

| 仮条件決定日 | 2020/12/08 (火) |

|---|---|

| BB期間 | 開始: 2020/12/10 (木) ~ 終了: 2020/12/16 (水) |

| 公募価格決定 | 2020/12/17 (木) |

| 購入申込期間 | 開始: 2020/12/18 (金) ~ 終了: 2020/12/23 (水) |

| 上場予定日 | 2020/12/28 (月) |

クリングルファーマのIPO(新規上場)基本情報

| 公募株式数 | 総計:580,000株 (公募:580,000株 / 売出:0株)売出株式比率:0.0% |

|---|---|

| O.A.分 | 87,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 4,227,700株 (上場時、公募株数含む) |

| OR | 15.8% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 950円 |

| 仮条件価格 | 950~1,000円 (変動率:0.0% ~+5.3% やや強気 ) |

| 公募価格 | 1,000円 (想定価格との差:+50円 / +5.3% ) |

| IPOの資金用途 | 脊髄損傷(SCI)急性期パイプラインの研究開発費用(第3相試験)として |

クリングルファーマのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 950円 | 1,000円 +50円 |

1,480円

+480円 |

397円

(-1,083円) |

| 変化率 | +5.3% | +48.0% | -73.2% | |

| 吸収金額 | 6.33億円 | 6.67億円 +0.33億円 |

9.87億円 +3.20億円 |

|

| 時価総額 | 40.1億円 | 42.2億円 +2.11億円 |

62.5億円 +20.2億円 |

29.1億円 -33億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

クリングルファーマの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | クリングルファーマ |

|---|---|

| 所在地 | 大阪府茨木市彩都あさぎ七丁目7番15号彩都バイオインキュベータ207 |

| 設立 | 2001年12月21日 |

| 従業員数 | 10人 |

| 監査法人 | EY新日本有限責任監査法人 |

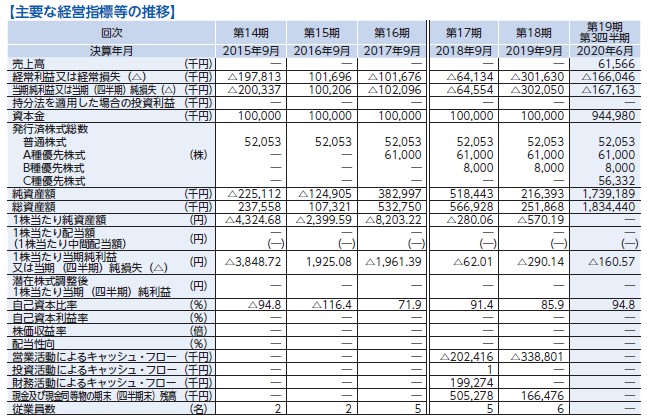

クリングルファーマの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2015/09 (単・14期) |

0 | -197,813 | -200,337 | 225,112 237,558 |

| 2016/09 (単・15期) |

0 0.0% |

101,696 -151.4% |

100,206 -150.0% |

124,905 107,321 |

| 2017/09 (単・16期) |

0 0.0% |

-101,676 -200.0% |

-102,096 -201.9% |

382,997 532,750 |

| 2018/09 (単・17期) |

0 0.0% |

-64,134 -36.9% |

-64,554 -36.8% |

518,443 566,928 |

| 2019/09 (単・18期) |

0 0.0% |

-301,630 370.3% |

-302,050 367.9% |

216,393 251,868 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2015/09(単・14期) | -3,848.72 | -4,324.68 | 0 |

| 2016/09(単・15期) | 1,925.08 | -2,399.59 | 0 |

| 2017/09(単・16期) | -1,961.39 | -8,203.22 | 0 |

| 2018/09(単・17期) | -62.01 | -280.06 | 0 |

| 2019/09(単・18期) | -290.14 | -570.19 | 0 |

| 予想PER | -3.82倍 (2021/09単・参考EPS:-248.73・想定価格950円ベース) |

|---|---|

| 予想PBR | 2.40倍 (2021/09単・参考BPS:395.11・想定価格950円ベース) |

| 予想配当 | 0.00円(2021/09) |

クリングルファーマの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 日本全薬工業株式会社 | 500,840 | 12.12 | 90日 or 1.5倍 |

| 慶應イノベーション・イニシアティブ1号投資事業有限責任組合 | 470,460 | 11.38 | 90日 or 1.5倍 |

| DBJキャピタル投資事業有限責任組合 | 319,800 | 7.74 | 90日 or 1.5倍 |

| THVP-1号投資事業有限責任組合 | 226,660 | 5.48 | 90日 or 1.5倍 |

| その他75名 | 221,380 | 0.54 | |

| OUVC1号投資事業有限責任組合 | 200,000 | 4.84 | 確約 |

| CYBERDYNE株式会社 | 200,000 | 4.84 | 90日 or 1.5倍 |

| 安達 喜一 | 171,900 | 4.16 | 90日 |

| 岩谷 邦夫 | 132,040 | 3.20 | 90日 or 1.5倍 |

| 丸石製薬株式会社 | 100,000 | 2.42 | 確約 |

| 既存株主総計(51) | 4,132,700 | 100 | 対象 3,485,240株 カバー率 84.33% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(16) (内ロックアップ) |

上場前:1,826,420株 売出後:1,826,420株 1,826,420株(100.00%) |

|---|

クリングルファーマのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2017-10-18 | 230,000 | 260 | (自)2019-10-20~(至)2027-09-19 |

| 2017-10-18 | 18,000 | 260 | (自)2019-10-20~(至)2027-09-19 |

| 2018-06-01 | 20,000 | 260 | (自)2020-06-03~(至)2028-05-02 |

| 2020-07-15 | 217,000 | 750 | (自)2022-07-30~(至)2030-06-30 |

| SO総計(4) | 485,000 | 上場時算入 | 268,000株 |

クリングルファーマの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,100円 (想定価格比: +150円/+15.8%) |

| 直前予想 (上場前) |

1,580円 (公募比: +580円/+58.0%) |

| 初値 | 1,480円 (公募比: +480円/+48.0%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

年末の駆け込み赤字バイオIPO第2弾。

もうすぐ20期を迎えるところに売上がほぼ立たないような状況。まさにバイオ。

吸収金額は10億以下と低め。よく上場できるなと感じるが、それだけ研究開発分野への期待度はあるか?

社会情勢的に創薬(ワクチンなど)への期待は高いのは間違いないが、それを追い風に資金集め感がどうも拭えないところ。

上場ラッシュの最終場面でどうでるか?

もうすぐ20期を迎えるところに売上がほぼ立たないような状況。まさにバイオ。

吸収金額は10億以下と低め。よく上場できるなと感じるが、それだけ研究開発分野への期待度はあるか?

社会情勢的に創薬(ワクチンなど)への期待は高いのは間違いないが、それを追い風に資金集め感がどうも拭えないところ。

上場ラッシュの最終場面でどうでるか?

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

12月28日(年末最終週)の単独上場。残念ながらオーラス上場は取られる。

大阪大学発バイオベンチャー厩舎の伏兵。

注目度としては単なるギャンブルIPOとしか言えない評価。

2.割安性…PER,PBRなど財務情報、価格設定から

2021年9月度、単体予想EPSは-248.73円。

想定価格950円から計算される予想PERは約-3.82倍。

自社開発にこだわり20期を迎える中でも売上皆無状態。

割安性評価などは目処が全く立たない。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約6.33億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証マザーズ市場。主幹事は野村證券。

全数公募による。オファリングレシオは標準範囲。

正直、公募で上場する段階と言えないと思うが東証が承認した納得感が欲しいところ。

今後も東証市場から金集めが続きそうな予感は十分にある。

ベンチャーキャピタルからの出資豊富。

ロックアップがあるが90日or1.5倍で解除と緩め。

ストック・オプションの未行使残は260円と750円価格。上場時には26.8万株が行使可能で、

V.C.1社分の投資株数に匹敵するレベル。

なかなかの売り圧力を感じる。

バイオベンチャーのIPOにしてはかなり吸収金額の小さい状況で公募株に希少性は出している。

その希少性が評価されるかは難しいところだが、需給面では小型感でうまく調整したか?

4.業種…人気化しそうな業種か?魅力があるかなど

年末の赤字バイオ駆け込み上場第2弾。主幹事が予想外の野村證券というのがどうでるか?

あまり主幹事信頼とかで参加はしないほうが良さそう。

どうみてもやはり上場するにはもう少し、リスクが低くなるレベルまで持ってきて欲しいところで、

東証の上場審査の緩さが気になるところ。ギャンブル銘柄好きな方向け。

5.評価…総合的評価や特記的事項を含める

非常にリスクの高い銘柄という印象。

大手を振って挑戦してみようとは言いづらい銘柄。

一応、年末最終週で単独上場、バイオ銘柄で10億以下の小粒案件。

希少性自体は高くなっていて初値は上場日の買い意欲次第か?

仮条件は野村證券らしく想定価格を下限とする強気。

結局、初値は格好をつける自信があるのかもしれない。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

12月28日(年末最終週)の単独上場。残念ながらオーラス上場は取られる。

大阪大学発バイオベンチャー厩舎の伏兵。

注目度としては単なるギャンブルIPOとしか言えない評価。

2.割安性…PER,PBRなど財務情報、価格設定から

2021年9月度、単体予想EPSは-248.73円。

想定価格950円から計算される予想PERは約-3.82倍。

自社開発にこだわり20期を迎える中でも売上皆無状態。

割安性評価などは目処が全く立たない。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約6.33億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証マザーズ市場。主幹事は野村證券。

全数公募による。オファリングレシオは標準範囲。

正直、公募で上場する段階と言えないと思うが東証が承認した納得感が欲しいところ。

今後も東証市場から金集めが続きそうな予感は十分にある。

ベンチャーキャピタルからの出資豊富。

ロックアップがあるが90日or1.5倍で解除と緩め。

ストック・オプションの未行使残は260円と750円価格。上場時には26.8万株が行使可能で、

V.C.1社分の投資株数に匹敵するレベル。

なかなかの売り圧力を感じる。

バイオベンチャーのIPOにしてはかなり吸収金額の小さい状況で公募株に希少性は出している。

その希少性が評価されるかは難しいところだが、需給面では小型感でうまく調整したか?

4.業種…人気化しそうな業種か?魅力があるかなど

年末の赤字バイオ駆け込み上場第2弾。主幹事が予想外の野村證券というのがどうでるか?

あまり主幹事信頼とかで参加はしないほうが良さそう。

どうみてもやはり上場するにはもう少し、リスクが低くなるレベルまで持ってきて欲しいところで、

東証の上場審査の緩さが気になるところ。ギャンブル銘柄好きな方向け。

5.評価…総合的評価や特記的事項を含める

非常にリスクの高い銘柄という印象。

大手を振って挑戦してみようとは言いづらい銘柄。

一応、年末最終週で単独上場、バイオ銘柄で10億以下の小粒案件。

希少性自体は高くなっていて初値は上場日の買い意欲次第か?

仮条件は野村證券らしく想定価格を下限とする強気。

結局、初値は格好をつける自信があるのかもしれない。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

クリングルファーマへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。クリングルファーマの初値予想投票は締め切りました。

現在の読者予想件数:59件

読者予想サマリ 平均値:1,094円 | 中央値:1,020円 | 補正値:1,103円

最高:2,000円 >>>> 最低:610円

最高:2,000円 >>>> 最低:610円

めがっさ様(2020/12/23) スタンス:(D) BB期間終了後

予想値:920円(公募価格比:-80円)

赤字バイオなので。

カズ様(2020/12/23) スタンス:(C) BB期間終了後

予想値:1,100円(公募価格比:+100円)

はずれ これぐらいでは

あっちゃんRY様(2020/12/23) スタンス:(なし) BB期間終了後

予想値:1,076円(公募価格比:+76円)

初値少し超えるくらい。ピタリ賞を狙って。

ほいみん様(2020/12/22) スタンス:(C) BB期間終了後

予想値:921円(公募価格比:-79円)

ピタリ賞ねらいです

三島様(2020/12/20) スタンス:(C) BB期間終了後

予想値:1,050円(公募価格比:+50円)

バイオはすぐに売ってはならない。気長に待つべき

さすけ様(2020/12/19) スタンス:(C) メルアドなし BB期間終了後

予想値:1,250円(公募価格比:+250円)

公募割れも視野に

とも様(2020/12/18) スタンス:(C) BB期間終了後

予想値:1,050円(公募価格比:+50円)

微増

タカ様(2020/12/18) スタンス:(なし) BB期間終了後

予想値:890円(公募価格比:-110円)

くるくる様(2020/12/17) スタンス:(C) BB期間終了後

予想値:1,300円(公募価格比:+300円)

こんなもんでしょう

バナくん様(2020/12/17) スタンス:(D) BB期間終了後

予想値:920円(公募価格比:-80円)

誠意買い頼みかな

SS様(2020/12/17) スタンス:(B) BB期間終了後

予想値:973円(公募価格比:-27円)

ファンペップより下かも

のすけ様(2020/12/17) スタンス:(C) BB期間終了後

予想値:900円(公募価格比:-100円)

ファンペップからの流れで公募割れ

eat_the_meat様(2020/12/17) スタンス:(C) BB期間終了後

予想値:1,050円(公募価格比:+50円)

年末に嫌だよこんな銘柄

フーリエ様(2020/12/17) スタンス:(D) BB期間終了後

予想値:900円(公募価格比:-100円)

華麗にスルー

歯車様(2020/12/17) スタンス:(B) BB期間終了後

予想値:1,450円(公募価格比:+450円)

当選すると悩みそうです

コラゲC様(2020/12/17) スタンス:(C) BB期間終了後

予想値:1,250円(公募価格比:+250円)

小型なので助かるのでは

赤羽様(2020/12/16) スタンス:(D) BB期間終了前

予想値:1,000円(公募価格比:±0円)

阪大ベンチャー

米国財政破綻様(2020/12/16) スタンス:(D) BB期間終了前

予想値:900円(公募価格比:-100円)

パス

kuro様(2020/12/16) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+500円)

ロックアップ価格まで上がれ~

Airwild様(2020/12/15) スタンス:(D) BB期間終了前

予想値:838円(公募価格比:-162円)

野村だろうが割れるときは割れる。

出資者が逃げたいとしか思えない。

出資者が逃げたいとしか思えない。

hakio様(2020/12/15) スタンス:(B) BB期間終了前

予想値:1,111円(公募価格比:+111円)

このくらいかな。

waikazu様(2020/12/15) スタンス:(C) BB期間終了前

予想値:1,365円(公募価格比:+365円)

微妙

ごり様(2020/12/14) スタンス:(B) BB期間終了前

予想値:1,200円(公募価格比:+200円)

ギャンブルです。

k&k様(2020/12/13) スタンス:(C) BB期間終了前

予想値:1,780円(公募価格比:+780円)

今年もあと2銘柄。ご祝儀相場で。

プロトタイプ様(2020/12/12) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:+400円)

ふふん、これは相当逝くな

主幹事が絶望的に糞だけど

主幹事が絶望的に糞だけど

愛読者様(2020/12/12) スタンス:(C) BB期間終了前

予想値:1,000円(公募価格比:±0円)

かなり微妙

リコピン様(2020/12/12) スタンス:(D) BB期間終了前

予想値:950円(公募価格比:-50円)

今年の野村主幹事注目銘柄

伝丸様(2020/12/12) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:+300円)

おかわり株券新規割り当て希薄化大好きそうな会社

予想初値は適当、本当は0円予想です

予想初値は適当、本当は0円予想です

大根様(2020/12/12) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:+200円)

わざわざ割高感を演出するなんて強気な野村證券らしいですね

豚毛様(2020/12/12) スタンス:(C) BB期間終了前

予想値:1,000円(公募価格比:±0円)

これマザーズでマジで承認されたん?

空き缶集めて売った方がええやん!

空き缶集めて売った方がええやん!

インバースレンダリング様(2020/12/12) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:+500円)

2014年に上場した野村主幹事案件のgumiのように大成功するでしょう

七実様(2020/12/12) スタンス:(D) BB期間終了前

予想値:1,100円(公募価格比:+100円)

いらない

パーセプトロン様(2020/12/12) スタンス:(D) BB期間終了前

予想値:920円(公募価格比:-80円)

20期も経って未だに赤字垂れ流し状態

こんな会社を上場ゴールさせる野村證券にコンプライアンス上の問題があるのは明らか

こんな会社を上場ゴールさせる野村證券にコンプライアンス上の問題があるのは明らか

my20001様(2020/12/11) スタンス:(S) BB期間終了前

予想値:1,140円(公募価格比:+140円)

銘柄が多すぎて、なぜBBしないと思ったか、忘れました…

森松様(2020/12/11) スタンス:(C) BB期間終了前

予想値:950円(公募価格比:-50円)

もし想定下限を割れたら野村のIPO担当は責任とって辞職しろ

hal様(2020/12/11) スタンス:(D) BB期間終了前

予想値:1,110円(公募価格比:+110円)

パスします。。

UG様(2020/12/10) スタンス:(D) BB期間終了前

予想値:850円(公募価格比:-150円)

野村のIPO担当者ホント頭おかしい。

だーく様(2020/12/10) スタンス:(C) BB期間終了前

予想値:1,650円(公募価格比:+650円)

年末単独案件だが疲弊とラスト待ちでどこまで注目されるか

かぶけ様(2020/12/10) スタンス:(C) BB期間終了前

予想値:1,350円(公募価格比:+350円)

当選難関で、当選しても利益も少ない

ホース様(2020/12/10) スタンス:(D) メルアドなし BB期間終了前

予想値:610円(公募価格比:-390円)

こんな売上ずっと0の案件でも上場承認されるなんて投資家を財布としか考えてないということでしょう、東京取引証券所の上場審査基準に対して不信感しか湧いてこない!

まつ様(2020/12/10) スタンス:(C) BB期間終了前

予想値:1,080円(公募価格比:+80円)

微プラス予想

スティンガー様(2020/12/09) スタンス:(C) BB期間終了前

予想値:1,111円(公募価格比:+111円)

とにかく微妙ですがファンペップよりはましでしょうか。

とっつあん様(2020/12/09) スタンス:(B) メルアドなし BB期間終了前

予想値:1,500円(公募価格比:+500円)

時価総額は最低クラス。この下には継続前提組しかいない。

このサイズならさすがにロックアップは外しに行くでしょう。

このサイズならさすがにロックアップは外しに行くでしょう。

ノギス様(2020/12/09) スタンス:(D) BB期間終了前

予想値:920円(公募価格比:-80円)

赤字バイオはパス。

レモンパン様(2020/12/09) スタンス:(C) BB期間終了前

予想値:1,000円(公募価格比:±0円)

これも少し怖い。

IPO投資家様(2020/12/09) スタンス:(D) BB期間終了前

予想値:930円(公募価格比:-70円)

投資というより、宝くじ・・・

ダングラ様(2020/12/09) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:+100円)

あちらの赤字バイオよりは枚数が少ない分は多少マシ

みよぶー様(2020/12/08) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:+100円)

ここは無理でしょう。上場後、じわじわあがるとみた!

色違いのベトベトン様(2020/12/08) スタンス:(C) BB期間終了前

予想値:890円(公募価格比:-110円)

ここがオーラスじゃなくて良かった

なりきん様(2020/12/02) スタンス:(D) BB期間終了前

予想値:900円(公募価格比:-100円)

いらない

はも様(2020/12/02) スタンス:(D) メルアドなし BB期間終了前

予想値:850円(公募価格比:-150円)

Kiss様(2020/12/02) スタンス:(D) メルアドなし BB期間終了前

予想値:890円(公募価格比:-110円)

Nerals様(2020/11/30) スタンス:(D) BB期間終了前

予想値:975円(公募価格比:-25円)

ラッシュしすぎ!

りすきち様(2020/11/28) スタンス:(C) BB期間終了前

予想値:1,020円(公募価格比:+20円)

このくらい

ファンペップよりは良い様(2020/11/25) スタンス:(C) メルアドなし BB期間終了前

予想値:950円(公募価格比:-50円)

ファンペップよりは小型な分、確実にまし。同じギャンブルするなら断然こっちかと。

きむ様(2020/11/25) スタンス:(C) BB期間終了前

予想値:900円(公募価格比:-100円)

微妙

アルファルファ様(2020/11/25) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+1,000円)

赤字バイオオーラス?

たけちゃん様(2020/11/24) スタンス:(C) BB期間終了前

予想値:820円(公募価格比:-180円)

業績が・・・

ぎゃーふぶ様(2020/11/24) スタンス:(D) BB期間終了前

予想値:900円(公募価格比:-100円)

ぱす

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。