Kaizen Platformの概要

[4170] : Kaizen Platform

市場:東M (情報・通信業)

事業内容:WebサイトのUI/UX改善サービスの提供及び広告/営業/販促動画制作支援により、企業の顧客体験のデジタルトランスフォーメーションを推進

Kaizen PlatformのIPO(新規上場)日程関連

| 仮条件決定日 | 2020/12/03 (木) |

|---|---|

| BB期間 | 開始: 2020/12/07 (月) ~ 終了: 2020/12/11 (金) |

| 公募価格決定 | 2020/12/14 (月) |

| 購入申込期間 | 開始: 2020/12/15 (火) ~ 終了: 2020/12/18 (金) |

| 上場予定日 | 2020/12/22 (火) |

Kaizen PlatformのIPO(新規上場)基本情報

| 公募株式数 | 総計:5,009,300株 (公募:1,550,000株 / 売出:3,459,300株)売出株式比率:69.1% |

|---|---|

| O.A.分 | 751,300株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 15,424,473株 (上場時、公募株数含む) |

| OR | 37.3% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,100円 |

| 仮条件価格 | 1,100~1,150円 (変動率:0.0% ~+4.5% やや強気 ) |

| 公募価格 | 1,150円 (想定価格との差:+50円 / +4.5% ) |

| IPOの資金用途 | 人件費、マーケティング費 |

Kaizen PlatformのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,100円 | 1,150円 +50円 |

1,170円

+20円 |

163円

(-1,007円) |

| 変化率 | +4.5% | +1.7% | -86.1% | |

| 吸収金額 | 63.3億円 | 66.2億円 +2.88億円 |

67.3億円 +1.15億円 |

|

| 時価総額 | 169億円 | 177億円 +7.71億円 |

180億円 +3.08億円 |

27.7億円 -152億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

Kaizen Platformの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | Kaizen Platform |

|---|---|

| 所在地 | 東京都港区白金一丁目27番6号 |

| 設立 | 2017年04月03日 |

| 従業員数 | 61人 |

| 監査法人 | EY新日本有限責任監査法人 |

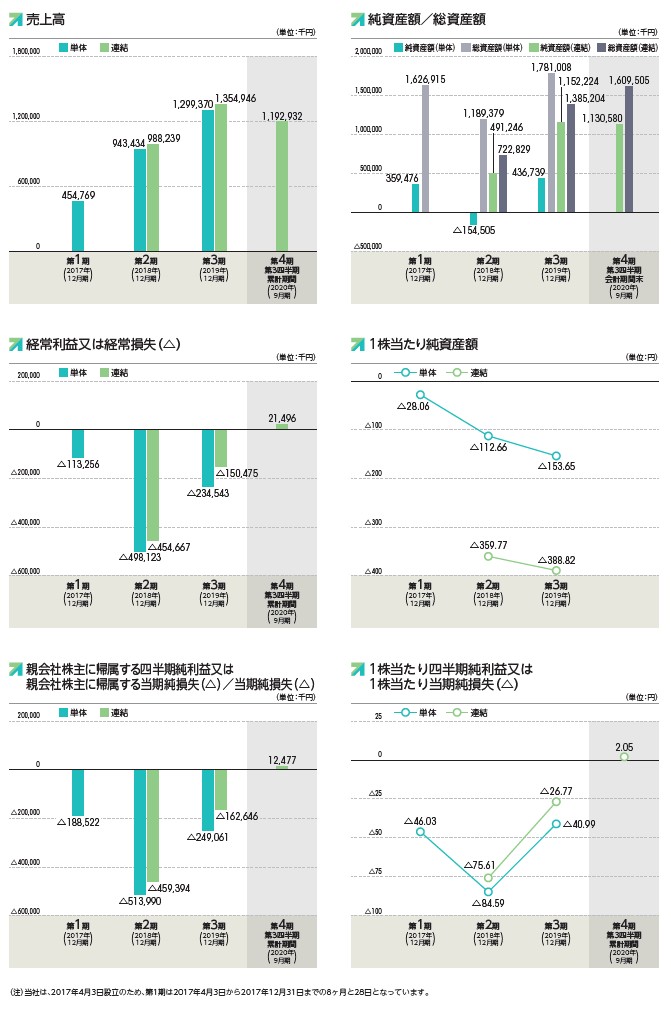

Kaizen Platformの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2017/12 (単・1期) |

454,769 | -113,256 | -188,522 | 359,476 1,626,915 |

| 2018/12 (単・2期) |

943,434 107.5% |

-498,123 339.8% |

-513,990 172.6% |

154,505 1,189,379 |

| 2019/12 (単・3期) |

1,299,370 37.7% |

-234,543 -52.9% |

-249,061 -51.5% |

436,739 1,781,008 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2018/12 (連・2期) |

988,239 | -454,667 | -459,394 | 491,246 722,829 |

| 2019/12 (連・3期) |

1,354,946 37.1% |

-150,475 -66.9% |

-162,646 -64.6% |

1,152,224 1,385,204 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/12(単・1期) | -46.03 | -28.06 | 0 |

| 2018/12(単・2期) | -84.59 | -112.66 | 0 |

| 2019/12(単・3期) | -40.99 | -153.65 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/12(連・2期) | -75.61 | -359.77 | -- |

| 2019/12(連・3期) | -26.77 | -388.82 | -- |

| 予想PER | -266.99倍 (2020/12連・参考EPS:-4.12・想定価格1,100円ベース) |

|---|---|

| 予想PBR | 6.40倍 (2020/12連・参考BPS:171.88・想定価格1,100円ベース) |

| 予想配当 | 0.00円(2020/12) |

Kaizen Platformの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 須藤 憲司 | 4,600,000 (225,000:4.9%) |

28.95 | 180日 |

| Japan Ventures Ⅰ L.P. | 2,554,551 (2,043,700:80.0%) |

16.08 | 90日 or 1.5倍 |

| AT-I投資事業有限責任組合 | 1,303,064 (533,000:40.9%) |

8.20 | 90日 or 1.5倍 |

| 石橋 利真 | 1,125,000 (56,300:5.0%) |

7.08 | 180日 |

| 株式会社エヌ・ティ・ティ・アド | 1,011,686 | 6.37 | 180日 |

| FinTechビジネスイノベーション投資事業有限責任組合 SBIインベストメント) | 636,942 | 4.01 | 90日 or 1.5倍 |

| YJ2号投資事業組合 | 529,608 (264,900:50.0%) |

3.33 | 90日 or 1.5倍 |

| 株式会社コロプラ | 423,451 (211,800:50.0%) |

2.67 | 90日 or 1.5倍 |

| 大日本印刷株式会社 | 400,000 | 2.52 | |

| 渡部 拓也 | 360,000 | 2.27 | |

| 既存株主総計(52) | 15,886,791 | 100 | 対象 9,664,173株 カバー率 77.76% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(9) (内ロックアップ) |

上場前:5,963,336株 売出後:2,997,136株 2,997,136株(100.00%) |

|---|

Kaizen Platformのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2017-06-30 | 82,918 | 41 | (自)2019-07-01~(至)2027-06-30 |

| 2017-06-30 | 10,000 | 83 | (自)2017-07-01~(至)2025-08-25 |

| 2017-06-30 | 2,500 | 87 | (自)2017-07-01~(至)2026-08-23 |

| 2018-09-07 | 20,000 | 43 | (自)2021-04-01~(至)2024-03-31 |

| 2018-09-07 | 527,500 | 43 | (自)2020-09-08~(至)2028-09-07 |

| 2018-09-07 | 10,000 | 43 | (自)2018-09-08~(至)2028-09-07 |

| 2018-10-17 | 10,000 | 43 | (自)2021-04-01~(至)2024-03-31 |

| 2018-12-19 | 2,500 | 43 | (自)2020-12-20~(至)2028-09-07 |

| 2019-08-30 | 80,000 | 80 | (自)2020-04-01~(至)2029-08-30 |

| 2019-08-30 | 133,500 | 80 | (自)2021-09-01~(至)2029-08-30 |

| 2019-08-30 | 391,750 | 80 | (自)2021-09-01~(至)2029-08-30 |

| 2019-08-30 | 7,000 | 80 | (自)2019-08-31~(至)2029-08-30 |

| 2019-10-16 | 8,750 | 80 | (自)2021-10-18~(至)2029-08-30 |

| 2019-10-16 | 16,000 | 80 | (自)2021-10-18~(至)2029-08-30 |

| 2019-12-18 | 3,750 | 80 | (自)2021-12-20~(至)2029-08-30 |

| 2019-12-18 | 6,000 | 80 | (自)2021-12-20~(至)2029-08-30 |

| 2020-03-27 | 50,000 | 89 | (自)2021-04-01~(至)2030-03-27 |

| 2020-03-27 | 83,750 | 89 | (自)2022-03-28~(至)2030-03-27 |

| 2020-03-27 | 290,000 | 89 | (自)2022-03-28~(至)2030-03-27 |

| 2020-08-31 | 146,400 | 1,100 | (自)2022-09-01~(至)2030-08-31 |

| 2020-08-31 | 130,000 | 1,100 | (自)2022-09-01~(至)2030-08-31 |

| SO総計(21) | 2,012,318 | 上場時算入 | 722,418株 |

Kaizen Platformの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,280円 (想定価格比: +180円/+16.4%) |

| 直前予想 (上場前) |

1,400円 (公募比: +250円/+21.7%) |

| 初値 | 1,170円 (公募比: +20円/+1.7%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

SBI証券主幹事。増えてきたUX改善企業。

Webサイトの他に動画作成など、新しいプラットフォームへ積極的。

DX関連とも見られ、契約数の伸びも順調。

一方、IPOスペック的にはやや大型でベンチャーキャピタルやストックオプションなど売り圧豊富。

業績はまだ黒字化が見込めてはいない状況。

上場ラッシュで埋もれる状況では評価B~Cと微妙なところになる。

Webサイトの他に動画作成など、新しいプラットフォームへ積極的。

DX関連とも見られ、契約数の伸びも順調。

一方、IPOスペック的にはやや大型でベンチャーキャピタルやストックオプションなど売り圧豊富。

業績はまだ黒字化が見込めてはいない状況。

上場ラッシュで埋もれる状況では評価B~Cと微妙なところになる。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

社名から連想されるように顧客体験(UI/UX)などに特化してサービスを展開している会社。

最近上場した会社では「グッドパッチ」などが類似企業か?注目度は高い事業。

ただし上場日が12月上場ラッシュ中盤で3社同時上場。

同時上場他社も規模感大きく、注目度もお互い譲り合わないところが気になる。

2.割安性…PER,PBRなど財務情報、価格設定から

2020年12月度、連結予想EPSは-4.12円。

想定価格1,100円から計算される予想PERは約-267倍。

急成長も赤字予想。やはり赤字のまま上場は見栄えが良くない。

期待感は強く割安性からは評価できない銘柄。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約63.3億円(想定価格ベースOA分含む)の中規模IPO。

上場市場は東証マザーズ市場。主幹事はSBI証券。

売出株式比率69.1%と売出しが多め。オファリングレシオはやや高め程度。

ベンチャーキャピタルからの出資が豊富。

ロックアップも90日or1.5倍ということで換金売りが出やすい状況。

ストック・オプションもかなり連発しており41~90円レベルの破格値。

行使可能にはいっている量でVC一社程度に匹敵しており、警戒が必要。

需給面では決して安心できない。上場過密スケジュールでの買い圧力次第といったところ。

4.業種…人気化しそうな業種か?魅力があるかなど

UI/UX改善企業は注目度の高い事業で業績の伸びも良い。

事業的に売上さえ伸びていけば、利益が後から付いてきそうで業態の中でシェアを奪うのが今は重要か?

取引企業やユーザー数が確実に伸びているのは期待できると感じる。

ただ、IPOのタイミングがどうして過密スケジュールに主幹事が入れてしまったのか?というところ。

5.評価…総合的評価や特記的事項を含める

同日上場のウェルスナビと同じSBI主幹事銘柄。

主幹事が2つの注目度の高い銘柄を同日上場にしたのが、なんとも需給任せのSBI証券らしい。

結果として買い分散による弱い初値結果になりそうな部分が気がかり。

IPOはやはり人気投票みたいなところがあって、弱気結果になると苦しい。

注目度は高いのだから22日上場の3社が揃って強い結果になるのか?さらにそういった地合いになっているかが鍵。

表向きの評価としては公募割れにリスクもあると見て最終評価は微妙のC評価。

ただし、SBI証券主幹事で公募当選の妙味なども含めれば、

12月IPOの中では参加挑戦したい銘柄として前向きなスタンスで攻めてみたいところです。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

社名から連想されるように顧客体験(UI/UX)などに特化してサービスを展開している会社。

最近上場した会社では「グッドパッチ」などが類似企業か?注目度は高い事業。

ただし上場日が12月上場ラッシュ中盤で3社同時上場。

同時上場他社も規模感大きく、注目度もお互い譲り合わないところが気になる。

2.割安性…PER,PBRなど財務情報、価格設定から

2020年12月度、連結予想EPSは-4.12円。

想定価格1,100円から計算される予想PERは約-267倍。

急成長も赤字予想。やはり赤字のまま上場は見栄えが良くない。

期待感は強く割安性からは評価できない銘柄。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約63.3億円(想定価格ベースOA分含む)の中規模IPO。

上場市場は東証マザーズ市場。主幹事はSBI証券。

売出株式比率69.1%と売出しが多め。オファリングレシオはやや高め程度。

ベンチャーキャピタルからの出資が豊富。

ロックアップも90日or1.5倍ということで換金売りが出やすい状況。

ストック・オプションもかなり連発しており41~90円レベルの破格値。

行使可能にはいっている量でVC一社程度に匹敵しており、警戒が必要。

需給面では決して安心できない。上場過密スケジュールでの買い圧力次第といったところ。

4.業種…人気化しそうな業種か?魅力があるかなど

UI/UX改善企業は注目度の高い事業で業績の伸びも良い。

事業的に売上さえ伸びていけば、利益が後から付いてきそうで業態の中でシェアを奪うのが今は重要か?

取引企業やユーザー数が確実に伸びているのは期待できると感じる。

ただ、IPOのタイミングがどうして過密スケジュールに主幹事が入れてしまったのか?というところ。

5.評価…総合的評価や特記的事項を含める

同日上場のウェルスナビと同じSBI主幹事銘柄。

主幹事が2つの注目度の高い銘柄を同日上場にしたのが、なんとも需給任せのSBI証券らしい。

結果として買い分散による弱い初値結果になりそうな部分が気がかり。

IPOはやはり人気投票みたいなところがあって、弱気結果になると苦しい。

注目度は高いのだから22日上場の3社が揃って強い結果になるのか?さらにそういった地合いになっているかが鍵。

表向きの評価としては公募割れにリスクもあると見て最終評価は微妙のC評価。

ただし、SBI証券主幹事で公募当選の妙味なども含めれば、

12月IPOの中では参加挑戦したい銘柄として前向きなスタンスで攻めてみたいところです。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

Kaizen Platformへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。Kaizen Platformの初値予想投票は締め切りました。

現在の読者予想件数:79件

読者予想サマリ 平均値:1,734円 | 中央値:1,300円 | 補正値:1,373円

最高:13,000円 >>>> 最低:700円

最高:13,000円 >>>> 最低:700円

わかば様(2020/12/18) スタンス:(C) BB期間終了後

予想値:1,530円(公募価格比:+380円)

ブミエ様(2020/12/18) スタンス:(B) BB期間終了後

予想値:1,650円(公募価格比:+500円)

とも様(2020/12/18) スタンス:(C) BB期間終了後

予想値:1,200円(公募価格比:+50円)

このくらい

さうじあらむこさんよ様(2020/12/18) スタンス:(A) BB期間終了後

予想値:1,350円(公募価格比:+200円)

IPO環境が改善していますので以外に伸びるかも。

タカ様(2020/12/18) スタンス:(なし) BB期間終了後

予想値:980円(公募価格比:-170円)

シェーディング様(2020/12/17) スタンス:(B) BB期間終了後

予想値:1,900円(公募価格比:+750円)

割れる心配が後退

パパイヤ様(2020/12/17) スタンス:(C) メルアドなし BB期間終了後

予想値:880円(公募価格比:-270円)

重く、買い疲れが出るころ。

直居様(2020/12/17) スタンス:(A) BB期間終了後

予想値:2,550円(公募価格比:+1,400円)

環境が抜群に良い。

のすけ様(2020/12/17) スタンス:(B) BB期間終了後

予想値:2,000円(公募価格比:+850円)

今のipoの勢いなら

佐藤様(2020/12/17) スタンス:(A) メルアドなし BB期間終了後

予想値:2,500円(公募価格比:+1,350円)

最後の稼ぎ時です。強気でよいと思います。

sakotsu様(2020/12/16) スタンス:(C) BB期間終了後

予想値:1,250円(公募価格比:+100円)

SBIポイントも使うことなく当選した。

っということでSBIで申し込んだ人は ほぼ配分されてると思う。

ちょっとだけ 望みを込めて +100の1250でお願いします

っということでSBIで申し込んだ人は ほぼ配分されてると思う。

ちょっとだけ 望みを込めて +100の1250でお願いします

ai様(2020/12/15) スタンス:(A) BB期間終了後

予想値:1,500円(公募価格比:+350円)

こんなもんやな

壁谷様(2020/12/15) スタンス:(A) メルアドなし BB期間終了後

予想値:2,000円(公募価格比:+850円)

地合いが良いので。

Kaito様(2020/12/15) スタンス:(C) メルアドなし BB期間終了後

予想値:1,221円(公募価格比:+71円)

微益撤退

赤丸急上昇様(2020/12/15) スタンス:(A) BB期間終了後

予想値:1,500円(公募価格比:+350円)

genco様(2020/12/15) スタンス:(D) メルアドなし BB期間終了後

予想値:700円(公募価格比:-450円)

いらない

アルテ様(2020/12/14) スタンス:(A) BB期間終了後

激予想値:13,000円(公募価格比:+11,850円)

赤字会社は必ず急騰する アノマリーです

umz様(2020/12/14) スタンス:(A) BB期間終了後

予想値:1,550円(公募価格比:+400円)

なかなか当たりません

★野様(2020/12/13) スタンス:(B) BB期間終了後

予想値:1,480円(公募価格比:+330円)

当たるといいな。

米国財政破綻様(2020/12/12) スタンス:(D) BB期間終了後

予想値:1,000円(公募価格比:-150円)

パス

アロエ様(2020/12/11) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+350円)

将来性に期待!?

HSI様(2020/12/11) スタンス:(B) BB期間終了前

予想値:1,600円(公募価格比:+450円)

70億行かないぐらいの吸収ならなんとかなりそうな気がします。

境多摩様(2020/12/11) スタンス:(B) BB期間終了前

予想値:1,360円(公募価格比:+210円)

赤字やVCがアレですが

ちょこちょこ様(2020/12/11) スタンス:(B) BB期間終了前

予想値:1,270円(公募価格比:+120円)

業態は面白いものを持っている

eat_the_meat様(2020/12/11) スタンス:(C) BB期間終了前

予想値:1,160円(公募価格比:+10円)

当たってもいい肉は食えないぞ

フーリエ様(2020/12/11) スタンス:(C) BB期間終了前

予想値:1,260円(公募価格比:+110円)

SBI主幹事でも微妙なものは微妙

NO FUTURE様(2020/12/11) スタンス:(C) BB期間終了前

予想値:1,230円(公募価格比:+80円)

デカすぎるので初値はほどんど上がらない

ペプチド様(2020/12/11) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:-50円)

公募割れも視野

kuro様(2020/12/11) スタンス:(D) BB期間終了前

予想値:1,150円(公募価格比:±0円)

ベンチャーキャピタルが持ちすぎ、上がらない。

さとし様(2020/12/10) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:+50円)

SBIのIPO担当はあんまり優秀ではないのかな?

k&k様(2020/12/09) スタンス:(C) BB期間終了前

予想値:1,350円(公募価格比:+200円)

期待を込めて。

みよぶー様(2020/12/08) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+350円)

改善駅~。改善駅~。ここの会社はそうとう腹黒い。

Tomato Juice様(2020/12/08) スタンス:(D) BB期間終了前

予想値:1,058円(公募価格比:-92円)

いらん

SIFT様(2020/12/08) スタンス:(C) BB期間終了前

予想値:1,450円(公募価格比:+300円)

かっこくれるんなら買ってあげてもいいぞ

二次微分様(2020/12/08) スタンス:(C) BB期間終了前

予想値:1,350円(公募価格比:+200円)

波乱を匂わせるIPO

プロトタイプ様(2020/12/08) スタンス:(C) BB期間終了前

予想値:1,725円(公募価格比:+575円)

SBIの同日ダブル赤字IPO上場

まさに外道

まさに外道

UG様(2020/12/08) スタンス:(C) BB期間終了前

予想値:1,180円(公募価格比:+30円)

ウェルスナビよりはマシな程度。

バナくん様(2020/12/08) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+350円)

枚数多いし、当たらないかなあ

IPO投資家様(2020/12/08) スタンス:(C) BB期間終了前

予想値:1,218円(公募価格比:+68円)

微増予想。

ぽぞ様(2020/12/08) スタンス:(C) BB期間終了前

予想値:1,210円(公募価格比:+60円)

微増まで。

女性化乳房様(2020/12/08) スタンス:(D) BB期間終了前

予想値:1,120円(公募価格比:-30円)

公募割れの臭いがします。

SS様(2020/12/07) スタンス:(C) BB期間終了前

予想値:1,390円(公募価格比:+240円)

悪くはない

waikazu様(2020/12/07) スタンス:(B) BB期間終了前

予想値:1,530円(公募価格比:+380円)

頑張って

だーく様(2020/12/07) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:+150円)

微妙が続きますなあ…

まつ様(2020/12/07) スタンス:(C) BB期間終了前

予想値:1,150円(公募価格比:±0円)

公募付近

ノギス様(2020/12/07) スタンス:(C) BB期間終了前

予想値:1,110円(公募価格比:-40円)

せめてウェルスナビとは上場日ずらそうよ。SBIは何を考えているのか。

hal様(2020/12/07) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:+150円)

微妙です。。

豚毛様(2020/12/07) スタンス:(B) BB期間終了前

予想値:1,250円(公募価格比:+100円)

SBIやのにワクワクせーへんな!

赤羽様(2020/12/06) スタンス:(C) BB期間終了前

予想値:1,058円(公募価格比:-92円)

微妙

房州ビワ様(2020/12/06) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+250円)

これも赤字IPOですか

七実様(2020/12/06) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:+150円)

マザーズ大型の赤字IPO

公募価格に近いところで予想

公募価格に近いところで予想

ペリドット様(2020/12/06) スタンス:(D) BB期間終了前

予想値:1,150円(公募価格比:±0円)

いらない

ごくう様(2020/12/05) スタンス:(B) BB期間終了前

予想値:1,280円(公募価格比:+130円)

少しは上がると予想します

ダングラ様(2020/12/05) スタンス:(D) BB期間終了前

予想値:1,150円(公募価格比:±0円)

広告業界は意外とコロナで厳しい

レモンパン様(2020/12/05) スタンス:(B) BB期間終了前

予想値:1,300円(公募価格比:+150円)

1枚くらい当たるか?!

愛読者様(2020/12/05) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:+150円)

何もかも微妙

ダイアナ様(2020/12/05) スタンス:(C) BB期間終了前

予想値:1,380円(公募価格比:+230円)

微妙

my20001様(2020/12/04) スタンス:(S) BB期間終了前

予想値:1,310円(公募価格比:+160円)

大量上場の影響がありそうです

wansa様(2020/12/04) スタンス:(C) BB期間終了前

予想値:1,220円(公募価格比:+70円)

ちょい上げ

さとし様(2020/12/04) スタンス:(C) BB期間終了前

予想値:1,090円(公募価格比:-60円)

公開は黒字になってからにしろ

ごり様(2020/12/04) スタンス:(B) BB期間終了前

予想値:1,450円(公募価格比:+300円)

でぢたるとらんすほーめーしょん?で意外と。

色違いのベトベトン様(2020/12/04) スタンス:(C) BB期間終了前

予想値:1,250円(公募価格比:+100円)

ウェルスナビの割りを食う

将来的にはこっちのほうがよさそう

将来的にはこっちのほうがよさそう

スティンガー様(2020/12/03) スタンス:(C) BB期間終了前

予想値:1,250円(公募価格比:+100円)

3社大型案件が被る中で、一番買いが弱そうな気がします。

かぶけ様(2020/12/03) スタンス:(C) BB期間終了前

予想値:1,550円(公募価格比:+400円)

ぼちぼちでんな

なりきん様(2020/12/02) スタンス:(C) BB期間終了前

予想値:1,320円(公募価格比:+170円)

これくらい

Nerals様(2020/11/30) スタンス:(C) BB期間終了前

予想値:1,220円(公募価格比:+70円)

ポイントの肥やしとなれ。

hakio様(2020/11/30) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+250円)

発展を期待

かさ様(2020/11/28) スタンス:(D) メルアドなし BB期間終了前

予想値:1,040円(公募価格比:-110円)

きむ様(2020/11/25) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+350円)

そこそこ上がるかな

たけちゃん様(2020/11/24) スタンス:(B) BB期間終了前

予想値:2,430円(公募価格比:+1,280円)

好きな事業内容です。

アルファルファ様(2020/11/23) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:+50円)

赤字のくせに割高設定

ぎゃーふぶ様(2020/11/20) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:+250円)

これぐらい。

これはパス様(2020/11/20) スタンス:(D) メルアドなし BB期間終了前

予想値:1,000円(公募価格比:-150円)

VCSO多すぎでしょ。おまけにヤプリとウエルスナビのトリプル上場ときますか。SBI主幹事ゆえに当日は圧倒的な成売の恐怖が当選者を襲う事でしょう。公募割れ必至かと。

ほのか様(2020/11/19) スタンス:(A) メルアドなし BB期間終了前

予想値:2,300円(公募価格比:+1,150円)

規模大きいけど期待値と地合いで2倍近辺

羊飼い様(2020/11/19) スタンス:(D) メルアドなし BB期間終了前

予想値:1,078円(公募価格比:-72円)

のっぽ様(2020/11/18) スタンス:(C) メルアドなし BB期間終了前

予想値:1,060円(公募価格比:-90円)

つばめ様(2020/11/18) スタンス:(D) メルアドなし BB期間終了前

予想値:990円(公募価格比:-160円)

りすきち様(2020/11/18) スタンス:(A) BB期間終了前

激予想値:7,530円(公募価格比:+6,380円)

WebサイトのUI/UX改善サービス

味フライ極様(2020/11/18) スタンス:(S) メルアドなし BB期間終了前

激予想値:12,800円(公募価格比:+11,650円)

地合い次第だがこれぐらいの威力はあるかな

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。

類似業種のプレイドが期待以上のは初値