ポピンズホールディングスの概要

ポピンズホールディングスのIPO(新規上場)日程関連

| 仮条件決定日 | 2020/12/02 (水) |

|---|---|

| BB期間 | 開始: 2020/12/04 (金) ~ 終了: 2020/12/10 (木) |

| 公募価格決定 | 2020/12/11 (金) |

| 購入申込期間 | 開始: 2020/12/14 (月) ~ 終了: 2020/12/17 (木) |

| 上場予定日 | 2020/12/21 (月) |

ポピンズホールディングスのIPO(新規上場)基本情報

| 公募株式数 | 総計:3,250,000株 (公募:1,100,000株 / 売出:2,150,000株)売出株式比率:66.2% |

|---|---|

| O.A.分 | 487,500株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 9,780,000株 (上場時、公募株数含む) |

| OR | 38.2% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 2,850円 |

| 仮条件価格 | 2,650~2,850円 (変動率:-7.0% ~0.0% 中立 ) |

| 公募価格 | 2,850円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 基幹システム開発資金、借入金の返済資金、株式会社ポピンズへの投融資資金(認可保育所等の設備投資資金)、株式会社ウィッシュへの投融資資金(認可保育所等の設備投資資金) |

ポピンズホールディングスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 2,850円 | 2,850円 ±0円 |

2,679円

-171円 |

1,376円

(-1,303円) |

| 変化率 | 0.0% | -6.0% | -48.6% | |

| 吸収金額 | 106億円 | 106億円 ±0.0億円 |

100億円 -6.3億円 |

|

| 時価総額 | 278億円 | 278億円 ±0.0億円 |

262億円 -16億円 |

140億円 -121億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ポピンズホールディングスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ポピンズホールディングス |

|---|---|

| 所在地 | 東京都渋谷区広尾五丁目6番6号 |

| 設立 | 2016年10月03日 |

| 従業員数 | 2,806人 |

| 監査法人 | 海南監査法人 |

ポピンズホールディングスの概況(直近の経営指標、業績予想)

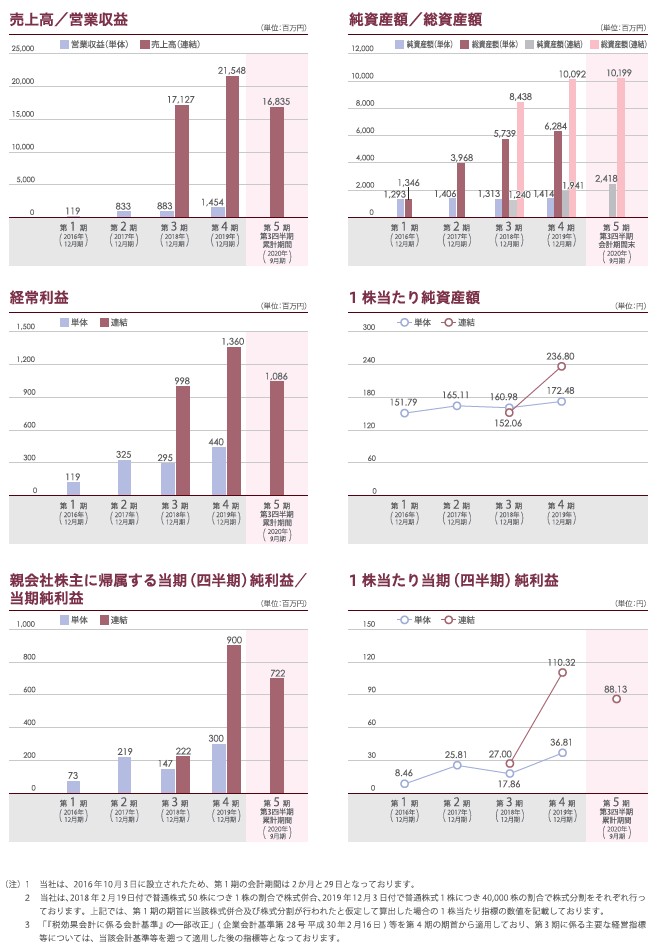

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2016/12 (単・1期) |

119 | 119 | 73 | 1,293 1,346 |

| 2017/12 (単・2期) |

833 600.0% |

325 173.1% |

219 200.0% |

1,406 3,968 |

| 2018/12 (単・3期) |

883 6.0% |

295 -9.2% |

147 -32.9% |

1,313 5,739 |

| 2019/12 (単・4期) |

1,454 64.7% |

440 49.2% |

300 104.1% |

1,414 6,284 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2018/12 (連・3期) |

17,127 | 998 | 222 | 1,240 8,438 |

| 2019/12 (連・4期) |

21,548 25.8% |

1,360 36.3% |

900 305.4% |

1,941 10,092 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2016/12(単・1期) | 6,760.56 | 121,547.39 | 10,000 |

| 2017/12(単・2期) | 20,668.09 | 132,215.48 | 850,000 |

| 2018/12(単・3期) | 17.86 | 160.98 | 1,000,000 |

| 2019/12(単・4期) | 36.81 | 172.48 | 30 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/12(連・3期) | 27.00 | 152.06 | -- |

| 2019/12(連・4期) | 110.32 | 236.80 | -- |

| 予想PER | 23.00倍 (2020/12連・参考EPS:123.90・想定価格2,850円ベース) |

|---|---|

| 予想PBR | 4.55倍 (2020/12連・参考BPS:626.02・想定価格2,850円ベース) |

| 予想配当 | 35.00円(2020/12) |

ポピンズホールディングスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 株式会社スピネカ | 3,960,000 | 46.72 | 180日 |

| 轟 麻衣子 戸籍名:軣 麻衣子) | 1,760,000 (400,000:22.7%) |

20.76 | 180日 |

| 中村 紀子 戸籍名:軣 紀子) | 1,520,000 (1,300,000:85.5%) |

17.93 | 180日 |

| 軣 有紗 | 300,000 (75,000:25.0%) |

3.54 | 180日 |

| 軣 怜大 | 300,000 (75,000:25.0%) |

3.54 | 180日 |

| 森 榮子 | 240,000 (190,000:79.2%) |

2.83 | 180日 |

| 杉本 五十洋 | 120,000 (80,000:66.7%) |

1.42 | 180日 |

| 所有株式数1,000株の株主62名 | 62,000 | 0.73 | |

| 中村 靖 | 40,000 (30,000:75.0%) |

0.47 | 180日 |

| 所有株式数500株の株主75名 | 37,500 | 0.44 | |

| 既存株主総計(85) | 8,476,000 | 100 | 対象 6,090,000株 カバー率 96.27% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

ポピンズホールディングスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2019-12-13 | 279,000 | 120 | (自)2023-07-01~(至)2029-11-30 |

| SO総計(1) | 279,000 | 上場時算入 | 0株 |

ポピンズホールディングスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

3,000円 (想定価格比: +150円/+5.3%) |

| 直前予想 (上場前) |

3,000円 (公募比: +150円/+5.3%) |

| 初値 | 2,679円 (公募比: -171円/-6.0%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

ナニー文化があまり日本になかった頃からベビーシッター事業を開始。

現在ではベビーシッター、保育所、学童施設など運営。

少子化対策系で政策テーマ性はある。

上場市場未定で1部と2部がギリギリの境目。ただ、1部直での上場を狙っていそう。

大型案件なだけに初値向きではなさそう。上場ラッシュ、同日上場相手などの周りも見ながら選別したい。

現在ではベビーシッター、保育所、学童施設など運営。

少子化対策系で政策テーマ性はある。

上場市場未定で1部と2部がギリギリの境目。ただ、1部直での上場を狙っていそう。

大型案件なだけに初値向きではなさそう。上場ラッシュ、同日上場相手などの周りも見ながら選別したい。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

ベビーシッター等の保育事業大手、事業としてはやや地味感は拭えない。

保育事業は政策テーマ性も高いが、上場時のIPO横比較ではそれは目立たないか?

規模が微妙なところで東証1部への上場なら時価総額が小さく買い上げがある可能性も。

2.割安性…PER,PBRなど財務情報、価格設定から

2020年12月度、連結予想EPSは123.9円。

想定価格2,850円から計算される予想PERは約23倍。

業績の伸びは認めるが、それが見込まれたような価格設定と感じる。

仮条件は上限想定価格と妥当なラインとなっている。

上場ラッシュ中となるとこういった銘柄は初値が公募付近になりやすい。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約106億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証市場未定(1部見込み)。主幹事は大和証券。

売出株式比率66.2%と若干売出しが多い。オファリングレシオもやや高めの水準。

ベンチャーキャピタルからの出資は見当たらない。

ロックアップはきつめの180日で、上場時に売出しである程度放出することから、

既存株主の追加の売りはしばらく感じられないだろう。

ストック・オプションの未行使残も行使が2023年からということで忘れていいレベル。

上場後の売りがなさそうでしばらく安定しそうな需給になりそうだが、

上場時にはやや放出感あり。割安感もあまり感じないことから、買いの力が上場時にどこまであるか疑問。

初値に関しては公募価格付近で落ち着きそうな雰囲気。

それよりも上場後1ヶ月ぐらいに指数買いなどを期待してジリジリと株価が上がることを期待。

4.業種…人気化しそうな業種か?魅力があるかなど

社会的にも必要性が高まっている保育関連。政府の後押しも今後ありそう。

直近の業績も順調で、「介護施設」「保育施設」関連は引き続き順調に伸びていきそうな分野。

応援したい業種ではある。ただ、IPO過密スケジュールで初値争いとなると不安感あり。

5.評価…総合的評価や特記的事項を含める

12月の過密スケジュールのIPOにあって初値にやや不安を感じる銘柄。

微妙に大きい規模感と、割安感の感じない価格設定。

業績などそこそこだが、そこそこでは上場時の注目が薄れる。

東証1部に上場しそうなことで、一定数の買い需要が見込まれるが、

それを意識するのは上場時ではなくて、上場後翌月末までの間ぐらいで

上場後の安くなったところでも十分参加可能と考える人が多ければ初値苦戦しそう。

BB参加自体は憚れるような銘柄ではないが、公募割れしても後悔せずむしろ追加買いするぐらいの忍耐が必要。

初値売りだけでさっさと回転して儲けたいという人には、12月過密IPOではパスもOKか?

なんとか初値3,000円を目指して公募参加した人が報われて欲しいところ。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

ベビーシッター等の保育事業大手、事業としてはやや地味感は拭えない。

保育事業は政策テーマ性も高いが、上場時のIPO横比較ではそれは目立たないか?

規模が微妙なところで東証1部への上場なら時価総額が小さく買い上げがある可能性も。

2.割安性…PER,PBRなど財務情報、価格設定から

2020年12月度、連結予想EPSは123.9円。

想定価格2,850円から計算される予想PERは約23倍。

業績の伸びは認めるが、それが見込まれたような価格設定と感じる。

仮条件は上限想定価格と妥当なラインとなっている。

上場ラッシュ中となるとこういった銘柄は初値が公募付近になりやすい。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約106億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証市場未定(1部見込み)。主幹事は大和証券。

売出株式比率66.2%と若干売出しが多い。オファリングレシオもやや高めの水準。

ベンチャーキャピタルからの出資は見当たらない。

ロックアップはきつめの180日で、上場時に売出しである程度放出することから、

既存株主の追加の売りはしばらく感じられないだろう。

ストック・オプションの未行使残も行使が2023年からということで忘れていいレベル。

上場後の売りがなさそうでしばらく安定しそうな需給になりそうだが、

上場時にはやや放出感あり。割安感もあまり感じないことから、買いの力が上場時にどこまであるか疑問。

初値に関しては公募価格付近で落ち着きそうな雰囲気。

それよりも上場後1ヶ月ぐらいに指数買いなどを期待してジリジリと株価が上がることを期待。

4.業種…人気化しそうな業種か?魅力があるかなど

社会的にも必要性が高まっている保育関連。政府の後押しも今後ありそう。

直近の業績も順調で、「介護施設」「保育施設」関連は引き続き順調に伸びていきそうな分野。

応援したい業種ではある。ただ、IPO過密スケジュールで初値争いとなると不安感あり。

5.評価…総合的評価や特記的事項を含める

12月の過密スケジュールのIPOにあって初値にやや不安を感じる銘柄。

微妙に大きい規模感と、割安感の感じない価格設定。

業績などそこそこだが、そこそこでは上場時の注目が薄れる。

東証1部に上場しそうなことで、一定数の買い需要が見込まれるが、

それを意識するのは上場時ではなくて、上場後翌月末までの間ぐらいで

上場後の安くなったところでも十分参加可能と考える人が多ければ初値苦戦しそう。

BB参加自体は憚れるような銘柄ではないが、公募割れしても後悔せずむしろ追加買いするぐらいの忍耐が必要。

初値売りだけでさっさと回転して儲けたいという人には、12月過密IPOではパスもOKか?

なんとか初値3,000円を目指して公募参加した人が報われて欲しいところ。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

ポピンズホールディングスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ポピンズホールディングスの初値予想投票は締め切りました。

現在の読者予想件数:85件

読者予想サマリ 平均値:3,404円 | 中央値:2,980円 | 補正値:3,037円

最高:34,200円 >>>> 最低:2,000円

最高:34,200円 >>>> 最低:2,000円

HSI様(2020/12/17) スタンス:(C) BB期間終了後

予想値:2,840円(公募価格比:-10円)

子供は国の宝です

アロエ様(2020/12/17) スタンス:(C) BB期間終了後

予想値:2,870円(公募価格比:+20円)

子育て世代の味方!?

ちょこちょこ様(2020/12/17) スタンス:(D) BB期間終了後

予想値:2,830円(公募価格比:-20円)

けっこう高く寄るんじゃないですか

直居様(2020/12/17) スタンス:(A) BB期間終了後

予想値:4,200円(公募価格比:+1,350円)

春にはかなり上がってるはず。それを見越して。

のすけ様(2020/12/17) スタンス:(B) BB期間終了後

予想値:3,200円(公募価格比:+350円)

今のipoの勢いなら堅実なここはこれくらいは

鈴木様(2020/12/17) スタンス:(B) メルアドなし BB期間終了後

予想値:3,500円(公募価格比:+650円)

長期保有でも楽しみです。

てんた様(2020/12/16) スタンス:(B) メルアドなし BB期間終了後

予想値:3,000円(公募価格比:+150円)

大和で繰り上げ当選しました。

n.s様(2020/12/16) スタンス:(B) BB期間終了後

予想値:3,480円(公募価格比:+630円)

年末バブル、少子化対策銘柄でこれくらいかな??

りきちゃん様(2020/12/16) スタンス:(B) BB期間終了後

予想値:2,980円(公募価格比:+130円)

目論見書の表紙が優しい。希望、夢、未来があります。

enotetsu様(2020/12/15) スタンス:(A) BB期間終了後

予想値:3,350円(公募価格比:+500円)

将来性のあるよい業態だと思います。

USAGI様(2020/12/15) スタンス:(A) メルアドなし BB期間終了後

予想値:4,100円(公募価格比:+1,250円)

菅総理少子化銘柄

solos様(2020/12/15) スタンス:(D) メルアドなし BB期間終了後

予想値:2,000円(公募価格比:-850円)

いらない

早紀様(2020/12/15) スタンス:(B) BB期間終了後

予想値:3,000円(公募価格比:+150円)

補欠だった。繰り上がりで1枚ほしい。

ニューロン様(2020/12/15) スタンス:(D) BB期間終了後

予想値:2,679円(公募価格比:-171円)

買い手不在

タカ様(2020/12/15) スタンス:(なし) BB期間終了後

予想値:2,254円(公募価格比:-596円)

genco様(2020/12/15) スタンス:(D) メルアドなし BB期間終了後

予想値:2,000円(公募価格比:-850円)

いらないです

きみよ様(2020/12/14) スタンス:(C) BB期間終了後

予想値:3,000円(公募価格比:+150円)

迷うところです。微妙な掛けか?

にゃんにゃん様(2020/12/14) スタンス:(B) BB期間終了後

予想値:3,258円(公募価格比:+408円)

将来性に期待できる株だと思います。

すっぱまん様(2020/12/14) スタンス:(B) BB期間終了後

予想値:2,980円(公募価格比:+130円)

初心者ですがD証券でBB10回位申し込んで初めて当選しました。

主幹事、IPOラッシュでの分散、元々人気薄等当選し易い要素は多かったのですが、100株程度は殆どの人が当選した様です。

主幹事、IPOラッシュでの分散、元々人気薄等当選し易い要素は多かったのですが、100株程度は殆どの人が当選した様です。

matu様(2020/12/14) スタンス:(C) BB期間終了後

予想値:3,000円(公募価格比:+150円)

大和で当選。

どうしょうかな?

どうしょうかな?

カレーどすた様(2020/12/14) スタンス:(B) BB期間終了後

予想値:2,920円(公募価格比:+70円)

MIT、アクシスは初値の5倍以上上がりました。

ヘッドウォータースはなんと初値の10倍以上上がりました。

なにがいいたいかというとIPOバブルです。

せっかくIPOバブルが来てるのに、まったく何も当たらないので意味ないですね、

実際今年はここまでまったく当たりなしです。すなわち無意味、それがIPO。

ヘッドウォータースはなんと初値の10倍以上上がりました。

なにがいいたいかというとIPOバブルです。

せっかくIPOバブルが来てるのに、まったく何も当たらないので意味ないですね、

実際今年はここまでまったく当たりなしです。すなわち無意味、それがIPO。

とら様(2020/12/13) スタンス:(D) メルアドなし BB期間終了後

予想値:2,700円(公募価格比:-150円)

当選したがパスするつもり。

かなり強気の公募価格設定。その理由が今一つ分からない。

同業の7084や7097は、公募時のPERは10倍以下、そのため、初値はそれなりに吊り上がった、しかし、現状15倍程度。

一方、本銘柄は公募時のPER23倍。割高感をぬぐえない。

売りから入る銘柄の様な匂いがする。2600から2700円で寄り付くような予感がする。2200~2,400円で反転するようなイメージを持っています。公募価格割れしなければ、超ラッキーなのでは。

かなり強気の公募価格設定。その理由が今一つ分からない。

同業の7084や7097は、公募時のPERは10倍以下、そのため、初値はそれなりに吊り上がった、しかし、現状15倍程度。

一方、本銘柄は公募時のPER23倍。割高感をぬぐえない。

売りから入る銘柄の様な匂いがする。2600から2700円で寄り付くような予感がする。2200~2,400円で反転するようなイメージを持っています。公募価格割れしなければ、超ラッキーなのでは。

たか様(2020/12/13) スタンス:(A) BB期間終了後

予想値:4,140円(公募価格比:+1,290円)

これくらい

daijuui様(2020/12/12) スタンス:(B) BB期間終了後

予想値:3,030円(公募価格比:+180円)

何とか公募価格を上回って欲しい。

ボート様(2020/12/12) スタンス:(B) メルアドなし BB期間終了後

予想値:3,800円(公募価格比:+950円)

VCなしで業績好調、東証一部なら吸収金額も大したことなく、地合いこのままならこれぐらいかな

木之内様(2020/12/11) スタンス:(A) メルアドなし BB期間終了後

予想値:3,700円(公募価格比:+850円)

過去類似のIPOのデータです。

みひろ様(2020/12/11) スタンス:(B) BB期間終了後

予想値:3,100円(公募価格比:+250円)

少し上

らっきょう様(2020/12/10) スタンス:(C) BB期間終了前

予想値:2,850円(公募価格比:±0円)

上限で決定しなければほぼ公募割れ

FFT様(2020/12/10) スタンス:(C) BB期間終了前

予想値:3,000円(公募価格比:+150円)

ちょうど3000

歯車様(2020/12/10) スタンス:(C) BB期間終了前

予想値:3,200円(公募価格比:+350円)

子育ての強い味方!

シェーディング様(2020/12/10) スタンス:(B) BB期間終了前

予想値:3,300円(公募価格比:+450円)

業績の伸びが良いしテーマ性があります

広木様(2020/12/10) スタンス:(A) メルアドなし BB期間終了前

予想値:3,500円(公募価格比:+650円)

強いと思います。

kuro様(2020/12/10) スタンス:(D) BB期間終了前

予想値:2,850円(公募価格比:±0円)

公募価格割れるか割れないか

parms様(2020/12/09) スタンス:(B) BB期間終了前

予想値:3,250円(公募価格比:+400円)

まずまずのところ

Zeku様(2020/12/09) スタンス:(D) BB期間終了前

予想値:2,525円(公募価格比:-325円)

下限で決まり→公募割れ

k&k様(2020/12/09) スタンス:(C) BB期間終了前

予想値:3,150円(公募価格比:+300円)

業務的にも目新しいものでないので、大幅上昇は見込めないでしょう。

みよぶー様(2020/12/08) スタンス:(C) BB期間終了前

予想値:2,910円(公募価格比:+60円)

ここの社長、強気やな~。おばちゃんがどう評価されるんだろう。

コラゲC様(2020/12/08) スタンス:(C) BB期間終了前

予想値:2,650円(公募価格比:-200円)

地合いが優れないから初値が不穏な状況

リコピン様(2020/12/08) スタンス:(B) BB期間終了前

予想値:2,810円(公募価格比:-40円)

昔同名のディスカウントストアがあった

まあ全然関係ない訳だけど

まあ全然関係ない訳だけど

背脂チャッチャ様(2020/12/08) スタンス:(C) BB期間終了前

予想値:2,860円(公募価格比:+10円)

当選したら悩みそう

マヌカハニー様(2020/12/08) スタンス:(C) BB期間終了前

予想値:2,910円(公募価格比:+60円)

優待新設希望

バナくん様(2020/12/08) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+150円)

公募価格死守せんと

たけ様(2020/12/08) スタンス:(B) BB期間終了前

予想値:3,400円(公募価格比:+550円)

値段はそこまで上がらないだろうけど、

個人的には応援したい銘柄。

個人的には応援したい銘柄。

SS様(2020/12/07) スタンス:(D) BB期間終了前

予想値:2,690円(公募価格比:-160円)

危険

だーく様(2020/12/07) スタンス:(C) BB期間終了前

予想値:2,990円(公募価格比:+140円)

あえて突撃するほどでは…

ノギス様(2020/12/07) スタンス:(C) BB期間終了前

予想値:2,820円(公募価格比:-30円)

若干の公募割れを予想。

豚毛様(2020/12/07) スタンス:(C) BB期間終了前

予想値:3,100円(公募価格比:+250円)

独身のオッサン(アラフィフ)やから無縁や

房州ビワ様(2020/12/06) スタンス:(C) BB期間終了前

予想値:2,750円(公募価格比:-100円)

公募割れが視野に入りそうでちょっと怖いですね

七実様(2020/12/06) スタンス:(C) BB期間終了前

予想値:2,800円(公募価格比:-50円)

上限で決まるか怪しいし公募割れする気もする

ペリドット様(2020/12/06) スタンス:(C) BB期間終了前

予想値:2,900円(公募価格比:+50円)

パスでもいいかも

米国財政破綻様(2020/12/06) スタンス:(D) BB期間終了前

予想値:2,700円(公募価格比:-150円)

パス

VENTO様(2020/12/06) スタンス:(B) メルアドなし BB期間終了前

予想値:3,050円(公募価格比:+200円)

中村会長の政治力および主幹事大和の力も受け、東証1部になり、その結果

200円位のプラスになるのでは。

200円位のプラスになるのでは。

ごくう様(2020/12/05) スタンス:(C) BB期間終了前

予想値:2,780円(公募価格比:-70円)

割れてもおかしくない

レモンパン様(2020/12/05) スタンス:(C) BB期間終了前

予想値:2,850円(公募価格比:±0円)

業種的には頑張ってほしいけれど。

愛読者様(2020/12/05) スタンス:(C) BB期間終了前

予想値:3,000円(公募価格比:+150円)

微プラス程度か

waikazu様(2020/12/05) スタンス:(D) BB期間終了前

予想値:2,730円(公募価格比:-120円)

IPOラッシュの時 大型はどうかな

UG様(2020/12/04) スタンス:(C) BB期間終了前

予想値:2,980円(公募価格比:+130円)

わざわざこのラッシュ時に上場しなくてもよかったのに。

ピピン様(2020/12/04) スタンス:(B) メルアドなし BB期間終了前

予想値:3,250円(公募価格比:+400円)

営業の女性がめちゃくちゃ可愛かったのでプラス評価(^^)

ガンガン顧客取れるんじゃないかと

ガンガン顧客取れるんじゃないかと

IPO投資家様(2020/12/04) スタンス:(D) BB期間終了前

予想値:2,850円(公募価格比:±0円)

手数料負け、割れるようなら、長期目線でザラ場で購入するかも。

まつ様(2020/12/04) スタンス:(D) BB期間終了前

予想値:2,650円(公募価格比:-200円)

日興証券で人気ない。

hal様(2020/12/04) スタンス:(D) BB期間終了前

予想値:2,950円(公募価格比:+100円)

パスします。。

my20001様(2020/12/04) スタンス:(S) BB期間終了前

予想値:3,230円(公募価格比:+380円)

悩む銘柄です

スティンガー様(2020/12/03) スタンス:(C) BB期間終了前

予想値:3,010円(公募価格比:+160円)

一部に決定すれば何とかなりそうですが、直近同業のさくらさくプラスが冴えないので微妙です。

ダイアナ様(2020/12/03) スタンス:(C) BB期間終了前

予想値:2,720円(公募価格比:-130円)

メリーポピンズ

赤羽様(2020/12/03) スタンス:(C) BB期間終了前

予想値:2,700円(公募価格比:-150円)

ナニー

ダングラ様(2020/12/03) スタンス:(C) BB期間終了前

予想値:3,000円(公募価格比:+150円)

ベビーシッターを雇う余裕がある正規⇒リモートワークでベビーシッター不要に

コロナ禍でも出勤させられる非正規⇒ベビーシッターを雇う金銭的余裕がない

コロナ禍でも出勤させられる非正規⇒ベビーシッターを雇う金銭的余裕がない

ごり様(2020/12/03) スタンス:(C) BB期間終了前

予想値:2,880円(公募価格比:+30円)

微妙中の微妙。

かぶけ様(2020/12/03) スタンス:(C) BB期間終了前

予想値:2,650円(公募価格比:-200円)

低評価

色違いのベトベトン様(2020/12/02) スタンス:(C) BB期間終了前

予想値:2,800円(公募価格比:-50円)

ラッシュだけでなく地合いがちょっと悪い気がする

なりきん様(2020/12/02) スタンス:(C) BB期間終了前

予想値:3,150円(公募価格比:+300円)

これくらい

さいとう様(2020/12/02) スタンス:(C) BB期間終了前

予想値:2,850円(公募価格比:±0円)

12月の公開ラッシュでなければもっと健闘できるかもしれないのに

Nerals様(2020/11/30) スタンス:(D) BB期間終了前

予想値:2,770円(公募価格比:-80円)

パス!

hakio様(2020/11/30) スタンス:(B) BB期間終了前

予想値:3,285円(公募価格比:+435円)

伸びる会社

きむ様(2020/11/25) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+150円)

少し上かな

たけちゃん様(2020/11/24) スタンス:(B) BB期間終了前

予想値:5,320円(公募価格比:+2,470円)

業種に期待です。

売電売女様(2020/11/23) スタンス:(C) BB期間終了前

予想値:2,990円(公募価格比:+140円)

公募かな?

サム様(2020/11/21) スタンス:(C) BB期間終了前

予想値:2,690円(公募価格比:-160円)

公開ラッシュ中での大型は不利

アルファルファ様(2020/11/21) スタンス:(C) BB期間終了前

予想値:3,000円(公募価格比:+150円)

大型なので公募前後で落ち着くでしょう

ぎゃーふぶ様(2020/11/20) スタンス:(D) BB期間終了前

予想値:2,770円(公募価格比:-80円)

パス

微妙ですねえ様(2020/11/19) スタンス:(C) メルアドなし BB期間終了前

予想値:2,850円(公募価格比:±0円)

仮条件が2850円前後なら特別、割安性感じられないな。この値段なら無理に公募で自分は欲しいとは思わないですね。公募割れも視野に、公募前後の初値予想としておきます。

てっちゃん様(2020/11/18) スタンス:(D) メルアドなし BB期間終了前

予想値:2,600円(公募価格比:-250円)

串カツ様(2020/11/16) スタンス:(D) メルアドなし BB期間終了前

予想値:2,700円(公募価格比:-150円)

かぶのき様(2020/11/16) スタンス:(D) メルアドなし BB期間終了前

予想値:2,600円(公募価格比:-250円)

りすきち様(2020/11/16) スタンス:(B) BB期間終了前

予想値:5,620円(公募価格比:+2,770円)

このくらい

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。