リビングプラットフォームの概要

リビングプラットフォームのIPO(新規上場)日程関連

| 仮条件決定日 | 2020/02/26 (水) |

|---|---|

| BB期間 | 開始: 2020/02/28 (金) ~ 終了: 2020/03/05 (木) |

| 公募価格決定 | 2020/03/06 (金) |

| 購入申込期間 | 開始: 2020/03/09 (月) ~ 終了: 2020/03/12 (木) |

| 上場予定日 | 2020/03/17 (火) |

リビングプラットフォームのIPO(新規上場)基本情報

| 公募株式数 | 総計:291,000株 (公募:155,000株 / 売出:136,000株)売出株式比率:46.7% |

|---|---|

| O.A.分 | 43,600株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 1,533,000株 (上場時、公募株数含む) |

| OR | 21.8% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 3,340円 |

| 仮条件価格 | 3,530~3,900円 (変動率:+5.7% ~+16.8% 超強気 ) |

| 公募価格 | 3,900円 (想定価格との差:+560円 / +16.8% ) |

| IPOの資金用途 | 連結子会社への投融資(高齢者グループホーム1棟の土地・建物を取得するための設備資金)、運転資金(新規開設施設のための人件費)として充当 |

リビングプラットフォームのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 3,340円 | 3,900円 +560円 |

3,550円

-350円 |

1,157円

分割 3倍 (-79円) |

| 変化率 | +16.8% | -9.0% | -2.2% | |

| 吸収金額 | 11.1億円 | 13.0億円 +1.87億円 |

11.8億円 -1.1億円 |

|

| 時価総額 | 51.2億円 | 59.7億円 +8.58億円 |

54.4億円 -5.3億円 |

51.8億円 -2.5億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

リビングプラットフォームの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | リビングプラットフォーム |

|---|---|

| 所在地 | 北海道札幌市中央区南二条西二十丁目291番地 |

| 設立 | 2011年06月28日 |

| 従業員数 | 976人 |

| 監査法人 | EY新日本有限責任監査法人 |

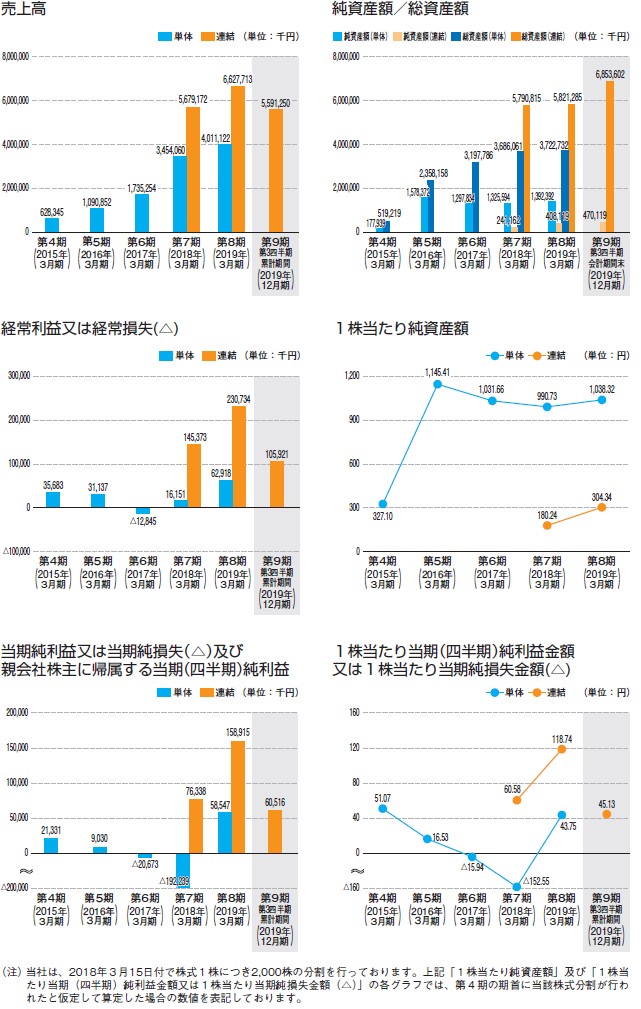

リビングプラットフォームの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2015/03 (単・4期) |

628,345 | 35,683 | 21,331 | 177,939 519,219 |

| 2016/03 (単・5期) |

1,090,852 73.6% |

31,137 -12.7% |

9,030 -57.7% |

1,578,372 2,358,158 |

| 2017/03 (単・6期) |

1,735,254 59.1% |

-12,845 -141.3% |

-20,673 -328.9% |

1,297,834 3,197,786 |

| 2018/03 (単・7期) |

3,454,060 99.1% |

16,151 -225.7% |

-192,239 829.9% |

1,325,594 3,686,061 |

| 2019/03 (単・8期) |

4,011,122 16.1% |

62,918 289.6% |

58,547 -130.5% |

1,392,392 3,722,732 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2018/03 (連・7期) |

5,679,172 | 145,373 | 76,338 | 241,162 5,790,815 |

| 2019/03 (連・8期) |

6,627,713 16.7% |

230,734 58.7% |

158,915 108.2% |

408,119 5,821,285 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2015/03(単・4期) | 102,142.50 | 654,190.06 | 0 |

| 2016/03(単・5期) | 33,060.83 | 2,290,817.00 | 0 |

| 2017/03(単・6期) | -31,884.03 | 2,063,329.38 | 0 |

| 2018/03(単・7期) | -152.55 | 990.73 | 0 |

| 2019/03(単・8期) | 43.75 | 1,038.32 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/03(連・7期) | 60.58 | 180.24 | -- |

| 2019/03(連・8期) | 118.74 | 304.34 | -- |

| 予想PER | 42.38倍 (2020/03連・参考EPS:78.81・想定価格3,340円ベース) |

|---|---|

| 予想PBR | 5.08倍 (2020/03連・参考BPS:658.01・想定価格3,340円ベース) |

| 予想配当 | --(2020/03) |

リビングプラットフォームの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 株式会社HCA | 812,000 | 59.26 | 90日 |

| 金子洋文 | 418,000 (120,000:28.7%) |

30.50 | 90日 |

| 大和PIパートナーズ株式会社 | 58,400 | 4.26 | 90日 |

| 有限会社ミロス | 28,000 (14,000:50.0%) |

2.04 | 90日 |

| 77ニュービジネス投資事業有限責任組合 | 18,000 (2,000:11.1%) |

1.31 | 90日 |

| 伊藤浩太郎 | 3,600 | 0.26 | |

| ほくほくキャピタル株式会社 | 3,600 | 0.26 | 90日 |

| 小林伸也 | 3,600 | 0.26 | |

| 林隆祐 | 3,600 | 0.26 | |

| 井﨑義博 | 2,000 | 0.15 | |

| 既存株主総計(32) | 1,370,300 | 100 | 対象 1,202,000株 カバー率 97.38% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(3) (内ロックアップ) |

上場前:80,000株 売出後:78,000株 78,000株(100.00%) |

|---|

リビングプラットフォームのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2018-07-13 | 29,300 | 2,750 | (自)2020-07-13~(至)2028-07-12 |

| SO総計(1) | 29,300 | 上場時算入 | 0株 |

リビングプラットフォームの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

4,500円 (想定価格比: +1,160円/+34.7%) |

| 直前予想 (上場前) |

3,590円 (公募比: -310円/-7.9%) |

| 初値 | 3,550円 (公募比: -350円/-9.0%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

北海道から関東圏へと手を広げている「介護・保育」事業。このところ介護や保育事業のIPOの数が急激に増えている。

事業承継も含めて拡大しているのは特徴的。「持続可能な社会保障制度」というのは時代にマッチした流れ。

値ガサ案件で、野村主幹事。枚数的には少なめで公募当選の妙味に欠ける部分はある。

事業承継も含めて拡大しているのは特徴的。「持続可能な社会保障制度」というのは時代にマッチした流れ。

値ガサ案件で、野村主幹事。枚数的には少なめで公募当選の妙味に欠ける部分はある。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

介護・障害者支援・保育の三本柱事業。北海道から進出。

売上の多くは高齢者向け施設となっている。高齢化社会に対応して伸びてきた。

需要は引き続き高いという部分が注目だが、特段ビジネスに目新しさはない。

2.割安性…PER,PBRなど財務情報、価格設定から

2020年3月度、連結予想EPSは78.81円。

想定価格3,340円から計算される予想PERは約42.38倍。

成長をかなり織り込んでいる価格設定で、主幹事野村證券らしさが出ている。

割安感はない。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約11.1億円(想定価格ベースOA分含む)の小型~中型IPO。

上場市場は東証マザーズ。主幹事は野村證券。

公募売出比はほぼ。オファリングレシオは標準レベル。

ベンチャーキャピタルからの出資もあるが株数はそれほど多くない。

ストックオプションの未行使残も気にするものではないし、行使期間も先になっている。

施設ビジネスにしては吸収金額も小さく、売り圧力も低いことから需給面は良好。

4.業種…人気化しそうな業種か?魅力があるかなど

高齢者介護・障害者支援・保育事業と需要の高いところのビジネスを行っていて、

これらのIPOも多いが、いずれも初値好調な結果が続いている。ビジネス的には魅力。

需要が絶えない印象で、IPOから参加できるメリットはありそう。

5.評価…総合的評価や特記的事項を含める

割高感が気になるが、業種にしては吸収規模も小さく成長途上感はある。

3社同時上場でも主幹事的にはこの規模のIPOなら、初値は格好をつける印象で参加姿勢で良いか?

値がさ株で割高感があるので、下手すると公募割れ時の1枚あたりの打撃の大きさは気になるところ。

ただ、そういったところを気にしていてはIPOプライマリーに参加する意味もないので目をつむりたい。

野村證券主幹事で枚数も少ないため、結局のところ公募入手が難しい銘柄。

参加妙味自体欠ける印象。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

介護・障害者支援・保育の三本柱事業。北海道から進出。

売上の多くは高齢者向け施設となっている。高齢化社会に対応して伸びてきた。

需要は引き続き高いという部分が注目だが、特段ビジネスに目新しさはない。

2.割安性…PER,PBRなど財務情報、価格設定から

2020年3月度、連結予想EPSは78.81円。

想定価格3,340円から計算される予想PERは約42.38倍。

成長をかなり織り込んでいる価格設定で、主幹事野村證券らしさが出ている。

割安感はない。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約11.1億円(想定価格ベースOA分含む)の小型~中型IPO。

上場市場は東証マザーズ。主幹事は野村證券。

公募売出比はほぼ。オファリングレシオは標準レベル。

ベンチャーキャピタルからの出資もあるが株数はそれほど多くない。

ストックオプションの未行使残も気にするものではないし、行使期間も先になっている。

施設ビジネスにしては吸収金額も小さく、売り圧力も低いことから需給面は良好。

4.業種…人気化しそうな業種か?魅力があるかなど

高齢者介護・障害者支援・保育事業と需要の高いところのビジネスを行っていて、

これらのIPOも多いが、いずれも初値好調な結果が続いている。ビジネス的には魅力。

需要が絶えない印象で、IPOから参加できるメリットはありそう。

5.評価…総合的評価や特記的事項を含める

割高感が気になるが、業種にしては吸収規模も小さく成長途上感はある。

3社同時上場でも主幹事的にはこの規模のIPOなら、初値は格好をつける印象で参加姿勢で良いか?

値がさ株で割高感があるので、下手すると公募割れ時の1枚あたりの打撃の大きさは気になるところ。

ただ、そういったところを気にしていてはIPOプライマリーに参加する意味もないので目をつむりたい。

野村證券主幹事で枚数も少ないため、結局のところ公募入手が難しい銘柄。

参加妙味自体欠ける印象。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

リビングプラットフォームへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。リビングプラットフォームの初値予想投票は締め切りました。

現在の読者予想件数:54件

読者予想サマリ 平均値:4,369円 | 中央値:4,280円 | 補正値:4,369円

最高:7,940円 >>>> 最低:2,680円

最高:7,940円 >>>> 最低:2,680円

めがっさ様(2020/03/12) スタンス:(C) BB期間終了後

予想値:3,670円(公募価格比:-230円)

地合いがあまりよくないので。

ようわからん!様(2020/03/09) スタンス:(C) BB期間終了後

予想値:2,680円(公募価格比:-1,220円)

時期が悪くなってしまった。

企業側としても、上場を延期したいとこだろう。

介護・保育事業も人の面倒をみる事業で、感染リスクは伴い、感染が発覚すれば休業が必要になる。

企業側としても、上場を延期したいとこだろう。

介護・保育事業も人の面倒をみる事業で、感染リスクは伴い、感染が発覚すれば休業が必要になる。

ほいみん様(2020/03/09) スタンス:(C) BB期間終了後

予想値:3,588円(公募価格比:-312円)

ピタリ賞ねらいです

hawk様(2020/03/08) スタンス:(B) BB期間終了後

予想値:4,120円(公募価格比:+220円)

このくらいで

冨樫様(2020/03/08) スタンス:(C) BB期間終了後

予想値:3,588円(公募価格比:-312円)

強いところみたいけど

ユッキー様(2020/03/07) スタンス:(D) BB期間終了後

予想値:3,500円(公募価格比:-400円)

保育事業って、キッズスマイルの株価見たらだれも買わないでしょう。

高齢者事業って、コロナ感染蔓延して一番被害にあうのは高齢者だから何か起きたときの打撃は半端ないでしょう

高齢者事業って、コロナ感染蔓延して一番被害にあうのは高齢者だから何か起きたときの打撃は半端ないでしょう

出ると負け軍師様(2020/03/05) スタンス:(B) BB期間終了前

予想値:4,850円(公募価格比:+950円)

かなり強気の仮条件。

供給も絞られていますが、どうでしょうか。

供給も絞られていますが、どうでしょうか。

kuro様(2020/03/05) スタンス:(D) BB期間終了前

予想値:3,900円(公募価格比:±0円)

良いとは思えない

ルイコスタ様(2020/03/05) スタンス:(B) BB期間終了前

予想値:4,750円(公募価格比:+850円)

福祉系は個人的に応援したい銘柄。上場してからのジリ高か。

なない様(2020/03/05) スタンス:(B) BB期間終了前

予想値:4,000円(公募価格比:+100円)

割れはしないと思います。

かと言って爆益はむずかしそう

かと言って爆益はむずかしそう

やすす様(2020/03/04) スタンス:(B) BB期間終了前

予想値:5,370円(公募価格比:+1,470円)

上がると予想

hakio様(2020/03/04) スタンス:(B) BB期間終了前

予想値:4,500円(公募価格比:+600円)

良い会社に期待。

Nerals様(2020/03/04) スタンス:(B) BB期間終了前

予想値:4,040円(公募価格比:+140円)

公募割れは無さそう。

グレッグ様(2020/03/04) スタンス:(A) BB期間終了前

予想値:4,280円(公募価格比:+380円)

このくらいは行くんじゃないかな

アロエ様(2020/03/04) スタンス:(B) BB期間終了前

予想値:5,000円(公募価格比:+1,100円)

コロナショックでも平気!?

リコピン様(2020/03/03) スタンス:(C) BB期間終了前

予想値:3,600円(公募価格比:-300円)

わざわざブックビルで買う必要ないでしょう

背脂チャッチャ様(2020/03/03) スタンス:(C) BB期間終了前

予想値:4,500円(公募価格比:+600円)

今以上に日経平均が下がると危険水域かもしれません

waikazu様(2020/03/03) スタンス:(C) BB期間終了前

予想値:3,920円(公募価格比:+20円)

強気だな

ももんが様(2020/03/03) スタンス:(A) BB期間終了前

予想値:6,100円(公募価格比:+2,200円)

これくらいまでいったりして

ごり様(2020/03/03) スタンス:(C) BB期間終了前

予想値:3,750円(公募価格比:-150円)

上ぶれしすぎでは

色違いのベトベトン様(2020/03/03) スタンス:(A) BB期間終了前

予想値:6,000円(公募価格比:+2,100円)

AHCもあの相場でこなしたし行ける

カレーどすた様(2020/03/03) スタンス:(B) BB期間終了前

予想値:5,300円(公募価格比:+1,400円)

しばらくは先の読めない相場に翻弄されそうです。予想も控えめに修正しましたが、国策事業で少枚数なので、地合いが良ければ倍いってもおかしくない銘柄です。

本来ならA評価としたいところですが、例によって野村なので絶望的に当たらないのでB評価どまりです。

本来ならA評価としたいところですが、例によって野村なので絶望的に当たらないのでB評価どまりです。

スティンガー様(2020/03/03) スタンス:(B) BB期間終了前

予想値:4,600円(公募価格比:+700円)

枚数少ないですけど、仮条件があまりに強気すぎませんか。

マヌカハニー様(2020/03/03) スタンス:(C) BB期間終了前

予想値:4,250円(公募価格比:+350円)

日経ダウの乱高下が激しいくて予想難航

豚毛様(2020/03/03) スタンス:(C) BB期間終了前

予想値:4,000円(公募価格比:+100円)

恐ろしい相場になったもんですな 買えませんぜ

房州ビワ様(2020/03/02) スタンス:(D) BB期間終了前

予想値:3,800円(公募価格比:-100円)

割高警報

このもん様(2020/03/02) スタンス:(C) BB期間終了前

予想値:3,700円(公募価格比:-200円)

避けたほうが無難ですよ

ペリドット様(2020/03/02) スタンス:(C) BB期間終了前

予想値:3,900円(公募価格比:±0円)

gumiの二の舞

HMB様(2020/03/01) スタンス:(D) BB期間終了前

予想値:3,245円(公募価格比:-655円)

糞野村の思い上がりは大概にしろ

アルファルファ様(2020/03/01) スタンス:(D) BB期間終了前

予想値:3,585円(公募価格比:-315円)

割高過ぎるしこんな地合いでこの仮条件は納得できない

バナくん様(2020/02/29) スタンス:(B) BB期間終了前

予想値:4,300円(公募価格比:+400円)

そんなに強気にはなれないですよね

まつ様(2020/02/29) スタンス:(B) BB期間終了前

予想値:4,100円(公募価格比:+200円)

公募割れはないと思います。

なりきん様(2020/02/29) スタンス:(C) BB期間終了前

予想値:4,450円(公募価格比:+550円)

わかりません

UG様(2020/02/29) スタンス:(B) BB期間終了前

予想値:4,550円(公募価格比:+650円)

この相場でこの強気。野村の担当者は頭がイっている(褒め言葉

愛読者様(2020/02/29) スタンス:(B) BB期間終了前

予想値:4,400円(公募価格比:+500円)

仮条件大幅アップが残念。主幹事強欲すぎ

だーく様(2020/02/29) スタンス:(B) BB期間終了前

予想値:4,480円(公募価格比:+580円)

値が大きい割りに

スクリュー様(2020/02/28) スタンス:(B) BB期間終了前

予想値:4,320円(公募価格比:+420円)

このくらい。

IPO投資家様(2020/02/28) スタンス:(A) BB期間終了前

予想値:7,940円(公募価格比:+4,040円)

需要もありそうだし、希少性が増しそう。

hal様(2020/02/28) スタンス:(B) BB期間終了前

予想値:4,550円(公募価格比:+650円)

欲しいです!

ダングラ様(2020/02/28) スタンス:(B) BB期間終了前

予想値:4,600円(公募価格比:+700円)

需要業績ヨシ

my20001様(2020/02/27) スタンス:(S) BB期間終了前

予想値:5,030円(公募価格比:+1,130円)

こんな状況でも、仮条件が強気なのが救いでしょうか

赤羽様(2020/02/27) スタンス:(D) BB期間終了前

予想値:4,000円(公募価格比:+100円)

パス

レモンパン様(2020/02/27) スタンス:(B) BB期間終了前

予想値:4,400円(公募価格比:+500円)

仮条件、少し高いような。

てんた様(2020/02/27) スタンス:(B) BB期間終了前

予想値:4,200円(公募価格比:+300円)

値がさのわりにはあがらないのかな。というか、あたるきがしないと申し込みもつまらない。

さとさと様(2020/02/27) スタンス:(B) BB期間終了前

予想値:4,410円(公募価格比:+510円)

野村證券主幹事なので、割れはないかと。

かばじゃない様(2020/02/27) スタンス:(B) BB期間終了前

予想値:5,000円(公募価格比:+1,100円)

むりげーばかり。野村の重要顧客に、ちょっとしたお小遣いって事かなぁ。

みんすくみ様(2020/02/27) スタンス:(B) BB期間終了前

予想値:4,350円(公募価格比:+450円)

縁起がいいのでよい巫女さんで

そろそろ当たってほしい野村

そろそろ当たってほしい野村

かぶけ様(2020/02/26) スタンス:(C) BB期間終了前

予想値:5,720円(公募価格比:+1,820円)

絵餅

ぽかぴ様(2020/02/26) スタンス:(C) BB期間終了前

予想値:4,500円(公募価格比:+600円)

この強気はなんなんですかね。ものすごくあがるって事でしょうけど。

みよぶー様(2020/02/25) スタンス:(C) BB期間終了前

予想値:3,400円(公募価格比:-500円)

地合いが悪すぎです。ころな~~

ぎゃーふぶ様(2020/02/22) スタンス:(B) BB期間終了前

予想値:4,060円(公募価格比:+160円)

これぐらい。

ジュンちゃん様(2020/02/19) スタンス:(C) BB期間終了前

予想値:5,500円(公募価格比:+1,600円)

iine

ジン毛ベア様(2020/02/15) スタンス:(B) BB期間終了前

予想値:3,980円(公募価格比:+80円)

これくらいは値をつけると思います‼️

きむ様(2020/02/11) スタンス:(B) BB期間終了前

予想値:3,600円(公募価格比:-300円)

公募ちょつと上かな

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。