レオクランの概要

[7681] : レオクラン

市場:東2 (卸売業)

事業内容:医療機関向けに医療機器及び医療設備を販売するメディカルトータルソリューション事業、医療用画像の遠隔診断を行う遠隔画像診断サービス事業、介護福祉施設向けに給食サービスを提供する給食事業

レオクランのIPO(新規上場)日程関連

| 仮条件決定日 | 2019/09/12 (木) |

|---|---|

| BB期間 | 開始: 2019/09/13 (金) ~ 終了: 2019/09/20 (金) |

| 公募価格決定 | 2019/09/24 (火) |

| 購入申込期間 | 開始: 2019/09/25 (水) ~ 終了: 2019/09/30 (月) |

| 上場予定日 | 2019/10/02 (水) |

レオクランのIPO(新規上場)基本情報

| 公募株式数 | 総計:423,000株 (公募:163,000株 / 売出:260,000株)売出株式比率:61.5% |

|---|---|

| O.A.分 | 63,400株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 1,945,000株 (上場時、公募株数含む) |

| OR | 25.0% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 3,070円 |

| 仮条件価格 | 2,480~2,700円 (変動率:-19.2% ~-12.1% 超弱気 ) |

| 公募価格 | 2,700円 (想定価格との差:-370円 / -12.1% ) |

| IPOの資金用途 | 医用画像システム(PACS)の更新にかかるシステム投資資金。販売管理システム(ASPAC)の更新にかかるシステム投資資金。営業強化のための採用費。借入金の返済資。社債の償還資金。 |

レオクランのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 3,070円 | 2,700円 -370円 |

2,920円

+220円 |

923円

分割 3倍 (-151円) |

| 変化率 | -12.1% | +8.1% | -5.2% | |

| 吸収金額 | 14.9億円 | 13.1億円 -1.7億円 |

14.2億円 +1.07億円 |

|

| 時価総額 | 59.7億円 | 52.5億円 -7.1億円 |

56.7億円 +4.27億円 |

54.6億円 -2.1億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

レオクランの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | レオクラン |

|---|---|

| 所在地 | 大阪府摂津市千里丘二丁目4番26号 |

| 設立 | 2001年01月12日 |

| 従業員数 | 156人 |

| 監査法人 | 有限責任監査法人トーマツ |

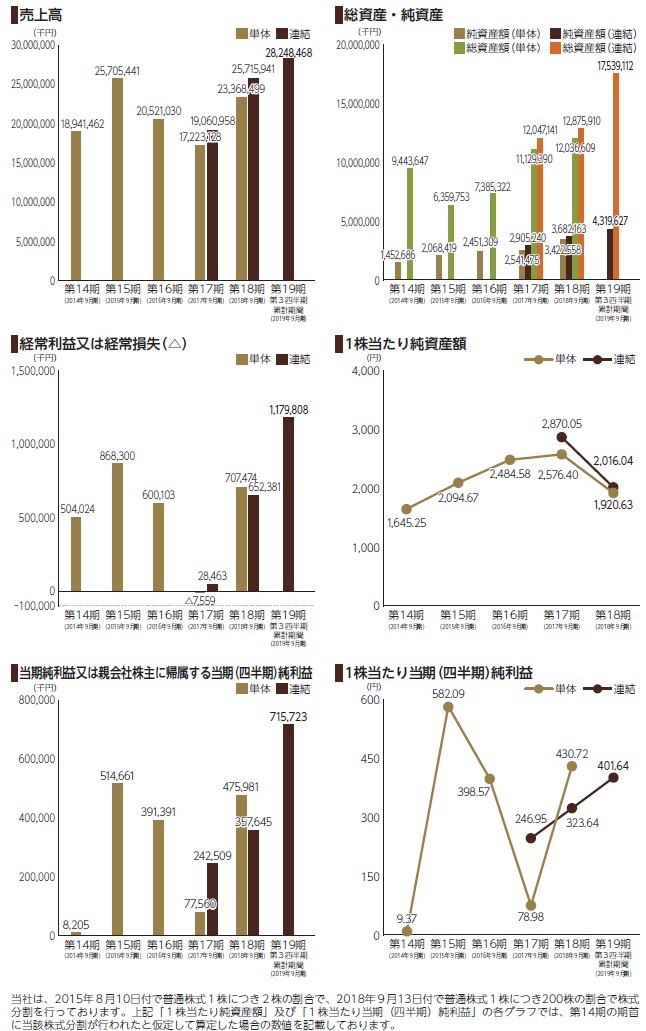

レオクランの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2014/09 (単・14期) |

18,941,462 | 504,024 | 8,205 | 1,452,686 9,443,647 |

| 2015/09 (単・15期) |

25,705,441 35.7% |

868,300 72.3% |

514,661 6,172.5% |

2,068,419 6,359,753 |

| 2016/09 (単・16期) |

20,521,030 -20.2% |

600,103 -30.9% |

391,391 -24.0% |

2,451,309 7,385,322 |

| 2017/09 (単・17期) |

17,223,128 -16.1% |

-7,559 -101.3% |

77,560 -80.2% |

2,541,475 11,129,390 |

| 2018/09 (単・18期) |

23,368,499 35.7% |

707,474 -9,459.4% |

475,981 513.7% |

3,422,558 12,036,609 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2018/09 (連・18期) |

25,715,941 | 652,381 | 357,645 | 3,682,163 12,875,910 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2014/09(単・14期) | 3,746.89 | 658,099.06 | 2,500 |

| 2015/09(単・15期) | 116,412.90 | 418,934.62 | 2,000 |

| 2016/09(単・16期) | 79,713.23 | 496,916.47 | 4,000 |

| 2017/09(単・17期) | 78.98 | 2,576.40 | 4,000 |

| 2018/09(単・18期) | 430.72 | 1,920.63 | 40 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/09(連・18期) | 323.64 | 2,016.04 | -- |

| 予想PER | 13.28倍 (2020/09連・参考EPS:231.16・想定価格3,070円ベース) |

|---|---|

| 予想PBR | 1.17倍 (2020/09連・参考BPS:2,629.45・想定価格3,070円ベース) |

| 予想配当 | 45.00円(2020/09) |

レオクランの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 杉田 昭吾 | 800,000 (260,000:32.5%) |

44.01 | 180日 |

| A&M | 244,000 | 13.42 | 180日 |

| レオクラン従業員持株会 | 79,600 | 4.38 | 180日 |

| その他 63名 | 71,200 | 3.92 | 180日 |

| 大阪中小企業投資育成 | 66,000 | 3.63 | 180日 |

| 八上 重明 | 28,000 | 1.54 | 180日 |

| 吉川 謹司 | 25,000 | 1.38 | 180日 |

| ユニティ建築企画 | 24,000 | 1.32 | 180日 |

| セントラルメディカル | 24,000 | 1.32 | 180日 |

| 上古殿 吉郎 | 24,000 | 1.32 | 180日 |

| 既存株主総計(50) | 1,817,600 | 100 | 対象 1,557,600株 カバー率 100.00% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(1) (内ロックアップ) |

上場前:66,000株 売出後:66,000株 66,000株(100.00%) |

|---|

レオクランのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2015-08-25 | 35,600 | 1,000 | (自)2017-08-28~(至)2025-08-22 |

| SO総計(1) | 35,600 | 上場時算入 | 35,600株 |

レオクランの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

3,000円 (想定価格比: -70円/-2.3%) |

| 直前予想 (上場前) |

2,800円 (公募比: +100円/+3.7%) |

| 初値 | 2,920円 (公募比: +220円/+8.1%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

現在は医療関係トータルソリューションだが、もともとは医療機器卸売から発展の模様(セクターは卸売業)。卸売業だけなら東証2部上場企業らしいが、事業状況など東証2部に思えない雰囲気。

業績は上下していて成長率は高くない。その代わり、想定価格が適性に見える。

東証2部上場だが規模も小さく、業種・業績も悪くないので積極参加したいところ。値ガサなこともありIPO自体にアンバランス感。それが逆に狙い目か?

業績は上下していて成長率は高くない。その代わり、想定価格が適性に見える。

東証2部上場だが規模も小さく、業種・業績も悪くないので積極参加したいところ。値ガサなこともありIPO自体にアンバランス感。それが逆に狙い目か?

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

医療・介護関連ということで需要は高そうだが、IPOとしては東証2部上場、

セクター卸売業ということで注目度が薄い。

初値向きな印象はない注目度低めのIPOとみたい。

2.割安性…PER,PBRなど財務情報、価格設定から

2020年9月度、連結予想EPSは231.16円。

想定価格3,070円から計算される予想PERは約13.28倍。

類似企業を卸売業とすると適正価格という印象。

人気の医療系サービス業(ITでの支援など)で比較したら割安水準。

なお、仮条件は引き下げてきており、引き合いの弱さは感じられる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約14.9億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証2部。主幹事はSMBC日興証券。

売出株式比率61.5%と若干売出が多い、オファリングレシオは25%と標準範囲内。

ロックアップがきつめで180日が100%しっかり掛かっている。

ストック・オプションの未行使残も気になるようなものはない。

吸収規模は中規模で、その後の売り圧力を感じないので需給面は悪くない。

後は上場初値で買い需要がどの程度になるかで初値が決まりそう。

4.業種…人気化しそうな業種か?魅力があるかなど

医療機関支援ということで業種は悪くないし、成長性にも可能性を感じる部分があるが、

東証2部上場、卸売業セクターと表面上不人気になりそうな要素が多い。

初値向きではないけれど、ジリジリと化ける要素はあるかもしれないといったところ。

結局は公募で躍起になって取りに向かわなくてもいい程度だろうか?

5.評価…総合的評価や特記的事項を含める

同じ銘柄がマザーズ上場でセクターがサービス業になっていたら、また違った景色になっていただろうと感じる。

そうはいっても現実は「東証2部」「卸売業」ということで初値は微増であればいい程度で評価したい。

昨今IPOの初値が弱い状況が続いているので、地合いが悪ければ公募割れまで意識。

やや値ガサであることからも公募割れしたときのリスクもやや高め。

とはいえ、こういった銘柄も攻めておけば長いIPO戦線で平均化してプラス収益を目指せるかもしれないので、

とりあえず参加姿勢で評価する。10月頭の上場で9月期末と時期が被るので、

資金の投入どころを他の投資に回したい人はパスでも良いかもしれない。

(そういう意味で、この時期のIPOは当たりやすそう)

全体考察

総合得点は5点で、私のBBスタンスはC評価です

医療・介護関連ということで需要は高そうだが、IPOとしては東証2部上場、

セクター卸売業ということで注目度が薄い。

初値向きな印象はない注目度低めのIPOとみたい。

2.割安性…PER,PBRなど財務情報、価格設定から

2020年9月度、連結予想EPSは231.16円。

想定価格3,070円から計算される予想PERは約13.28倍。

類似企業を卸売業とすると適正価格という印象。

人気の医療系サービス業(ITでの支援など)で比較したら割安水準。

なお、仮条件は引き下げてきており、引き合いの弱さは感じられる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約14.9億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証2部。主幹事はSMBC日興証券。

売出株式比率61.5%と若干売出が多い、オファリングレシオは25%と標準範囲内。

ロックアップがきつめで180日が100%しっかり掛かっている。

ストック・オプションの未行使残も気になるようなものはない。

吸収規模は中規模で、その後の売り圧力を感じないので需給面は悪くない。

後は上場初値で買い需要がどの程度になるかで初値が決まりそう。

4.業種…人気化しそうな業種か?魅力があるかなど

医療機関支援ということで業種は悪くないし、成長性にも可能性を感じる部分があるが、

東証2部上場、卸売業セクターと表面上不人気になりそうな要素が多い。

初値向きではないけれど、ジリジリと化ける要素はあるかもしれないといったところ。

結局は公募で躍起になって取りに向かわなくてもいい程度だろうか?

5.評価…総合的評価や特記的事項を含める

同じ銘柄がマザーズ上場でセクターがサービス業になっていたら、また違った景色になっていただろうと感じる。

そうはいっても現実は「東証2部」「卸売業」ということで初値は微増であればいい程度で評価したい。

昨今IPOの初値が弱い状況が続いているので、地合いが悪ければ公募割れまで意識。

やや値ガサであることからも公募割れしたときのリスクもやや高め。

とはいえ、こういった銘柄も攻めておけば長いIPO戦線で平均化してプラス収益を目指せるかもしれないので、

とりあえず参加姿勢で評価する。10月頭の上場で9月期末と時期が被るので、

資金の投入どころを他の投資に回したい人はパスでも良いかもしれない。

(そういう意味で、この時期のIPOは当たりやすそう)

全体考察

総合得点は5点で、私のBBスタンスはC評価です

レオクランへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。レオクランの初値予想投票は締め切りました。

現在の読者予想件数:90件

読者予想サマリ 平均値:3,392円 | 中央値:3,000円 | 補正値:3,017円

最高:36,800円 >>>> 最低:2,300円

最高:36,800円 >>>> 最低:2,300円

あにき様(2019/09/30) スタンス:(C) BB期間終了後

予想値:2,300円(公募価格比:-400円)

このへん

サンクス様(2019/09/29) スタンス:(B) BB期間終了後

予想値:3,000円(公募価格比:+300円)

ほいみん様(2019/09/29) スタンス:(C) BB期間終了後

予想値:2,600円(公募価格比:-100円)

ピタリ賞ねらいです

NO FUTURE様(2019/09/29) スタンス:(D) BB期間終了後

予想値:2,484円(公募価格比:-216円)

無様に公募割れするでしょう(笑)

もうた様(2019/09/28) スタンス:(B) BB期間終了後

予想値:3,000円(公募価格比:+300円)

枚数は少めなので

WhiteJack様(2019/09/28) スタンス:(C) BB期間終了後

予想値:2,630円(公募価格比:-70円)

なんとなく

みやこ様(2019/09/27) スタンス:(C) BB期間終了後

予想値:2,710円(公募価格比:+10円)

少し上で。。

kun様(2019/09/27) スタンス:(なし) BB期間終了後

予想値:2,700円(公募価格比:±0円)

これくらい

★野様(2019/09/27) スタンス:(D) BB期間終了後

予想値:2,620円(公募価格比:-80円)

最近よろしくないですねー

ようすけ様(2019/09/27) スタンス:(C) BB期間終了後

予想値:3,100円(公募価格比:+400円)

白澤様(2019/09/27) スタンス:(D) メルアドなし BB期間終了後

予想値:2,600円(公募価格比:-100円)

魅力全く感じない

だーく様(2019/09/26) スタンス:(C) BB期間終了後

予想値:2,850円(公募価格比:+150円)

もっと低いかも

いむら様(2019/09/26) スタンス:(B) BB期間終了後

予想値:3,090円(公募価格比:+390円)

猪さん様(2019/09/26) スタンス:(C) BB期間終了後

予想値:2,770円(公募価格比:+70円)

人気がない二部銘柄で公募価格も2700円と買いにくい価格帯ですが、株数が比較的少ないことから、初値は公募価格と同程度になると予想。

その後は小幅な値動きで推移するものの、終盤にリスク回避のまとまった売りが出て、終値は2500~2600円に下がると思う。

その後は小幅な値動きで推移するものの、終盤にリスク回避のまとまった売りが出て、終値は2500~2600円に下がると思う。

サスケ様(2019/09/26) スタンス:(B) BB期間終了後

予想値:3,250円(公募価格比:+550円)

3100-3300くらいかな?

じじい様(2019/09/26) スタンス:(D) BB期間終了後

予想値:2,484円(公募価格比:-216円)

IPOバブルがやっぱりはじけた感じがする。

ソフトバンクから続く状況の悪さが影響し、こういった微妙な銘柄を公募割れに追い込んでいるとしか思えない。

募集側が高く売りつけようとし過ぎで一本値や当初の1/3とかという不自然なことが起きているし

初値の予想が異常に高い方向にバイアスがかかりすぎとしか思えない。

結果として高く評価できるはずのない銘柄を過大評価するに至ってると思う。

しばらくは銘柄選別をしっかりしないと公募割れを掴む流れは止まらないと思う。

ソフトバンクから続く状況の悪さが影響し、こういった微妙な銘柄を公募割れに追い込んでいるとしか思えない。

募集側が高く売りつけようとし過ぎで一本値や当初の1/3とかという不自然なことが起きているし

初値の予想が異常に高い方向にバイアスがかかりすぎとしか思えない。

結果として高く評価できるはずのない銘柄を過大評価するに至ってると思う。

しばらくは銘柄選別をしっかりしないと公募割れを掴む流れは止まらないと思う。

かっち様(2019/09/26) スタンス:(B) メルアドなし BB期間終了後

予想値:3,200円(公募価格比:+500円)

そこそこ上げてスタートすると思う。

日興の意地

日興の意地

ハリケーンフューリー様(2019/09/26) スタンス:(D) BB期間終了後

予想値:2,484円(公募価格比:-216円)

地合いが悪そうです

りん様(2019/09/25) スタンス:(C) BB期間終了後

予想値:2,500円(公募価格比:-200円)

ルイコスタ様(2019/09/25) スタンス:(B) BB期間終了後

予想値:3,250円(公募価格比:+550円)

メディカル関連は過去の上場を調べたが初値検討している。ただ東2とういのが残念。

T様様(2019/09/25) スタンス:(C) BB期間終了後

予想値:2,940円(公募価格比:+240円)

このくらいかな。

シマウマ様(2019/09/25) スタンス:(B) BB期間終了後

予想値:3,100円(公募価格比:+400円)

軽めなのでこのくらい

スティンガー様(2019/09/25) スタンス:(C) BB期間終了後

予想値:3,000円(公募価格比:+300円)

上限決定とはいえ、IPOの地合いがよくないので気になります。

マツ様(2019/09/24) スタンス:(B) BB期間終了後

予想値:2,990円(公募価格比:+290円)

ピタリ様(2019/09/24) スタンス:(C) BB期間終了後

予想値:2,850円(公募価格比:+150円)

仮条件下振れでそれほど強くなさそう。

d様(2019/09/24) スタンス:(C) BB期間終了後

予想値:3,000円(公募価格比:+300円)

ジャスト

とも様(2019/09/22) スタンス:(C) BB期間終了後

予想値:2,930円(公募価格比:+230円)

パスします

ぷあー様(2019/09/22) スタンス:(C) BB期間終了後

予想値:2,800円(公募価格比:+100円)

こんなもん

ピア様(2019/09/22) スタンス:(D) BB期間終了後

予想値:2,500円(公募価格比:-200円)

主幹事的には、公募価格を2500円で決め、公募割れを回避し、2500円あたりで寄らせたいのでは。

アクダマン様(2019/09/22) スタンス:(C) BB期間終了後

予想値:2,550円(公募価格比:-150円)

最近のIPOは値が高騰しない

ゆう様(2019/09/21) スタンス:(D) BB期間終了後

予想値:2,710円(公募価格比:+10円)

公募付近

出ると負け軍師様(2019/09/20) スタンス:(B) BB期間終了前

予想値:2,810円(公募価格比:+110円)

東二で弱気の仮条件。

ちょいプラスか。

ちょいプラスか。

kuro様(2019/09/20) スタンス:(B) BB期間終了前

予想値:2,950円(公募価格比:+250円)

吸収金額少ないから少しは上がるだろ

めがっさ様(2019/09/19) スタンス:(C) BB期間終了前

予想値:2,760円(公募価格比:+60円)

地合いがあまりよくないので。

はるのじいじ様(2019/09/19) スタンス:(C) BB期間終了前

予想値:2,800円(公募価格比:+100円)

割れないでほしい

みんすくみ様(2019/09/19) スタンス:(B) BB期間終了前

予想値:2,830円(公募価格比:+130円)

レオ→ライオン→ネコ科→にゃーさんで

そろそろ当たってほしい日興

そろそろ当たってほしい日興

ももんが様(2019/09/19) スタンス:(B) BB期間終了前

予想値:3,130円(公募価格比:+430円)

これくらいまでいったりして

IPOsenshi様(2019/09/18) スタンス:(A) BB期間終了前

予想値:3,000円(公募価格比:+300円)

この辺でしょう

ネコポス様(2019/09/18) スタンス:(B) BB期間終了前

予想値:3,300円(公募価格比:+600円)

当たりたいです!

ようわからん!様(2019/09/18) スタンス:(B) BB期間終了前

予想値:3,230円(公募価格比:+530円)

医療機関向けに医療機器及び医療設備を販売するメディカルトータルソリューション事業の中で、医療用画像の遠隔診断を行う遠隔画像診断サービス事業という医療の中で先端的な分野が事業内容なので、今後の伸びしろは大きいと考える。

ごり様(2019/09/18) スタンス:(B) BB期間終了前

予想値:3,070円(公募価格比:+370円)

仮条件上限では決まるでしょう。

なない様(2019/09/17) スタンス:(B) BB期間終了前

予想値:2,800円(公募価格比:+100円)

確かに初値はあがりにくそうですが、地味系のIPOはその後に右肩上がりになることもあるので、購入できたらロックアップが外れるまでは保持しておきたいですね。そう業績も悪くないし。

HMB様(2019/09/17) スタンス:(B) BB期間終了前

予想値:3,050円(公募価格比:+350円)

医療系は予想外のことが起こることもある

トマトジュース様(2019/09/17) スタンス:(C) BB期間終了前

予想値:3,000円(公募価格比:+300円)

仮条件の下振れが気になる

背脂チャッチャ様(2019/09/17) スタンス:(B) BB期間終了前

予想値:3,150円(公募価格比:+450円)

公募価格は超えてくるかと

マヌカハニー様(2019/09/17) スタンス:(C) BB期間終了前

予想値:2,700円(公募価格比:±0円)

公募同値

カレーどすた様(2019/09/17) スタンス:(B) BB期間終了前

予想値:3,050円(公募価格比:+350円)

仮条件がかなり下がって、これをどうとらえるか難しいところですね。

普通に考えれば、大手に人気が無くて初値も伸びないと見るのが一般的です。が、私はあえて、仮条件が下がったことにより利ザヤがとれて当選しやすくなったのでダブルラッキー、というプラス思考でここは攻めの姿勢でのぞみます。

まあ日興なのでいうほど当たらないだろうし、もしかしたら公募割れも十分ありうるので判断は自己責任でお願いします。

普通に考えれば、大手に人気が無くて初値も伸びないと見るのが一般的です。が、私はあえて、仮条件が下がったことにより利ザヤがとれて当選しやすくなったのでダブルラッキー、というプラス思考でここは攻めの姿勢でのぞみます。

まあ日興なのでいうほど当たらないだろうし、もしかしたら公募割れも十分ありうるので判断は自己責任でお願いします。

hakio様(2019/09/17) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+300円)

このくらい

かばじゃない様(2019/09/16) スタンス:(C) BB期間終了前

予想値:2,830円(公募価格比:+130円)

大幅な下振れ。さすがに、それは超えるのか。弱気だから下回るのか。そもそも、想定価格でもあがったのではと思うのに・・・不思議

豚毛様(2019/09/16) スタンス:(B) BB期間終了前

予想値:3,700円(公募価格比:+1,000円)

意外高あるで(無関心)

房州ビワ様(2019/09/16) スタンス:(C) BB期間終了前

予想値:2,900円(公募価格比:+200円)

地味IPO

k&k様(2019/09/15) スタンス:(C) BB期間終了前

予想値:2,870円(公募価格比:+170円)

市場が2部なので、あまり期待できないでしょう。

このもん様(2019/09/15) スタンス:(C) BB期間終了前

予想値:3,250円(公募価格比:+550円)

卸売業なのでIPOでは地味な銘柄に該当

ペリドット様(2019/09/15) スタンス:(B) BB期間終了前

予想値:3,400円(公募価格比:+700円)

医療関連で一見悪くなさそうだが、機関投資家には悪印象だったようだ

アロエ様(2019/09/15) スタンス:(B) BB期間終了前

予想値:3,100円(公募価格比:+400円)

さほど悪い銘柄とは思えない❣❔

アルファルファ様(2019/09/15) スタンス:(C) BB期間終了前

予想値:2,850円(公募価格比:+150円)

日興主幹事って強気に想定して仮条件を下げざるを得ないことが多いね

UG様(2019/09/15) スタンス:(C) BB期間終了前

予想値:2,820円(公募価格比:+120円)

地合いは良くなってきたけど・・・

ダングラ様(2019/09/14) スタンス:(C) BB期間終了前

予想値:3,000円(公募価格比:+300円)

色々とパッとしない銘柄

goma様(2019/09/14) スタンス:(B) BB期間終了前

予想値:3,240円(公募価格比:+540円)

公開が少ないので、これくらいはいくかと!

ユッキー様(2019/09/14) スタンス:(D) BB期間終了前

予想値:2,550円(公募価格比:-150円)

仮条件下げ、恐らくチャットワーク公募割れてその影響で、HPCも公募割れ、その勢いでレオクランも公募割れ予想。

パワーソリューション即金の同時上場なら、公募割れもかなりの確率でしょう❗

パワーソリューション即金の同時上場なら、公募割れもかなりの確率でしょう❗

砂場吉兆様(2019/09/14) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+300円)

3000円が意識されるだろう。

愛読者様(2019/09/14) スタンス:(C) BB期間終了前

予想値:3,000円(公募価格比:+300円)

仮条件の下げが気になります。人気ないのか

waikazu様(2019/09/14) スタンス:(C) BB期間終了前

予想値:2,930円(公募価格比:+230円)

割れはないと思うけど

my20001様(2019/09/14) スタンス:(S) BB期間終了前

予想値:3,300円(公募価格比:+600円)

前日銘柄2日目の影響を受けそうです

jjtenyu様(2019/09/13) スタンス:(C) BB期間終了前

予想値:3,670円(公募価格比:+970円)

少しはあるでしょ

赤羽様(2019/09/13) スタンス:(C) BB期間終了前

予想値:3,200円(公募価格比:+500円)

仮条件

優待大好き様(2019/09/13) スタンス:(C) BB期間終了前

予想値:2,730円(公募価格比:+30円)

扱う商品の単価が高いので、売り上げは上がりやすい。しかし、恒常的に収入を確保し続けられるビジネスには思えない。

需給関係、公募割合が悪くないから、公募割れは起こさないと思いますが、初値売りで利益を期待できるとは考えにくい。

需給関係、公募割合が悪くないから、公募割れは起こさないと思いますが、初値売りで利益を期待できるとは考えにくい。

てんた様(2019/09/13) スタンス:(C) BB期間終了前

予想値:2,800円(公募価格比:+100円)

急に雰囲気かわりましたね。なんかB予想のサイトもあるみたいなのに。

まつ様(2019/09/13) スタンス:(C) BB期間終了前

予想値:2,780円(公募価格比:+80円)

割れないかも?

IPO投資家様(2019/09/13) スタンス:(C) BB期間終了前

予想値:2,840円(公募価格比:+140円)

中リスク、中リターン案件。割れたら、保有で。長い目で見たら、公募値超える場面もあるだろう。

tonpechi様(2019/09/13) スタンス:(B) BB期間終了前

予想値:2,970円(公募価格比:+270円)

仮条件上限の10%upを期待

レモンパン様(2019/09/13) スタンス:(C) BB期間終了前

予想値:2,750円(公募価格比:+50円)

遠隔診療、介護施設給食サービス等、悩む~。

hal様(2019/09/13) スタンス:(B) BB期間終了前

予想値:3,450円(公募価格比:+750円)

欲しいです!

かぶけ様(2019/09/12) スタンス:(C) BB期間終了前

予想値:2,700円(公募価格比:±0円)

一か八か銘柄

ゲキカラ様(2019/09/12) スタンス:(C) BB期間終了前

予想値:2,500円(公募価格比:-200円)

これは厳しい。仮条件がウルトラ安=黙って無視。

ぽかぴ様(2019/09/12) スタンス:(C) BB期間終了前

予想値:2,900円(公募価格比:+200円)

仮条件の弱気が、すべてを表しているきがします。仮条件上限以上想定価格未満で着地するのでは

さときゃす様(2019/09/12) スタンス:(B) BB期間終了前

予想値:3,320円(公募価格比:+620円)

微増程度かと。

ぎゃーふぶ様(2019/09/12) スタンス:(なし) BB期間終了前

予想値:3,460円(公募価格比:+760円)

これぐらい。

★★★★四星球様(2019/09/10) スタンス:(なし) BB期間終了前

予想値:3,300円(公募価格比:+600円)

多分こんなもん

松村様(2019/09/09) スタンス:(C) メルアドなし BB期間終了前

予想値:3,300円(公募価格比:+600円)

こんなもんじゃろう

あびー様(2019/09/08) スタンス:(B) BB期間終了前

予想値:3,120円(公募価格比:+420円)

お祈り 初当選!!

バナくん様(2019/09/05) スタンス:(B) BB期間終了前

予想値:3,500円(公募価格比:+800円)

東証2部だし、これぐらいかと

ぽんこつ様(2019/09/04) スタンス:(C) BB期間終了前

予想値:3,650円(公募価格比:+950円)

想定価格が高めだし割合的にはそこまで上がるかは

ぴち様(2019/09/03) スタンス:(B) BB期間終了前

予想値:3,850円(公募価格比:+1,150円)

これくらいの初値で十分

みよぶー様(2019/09/02) スタンス:(B) BB期間終了前

予想値:4,000円(公募価格比:+1,300円)

値がさはいいですね。

きむ様(2019/08/30) スタンス:(B) BB期間終了前

予想値:4,000円(公募価格比:+1,300円)

少し上がるかな

ジン毛ベア様(2019/08/30) スタンス:(B) BB期間終了前

予想値:3,980円(公募価格比:+1,280円)

当選して欲しい‼️

kz様(2019/08/30) スタンス:(C) BB期間終了前

予想値:3,222円(公募価格比:+522円)

地味だけど少ないし小幅上げに期待

名無し様(2019/08/29) スタンス:(A) メルアドなし BB期間終了前

予想値:4,150円(公募価格比:+1,450円)

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。