ソシオネクストの概要

ソシオネクストのIPO(新規上場)日程関連

| 仮条件決定日 | 2022/09/26 (月) |

|---|---|

| BB期間 | 開始: 2022/09/27 (火) ~ 終了: 2022/09/30 (金) |

| 公募価格決定 | 2022/10/03 (月) |

| 購入申込期間 | 開始: 2022/10/04 (火) ~ 終了: 2022/10/07 (金) |

| 上場予定日 | 2022/10/12 (水) |

ソシオネクストのIPO(新規上場)基本情報

| 公募株式数 | 総計:18,297,300株 (公募:0株 / 売出:18,297,300株)売出株式比率:100.0% |

|---|---|

| O.A.分 | 2,744,500株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 33,666,666株 (上場時、公募株数含む) |

| OR | 62.5% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 3,480円 |

| 仮条件価格 | 3,480~3,650円 (変動率:0.0% ~+4.9% やや強気 ) |

| 公募価格 | 3,650円 (想定価格との差:+170円 / +4.9% ) |

| IPOの資金用途 | 全数売出 |

ソシオネクストのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 3,480円 | 3,650円 +170円 |

3,835円

+185円 |

1,742円

分割 5倍 (+4,875円) |

| 変化率 | +4.9% | +5.1% | +127.1% | |

| 吸収金額 | 732億円 | 768億円 +35.7億円 |

806億円 +38.9億円 |

|

| 時価総額 | 1171億円 | 1228億円 +57.2億円 |

1291億円 +62.2億円 |

3134億円 +1843億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ソシオネクストの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ソシオネクスト |

|---|---|

| 所在地 | 神奈川県横浜市港北区新横浜二丁目10番23 |

| 設立 | 2014年09月11日 |

| 従業員数 | 2,549人 |

| 監査法人 | EY新日本有限責任監査法人 |

ソシオネクストの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2018/03 (単・4期) |

112,506 | 471 | 373 | 74,311 95,280 |

| 2019/03 (単・5期) |

108,942 -3.2% |

771 63.7% |

668 79.1% |

74,999 94,209 |

| 2020/03 (単・6期) |

102,680 -5.7% |

2,278 195.5% |

2,183 226.8% |

77,185 94,381 |

| 2021/03 (単・7期) |

99,161 -3.4% |

1,921 -15.7% |

1,597 -26.8% |

78,782 99,234 |

| 2022/03 (単・8期) |

116,096 17.1% |

7,775 304.7% |

6,489 306.3% |

85,272 112,223 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

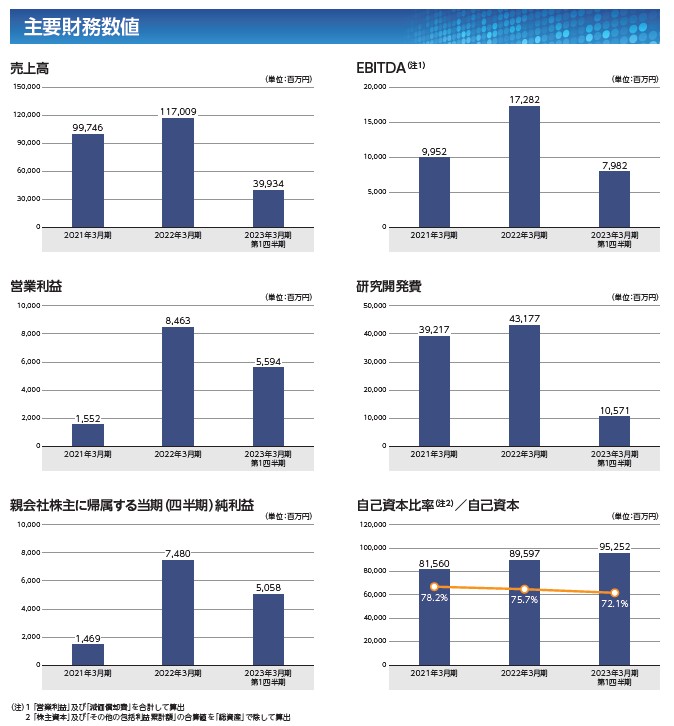

| 2021/03 (連・7期) |

99,746 | 1,969 | 1,469 | 81,676 104,235 |

| 2022/03 (連・8期) |

117,009 17.3% |

9,050 359.6% |

7,480 409.2% |

89,609 118,428 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/03(単・4期) | 2.78 | 449.59 | 0 |

| 2019/03(単・5期) | 4.97 | 455.19 | 0 |

| 2020/03(単・6期) | 16.22 | 473.29 | 0 |

| 2021/03(単・7期) | 11.86 | 486.51 | 0 |

| 2022/03(単・8期) | 48.19 | 540.23 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2021/03(連・7期) | 10.91 | 509.60 | -- |

| 2022/03(連・8期) | 55.54 | 576.13 | -- |

| 予想PER | 9.01倍 (2023/03連・参考EPS:386.14・想定価格3,480円ベース) |

|---|---|

| 予想PBR | 1.14倍 (2023/03連・参考BPS:3,065.16・想定価格3,480円ベース) |

| 予想配当 | 160.00円(2023/03) |

ソシオネクストの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 富士通株式会社 | 14,400,000 (8,252,200:57.3%) |

39.68 | 180日 |

| 株式会社日本政策投資銀行 | 13,466,666 (7,318,800:54.3%) |

37.10 | 180日 |

| パナソニックホールディングス株式会社 | 5,800,000 (2,726,300:47.0%) |

15.99 | 180日 |

| その他 2,130名 | 2,146,695 | 5.92 | |

| 肥塚 雅博 | 21,725 | 0.06 | |

| 西口 泰夫 | 21,600 | 0.06 | |

| 岡本 吉史 | 15,025 | 0.04 | |

| 井上 あまね | 14,400 | 0.04 | |

| 大槻 浩一 | 12,875 | 0.04 | |

| 佐久間 剛 | 12,325 | 0.03 | |

| 既存株主総計(128) | 36,292,016 | 100 | 対象 15,369,366株 カバー率 85.41% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

ソシオネクストのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2015-04-22 | 1,064,160 | 2,000 | (自)2017-04-23~(至)2025-04-22 |

| 2016-07-20 | 39,240 | 2,472 | (自)2018-07-21~(至)2026-07-20 |

| 2017-07-24 | 50,400 | 2,564 | (自)2019-07-25~(至)2027-07-24 |

| 2018-06-19 | 21,600 | 2,000 | (自)2018-08-01~(至)2025-04-22 |

| 2018-07-25 | 1,258,660 | 2,564 | (自)2020-07-26~(至)2028-07-25 |

| 2019-07-29 | 41,575 | 2,564 | (自)2021-07-30~(至)2029-07-29 |

| 2020-07-22 | 84,405 | 2,564 | (自)2022-07-23~(至)2030-07-22 |

| 2021-03-24 | 65,310 | 2,564 | (自)2023-03-25~(至)2031-03-24 |

| SO総計(8) | 2,625,350 | 上場時算入 | 2,560,040株 |

ソシオネクストの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

3,700円 (想定価格比: +220円/+6.3%) |

| 直前予想 (上場前) |

3,700円 (公募比: +50円/+1.4%) |

| 初値 | 3,835円 (公募比: +185円/+5.1%) |

・新規承認時の第一印象  (D:パス)

(D:パス)

国内売出し8,271,400株、海外売出し3,544,800株の予定。

ひと目見た感じででは厳しそうなIPOの一言。富士通・パナソニックの半導体部隊(システムLSI開発)を統合。カスタムSoCをターゲットに絞って成長。

日本政策投資銀行が出資でイグジットIPO。

現在の業績は悪くなく、目論見書は売りたい感、オススメ感が前面に出ていて怖い(配当政策など)

グローバルオファリングで海外売出も多く、半導体関連の比較対象と比べての割安感でどこまで健闘するか?いずれにしても初値は厳しい見込み。

「9月26日」売出量の変更。

11,816,200→18,297,300 株で増加

O.A分1,772,400→2,744,500 株で増加

国内売出株式数 11,893,300 株及び海外売出株式数 6,404,000 株を目処に行われる予定

ひと目見た感じででは厳しそうなIPOの一言。富士通・パナソニックの半導体部隊(システムLSI開発)を統合。カスタムSoCをターゲットに絞って成長。

日本政策投資銀行が出資でイグジットIPO。

現在の業績は悪くなく、目論見書は売りたい感、オススメ感が前面に出ていて怖い(配当政策など)

グローバルオファリングで海外売出も多く、半導体関連の比較対象と比べての割安感でどこまで健闘するか?いずれにしても初値は厳しい見込み。

「9月26日」売出量の変更。

11,816,200→18,297,300 株で増加

O.A分1,772,400→2,744,500 株で増加

国内売出株式数 11,893,300 株及び海外売出株式数 6,404,000 株を目処に行われる予定

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

10月最大級のIPO、全数売出で吸収金額700億を超える。

この規模のIPOはここ数年厳しい初値が多いが今回はどうか?

半導体不足より注目度は高まっているところ。

カスタムSoCに注力することで先端技術を活かすことはできている。

注目度自体は高そう。

2.割安性…PER,PBRなど財務情報、価格設定から

2023年3月度、連結予想EPSは386.14円。

想定価格3,480円から計算される予想PERは約9.01倍。

会社予想ベースの予想PER計算では格安感あり。

問題は予想どおりの業績をクリアできるかどうか。成長を織り込まない形での売出は好感。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約732億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証プライム市場。主幹事は野村證券とSMBC日興証券の共同主幹事。

全数売出によるIPO。売出元は「富士通」「パナソニック」「日本政策投資銀行」の3社。

なんというか通常の売出みたいなイメージで捉えると良さそう。売値は割引いているし、今後の追加売懸念は薄い。

さらに上場時の売出数を増加させており、引き合い自体はかなり見込まれているかもしれない。

ベンチャーキャピタルからの出資は見当たらない。

ロックアップは売出3社に180日。

ストック・オプションの未行使残は2,000~2,564円で上場時算入が約256万株程度。

これは従業員の報酬としてしっかり行使されそうな雰囲気で売り圧として意識。

見えている売り圧力は売出し入手組とストック・オプション行使組、

それとセカンダリー特攻隊(機関投資家の買い需要)のせめぎ合いの需給で決まりそう。

グローバルオファリングで海外売出もあるが、国内のほうが多い。

ただ売出量変更で海外分がかなり増加した。機関投資家勢の旺盛な需要がありそうで、それなら上場時需要は大丈夫か?

仮条件強気、売出量増加が罠なのか、素直に機関投資家に人気があるのか判断が難しい。

4.業種…人気化しそうな業種か?魅力があるかなど

現時点では半導体不足で注目度の高い需要。しかし少し前は半導体の合弁会社売出IPOはJDIなど最悪時期を思い出させる。

こちらはカスタムSoC注力で、より先進技術に特化する方法のため事業転換がうまく進んでいるようには見える。

2015年事業開始以降、好調な業績推移で売出IPOの中では評価は高い。

また売出し価格もかなりお買い得感を出しているため買い手が付きやすい状況かもしれない。

半導体設計は厳しい経営環境のときもあったが、今は持ち直していると見ていいのか?

5.評価…総合的評価や特記的事項を含める

売出IPOで規模大きく初値向きではないという第一印象でD評価としていたが、

仮条件強気、売出量UPなど需要の多さを感じさせる状況で悩ませる。

最終評価は一ランク上げてC評価とし、普通に初値プラスの可能性も含むとしたい。

一方で規模感大きく、短期的な地合い悪化、需給悪化により公募割れも当然示唆。

短期ギャンブル的には割に合わないIPOという評価は継続。

やはり半導体不足が騒がれていて、そこに来て業績も悪くない割安売出IPOをどう判断するかが焦点だろう。

第一印象だけの毛嫌いでは判断しない方が良いと感じるBB時の評価。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

10月最大級のIPO、全数売出で吸収金額700億を超える。

この規模のIPOはここ数年厳しい初値が多いが今回はどうか?

半導体不足より注目度は高まっているところ。

カスタムSoCに注力することで先端技術を活かすことはできている。

注目度自体は高そう。

2.割安性…PER,PBRなど財務情報、価格設定から

2023年3月度、連結予想EPSは386.14円。

想定価格3,480円から計算される予想PERは約9.01倍。

会社予想ベースの予想PER計算では格安感あり。

問題は予想どおりの業績をクリアできるかどうか。成長を織り込まない形での売出は好感。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約732億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証プライム市場。主幹事は野村證券とSMBC日興証券の共同主幹事。

全数売出によるIPO。売出元は「富士通」「パナソニック」「日本政策投資銀行」の3社。

なんというか通常の売出みたいなイメージで捉えると良さそう。売値は割引いているし、今後の追加売懸念は薄い。

さらに上場時の売出数を増加させており、引き合い自体はかなり見込まれているかもしれない。

ベンチャーキャピタルからの出資は見当たらない。

ロックアップは売出3社に180日。

ストック・オプションの未行使残は2,000~2,564円で上場時算入が約256万株程度。

これは従業員の報酬としてしっかり行使されそうな雰囲気で売り圧として意識。

見えている売り圧力は売出し入手組とストック・オプション行使組、

それとセカンダリー特攻隊(機関投資家の買い需要)のせめぎ合いの需給で決まりそう。

グローバルオファリングで海外売出もあるが、国内のほうが多い。

ただ売出量変更で海外分がかなり増加した。機関投資家勢の旺盛な需要がありそうで、それなら上場時需要は大丈夫か?

仮条件強気、売出量増加が罠なのか、素直に機関投資家に人気があるのか判断が難しい。

4.業種…人気化しそうな業種か?魅力があるかなど

現時点では半導体不足で注目度の高い需要。しかし少し前は半導体の合弁会社売出IPOはJDIなど最悪時期を思い出させる。

こちらはカスタムSoC注力で、より先進技術に特化する方法のため事業転換がうまく進んでいるようには見える。

2015年事業開始以降、好調な業績推移で売出IPOの中では評価は高い。

また売出し価格もかなりお買い得感を出しているため買い手が付きやすい状況かもしれない。

半導体設計は厳しい経営環境のときもあったが、今は持ち直していると見ていいのか?

5.評価…総合的評価や特記的事項を含める

売出IPOで規模大きく初値向きではないという第一印象でD評価としていたが、

仮条件強気、売出量UPなど需要の多さを感じさせる状況で悩ませる。

最終評価は一ランク上げてC評価とし、普通に初値プラスの可能性も含むとしたい。

一方で規模感大きく、短期的な地合い悪化、需給悪化により公募割れも当然示唆。

短期ギャンブル的には割に合わないIPOという評価は継続。

やはり半導体不足が騒がれていて、そこに来て業績も悪くない割安売出IPOをどう判断するかが焦点だろう。

第一印象だけの毛嫌いでは判断しない方が良いと感じるBB時の評価。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

ソシオネクストへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ソシオネクストの初値予想投票は締め切りました。

現在の読者予想件数:99件

読者予想サマリ 平均値:3,616円 | 中央値:3,550円 | 補正値:3,669円

最高:10,000円 >>>> 最低:1,000円

最高:10,000円 >>>> 最低:1,000円

ぱぴよん様(2022/10/08) スタンス:(D) メルアドなし BB期間終了後

予想値:3,000円(公募価格比:-650円)

地合いがすこぶる悪い

バナくん様(2022/10/07) スタンス:(D) BB期間終了後

予想値:3,476円(公募価格比:-174円)

シンジケートカバーで決まるかな

しょい様(2022/10/07) スタンス:(S) メルアドなし BB期間終了後

予想値:10,000円(公募価格比:+6,350円)

しのよし様(2022/10/07) スタンス:(C) BB期間終了後

予想値:4,250円(公募価格比:+600円)

期待しています。

メロン様(2022/10/07) スタンス:(D) BB期間終了後

激予想値:1,000円(公募価格比:-2,650円)

SMBC日興証券…業務停止3ヶ月の処分でも主幹事で上場はあるのですか?

真面目に書いています。

真面目に書いています。

なみへい様(2022/10/06) スタンス:(S) メルアドなし BB期間終了後

予想値:4,500円(公募価格比:+850円)

海外の大口買い入るので、上がる可能性大。

はやす様(2022/10/06) スタンス:(A) メルアドなし BB期間終了後

予想値:4,774円(公募価格比:+1,124円)

ウイングアーク1stと同様の初値上昇率になると予想。

プルキニエ様(2022/10/06) スタンス:(D) BB期間終了後

予想値:3,550円(公募価格比:-100円)

人気が無く楽天で倍率たったの4倍

ウィーナ様(2022/10/06) スタンス:(C) BB期間終了後

予想値:3,710円(公募価格比:+60円)

上場ゴール

きおい様(2022/10/06) スタンス:(B) メルアドなし BB期間終了後

予想値:4,000円(公募価格比:+350円)

きりよく!広くお小遣い!

あぜ道のタンポポ様(2022/10/06) スタンス:(B) BB期間終了後

予想値:4,220円(公募価格比:+570円)

最悪地合いは脱出したので、この辺りまで行きそう

頭上注意様(2022/10/06) スタンス:(C) BB期間終了後

予想値:3,476円(公募価格比:-174円)

引受価格付近でしょうか

tawashi様(2022/10/06) スタンス:(C) BB期間終了後

予想値:3,800円(公募価格比:+150円)

アロエ様(2022/10/06) スタンス:(C) BB期間終了後

予想値:3,850円(公募価格比:+200円)

ソシオの公募割れを阻止⁉️

せきねたけお様(2022/10/06) スタンス:(C) メルアドなし BB期間終了後

激予想値:1,000円(公募価格比:-2,650円)

公募割れですね。

ログくん様(2022/10/06) スタンス:(D) BB期間終了後

予想値:3,610円(公募価格比:-40円)

想定を超えるかも

VC3000のど飴様(2022/10/06) スタンス:(B) メルアドなし BB期間終了後

予想値:7,200円(公募価格比:+3,550円)

VCは無いし、国産を守っていかないと行けないし、案外補欠当選数を見れば目立つ存在。個人投資家がくるよ。暫くして跳ねるよ。そんとききっと持って無いと後悔。。なのでこのぐらいが妥当な線。

豆大福様(2022/10/06) スタンス:(A) メルアドなし BB期間終了後

予想値:4,350円(公募価格比:+700円)

唯一の懸念だった地合いも急回復で好発進になりそう。

機関の参戦で盛り上がりそう。

機関の参戦で盛り上がりそう。

stg様(2022/10/05) スタンス:(D) BB期間終了後

予想値:3,150円(公募価格比:-500円)

いりません

ぽん様(2022/10/05) スタンス:(B) BB期間終了後

予想値:4,270円(公募価格比:+620円)

実は結構人気があったりする。

長期スタンスで考えると大量購入は公募かセカンダリしかチャンスはないと思っています。

長期スタンスで考えると大量購入は公募かセカンダリしかチャンスはないと思っています。

蒼様(2022/10/05) スタンス:(B) BB期間終了後

予想値:3,920円(公募価格比:+270円)

日興1つ以外当たらなかったから、欲しい人多いのかも

たくや様(2022/10/05) スタンス:(なし) BB期間終了後

予想値:3,520円(公募価格比:-130円)

★★★★四星球様(2022/10/05) スタンス:(B) BB期間終了後

予想値:4,000円(公募価格比:+350円)

これくらいかな??どうなることやら。

山田様(2022/10/05) スタンス:(C) BB期間終了後

予想値:3,800円(公募価格比:+150円)

NY地合い回復してきましたので

lcms様(2022/10/05) スタンス:(C) BB期間終了後

予想値:3,475円(公募価格比:-175円)

頑張れソシオ君!

OK様(2022/10/04) スタンス:(なし) BB期間終了後

予想値:3,650円(公募価格比:±0円)

イグジット案件は見送ります。

ひろ様(2022/10/04) スタンス:(B) BB期間終了後

予想値:4,020円(公募価格比:+370円)

見送っている人が多いので、売り圧力は少ない。

公募価格比+10%の近似値。

公募価格比+10%の近似値。

ごくう様(2022/10/04) スタンス:(D) BB期間終了後

予想値:3,590円(公募価格比:-60円)

規模が大きいのでこれくらいと予想

n2様(2022/10/04) スタンス:(C) BB期間終了後

予想値:3,500円(公募価格比:-150円)

切りのいい数字にしました

うち様(2022/10/04) スタンス:(D) BB期間終了後

予想値:3,476円(公募価格比:-174円)

こんなもんでしょう

2200様(2022/10/04) スタンス:(D) メルアドなし BB期間終了後

予想値:2,200円(公募価格比:-1,450円)

ワレワレ

みんすくみ様(2022/10/03) スタンス:(B) BB期間終了後

予想値:3,720円(公募価格比:+70円)

皆に利益がありますように祈願してミナニ

りきちゃん様(2022/10/03) スタンス:(C) BB期間終了後

予想値:3,690円(公募価格比:+40円)

難しい。でも割れないと思います。

naosan76様(2022/10/03) スタンス:(D) BB期間終了後

予想値:3,210円(公募価格比:-440円)

単価が高く売り出し数も多過ぎるため資金が入ってこない。

寄り付きで売却することを勧めるが申し込まないことが一番。

寄り付きで売却することを勧めるが申し込まないことが一番。

みやこ様(2022/10/03) スタンス:(A) BB期間終了後

予想値:4,200円(公募価格比:+550円)

意外高かも。。。

タケ様(2022/10/02) スタンス:(C) BB期間終了後

予想値:4,000円(公募価格比:+350円)

どう判断したらよいか?

仮条件上げ、売り出し数増加、

これで割れたら、悪の権化 証券

そういえば 日興は副社長までブタバコ入り

恥の上塗り、腐敗体質 どうなるか?

仮条件上げ、売り出し数増加、

これで割れたら、悪の権化 証券

そういえば 日興は副社長までブタバコ入り

恥の上塗り、腐敗体質 どうなるか?

まさきち様(2022/10/01) スタンス:(C) BB期間終了後

予想値:3,470円(公募価格比:-180円)

トントン

レモンパン様(2022/10/01) スタンス:(C) BB期間終了後

予想値:3,950円(公募価格比:+300円)

一応BBしました。

いそよし様(2022/10/01) スタンス:(C) BB期間終了後

予想値:3,445円(公募価格比:-205円)

NYを始め世界の株価は下落トレンドにあり、機関投資家の評価がよかったからと言っても売り出し株数の増加は大きく、個人は不参加が多いと思います。

伝丸様(2022/10/01) スタンス:(C) BB期間終了後

予想値:3,900円(公募価格比:+250円)

BB期間短かったから忘れてた

特に後悔はしていない

特に後悔はしていない

マヌカハニー様(2022/10/01) スタンス:(C) BB期間終了後

予想値:3,700円(公募価格比:+50円)

公募割れの可能性があることは考えておきたい

菅聖帝様(2022/10/01) スタンス:(C) BB期間終了後

予想値:3,680円(公募価格比:+30円)

BB期間中に売り出しを300億も増やすのはやめてほしい

モラルが無いし悪質だ

モラルが無いし悪質だ

ネオ様(2022/09/30) スタンス:(D) BB期間終了前

予想値:3,200円(公募価格比:-450円)

世界経済が混乱している時期の大型IPO上場はムリしすぎです!

だるたにあん様(2022/09/30) スタンス:(D) BB期間終了前

予想値:3,350円(公募価格比:-300円)

この地合いでは公募割れ確実だと思います。

株ってます様(2022/09/30) スタンス:(C) BB期間終了前

予想値:4,000円(公募価格比:+350円)

D証券ご担当者さまよりCALL IPOソシオネクスト如何ですかと?余っているのですか?幹事会社じゃないでしょと聞きましたら2割ほど余っているらしい いつも沢山配分を頂けますのでシブシブ100株だけお付き合いを致しました もしや地雷か?幹事のN証券さんも相当余っているらしいですよ 危険の匂いがプンプンです

まつ様(2022/09/30) スタンス:(C) BB期間終了前

予想値:3,950円(公募価格比:+300円)

迷いに迷って、一部参加にしました。

ごん様(2022/09/29) スタンス:(D) メルアドなし BB期間終了前

予想値:3,000円(公募価格比:-650円)

このパターンは毎回公募価格より低い初値になっている。

coolk様(2022/09/29) スタンス:(D) BB期間終了前

予想値:3,150円(公募価格比:-500円)

豚毛様(2022/09/29) スタンス:(C) BB期間終了前

予想値:3,800円(公募価格比:+150円)

ワイに初当選来そうやな

微妙やけど

微妙やけど

LoG様(2022/09/29) スタンス:(C) BB期間終了前

予想値:3,650円(公募価格比:±0円)

仮条件引き上げるのか意外だな

スティンガー様(2022/09/29) スタンス:(C) BB期間終了前

予想値:4,005円(公募価格比:+355円)

公募割れ濃厚と考えていましたが、仮条件上振れ・売出数増加から4000円超の強気な初値予想とします。

割れても配当160円あれば底値は固そうと思うので攻めようかなと。

割れても配当160円あれば底値は固そうと思うので攻めようかなと。

watermelonssk様(2022/09/28) スタンス:(C) BB期間終了前

予想値:3,580円(公募価格比:-70円)

かっきー様(2022/09/28) スタンス:(B) BB期間終了前

予想値:5,390円(公募価格比:+1,740円)

じわじわ騰がる気がする。

T蔵様(2022/09/28) スタンス:(D) BB期間終了前

予想値:3,280円(公募価格比:-370円)

10月の地合の悪さと価格も高く初値後一気下降と予想致します

IPO投資家様(2022/09/28) スタンス:(D) BB期間終了前

予想値:3,400円(公募価格比:-250円)

野村・日興コンビの仮条件引き上げは悪意を感じる。

リスク高過ぎ、どうしても欲しいなら、ザラ場でセカンダリー参加で良いだろう。

低いところで入れれば、中長期では美味しいかもしれない。

リスク高過ぎ、どうしても欲しいなら、ザラ場でセカンダリー参加で良いだろう。

低いところで入れれば、中長期では美味しいかもしれない。

ダングラ様(2022/09/28) スタンス:(D) BB期間終了前

予想値:3,650円(公募価格比:±0円)

枚数も売り出しも多い

hal様(2022/09/28) スタンス:(D) BB期間終了前

予想値:3,375円(公募価格比:-275円)

パスします…

かぶけ様(2022/09/28) スタンス:(C) BB期間終了前

予想値:3,670円(公募価格比:+20円)

個人的にはパス

愛読者様(2022/09/27) スタンス:(D) BB期間終了前

予想値:3,300円(公募価格比:-350円)

いらない。

UG様(2022/09/27) スタンス:(C) BB期間終了前

予想値:3,730円(公募価格比:+80円)

割れは無さそうな気がするが、やや値がさだしパス。

グリッド様(2022/09/27) スタンス:(B) BB期間終了前

予想値:4,250円(公募価格比:+600円)

正直細かい事は分からんけど何かでシェア2位て言うてるしPER10倍以下なら全然買い。

よし様(2022/09/27) スタンス:(D) BB期間終了前

予想値:3,450円(公募価格比:-200円)

pass

my20001様(2022/09/27) スタンス:(D) BB期間終了前

予想値:3,570円(公募価格比:-80円)

仮条件は良かったですが、あとは上限で決まるかですね

parms様(2022/09/27) スタンス:(C) BB期間終了前

予想値:3,750円(公募価格比:+100円)

伸びてるわけではないし

dai様(2022/09/27) スタンス:(C) BB期間終了前

予想値:3,980円(公募価格比:+330円)

公募割れと思っていたけど、仮条件強気&売出増で公募価格を上回ると予想。

k&k様(2022/09/27) スタンス:(D) BB期間終了前

予想値:3,480円(公募価格比:-170円)

地合いも悪い。株数も多い。いいとこなし。パス。

★野様(2022/09/27) スタンス:(D) BB期間終了前

予想値:3,250円(公募価格比:-400円)

意外な仮条件

今井様(2022/09/27) スタンス:(B) BB期間終了前

予想値:3,830円(公募価格比:+180円)

個人投資家はこの規模でも勝負しないと一生当選しないので申し込む

haru様(2022/09/27) スタンス:(D) BB期間終了前

予想値:3,520円(公募価格比:-130円)

触らぬ神に祟りなし

シロ様(2022/09/27) スタンス:(D) BB期間終了前

予想値:3,690円(公募価格比:+40円)

ヘタクソん様(2022/09/26) スタンス:(C) BB期間終了前

予想値:3,140円(公募価格比:-510円)

期待無。

村神様(2022/09/25) スタンス:(A) メルアドなし BB期間終了前

予想値:5,500円(公募価格比:+1,850円)

リコピン様(2022/09/25) スタンス:(B) BB期間終了前

予想値:3,600円(公募価格比:-50円)

半導体が今は強い

ハリス様(2022/09/25) スタンス:(S) BB期間終了前

予想値:4,000円(公募価格比:+350円)

ソシオはIPO伝説を作るよ

プロトタイプ様(2022/09/25) スタンス:(C) BB期間終了前

予想値:3,200円(公募価格比:-450円)

売り出し100%のイグジット案件なので厳しい初値

NO FUTURE様(2022/09/25) スタンス:(D) BB期間終了前

予想値:3,500円(公募価格比:-150円)

ハイリスクローリターン

コラゲC様(2022/09/25) スタンス:(C) BB期間終了前

予想値:3,480円(公募価格比:-170円)

配当出ないの?

ペリドット様(2022/09/25) スタンス:(C) BB期間終了前

予想値:3,100円(公募価格比:-550円)

10月入ると地雷が増えるね(笑)

アルファルファ様(2022/09/25) スタンス:(D) BB期間終了前

予想値:3,000円(公募価格比:-650円)

仮条件前だけど、さすがにディスカウントしてくるかな

米国財政破綻様(2022/09/24) スタンス:(D) BB期間終了前

予想値:2,480円(公募価格比:-1,170円)

ピタリ賞

べとこん様(2022/09/20) スタンス:(C) BB期間終了前

予想値:2,150円(公募価格比:-1,500円)

おまけ10円

korokoro様(2022/09/15) スタンス:(D) BB期間終了前

予想値:2,690円(公募価格比:-960円)

ルイコスタ様(2022/09/15) スタンス:(D) BB期間終了前

予想値:3,000円(公募価格比:-650円)

想定価格も高いので割れた時には怖い

タカ様(2022/09/14) スタンス:(C) BB期間終了前

予想値:3,280円(公募価格比:-370円)

kojiro様(2022/09/14) スタンス:(なし) BB期間終了前

予想値:3,800円(公募価格比:+150円)

hakio様(2022/09/13) スタンス:(B) BB期間終了前

予想値:3,176円(公募価格比:-474円)

goodcampany

大志をいだけ様(2022/09/12) スタンス:(D) BB期間終了前

予想値:3,040円(公募価格比:-610円)

悲しい結果待ち

Z級国葬様(2022/09/12) スタンス:(D) BB期間終了前

予想値:2,999円(公募価格比:-651円)

B級でない国葬は99入り

株価はちょい足らずの2999としました。

あしからず!

株価はちょい足らずの2999としました。

あしからず!

みよぶー様(2022/09/10) スタンス:(C) BB期間終了前

予想値:3,250円(公募価格比:-400円)

なぜこんな高く設定を・・・

とよしん様(2022/09/09) スタンス:(D) BB期間終了前

予想値:3,280円(公募価格比:-370円)

吸収金額が大きすぎるが、主幹事が何とか持ちこたえさせるかな。

nano様(2022/09/09) スタンス:(D) BB期間終了前

予想値:3,150円(公募価格比:-500円)

当たるか様子見て辞退

いみふめい様(2022/09/08) スタンス:(なし) BB期間終了前

予想値:2,500円(公募価格比:-1,150円)

公募0がすべてを物語っている。投資は自己判断で。

まる様(2022/09/07) スタンス:(B) BB期間終了前

予想値:3,780円(公募価格比:+130円)

目下の業績は好調かつ高配当のようなので、初値で売る人はあまりいないのでは?

逆に安い初値を付けるものならセカンドで一気に狙われよう。

逆に安い初値を付けるものならセカンドで一気に狙われよう。

きむ様(2022/09/07) スタンス:(B) BB期間終了前

予想値:3,550円(公募価格比:-100円)

すこし上

Airwild様(2022/09/07) スタンス:(D) BB期間終了前

予想値:2,980円(公募価格比:-670円)

公募0って久しぶりじゃないかな。

take様(2022/09/06) スタンス:(なし) BB期間終了前

予想値:3,130円(公募価格比:-520円)

>nazekasbi証券主幹事が無い。誰か教えてください。

それは個人が投げ売りして寄値下げるから入れなかった。

機関からの支持次第、野村の日興だから。。。

仮条件上限3,130円で売り出しのギリ下か。

それは個人が投げ売りして寄値下げるから入れなかった。

機関からの支持次第、野村の日興だから。。。

仮条件上限3,130円で売り出しのギリ下か。

色違いのベトベトン様(2022/09/06) スタンス:(D) BB期間終了前

予想値:2,950円(公募価格比:-700円)

中止すると思う

眞由美様(2022/09/06) スタンス:(D) BB期間終了前

予想値:3,200円(公募価格比:-450円)

パスします。上がれば残念ですが諦めます。好きにしてください。

なめているの。様(2022/09/06) スタンス:(D) メルアドなし BB期間終了前

予想値:3,480円(公募価格比:-170円)

公募0売り出し1186200吸収金額472億円、いつもの上場逃げ案件です。こんなのばかり。nazekasbi証券主幹事が無い。誰か教えてください。

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。