のむら産業の概要

のむら産業のIPO(新規上場)日程関連

| 仮条件決定日 | 2021/11/12 (金) |

|---|---|

| BB期間 | 開始: 2021/11/15 (月) ~ 終了: 2021/11/19 (金) |

| 公募価格決定 | 2021/11/22 (月) |

| 購入申込期間 | 開始: 2021/11/24 (水) ~ 終了: 2021/11/29 (月) |

| 上場予定日 | 2021/12/02 (木) |

のむら産業のIPO(新規上場)基本情報

| 公募株式数 | 総計:661,900株 (公募:0株 / 売出:661,900株)売出株式比率:100.0% |

|---|---|

| O.A.分 | 99,200株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 1,546,250株 (上場時、公募株数含む) |

| OR | 49.2% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,210円 |

| 仮条件価格 | 1,160~1,210円 (変動率:-4.1% ~0.0% 中立 ) |

| 公募価格 | 1,210円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 全数売出 |

のむら産業のIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,210円 | 1,210円 ±0円 |

1,113円

-97円 |

3,390円

(+2,277円) |

| 変化率 | 0.0% | -8.0% | +204.6% | |

| 吸収金額 | 9.20億円 | 9.20億円 ±0.0億円 |

8.47億円 -0.7億円 |

|

| 時価総額 | 18.7億円 | 18.7億円 ±0.0億円 |

17.2億円 -1.4億円 |

47.1億円 +29.9億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

のむら産業の取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | のむら産業 |

|---|---|

| 所在地 | 東京都東久留米市前沢五丁目32番23号 |

| 設立 | 1965年11月09日 |

| 従業員数 | 99人 |

| 監査法人 | EY新日本有限責任監査法人 |

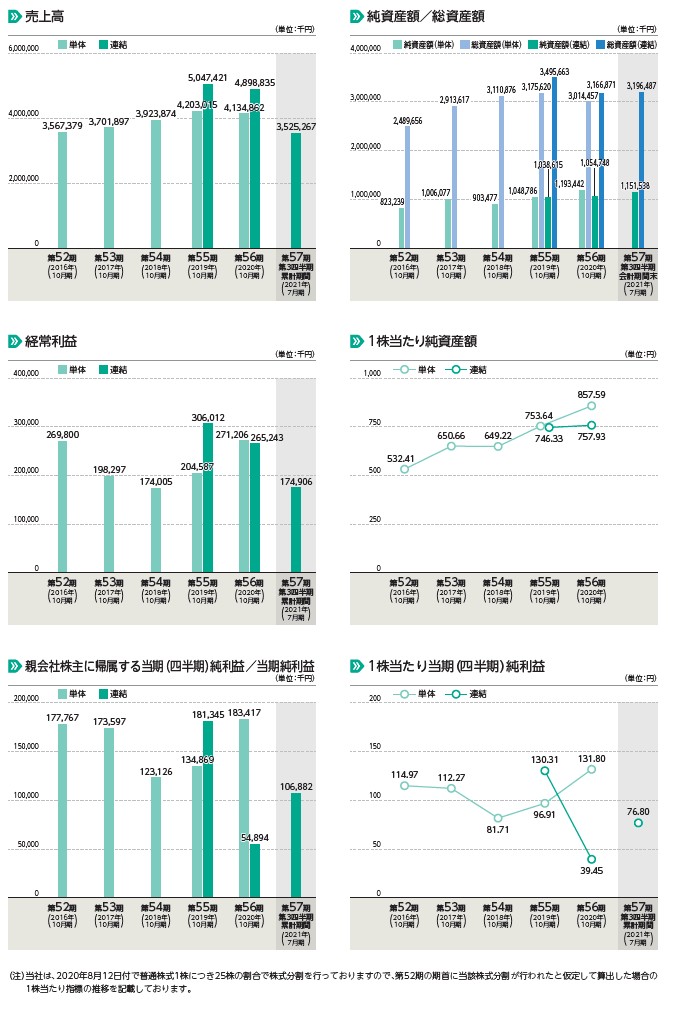

のむら産業の概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2016/10 (単・52期) |

3,567,379 | 269,800 | 177,767 | 823,239 2,489,656 |

| 2017/10 (単・53期) |

3,701,897 3.8% |

198,297 -26.5% |

173,597 -2.3% |

1,006,077 2,913,617 |

| 2018/10 (単・54期) |

3,923,874 6.0% |

174,005 -12.3% |

123,126 -29.1% |

903,477 3,110,876 |

| 2019/10 (単・55期) |

4,203,015 7.1% |

204,587 17.6% |

134,869 9.5% |

1,048,786 3,175,620 |

| 2020/10 (単・56期) |

4,134,862 -1.6% |

271,206 32.6% |

183,417 36.0% |

1,193,442 3,014,457 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2019/10 (連・55期) |

5,047,421 | 306,012 | 181,345 | 1,038,615 3,495,663 |

| 2020/10 (連・56期) |

4,898,835 -2.9% |

265,243 -13.3% |

54,894 -69.7% |

1,054,748 3,166,871 |

| 2021/10 (連・57期) |

5,112,000 4.4% |

321,000 21.0% |

201,000 266.2% |

0 0 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2016/10(単・52期) | 2,874.17 | 13,310.26 | 0 |

| 2017/10(単・53期) | 2,806.76 | 16,266.41 | 0 |

| 2018/10(単・54期) | 2,042.79 | 16,230.62 | 0 |

| 2019/10(単・55期) | 96.91 | 753.64 | 650 |

| 2020/10(単・56期) | 131.80 | 857.59 | 8 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/10(連・55期) | 130.31 | 746.33 | -- |

| 2020/10(連・56期) | 39.45 | 757.93 | -- |

| 2021/10(連・57期) | 144.74 | 895.10 | -- |

| 予想PER | 8.36倍 (2021/10連・参考EPS:144.74・想定価格1,210円ベース) |

|---|---|

| 予想PBR | 1.35倍 (2021/10連・参考BPS:895.10・想定価格1,210円ベース) |

| 予想配当 | --(2021/10) |

のむら産業の上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| MCP4投資事業有限責任組合 | 761,150 (661,900:87.0%) |

54.70 | 180日 |

| 清川 悦男 | 139,075 | 9.99 | 180日 |

| 株式会社サタケ | 111,350 | 8.00 | 180日 |

| シコー株式会社 | 69,675 | 5.01 | 180日 |

| アルク産業株式会社 | 68,200 | 4.90 | 180日 |

| 堀田 正仁 | 41,500 | 2.98 | 180日 |

| のむら産業社員持株会 | 39,075 | 2.81 | 180日 |

| 松本 博 | 27,500 | 1.98 | 180日 |

| 西澤 賢治 | 27,350 | 1.97 | 180日 |

| ニューロング株式会社 | 25,000 | 1.80 | 180日 |

| 既存株主総計(21) | 1,391,625 | 100 | 対象 729,725株 カバー率 100.00% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(1) (内ロックアップ) |

上場前:761,150株 売出後:99,250株 99,250株(100.00%) |

|---|

のむら産業のストックオプション(新株予約権)の状況

ストックオプションの未行使残高はなし。のむら産業の初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,210円 (想定価格比: 0円/0.0%) |

| 直前予想 (上場前) |

1,160円 (公募比: -50円/-4.1%) |

| 初値 | 1,113円 (公募比: -97円/-8.0%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

米袋を中心とする包装関連事業で、かなり地味な業態。またVC(みずほ系)の売出イグジットIPOで、主幹事みずほ証券をイメージが悪い。

業績は横ばいで成長イメージなし。初値期待はしづらいところ。鍵となるのは長期目線で割安かどうか?妥当なレベルの価格設定なのでもうひと押し安い売出し価格ならインパクトあったが・・・。

12月のスタートIPOとなりそうで、近くに注目IPOが来なければといったところ。

業績は横ばいで成長イメージなし。初値期待はしづらいところ。鍵となるのは長期目線で割安かどうか?妥当なレベルの価格設定なのでもうひと押し安い売出し価格ならインパクトあったが・・・。

12月のスタートIPOとなりそうで、近くに注目IPOが来なければといったところ。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

事業内容からしても「包装の包装による包装事業」といった袋事業。

しかも米袋からスタートしているので、米業界向けの売上が多い。

そろそろ60期を迎えるオールド企業でジャスダックスタンダード上場。

残念ながら地味系と言われる3種の神器(老舗・地味市場・地味業種)が揃っている。

一応、12月の1発目のIPO。

2.割安性…PER,PBRなど財務情報、価格設定から

2021年10月度、連結予想EPSは144.74円。

想定価格1,210円から計算される予想PERは約8.36倍。

売上はほぼ横ばいで予想PER10倍以下と一応のディスカウント感がある。

しかしIPOでこの程度のディスカウント感では初値向けではないと言えそう。

(最近は初値が悪いとさらに安値まで下げて安定推移が多い)

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約9.2億円(想定価格ベースOA分含む)の小型IPO。

上場市場はジャスダックスタンダード市場。主幹事はみずほ証券。

公募0の全数売出。売出元は筆頭株主のVCでファンドのイグジット案件。

オファリングレシオも高めで、上場後の期待感に乏しい。

ファンドの売出で筆頭株主は変わるも、売出後もファンドの持ち分は多め。

ロックアップが100%、180日ときついが半年後には手放したい株主も多いかもしれない。

ストック・オプションの未行使残はない。

買い意欲が薄くなりそうな銘柄で全数売出案件。

小粒ともいえど厳しいか?スタートラインは公募付近がいいとこ。

4.業種…人気化しそうな業種か?魅力があるかなど

米袋事業に未来があるか?と言われればオールド感がありすぎて苦しい。

老舗企業でも新技術が見えていて、例えばSDGsに貢献とか便利で低コストなパッケージを新開発とか欲しいところ。

今更上場感があるところにファンドの売出案件となれば、イグジット臭がきつすぎる。

「のむら」という社名がついているが、みずほ証券主幹事案件なので注意。

5.評価…総合的評価や特記的事項を含める

結局、仮条件は上限が1,210円と想定価格と同値になって、ディスカウントインパクトが低いので、

売出参加組のメリットにかなり薄い案件と言える。

オールド事業の地味系IPOなので、ファンドの売出で現金化したいなら強烈なディスカウント性が欲しかったところ。

1,000円以下ポッキリ価格なら安い!と言われそうだけど、現金化意向でなるべく高く売りたい感がする。

また全く成長性を感じない事業で、配当期待も未定。

わざわざこのIPOに参加する理由が極端に少ないのが残念なところ。

公募付近が関の山ということで、総合評価C評価とします。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

事業内容からしても「包装の包装による包装事業」といった袋事業。

しかも米袋からスタートしているので、米業界向けの売上が多い。

そろそろ60期を迎えるオールド企業でジャスダックスタンダード上場。

残念ながら地味系と言われる3種の神器(老舗・地味市場・地味業種)が揃っている。

一応、12月の1発目のIPO。

2.割安性…PER,PBRなど財務情報、価格設定から

2021年10月度、連結予想EPSは144.74円。

想定価格1,210円から計算される予想PERは約8.36倍。

売上はほぼ横ばいで予想PER10倍以下と一応のディスカウント感がある。

しかしIPOでこの程度のディスカウント感では初値向けではないと言えそう。

(最近は初値が悪いとさらに安値まで下げて安定推移が多い)

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約9.2億円(想定価格ベースOA分含む)の小型IPO。

上場市場はジャスダックスタンダード市場。主幹事はみずほ証券。

公募0の全数売出。売出元は筆頭株主のVCでファンドのイグジット案件。

オファリングレシオも高めで、上場後の期待感に乏しい。

ファンドの売出で筆頭株主は変わるも、売出後もファンドの持ち分は多め。

ロックアップが100%、180日ときついが半年後には手放したい株主も多いかもしれない。

ストック・オプションの未行使残はない。

買い意欲が薄くなりそうな銘柄で全数売出案件。

小粒ともいえど厳しいか?スタートラインは公募付近がいいとこ。

4.業種…人気化しそうな業種か?魅力があるかなど

米袋事業に未来があるか?と言われればオールド感がありすぎて苦しい。

老舗企業でも新技術が見えていて、例えばSDGsに貢献とか便利で低コストなパッケージを新開発とか欲しいところ。

今更上場感があるところにファンドの売出案件となれば、イグジット臭がきつすぎる。

「のむら」という社名がついているが、みずほ証券主幹事案件なので注意。

5.評価…総合的評価や特記的事項を含める

結局、仮条件は上限が1,210円と想定価格と同値になって、ディスカウントインパクトが低いので、

売出参加組のメリットにかなり薄い案件と言える。

オールド事業の地味系IPOなので、ファンドの売出で現金化したいなら強烈なディスカウント性が欲しかったところ。

1,000円以下ポッキリ価格なら安い!と言われそうだけど、現金化意向でなるべく高く売りたい感がする。

また全く成長性を感じない事業で、配当期待も未定。

わざわざこのIPOに参加する理由が極端に少ないのが残念なところ。

公募付近が関の山ということで、総合評価C評価とします。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

のむら産業へのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。のむら産業の初値予想投票は締め切りました。

現在の読者予想件数:62件

読者予想サマリ 平均値:1,262円 | 中央値:1,201円 | 補正値:1,262円

最高:2,120円 >>>> 最低:980円

最高:2,120円 >>>> 最低:980円

まちゃお様(2021/11/27) スタンス:(なし) BB期間終了後

予想値:1,350円(公募価格比:+140円)

絶対大丈夫!

ごくう様(2021/11/26) スタンス:(D) BB期間終了後

予想値:1,175円(公募価格比:-35円)

あまり期待できない

あぜ道のたんぽぽ様(2021/11/26) スタンス:(C) BB期間終了後

予想値:1,420円(公募価格比:+210円)

意外に健闘しそう

ようわからん!様(2021/11/26) スタンス:(C) BB期間終了後

予想値:980円(公募価格比:-230円)

流石にここまでは無いと信じたい。

のびた様(2021/11/24) スタンス:(C) BB期間終了後

予想値:1,150円(公募価格比:-60円)

割れると思う。

カンセ様(2021/11/24) スタンス:(C) BB期間終了後

予想値:1,160円(公募価格比:-50円)

公募割れそう

ゆどうふ様(2021/11/24) スタンス:(D) BB期間終了後

予想値:1,180円(公募価格比:-30円)

公募割れ予想

バナくん様(2021/11/23) スタンス:(D) BB期間終了後

予想値:1,113円(公募価格比:-97円)

厳しいんじゃないでしょうか?

シンジケートカバー買い価格で決まるとみました。

シンジケートカバー買い価格で決まるとみました。

もりた様(2021/11/23) スタンス:(D) BB期間終了後

予想値:1,080円(公募価格比:-130円)

売出株式比率100%で事業内容も地味なので。

色違いのベトベトン様(2021/11/23) スタンス:(D) BB期間終了後

予想値:1,150円(公募価格比:-60円)

作ってるものは良いんだろうけどイクジットなのがなぁ

kuro様(2021/11/19) スタンス:(C) BB期間終了前

予想値:1,260円(公募価格比:+50円)

一桁億円の希少性でちょこっとだけ

Matt様(2021/11/18) スタンス:(C) BB期間終了前

予想値:1,270円(公募価格比:+60円)

微妙な銘柄ですね。

すてふぁん様(2021/11/18) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-10円)

イグジット案件で地合いに左右されやすい。

waikazu様(2021/11/18) スタンス:(C) BB期間終了前

予想値:1,230円(公募価格比:+20円)

こんなもの

parms様(2021/11/17) スタンス:(A) BB期間終了前

予想値:1,480円(公募価格比:+270円)

枚数少ないのが意外感

★★★★四星球様(2021/11/17) スタンス:(B) BB期間終了前

予想値:1,300円(公募価格比:+90円)

これくらいかな??

かっきー様(2021/11/16) スタンス:(B) BB期間終了前

予想値:1,809円(公募価格比:+599円)

びっくり箱に期待。

UG様(2021/11/16) スタンス:(C) BB期間終了前

予想値:1,220円(公募価格比:+10円)

下限で決まってこれくらいかな。

T蔵様(2021/11/16) スタンス:(C) BB期間終了前

予想値:1,190円(公募価格比:-20円)

初値チョイプラスか、まぁまぁの公募割れか、ギャンブル銘柄で応募できませんね。

スティンガー様(2021/11/16) スタンス:(D) BB期間終了前

予想値:1,199円(公募価格比:-11円)

パスします。

ダングラ様(2021/11/16) スタンス:(C) BB期間終了前

予想値:1,210円(公募価格比:±0円)

地味

そして地味

そして地味

愛読者様(2021/11/15) スタンス:(D) BB期間終了前

予想値:1,200円(公募価格比:-10円)

同値程度か

だるたにあん様(2021/11/15) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-10円)

ギリ公募価格まで行かないような気がする

IPO投資家様(2021/11/15) スタンス:(D) BB期間終了前

予想値:1,201円(公募価格比:-9円)

これは、中長期で持つにしても、つまらなそう。SBI以外パスです。

まつ様(2021/11/15) スタンス:(C) BB期間終了前

予想値:1,270円(公募価格比:+60円)

小型なので、公募割れはないと思います。

hal様(2021/11/15) スタンス:(D) BB期間終了前

予想値:1,250円(公募価格比:+40円)

パスします。。

dai様(2021/11/15) スタンス:(D) BB期間終了前

予想値:990円(公募価格比:-220円)

売出のみ。。。

hk様(2021/11/15) スタンス:(B) BB期間終了前

予想値:1,290円(公募価格比:+80円)

まあ、これくらいでしょう!

ぎゃーふぶ様(2021/11/15) スタンス:(C) BB期間終了前

予想値:1,320円(公募価格比:+110円)

このぐらい

クボタメガネ様(2021/11/15) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+190円)

小型優良株

ちょこちょこ様(2021/11/15) スタンス:(B) BB期間終了前

予想値:1,020円(公募価格比:-190円)

買ったらあかーん

マヌカハニー様(2021/11/15) スタンス:(C) BB期間終了前

予想値:1,120円(公募価格比:-90円)

IPO氷河期

豚毛様(2021/11/14) スタンス:(C) BB期間終了前

予想値:1,000円(公募価格比:-210円)

野村一派とちゃうんかい

GABA様(2021/11/14) スタンス:(B) BB期間終了前

予想値:1,160円(公募価格比:-50円)

創業から半世紀で安心です

FFT様(2021/11/14) スタンス:(D) BB期間終了前

予想値:1,050円(公募価格比:-160円)

買っちゃいけない感

かぶけ様(2021/11/14) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-10円)

スルー案件

my20001様(2021/11/13) スタンス:(S) BB期間終了前

予想値:1,240円(公募価格比:+30円)

微増でしょうか

NO FUTURE様(2021/11/13) スタンス:(C) BB期間終了前

予想値:1,150円(公募価格比:-60円)

イグジットじゃなければ公募同値ぐらいかな

レンダリング様(2021/11/13) スタンス:(C) BB期間終了前

予想値:1,270円(公募価格比:+60円)

とりあえずSBIだけは申し込む

このもん様(2021/11/13) スタンス:(B) BB期間終了前

予想値:1,210円(公募価格比:±0円)

VCの出方次第です。

レモンパン様(2021/11/13) スタンス:(C) BB期間終了前

予想値:1,230円(公募価格比:+20円)

下振れが気になります。

米国財政破綻様(2021/11/13) スタンス:(D) BB期間終了前

予想値:1,010円(公募価格比:-200円)

ピタリ賞

ユッキー様(2021/11/13) スタンス:(D) BB期間終了前

予想値:1,078円(公募価格比:-132円)

公募割れ濃厚銘柄

ペリドット様(2021/11/13) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:+90円)

長期ホルダー向け

ブーストトラップ様(2021/11/13) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-10円)

手堅さはある

アルファルファ様(2021/11/13) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:-110円)

公募0のファンド売り出し案件

おまけに地味と来ている

おまけに地味と来ている

コラゲC様(2021/11/13) スタンス:(C) BB期間終了前

予想値:1,067円(公募価格比:-143円)

イグジットじゃなければ救いはあったかも

リコピン様(2021/11/13) スタンス:(C) BB期間終了前

予想値:1,250円(公募価格比:+40円)

野村なのにみずほ

いとおかし

いとおかし

伝丸様(2021/11/13) スタンス:(D) BB期間終了前

予想値:1,113円(公募価格比:-97円)

公募を上回るのか疑わしい

k&k様(2021/11/12) スタンス:(D) BB期間終了前

予想値:1,130円(公募価格比:-80円)

仮条件の下限を下回る価格で決まりそうな気がする。

ルイコスタ様(2021/11/12) スタンス:(D) BB期間終了前

予想値:1,000円(公募価格比:-210円)

ファンドイグジット案件、以前のポートのようなマイナスで初日寄らない地雷臭がある。

nap1er様(2021/11/08) スタンス:(D) BB期間終了前

予想値:1,150円(公募価格比:-60円)

全株売出、ファンドイグジット、売上高などもパッとしない

IPOポイント欲しいので参加するけど補欠も要らない

IPOポイント欲しいので参加するけど補欠も要らない

mmmn様(2021/11/08) スタンス:(C) BB期間終了前

予想値:1,290円(公募価格比:+80円)

12月1発目でギリギリプラス

みよぶー様(2021/11/07) スタンス:(A) BB期間終了前

予想値:1,350円(公募価格比:+140円)

のむらめ・・・

hakio様(2021/11/07) スタンス:(B) BB期間終了前

予想値:1,660円(公募価格比:+450円)

good campany

御影屋人様(2021/11/05) スタンス:(C) BB期間終了前

予想値:1,350円(公募価格比:+140円)

しーきび

クロー人様(2021/11/04) スタンス:(なし) BB期間終了前

予想値:1,400円(公募価格比:+190円)

手堅くチョイ上で初値形成

eltocian様(2021/11/04) スタンス:(B) BB期間終了前

予想値:1,640円(公募価格比:+430円)

まだまだipo市況の資金流入量は少ないのでこれくらいで。

きむ様(2021/10/30) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+290円)

ちょい上かな

りすきち様(2021/10/30) スタンス:(B) BB期間終了前

予想値:1,580円(公募価格比:+370円)

このくらい

ASA様(2021/10/29) スタンス:(A) BB期間終了前

予想値:2,030円(公募価格比:+820円)

みな思うだろうけど、みずほが主幹事なんですね。

みのボンタ様(2021/10/29) スタンス:(B) BB期間終了前

予想値:2,120円(公募価格比:+910円)

包装関連こんなもの

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。