インフォメティスの概要

[281A] : インフォメティス

市場:東G (情報・通信業)

事業内容:エナジー・インフォマティクス事業(エネルギー関連データを独自のAIで解析して省エネルギーと快適生活の実現をするスマート・リビングサービス、エネルギーの運用効率の最適化を実現するエネルギー・マネジメントサービス、エネルギーデータ等を利活用した新サービスの創出)

インフォメティスのIPO(新規上場)日程関連

| 仮条件決定日 | 2024/11/19 (火) |

|---|---|

| BB期間 | 開始: 2024/11/21 (木) ~ 終了: 2024/11/27 (水) |

| 公募価格決定 | 2024/11/28 (木) |

| 購入申込期間 | 開始: 2024/11/29 (金) ~ 終了: 2024/12/04 (水) |

| 上場予定日 | 2024/12/09 (月) |

インフォメティスのIPO(新規上場)基本情報

| 公募株式数 | 総計:2,461,600株 (公募:600,000株 / 売出:1,861,600株)売出株式比率:75.6% |

|---|---|

| O.A.分 | 369,200株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 4,863,357株 (上場時、公募株数含む) |

| OR | 58.2% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,080円 |

| 仮条件価格 | 890~1,080円 (変動率:-17.6% ~0.0% やや弱気 ) |

| 公募価格 | 1,080円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 新技術・事業開発。採用費及び人件費。関係会社投融資(海外領域)。 |

インフォメティスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,080円 | 1,080円 ±0円 |

993円

-87円 |

341円

(-652円) |

| 変化率 | 0.0% | -8.1% | -65.7% | |

| 吸収金額 | 30.5億円 | 30.5億円 ±0.0億円 |

28.1億円 -2.4億円 |

|

| 時価総額 | 52.5億円 | 52.5億円 ±0.0億円 |

48.2億円 -4.2億円 |

17.6億円 -30億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

インフォメティスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | インフォメティス |

|---|---|

| 所在地 | 東京都港区芝公園一丁目8番20号 |

| 設立 | 2013年04月08日 |

| 従業員数 | 42人 |

| 監査法人 | 太陽有限責任監査法人 |

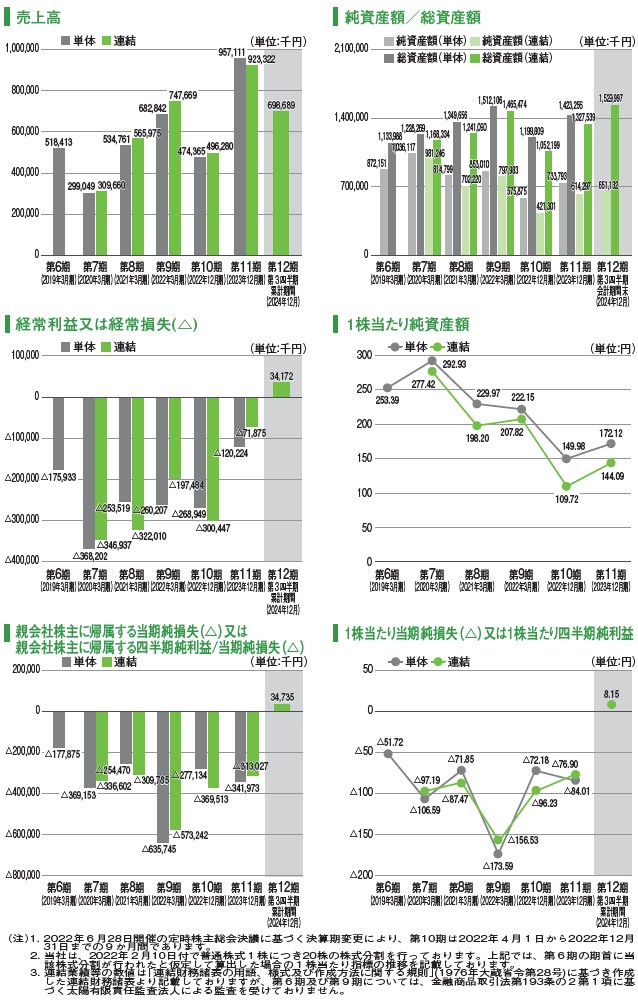

インフォメティスの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2019/03 (単・6期) |

518,413 | -175,933 | -177,875 | 872,151 1,133,988 |

| 2020/03 (単・7期) |

299,049 -42.3% |

-368,202 109.3% |

-369,153 107.5% |

1,036,117 1,228,269 |

| 2021/03 (単・8期) |

534,761 78.8% |

-253,519 -31.1% |

-254,470 -31.1% |

814,799 1,349,656 |

| 2022/03 (単・9期) |

682,842 27.7% |

-260,207 2.6% |

-635,745 149.8% |

853,010 1,512,106 |

| 2022/12 (単・10期) |

474,365 -30.5% |

-268,949 3.4% |

-277,134 -56.4% |

575,875 1,199,809 |

| 2023/12 (単・11期) |

957,111 101.8% |

-120,224 -55.3% |

-341,973 23.4% |

733,793 1,423,256 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2022/12 (連・10期) |

496,280 | -300,447 | -369,513 | 421,301 1,052,199 |

| 2023/12 (連・11期) |

923,322 86.0% |

-71,875 -76.1% |

-313,027 -15.3% |

614,297 1,327,539 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/03(単・6期) | -1,034.49 | 5,067.88 | 0 |

| 2020/03(単・7期) | -2,131.78 | 5,858.61 | 0 |

| 2021/03(単・8期) | -1,437.05 | 4,599.49 | 0 |

| 2022/03(単・9期) | -173.59 | 222.15 | 0 |

| 2022/12(単・10期) | -72.18 | 149.98 | 0 |

| 2023/12(単・11期) | -84.01 | 172.12 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2022/12(連・10期) | -96.23 | 109.72 | -- |

| 2023/12(連・11期) | -76.90 | 144.09 | -- |

| 予想PER | 44.61倍 (2024/12連・参考EPS:24.21・想定価格1,080円ベース) |

|---|---|

| 予想PBR | 4.04倍 (2024/12連・参考BPS:267.02・想定価格1,080円ベース) |

| 予想配当 | 0.00円(2024/12) |

インフォメティスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| ジャフコSV4共有投資事業有限責任組合 | 2,093,975 (1,712,800:81.8%) |

46.20 | 90日 |

| 株式会社フォーバル | 635,240 | 14.01 | 180日 |

| TIS株式会社 | 278,248 | 6.14 | 180日 |

| 伊藤忠エネクス株式会社 | 254,237 | 5.61 | 180日 |

| ジャフコ グループ株式会社 | 181,932 (148,800:81.8%) |

4.01 | 90日 |

| IEファスト&エクセレント投資事業有限責任組合 | 140,148 | 3.09 | 180日 |

| 株式会社建設技術研究所 | 129,032 | 2.85 | 180日 |

| ヒューリックスタートアップ1号投資事業有限責任組合 | 84,745 | 1.87 | 180日 |

| JIA1号投資事業有限責任組合 | 84,700 | 1.87 | 180日 |

| 株式会社日立製作所 | 80,400 | 1.77 | 180日 |

| 既存株主総計(61) | 4,532,657 | 100 | 対象 2,671,057株 カバー率 100.00% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(9) (内ロックアップ) |

上場前:2,532,268株 売出後:819,468株 819,468株(100.00%) |

|---|

インフォメティスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2021-11-30 | 60,300 | 2,640 | (自)2023-12-01~(至)2031-11-30 |

| 2021-11-30 | 8,000 | 2,640 | (自)2023-12-01~(至)2031-11-30 |

| 2023-07-25 | 85,900 | 1,180 | (自)2025-07-26~(至)2033-07-25 |

| 2024-06-19 | 115,100 | 1,550 | (自)2027-06-20~(至)2034-06-19 |

| SO総計(4) | 269,300 | 上場時算入 | 68,300株 |

インフォメティスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,100円 (想定価格比: +20円/+1.9%) |

| 直前予想 (上場前) |

1,050円 (公募比: -30円/-2.8%) |

| 初値 | 993円 (公募比: -87円/-8.1%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

2022年4月の上場予定も延期。

--2022年上場予定時の情報--

総計:3,735,400株

(公募:1,040,000株 / 売出:2,695,400株)

想定価格:1,150円

吸収金額 49.4億円 / 時価総額 56.1億円(想定価格算出)

--------------------------

前回の上場延期から2年経って業績は黒字化見込みまで改善、さらにイグジットIPOながら規模感縮小・価格割引などで、公募組に配慮した形となる。

その部分で、第一印象としては前回のD→Cとして様子見といったところ。

事業は電力利用最適化、AI技術などを活用。徐々に世の中に普及しており、三方よしタイプのビジネスのため、うまくプラス回転すれば成長期待はある。

--2022年上場予定時の情報--

総計:3,735,400株

(公募:1,040,000株 / 売出:2,695,400株)

想定価格:1,150円

吸収金額 49.4億円 / 時価総額 56.1億円(想定価格算出)

--------------------------

前回の上場延期から2年経って業績は黒字化見込みまで改善、さらにイグジットIPOながら規模感縮小・価格割引などで、公募組に配慮した形となる。

その部分で、第一印象としては前回のD→Cとして様子見といったところ。

事業は電力利用最適化、AI技術などを活用。徐々に世の中に普及しており、三方よしタイプのビジネスのため、うまくプラス回転すれば成長期待はある。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

電力利用最適化などで社会貢献としては強みのある事業。

一方で似たような会社の業績もイマイチ伸びがなく、IPOとしては不透明感で不人気か?

2022年4月に上場予定だったものが延期して出直しIPO。

出直しIPOは基本、前回募集予定時よりも条件が精査され良くなっていることが多く、

初値は好結果になることが多いのは好材料。

上場日は12月上旬の単独上場で、上場ラッシュ手前で時期も問題なし。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年12月度、連結予想EPSは24.21。

想定価格1,080円から計算される予想PERは約44.61倍。

2022年上場予定だったが、その時点では赤字脱却の不安視があったが、

今回は黒字化も見える内容。そのため、高PERをあまり気にするような状況ではない。

単純に2年前よりも価格が安くなっていて、業績で結果を確認できたとなれば買い得感は出ている。

(逆に言えば2年前の上場時は駆け込みイグジットが強く出ていたか?)

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約30.5億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場。主幹事はみずほ証券。

公募1:売出3の比率で売出しが多い。オファリングレシオは高水準。

売出元が筆頭株主のジャフコVCでイグジットIPO。

上場後も複数のベンチャーキャピタルの保有分が残る。

ロックアップは価格解除なしもジャフコが90日と短いため、先に売りそうな気配強い。

ストック・オプションの未行使残は行使価格の高さから気にならない。

全体的に先売り感が強い状況なのは、買い手が付きにくそうで需給面は厳しい。

よっぽど価格設定に割安感がないと買いづらいが、1,000円付近で買いやすいと評価されるか?

4.業種…人気化しそうな業種か?魅力があるかなど

新電力や電力効率化系は、出だしは赤字でも評価されたが、今となっては不人気IPOの業種か?

また上場時にいつも先行投資したベンチャーキャピタルのイグジットとして使われるので、公募から入る優位性が薄れている。

わざわざ出口に付き合うという投資家も少ないと見られる。

技術系で貢献するタイプで魅力がない投資先ではないものの、上場時に魅力が軽減して出てくるのが難点。

5.評価…総合的評価や特記的事項を含める

メリットとして評価できるのは出直しIPOで条件が多少良くなっている部分。

それでも需要を喚起するほどのレベルとは言いづらいのが厳しい評価になるところ。

総合評価はパスのDよりの微妙銘柄ということでC(4)とする。

なんとか初値プラスになるかも知れないが、それでも大きくプラスになるような雰囲気はないので、

妙味も薄く魅力を感じづらいIPOという評価が妥当か?

全体考察

総合得点は4点で、私のBBスタンスはC評価です

電力利用最適化などで社会貢献としては強みのある事業。

一方で似たような会社の業績もイマイチ伸びがなく、IPOとしては不透明感で不人気か?

2022年4月に上場予定だったものが延期して出直しIPO。

出直しIPOは基本、前回募集予定時よりも条件が精査され良くなっていることが多く、

初値は好結果になることが多いのは好材料。

上場日は12月上旬の単独上場で、上場ラッシュ手前で時期も問題なし。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年12月度、連結予想EPSは24.21。

想定価格1,080円から計算される予想PERは約44.61倍。

2022年上場予定だったが、その時点では赤字脱却の不安視があったが、

今回は黒字化も見える内容。そのため、高PERをあまり気にするような状況ではない。

単純に2年前よりも価格が安くなっていて、業績で結果を確認できたとなれば買い得感は出ている。

(逆に言えば2年前の上場時は駆け込みイグジットが強く出ていたか?)

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約30.5億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場。主幹事はみずほ証券。

公募1:売出3の比率で売出しが多い。オファリングレシオは高水準。

売出元が筆頭株主のジャフコVCでイグジットIPO。

上場後も複数のベンチャーキャピタルの保有分が残る。

ロックアップは価格解除なしもジャフコが90日と短いため、先に売りそうな気配強い。

ストック・オプションの未行使残は行使価格の高さから気にならない。

全体的に先売り感が強い状況なのは、買い手が付きにくそうで需給面は厳しい。

よっぽど価格設定に割安感がないと買いづらいが、1,000円付近で買いやすいと評価されるか?

4.業種…人気化しそうな業種か?魅力があるかなど

新電力や電力効率化系は、出だしは赤字でも評価されたが、今となっては不人気IPOの業種か?

また上場時にいつも先行投資したベンチャーキャピタルのイグジットとして使われるので、公募から入る優位性が薄れている。

わざわざ出口に付き合うという投資家も少ないと見られる。

技術系で貢献するタイプで魅力がない投資先ではないものの、上場時に魅力が軽減して出てくるのが難点。

5.評価…総合的評価や特記的事項を含める

メリットとして評価できるのは出直しIPOで条件が多少良くなっている部分。

それでも需要を喚起するほどのレベルとは言いづらいのが厳しい評価になるところ。

総合評価はパスのDよりの微妙銘柄ということでC(4)とする。

なんとか初値プラスになるかも知れないが、それでも大きくプラスになるような雰囲気はないので、

妙味も薄く魅力を感じづらいIPOという評価が妥当か?

全体考察

総合得点は4点で、私のBBスタンスはC評価です

インフォメティスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。インフォメティスの初値予想投票は締め切りました。

現在の読者予想件数:52件

読者予想サマリ 平均値:1,082円 | 中央値:1,050円 | 補正値:1,082円

最高:1,800円 >>>> 最低:888円

最高:1,800円 >>>> 最低:888円

よ様(2024/12/05) スタンス:(C) BB期間終了後

予想値:1,000円(公募価格比:-80円)

厳しい

551様(2024/12/04) スタンス:(B) BB期間終了後

予想値:1,102円(公募価格比:+22円)

公募価格より若干上

N2様(2024/12/03) スタンス:(D) BB期間終了後

予想値:994円(公募価格比:-86円)

イグジットIPO、、、

トランキーロ様(2024/12/02) スタンス:(C) メルアドなし BB期間終了後

予想値:1,200円(公募価格比:+120円)

なんだかんだ上がる‼️

ほいみん様(2024/11/30) スタンス:(C) BB期間終了後

予想値:993円(公募価格比:-87円)

ピタリ賞ねらいです

かぶけ様(2024/11/28) スタンス:(C) BB期間終了後

予想値:993円(公募価格比:-87円)

割れるとあるかなと。

ルイコスタ様(2024/11/28) スタンス:(D) BB期間終了後

予想値:980円(公募価格比:-100円)

荷もたれ感が強いか。

うち様(2024/11/28) スタンス:(D) BB期間終了後

予想値:1,060円(公募価格比:-20円)

こんなもんでしょう

アクダマン様(2024/11/28) スタンス:(B) BB期間終了後

予想値:1,280円(公募価格比:+200円)

上場の日程が単独だしこれぐらいは付きそう。

だるたにあん様(2024/11/27) スタンス:(D) BB期間終了前

予想値:1,070円(公募価格比:-10円)

ギリ公募割れと思う

hakio様(2024/11/27) スタンス:(A) BB期間終了前

予想値:1,086円(公募価格比:+6円)

nicecampany

n2様(2024/11/27) スタンス:(D) BB期間終了前

予想値:900円(公募価格比:-180円)

仮条件あたりと思いました

CYO様(2024/11/26) スタンス:(C) BB期間終了前

予想値:1,130円(公募価格比:+50円)

良くてもこのくらいだと思います

parms様(2024/11/26) スタンス:(C) BB期間終了前

予想値:1,080円(公募価格比:±0円)

超トントン

★ひろ★様(2024/11/25) スタンス:(なし) BB期間終了前

予想値:920円(公募価格比:-160円)

プルキニエ様(2024/11/24) スタンス:(C) BB期間終了前

予想値:1,000円(公募価格比:-80円)

じゃぶじゃぶイグジット

アイス様(2024/11/24) スタンス:(C) BB期間終了前

予想値:1,000円(公募価格比:-80円)

こんくらい

アルファルファ様(2024/11/23) スタンス:(C) BB期間終了前

予想値:993円(公募価格比:-87円)

公募割れも視野に

愛読者様(2024/11/23) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:+20円)

ちょいプラス程度

レモンパン様(2024/11/23) スタンス:(C) BB期間終了前

予想値:1,080円(公募価格比:±0円)

ぎりぎり割れずに。

みんすくみ様(2024/11/23) スタンス:(B) BB期間終了前

予想値:1,135円(公募価格比:+55円)

縁起がいいのでいい巫女さんで

かっきー様(2024/11/22) スタンス:(B) BB期間終了前

予想値:1,619円(公募価格比:+539円)

期待したいがどうか。

IPO投資家様(2024/11/22) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:+20円)

どうせ当選しないと思うから申し込んでみる感じ

UG様(2024/11/21) スタンス:(D) BB期間終了前

予想値:1,020円(公募価格比:-60円)

参加するだけ無駄な気が

hal様(2024/11/21) スタンス:(D) BB期間終了前

予想値:1,090円(公募価格比:+10円)

パスします

haru様(2024/11/21) スタンス:(C) BB期間終了前

予想値:1,060円(公募価格比:-20円)

やめときます。

みかん55様(2024/11/21) スタンス:(C) BB期間終了前

予想値:1,110円(公募価格比:+30円)

業績は良いんだけどねぇ

たけ様(2024/11/21) スタンス:(D) BB期間終了前

予想値:1,000円(公募価格比:-80円)

ちょっと厳しいなぁ

売り出し案件だし。

売り出し案件だし。

まつ様(2024/11/21) スタンス:(D) BB期間終了前

予想値:994円(公募価格比:-86円)

赤字上場なのでパス案件。

k&k様(2024/11/21) スタンス:(C) BB期間終了前

予想値:1,102円(公募価格比:+22円)

特に目新しさもないので、どうしましょう?

ピア様(2024/11/21) スタンス:(D) BB期間終了前

予想値:1,020円(公募価格比:-60円)

IPOの地合いも全体相場の地合いも悪い中、プラスになるのは難しそうなので。

gato様(2024/11/21) スタンス:(C) BB期間終了前

予想値:993円(公募価格比:-87円)

出口案件ぽいので、この前のリガクなど、よいイメージがない

印象派様(2024/11/21) スタンス:(C) BB期間終了前

予想値:993円(公募価格比:-87円)

エネルギー関連は不人気な印象

オブコス様(2024/11/20) スタンス:(D) BB期間終了前

予想値:963円(公募価格比:-117円)

パァァァァス!

my20001様(2024/11/20) スタンス:(S) BB期間終了前

予想値:1,110円(公募価格比:+30円)

パッとはしない感じです

色違いのベトベトン様(2024/11/20) スタンス:(D) BB期間終了前

予想値:1,030円(公募価格比:-50円)

みずほは弱気多いけどこれはホントに駄目で弱気なやつ

森松様(2024/11/20) スタンス:(D) BB期間終了前

予想値:995円(公募価格比:-85円)

赤字会社は基本パスです

ネオ様(2024/11/20) スタンス:(D) BB期間終了前

予想値:993円(公募価格比:-87円)

荷もたれ感あり!

スティンガー様(2024/11/19) スタンス:(D) BB期間終了前

予想値:993円(公募価格比:-87円)

パスです。

yossarian様(2024/11/18) スタンス:(C) BB期間終了前

予想値:1,111円(公募価格比:+31円)

当日の地合い次第というところか。割れないといいな。

アジアのボッチ君様(2024/11/18) スタンス:(C) BB期間終了前

予想値:1,280円(公募価格比:+200円)

公募株式数 そこおこ なので +200円で どうかな~

みよぶー様(2024/11/17) スタンス:(C) BB期間終了前

予想値:1,180円(公募価格比:+100円)

株式投資に参加する人たちが増えていますね。なかなか当たりません

ussy77様(2024/11/10) スタンス:(C) BB期間終了前

予想値:1,000円(公募価格比:-80円)

茶太郎おじさん様(2024/11/08) スタンス:(B) BB期間終了前

予想値:1,250円(公募価格比:+170円)

総じて悪くなさそう。1.1倍くらい。

mu-mu2様(2024/11/07) スタンス:(D) BB期間終了前

予想値:1,010円(公募価格比:-70円)

厳しいかな

フレディ様(2024/11/05) スタンス:(C) BB期間終了前

予想値:1,080円(公募価格比:±0円)

うーん

ネコポス様(2024/11/04) スタンス:(C) BB期間終了前

予想値:1,050円(公募価格比:-30円)

これくらいかな。

SS様(2024/11/02) スタンス:(C) BB期間終了前

予想値:1,092円(公募価格比:+12円)

公開規模の縮小でなんとか

CORO様(2024/11/01) スタンス:(C) BB期間終了前

予想値:1,000円(公募価格比:-80円)

おばあちゃんの予想様(2024/11/01) スタンス:(C) BB期間終了前

予想値:1,250円(公募価格比:+170円)

あかんやつですかね。

諸行無常様(2024/11/01) スタンス:(D) BB期間終了前

予想値:888円(公募価格比:-192円)

割れるでしょう。危ない危ない!

きむ様(2024/11/01) スタンス:(A) BB期間終了前

予想値:1,800円(公募価格比:+720円)

倍近く

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。