タウンズの概要

タウンズのIPO(新規上場)日程関連

| 仮条件決定日 | 2024/06/04 (火) |

|---|---|

| BB期間 | 開始: 2024/06/05 (水) ~ 終了: 2024/06/11 (火) |

| 公募価格決定 | 2024/06/12 (水) |

| 購入申込期間 | 開始: 2024/06/13 (木) ~ 終了: 2024/06/18 (火) |

| 上場予定日 | 2024/06/20 (木) |

タウンズのIPO(新規上場)基本情報

| 公募株式数 | 総計:21,090,000株 (公募:0株 / 売出:21,090,000株)売出株式比率:100.0% |

|---|---|

| O.A.分 | 3,163,500株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 100,000,000株 (上場時、公募株数含む) |

| OR | 24.3% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 440円 |

| 仮条件価格 | 440~460円 (変動率:0.0%

~+4.5%

やや強気

) ※公開価格が仮条件の上下20%超えまで可能性あり

352~552円 |

| 公募価格 | 460円 (想定価格との差:+20円 / +4.5% ) |

| IPOの資金用途 | 全数売出 |

タウンズのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 440円 | 460円 +20円 |

430円

-30円 |

532円

(+102円) |

| 変化率 | +4.5% | -6.5% | +23.7% | |

| 吸収金額 | 106億円 | 111億円 +4.85億円 |

104億円 -7.2億円 |

|

| 時価総額 | 440億円 | 460億円 +20.0億円 |

430億円 -30億円 |

566億円 +136億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

タウンズの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | タウンズ |

|---|---|

| 所在地 | 静岡県伊豆の国市神島761番1 |

| 設立 | 2016年04月14日 |

| 従業員数 | 272人 |

| 監査法人 | EY新日本有限責任監査法人 |

タウンズの概況(直近の経営指標、業績予想)

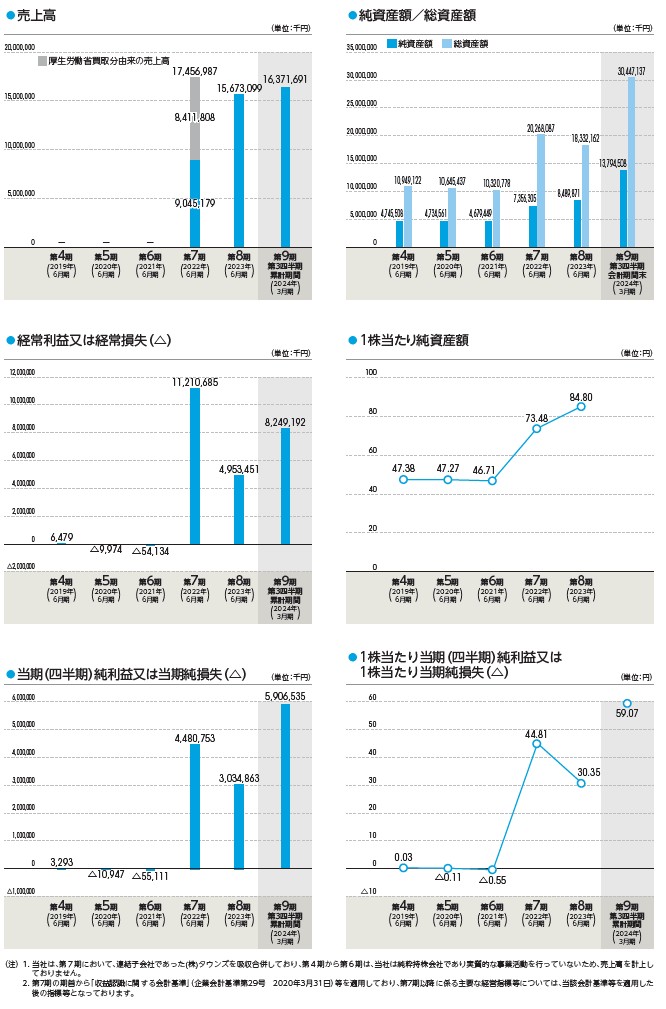

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2019/06 (連・4期) |

0 | 6,479 | 3,293 | 4,745,508 10,949,122 |

| 2020/06 (連・5期) |

0 0.0% |

-9,974 -253.9% |

-10,947 -432.4% |

4,734,561 10,645,437 |

| 2021/06 (連・6期) |

0 0.0% |

-54,134 442.8% |

-55,111 403.4% |

4,679,449 10,320,778 |

| 2022/06 (連・7期) |

17,456,987 0.0% |

11,210,685 -20,809.1% |

4,480,753 -8,230.4% |

7,356,305 20,268,087 |

| 2023/06 (連・8期) |

15,673,099 -10.2% |

4,953,451 -55.8% |

3,034,863 -32.3% |

8,489,871 18,332,162 |

1株あたりに基づく指標

・連結| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/06(連・4期) | 0.03 | 47.38 | -- |

| 2020/06(連・5期) | -0.11 | 47.27 | -- |

| 2021/06(連・6期) | -0.55 | 46.71 | -- |

| 2022/06(連・7期) | 44.81 | 73.48 | -- |

| 2023/06(連・8期) | 30.35 | 84.80 | -- |

| 予想PER | 7.93倍 (2024/06単・参考EPS:55.51・想定価格440円ベース) |

|---|---|

| 予想PBR | 3.28倍 (2024/06単・参考BPS:134.30・想定価格440円ベース) |

| 予想配当 | 27.75円(2024/06) |

タウンズの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| CITIC Capital Japan Partners III, L.P. | 59,632,653 (17,715,800:29.7%) |

55.26 | 180日 |

| 野中 雅貴 | 33,252,000 (1,304,400:3.9%) |

30.82 | 180日 |

| Ariake-T1 投資事業有限責任組合 | 6,000,000 (1,782,500:29.7%) |

5.56 | 180日 |

| 株式会社くふうカンパニー | 3,000,000 | 2.78 | |

| その他188名 | 2,067,762 | 1.92 | 180日 |

| Ariake Secondary Fund I LP | 600,000 (178,200:29.7%) |

0.56 | 180日 |

| CCJP III Co-Investment, L.P. | 367,347 (109,100:29.7%) |

0.34 | 180日 |

| 内山 義雄 | 164,736 | 0.15 | 180日 |

| 中澤 真士 | 148,000 | 0.14 | 180日 |

| [10] | 124,037 | 0.11 | 180日 |

| 既存株主総計(51) | 107,907,818 | 100 | 対象 83,817,818株 カバー率 96.54% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(4) (内ロックアップ) |

上場前:66,600,000株 売出後:46,814,400株 46,814,400株(100.00%) |

|---|

タウンズのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2019-04-24 | 4,907,918 | 59 | (自)2019-04-26~(至)2029-10-25 |

| 2019-04-24 | 3,000,000 | 59 | (自)2019-04-26~(至)2029-10-25 |

| SO総計(2) | 7,907,918 | 上場時算入 | 7,907,918株 |

タウンズの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

440円 (想定価格比: 0円/0.0%) |

| 直前予想 (上場前) |

430円 (公募比: -30円/-6.5%) |

| 初値 | 430円 (公募比: -30円/-6.5%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

筆頭株主始めファンドが上位株主を占め、全数売出というイグジットIPO。

また検査キットの製造販売で業績はそこそこ良いものの、コロナで伸びた部分もあり、加味しない状態で業態を見ると人気薄となるか?先日上場したコージンバイオが割安なのに株価が下がっていることを考慮されると厳しそう。

想定価格440円という買い易さ、予想PER的にディスカウント感あり、業態と上場市場で人気なしのせめぎあいがどうでるか?

また検査キットの製造販売で業績はそこそこ良いものの、コロナで伸びた部分もあり、加味しない状態で業態を見ると人気薄となるか?先日上場したコージンバイオが割安なのに株価が下がっていることを考慮されると厳しそう。

想定価格440円という買い易さ、予想PER的にディスカウント感あり、業態と上場市場で人気なしのせめぎあいがどうでるか?

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

感染症検査キットの製造・販売でコロナ関連で成長した企業。

依存度が高くアフターコロナとなっている状況での上場は出口と見られても仕方ない。

悪い意味で注目を集めそうな雰囲気。他の感染症の検査キットもあるが、競合も多い分野。

上場日は3社同時上場。吸収金額も大きく注目度も加味すると苦戦しそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年6月度、単体予想EPSは55.51。

想定価格440円から計算される予想PERは約7.93倍。

成長性に怪しさがあり、予想PERで他社比較で割安感を出しても、あまり買われないIPO地合い。

ちょっと割安ぐらいでは食指が伸びづらそう。低位株なのは買いやすさでメリットあり。さらに配当も魅力的。

なお、仮条件では上限が想定価格を少し超えて、さらに上下20%超えの可能性あり。フラグか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約106億(想定価格ベースOA分含む)の大型IPO。

上場市場は東証スタンダード市場上場。主幹事は大和証券と三菱UFJモルガン・スタンレー証券の共同主幹事。

公募なしの全数売出。ファンドが大量に売り出すイグジットIPO。

売出後も価格解除なしのロックアップはあるものの大量にVCなどが保有状態。

今後も断続的に売り圧があることを考えると長期的にも買いづらい。

ストック・オプションの未行使残は行使価格59円で約800万弱。こちらも気になる。

需給面はかなり厳しく、6月の上場ラッシュではさばくのに必至のイメージ。

上場日も買い手が不足しそうで期待薄。

4.業種…人気化しそうな業種か?魅力があるかなど

IPOスペック的に初値向きとは言えない。

割安感を出して売り出しているものの、吸収金額が大きくIPOファンは短期で値上がり期待も多いため敬遠されそう。

コロナ検査薬で特需があったものの、それを差し引くとスタンダード上場企業らしい成長率。

感染症検査薬でここが他社と比較して見どころとなる部分は説得力が低く、新味性、特異性で考えると魅力に欠ける。

5.評価…総合的評価や特記的事項を含める

初値視点で見ると厳しい部分が多く、最終評価はD評価とする。

仮条件はやや強気に引き上げているのも懸念点。さらに上下20%超えの条件もついて妙味が下がる。

上場日は3社同時上場ということを考えると、資金分散、強弱分かれる可能性。

もっとも強弱分かれて買いが入りにくそうで、一方で一定数の売りが出そうな銘柄として公募割れの可能性の銘柄と判断した。

高い配当利回りなど、長く持っても損はしなさそうな銘柄ではあるが、

それならば上場後、割安すぎる程度まで待ってからでも十分。もし上がって買えなければなかったことにしても十分。

全体考察

総合得点は3点で、私のBBスタンスはD評価です

感染症検査キットの製造・販売でコロナ関連で成長した企業。

依存度が高くアフターコロナとなっている状況での上場は出口と見られても仕方ない。

悪い意味で注目を集めそうな雰囲気。他の感染症の検査キットもあるが、競合も多い分野。

上場日は3社同時上場。吸収金額も大きく注目度も加味すると苦戦しそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年6月度、単体予想EPSは55.51。

想定価格440円から計算される予想PERは約7.93倍。

成長性に怪しさがあり、予想PERで他社比較で割安感を出しても、あまり買われないIPO地合い。

ちょっと割安ぐらいでは食指が伸びづらそう。低位株なのは買いやすさでメリットあり。さらに配当も魅力的。

なお、仮条件では上限が想定価格を少し超えて、さらに上下20%超えの可能性あり。フラグか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約106億(想定価格ベースOA分含む)の大型IPO。

上場市場は東証スタンダード市場上場。主幹事は大和証券と三菱UFJモルガン・スタンレー証券の共同主幹事。

公募なしの全数売出。ファンドが大量に売り出すイグジットIPO。

売出後も価格解除なしのロックアップはあるものの大量にVCなどが保有状態。

今後も断続的に売り圧があることを考えると長期的にも買いづらい。

ストック・オプションの未行使残は行使価格59円で約800万弱。こちらも気になる。

需給面はかなり厳しく、6月の上場ラッシュではさばくのに必至のイメージ。

上場日も買い手が不足しそうで期待薄。

4.業種…人気化しそうな業種か?魅力があるかなど

IPOスペック的に初値向きとは言えない。

割安感を出して売り出しているものの、吸収金額が大きくIPOファンは短期で値上がり期待も多いため敬遠されそう。

コロナ検査薬で特需があったものの、それを差し引くとスタンダード上場企業らしい成長率。

感染症検査薬でここが他社と比較して見どころとなる部分は説得力が低く、新味性、特異性で考えると魅力に欠ける。

5.評価…総合的評価や特記的事項を含める

初値視点で見ると厳しい部分が多く、最終評価はD評価とする。

仮条件はやや強気に引き上げているのも懸念点。さらに上下20%超えの条件もついて妙味が下がる。

上場日は3社同時上場ということを考えると、資金分散、強弱分かれる可能性。

もっとも強弱分かれて買いが入りにくそうで、一方で一定数の売りが出そうな銘柄として公募割れの可能性の銘柄と判断した。

高い配当利回りなど、長く持っても損はしなさそうな銘柄ではあるが、

それならば上場後、割安すぎる程度まで待ってからでも十分。もし上がって買えなければなかったことにしても十分。

全体考察

総合得点は3点で、私のBBスタンスはD評価です

タウンズへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。タウンズの初値予想投票は締め切りました。

現在の読者予想件数:48件

読者予想サマリ 平均値:470円 | 中央値:435円 | 補正値:470円

最高:860円 >>>> 最低:330円

最高:860円 >>>> 最低:330円

penguin587様(2024/06/18) スタンス:(C) BB期間終了後

予想値:770円(公募価格比:+310円)

トランキーロ様(2024/06/17) スタンス:(B) メルアドなし BB期間終了後

予想値:560円(公募価格比:+100円)

なんだかんだ上がる。

めったに当たらん様(2024/06/15) スタンス:(B) BB期間終了後

予想値:500円(公募価格比:+40円)

出口とはいえ割安、配当があるのでこれくらい行くんでは。

よ様(2024/06/15) スタンス:(B) BB期間終了後

予想値:500円(公募価格比:+40円)

黒字経営

タウンズ様(2024/06/15) スタンス:(A) BB期間終了後

予想値:565円(公募価格比:+105円)

低位株、配当あり、これくらいはいくかな。

ネオ様(2024/06/14) スタンス:(B) BB期間終了後

予想値:550円(公募価格比:+90円)

仮条件上限決定とここ直近の微妙IPOが好調なため少し期待を込めて。

ほいみん様(2024/06/13) スタンス:(C) BB期間終了後

予想値:415円(公募価格比:-45円)

ピタリ賞ねらいです

wancan様(2024/06/13) スタンス:(A) BB期間終了後

予想値:800円(公募価格比:+340円)

ダブルバガー案件と予想。配当に魅力なので。

みんすくみ様(2024/06/13) スタンス:(C) BB期間終了後

予想値:430円(公募価格比:-30円)

アストロにつられて上がるかも

かぶけ様(2024/06/12) スタンス:(C) BB期間終了後

予想値:430円(公募価格比:-30円)

ダメダメ

n2様(2024/06/12) スタンス:(D) BB期間終了後

予想値:352円(公募価格比:-108円)

今の株主が誰も将来を期待してないから全部売出するのかなと思いました

アルファルファ様(2024/06/12) スタンス:(D) BB期間終了後

予想値:430円(公募価格比:-30円)

地合い悪い

とうふ様(2024/06/11) スタンス:(C) BB期間終了前

予想値:452円(公募価格比:-8円)

付き合いのある大和証券より案内ありました。上場約1週間後の配当権利確定がどう転ぶか・・・初値は厳しいと思います。

parms様(2024/06/10) スタンス:(D) BB期間終了前

予想値:426円(公募価格比:-34円)

さすがに割れる内容ですね

CYO様(2024/06/10) スタンス:(D) BB期間終了前

予想値:330円(公募価格比:-130円)

売出多すぎて相当厳しいのでは

けつね様(2024/06/10) スタンス:(D) BB期間終了前

予想値:380円(公募価格比:-80円)

下がるかな

ex220様(2024/06/10) スタンス:(C) BB期間終了前

予想値:430円(公募価格比:-30円)

上がる気がしない

yupa様(2024/06/08) スタンス:(D) BB期間終了前

予想値:450円(公募価格比:-10円)

うーん、このくらい。

米国財政破綻様(2024/06/07) スタンス:(D) BB期間終了前

予想値:340円(公募価格比:-120円)

ピタリ賞

だるたにあん様(2024/06/07) スタンス:(D) BB期間終了前

予想値:438円(公募価格比:-22円)

これは公募割れでしょう

かっきー様(2024/06/06) スタンス:(B) BB期間終了前

予想値:689円(公募価格比:+229円)

これはどうかなあ。

k&k様(2024/06/06) スタンス:(D) BB期間終了前

予想値:412円(公募価格比:-48円)

上昇するとは思えない。パス。

レモンパン様(2024/06/06) スタンス:(B) BB期間終了前

予想値:480円(公募価格比:+20円)

溶連菌の検査キットに注目。

haru様(2024/06/06) スタンス:(C) BB期間終了前

予想値:450円(公募価格比:-10円)

手数料でトントンか?

hal様(2024/06/05) スタンス:(D) BB期間終了前

予想値:450円(公募価格比:-10円)

パスします

愛読者様(2024/06/05) スタンス:(D) BB期間終了前

予想値:440円(公募価格比:-20円)

いらないな。これで上で決まるとおかしい

まつ様(2024/06/05) スタンス:(D) BB期間終了前

予想値:423円(公募価格比:-37円)

公募割れを予想。

IPO投資家様(2024/06/05) スタンス:(D) BB期間終了前

予想値:460円(公募価格比:±0円)

ミドルリスクローリターンなのでSBIの1枚以外パス・・・

46ut様(2024/06/05) スタンス:(D) BB期間終了前

予想値:430円(公募価格比:-30円)

事業的に今さら感のイメージがあってウケなそう

まーくん様(2024/06/05) スタンス:(C) BB期間終了前

予想値:440円(公募価格比:-20円)

ファンドの出口で将来見込めず

UG様(2024/06/05) スタンス:(D) BB期間終了前

予想値:435円(公募価格比:-25円)

うーん微割れ

スティンガー様(2024/06/05) スタンス:(D) BB期間終了前

予想値:425円(公募価格比:-35円)

高配当でもここはパスします。

F様(2024/06/05) スタンス:(D) BB期間終了前

予想値:427円(公募価格比:-33円)

新型コロナはもうほとんど気にされていません。ダメだと思います。

ネコポス様(2024/06/04) スタンス:(D) BB期間終了前

予想値:500円(公募価格比:+40円)

これくらいかな。

MIMU様(2024/06/04) スタンス:(D) BB期間終了前

予想値:380円(公募価格比:-80円)

こういう明らかな出口戦略の会社には大幅な公募価格割れの制裁?をしないと、この手の会社がまたぞろに出てきそう。上場しないで欲しいです。

my20001様(2024/06/04) スタンス:(D) BB期間終了前

予想値:430円(公募価格比:-30円)

上限突破してくると厳しそうです

色違いのベトベトン様(2024/06/04) スタンス:(D) BB期間終了前

予想値:420円(公募価格比:-40円)

このレベルなら下方向の20%拡大で決めてみて欲しい

moon様(2024/06/01) スタンス:(C) メルアドなし BB期間終了前

予想値:380円(公募価格比:-80円)

コロナ検査薬が売上の5割以上とコロナ依存が大きすぎ

昔のインフルエンザ検査がメインに戻るなら割高

昔のインフルエンザ検査がメインに戻るなら割高

CK様(2024/05/28) スタンス:(D) BB期間終了前

予想値:365円(公募価格比:-95円)

ぎゃーふぶ様(2024/05/28) スタンス:(C) BB期間終了前

予想値:520円(公募価格比:+60円)

広告ウザイ

551様(2024/05/25) スタンス:(C) BB期間終了前

予想値:432円(公募価格比:-28円)

ちょい割れ

みよぶー様(2024/05/25) スタンス:(B) BB期間終了前

予想値:860円(公募価格比:+400円)

定位株すぎます。

フレディ様(2024/05/24) スタンス:(C) BB期間終了前

予想値:440円(公募価格比:-20円)

微妙

ussy77様(2024/05/21) スタンス:(C) BB期間終了前

予想値:420円(公募価格比:-40円)

mu-mu2様(2024/05/20) スタンス:(D) BB期間終了前

予想値:350円(公募価格比:-110円)

売出多すぎかな

hakio様(2024/05/20) スタンス:(B) BB期間終了前

予想値:512円(公募価格比:+52円)

goodcampany

らいす様(2024/05/18) スタンス:(B) メルアドなし BB期間終了前

予想値:520円(公募価格比:+60円)

割安ではある気がする

配当ももらえるしこんくらい

配当ももらえるしこんくらい

きむ様(2024/05/17) スタンス:(B) BB期間終了前

予想値:500円(公募価格比:+40円)

少し上

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。