ポーターズの概要

ポーターズのIPO(新規上場)日程関連

| 仮条件決定日 | 2022/09/07 (水) |

|---|---|

| BB期間 | 開始: 2022/09/09 (金) ~ 終了: 2022/09/15 (木) |

| 公募価格決定 | 2022/09/16 (金) |

| 購入申込期間 | 開始: 2022/09/20 (火) ~ 終了: 2022/09/26 (月) |

| 上場予定日 | 2022/09/29 (木) |

ポーターズのIPO(新規上場)基本情報

| 公募株式数 | 総計:410,000株 (公募:50,000株 / 売出:360,000株)売出株式比率:87.8% |

|---|---|

| O.A.分 | 61,500株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 1,550,000株 (上場時、公募株数含む) |

| OR | 30.4% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,510円 |

| 仮条件価格 | 1,510~1,570円 (変動率:0.0% ~+4.0% やや強気 ) |

| 公募価格 | 1,570円 (想定価格との差:+60円 / +4.0% ) |

| IPOの資金用途 | 運転資金として当社プロダクトの追加機能の開発費用や機能維持に必要な運用保守費用に充当する予定 |

ポーターズのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,510円 | 1,570円 +60円 |

3,275円

+1,705円 |

1,540円

(-1,735円) |

| 変化率 | +4.0% | +108.6% | -53.0% | |

| 吸収金額 | 7.11億円 | 7.40億円 +0.28億円 |

15.4億円 +8.03億円 |

|

| 時価総額 | 23.4億円 | 24.3億円 +0.93億円 |

50.7億円 +26.4億円 |

25.1億円 -25億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ポーターズの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ポーターズ |

|---|---|

| 所在地 | 東京都港区赤坂八丁目5番34号 |

| 設立 | 2001年08月29日 |

| 従業員数 | 53人 |

| 監査法人 | 有限責任あずさ監査法人 |

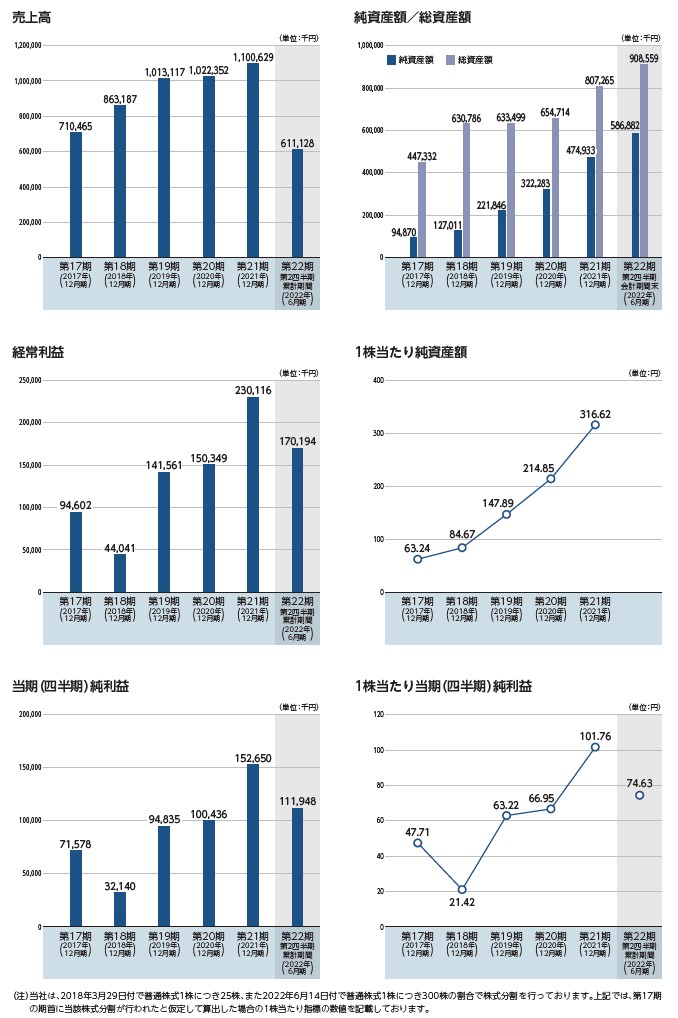

ポーターズの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2017/12 (単・17期) |

710,465 | 94,602 | 71,578 | 94,870 447,332 |

| 2018/12 (単・18期) |

863,187 21.5% |

44,041 -53.4% |

32,140 -55.1% |

127,011 630,786 |

| 2019/12 (単・19期) |

1,013,117 17.4% |

141,561 221.4% |

94,835 195.1% |

221,846 633,499 |

| 2020/12 (単・20期) |

1,022,352 0.9% |

150,349 6.2% |

100,436 5.9% |

322,283 654,714 |

| 2021/12 (単・21期) |

1,100,629 7.7% |

230,116 53.1% |

152,650 52.0% |

474,933 807,265 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/12(単・17期) | 357,892.88 | 474,354.53 | 0 |

| 2018/12(単・18期) | 6,428.02 | 25,402.20 | 0 |

| 2019/12(単・19期) | 18,967.15 | 44,369.36 | 0 |

| 2020/12(単・20期) | 66.95 | 214.85 | 0 |

| 2021/12(単・21期) | 101.76 | 316.62 | 0 |

| 予想PER | 10.82倍 (2022/12単・参考EPS:139.62・想定価格1,510円ベース) |

|---|---|

| 予想PBR | 3.12倍 (2022/12単・参考BPS:484.12・想定価格1,510円ベース) |

| 予想配当 | 0.00円(2022/12) |

ポーターズの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| KAキャピタル株式会社 | 750,000 | 45.85 | 180日 |

| 御子柴 智美 | 375,000 (180,000:48.0%) |

22.93 | 180日 |

| 西森 康二 | 375,000 (180,000:48.0%) |

22.93 | 180日 |

| 天野 竜人 | 30,000 | 1.83 | |

| 横山 翔一 | 13,500 | 0.83 | |

| 大石 光洋 | 13,500 | 0.83 | |

| 牧港 謙 | 13,500 | 0.83 | |

| 田島 史子 | 13,200 | 0.81 | |

| 中村 恒一 | 7,500 | 0.46 | |

| 于 暁姝 | 7,500 | 0.46 | |

| 既存株主総計(28) | 1,635,600 | 100 | 対象 1,140,000株 カバー率 89.37% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

ポーターズのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2018-04-17 | 20,700 | 84 | (自)2020-05-17~(至)2027-12-31 |

| 2018-04-17 | 37,500 | 84 | (自)2020-05-17~(至)2027-12-31 |

| 2018-06-19 | 7,500 | 84 | (自)2020-07-18~(至)2027-12-31 |

| 2019-04-09 | 4,500 | 100 | (自)2022-04-01~(至)2028-12-31 |

| 2019-12-10 | 33,000 | 200 | (自)2025-01-01~(至)2028-12-31 |

| 2021-05-13 | 16,800 | 334 | (自)2023-07-01~(至)2030-12-31 |

| 2021-12-14 | 15,600 | 400 | (自)2024-01-01~(至)2030-12-31 |

| SO総計(7) | 135,600 | 上場時算入 | 70,200株 |

ポーターズの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

2,600円 (想定価格比: +1,090円/+72.2%) |

| 直前予想 (上場前) |

3,100円 (公募比: +1,530円/+97.5%) |

| 初値 | 3,275円 (公募比: +1,705円/+108.6%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

人材業界のクラウドサービス事業。マッチングシステム。業種としては情報通信業となる。クラウドシステム化として評価されるか?

幹事団構成が主幹事みずほ証券に、SBI証券の2社構成と珍しい。幹事団が少ないと供給が絞られている印象で初値には好印象。

売出やや多めのIPO。期数は20期超えで緩やかに成長する中、公募少なめのIPOなので資金が必要というよりかは、一旦創業者系の換金的な印象も強い。

IPOスペック的には良いので、主幹事みずほ証券でも頑張ってほしい。

幹事団構成が主幹事みずほ証券に、SBI証券の2社構成と珍しい。幹事団が少ないと供給が絞られている印象で初値には好印象。

売出やや多めのIPO。期数は20期超えで緩やかに成長する中、公募少なめのIPOなので資金が必要というよりかは、一旦創業者系の換金的な印象も強い。

IPOスペック的には良いので、主幹事みずほ証券でも頑張ってほしい。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

9月下旬の人気IPOの一つとなりそうなポーターズ。人材クラウドサービスの提供。

幹事団2社構成。上場日は同時上場で、もう一社も著名人で注目度高い。

9月29日は前日の3社同時上場を引きずりながら、2社がお互い注目度を競い合う形になりそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年12月度、単体予想EPSは139.62円。

想定価格1,510円から計算される予想PERは約10.82倍。

期数がそれなりにあり、低成長ながら伸びを記録している企業。

単純に数値だけのイメージだと割安な印象。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約7.11億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証グロース市場。主幹事はみずほ証券。

公募売出は売出株式比率87.8%と売出が多い。オファリング・レシオは高めの標準範囲。

株主にベンチャーキャピタルは見当たらない。ロックアップもしっかり。

ストック・オプションの未行使残は84円・100円で、約7万株が行使期間内。

さほど気にするような売り圧とはならなさそう。

吸収金額が10億以下の小粒案件というのに加えて上場後の売り圧も小さめ。

需給面では良好は部類と言えそう。

4.業種…人気化しそうな業種か?魅力があるかなど

人材サービスxクラウドサービスでIPOでは人気になりそうな業種を掛け合わせたようなもの。

業績推移も安定して成長しており一定の人気化、魅力がありそう。

価格面で上場時の割高感もなく、需給面も良いとなれば普通に公募株が人気のIPOという評価。

5.評価…総合的評価や特記的事項を含める

安定的に評価できる部分が多く、総合B評価。

Aレベルの評価をするところも出てきそうだが、上場ラッシュや同時上場も考えてとりあえずBとする。

強弱感が出るなら強い方の結果も望める銘柄。その場合に需給面での後押しもありそう。

幹事団が2社で供給も絞られそうなので、買い手は自然と多くなるのではないか?

全体考察

総合得点は7点で、私のBBスタンスはB評価です

9月下旬の人気IPOの一つとなりそうなポーターズ。人材クラウドサービスの提供。

幹事団2社構成。上場日は同時上場で、もう一社も著名人で注目度高い。

9月29日は前日の3社同時上場を引きずりながら、2社がお互い注目度を競い合う形になりそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年12月度、単体予想EPSは139.62円。

想定価格1,510円から計算される予想PERは約10.82倍。

期数がそれなりにあり、低成長ながら伸びを記録している企業。

単純に数値だけのイメージだと割安な印象。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約7.11億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証グロース市場。主幹事はみずほ証券。

公募売出は売出株式比率87.8%と売出が多い。オファリング・レシオは高めの標準範囲。

株主にベンチャーキャピタルは見当たらない。ロックアップもしっかり。

ストック・オプションの未行使残は84円・100円で、約7万株が行使期間内。

さほど気にするような売り圧とはならなさそう。

吸収金額が10億以下の小粒案件というのに加えて上場後の売り圧も小さめ。

需給面では良好は部類と言えそう。

4.業種…人気化しそうな業種か?魅力があるかなど

人材サービスxクラウドサービスでIPOでは人気になりそうな業種を掛け合わせたようなもの。

業績推移も安定して成長しており一定の人気化、魅力がありそう。

価格面で上場時の割高感もなく、需給面も良いとなれば普通に公募株が人気のIPOという評価。

5.評価…総合的評価や特記的事項を含める

安定的に評価できる部分が多く、総合B評価。

Aレベルの評価をするところも出てきそうだが、上場ラッシュや同時上場も考えてとりあえずBとする。

強弱感が出るなら強い方の結果も望める銘柄。その場合に需給面での後押しもありそう。

幹事団が2社で供給も絞られそうなので、買い手は自然と多くなるのではないか?

全体考察

総合得点は7点で、私のBBスタンスはB評価です

ポーターズへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ポーターズの初値予想投票は締め切りました。

現在の読者予想件数:71件

読者予想サマリ 平均値:3,103円 | 中央値:3,010円 | 補正値:3,265円

最高:8,000円 >>>> 最低:850円

最高:8,000円 >>>> 最低:850円

MDG様(2022/09/26) スタンス:(A) BB期間終了後

予想値:3,200円(公募価格比:+1,630円)

ここは、かなり良いと思いますけど。

ティナ様(2022/09/25) スタンス:(A) BB期間終了後

予想値:3,180円(公募価格比:+1,610円)

幹事団が2社だけで小粒案件で需給は良さそうで、2倍は超えてきそうだ。

たふ様(2022/09/25) スタンス:(D) メルアドなし BB期間終了後

予想値:1,220円(公募価格比:-350円)

★野様(2022/09/25) スタンス:(B) BB期間終了後

予想値:2,990円(公募価格比:+1,420円)

ここらへん

メロン様(2022/09/24) スタンス:(D) BB期間終了後

予想値:1,402円(公募価格比:-168円)

寄せにて売り圧力。セカンドには旨味なし。

よし様(2022/09/24) スタンス:(B) BB期間終了後

予想値:2,000円(公募価格比:+430円)

これくらい

みんすくみ様(2022/09/24) スタンス:(A) BB期間終了後

予想値:3,010円(公募価格比:+1,440円)

3000円ピタリだと抽選に負けてしまうのでちょいずらし

何回やっても当たらない、それがIPO&予想

何回やっても当たらない、それがIPO&予想

先生様(2022/09/21) スタンス:(A) BB期間終了後

予想値:3,400円(公募価格比:+1,830円)

システム開発銘柄と比べると、かなり割安。ほぼすべてに180日のロックアップが、かかっているため売りなし小型で需給も良好。

parms様(2022/09/21) スタンス:(B) BB期間終了後

予想値:2,570円(公募価格比:+1,000円)

似たような感じのところ多いね

マツウラマサアキ様(2022/09/21) スタンス:(B) BB期間終了後

予想値:2,700円(公募価格比:+1,130円)

まいきー様(2022/09/21) スタンス:(B) BB期間終了後

予想値:2,600円(公募価格比:+1,030円)

はじめてマネックスで当選したので、これくらいはいってほしい

Jamess様(2022/09/21) スタンス:(S) メルアドなし BB期間終了後

激予想値:8,000円(公募価格比:+6,430円)

クラウド、小粒、ロックアップ完璧と3拍子揃った鉄板IPOで久々の大ヒット。初値は2日目以降持ち越し確実。よしんば5000円までについたら、セカンダリーでかなり稼げる。

初値特攻部隊が総攻撃だろう。

初値特攻部隊が総攻撃だろう。

りきちゃん様(2022/09/20) スタンス:(S) BB期間終了後

予想値:2,880円(公募価格比:+1,310円)

これはニーパッパで決まりです。狭き門に入りたい。

台湾大好きおやじ様(2022/09/20) スタンス:(A) メルアドなし BB期間終了後

予想値:3,500円(公募価格比:+1,930円)

人材業界向けクラウドサービスに期待!

たー坊様(2022/09/20) スタンス:(S) BB期間終了後

予想値:3,330円(公募価格比:+1,760円)

まさきち様(2022/09/17) スタンス:(B) BB期間終了後

予想値:3,140円(公募価格比:+1,570円)

倍で

ウィーナ様(2022/09/16) スタンス:(B) BB期間終了後

予想値:3,100円(公募価格比:+1,530円)

2倍行けば大成功

プルキニエ様(2022/09/16) スタンス:(B) BB期間終了後

予想値:3,800円(公募価格比:+2,230円)

爆上げッッッ!!!

東京セントラル証券様(2022/09/16) スタンス:(A) BB期間終了後

予想値:4,750円(公募価格比:+3,180円)

みなさん 予想が甘い

騰がる銘柄がトコトン騰がる

ココが実質No.1銘柄

業種、規模、枚数、主幹事みずほ

爆騰しない理由がない。

初日は絶対に寄らないdeath.

騰がる銘柄がトコトン騰がる

ココが実質No.1銘柄

業種、規模、枚数、主幹事みずほ

爆騰しない理由がない。

初日は絶対に寄らないdeath.

kuro様(2022/09/15) スタンス:(A) BB期間終了前

予想値:3,600円(公募価格比:+2,030円)

ラストまで

korokoro様(2022/09/15) スタンス:(A) BB期間終了前

予想値:2,630円(公募価格比:+1,060円)

タカ様(2022/09/14) スタンス:(B) BB期間終了前

予想値:2,410円(公募価格比:+840円)

TYO様(2022/09/14) スタンス:(A) BB期間終了前

予想値:2,840円(公募価格比:+1,270円)

需給面での大きな魅力を感じます

kojiro様(2022/09/14) スタンス:(なし) BB期間終了前

予想値:1,800円(公募価格比:+230円)

プロトタイプ様(2022/09/14) スタンス:(S) BB期間終了前

予想値:4,000円(公募価格比:+2,430円)

地合い良い

UG様(2022/09/12) スタンス:(B) BB期間終了前

予想値:1,980円(公募価格比:+410円)

業種に魅力は乏しいが、需給だけでなんとかなりそう。

かっきー様(2022/09/12) スタンス:(B) BB期間終了前

予想値:2,349円(公募価格比:+779円)

判断が難しい。

IPO投資家様(2022/09/12) スタンス:(B) BB期間終了前

予想値:2,905円(公募価格比:+1,335円)

SOが多いのは気になるが、強気なので需要はありそう。

もし当選したら、即金が吉かな

もし当選したら、即金が吉かな

まつ様(2022/09/11) スタンス:(A) BB期間終了前

予想値:3,500円(公募価格比:+1,930円)

9月で一番、期待します。

フーリエ様(2022/09/11) スタンス:(A) BB期間終了前

予想値:3,600円(公募価格比:+2,030円)

小型割安IPOなので高値初値

ホワイトモカ様(2022/09/11) スタンス:(A) メルアドなし BB期間終了前

予想値:3,630円(公募価格比:+2,060円)

SBIでチャレポ入れたい

1枚で550-600p辺りがボーダー?

1枚で550-600p辺りがボーダー?

スティンガー様(2022/09/11) スタンス:(A) BB期間終了前

予想値:3,650円(公募価格比:+2,080円)

同日上場で買われるのはこちらかと。2日目突入も視野に入れています。

ニューロン様(2022/09/11) スタンス:(S) BB期間終了前

予想値:2,750円(公募価格比:+1,180円)

ほぼ売り出し上場

ベクタ様(2022/09/11) スタンス:(B) BB期間終了前

予想値:2,300円(公募価格比:+730円)

月末はイマイチぱっとしない銘柄ばかりで面白みに欠ける

コラゲC様(2022/09/11) スタンス:(A) BB期間終了前

予想値:2,900円(公募価格比:+1,330円)

人材関連なので人気はほどほどとなりそうです。

伝丸様(2022/09/11) スタンス:(B) BB期間終了前

予想値:2,600円(公募価格比:+1,030円)

派遣クラウド関連

二次微分様(2022/09/11) スタンス:(B) BB期間終了前

予想値:2,700円(公募価格比:+1,130円)

てけとーに予想です

リコピン様(2022/09/10) スタンス:(B) BB期間終了前

予想値:2,400円(公募価格比:+830円)

然程伸びない

ユークリッド様(2022/09/10) スタンス:(A) BB期間終了前

予想値:2,800円(公募価格比:+1,230円)

地合い良い感じ♪

ハリス様(2022/09/10) スタンス:(A) BB期間終了前

予想値:3,200円(公募価格比:+1,630円)

二倍でしょう!

HMB様(2022/09/10) スタンス:(A) BB期間終了前

予想値:3,500円(公募価格比:+1,930円)

2日目即金期待

アナグリフ様(2022/09/10) スタンス:(C) BB期間終了前

予想値:850円(公募価格比:-720円)

微増

ペリドット様(2022/09/10) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+1,430円)

思ったより伸びないかもしれない

米国財政破綻様(2022/09/10) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:-70円)

ピタリ賞

べとこん様(2022/09/10) スタンス:(A) BB期間終了前

予想値:3,910円(公募価格比:+2,340円)

当たれば良いね

だるたにあん様(2022/09/10) スタンス:(A) BB期間終了前

予想値:2,900円(公募価格比:+1,330円)

3000円の手前くらいかな

k&k様(2022/09/10) スタンス:(A) BB期間終了前

予想値:4,320円(公募価格比:+2,750円)

数が少ないので、結構上がるかも。

かぶけ様(2022/09/10) スタンス:(C) BB期間終了前

予想値:4,150円(公募価格比:+2,580円)

当選は無理

みよぶー様(2022/09/10) スタンス:(B) BB期間終了前

予想値:3,200円(公募価格比:+1,630円)

ポーターズ好きです。期待も込めて

タケヤン様(2022/09/10) スタンス:(A) BB期間終了前

予想値:3,960円(公募価格比:+2,390円)

株数からいくと、プラチナチケット

さらに、ほぼみずほ証券のみから。

鉄火場が、みられそうです

さらに、ほぼみずほ証券のみから。

鉄火場が、みられそうです

愛読者様(2022/09/09) スタンス:(A) BB期間終了前

予想値:3,300円(公募価格比:+1,730円)

希少価値で

hal様(2022/09/09) スタンス:(B) BB期間終了前

予想値:2,650円(公募価格比:+1,080円)

欲しいです!

haru様(2022/09/09) スタンス:(A) BB期間終了前

予想値:3,140円(公募価格比:+1,570円)

赤いじゃないか!

レモンパン様(2022/09/09) スタンス:(B) BB期間終了前

予想値:2,580円(公募価格比:+1,010円)

スケジュールが詰まっているので。

dai様(2022/09/09) スタンス:(A) BB期間終了前

予想値:4,010円(公募価格比:+2,440円)

2日目突入すると思う。

ダングラ様(2022/09/09) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+930円)

B評価が妥当な感じですね

nano様(2022/09/09) スタンス:(A) BB期間終了前

予想値:3,300円(公募価格比:+1,730円)

9月の本命

my20001様(2022/09/08) スタンス:(S) BB期間終了前

予想値:2,490円(公募価格比:+920円)

9月権利落日なので、前日のものよりは頑張るかもしれません

グリッド様(2022/09/08) スタンス:(B) BB期間終了前

予想値:2,950円(公募価格比:+1,380円)

とりまいりま。

色違いのベトベトン様(2022/09/07) スタンス:(A) BB期間終了前

予想値:3,160円(公募価格比:+1,590円)

みずほが強気、同時相手よりも良さそう

大志をいだけ様(2022/09/06) スタンス:(A) BB期間終了前

予想値:3,850円(公募価格比:+2,280円)

期待値高い内容

アルファルファ様(2022/09/04) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+930円)

幹事やけに少ないね

売り上げに伸びが無いが割安かな

売り上げに伸びが無いが割安かな

O・N様(2022/09/03) スタンス:(S) メルアドなし BB期間終了前

予想値:4,000円(公募価格比:+2,430円)

たー様(2022/09/03) スタンス:(なし) BB期間終了前

予想値:1,330円(公募価格比:-240円)

UUU様(2022/09/01) スタンス:(S) BB期間終了前

予想値:4,300円(公募価格比:+2,730円)

宮下 聡様(2022/08/31) スタンス:(B) BB期間終了前

予想値:3,500円(公募価格比:+1,930円)

予想公募価格も安価で、販売株数も少ないため、初値には高価格が期待できる。

hakio様(2022/08/30) スタンス:(A) BB期間終了前

予想値:3,628円(公募価格比:+2,058円)

goodcampany

とよしん様(2022/08/26) スタンス:(A) BB期間終了前

予想値:2,650円(公募価格比:+1,080円)

前日のグロース株全体の地合い次第かな。

P様(2022/08/26) スタンス:(S) メルアドなし BB期間終了前

予想値:4,800円(公募価格比:+3,230円)

きむ様(2022/08/25) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+930円)

そこそこ上がるかな

みのボンタ様(2022/08/25) スタンス:(A) BB期間終了前

予想値:4,560円(公募価格比:+2,990円)

みずほ証券に、SBI証券の2社構成で面白そう

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。