日本ビジネスシステムズの概要

日本ビジネスシステムズのIPO(新規上場)日程関連

| 仮条件決定日 | 2022/07/14 (木) |

|---|---|

| BB期間 | 開始: 2022/07/15 (金) ~ 終了: 2022/07/22 (金) |

| 公募価格決定 | 2022/07/25 (月) |

| 購入申込期間 | 開始: 2022/07/26 (火) ~ 終了: 2022/07/29 (金) |

| 上場予定日 | 2022/08/02 (火) |

日本ビジネスシステムズのIPO(新規上場)基本情報

| 公募株式数 | 総計:2,438,000株 (公募:2,438,000株 / 売出:0株)売出株式比率:0.0% |

|---|---|

| O.A.分 | 365,700株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 24,183,200株 (上場時、公募株数含む) |

| OR | 11.6% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,420円 |

| 仮条件価格 | 1,420~1,520円 (変動率:0.0% ~+7.0% やや強気 ) |

| 公募価格 | 1,520円 (想定価格との差:+100円 / +7.0% ) |

| IPOの資金用途 | 人材の採用等に係る費用及び人件費並びにサービス基盤拡充・新規サービスの開発に充当する予定 |

日本ビジネスシステムズのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,420円 | 1,520円 +100円 |

1,827円

+307円 |

1,559円

分割 2倍 (+1,291円) |

| 変化率 | +7.0% | +20.2% | +70.7% | |

| 吸収金額 | 39.8億円 | 42.6億円 +2.80億円 |

51.2億円 +8.60億円 |

|

| 時価総額 | 343億円 | 367億円 +24.1億円 |

441億円 +74.2億円 |

754億円 +312億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

日本ビジネスシステムズの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | 日本ビジネスシステムズ |

|---|---|

| 所在地 | 東京都港区虎ノ門一丁目23番1号虎ノ門ヒルズ森タワー |

| 設立 | 1990年10月04日 |

| 従業員数 | 2,328人 |

| 監査法人 | EY新日本有限責任監査法人 |

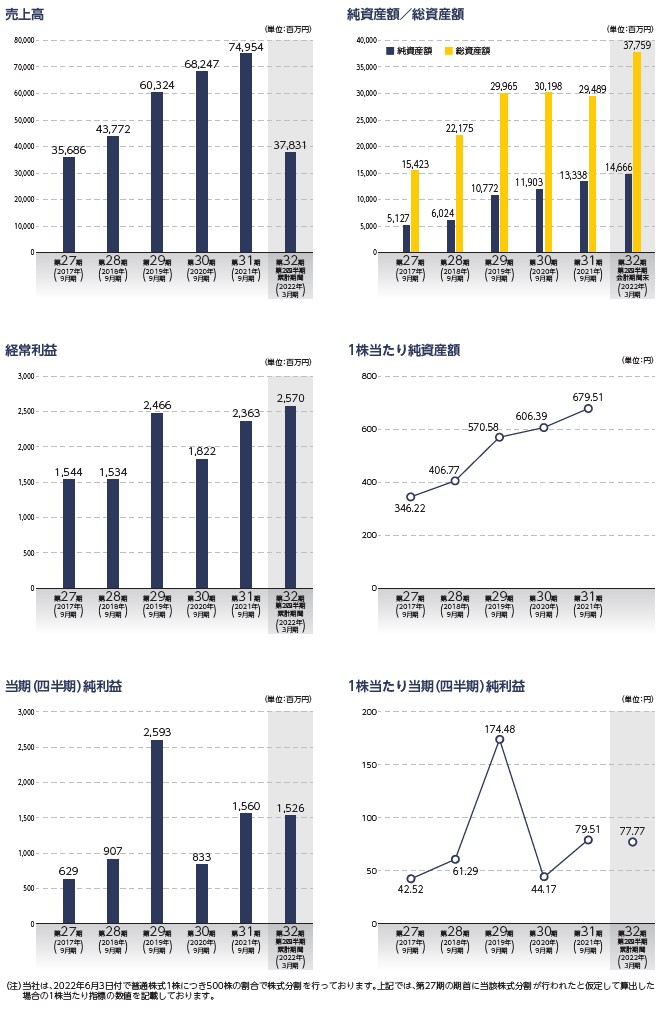

日本ビジネスシステムズの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2017/09 (単・27期) |

35,686 | 1,544 | 629 | 5,127 15,423 |

| 2018/09 (単・28期) |

43,772 22.7% |

1,534 -0.6% |

907 44.2% |

6,024 22,175 |

| 2019/09 (単・29期) |

60,324 37.8% |

2,466 60.8% |

2,593 185.9% |

10,772 29,965 |

| 2020/09 (単・30期) |

68,247 13.1% |

1,822 -26.1% |

833 -67.9% |

11,903 30,198 |

| 2021/09 (単・31期) |

74,954 9.8% |

2,363 29.7% |

1,560 87.3% |

13,338 29,489 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/09(単・27期) | 21,259.40 | 173,110.61 | 600 |

| 2018/09(単・28期) | 30,643.15 | 203,384.23 | 1,000 |

| 2019/09(単・29期) | 87,241.04 | 285,288.62 | 5,000 |

| 2020/09(単・30期) | 44.17 | 606.39 | 5,000 |

| 2021/09(単・31期) | 79.51 | 679.51 | 10,000 |

| 予想PER | 13.10倍 (2022/09単・参考EPS:108.42・想定価格1,420円ベース) |

|---|---|

| 予想PBR | 1.70倍 (2022/09単・参考BPS:836.26・想定価格1,420円ベース) |

| 予想配当 | 30.00円(2022/09) |

日本ビジネスシステムズの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| ロマネ | 8,600,000 | 40.23 | 180日 |

| 三菱総合研究所 | 3,141,000 | 14.69 | 180日 |

| 牧田 幸弘 | 1,850,000 | 8.65 | 180日 |

| 長井 一浩 | 1,750,000 | 8.19 | 180日 |

| その他148名 | 1,628,000 | 7.61 | 180日 |

| 日本ビジネスシステムズ社員持株会 | 1,051,000 | 4.92 | 180日 |

| 三菱総研DCS | 982,000 | 4.59 | 180日 |

| 有限会社セブンレイヤーズ | 340,000 | 1.59 | 180日 |

| 牧田 和也 | 320,000 | 1.50 | 180日 |

| 森屋 正樹 | 150,000 | 0.70 | 180日 |

| 既存株主総計(53) | 21,379,500 | 100 | 対象 21,016,000株 カバー率 98.30% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

日本ビジネスシステムズのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2019-09-20 | 1,750,000 | 539 | (自)2021-01-31~(至)2034-09-24 |

| SO総計(1) | 1,750,000 | 上場時算入 | 1,750,000株 |

日本ビジネスシステムズの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,580円 (想定価格比: +160円/+11.3%) |

| 直前予想 (上場前) |

1,800円 (公募比: +280円/+18.4%) |

| 初値 | 1,827円 (公募比: +307円/+20.2%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

新市場スタンダード上場。マイクロソフトのクラウド製品「Azure」などを導入支援がメイン。

30期超えもジリジリと成長。新規性には欠けるが安定感はある感じで8月上旬を上場ターゲットにしたのは正解か?

主幹事は三菱とみずほのタッグ。吸収規模がそこまで大きくないのに共同主幹事で、しっかりとした初値形成は狙いたいところ。親引けあり。

初値は微増でも良いからとりあえずプラスの安定感を示して欲しいところ。第一印象C(5)としたがBとCの狭間のイメージ。

30期超えもジリジリと成長。新規性には欠けるが安定感はある感じで8月上旬を上場ターゲットにしたのは正解か?

主幹事は三菱とみずほのタッグ。吸収規模がそこまで大きくないのに共同主幹事で、しっかりとした初値形成は狙いたいところ。親引けあり。

初値は微増でも良いからとりあえずプラスの安定感を示して欲しいところ。第一印象C(5)としたがBとCの狭間のイメージ。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

マイクロソフトのクラウドシステム「Azure」の運用サポートがメイン。

似たような会社の上場会社も増えて、今や新規性は感じられない。

8月のスタートIPO。他のIPOと少し離れているのはスケジュール面で優位性あり。

IPOの地合いも悪く、いまいち注目は集められなさそう。

後、社名が「日本」+「ビジネス」+「システムズ」と単語組み合わせで日本とかジャパンとか付けているのは、

初値よりも中長期的に伸びる銘柄が多いという印象(統計的には分からないが感覚的に・・・)

2.割安性…PER,PBRなど財務情報、価格設定から

2022年9月度、単体予想EPSは108.42円。

想定価格1,420円から計算される予想PERは約13.1倍。

業績は横ばいから微増のスタンダード上場銘柄。

類似銘柄と比較すると、同等レベル。あまりディスカウント性は感じないか。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約39.8億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証スタンダード市場。主幹事は三菱UFJモルガンスタンレー証券とみずほ証券の共同主幹事。

全数公募のIPO。オファリング・レシオは低め。

売出なしというのもあり既存株主が安定保有しそう。ロックアップは180日でガッチリ。

ストック・オプションの未行使残は行使価格が539円、175万株。株数はなかなか多い。

ただ、こちらも上場時から半年間は行使できなさそう。

上場時の売り圧力は全く感じられないのは好感。

このIPO地合いで吸収金額40億をどうみるかになりそう。地合いが良ければ全然余裕そうだが・・・。

共同主幹事であり、下値の固そうな銘柄というのもあってやや安定的に買いはありそうだが・・・。

4.業種…人気化しそうな業種か?魅力があるかなど

クラウドサポート事業や数年前ならIPO花形銘柄だったかもしれない。今は目新しさはない。

こちらはスタンダード上場案件で業績も安定化、少し成長レベルで落ち着いている。

クラウドシステムの導入はまだまだ需要は潜在しているとは思うので、

緩やかに成長は予測されそうで、配当もあることだしIPOの中でも中長期的にも安定しそうな銘柄としての人気はあるかもしれない。

5.評価…総合的評価や特記的事項を含める

初値視点では公募付近に落ち着きそうというのが第一印象で微妙だが、

中長期的に見れば配当もあり、微増ながら成長感もある事業。ジリジリと株価を伸ばすのを期待したい。

その期待感が上場時に出れば初値プラスも十分ありそう。

一方、IPO地合いは相変わらずイマイチで上場日の買いの量には不安な部分も多い。

スタンダード上場銘柄というのもあり、初値に期待せず中長期も視野に入れて取り組みたいところ。

総合評価はC評価として、初値は不透明ながら中長期的に持つ余裕がある人にとっては

下値が固そうで参加しやすいIPOと見る。

それにしても「日本」を含む単語を3つ組み合わせたそっけない社名。

英文字3文字銘柄にもなってしまうので、IPOファンにとってはイメージが悪いかもしれない。

ジャービスとか捻った会社名で出てきたら、なんとなく買う人もいるだろうに・・・。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

マイクロソフトのクラウドシステム「Azure」の運用サポートがメイン。

似たような会社の上場会社も増えて、今や新規性は感じられない。

8月のスタートIPO。他のIPOと少し離れているのはスケジュール面で優位性あり。

IPOの地合いも悪く、いまいち注目は集められなさそう。

後、社名が「日本」+「ビジネス」+「システムズ」と単語組み合わせで日本とかジャパンとか付けているのは、

初値よりも中長期的に伸びる銘柄が多いという印象(統計的には分からないが感覚的に・・・)

2.割安性…PER,PBRなど財務情報、価格設定から

2022年9月度、単体予想EPSは108.42円。

想定価格1,420円から計算される予想PERは約13.1倍。

業績は横ばいから微増のスタンダード上場銘柄。

類似銘柄と比較すると、同等レベル。あまりディスカウント性は感じないか。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約39.8億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証スタンダード市場。主幹事は三菱UFJモルガンスタンレー証券とみずほ証券の共同主幹事。

全数公募のIPO。オファリング・レシオは低め。

売出なしというのもあり既存株主が安定保有しそう。ロックアップは180日でガッチリ。

ストック・オプションの未行使残は行使価格が539円、175万株。株数はなかなか多い。

ただ、こちらも上場時から半年間は行使できなさそう。

上場時の売り圧力は全く感じられないのは好感。

このIPO地合いで吸収金額40億をどうみるかになりそう。地合いが良ければ全然余裕そうだが・・・。

共同主幹事であり、下値の固そうな銘柄というのもあってやや安定的に買いはありそうだが・・・。

4.業種…人気化しそうな業種か?魅力があるかなど

クラウドサポート事業や数年前ならIPO花形銘柄だったかもしれない。今は目新しさはない。

こちらはスタンダード上場案件で業績も安定化、少し成長レベルで落ち着いている。

クラウドシステムの導入はまだまだ需要は潜在しているとは思うので、

緩やかに成長は予測されそうで、配当もあることだしIPOの中でも中長期的にも安定しそうな銘柄としての人気はあるかもしれない。

5.評価…総合的評価や特記的事項を含める

初値視点では公募付近に落ち着きそうというのが第一印象で微妙だが、

中長期的に見れば配当もあり、微増ながら成長感もある事業。ジリジリと株価を伸ばすのを期待したい。

その期待感が上場時に出れば初値プラスも十分ありそう。

一方、IPO地合いは相変わらずイマイチで上場日の買いの量には不安な部分も多い。

スタンダード上場銘柄というのもあり、初値に期待せず中長期も視野に入れて取り組みたいところ。

総合評価はC評価として、初値は不透明ながら中長期的に持つ余裕がある人にとっては

下値が固そうで参加しやすいIPOと見る。

それにしても「日本」を含む単語を3つ組み合わせたそっけない社名。

英文字3文字銘柄にもなってしまうので、IPOファンにとってはイメージが悪いかもしれない。

ジャービスとか捻った会社名で出てきたら、なんとなく買う人もいるだろうに・・・。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

日本ビジネスシステムズへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。日本ビジネスシステムズの初値予想投票は締め切りました。

現在の読者予想件数:70件

読者予想サマリ 平均値:1,624円 | 中央値:1,600円 | 補正値:1,659円

最高:2,802円 >>>> 最低:730円

最高:2,802円 >>>> 最低:730円

KL展開様(2022/07/30) スタンス:(D) BB期間終了後

予想値:1,406円(公募価格比:-114円)

所詮、旧東証2部の東証スタンダード

オクトパス様(2022/07/29) スタンス:(D) メルアドなし BB期間終了後

予想値:1,000円(公募価格比:-520円)

パス

アクダマンSP様(2022/07/28) スタンス:(B) BB期間終了後

予想値:2,220円(公募価格比:+700円)

この銘柄、以外と中身が良い。

割れは無さそう!

割れは無さそう!

に様(2022/07/28) スタンス:(A) メルアドなし BB期間終了後

予想値:2,802円(公募価格比:+1,282円)

IPO地合い戻ってくれば

普通に上がってよい銘柄

普通に上がってよい銘柄

のらねこ様(2022/07/27) スタンス:(A) BB期間終了後

予想値:2,000円(公募価格比:+480円)

機関投資家次第だがこの辺りまでありそう

pochi様(2022/07/26) スタンス:(B) BB期間終了後

予想値:1,900円(公募価格比:+380円)

意外と人気が高かったようですね。

バナくん様(2022/07/26) スタンス:(C) BB期間終了後

予想値:1,570円(公募価格比:+50円)

微妙ですね。。。

エマ様(2022/07/26) スタンス:(B) BB期間終了後

予想値:1,850円(公募価格比:+330円)

全部公募、以外に当たってない。そこそこ上がると思う。

akiyon様(2022/07/26) スタンス:(A) BB期間終了後

予想値:1,900円(公募価格比:+380円)

この地合での仮条件アップは機関投資家の評価が高かったとみる。

★野様(2022/07/26) スタンス:(B) BB期間終了後

予想値:1,960円(公募価格比:+440円)

仮条件強気で

セブン様(2022/07/25) スタンス:(A) BB期間終了後

予想値:1,950円(公募価格比:+430円)

配当あるのがよい。

日程もよい。

業績も安定している。

上がる。

日程もよい。

業績も安定している。

上がる。

TYO様(2022/07/24) スタンス:(C) BB期間終了後

予想値:1,370円(公募価格比:-150円)

最近公募割ればかりなので

parms様(2022/07/21) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:-20円)

微マイナスかな

k&k様(2022/07/21) スタンス:(C) BB期間終了前

予想値:1,771円(公募価格比:+251円)

これ以降、残り1社で夏休みとなるので、少し上がるか。

レモンパン様(2022/07/21) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:+80円)

予想が難しい。

ビジネスマン様(2022/07/21) スタンス:(D) メルアドなし BB期間終了前

予想値:1,170円(公募価格比:-350円)

愛読者様(2022/07/20) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:+80円)

ちょい上で

yama様(2022/07/20) スタンス:(C) BB期間終了前

予想値:1,380円(公募価格比:-140円)

事業の伸びが期待できない。

かっきー様(2022/07/19) スタンス:(B) BB期間終了前

予想値:2,129円(公募価格比:+609円)

じわじわ騰がる?

UG様(2022/07/19) スタンス:(C) BB期間終了前

予想値:1,590円(公募価格比:+70円)

配当がある点は強い。

dai様(2022/07/19) スタンス:(C) BB期間終了前

予想値:1,810円(公募価格比:+290円)

スタンダードだけど、仮条件が上振れしたので割れることはないと思う。

haru様(2022/07/19) スタンス:(C) BB期間終了前

予想値:1,580円(公募価格比:+60円)

迷うところだが「上がる」言う人が多いので・・・

mac様(2022/07/18) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:+80円)

みんすくみ様(2022/07/18) スタンス:(B) BB期間終了前

予想値:1,630円(公募価格比:+110円)

尊敬してるのでイチローさんで

カナル様(2022/07/18) スタンス:(C) BB期間終了前

予想値:1,870円(公募価格比:+350円)

軽く

HSI様(2022/07/18) スタンス:(B) BB期間終了前

予想値:1,850円(公募価格比:+330円)

公募100% 素晴らしい

ちょこちょこ様(2022/07/18) スタンス:(C) BB期間終了前

予想値:1,450円(公募価格比:-70円)

仮条件吊り上げはいただけない

eat the meat様(2022/07/18) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:-120円)

これは良い肉おあずけだわ

lcms様(2022/07/17) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:-20円)

東証スタンダードだから期待はしないほうがいい

歯車様(2022/07/17) スタンス:(C) BB期間終了前

予想値:1,680円(公募価格比:+160円)

当たったら悩む

IPO様(2022/07/17) スタンス:(B) メルアドなし BB期間終了前

予想値:1,940円(公募価格比:+420円)

スタンダードは意外と上がる

ニューロン様(2022/07/17) スタンス:(B) BB期間終了前

予想値:1,750円(公募価格比:+230円)

W主幹事で安心感がありますね!

コラゲC様(2022/07/17) スタンス:(C) BB期間終了前

予想値:1,560円(公募価格比:+40円)

岸田IPO暗黒期

カルマン様(2022/07/17) スタンス:(A) BB期間終了前

予想値:2,000円(公募価格比:+480円)

意外とサンウェルズみたいに健闘する

ハリス様(2022/07/17) スタンス:(C) BB期間終了前

予想値:1,610円(公募価格比:+90円)

吸収金額が重く圧し掛かる

豚毛様(2022/07/17) スタンス:(C) BB期間終了前

予想値:1,550円(公募価格比:+30円)

地味でスタンダードな社名やな

スティンガー様(2022/07/16) スタンス:(C) BB期間終了前

予想値:1,620円(公募価格比:+100円)

判断に迷いましたが、仮条件強気で配当もしっかり出している事から公募割れはないと考えました。

DCT様(2022/07/16) スタンス:(B) BB期間終了前

予想値:1,800円(公募価格比:+280円)

安定感が売り

トマトジュース様(2022/07/16) スタンス:(C) BB期間終了前

予想値:1,650円(公募価格比:+130円)

仮条件上げて40億超えの吸収金額

公募少し上なら上出来な方でしょうか。

公募少し上なら上出来な方でしょうか。

マヌカハニー様(2022/07/16) スタンス:(B) BB期間終了前

予想値:1,700円(公募価格比:+180円)

地味ながら光るIPO

パーセプトロン様(2022/07/16) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:+80円)

安定成長型IPO

LoG様(2022/07/16) スタンス:(C) BB期間終了前

予想値:1,520円(公募価格比:±0円)

公募近辺で初値

アルファルファ様(2022/07/16) スタンス:(D) BB期間終了前

予想値:1,398円(公募価格比:-122円)

吸収金額が支障となる

かぶけ様(2022/07/16) スタンス:(C) BB期間終了前

予想値:1,640円(公募価格比:+120円)

あまり伸びない予想

米国財政破綻様(2022/07/16) スタンス:(D) BB期間終了前

予想値:1,320円(公募価格比:-200円)

ピタリ賞

ケインザ様(2022/07/16) スタンス:(C) BB期間終了前

予想値:1,750円(公募価格比:+230円)

本当 地味な名前ですね

ねこ太様(2022/07/15) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:-120円)

これくらいかな。

キヨキヨ様(2022/07/15) スタンス:(C) BB期間終了前

予想値:1,690円(公募価格比:+170円)

売り圧力がなく安定してるので、微プラスになると思います。

IPO投資家様(2022/07/15) スタンス:(C) BB期間終了前

予想値:1,607円(公募価格比:+87円)

強気なので、それなりに需要はあるのだろう。

初値さえなくても、ジリ高に期待する。

初値さえなくても、ジリ高に期待する。

だるたにあん様(2022/07/15) スタンス:(C) BB期間終了前

予想値:1,560円(公募価格比:+40円)

業績は安定しているので1520~1600円の間ということで

hal様(2022/07/15) スタンス:(C) BB期間終了前

予想値:1,550円(公募価格比:+30円)

微妙です。。

まつ様(2022/07/15) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:+80円)

機関の評価が良かったの?

ダングラ様(2022/07/15) スタンス:(C) BB期間終了前

予想値:1,580円(公募価格比:+60円)

同じような導入支援やってるとこがもう多いですし名前も相まって地味ですね

my20001様(2022/07/15) スタンス:(S) BB期間終了前

予想値:1,710円(公募価格比:+190円)

踏み込んでいくには、ちょっと足りなさそうな銘柄です

色違いのベトベトン様(2022/07/14) スタンス:(C) BB期間終了前

予想値:1,525円(公募価格比:+5円)

今の地合いだと吸収金額とストックオプションがきつい気がする

ipo46ut様(2022/07/13) スタンス:(A) メルアドなし BB期間終了前

予想値:1,800円(公募価格比:+280円)

どう見ても安い

みよぶー様(2022/07/12) スタンス:(A) BB期間終了前

予想値:1,350円(公募価格比:-170円)

以前ならば、横文字があるだけで期待感まんさいだったのに。

ルイコスタ様(2022/07/11) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-320円)

そこそこの吸収金額できついか。

ダン様(2022/07/11) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-320円)

割れるのがわかっているのが悲しい。

地合いがよければね……

地合いがよければね……

とおる様(2022/07/09) スタンス:(D) メルアドなし BB期間終了前

予想値:1,300円(公募価格比:-220円)

この手の銘柄は最近は普通に割れます。

良くても公募値か、せいぜい少し上程度なので、あえてリスクを取る必要性をかんじない。

スルー推奨。

良くても公募値か、せいぜい少し上程度なので、あえてリスクを取る必要性をかんじない。

スルー推奨。

様(2022/07/06) スタンス:(C) メルアドなし BB期間終了前

予想値:1,140円(公募価格比:-380円)

仁川様(2022/07/06) スタンス:(C) メルアドなし BB期間終了前

予想値:950円(公募価格比:-570円)

Bss様(2022/07/06) スタンス:(D) メルアドなし BB期間終了前

予想値:730円(公募価格比:-790円)

stg様(2022/07/06) スタンス:(C) BB期間終了前

予想値:1,510円(公募価格比:-10円)

みかん55様(2022/06/30) スタンス:(A) BB期間終了前

予想値:1,990円(公募価格比:+470円)

MSの評価を落とさないように公募割れは死守しそう

hakio様(2022/06/29) スタンス:(B) BB期間終了前

予想値:2,002円(公募価格比:+482円)

good campany

nano様(2022/06/29) スタンス:(B) BB期間終了前

予想値:1,607円(公募価格比:+87円)

プラスにはなりそうかな

BS様(2022/06/28) スタンス:(D) メルアドなし BB期間終了前

予想値:800円(公募価格比:-720円)

眞由美様(2022/06/28) スタンス:(A) BB期間終了前

予想値:2,400円(公募価格比:+880円)

ここは大丈夫でしょう?。

きむ様(2022/06/28) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+480円)

そこそこ上がるかな

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。