ラバブルマーケティンググループの概要

[9254] : ラバブルマーケティンググループ

市場:東M (サービス業)

事業内容:SNSアカウント運用、SNS運用支援ツールの開発・提供などのソーシャルメディアマーケティング事業、マーケティングオートメーションツールなどの導入・サポート、教育

ラバブルマーケティンググループのIPO(新規上場)日程関連

| 仮条件決定日 | 2021/12/02 (木) |

|---|---|

| BB期間 | 開始: 2021/12/06 (月) ~ 終了: 2021/12/10 (金) |

| 公募価格決定 | 2021/12/13 (月) |

| 購入申込期間 | 開始: 2021/12/14 (火) ~ 終了: 2021/12/17 (金) |

| 上場予定日 | 2021/12/21 (火) |

ラバブルマーケティンググループのIPO(新規上場)基本情報

| 公募株式数 | 総計:342,500株 (公募:215,000株 / 売出:127,500株)売出株式比率:37.2% |

|---|---|

| O.A.分 | 51,300株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 1,396,275株 (上場時、公募株数含む) |

| OR | 28.2% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,170円 |

| 仮条件価格 | 1,170~1,260円 (変動率:0.0% ~+7.7% やや強気 ) |

| 公募価格 | 1,260円 (想定価格との差:+90円 / +7.7% ) |

| IPOの資金用途 | 事業会社及び管理部門等の人件費、採用費及び教育費として、運転資金として調達した借入金の返済に充当する予定 |

ラバブルマーケティンググループのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,170円 | 1,260円 +90円 |

4,845円

+3,585円 |

1,212円

(-3,633円) |

| 変化率 | +7.7% | +284.5% | -75.0% | |

| 吸収金額 | 4.60億円 | 4.96億円 +0.35億円 |

19.0億円 +14.1億円 |

|

| 時価総額 | 16.3億円 | 17.5億円 +1.25億円 |

67.6億円 +50.0億円 |

21.8億円 -45億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ラバブルマーケティンググループの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ラバブルマーケティンググループ |

|---|---|

| 所在地 | 東京都港区東新橋一丁目5番2号 |

| 設立 | 2014年07月15日 |

| 従業員数 | 107人 |

| 監査法人 | 三優監査法人 |

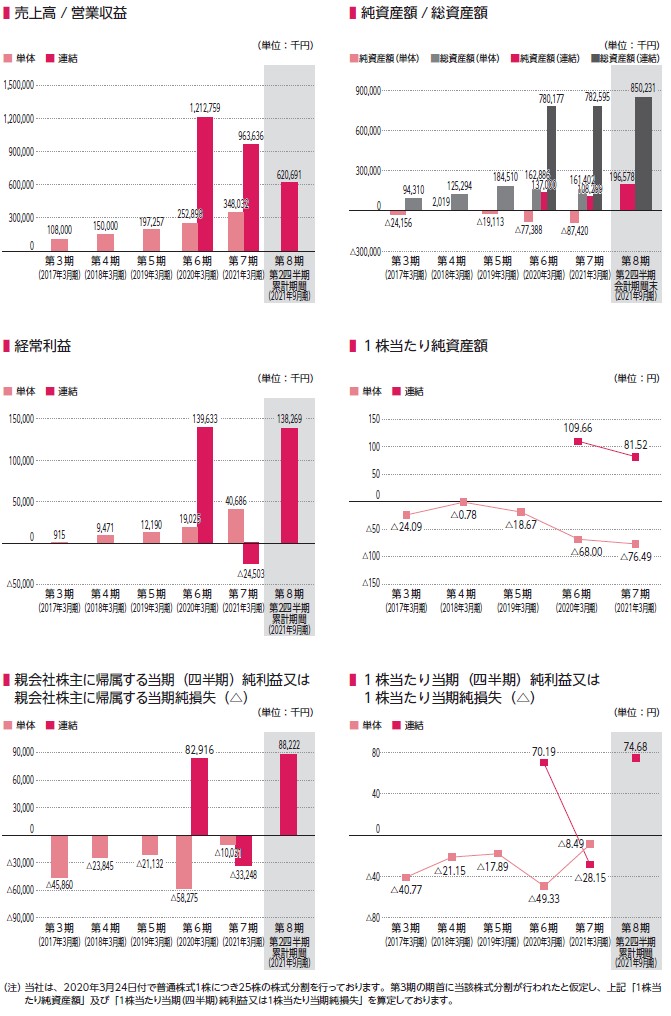

ラバブルマーケティンググループの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2017/03 (単・3期) |

108,000 | 915 | -45,860 | 24,156 94,310 |

| 2018/03 (単・4期) |

150,000 38.9% |

9,471 935.1% |

-23,845 -48.0% |

2,019 125,294 |

| 2019/03 (単・5期) |

197,257 31.5% |

12,190 28.7% |

-21,132 -11.4% |

19,113 184,510 |

| 2020/03 (単・6期) |

252,898 28.2% |

19,025 56.1% |

-58,275 175.8% |

77,388 162,886 |

| 2021/03 (単・7期) |

348,032 37.6% |

40,686 113.9% |

-10,031 -82.8% |

87,420 161,402 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2020/03 (連・6期) |

1,212,759 | 139,633 | 82,916 | 137,000 780,177 |

| 2021/03 (連・7期) |

963,636 -20.5% |

-24,503 -117.5% |

-33,248 -140.1% |

108,299 782,595 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/03(単・3期) | -1,019.13 | -602.15 | 0 |

| 2018/03(単・4期) | -528.74 | -19.48 | 0 |

| 2019/03(単・5期) | -447.25 | -466.73 | 0 |

| 2020/03(単・6期) | -49.33 | -68.00 | 0 |

| 2021/03(単・7期) | -8.49 | -76.49 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2020/03(連・6期) | 70.19 | 109.66 | -- |

| 2021/03(連・7期) | -28.15 | 81.52 | -- |

| 予想PER | 21.89倍 (2022/03連・参考EPS:53.45・想定価格1,170円ベース) |

|---|---|

| 予想PBR | 4.19倍 (2022/03連・参考BPS:279.11・想定価格1,170円ベース) |

| 予想配当 | --(2022/03) |

ラバブルマーケティンググループの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 合同会社みやびマネージメント | 491,250 (65,000:13.2%) |

36.17 | 180日 |

| 株式会社日比谷コンピュータシステム | 354,400 | 26.10 | 180日 |

| 林 雅之 | 102,114 (30,000:29.4%) |

7.52 | 180日 |

| 長谷川 直紀 | 58,000 | 4.27 | 180日 |

| 佐々木 博之 | 57,450 | 4.23 | |

| 横山 隆治 | 39,375 | 2.90 | |

| 島田 亨 | 36,750 | 2.71 | |

| 田村 慶 | 32,500 (32,500:100.0%) |

2.39 | |

| 鵜川 太郎 | 24,025 | 1.77 | 180日 |

| 佐藤 寛次郎 | 23,600 | 1.74 | |

| 既存株主総計(40) | 1,358,025 | 100 | 対象 997,913株 カバー率 81.10% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

ラバブルマーケティンググループのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2017-01-25 | 36,750 | 889 | (自)2017-07-01~(至)2028-06-30 |

| 2018-05-16 | 52,500 | 889 | (自)2020-05-17~(至)2028-04-23 |

| 2019-05-22 | 40,000 | 1,700 | (自)2021-05-23~(至)2029-04-17 |

| 2019-05-22 | 25,000 | 1,700 | (自)2021-05-23~(至)2029-05-22 |

| 2019-08-21 | 2,500 | 1,700 | (自)2021-08-22~(至)2029-08-21 |

| 2021-03-17 | 20,000 | 1,815 | (自)2023-03-18~(至)2031-02-10 |

| SO総計(6) | 176,750 | 上場時算入 | 156,750株 |

ラバブルマーケティンググループの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

2,900円 (想定価格比: +1,730円/+147.9%) |

| 直前予想 (上場前) |

2,900円 (公募比: +1,640円/+130.2%) |

| 初値 | 4,845円 (公募比: +3,585円/+284.5%) |

・新規承認時の第一印象  (A:積極的)

(A:積極的)

SBI証券主幹事。SNS運用のトータルコンサル業。

吸収金額5億以下の小粒案件。上場ラッシュでも問題なさそう。

第一印象でA評価、いろいろなところでも高く評価されそうだが、上場ラッシュでどの程度買い人気が集まるか?

吸収金額5億以下の小粒案件。上場ラッシュでも問題なさそう。

第一印象でA評価、いろいろなところでも高く評価されそうだが、上場ラッシュでどの程度買い人気が集まるか?

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

SNSマーケティング運用支援事業。近年のネット社会から注目度の高い業務内容。

SNSの上手な運用は各企業の至上命題の一つになっている。

SBI証券主幹事。12月21日上場では最注目案件になるか?

話題性から初値向け案件にも見える。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年3月度、連結予想EPSは53.45円。

想定価格1,170円から計算される予想PERは約21.89倍。

直近の成長率は連結化してまもなく効果がまだ先の印象。単体では高い成長をしていた。

指標面でも割高感は感じないので、価格面でも評価できる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約4.6億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証マザーズ市場。主幹事はSBI証券。

売出株式比率37.2%で公募が売り出しの2倍弱。オファリングレシオはやや高めの標準範囲。

ベンチャーキャピタルからの出資は見当たらない。既存株主へのロックアップは価格解除なしの180日と固め。

ストック・オプションの未行使残は早期行使予定だが行使価格が高く、

むしろ初値が高くならないと・・・、という雰囲気があって好感。

需給面での問題はない。上場ラッシュでも規模感的に影響は少ないか?

また注目度もこちらに向かいやすいので買いは入りやすそう。

4.業種…人気化しそうな業種か?魅力があるかなど

いかにも上場ラッシュ中でもマネーゲームに持ってくるならという軽量感と業種のIPOスペック。

近年必要性が高まっているSNSアカウント運用に注力。業績もしっかりしていると感じる。

上場時の価格設定も落ち着いているので、今後まだまだSNS運用の必要性を感じるなら高く評価されそう。

SBI証券主幹事ということでポイント利用案件としても使われそう(割は良くないが、そうも言ってられないポイントインフレ状況)。

5.評価…総合的評価や特記的事項を含める

年末の上場ラッシュではA評価できそうなIPOは少ないが、

その中でも軽量感、比較的人気業種、価格面など高評価できるIPO。

最終評価をA評価とするが、上場ラッシュの影響で初値がそこまで上がらなくても許容できるよう身構えたい。

IPO地合いよければ2日目突入まで行きそうなスペックだが、

翌日になると6社同時上場が待ち受けている。そうそう簡単に初値高騰しない時期でどうなるか?

行っても2.3倍(初日の上限価格)ぐらいを意識しておきたい。

全体考察

総合得点は8点で、私のBBスタンスはA評価です

SNSマーケティング運用支援事業。近年のネット社会から注目度の高い業務内容。

SNSの上手な運用は各企業の至上命題の一つになっている。

SBI証券主幹事。12月21日上場では最注目案件になるか?

話題性から初値向け案件にも見える。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年3月度、連結予想EPSは53.45円。

想定価格1,170円から計算される予想PERは約21.89倍。

直近の成長率は連結化してまもなく効果がまだ先の印象。単体では高い成長をしていた。

指標面でも割高感は感じないので、価格面でも評価できる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約4.6億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証マザーズ市場。主幹事はSBI証券。

売出株式比率37.2%で公募が売り出しの2倍弱。オファリングレシオはやや高めの標準範囲。

ベンチャーキャピタルからの出資は見当たらない。既存株主へのロックアップは価格解除なしの180日と固め。

ストック・オプションの未行使残は早期行使予定だが行使価格が高く、

むしろ初値が高くならないと・・・、という雰囲気があって好感。

需給面での問題はない。上場ラッシュでも規模感的に影響は少ないか?

また注目度もこちらに向かいやすいので買いは入りやすそう。

4.業種…人気化しそうな業種か?魅力があるかなど

いかにも上場ラッシュ中でもマネーゲームに持ってくるならという軽量感と業種のIPOスペック。

近年必要性が高まっているSNSアカウント運用に注力。業績もしっかりしていると感じる。

上場時の価格設定も落ち着いているので、今後まだまだSNS運用の必要性を感じるなら高く評価されそう。

SBI証券主幹事ということでポイント利用案件としても使われそう(割は良くないが、そうも言ってられないポイントインフレ状況)。

5.評価…総合的評価や特記的事項を含める

年末の上場ラッシュではA評価できそうなIPOは少ないが、

その中でも軽量感、比較的人気業種、価格面など高評価できるIPO。

最終評価をA評価とするが、上場ラッシュの影響で初値がそこまで上がらなくても許容できるよう身構えたい。

IPO地合いよければ2日目突入まで行きそうなスペックだが、

翌日になると6社同時上場が待ち受けている。そうそう簡単に初値高騰しない時期でどうなるか?

行っても2.3倍(初日の上限価格)ぐらいを意識しておきたい。

全体考察

総合得点は8点で、私のBBスタンスはA評価です

ラバブルマーケティンググループへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ラバブルマーケティンググループの初値予想投票は締め切りました。

現在の読者予想件数:57件

読者予想サマリ 平均値:2,913円 | 中央値:2,860円 | 補正値:3,008円

最高:5,550円 >>>> 最低:860円

最高:5,550円 >>>> 最低:860円

ハルクボーガン様(2021/12/17) スタンス:(A) BB期間終了後

予想値:2,450円(公募価格比:+1,190円)

地合い最悪でもここは安心でしょう!

大月様(2021/12/15) スタンス:(B) BB期間終了後

予想値:2,500円(公募価格比:+1,240円)

地合いが悪いので2倍くらいかな。本来なら2.5倍行くんだが。

GUT様(2021/12/15) スタンス:(A) BB期間終了後

予想値:2,300円(公募価格比:+1,040円)

短期ぶっとび候補ナンバーワン。同時上場が多いのでこのくらいの初値で始まると高い確率で即日ストップ高になるはず

solos.fund様(2021/12/13) スタンス:(S) メルアドなし BB期間終了後

激予想値:4,800円(公募価格比:+3,540円)

今年最後、最強、超軽量銘柄。

セカンダリー3連騰以上で1万円超えも年内につくのではないか

セカンダリー3連騰以上で1万円超えも年内につくのではないか

エマ様(2021/12/13) スタンス:(A) BB期間終了後

予想値:3,500円(公募価格比:+2,240円)

IPOに資金が入ってきてるので、初値これぐらいかな?

wizard様(2021/12/13) スタンス:(A) BB期間終了後

予想値:3,480円(公募価格比:+2,220円)

SBIから1枚頂きました。

期待を込めて。

期待を込めて。

きむ様(2021/12/13) スタンス:(A) メルアドなし BB期間終了後

予想値:4,545円(公募価格比:+3,285円)

ボーダー550ってところか

ごくう様(2021/12/11) スタンス:(B) BB期間終了後

予想値:860円(公募価格比:-400円)

少し上がる程度

ダングラ様(2021/12/10) スタンス:(A) BB期間終了前

予想値:3,800円(公募価格比:+2,540円)

伸び代しかない

激アツ銘柄

激アツ銘柄

タンニン様(2021/12/10) スタンス:(S) BB期間終了前

予想値:4,000円(公募価格比:+2,740円)

一強多弱

HMB様(2021/12/10) スタンス:(S) BB期間終了前

予想値:3,800円(公募価格比:+2,540円)

フレクトが良い感じ

kuro様(2021/12/10) スタンス:(A) BB期間終了前

予想値:2,900円(公募価格比:+1,640円)

吸収金額一桁億円、ちょっとした思惑で3日目、4日目へも

バナくん様(2021/12/09) スタンス:(B) BB期間終了前

予想値:2,700円(公募価格比:+1,440円)

ポイントボーダーは450~500ぐらいかな?資金枠で当てたいけど、厳しそう。

初値はそんなに跳ねないのではないでしょうか。

初値はそんなに跳ねないのではないでしょうか。

かっきー様(2021/12/09) スタンス:(B) BB期間終了前

予想値:1,889円(公募価格比:+629円)

当たるといいな。

k&k様(2021/12/08) スタンス:(A) BB期間終了前

予想値:2,730円(公募価格比:+1,470円)

評価が高いです。欲しい。

だるたにあん様(2021/12/08) スタンス:(A) BB期間終了前

予想値:2,100円(公募価格比:+840円)

同日4社の中では一番上がりそうだが

アロエ様(2021/12/08) スタンス:(A) BB期間終了前

予想値:3,150円(公募価格比:+1,890円)

ポイント全力⁉️

★★★★四星球様(2021/12/08) スタンス:(B) BB期間終了前

予想値:2,900円(公募価格比:+1,640円)

これくらいかな??

eat the meat様(2021/12/07) スタンス:(A) BB期間終了前

予想値:3,050円(公募価格比:+1,790円)

当てて年末に良い肉食いたいね

ちょこちょこ様(2021/12/07) スタンス:(B) BB期間終了前

予想値:2,300円(公募価格比:+1,040円)

12月は全体的に高騰しづらく苦しい戦いになる

カルマン様(2021/12/07) スタンス:(A) BB期間終了前

予想値:2,900円(公募価格比:+1,640円)

小型ネット系で鉄板

SIFT様(2021/12/07) スタンス:(B) BB期間終了前

予想値:2,400円(公募価格比:+1,140円)

ラッシュ最中で買いあがれるか

マヌカハニー様(2021/12/07) スタンス:(B) BB期間終了前

予想値:2,600円(公募価格比:+1,340円)

当たればうれしい

waikazu様(2021/12/07) スタンス:(A) BB期間終了前

予想値:2,880円(公募価格比:+1,620円)

2倍超えは期待もてる

みよぶー様(2021/12/06) スタンス:(A) BB期間終了前

予想値:3,300円(公募価格比:+2,040円)

ここしか期待が持てない。IPO大杉

境多摩様(2021/12/06) スタンス:(B) BB期間終了前

予想値:2,200円(公募価格比:+940円)

SBIでまともなIPO

UG様(2021/12/06) スタンス:(B) BB期間終了前

予想値:1,850円(公募価格比:+590円)

今のマザーズはヤバい。運が悪い。

IPO投資家様(2021/12/06) スタンス:(A) BB期間終了前

予想値:3,095円(公募価格比:+1,835円)

2倍は超える、、、いや超えて欲しい!

hal様(2021/12/06) スタンス:(B) BB期間終了前

予想値:3,250円(公募価格比:+1,990円)

欲しいです!

まつ様(2021/12/06) スタンス:(A) BB期間終了前

予想値:2,550円(公募価格比:+1,290円)

爆上げを期待します。

dai様(2021/12/06) スタンス:(A) BB期間終了前

予想値:2,520円(公募価格比:+1,260円)

ラッシュ中でなければ2日目突入もありそうだけど・・・

かぶけ様(2021/12/06) スタンス:(C) BB期間終了前

予想値:2,460円(公募価格比:+1,200円)

ぼちぼちでんなー

スティンガー様(2021/12/05) スタンス:(A) BB期間終了前

予想値:2,898円(公募価格比:+1,638円)

ラッシュ時でなければ即金になりそうですが。

愛読者様(2021/12/05) スタンス:(A) BB期間終了前

予想値:3,300円(公募価格比:+2,040円)

これは欲しい

my20001様(2021/12/04) スタンス:(S) BB期間終了前

予想値:2,760円(公募価格比:+1,500円)

年末ラッシュの中では、有力です

米国財政破綻様(2021/12/04) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+140円)

ピタリ賞

山北功様(2021/12/04) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+140円)

微妙・・・

レモンパン様(2021/12/03) スタンス:(A) BB期間終了前

予想値:2,860円(公募価格比:+1,600円)

4社同日上場。

lcms様(2021/12/02) スタンス:(B) BB期間終了前

予想値:3,100円(公募価格比:+1,840円)

厳しい地合いのままラッシュ突入は避けたい

ゆどうふ様(2021/12/02) スタンス:(A) BB期間終了前

予想値:2,820円(公募価格比:+1,560円)

直近ではこれが一番

歯車様(2021/12/01) スタンス:(B) BB期間終了前

予想値:2,700円(公募価格比:+1,440円)

21日4社同時上場となれば買いが分散されるのがデメリット

ユークリッド様(2021/11/28) スタンス:(A) BB期間終了前

予想値:3,200円(公募価格比:+1,940円)

ポイント使うのは勿体ない

りすきち様(2021/11/27) スタンス:(A) BB期間終了前

予想値:3,280円(公募価格比:+2,020円)

このくらい

リコピン様(2021/11/25) スタンス:(A) BB期間終了前

予想値:2,800円(公募価格比:+1,540円)

12/21は4社同日です

房州ビワ様(2021/11/24) スタンス:(S) BB期間終了前

予想値:3,500円(公募価格比:+2,240円)

SBI主幹事で爆騰期待間違いなし

ポイント行きますよ!

ポイント行きますよ!

hakio様(2021/11/24) スタンス:(A) BB期間終了前

予想値:3,191円(公募価格比:+1,931円)

very good

KON様(2021/11/24) スタンス:(A) BB期間終了前

予想値:2,080円(公募価格比:+820円)

年末ラッシュの様子見

七実様(2021/11/24) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+740円)

ネット小型系

パーセプトロン様(2021/11/23) スタンス:(B) BB期間終了前

予想値:2,800円(公募価格比:+1,540円)

コンサルは初値ガッカリすることもある

ぎゃーふぶ様(2021/11/22) スタンス:(B) BB期間終了前

予想値:4,110円(公募価格比:+2,850円)

このぐらい

AIM様(2021/11/21) スタンス:(A) BB期間終了前

予想値:3,000円(公募価格比:+1,740円)

年末最強IPO

チマサンチュ様(2021/11/20) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+1,240円)

過密スケジュールだが、初値が酷くならないように証券会社共は努力すべきだね

みーやん様(2021/11/18) スタンス:(A) メルアドなし BB期間終了前

激予想値:5,550円(公募価格比:+4,290円)

御影屋人様(2021/11/18) スタンス:(A) BB期間終了前

予想値:2,400円(公募価格比:+1,140円)

安定している

きむ様(2021/11/18) スタンス:(A) BB期間終了前

予想値:3,000円(公募価格比:+1,740円)

2倍以上

やみざ様(2021/11/17) スタンス:(A) BB期間終了前

予想値:2,860円(公募価格比:+1,600円)

チャレンジポイントは最近、使い所を見失って、そろそろ使いたい人が多い、年内にNISAの枠を使いたい人も多いと踏んで、560ポイントボーダーで2枚配分と予想。

正直あまり美味しいとは感じないが、チャレンジポイントの換金目的としては良いかな。

正直あまり美味しいとは感じないが、チャレンジポイントの換金目的としては良いかな。

みのボンタ様(2021/11/17) スタンス:(A) BB期間終了前

激予想値:4,800円(公募価格比:+3,540円)

SNSアカウント運用か、

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。