オーケーエムの概要

オーケーエムのIPO(新規上場)日程関連

| 仮条件決定日 | 2020/11/27 (金) |

|---|---|

| BB期間 | 開始: 2020/12/01 (火) ~ 終了: 2020/12/07 (月) |

| 公募価格決定 | 2020/12/08 (火) |

| 購入申込期間 | 開始: 2020/12/10 (木) ~ 終了: 2020/12/15 (火) |

| 上場予定日 | 2020/12/17 (木) |

オーケーエムのIPO(新規上場)基本情報

| 公募株式数 | 総計:1,317,000株 (公募:1,000,000株 / 売出:317,000株)売出株式比率:24.1% |

|---|---|

| O.A.分 | 197,500株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 4,315,200株 (上場時、公募株数含む) |

| OR | 35.1% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,090円 |

| 仮条件価格 | 1,090~1,220円 (変動率:0.0% ~+11.9% 強気 ) |

| 公募価格 | 1,220円(想定価格との差:+130円 / +11.9% ) |

| IPOの資金用途 | 建設資金の借入金返済資金。連結子会社への投融資資金「奥村閥門(江蘇)有限公司への投融資資金(常熟新工場の新設)」 |

オーケーエムのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,090円 | 1,220円 +130円 |

1,300円

+80円 |

1,260円

(-40円) |

| 変化率 | +11.9% | +6.6% | -3.1% | |

| 吸収金額 | 16.5億円 | 18.4億円 +1.96億円 |

19.6億円 +1.21億円 |

|

| 時価総額 | 47.0億円 | 52.6億円 +5.60億円 |

56.0億円 +3.45億円 |

57.1億円 +1.08億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

オーケーエムの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

|

||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | オーケーエム |

|---|---|

| 所在地 | 滋賀県蒲生郡日野町大字大谷446番地の1 |

| 設立 | 1962年05月31日 |

| 従業員数 | 321人 |

| 監査法人 | EY新日本有限責任監査法人 |

オーケーエムの概況(直近の経営指標、業績予想)

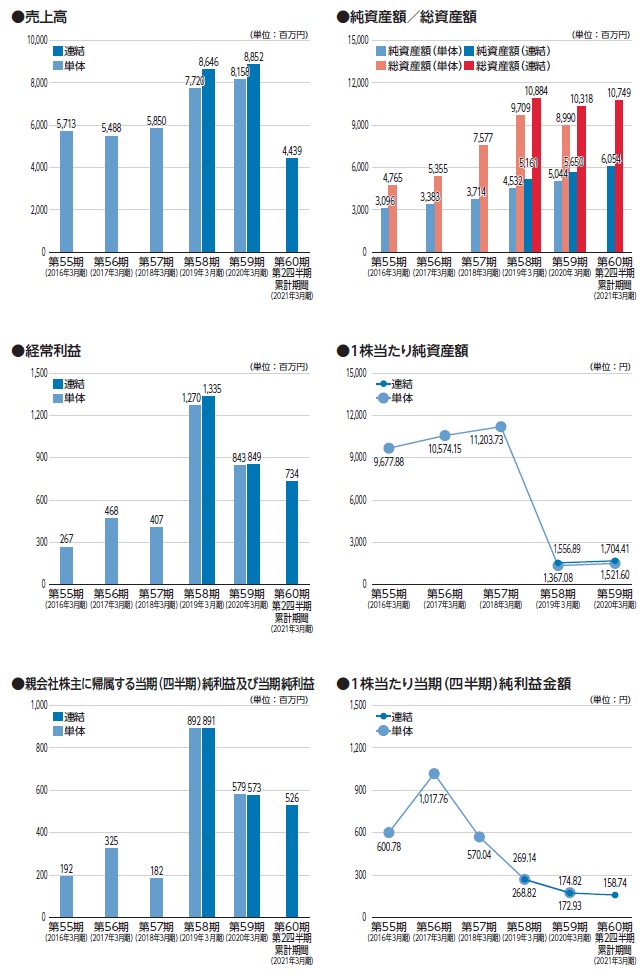

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2016/03 (単・55期) |

5,713,685 | 267,489 | 192,250 | 3,096,922 4,765,598 |

| 2017/03 (単・56期) |

5,488,724 -3.9% |

468,083 75.0% |

325,681 69.4% |

3,383,726 5,355,168 |

| 2018/03 (単・57期) |

5,850,637 6.6% |

407,241 -13.0% |

182,959 -43.8% |

3,714,261 7,577,845 |

| 2019/03 (単・58期) |

7,720,971 32.0% |

1,270,755 212.0% |

892,255 387.7% |

4,532,149 9,709,576 |

| 2020/03 (単・59期) |

8,158,448 5.7% |

843,717 -33.6% |

579,575 -35.0% |

5,044,403 8,990,426 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2019/03 (連・58期) |

8,646,186 | 1,335,461 | 891,193 | 5,161,388 10,884,916 |

| 2020/03 (連・59期) |

8,852,118 2.4% |

849,447 -36.4% |

573,307 -35.7% |

5,650,465 10,318,395 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2016/03(単・55期) | 600.78 | 9,677.88 | 150 |

| 2017/03(単・56期) | 1,017.76 | 10,574.15 | 200 |

| 2018/03(単・57期) | 570.04 | 11,203.73 | 200 |

| 2019/03(単・58期) | 269.14 | 1,367.08 | 20 |

| 2020/03(単・59期) | 174.82 | 1,521.60 | 20 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/03(連・58期) | 268.82 | 1,556.89 | -- |

| 2020/03(連・59期) | 172.93 | 1,704.41 | -- |

| 予想PER | 6.90倍 (2021/03連・参考EPS:157.94・想定価格1,090円ベース) |

|---|---|

| 予想PBR | 0.66倍 (2021/03連・参考BPS:1,644.11・想定価格1,090円ベース) |

| 予想配当 | 35.00円(2021/03) |

オーケーエムの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 有限会社クローバー通商 | 618,500 (160,000:25.9%) |

18.23 | 180日 |

| OKM従業員持株会 | 379,640 | 11.19 | 180日 |

| 奥村 晋一 | 280,030 | 8.26 | 180日 |

| 奥村 恵一 | 204,690 (110,000:53.7%) |

6.03 | 180日 |

| 奥村 芳柾 | 185,850 | 5.48 | 180日 |

| 株式会社滋賀銀行 | 158,000 | 4.66 | 180日 |

| 奥村 勇樹 | 113,440 | 3.34 | 180日 |

| 奥村 俊慈 | 112,230 | 3.31 | 180日 |

| その他64名 | 108,730 | 3.21 | |

| 須田 美奈子 | 80,810 | 2.38 | 180日 |

| 既存株主総計(53) | 3,292,200 | 100 | 対象 2,658,520株 カバー率 89.36% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(2) (内ロックアップ) |

上場前:47,000株 売出後:30,000株 0株(0.00%) |

|---|

オーケーエムのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2018-09-13 | 64,000 | 812 | (自)2020-09-29~(至)2028-07-28 |

| 2019-09-13 | 13,000 | 1,318 | (自)2021-10-01~(至)2029-07-31 |

| SO総計(2) | 77,000 | 上場時算入 | 64,000株 |

オーケーエムの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,250円(想定価格比: +160円/+14.7%) |

| 直前予想 (上場前) |

1,400円(公募比: +180円/+14.8%) |

| 初値 | 1,300円(公募比: +80円/+6.6%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

東証2部上場、機械セクター(バルブ製造販売)、本店滋賀県の里。と地味三拍子銘柄。

奥村一族が株を多く占める一族企業。

IPOの資金使途は借入金返済に中国への工場投資。

上場ラッシュの中ではなかなか受け入れがたい不人気さになりそう。

業績は横ばい(もしくは低下気味?)ながら、それと言って極端なディスカウントも感じない。

久々の主幹事三菱案件で、悪い条件のIPOとは言わないが不人気で初値公募割れのリスクも有り、ただ下値も固そう。

奥村一族が株を多く占める一族企業。

IPOの資金使途は借入金返済に中国への工場投資。

上場ラッシュの中ではなかなか受け入れがたい不人気さになりそう。

業績は横ばい(もしくは低下気味?)ながら、それと言って極端なディスカウントも感じない。

久々の主幹事三菱案件で、悪い条件のIPOとは言わないが不人気で初値公募割れのリスクも有り、ただ下値も固そう。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

東証2部上場のバルブメーカーで地味感満載。

しかも12月最大となる5社同時上場の一角に。

注目度としては割引が必要。

主幹事が珍しく三菱UFJモルガン・スタンレー証券で何もこの時期に出さなくてもいいのに・・・。

2.割安性…PER,PBRなど財務情報、価格設定から

2021年3月度、連結予想EPSは157.94円。

想定価格1,090円から計算される予想PERは約6.9倍。

業績はほぼ横ばい。利益も不安定で成長性はまるでない。

想定価格は妥当だが、あまりディスカウントは感じない。

仮条件も強気になっていることで、いまいち公募組の妙味に欠ける印象。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約16.5億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証2部市場。主幹事は三菱UFJモルガン・スタンレー証券。

売出株式比率24.1%で公募数が多い。オファリングレシオはやや高めの水準。

奥村一族が保有している一族企業に見えるので手放して現金を手にする印象。

ベンチャーキャピタルからの出資はごくわずか。

ロックアップはきつめの180日でしっかりかかっている。

ストック・オプションの未行使残も行使価格1,318円があるなど、株価が上がらないと使いづらい内容。

上場後の売り警戒は非常に少ないが、一方で買いの需要も少なそうな銘柄。

需給面では公募価格付近で売り買いともに少ない上場時から閑散相場になりそう。

あえて初値売りで参加するような銘柄ではない判断。

4.業種…人気化しそうな業種か?魅力があるかなど

バブルという超地味な業態で、これと言って新しい魅力的な技術も見当たらない印象。

創業60年を迎えてここに来て上場に対して魅力な部分を探しても難しいだろう。

高配当とか安定した株価推移で資産を寝かしたい人向けのゆったり銘柄。

バブルに焦点を当てると、特に需給が未来に変化することもなさそう。

5.評価…総合的評価や特記的事項を含める

東証2部上場の地味系銘柄が、何故か12月の上場ラッシュの一番厳しいスケジュールに入ってしまった感。

上場初値は期待できない。

東証2部のこういった地味銘柄が好きな人もいると思うが、上場後でも安く買えそうな雰囲気。

久々の三菱UFJモルガン・スタンレー証券の案件で主幹事も頑張りそうで、

上場に関しては問題なく行えそう。ただ、仮条件強気が嬉しくない。

ブックビル参加して12月IPOへの参加権利、当選表示がみたいという場合は参加しても損も得も少なめでお遊び感覚で。

初値は公募付近という結論か?個人的にはもうちょっとディスカウント付けて欲しかったのでDよりのC評価とする。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

東証2部上場のバルブメーカーで地味感満載。

しかも12月最大となる5社同時上場の一角に。

注目度としては割引が必要。

主幹事が珍しく三菱UFJモルガン・スタンレー証券で何もこの時期に出さなくてもいいのに・・・。

2.割安性…PER,PBRなど財務情報、価格設定から

2021年3月度、連結予想EPSは157.94円。

想定価格1,090円から計算される予想PERは約6.9倍。

業績はほぼ横ばい。利益も不安定で成長性はまるでない。

想定価格は妥当だが、あまりディスカウントは感じない。

仮条件も強気になっていることで、いまいち公募組の妙味に欠ける印象。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約16.5億円(想定価格ベースOA分含む)の中型IPO。

上場市場は東証2部市場。主幹事は三菱UFJモルガン・スタンレー証券。

売出株式比率24.1%で公募数が多い。オファリングレシオはやや高めの水準。

奥村一族が保有している一族企業に見えるので手放して現金を手にする印象。

ベンチャーキャピタルからの出資はごくわずか。

ロックアップはきつめの180日でしっかりかかっている。

ストック・オプションの未行使残も行使価格1,318円があるなど、株価が上がらないと使いづらい内容。

上場後の売り警戒は非常に少ないが、一方で買いの需要も少なそうな銘柄。

需給面では公募価格付近で売り買いともに少ない上場時から閑散相場になりそう。

あえて初値売りで参加するような銘柄ではない判断。

4.業種…人気化しそうな業種か?魅力があるかなど

バブルという超地味な業態で、これと言って新しい魅力的な技術も見当たらない印象。

創業60年を迎えてここに来て上場に対して魅力な部分を探しても難しいだろう。

高配当とか安定した株価推移で資産を寝かしたい人向けのゆったり銘柄。

バブルに焦点を当てると、特に需給が未来に変化することもなさそう。

5.評価…総合的評価や特記的事項を含める

東証2部上場の地味系銘柄が、何故か12月の上場ラッシュの一番厳しいスケジュールに入ってしまった感。

上場初値は期待できない。

東証2部のこういった地味銘柄が好きな人もいると思うが、上場後でも安く買えそうな雰囲気。

久々の三菱UFJモルガン・スタンレー証券の案件で主幹事も頑張りそうで、

上場に関しては問題なく行えそう。ただ、仮条件強気が嬉しくない。

ブックビル参加して12月IPOへの参加権利、当選表示がみたいという場合は参加しても損も得も少なめでお遊び感覚で。

初値は公募付近という結論か?個人的にはもうちょっとディスカウント付けて欲しかったのでDよりのC評価とする。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

オーケーエムへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。オーケーエムの初値予想投票は締め切りました。

現在の読者予想件数:57件

読者予想サマリ 平均値:1,232円 | 中央値:1,220円 | 補正値:1,232円

最高:1,635円 >>>> 最低:800円

最高:1,635円 >>>> 最低:800円

森松様(2020/12/15) スタンス:(B) BB期間終了後

予想値:1,420円(公募価格比:+200円)

地味だけど堅実経営で盤石。

kuro様(2020/12/15) スタンス:(C) BB期間終了後

予想値:1,220円(公募価格比:±0円)

公募価格割れるか割れないか手数料分でるかでないか

genco様(2020/12/15) スタンス:(D) メルアドなし BB期間終了後

予想値:800円(公募価格比:-420円)

こんな会社がIPOする事がおかしい

カレーどすた様(2020/12/14) スタンス:(C) BB期間終了後

予想値:1,220円(公募価格比:±0円)

MIT、アクシスは初値の5倍以上上がりました。

ヘッドウォータースはなんと初値の10倍以上上がりました。

なにがいいたいかというとIPOバブルです。

せっかくIPOバブルが来てるのに、まったく何も当たらないので意味ないですね、

実際今年はここまでまったく当たりなしです。すなわち無意味、それがIPO。

ヘッドウォータースはなんと初値の10倍以上上がりました。

なにがいいたいかというとIPOバブルです。

せっかくIPOバブルが来てるのに、まったく何も当たらないので意味ないですね、

実際今年はここまでまったく当たりなしです。すなわち無意味、それがIPO。

めがっさ様(2020/12/11) スタンス:(C) BB期間終了後

予想値:1,120円(公募価格比:-100円)

5社同時上場なので。

k&k様(2020/12/09) スタンス:(C) BB期間終了後

予想値:1,280円(公募価格比:+60円)

公募価格近辺で収まるでしょう。

アロエ様(2020/12/07) スタンス:(C) BB期間終了前

予想値:1,270円(公募価格比:+50円)

かっこの陰に完全に隠れる⁉️

SS様(2020/12/07) スタンス:(C) BB期間終了前

予想値:1,305円(公募価格比:+85円)

微妙でも割れず

冨樫様(2020/12/07) スタンス:(C) BB期間終了前

予想値:1,245円(公募価格比:+25円)

初値は期待せず

ノギス様(2020/12/06) スタンス:(D) BB期間終了前

予想値:1,160円(公募価格比:-60円)

5社同時上場でただでさえ厳しいのに、仮条件強気すぎ。

ごくう様(2020/12/05) スタンス:(C) BB期間終了前

予想値:1,240円(公募価格比:+20円)

公募同値くらい

フーリエ様(2020/12/05) スタンス:(B) BB期間終了前

予想値:1,350円(公募価格比:+130円)

投資に充てているので今後伸びる会社なのかもしれない

NO FUTURE様(2020/12/05) スタンス:(D) BB期間終了前

予想値:1,128円(公募価格比:-92円)

未来が無い

HSI様(2020/12/05) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:+180円)

公募付近で安定

ペプチド様(2020/12/05) スタンス:(D) BB期間終了前

予想値:1,150円(公募価格比:-70円)

イマイチ感・・・

トマトジュース様(2020/12/05) スタンス:(D) BB期間終了前

予想値:1,122円(公募価格比:-98円)

買い手不在

SIFT様(2020/12/05) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:+80円)

地味なくせに無駄に強気で困る

マヌカハニー様(2020/12/05) スタンス:(C) BB期間終了前

予想値:1,250円(公募価格比:+30円)

バルブだけにバブルが来る?

米国財政破綻様(2020/12/05) スタンス:(D) BB期間終了前

予想値:1,000円(公募価格比:-220円)

パス

yamada様(2020/12/04) スタンス:(C) BB期間終了前

予想値:1,260円(公募価格比:+40円)

ネオ様(2020/12/03) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+280円)

久々のM菱主幹事案件で期待大!

waikazu様(2020/12/03) スタンス:(C) BB期間終了前

予想値:1,250円(公募価格比:+30円)

5社同時では 条件わるすぎ

赤羽様(2020/12/02) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:-120円)

5社

バナくん様(2020/12/01) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-20円)

残念ながら、埋没

IPO投資家様(2020/12/01) スタンス:(D) BB期間終了前

予想値:1,202円(公募価格比:-18円)

わざわざIPOで購入しなくても、ザラ場で、この銘柄は購入でしょ。

hal様(2020/12/01) スタンス:(D) BB期間終了前

予想値:1,150円(公募価格比:-70円)

パスします。。

まつ様(2020/12/01) スタンス:(C) BB期間終了前

予想値:1,480円(公募価格比:+260円)

地味企業であるが配当はそこそこ

ごり様(2020/12/01) スタンス:(C) BB期間終了前

予想値:1,130円(公募価格比:-90円)

5社同時は……

UG様(2020/12/01) スタンス:(D) BB期間終了前

予想値:1,230円(公募価格比:+10円)

管理人のコメントが途中からバブルになってて草

しかしUFJモルガンのIPO担当者は欲出し過ぎだ

しかしUFJモルガンのIPO担当者は欲出し過ぎだ

たけ様(2020/12/01) スタンス:(D) BB期間終了前

予想値:960円(公募価格比:-260円)

悪いが、公募割れの未来が見える。

Nerals様(2020/11/30) スタンス:(D) BB期間終了前

予想値:1,110円(公募価格比:-110円)

パス!

だーく様(2020/11/30) スタンス:(C) BB期間終了前

予想値:1,350円(公募価格比:+130円)

勝ち越せるとは思う

ダングラ様(2020/11/29) スタンス:(C) BB期間終了前

予想値:1,220円(公募価格比:±0円)

地味すぎる

色違いのベトベトン様(2020/11/28) スタンス:(D) BB期間終了前

予想値:1,190円(公募価格比:-30円)

FFJかこれのどっちかがアウト

愛読者様(2020/11/28) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-20円)

割れるかも。こんな銘柄でよく強気になれるな

my20001様(2020/11/28) スタンス:(S) BB期間終了前

予想値:1,290円(公募価格比:+70円)

この時期の上場でなければよかったのですが

スティンガー様(2020/11/27) スタンス:(C) BB期間終了前

予想値:1,350円(公募価格比:+130円)

5社同時上場で2部地味銘柄だとちょっと厳しそうです。

かぶけ様(2020/11/27) スタンス:(C) BB期間終了前

予想値:1,520円(公募価格比:+300円)

予想以上という予想

レモンパン様(2020/11/27) スタンス:(C) BB期間終了前

予想値:1,250円(公募価格比:+30円)

ここなら当選するかな?

みよぶー様(2020/11/24) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-20円)

IPO集中しすぎです。どうにかならんのかね。

パーセプトロン様(2020/11/23) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-20円)

バルブ専門

このもん様(2020/11/23) スタンス:(D) BB期間終了前

予想値:1,050円(公募価格比:-170円)

不人気と思われるため公募割れを予想します

房州ビワ様(2020/11/23) スタンス:(C) BB期間終了前

予想値:1,100円(公募価格比:-120円)

すっごい地味

ダイアナ様(2020/11/22) スタンス:(C) BB期間終了前

予想値:1,340円(公募価格比:+120円)

見送りかな。

なりきん様(2020/11/22) スタンス:(C) BB期間終了前

予想値:1,290円(公募価格比:+70円)

微妙

アルファルファ様(2020/11/21) スタンス:(C) BB期間終了前

予想値:1,210円(公募価格比:-10円)

想定価格では同業他社と同じ水準

ディスカウントを求めたい

ディスカウントを求めたい

hakio様(2020/11/18) スタンス:(B) BB期間終了前

予想値:1,267円(公募価格比:+47円)

これからに期待

ぎゃーふぶ様(2020/11/14) スタンス:(C) BB期間終了前

予想値:1,550円(公募価格比:+330円)

OK

きむ様(2020/11/14) スタンス:(B) BB期間終了前

予想値:1,200円(公募価格比:-20円)

公募付近かな

とーます様(2020/11/13) スタンス:(B) BB期間終了前

予想値:1,510円(公募価格比:+290円)

この位いきそう

りすきち様(2020/11/13) スタンス:(B) BB期間終了前

予想値:1,250円(公募価格比:+30円)

久々の三菱

hk様(2020/11/13) スタンス:(A) メルアドなし BB期間終了前

予想値:1,635円(公募価格比:+415円)

地味だが底堅い 中間決算の利益で既にPER10倍=通期でPER5倍は割安

オーケー牧場様(2020/11/13) スタンス:(C) メルアドなし BB期間終了前

予想値:1,220円(公募価格比:±0円)

地味なお小遣い案件

sonic様(2020/11/13) スタンス:(C) BB期間終了前

予想値:1,150円(公募価格比:-70円)

30日・1日と申し込みが多くて忙しいな~懐が…

東2だし初値は期待できないと思う。

東2だし初値は期待できないと思う。

たけちゃん様(2020/11/12) スタンス:(C) BB期間終了前

予想値:1,150円(公募価格比:-70円)

業種に目新しさがない。

HAPPY様(2020/11/12) スタンス:(D) メルアドなし BB期間終了前

予想値:1,050円(公募価格比:-170円)

あや様(2020/11/12) スタンス:(D) メルアドなし BB期間終了前

予想値:950円(公募価格比:-270円)

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。