ランサーズの概要

ランサーズのIPO(新規上場)日程関連

| 仮条件決定日 | 2019/11/27 (水) |

|---|---|

| BB期間 | 開始: 2019/11/29 (金) ~ 終了: 2019/12/05 (木) |

| 公募価格決定 | 2019/12/06 (金) |

| 購入申込期間 | 開始: 2019/12/09 (月) ~ 終了: 2019/12/12 (木) |

| 上場予定日 | 2019/12/16 (月) |

ランサーズのIPO(新規上場)基本情報

| 公募株式数 | 総計:7,337,400株 (公募:2,270,000株 / 売出:5,067,400株)売出株式比率:69.1% |

|---|---|

| O.A.分 | 1,100,600株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 16,175,100株 (上場時、公募株数含む) |

| OR | 52.2% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 900円 |

| 仮条件価格 | 660~730円 (変動率:-26.7% ~-18.9% 超弱気 ) |

| 公募価格 | 730円(想定価格との差:-170円 / -18.9% ) |

| IPOの資金用途 | 広告宣伝費、人件費及び外注費、オフィス移転費用、借入金の返済に充当する予定 |

ランサーズのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 900円 | 730円 -170円 |

842円

+112円 |

213円

(-629円) |

| 変化率 | -18.9% | +15.3% | -74.7% | |

| 吸収金額 | 75.9億円 | 61.5億円 -14億円 |

71.0億円 +9.45億円 |

|

| 時価総額 | 145億円 | 118億円 -27億円 |

136億円 +18.1億円 |

34.6億円 -101億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ランサーズの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

|

||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ランサーズ |

|---|---|

| 所在地 | 東京都渋谷区渋谷三丁目10番13号 |

| 設立 | 2008年04月01日 |

| 従業員数 | 144人 |

| 監査法人 | 有限責任監査法人トーマツ |

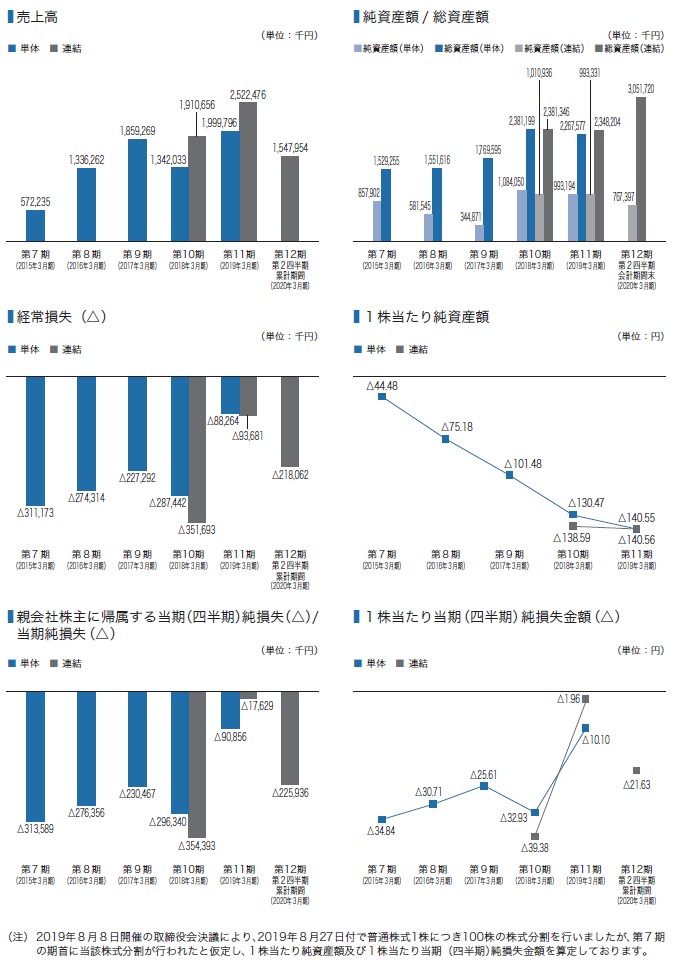

ランサーズの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2015/03 (単・7期) |

572,235 | -311,173 | -313,589 | 857,902 1,529,255 |

| 2016/03 (単・8期) |

1,336,262 133.5% |

-274,314 -11.8% |

-276,356 -11.9% |

581,545 1,551,616 |

| 2017/03 (単・9期) |

1,859,269 39.1% |

-227,292 -17.1% |

-230,467 -16.6% |

344,871 1,769,595 |

| 2018/03 (単・10期) |

1,342,033 -27.8% |

-287,442 26.5% |

-296,340 28.6% |

1,084,050 2,381,199 |

| 2019/03 (単・11期) |

1,999,796 49.0% |

-88,264 -69.3% |

-90,856 -69.3% |

993,194 2,267,577 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2018/03 (連・10期) |

1,910,656 | -351,693 | -354,393 | 1,010,936 2,381,346 |

| 2019/03 (連・11期) |

2,522,476 32.0% |

-93,681 -73.4% |

-17,629 -95.0% |

993,331 2,348,204 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2015/03(単・7期) | -3,484.33 | -4,447.50 | 0 |

| 2016/03(単・8期) | -3,070.63 | -7,518.13 | 0 |

| 2017/03(単・9期) | -2,560.75 | -10,147.85 | 0 |

| 2018/03(単・10期) | -32.93 | -130.47 | 0 |

| 2019/03(単・11期) | -10.10 | -140.56 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2018/03(連・10期) | -39.38 | -138.59 | -- |

| 2019/03(連・11期) | -1.96 | -140.55 | -- |

| 予想PER | -20.43倍 (2020/03連・参考EPS:-44.05・想定価格900円ベース) |

|---|---|

| 予想PBR | 5.97倍 (2020/03連・参考BPS:150.74・想定価格900円ベース) |

| 予想配当 | 0.00円(2020/03) |

ランサーズの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 秋好陽介 | 8,686,900 (1,112,000:12.8%) |

56.79 | 180日 |

| グロービス4号ファンド投資事業有限責任組合 | 1,371,300 (1,371,300:100.0%) |

8.97 | |

| KDDI株式会社 | 827,500 (827,500:100.0%) |

5.41 | |

| Globis Fund Ⅳ, L.P. | 801,400 (801,400:100.0%) |

5.24 | |

| パーソルホールディングス株式会社 | 748,800 | 4.90 | 180日 |

| GMO VenturePartners 3 投資事業有限責任組合 | 424,800 (424,800:100.0%) |

2.78 | |

| 株式会社新生銀行 | 320,900 | 2.10 | 180日 |

| AT-I投資事業有限責任組合 | 165,400 (165,400:100.0%) |

1.08 | |

| 山田 勝 | 135,000 (60,000:44.4%) |

0.88 | 180日 |

| パーソルキャリア株式会社 | 132,300 (132,300:100.0%) |

0.86 | |

| 既存株主総計(51) | 15,296,100 | 100 | 対象 10,178,700株 カバー率 99.51% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(4) (内ロックアップ) |

上場前:2,762,900株 売出後:0株 0株(0.00%) |

|---|

ランサーズのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2013-06-27 | 109,000 | 134 | (自)2015-06-28~(至)2023-06-27 |

| 2014-05-29 | 86,000 | 134 | (自)2016-05-30~(至)2023-06-27 |

| 2015-05-14 | 115,000 | 605 | (自)2017-05-15~(至)2025-05-14 |

| 2016-06-28 | 201,500 | 605 | (自)2018-06-29~(至)2026-06-28 |

| 2017-06-29 | 123,000 | 605 | (自)2019-06-30~(至)2027-06-28 |

| 2018-04-13 | 361,500 | 605 | (自)2020-04-14~(至)2028-04-13 |

| 2018-06-25 | 131,000 | 605 | (自)2020-06-26~(至)2028-06-25 |

| 2019-02-14 | 104,000 | 605 | (自)2021-02-15~(至)2029-02-13 |

| 2019-06-27 | 160,000 | 605 | (自)2021-06-28~(至)2029-06-27 |

| SO総計(9) | 1,391,000 | 上場時算入 | 634,500株 |

ランサーズの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

710円(想定価格比: -190円/-21.1%) |

| 直前予想 (上場前) |

672円(公募比: -58円/-7.9%) |

| 初値 | 842円(公募比: +112円/+15.3%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

連続赤字を解消できないまま上場。これでは投資家が納得しない印象。売り出し状況を見ても完全なイグジット案件。

「働き方改革」などのテーマ性からクラウドソーシングは注目されていたと思うが、既上場銘柄も一向に利益体質にならない。

ここまで遅れてようやく上場となると逆風の中の船出となりそう。

注目度は高いし、需給観測の動向を見つつといったところ。

「働き方改革」などのテーマ性からクラウドソーシングは注目されていたと思うが、既上場銘柄も一向に利益体質にならない。

ここまで遅れてようやく上場となると逆風の中の船出となりそう。

注目度は高いし、需給観測の動向を見つつといったところ。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

クラウドソーシング事業ではランサーズとクラウドワークスで上場観測だったが、

クラウドワークスに先を越された。ただ、どちらも連続赤字状態。

黒字化してから上場しないと悪い意味での注目度が高まっている状態。

2.割安性…PER,PBRなど財務情報、価格設定から

2020年3月度、連結予想EPSは-440.6円。

想定価格900円から計算される予想PERは約-20.43倍。

翌期赤字予想で価格設定は全く参考にならない。

仮条件は想定900円→660~730円と大幅値下げの格好だが、最適なプライシング自体が難しいところ。

逆に需要観測がいまいちだったとしか考えられない。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約75.9億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証マザーズ。主幹事は大和証券。

売出株式比率69.1%と高め、オファリングレシオも高い。

理由としてベンチャーキャピタルなどが一斉に売出て換金目的のため。

イグジット案件と言われても仕方のないところ。

ストックオプションも毎年連発しており、全部で140万株ほどとボリュームが大きい。

ただし、行使価格が605円というのもあり仮条件を考えたらSO自体ももっと株価上がらないと厳しい権利。

業績悪くSOで発破をかけていたが、いまいち事業がうまくいってない感がある。

上場日は3社同時上場で、付近にも大型上場がゴロゴロしている時期。

ここまで弱気になっている銘柄に買いが入りやすいとは感じず、需給面では厳しいと感じざる負えない。

4.業種…人気化しそうな業種か?魅力があるかなど

クラウドソーシング事業はクラウドワークスが上場したのが2014年。そこから既に5年も経っている。

当時からランサーズが上場観測があったように成長を期待される事業。

ただ、その5年を掛けても売上は伸びているがなかなか黒転しない状態。

もはや新規性とか魅力とかいっている時期では無い気がする。

「働き方改革」のテーマ性を上げるなら、既にもっと本業の儲けが出ていていいだろう。構造に問題があるのかも知れない。

5.評価…総合的評価や特記的事項を含める

期待していたがIPOの出方が非常に印象が悪い。

12月の注目度の高い案件だけに仮条件の引き下げであったり、イグジット臭、連続赤字業績などが目立ってしまう。

上場ラッシュ週の最初にあたる3社同時上場で、あまりコケて欲しくないところで、

仮条件大幅引き下げから、過度な公募割れリスク自体は下がったかも知れない。

ただ、もともと値付けがあってないような赤字企業のIPOなので値下げしてもあまり魅力は変わらないと感じる。

当選期待というか公募株が非常に入手しやすいので、どうにかしていい部分を都合よく見つけたくなる筈だが、

そういった部分を含めてもあまりいい要素がないので、ここは我慢を強いられる銘柄なのかも知れない。

参加したい意欲を抑える意味でも第一印象のC評価から下げてD評価とする。

全体考察

総合得点は3点で、私のBBスタンスはD評価です

クラウドソーシング事業ではランサーズとクラウドワークスで上場観測だったが、

クラウドワークスに先を越された。ただ、どちらも連続赤字状態。

黒字化してから上場しないと悪い意味での注目度が高まっている状態。

2.割安性…PER,PBRなど財務情報、価格設定から

2020年3月度、連結予想EPSは-440.6円。

想定価格900円から計算される予想PERは約-20.43倍。

翌期赤字予想で価格設定は全く参考にならない。

仮条件は想定900円→660~730円と大幅値下げの格好だが、最適なプライシング自体が難しいところ。

逆に需要観測がいまいちだったとしか考えられない。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約75.9億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証マザーズ。主幹事は大和証券。

売出株式比率69.1%と高め、オファリングレシオも高い。

理由としてベンチャーキャピタルなどが一斉に売出て換金目的のため。

イグジット案件と言われても仕方のないところ。

ストックオプションも毎年連発しており、全部で140万株ほどとボリュームが大きい。

ただし、行使価格が605円というのもあり仮条件を考えたらSO自体ももっと株価上がらないと厳しい権利。

業績悪くSOで発破をかけていたが、いまいち事業がうまくいってない感がある。

上場日は3社同時上場で、付近にも大型上場がゴロゴロしている時期。

ここまで弱気になっている銘柄に買いが入りやすいとは感じず、需給面では厳しいと感じざる負えない。

4.業種…人気化しそうな業種か?魅力があるかなど

クラウドソーシング事業はクラウドワークスが上場したのが2014年。そこから既に5年も経っている。

当時からランサーズが上場観測があったように成長を期待される事業。

ただ、その5年を掛けても売上は伸びているがなかなか黒転しない状態。

もはや新規性とか魅力とかいっている時期では無い気がする。

「働き方改革」のテーマ性を上げるなら、既にもっと本業の儲けが出ていていいだろう。構造に問題があるのかも知れない。

5.評価…総合的評価や特記的事項を含める

期待していたがIPOの出方が非常に印象が悪い。

12月の注目度の高い案件だけに仮条件の引き下げであったり、イグジット臭、連続赤字業績などが目立ってしまう。

上場ラッシュ週の最初にあたる3社同時上場で、あまりコケて欲しくないところで、

仮条件大幅引き下げから、過度な公募割れリスク自体は下がったかも知れない。

ただ、もともと値付けがあってないような赤字企業のIPOなので値下げしてもあまり魅力は変わらないと感じる。

当選期待というか公募株が非常に入手しやすいので、どうにかしていい部分を都合よく見つけたくなる筈だが、

そういった部分を含めてもあまりいい要素がないので、ここは我慢を強いられる銘柄なのかも知れない。

参加したい意欲を抑える意味でも第一印象のC評価から下げてD評価とする。

全体考察

総合得点は3点で、私のBBスタンスはD評価です

ランサーズへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ランサーズの初値予想投票は締め切りました。

現在の読者予想件数:88件

読者予想サマリ 平均値:928円 | 中央値:700円 | 補正値:722円

最高:10,800円 >>>> 最低:550円

最高:10,800円 >>>> 最低:550円

武ちゃん様(2019/12/12) スタンス:(C) BB期間終了後

予想値:730円(公募価格比:±0円)

公募価格で値段が付けば万々歳。

リライフ様(2019/12/12) スタンス:(B) BB期間終了後

予想値:880円(公募価格比:+150円)

haru様(2019/12/12) スタンス:(C) BB期間終了後

予想値:710円(公募価格比:-20円)

このくらい

たいし様(2019/12/12) スタンス:(B) BB期間終了後

予想値:880円(公募価格比:+150円)

これくらいではないのでしょうか。

kuro様(2019/12/12) スタンス:(D) BB期間終了後

予想値:715円(公募価格比:-15円)

メドレー風に

Zeku様(2019/12/11) スタンス:(D) BB期間終了後

予想値:673円(公募価格比:-57円)

人気ないでしょ

クルクル様(2019/12/11) スタンス:(D) メルアドなし BB期間終了後

予想値:650円(公募価格比:-80円)

三社同時上場で一番ここが悪い気がする。 黒字・医療関係・主幹事野村だからJMDCが一番上がる気がする。

ベースもイマイチな気がする。

ベースもイマイチな気がする。

タケ様(2019/12/11) スタンス:(D) BB期間終了後

予想値:671円(公募価格比:-59円)

買えません

ようわからん!様(2019/12/11) スタンス:(D) BB期間終了後

予想値:640円(公募価格比:-90円)

業績期待値はあるとの事だが、そこまで長期保有の人がどれだけいる事やら。

リス様(2019/12/11) スタンス:(C) BB期間終了後

予想値:750円(公募価格比:+20円)

負けても数千円。

こういう微妙銘柄も申込まないと永久に儲からない

こういう微妙銘柄も申込まないと永久に儲からない

ににに様(2019/12/10) スタンス:(B) BB期間終了後

予想値:1,230円(公募価格比:+500円)

手頃だし・・・

とも様(2019/12/09) スタンス:(C) BB期間終了後

予想値:680円(公募価格比:-50円)

われ

みやこ様(2019/12/09) スタンス:(D) BB期間終了後

予想値:671円(公募価格比:-59円)

わかりやすいところで。。

カブキチ様(2019/12/09) スタンス:(D) メルアドなし BB期間終了後

予想値:650円(公募価格比:-80円)

こんな赤字の会社は買えない。公募割れの可能性は、大

きみよ様(2019/12/09) スタンス:(D) BB期間終了後

予想値:680円(公募価格比:-50円)

怖いです

めがっさ様(2019/12/09) スタンス:(C) BB期間終了後

予想値:671円(公募価格比:-59円)

3社同時上場なので。

米国財政破綻様(2019/12/08) スタンス:(D) BB期間終了後

予想値:550円(公募価格比:-180円)

みんすくみ様(2019/12/07) スタンス:(C) BB期間終了後

予想値:672円(公募価格比:-58円)

嫌な予感しかしません

かおす様(2019/12/07) スタンス:(D) BB期間終了後

予想値:650円(公募価格比:-80円)

kun様(2019/12/07) スタンス:(なし) BB期間終了後

予想値:720円(公募価格比:-10円)

こんな感じ

ももんが様(2019/12/07) スタンス:(C) BB期間終了後

予想値:675円(公募価格比:-55円)

これくらいまでいったりして

弁天様(2019/12/07) スタンス:(D) BB期間終了後

予想値:673円(公募価格比:-57円)

下から+2円

★★★★四星球様(2019/12/07) スタンス:(なし) BB期間終了後

予想値:711円(公募価格比:-19円)

多分こんなもん

ほいみん様(2019/12/07) スタンス:(C) BB期間終了後

予想値:671円(公募価格比:-59円)

ピタリ賞ねらいです

ピア様(2019/12/06) スタンス:(D) BB期間終了後

予想値:710円(公募価格比:-20円)

赤字でこの規模は怖くて手が出せません。

だーく様(2019/12/05) スタンス:(D) BB期間終了前

予想値:680円(公募価格比:-50円)

パスです

かめきち様(2019/12/05) スタンス:(D) BB期間終了前

予想値:600円(公募価格比:-130円)

規模は小さくなりましたが、弱気の仮条件がネガティブ要素に感じてしまいます。現状だと公募割れの可能性もあります。

hakio様(2019/12/04) スタンス:(C) BB期間終了前

予想値:710円(公募価格比:-20円)

このくらいかな

ネコポス様(2019/12/04) スタンス:(D) BB期間終了前

予想値:900円(公募価格比:+170円)

これくらいかな。

とらふく様(2019/12/03) スタンス:(C) BB期間終了前

予想値:810円(公募価格比:+80円)

parms様(2019/12/03) スタンス:(C) BB期間終了前

予想値:720円(公募価格比:-10円)

期待できません

太郎様(2019/12/03) スタンス:(D) BB期間終了前

予想値:660円(公募価格比:-70円)

タカ様(2019/12/02) スタンス:(C) BB期間終了前

予想値:740円(公募価格比:+10円)

かばじゃない様(2019/12/02) スタンス:(D) BB期間終了前

予想値:722円(公募価格比:-8円)

一応、上限近辺できまるのではないかと

ルイコスタ様(2019/12/02) スタンス:(D) BB期間終了前

予想値:730円(公募価格比:±0円)

仮条件の大幅な引き下げで不人気さが伺える。公募値が安いのが救い。

HMB様(2019/12/02) スタンス:(D) BB期間終了前

予想値:660円(公募価格比:-70円)

SBIでポイントゲットできればいいんだが、うっかり当選か補欠になりそう

豚毛様(2019/12/02) スタンス:(C) BB期間終了前

予想値:750円(公募価格比:+20円)

VC総出でやりますね(100%売り出し)

マヌカハニー様(2019/12/02) スタンス:(D) BB期間終了前

予想値:730円(公募価格比:±0円)

仮条件を下げてきたのが功を奏するかな?

背脂チャッチャ様(2019/12/02) スタンス:(D) BB期間終了前

予想値:650円(公募価格比:-80円)

応募しません

mac様(2019/12/02) スタンス:(D) BB期間終了前

予想値:590円(公募価格比:-140円)

房州ビワ様(2019/12/01) スタンス:(D) BB期間終了前

予想値:625円(公募価格比:-105円)

赤字案件はハイリスクハイリターンだが、

これハイリターンありえないでしょ?

これハイリターンありえないでしょ?

このもん様(2019/12/01) スタンス:(D) BB期間終了前

予想値:644円(公募価格比:-86円)

証券会社共は詐欺る気マンマンだな

ペリドット様(2019/12/01) スタンス:(D) BB期間終了前

予想値:610円(公募価格比:-120円)

こんなもの下限で公募割れが当たり前だよ

アロエ様(2019/12/01) スタンス:(D) BB期間終了前

予想値:607円(公募価格比:-123円)

理解に苦しむ!?

なない様(2019/12/01) スタンス:(D) BB期間終了前

予想値:600円(公募価格比:-130円)

なんで上場できたんやろ

UG様(2019/11/30) スタンス:(D) BB期間終了前

予想値:625円(公募価格比:-105円)

黒字化してから出直してこい

waikazu様(2019/11/30) スタンス:(D) BB期間終了前

予想値:713円(公募価格比:-17円)

パスだな

アルファルファ様(2019/11/30) スタンス:(D) BB期間終了前

予想値:613円(公募価格比:-117円)

出口案件

いらない(きっぱり)

収益モデルとして今後成り立つのか怪しい

いらない(きっぱり)

収益モデルとして今後成り立つのか怪しい

リコピン様(2019/11/30) スタンス:(D) BB期間終了前

予想値:671円(公募価格比:-59円)

赤字案件の中では最もゴミ

愛読者様(2019/11/30) スタンス:(D) BB期間終了前

予想値:700円(公募価格比:-30円)

いらない

kazu様(2019/11/30) スタンス:(C) メルアドなし BB期間終了前

予想値:750円(公募価格比:+20円)

吸収金額が20億強になるからいけるか?

hal様(2019/11/30) スタンス:(D) BB期間終了前

予想値:775円(公募価格比:+45円)

パスです。。

バナくん様(2019/11/29) スタンス:(D) BB期間終了前

予想値:720円(公募価格比:-10円)

これは大和でももう無理だ

なりきん様(2019/11/29) スタンス:(D) BB期間終了前

予想値:720円(公募価格比:-10円)

パス

色違いのベトベトン様(2019/11/29) スタンス:(D) BB期間終了前

予想値:610円(公募価格比:-120円)

地獄のようなIPO。

値段が安い分、損害も小さく広く皆へ行き渡りそう。

値段が安い分、損害も小さく広く皆へ行き渡りそう。

カレーどすた様(2019/11/29) スタンス:(C) BB期間終了前

予想値:670円(公募価格比:-60円)

仮条件がかなり下ブレして人気ないようですが、主幹事の大和ではネットでは1枚配分のままなので当選がかなり期待できます。

なので、IPOを始めてから一度も当たったこと無いとお嘆きの初心者の方には、思い出作りや経験を積むのにうってつけです。

仮条件が下がったことによりさらに低単価で買いやすくなったので、割れたとしても知れてますし、公募価格かそれ以上まで戻す可能性が高いので安心できます。

また上級者の方も、マネックスや岩井コスモは本当に当たることがあるのか?といった検証をしてみるのも一興です。

なので、IPOを始めてから一度も当たったこと無いとお嘆きの初心者の方には、思い出作りや経験を積むのにうってつけです。

仮条件が下がったことによりさらに低単価で買いやすくなったので、割れたとしても知れてますし、公募価格かそれ以上まで戻す可能性が高いので安心できます。

また上級者の方も、マネックスや岩井コスモは本当に当たることがあるのか?といった検証をしてみるのも一興です。

てんた様(2019/11/29) スタンス:(D) BB期間終了前

予想値:600円(公募価格比:-130円)

引き受け価格近辺になるんでしょうか。引き受け価格さえ下回るのかもしれないですね。

さいとう様(2019/11/29) スタンス:(D) BB期間終了前

予想値:630円(公募価格比:-100円)

なぜ赤字続きで公開するのか疑問。やぶれかぶれ?

まつ様(2019/11/29) スタンス:(D) BB期間終了前

予想値:700円(公募価格比:-30円)

公募割れを予想。

ユッキー様(2019/11/28) スタンス:(D) BB期間終了前

予想値:580円(公募価格比:-150円)

個人的には、300円以下でも良いと思うが誠意買いや公募割れを狙ってリバとりの買いも入りそうと思いこの予想。

goma345様(2019/11/28) スタンス:(C) BB期間終了前

予想値:710円(公募価格比:-20円)

これは、やばいにおいがします。

まちゃぬ様(2019/11/28) スタンス:(D) BB期間終了前

予想値:620円(公募価格比:-110円)

まったく期待できない

赤羽様(2019/11/28) スタンス:(D) BB期間終了前

予想値:610円(公募価格比:-120円)

ずっと赤字

ダングラ様(2019/11/28) スタンス:(C) BB期間終了前

予想値:720円(公募価格比:-10円)

知名度はわりとあるが業績と売り出しが厳しい

ごり様(2019/11/28) スタンス:(D) BB期間終了前

予想値:655円(公募価格比:-75円)

SBIで…当たりませんように!

IPO投資家様(2019/11/28) スタンス:(D) BB期間終了前

予想値:725円(公募価格比:-5円)

赤字・出口・3社上場・大型・超弱気、、、買いたくても、買いたくなる部分が見つかりません・・・

12月の大和案件、塩過ぎ・・・

12月の大和案件、塩過ぎ・・・

サスケ様(2019/11/28) スタンス:(D) BB期間終了前

予想値:680円(公募価格比:-50円)

赤字企業で規模大、パス

レモンパン様(2019/11/28) スタンス:(C) BB期間終了前

予想値:740円(公募価格比:+10円)

BB迷う。

みるくま様(2019/11/28) スタンス:(D) BB期間終了前

予想値:715円(公募価格比:-15円)

この仮条件だとかなり厳しそう。

jjtenyu様(2019/11/28) スタンス:(D) BB期間終了前

予想値:650円(公募価格比:-80円)

パスします

ひろし様(2019/11/28) スタンス:(C) BB期間終了前

予想値:730円(公募価格比:±0円)

ぎりぎり仮条件くらいになると予測

my20001様(2019/11/28) スタンス:(D) BB期間終了前

予想値:690円(公募価格比:-40円)

仮条件が弱気です

かぶけ様(2019/11/27) スタンス:(D) BB期間終了前

予想値:700円(公募価格比:-30円)

値下げでどうなるか

k&k様(2019/11/27) スタンス:(D) BB期間終了前

予想値:690円(公募価格比:-40円)

ここまで仮条件が下がるとは! これでは、パスあるのみ。

ごくう様(2019/11/27) スタンス:(D) BB期間終了前

予想値:620円(公募価格比:-110円)

公募割れ確実

ぽかぴ様(2019/11/27) スタンス:(D) BB期間終了前

予想値:800円(公募価格比:+70円)

仮条件すごい弱気。というか、これでも強気なのかな・・・

スティンガー様(2019/11/24) スタンス:(C) BB期間終了前

予想値:909円(公募価格比:+179円)

かなりDよりのC評価としました。仮条件次第では完全にパスします。

りすきち様(2019/11/20) スタンス:(B) BB期間終了前

予想値:1,020円(公募価格比:+290円)

フリーランス、クラウドソーシング流行っているが。

みよぶー様(2019/11/18) スタンス:(C) BB期間終了前

予想値:900円(公募価格比:+170円)

単価やすいと公募割れは内でしょう

ぎゃーふぶ様(2019/11/18) スタンス:(C) BB期間終了前

予想値:950円(公募価格比:+220円)

C4らしいです。

ぽんこつ様(2019/11/16) スタンス:(D) BB期間終了前

予想値:900円(公募価格比:+170円)

知名度はあるけど最悪公募割れもありそう

さとさと様(2019/11/15) スタンス:(B) BB期間終了前

予想値:930円(公募価格比:+200円)

クラウドソーシングは流行が終わった印象。

にゃが様(2019/11/14) スタンス:(C) BB期間終了前

予想値:890円(公募価格比:+160円)

規模が大き好きすぎる。

イグジット案件ですね。

イグジット案件ですね。

きむ様(2019/11/14) スタンス:(B) BB期間終了前

予想値:1,000円(公募価格比:+270円)

ちょい上かな

かば34様(2019/11/13) スタンス:(C) BB期間終了前

予想値:865円(公募価格比:+135円)

今年のDIWは本当にヤバイ。

そこそこ様(2019/11/13) スタンス:(C) BB期間終了前

予想値:945円(公募価格比:+215円)

少は少なりに頑張ると思われる。

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。