アルテリア・ネットワークスの概要

[4423] : アルテリア・ネットワークス

市場:東1 (情報・通信業)

事業内容:インターネットサービス(光インターネット接続サービス)、ネットワークサービス(専用線サービス、VPN接続サービス等)、マンションインターネットサービス(全戸一括型光インターネット接続サービス)

アルテリア・ネットワークスのIPO(新規上場)日程関連

| 仮条件決定日 | 2018/11/27 (火) |

|---|---|

| BB期間 | 開始: 2018/11/28 (水) ~ 終了: 2018/12/03 (月) |

| 公募価格決定 | 2018/12/04 (火) |

| 購入申込期間 | 開始: 2018/12/05 (水) ~ 終了: 2018/12/10 (月) |

| 上場予定日 | 2018/12/12 (水) |

アルテリア・ネットワークスのIPO(新規上場)基本情報

| 公募株式数 | 総計:17,500,000株 (公募:0株 / 売出:17,500,000株)売出株式比率:100.0% |

|---|---|

| O.A.分 | 2,625,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 50,000,000株 (上場時、公募株数含む) |

| OR | 40.3% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,400円 |

| 仮条件価格 | 1,150~1,500円 (変動率:-17.9% ~+7.1% 弱気 ) |

| 公募価格 | 1,250円(想定価格との差:-150円 / -10.7% ) |

| IPOの資金用途 | 全数売出 |

アルテリア・ネットワークスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,400円 | 1,250円 -150円 |

1,190円

-60円 |

1,979円

(+789円) |

| 変化率 | -10.7% | -4.8% | +66.3% | |

| 吸収金額 | 281億円 | 251億円 -30億円 |

239億円 -12億円 |

|

| 時価総額 | 700億円 | 625億円 -75億円 |

595億円 -30億円 |

989億円 +394億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

アルテリア・ネットワークスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | アルテリア・ネットワークス |

|---|---|

| 所在地 | 東京都港区新橋六丁目9番8号 |

| 設立 | 2016年02月12日 |

| 従業員数 | 711人 |

| 監査法人 | EY新日本有限責任監査法人 |

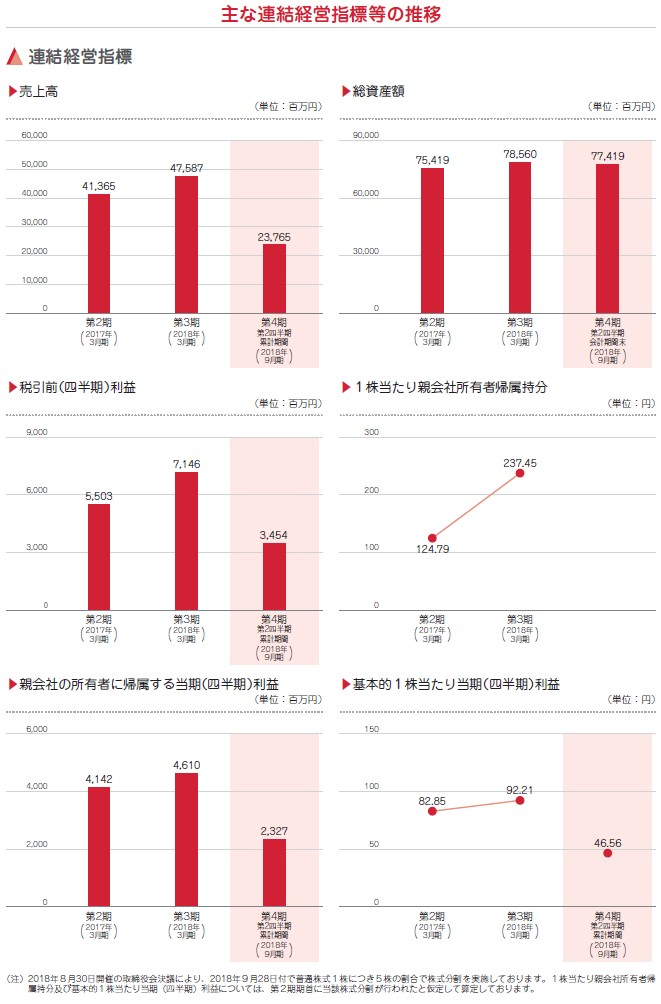

アルテリア・ネットワークスの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2016/03 (単・1期) |

0 | -422 | -422 | 9,577 49,660 |

| 2017/03 (単・2期) |

31,588 0.0% |

3,380 -900.9% |

3,333 -889.8% |

6,304 67,867 |

| 2018/03 (単・3期) |

42,237 33.7% |

4,816 42.5% |

3,073 -7.8% |

9,378 70,148 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2017/03 (連・2期) |

41,365 | 5,503 | 100 | 6,239 75,419 |

| 2018/03 (連・3期) |

47,587 15.0% |

7,146 29.9% |

51 -49.0% |

11,872 78,560 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2016/03(単・1期) | -113.19 | 957.73 | 0 |

| 2017/03(単・2期) | 66.67 | 126.10 | 0 |

| 2018/03(単・3期) | 61.48 | 187.57 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/03(連・2期) | 82.85 | 124.79 | -- |

| 2018/03(連・3期) | 92.21 | 237.45 | -- |

| 予想PER | 14.36倍 (2019/03連・参考EPS:97.52・想定価格1,400円ベース) |

|---|---|

| 予想PBR | 4.16倍 (2019/03連・参考BPS:336.68・想定価格1,400円ベース) |

| 予想配当 | 26.22円(2019/03) |

アルテリア・ネットワークスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| Red Anchor Investments Limited | 25,000,000 (17,500,000:70.0%) |

50.00 | 90日 |

| 丸紅株式会社 | 25,000,000 | 50.00 | 180日 |

| 既存株主総計(2) | 50,000,000 | 100 | 対象 32,500,000株 カバー率 100.00% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(1) (内ロックアップ) |

上場前:25,000,000株 売出後:7,500,000株 7,500,000株(100.00%) |

|---|

アルテリア・ネットワークスのストックオプション(新株予約権)の状況

ストックオプションの未行使残高はなし。アルテリア・ネットワークスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,500円(想定価格比: +100円/+7.1%) |

| 直前予想 (上場前) |

1,187円(公募比: -63円/-5.0%) |

| 初値 | 1,190円(公募比: -60円/-4.8%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

売出しについては、国内売出し及び海外売出しの総売出株式数は17,500,000株であり、その内訳は国内売出し8,750,000株及び海外売出し8,750,000株の予定

海外投資法人の売出IPO。公募なしでイグジット案件。

今後の成長性はあまり感じないか?上場後も丸紅が50%以上の株券保有で実権を握る。

海外投資法人の売出IPO。公募なしでイグジット案件。

今後の成長性はあまり感じないか?上場後も丸紅が50%以上の株券保有で実権を握る。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

上場ラッシュ前に入った大型IPO。単独上場というのはスケジュールに恵まれたか?

上場後も実質丸紅の子会社。IPOは売出のみのイグジット案件で悪い意味で注目度がある。

大型案件を吸収できるほどの資金流入があるかが焦点。

2.割安性…PER,PBRなど財務情報、価格設定から

2019年3月度、連結見込EPSは97.52円。

想定価格1,400円から計算される予想PERは約14.36倍。

ネットワーク関連としては普通な価格設定。決して安いとは感じない。

成長力に疑問があるので、もう少し安くして欲しいところか?

なお、仮条件は1,150円~1,500円と下幅が広く割安感演出に向かっている。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約281億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証1部上場予定。主幹事はSMBC日興証券。

海外ファンドの売出IPOで、実質換金案件。

オファリングレシオも高め、上場後は親会社丸紅が議決権を握る。

既存株主は海外ファンドと丸紅の2社。ロックアップは価格解除要件なし。

ストック・オプションの未行使残はなし。

吸収金額280億レベルはやはり重たい印象。イグジット案件で、積極的な買いも考えにくく需給面は悪い。

4.業種…人気化しそうな業種か?魅力があるかなど

自社保有の回線網を持っていることが特徴だが、実質、グループ内のネットワーク部門の印象。

売上の殆どがグループ内への提供、活かしてマンション、アパート、他法人に回線提供をしているが営業力にかける模様。

独占的な部分があるが、新しい技術というわけではなく成長性の魅力はやはり欠ける。

5.評価…総合的評価や特記的事項を含める

BBスタンスの判断が非常に難しい銘柄。

大型イグジット案件で、そういったものには参加しなし姿勢の方はパス案件。

仮条件が下幅を広げて、判断がより難しい。

上限で決まればそれ以上上がる雰囲気はないし、下限で決まれば不人気確定で沈みやすい。

無理して攻めない人が多いと思われるため、公募取得は非常に容易。

仮条件から安いと自信を持って思える方だけが参加するIPOか?

なお、グローバルオファリングで海外割当を約半分予定している。

仮条件の控えめな部分を見ても海外機関投資家の意見が十分反映された公開価格になる可能性があり、

そうなれば厳しい値下げ注文からのスタートで狙い目という見方もできる。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

上場ラッシュ前に入った大型IPO。単独上場というのはスケジュールに恵まれたか?

上場後も実質丸紅の子会社。IPOは売出のみのイグジット案件で悪い意味で注目度がある。

大型案件を吸収できるほどの資金流入があるかが焦点。

2.割安性…PER,PBRなど財務情報、価格設定から

2019年3月度、連結見込EPSは97.52円。

想定価格1,400円から計算される予想PERは約14.36倍。

ネットワーク関連としては普通な価格設定。決して安いとは感じない。

成長力に疑問があるので、もう少し安くして欲しいところか?

なお、仮条件は1,150円~1,500円と下幅が広く割安感演出に向かっている。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約281億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証1部上場予定。主幹事はSMBC日興証券。

海外ファンドの売出IPOで、実質換金案件。

オファリングレシオも高め、上場後は親会社丸紅が議決権を握る。

既存株主は海外ファンドと丸紅の2社。ロックアップは価格解除要件なし。

ストック・オプションの未行使残はなし。

吸収金額280億レベルはやはり重たい印象。イグジット案件で、積極的な買いも考えにくく需給面は悪い。

4.業種…人気化しそうな業種か?魅力があるかなど

自社保有の回線網を持っていることが特徴だが、実質、グループ内のネットワーク部門の印象。

売上の殆どがグループ内への提供、活かしてマンション、アパート、他法人に回線提供をしているが営業力にかける模様。

独占的な部分があるが、新しい技術というわけではなく成長性の魅力はやはり欠ける。

5.評価…総合的評価や特記的事項を含める

BBスタンスの判断が非常に難しい銘柄。

大型イグジット案件で、そういったものには参加しなし姿勢の方はパス案件。

仮条件が下幅を広げて、判断がより難しい。

上限で決まればそれ以上上がる雰囲気はないし、下限で決まれば不人気確定で沈みやすい。

無理して攻めない人が多いと思われるため、公募取得は非常に容易。

仮条件から安いと自信を持って思える方だけが参加するIPOか?

なお、グローバルオファリングで海外割当を約半分予定している。

仮条件の控えめな部分を見ても海外機関投資家の意見が十分反映された公開価格になる可能性があり、

そうなれば厳しい値下げ注文からのスタートで狙い目という見方もできる。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

アルテリア・ネットワークスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。アルテリア・ネットワークスの初値予想投票は締め切りました。

現在の読者予想件数:85件

読者予想サマリ 平均値:1,731円 | 中央値:1,410円 | 補正値:1,390円

最高:16,800円 >>>> 最低:1,128円

最高:16,800円 >>>> 最低:1,128円

gud様(2018/12/10) スタンス:(なし) BB期間終了後

予想値:1,500円(公募価格比:+250円)

地合が悪いから、IPOに目がむくと思う

こうじん様(2018/12/09) スタンス:(B) BB期間終了後

予想値:1,550円(公募価格比:+300円)

ソフトバンクの前なので以外と上がるかもですね。

HIROYAS_S様(2018/12/08) スタンス:(C) BB期間終了後

予想値:1,680円(公募価格比:+430円)

厳しい中でも以外の初値に期待です。

うま様(2018/12/08) スタンス:(C) BB期間終了後

予想値:1,159円(公募価格比:-91円)

うーん、、、微妙です

みおん様(2018/12/08) スタンス:(D) BB期間終了後

予想値:1,180円(公募価格比:-70円)

OA手前で何とか寄せると見ます。

シノ@様(2018/12/07) スタンス:(D) BB期間終了後

予想値:1,180円(公募価格比:-70円)

イグジット案件は、やはり厳しそうですね。

ほいみん様(2018/12/07) スタンス:(C) BB期間終了後

予想値:1,187円(公募価格比:-63円)

ピタリ賞ねらいです

ヤマト様(2018/12/07) スタンス:(C) BB期間終了後

予想値:1,280円(公募価格比:+30円)

公募割れしなければ御の字

Unlucky様(2018/12/06) スタンス:(D) BB期間終了後

予想値:1,187円(公募価格比:-63円)

こんなに公募割れとわかりやすい銘柄は他に無いだろうな

good luck様(2018/12/06) スタンス:(A) BB期間終了後

予想値:1,550円(公募価格比:+300円)

利益体質が出来上がっていることを評価します。

境多摩様(2018/12/06) スタンス:(D) BB期間終了後

予想値:1,187円(公募価格比:-63円)

出口案件はだめだね

ちょこちょこ様(2018/12/06) スタンス:(D) BB期間終了後

予想値:1,187円(公募価格比:-63円)

すごく人気が無いのね・・・

ten様(2018/12/05) スタンス:(D) BB期間終了後

予想値:1,187円(公募価格比:-63円)

公募価格が仮条件の上限で決まらなかったので、不人気か。

潜水艦様(2018/12/05) スタンス:(C) BB期間終了後

予想値:1,450円(公募価格比:+200円)

今後の成長は見込めないか?

みんすくみ様(2018/12/04) スタンス:(C) BB期間終了後

予想値:1,187円(公募価格比:-63円)

癒されたいのでイイ話で

みやこ様(2018/12/04) スタンス:(D) BB期間終了後

予想値:1,188円(公募価格比:-62円)

余っているようなので、やはりここですかね。。。

lavie900様(2018/12/04) スタンス:(A) BB期間終了後

予想値:1,500円(公募価格比:+250円)

ソフトバンクの先行指標。ソフトバンクまでは公募割れ銘柄無し。

投資家デス。様ふたたび様(2018/12/04) スタンス:(S) BB期間終了後

激予想値:15,000円(公募価格比:+13,750円)

IPOバブルの再来デス。

ネコ太様(2018/12/04) スタンス:(C) BB期間終了後

予想値:1,500円(公募価格比:+250円)

これくらいかな…。

幸運様(2018/12/03) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:+350円)

これソフトバンクとおんなじコメント多いね。

ぽぞ様(2018/12/03) スタンス:(D) BB期間終了前

予想値:1,138円(公募価格比:-112円)

かなり厳しいでしょう。

kuro様(2018/12/03) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:+250円)

公募同値の列に並んでみた。明日からは引受価格の列ができると思う。

公募価格が仮条件最高値でなかったら絶対に手出し無用、危険です。

公募価格が仮条件最高値でなかったら絶対に手出し無用、危険です。

ハンカチーフガイ様(2018/12/02) スタンス:(D) BB期間終了前

予想値:1,363円(公募価格比:+113円)

イラネ

lcms様(2018/12/02) スタンス:(D) BB期間終了前

予想値:1,410円(公募価格比:+160円)

出口案件は公募割れ確率がかなり高い

わし様(2018/12/02) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:+50円)

大型は基本パスする

NO FUTURE様(2018/12/02) スタンス:(なし) BB期間終了前

予想値:1,150円(公募価格比:-100円)

決算は国際会計基準

日本会計基準だとPERが高そう

日本会計基準だとPERが高そう

マヌカハニー様(2018/12/02) スタンス:(D) BB期間終了前

予想値:1,128円(公募価格比:-122円)

出口案件は勘弁して

ハリケーンフューリー様(2018/12/02) スタンス:(D) BB期間終了前

予想値:1,200円(公募価格比:-50円)

イグジット、親子上場

のれんが126億円と巨額、VCの全数売出のため公募で相殺できない。

公募価格は仮条件下限あたりで決まると予想

のれんが126億円と巨額、VCの全数売出のため公募で相殺できない。

公募価格は仮条件下限あたりで決まると予想

シロ様(2018/12/02) スタンス:(D) BB期間終了前

予想値:1,440円(公募価格比:+190円)

背脂チャッチャ様(2018/12/02) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:+250円)

よっぽど問題がなければ上限

リコピン様(2018/12/02) スタンス:(D) BB期間終了前

予想値:1,390円(公募価格比:+140円)

日興はこの先も主幹事があるので

ペナルティを考えてパスしておきます

ペナルティを考えてパスしておきます

豚毛様(2018/12/02) スタンス:(D) BB期間終了前

予想値:1,175円(公募価格比:-75円)

うまい棒1本も買えなさそう

むしろ失う

むしろ失う

とも様(2018/12/02) スタンス:(D) BB期間終了前

予想値:1,400円(公募価格比:+150円)

われそうですね

房州ビワ様(2018/12/02) スタンス:(D) BB期間終了前

予想値:1,222円(公募価格比:-28円)

ソフトバング上場まではもしかしたら大丈夫かもしれない

このもん様(2018/12/02) スタンス:(D) BB期間終了前

予想値:1,269円(公募価格比:+19円)

吸収金額が重い

koheizi様(2018/12/02) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:+350円)

ペリドット様(2018/12/02) スタンス:(D) BB期間終了前

予想値:1,316円(公募価格比:+66円)

公募割れしそう

ゾーン様(2018/12/01) スタンス:(D) BB期間終了前

予想値:1,460円(公募価格比:+210円)

無難にパス

かず様(2018/12/01) スタンス:(なし) BB期間終了前

予想値:1,450円(公募価格比:+200円)

こんなもん。

愛読者様(2018/12/01) スタンス:(C) BB期間終了前

予想値:1,525円(公募価格比:+275円)

手数料負けていどかと

スクリュー様(2018/11/30) スタンス:(D) BB期間終了前

予想値:1,450円(公募価格比:+200円)

このくらい。

ボブ様(2018/11/30) スタンス:(D) BB期間終了前

予想値:1,400円(公募価格比:+150円)

SMBCの応募がまだ3倍にもみたらないので不人気銘柄かと。

まつ様(2018/11/30) スタンス:(D) BB期間終了前

予想値:1,430円(公募価格比:+180円)

割れ予想

waikazu様(2018/11/29) スタンス:(C) BB期間終了前

予想値:1,320円(公募価格比:+70円)

株数多すぎ 決定価格次第

松村様(2018/11/29) スタンス:(S) メルアドなし BB期間終了前

予想値:1,200円(公募価格比:-50円)

17点

ダングラ様(2018/11/29) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:+250円)

年末在庫処分

UG様(2018/11/28) スタンス:(D) BB期間終了前

予想値:1,350円(公募価格比:+100円)

今冬の大型IPOはウンコだらけ

my20001様(2018/11/28) スタンス:(S) BB期間終了前

予想値:1,600円(公募価格比:+350円)

まぁ他にいいのがあるので…

赤羽様(2018/11/28) スタンス:(C) BB期間終了前

予想値:1,420円(公募価格比:+170円)

丸紅

めがっさ様(2018/11/28) スタンス:(C) BB期間終了前

予想値:1,270円(公募価格比:+20円)

枚数が多いので。

IPO投資家様(2018/11/28) スタンス:(D) BB期間終了前

予想値:1,482円(公募価格比:+232円)

ガチホで騰がる見込みがあれば、初値割れても突撃するが、初値割れ→沈んだままとなりそうなので、SBIのみ参加(ポイント狙い)

hhgg様(2018/11/28) スタンス:(D) BB期間終了前

予想値:1,520円(公募価格比:+270円)

当選や補欠当選した時の心構えを決めてから

ポイント狙いで申し込むかも(;´д`)

ポイント狙いで申し込むかも(;´д`)

k&k様(2018/11/28) スタンス:(D) BB期間終了前

予想値:1,250円(公募価格比:±0円)

初値が上がることは難しいでしょう。仮条件の幅が大きく、下限近くで決まる可能性が大。

hal様(2018/11/28) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:+250円)

怖いのでパスします。

たかし様(2018/11/28) スタンス:(C) BB期間終了前

予想値:1,410円(公募価格比:+160円)

ももんが様(2018/11/27) スタンス:(B) BB期間終了前

予想値:1,700円(公募価格比:+450円)

これくらいまでいったりして

だーく様(2018/11/27) スタンス:(D) BB期間終了前

予想値:1,400円(公募価格比:+150円)

仮条件上げたらマイナス

カレーどすた様(2018/11/27) スタンス:(C) BB期間終了前

予想値:1,170円(公募価格比:-80円)

機関投資家たちも判断に迷っているみたいなので、サイコロ振って適当に決めてみました。当たればらっきー?

毬本様(2018/11/27) スタンス:(C) BB期間終了前

予想値:1,428円(公募価格比:+178円)

手数料分だけでもあれば。。。

ksnksn様(2018/11/26) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:+150円)

aa様(2018/11/26) スタンス:(なし) BB期間終了前

予想値:1,500円(公募価格比:+250円)

こんなもん

kino様(2018/11/26) スタンス:(C) BB期間終了前

予想値:1,520円(公募価格比:+270円)

なんとなく

nikuniku様(2018/11/26) スタンス:(D) BB期間終了前

予想値:1,300円(公募価格比:+50円)

GC様(2018/11/26) スタンス:(C) BB期間終了前

予想値:1,430円(公募価格比:+180円)

アルテリア

ってことで、あるかな

ってことで、あるかな

アロエ様(2018/11/25) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:+150円)

もしかしたら買ったらあかんやつ❢❓

アルファルファ様(2018/11/25) スタンス:(C) BB期間終了前

予想値:1,450円(公募価格比:+200円)

オール売り出しのexit案件なので無理して買わなくていいかな

ピア様(2018/11/24) スタンス:(D) BB期間終了前

予想値:1,340円(公募価格比:+90円)

ソフトバンクの購入申し込み期間にこの規模で、この地合いの中の上場はちょっと厳しいかも。

そば湯様(2018/11/24) スタンス:(C) BB期間終了前

予想値:1,475円(公募価格比:+225円)

潔さは感じる

はげたか様(2018/11/24) スタンス:(D) BB期間終了前

予想値:1,410円(公募価格比:+160円)

微妙ですね

KARASU様(2018/11/22) スタンス:(C) メルアドなし BB期間終了前

予想値:1,400円(公募価格比:+150円)

SBIが抽選で15000人に100POINTあげるがこれわソフトバンクを購入させるためでわないか。パス予定だが当選すれば購入する。来年なると100ポイント付与で当選ラインが100ポイント上ガル。201250人の内相当数sbiにまわる。取らねばならぬとなる。

hakio様(2018/11/22) スタンス:(B) BB期間終了前

予想値:1,470円(公募価格比:+220円)

みよぶー様(2018/11/21) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:+150円)

なんでこんなにラッシュがくるかいな。。何かわけがあるのかな?

単独IPOが続いてほしい・・・

単独IPOが続いてほしい・・・

タカ様(2018/11/20) スタンス:(C) BB期間終了前

予想値:1,495円(公募価格比:+245円)

これくらいかな

さくら様(2018/11/20) スタンス:(C) BB期間終了前

予想値:1,670円(公募価格比:+420円)

このくらい

2018tokyo様(2018/11/18) スタンス:(C) メルアドなし BB期間終了前

予想値:1,550円(公募価格比:+300円)

nana様(2018/11/17) スタンス:(C) BB期間終了前

予想値:1,650円(公募価格比:+400円)

ソフトバンンクとここしか当たらない気がします。

ぴち様(2018/11/14) スタンス:(C) BB期間終了前

予想値:1,440円(公募価格比:+190円)

無理することもないか・・・

元社員様(2018/11/14) スタンス:(D) BB期間終了前

予想値:1,300円(公募価格比:+50円)

シェアNo.1とうたっていますが、業界3位のマンションISPを買収しただけ。

新規獲得がうまくいかないため、防衛(解約防止)に力を入れている状態。

中身は古い体質の経営で、競合とのプレゼンも勝てない状況。

ただし分譲住宅への営業方法のノウハウを持っているのが、こことFNJしかいないのが強み。

会議では役員の某外国籍の顔色を伺うような内容ばかり。

※管理人の黒沢さんへ 問題あるような書き込みでしたら削除してください。

新規獲得がうまくいかないため、防衛(解約防止)に力を入れている状態。

中身は古い体質の経営で、競合とのプレゼンも勝てない状況。

ただし分譲住宅への営業方法のノウハウを持っているのが、こことFNJしかいないのが強み。

会議では役員の某外国籍の顔色を伺うような内容ばかり。

※管理人の黒沢さんへ 問題あるような書き込みでしたら削除してください。

ぎゃーふぶ様(2018/11/14) スタンス:(D) BB期間終了前

予想値:1,510円(公募価格比:+260円)

これぐらい。

きむ様(2018/11/14) スタンス:(B) BB期間終了前

予想値:1,460円(公募価格比:+210円)

公募割れはないと思います。

WhiteJack様(2018/11/14) スタンス:(D) BB期間終了前

予想値:1,400円(公募価格比:+150円)

なんとなく

のぶ様(2018/11/14) スタンス:(D) BB期間終了前

予想値:1,330円(公募価格比:+80円)

公募割れ

やるやん37歳様(2018/11/13) スタンス:(C) BB期間終了前

予想値:1,370円(公募価格比:+120円)

やみざ様(2018/11/13) スタンス:(C) BB期間終了前

予想値:1,520円(公募価格比:+270円)

結構な吸収額です。下手したら公募割れもあるかもしれません。

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。