グッドライフカンパニーの概要

グッドライフカンパニーのIPO(新規上場)日程関連

| 仮条件決定日 | 2018/11/27 (火) |

|---|---|

| BB期間 | 開始: 2018/11/29 (木) ~ 終了: 2018/12/05 (水) |

| 公募価格決定 | 2018/12/06 (木) |

| 購入申込期間 | 開始: 2018/12/07 (金) ~ 終了: 2018/12/12 (水) |

| 上場予定日 | 2018/12/17 (月) |

グッドライフカンパニーのIPO(新規上場)基本情報

| 公募株式数 | 総計:400,000株 (公募:250,000株 / 売出:150,000株)売出株式比率:37.5% |

|---|---|

| O.A.分 | 60,000株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 1,350,000株 (上場時、公募株数含む) |

| OR | 34.1% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,590円 |

| 仮条件価格 | 1,550~1,600円 (変動率:-2.5% ~+0.6% 中立 ) |

| 公募価格 | 1,600円 (想定価格との差:+10円 / +0.6% ) |

| IPOの資金用途 | アセットマネジメント事業における不動産投資用の新築一棟マンション開発等に係る運転資金に充当することを予定 |

グッドライフカンパニーのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,590円 | 1,600円 +10円 |

1,951円

+351円 |

1,189円

分割 12倍 (+12,317円) |

| 変化率 | +0.6% | +21.9% | +631.3% | |

| 吸収金額 | 7.31億円 | 7.36億円 +0.04億円 |

8.97億円 +1.61億円 |

|

| 時価総額 | 21.4億円 | 21.6億円 +0.13億円 |

26.3億円 +4.73億円 |

206億円 +179億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

グッドライフカンパニーの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | グッドライフカンパニー |

|---|---|

| 所在地 | 福岡県福岡市博多区博多駅南一丁目2番15号 |

| 設立 | 2008年06月17日 |

| 従業員数 | 44人 |

| 監査法人 | 有限責任監査法人トーマツ |

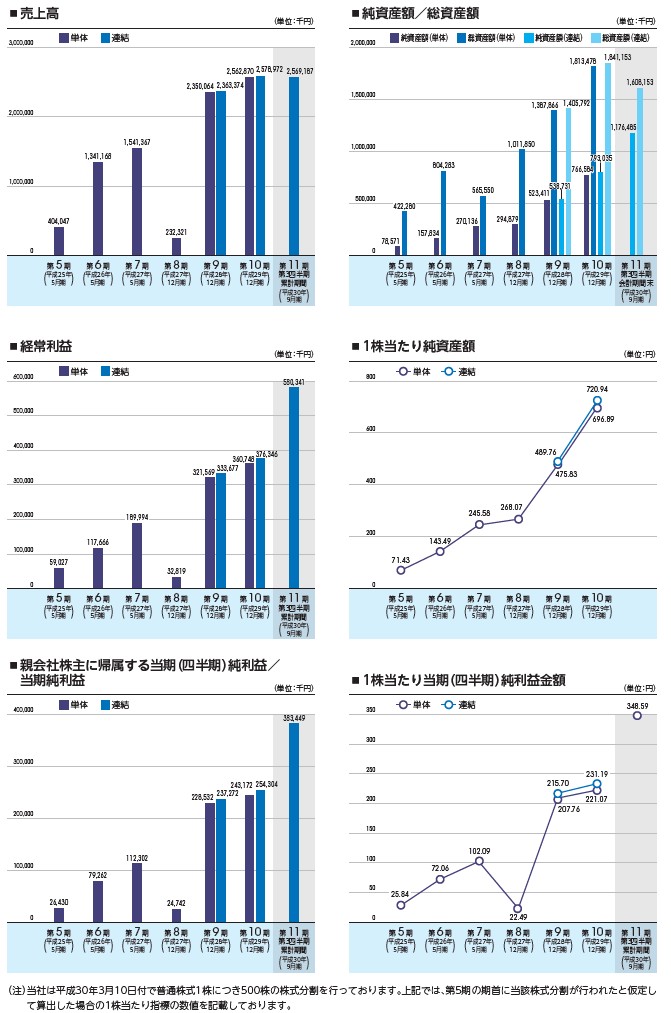

グッドライフカンパニーの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2013/05 (単・5期) |

404,047 | 59,027 | 26,430 | 78,571 422,280 |

| 2014/05 (単・6期) |

1,341,168 231.9% |

117,666 99.3% |

79,262 199.9% |

157,834 804,283 |

| 2015/05 (単・7期) |

1,541,367 14.9% |

189,994 61.5% |

112,302 41.7% |

270,136 565,550 |

| 2015/12 (単・8期) |

232,321 -84.9% |

32,819 -82.7% |

24,742 -78.0% |

294,879 1,011,850 |

| 2016/12 (単・9期) |

2,350,064 911.6% |

321,569 879.8% |

228,532 823.7% |

523,411 1,387,866 |

| 2017/12 (単・10期) |

2,562,870 9.1% |

360,748 12.2% |

243,172 6.4% |

766,584 1,813,478 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2016/12 (連・9期) |

2,363,374 | 333,677 | 237,272 | 538,731 1,405,792 |

| 2017/12 (連・10期) |

2,578,972 9.1% |

376,346 12.8% |

254,304 7.2% |

793,035 1,841,153 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2013/05(単・5期) | 12,924.67 | 35,714.36 | 0 |

| 2014/05(単・6期) | 36,028.42 | 71,742.78 | 0 |

| 2015/05(単・7期) | 51,046.40 | 122,789.17 | 0 |

| 2015/12(単・8期) | 11,246.80 | 134,035.97 | 0 |

| 2016/12(単・9期) | 207.76 | 475.83 | 0 |

| 2017/12(単・10期) | 221.07 | 696.89 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2016/12(連・9期) | 215.70 | 489.76 | -- |

| 2017/12(連・10期) | 231.19 | 720.94 | -- |

| 予想PER | 4.81倍 (2018/12連・参考EPS:330.40・想定価格1,590円ベース) |

|---|---|

| 予想PBR | 1.42倍 (2018/12連・参考BPS:1,122.77・想定価格1,590円ベース) |

| 予想配当 | 0.00円(2018/12) |

グッドライフカンパニーの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 髙村 隼人 | 1,050,000 (150,000:14.3%) |

87.98 | 180日 |

| 近松 敬倫 | 61,000 | 5.11 | 180日 |

| 伊藤 貴光 | 16,000 | 1.34 | |

| 出永 太郎 | 8,000 | 0.67 | |

| 森田 旭 | 7,000 | 0.59 | |

| 牛島 亮太 | 6,000 | 0.50 | |

| 岡﨑 勲 | 5,500 | 0.46 | |

| 藤川 宜賢 | 5,000 | 0.42 | |

| 吉村 寛子 | 3,600 | 0.30 | |

| 増田 大晃 | 3,300 | 0.28 | |

| 既存株主総計(27) | 1,193,400 | 100 | 対象 961,000株 カバー率 92.10% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

グッドライフカンパニーのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2018-02-22 | 93,400 | 2,170 | (自)2020-03-24~(至)2028-02-20 |

| SO総計(1) | 93,400 | 上場時算入 | 0株 |

グッドライフカンパニーの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

2,800円 (想定価格比: +1,210円/+76.1%) |

| 直前予想 (上場前) |

2,200円 (公募比: +600円/+37.5%) |

| 初値 | 1,951円 (公募比: +351円/+21.9%) |

・新規承認時の第一印象  (A:積極的)

(A:積極的)

九州地盤の不動産投資業。一棟買いや抜け目ない立地戦略から業績順調。

IPO後は全国展開への成長余地を残す。

需給や価格帯など問題ないが、スケジュール的に初値などにどう影響するか?

IPO後は全国展開への成長余地を残す。

需給や価格帯など問題ないが、スケジュール的に初値などにどう影響するか?

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

九州地方(福岡・熊本)を中心に展開している投資マンション系不動産業。

不動産投資系は不正融資問題など記憶に新しく、注目度としてはマイナス面が高め。

もともと不動産セクターはIPOでは、地合いに影響されやすい厳しいセクター。

同日上場では「ツクイスタッフ」に注目度で押されそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2018年12月度、連結見込EPSは330.4円。

想定価格1,590円から計算される予想PERは約4.81倍。

業績の伸びを考えれば非常に割安感あり。

昨今の不動産投資関連の株価下落が反映されている模様。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約7.31億円(想定価格ベースOA分含む)の小型IPO。

上場市場はJASDAQスタンダード。主幹事はみずほ証券。

公募売出比は5:3で公募が多い、オファリングレシオはやや高め。

既存株の殆どが社長が持っていて、180日のロックアップが掛かっているため上場後すぐの売りは少なそう。

ベンチャーキャピタルからの出資は見当たらない。

ストック・オプションの未行使残は2020年以降の行使で価格も2,170円と株価上昇を見込んでいる。

吸収規模も小さめ、上場後の売り玉もほぼ見当たらず需給面は良好。

4.業種…人気化しそうな業種か?魅力があるかなど

逆風の吹く不動産投資関連。九州という狭い立地で上手に「ワンストップ」「高効率」などで成長。

今後、全国展開でもいいとこ取り戦略が出来そうな魅力はある。

ただし、不動産関連は地合いに左右されやすいことを考えれば、上場時の環境はそれほど良くない印象。

5.評価…総合的評価や特記的事項を含める

類似上場会社の株価下落が、想定価格にも反映されているためIPOながら割安感に問題がない。

需給面も非常にいいので、初値は上がりやすそう。

注目度や人気度はそれ程ないと考えるので、上場ラッシュで資金分散があれば、

買い需要がそれほどなく、売りも買いも閑散で期待したほど初値が上がらないリスクは有る。

地合い次第では2倍近くまで初値が上がっても不思議ではないIPOだが、

直近IPOで不動産投資関連銘柄の下がりっぷりを考えれば1.5倍あたりが妥当なところか?

全体考察

総合得点は7点で、私のBBスタンスはB評価です

九州地方(福岡・熊本)を中心に展開している投資マンション系不動産業。

不動産投資系は不正融資問題など記憶に新しく、注目度としてはマイナス面が高め。

もともと不動産セクターはIPOでは、地合いに影響されやすい厳しいセクター。

同日上場では「ツクイスタッフ」に注目度で押されそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2018年12月度、連結見込EPSは330.4円。

想定価格1,590円から計算される予想PERは約4.81倍。

業績の伸びを考えれば非常に割安感あり。

昨今の不動産投資関連の株価下落が反映されている模様。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約7.31億円(想定価格ベースOA分含む)の小型IPO。

上場市場はJASDAQスタンダード。主幹事はみずほ証券。

公募売出比は5:3で公募が多い、オファリングレシオはやや高め。

既存株の殆どが社長が持っていて、180日のロックアップが掛かっているため上場後すぐの売りは少なそう。

ベンチャーキャピタルからの出資は見当たらない。

ストック・オプションの未行使残は2020年以降の行使で価格も2,170円と株価上昇を見込んでいる。

吸収規模も小さめ、上場後の売り玉もほぼ見当たらず需給面は良好。

4.業種…人気化しそうな業種か?魅力があるかなど

逆風の吹く不動産投資関連。九州という狭い立地で上手に「ワンストップ」「高効率」などで成長。

今後、全国展開でもいいとこ取り戦略が出来そうな魅力はある。

ただし、不動産関連は地合いに左右されやすいことを考えれば、上場時の環境はそれほど良くない印象。

5.評価…総合的評価や特記的事項を含める

類似上場会社の株価下落が、想定価格にも反映されているためIPOながら割安感に問題がない。

需給面も非常にいいので、初値は上がりやすそう。

注目度や人気度はそれ程ないと考えるので、上場ラッシュで資金分散があれば、

買い需要がそれほどなく、売りも買いも閑散で期待したほど初値が上がらないリスクは有る。

地合い次第では2倍近くまで初値が上がっても不思議ではないIPOだが、

直近IPOで不動産投資関連銘柄の下がりっぷりを考えれば1.5倍あたりが妥当なところか?

全体考察

総合得点は7点で、私のBBスタンスはB評価です

グッドライフカンパニーへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。グッドライフカンパニーの初値予想投票は締め切りました。

現在の読者予想件数:76件

読者予想サマリ 平均値:3,310円 | 中央値:2,880円 | 補正値:2,885円

最高:19,080円 >>>> 最低:1,991円

最高:19,080円 >>>> 最低:1,991円

毎日勉強様(2018/12/12) スタンス:(A) BB期間終了後

予想値:2,400円(公募価格比:+800円)

1.5倍をめどに

モヘア様(2018/12/12) スタンス:(A) BB期間終了後

予想値:3,330円(公募価格比:+1,730円)

需給面が良好なのでやっぱり3330円。

LaLa様(2018/12/11) スタンス:(A) BB期間終了後

予想値:3,230円(公募価格比:+1,630円)

全国展開を視野に入れた初値で2倍かも。

じじい様(2018/12/11) スタンス:(B) BB期間終了後

予想値:1,991円(公募価格比:+391円)

かなり狙った予想にしました。

ただ、これが事実になったら怖い。

ただ、これが事実になったら怖い。

素人様(2018/12/11) スタンス:(なし) BB期間終了後

予想値:2,950円(公募価格比:+1,350円)

このくらい行ってほしい。

cco様(2018/12/10) スタンス:(A) BB期間終了後

予想値:3,500円(公募価格比:+1,900円)

業績の伸び良好、需給面良好。

ドジャーズ君様(2018/12/10) スタンス:(S) BB期間終了後

予想値:3,800円(公募価格比:+2,200円)

割安。かなり伸びそう。

ガッチャマン様(2018/12/10) スタンス:(A) BB期間終了後

予想値:3,000円(公募価格比:+1,400円)

業績成長性良し、VC無し。

GT様(2018/12/09) スタンス:(A) BB期間終了後

予想値:3,200円(公募価格比:+1,600円)

業績堅調なので今後の成長も高いので、これぐらい。

pakabaka様(2018/12/08) スタンス:(なし) BB期間終了後

予想値:2,550円(公募価格比:+950円)

こんなもんじゃないですか・・・

通りすがり様(2018/12/07) スタンス:(なし) BB期間終了後

予想値:3,180円(公募価格比:+1,580円)

んーこのくらい。

シノ@様(2018/12/05) スタンス:(A) BB期間終了前

予想値:3,010円(公募価格比:+1,410円)

予想が難しいですが、この辺までは行くのかなぁ。

kuro様(2018/12/05) スタンス:(A) BB期間終了前

予想値:3,300円(公募価格比:+1,700円)

同日のものより少し人気ないかな

とも様(2018/12/05) スタンス:(A) BB期間終了前

予想値:2,800円(公募価格比:+1,200円)

当たれ

投資家デス。様ふたたび様(2018/12/04) スタンス:(S) BB期間終了前

激予想値:19,000円(公募価格比:+17,400円)

IPOバブルの再来デス。

ネコ太様(2018/12/04) スタンス:(A) BB期間終了前

予想値:2,850円(公募価格比:+1,250円)

当たるといいな。

スティンガー様(2018/12/04) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+900円)

1.5倍より若干上がる程度で。

IPO投資家様(2018/12/03) スタンス:(B) BB期間終了前

予想値:3,033円(公募価格比:+1,433円)

仮条件が控えめなのが気にかかるが、2倍が目安になるかな。

ぽぞ様(2018/12/03) スタンス:(B) BB期間終了前

予想値:2,400円(公募価格比:+800円)

そこそこ上がるでしょう。

NO FUTURE様(2018/12/02) スタンス:(B) BB期間終了前

予想値:3,200円(公募価格比:+1,600円)

不人気業種なだけあって大幅にディスカウントしてる感じ

ハリケーンフューリー様(2018/12/02) スタンス:(B) BB期間終了前

予想値:2,100円(公募価格比:+500円)

この業種は不安材料

背脂チャッチャ様(2018/12/02) スタンス:(B) BB期間終了前

予想値:2,800円(公募価格比:+1,200円)

割安設定

マヌカハニー様(2018/12/02) スタンス:(B) BB期間終了前

予想値:2,400円(公募価格比:+800円)

公募割れは無いと思うよ、うん

豚毛様(2018/12/02) スタンス:(なし) BB期間終了前

予想値:2,500円(公募価格比:+900円)

うまい棒10000本買えれば合格

房州ビワ様(2018/12/02) スタンス:(C) BB期間終了前

予想値:2,000円(公募価格比:+400円)

不動産の地合いは全然グッドじゃない

このもん様(2018/12/02) スタンス:(C) BB期間終了前

予想値:2,200円(公募価格比:+600円)

不動産は買い手不在

koheizi様(2018/12/02) スタンス:(B) BB期間終了前

予想値:2,360円(公募価格比:+760円)

ペリドット様(2018/12/02) スタンス:(A) BB期間終了前

予想値:3,600円(公募価格比:+2,000円)

投資用マンション勧誘

うちの会社に営業に来たらつまみ出す(笑)

うちの会社に営業に来たらつまみ出す(笑)

的屋様(2018/12/01) スタンス:(A) BB期間終了前

予想値:2,800円(公募価格比:+1,200円)

この位

かず様(2018/12/01) スタンス:(なし) BB期間終了前

予想値:2,350円(公募価格比:+750円)

こんなもん。

アロエ様(2018/12/01) スタンス:(A) BB期間終了前

予想値:2,300円(公募価格比:+700円)

不動産は要注意❢❓

アルファルファ様(2018/12/01) スタンス:(A) BB期間終了前

予想値:2,700円(公募価格比:+1,100円)

ピアラ外したからみずほちゃんくれー

愛読者様(2018/12/01) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+1,400円)

あんまり感心しない業種ですが

スクリュー様(2018/11/30) スタンス:(B) BB期間終了前

予想値:2,780円(公募価格比:+1,180円)

このくらい。

まつ様(2018/11/30) スタンス:(A) BB期間終了前

予想値:2,850円(公募価格比:+1,250円)

上がりと思います。

みんすくみ様(2018/11/29) スタンス:(A) BB期間終了前

予想値:3,110円(公募価格比:+1,510円)

ソフトバンクまではイケイケで

ほいみん様(2018/11/29) スタンス:(B) BB期間終了前

予想値:2,810円(公募価格比:+1,210円)

ピタリ賞ねらいです

waikazu様(2018/11/29) スタンス:(B) BB期間終了前

予想値:3,330円(公募価格比:+1,730円)

この位は頑張ってほしいな

hal様(2018/11/29) スタンス:(B) BB期間終了前

予想値:2,780円(公募価格比:+1,180円)

欲しいです!

松村様(2018/11/29) スタンス:(C) メルアドなし BB期間終了前

予想値:2,170円(公募価格比:+570円)

57点

ダングラ様(2018/11/29) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+400円)

グットスマイルカンパニーに見えた(笑)

投資用マンションはあまりいいイメージがないので控え目予想

投資用マンションはあまりいいイメージがないので控え目予想

UG様(2018/11/28) スタンス:(B) BB期間終了前

予想値:2,550円(公募価格比:+950円)

これだけ割安ならホールドしたい。

my20001様(2018/11/28) スタンス:(S) BB期間終了前

予想値:3,270円(公募価格比:+1,670円)

これは良さそうです

hakio様(2018/11/28) スタンス:(B) BB期間終了前

予想値:2,800円(公募価格比:+1,200円)

赤羽様(2018/11/28) スタンス:(B) BB期間終了前

予想値:3,100円(公募価格比:+1,500円)

ラーメン構造

めがっさ様(2018/11/28) スタンス:(B) BB期間終了前

予想値:2,410円(公募価格比:+810円)

ポイントの使いどころなので。

k&k様(2018/11/28) スタンス:(A) BB期間終了前

予想値:2,980円(公募価格比:+1,380円)

概ね、2倍弱で初値。

ちょこちょこ様(2018/11/28) スタンス:(A) BB期間終了前

予想値:3,000円(公募価格比:+1,400円)

不動産は不安な業種

境多摩様(2018/11/28) スタンス:(S) BB期間終了前

予想値:4,000円(公募価格比:+2,400円)

地合いイイヨイイヨー

ももんが様(2018/11/27) スタンス:(B) BB期間終了前

予想値:2,710円(公募価格比:+1,110円)

これくらいまでいったりして

かぶけ様(2018/11/27) スタンス:(C) BB期間終了前

予想値:4,600円(公募価格比:+3,000円)

絵餅

lcms様(2018/11/27) スタンス:(A) BB期間終了前

予想値:3,700円(公募価格比:+2,100円)

PER6倍は割安ですな

リコピン様(2018/11/27) スタンス:(A) BB期間終了前

予想値:3,500円(公募価格比:+1,900円)

不動産投資は一発ありますよ。不景気になったら全力で逃げますが(笑)

ハンカチーフガイ様(2018/11/27) スタンス:(B) BB期間終了前

予想値:2,600円(公募価格比:+1,000円)

不動産は初値後のパフォーマンスが悪い

だーく様(2018/11/27) スタンス:(B) BB期間終了前

予想値:2,420円(公募価格比:+820円)

疲れから意外と上がらない

ピア様(2018/11/27) スタンス:(B) BB期間終了前

予想値:2,430円(公募価格比:+830円)

不動産系はそこまで強くないのでこのくらいかな?

カレーどすた様(2018/11/27) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+900円)

最近の不動産IPOの値動きを見ると、当たらない割に上がらないIPOになりそうです。

まりぽん様(2018/11/27) スタンス:(S) BB期間終了前

予想値:2,880円(公募価格比:+1,280円)

今月最後期待の一つ<(_ _)>

ksnksn様(2018/11/26) スタンス:(S) BB期間終了前

予想値:3,000円(公募価格比:+1,400円)

aa様(2018/11/26) スタンス:(なし) BB期間終了前

予想値:3,000円(公募価格比:+1,400円)

こんなもん

nikuniku様(2018/11/26) スタンス:(B) BB期間終了前

予想値:2,900円(公募価格比:+1,300円)

ダイアナ様(2018/11/25) スタンス:(B) BB期間終了前

予想値:3,330円(公募価格比:+1,730円)

ほしい~

みよぶー様(2018/11/21) スタンス:(B) BB期間終了前

予想値:2,000円(公募価格比:+400円)

なんでこんなにラッシュがくるかいな。。何かわけがあるのかな?

単独IPOが続いてほしい・・・

単独IPOが続いてほしい・・・

タカ様(2018/11/20) スタンス:(A) BB期間終了前

予想値:3,090円(公募価格比:+1,490円)

これくらいかな

さくら様(2018/11/20) スタンス:(B) BB期間終了前

予想値:2,200円(公募価格比:+600円)

不動産なのが残念

nana様(2018/11/17) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+1,400円)

2倍まで届くか

Mark様(2018/11/15) スタンス:(B) メルアドなし BB期間終了前

予想値:2,380円(公募価格比:+780円)

九州地盤 不動産これから。。。

ぴち様(2018/11/14) スタンス:(A) BB期間終了前

予想値:3,320円(公募価格比:+1,720円)

初値天井臭が・・・

ぎゃーふぶ様(2018/11/14) スタンス:(B) BB期間終了前

予想値:3,550円(公募価格比:+1,950円)

これぐらい。

のぶ様(2018/11/14) スタンス:(A) BB期間終了前

予想値:3,350円(公募価格比:+1,750円)

二倍は固い

ジン毛ベア様(2018/11/13) スタンス:(B) BB期間終了前

予想値:3,180円(公募価格比:+1,580円)

こんな感じで初値が。

WhiteJack様(2018/11/13) スタンス:(A) BB期間終了前

予想値:2,760円(公募価格比:+1,160円)

なんとなく

kuku様(2018/11/12) スタンス:(B) メルアドなし BB期間終了前

予想値:3,500円(公募価格比:+1,900円)

きむ様(2018/11/12) スタンス:(B) BB期間終了前

予想値:2,680円(公募価格比:+1,080円)

2倍はないかな

民衆治様(2018/11/12) スタンス:(A) BB期間終了前

予想値:3,657円(公募価格比:+2,057円)

このくらいはいきそうな感がする

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。