ロゴスホールディングスの概要

ロゴスホールディングスのIPO(新規上場)日程関連

| 仮条件決定日 | 2024/06/12 (水) |

|---|---|

| BB期間 | 開始: 2024/06/13 (木) ~ 終了: 2024/06/19 (水) |

| 公募価格決定 | 2024/06/20 (木) |

| 購入申込期間 | 開始: 2024/06/21 (金) ~ 終了: 2024/06/26 (水) |

| 上場予定日 | 2024/06/28 (金) |

ロゴスホールディングスのIPO(新規上場)基本情報

| 公募株式数 | 総計:1,396,400株 (公募:50,000株 / 売出:1,346,400株)売出株式比率:96.4% |

|---|---|

| O.A.分 | 209,400株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 3,908,066株 (上場時、公募株数含む) |

| OR | 41.1% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 2,290円 |

| 仮条件価格 | 2,190~2,290円 (変動率:-4.4% ~0.0% 中立 ) |

| 公募価格 | 2,290円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 連結子会社である株式会社ロゴスホームへの投融資資金として全額を充当する予定。投融資資金については、株式会社ロゴスホームにおける新規出店に伴うモデルハウス用地取得費用、モデルハウス建築費用及び新店舗改修費用等の一部として充当する予定 |

ロゴスホールディングスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 2,290円 | 2,290円 ±0円 |

2,290円

±0円 |

1,559円

(-731円) |

| 変化率 | 0.0% | 0.0% | -31.9% | |

| 吸収金額 | 36.7億円 | 36.7億円 ±0.0億円 |

36.7億円 ±0.0億円 |

|

| 時価総額 | 89.4億円 | 89.4億円 ±0.0億円 |

89.4億円 ±0.0億円 |

61.1億円 -28億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

ロゴスホールディングスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | ロゴスホールディングス |

|---|---|

| 所在地 | 北海道帯広市東三条南十三丁目2番地1 |

| 設立 | 2020年07月09日 |

| 従業員数 | 493人 |

| 監査法人 | 三優監査法人 |

ロゴスホールディングスの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2021/05 (単・1期) |

0 | -9,194 | 61,013 | 1,673,588 2,429,874 |

| 2022/05 (単・2期) |

1,551,570 0.0% |

831,646 -9,145.5% |

800,403 1,211.9% |

2,534,001 2,634,158 |

| 2023/05 (単・3期) |

1,144,250 -26.3% |

8,609 -99.0% |

35,254 -95.6% |

2,569,255 2,723,542 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

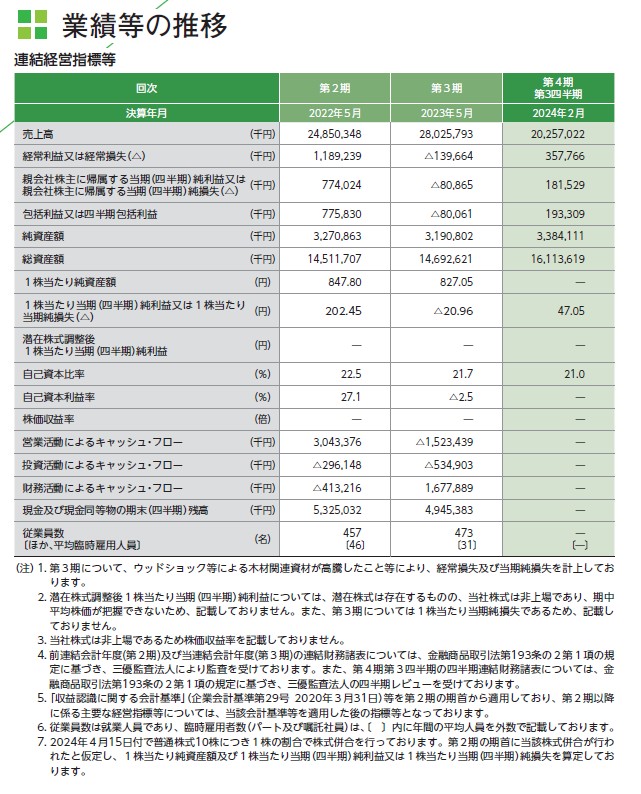

| 2022/05 (連・2期) |

24,850,348 | 1,189,239 | 774,024 | 3,270,863 14,511,707 |

| 2023/05 (連・3期) |

28,025,793 12.8% |

-139,664 -111.7% |

-80,865 -110.4% |

3,190,802 14,692,621 |

| 2024/05 (連・4期) |

32,725,000 16.8% |

1,426,000 -1,121.0% |

910,000 -1,225.3% |

0 0 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2021/05(単・1期) | 1.92 | 43.78 | 0 |

| 2022/05(単・2期) | 209.35 | 656.81 | 0 |

| 2023/05(単・3期) | 9.14 | 665.94 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2022/05(連・2期) | 202.45 | 847.80 | -- |

| 2023/05(連・3期) | -20.96 | 827.05 | -- |

| 2024/05(連・4期) | 236.09 | 1,065.96 | -- |

| 予想PER | 9.70倍 (2024/05連・参考EPS:236.09・想定価格2,290円ベース) |

|---|---|

| 予想PBR | 2.15倍 (2024/05連・参考BPS:1,065.96・想定価格2,290円ベース) |

| 予想配当 | 259.19円(2024/05) |

ロゴスホールディングスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| エンデバー・ユナイテッド2号投資事業有限責任組合 | 3,451,252 (1,346,400:39.0%) |

84.26 | 180日 or 1.5倍 |

| 株式会社チキンシープ | 305,653 | 7.46 | 180日 |

| その他 296名 | 83,064 | 2.03 | |

| 池田 雄一 | 48,100 | 1.17 | 180日 |

| 株式会社BOSS | 35,300 | 0.86 | 180日 |

| 所有株式958株の株主 34名 | 32,572 | 0.80 | |

| 岩永 武也 | 26,160 | 0.64 | |

| 竹田 純 | 21,160 | 0.52 | 180日 |

| 平山 純太 | 15,360 | 0.38 | |

| 神山 周市 | 15,000 | 0.37 | |

| 既存株主総計(31) | 4,096,032 | 100 | 対象 2,545,887株 カバー率 92.59% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(1) (内ロックアップ) |

上場前:3,451,252株 売出後:2,104,852株 2,104,852株(100.00%) |

|---|

ロゴスホールディングスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2022-05-13 | 237,971 | 1,700 | (自)2024-06-01~(至)2032-05-13 |

| SO総計(1) | 237,971 | 上場時算入 | 237,971株 |

ロゴスホールディングスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

2,190円 (想定価格比: -100円/-4.4%) |

| 直前予想 (上場前) |

2,190円 (公募比: -100円/-4.4%) |

| 初値 | 2,290円 (公募比: 0円/0.0%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

IPOでは不人気の不動産関連。しかも不動産系IPOなのにイグジットの様相となっており初値はかなり厳しそうというのが第一印象。

これまでとの住宅販売と違いIT技術活用、DXオペレーションを謳っているものの、いずれも大手・中小ハウスメーカーでも導入が進みそうなので新味にも欠ける。

上場日前のIPO結果次第で、盛大に初値割れする可能性も高く、初値期待値としてはかなり低いと評価。

これまでとの住宅販売と違いIT技術活用、DXオペレーションを謳っているものの、いずれも大手・中小ハウスメーカーでも導入が進みそうなので新味にも欠ける。

上場日前のIPO結果次第で、盛大に初値割れする可能性も高く、初値期待値としてはかなり低いと評価。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

セクターは建設業。本店北海道で特徴としてはオペレーションをDX化を進めており、

効率化経営が不動産業界では進んでいるとアピール。IPO的には不動産業で注目度は劣る。

恐らく地方不動産業ぐらいの感覚で見られそう。

6月の最終IPO。今年はラッシュと言うほどでもないが盛り上がりに欠けそうなところで、

IPO疲れの最終日はややネックになりそうと感じる。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年5月度、連結予想EPSは236.09。

想定価格2,290円から計算される予想PERは約9.7倍。

2023年5月決算は赤字、来期黒字で予想PER的には地方不動産と同等レベル。

正直、この程度の想定価格では割安感の点でも微妙。

黒字化で上場するなら、もう少し激安価格感を出して欲しいところ。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約36.7億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場上場。主幹事はSMBC日興証券。

公募5万株で残りが売り出しという、売出IPO。

売出元は筆頭株主の投資ファンドで40%放出のイグジットIPO。

売出元のファンドはロックアップが「180日or1.5倍」で設定されており、

株価維持や上昇ではどんどん売り玉が降ってきそうで、買いに向かう人はいなさそう。

ストック・オプションの未行使残は行使価格1,700円で約24万株が行使期間内。

こちらも売り圧要因として計算したい。

吸収規模も大きめでイグジットIPO、人気が出にくくそうな業種というのもあり買いが入りにくい。

余程のことがないと需給は厳しいとみたい。

4.業種…人気化しそうな業種か?魅力があるかなど

DX化で効率化されたオペレーションが売りとなっている。

従来の注文住宅(モデルハウス・ショールームにあるような)メーカーに比べて効率化されているのが売り。

と、謳い文句はあるが、DX化はいずれ大手メーカーも進むところであるし、

特に革新的な雰囲気がないのはIPOでは厳しく見られそうで魅力に欠けると見られそう。

「地方x不動産業」はIPO初値視点ではマイナスポイント。割安感を売りにしないと買われない。

なお、配当性向は高く設定されてそうだが、業績頭打ちで思ったように配当が出ないリスクあり。

5.評価…総合的評価や特記的事項を含める

改めて評価し直しても全方位であまり買いたくなるポイントがない。

ということで総合評価はパスレベルのD評価とする。

6月IPOは微妙銘柄が続くことで、6月最終IPOだからと手を出したくなるかも知れないが、

余計なことをせずに我慢するのも投資と思って対応したい。

会社の評価を悪くするつもりはないが、IPO視点で見ると悪い評価しか付けれない内容。

全体考察

総合得点は3点で、私のBBスタンスはD評価です

セクターは建設業。本店北海道で特徴としてはオペレーションをDX化を進めており、

効率化経営が不動産業界では進んでいるとアピール。IPO的には不動産業で注目度は劣る。

恐らく地方不動産業ぐらいの感覚で見られそう。

6月の最終IPO。今年はラッシュと言うほどでもないが盛り上がりに欠けそうなところで、

IPO疲れの最終日はややネックになりそうと感じる。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年5月度、連結予想EPSは236.09。

想定価格2,290円から計算される予想PERは約9.7倍。

2023年5月決算は赤字、来期黒字で予想PER的には地方不動産と同等レベル。

正直、この程度の想定価格では割安感の点でも微妙。

黒字化で上場するなら、もう少し激安価格感を出して欲しいところ。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約36.7億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場上場。主幹事はSMBC日興証券。

公募5万株で残りが売り出しという、売出IPO。

売出元は筆頭株主の投資ファンドで40%放出のイグジットIPO。

売出元のファンドはロックアップが「180日or1.5倍」で設定されており、

株価維持や上昇ではどんどん売り玉が降ってきそうで、買いに向かう人はいなさそう。

ストック・オプションの未行使残は行使価格1,700円で約24万株が行使期間内。

こちらも売り圧要因として計算したい。

吸収規模も大きめでイグジットIPO、人気が出にくくそうな業種というのもあり買いが入りにくい。

余程のことがないと需給は厳しいとみたい。

4.業種…人気化しそうな業種か?魅力があるかなど

DX化で効率化されたオペレーションが売りとなっている。

従来の注文住宅(モデルハウス・ショールームにあるような)メーカーに比べて効率化されているのが売り。

と、謳い文句はあるが、DX化はいずれ大手メーカーも進むところであるし、

特に革新的な雰囲気がないのはIPOでは厳しく見られそうで魅力に欠けると見られそう。

「地方x不動産業」はIPO初値視点ではマイナスポイント。割安感を売りにしないと買われない。

なお、配当性向は高く設定されてそうだが、業績頭打ちで思ったように配当が出ないリスクあり。

5.評価…総合的評価や特記的事項を含める

改めて評価し直しても全方位であまり買いたくなるポイントがない。

ということで総合評価はパスレベルのD評価とする。

6月IPOは微妙銘柄が続くことで、6月最終IPOだからと手を出したくなるかも知れないが、

余計なことをせずに我慢するのも投資と思って対応したい。

会社の評価を悪くするつもりはないが、IPO視点で見ると悪い評価しか付けれない内容。

全体考察

総合得点は3点で、私のBBスタンスはD評価です

ロゴスホールディングスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。ロゴスホールディングスの初値予想投票は締め切りました。

現在の読者予想件数:41件

読者予想サマリ 平均値:2,197円 | 中央値:2,160円 | 補正値:2,197円

最高:3,395円 >>>> 最低:1,690円

最高:3,395円 >>>> 最低:1,690円

ルイコスタ様(2024/06/24) スタンス:(D) BB期間終了後

予想値:2,190円(公募価格比:-100円)

厳しい船出が予想される。

かぶけ様(2024/06/20) スタンス:(C) BB期間終了後

予想値:2,111円(公募価格比:-179円)

平凡予想

ほいみん様(2024/06/20) スタンス:(C) BB期間終了後

予想値:2,170円(公募価格比:-120円)

ピタリ賞ねらいです

みんすくみ様(2024/06/20) スタンス:(C) BB期間終了後

予想値:2,111円(公募価格比:-179円)

アストロにつられて上がるかも

論理様(2024/06/20) スタンス:(C) BB期間終了後

予想値:2,106円(公募価格比:-184円)

業種が人気化しそうになく出口案件でもあり、また今日のタウンズでIPO連勝ストップしたので厳しいかも

とどかず様(2024/06/20) スタンス:(C) BB期間終了後

予想値:1,850円(公募価格比:-440円)

かなり厳しい状況と見る。

レモンパン様(2024/06/20) スタンス:(C) BB期間終了後

予想値:2,290円(公募価格比:±0円)

上限値くらい。

n2様(2024/06/19) スタンス:(D) BB期間終了前

予想値:1,700円(公募価格比:-590円)

ストック・オプションの行使価格と同じにしました

シロクマ様(2024/06/19) スタンス:(C) BB期間終了前

予想値:2,106円(公募価格比:-184円)

市況と銘柄の個人受け度合いから、下がりそう

parms様(2024/06/18) スタンス:(D) BB期間終了前

予想値:2,110円(公募価格比:-180円)

無理に上場しないほうがよくないか

CYO様(2024/06/18) スタンス:(D) BB期間終了前

予想値:2,300円(公募価格比:+10円)

上場ゴールの予想

UG様(2024/06/17) スタンス:(D) BB期間終了前

予想値:2,150円(公募価格比:-140円)

赤字企業など要らぬ

愛読者様(2024/06/17) スタンス:(D) BB期間終了前

予想値:2,200円(公募価格比:-90円)

無理かな

スティンガー様(2024/06/16) スタンス:(D) BB期間終了前

予想値:2,120円(公募価格比:-170円)

パスです。

ブロッコリースプラウト様(2024/06/16) スタンス:(D) BB期間終了前

予想値:2,106円(公募価格比:-184円)

だめねこれは

米国財政破綻様(2024/06/16) スタンス:(D) BB期間終了前

予想値:1,690円(公募価格比:-600円)

米国リスク

だるたにあん様(2024/06/15) スタンス:(D) BB期間終了前

予想値:2,250円(公募価格比:-40円)

公募割れでしょう

かっきー様(2024/06/14) スタンス:(B) BB期間終了前

予想値:3,395円(公募価格比:+1,105円)

意外といけるのではないかと。

ネオ様(2024/06/14) スタンス:(D) BB期間終了前

予想値:2,015円(公募価格比:-275円)

日興で日頃からIPO貰ってる顧客のお付き合い案件で久々の不人気案件は仮条件下限で決まって初値は安定操作に引っ掛かるイメージを予想。

まつ様(2024/06/14) スタンス:(D) BB期間終了前

予想値:2,107円(公募価格比:-183円)

公募割れを予想。

hal様(2024/06/13) スタンス:(D) BB期間終了前

予想値:2,200円(公募価格比:-90円)

パスします

k&k様(2024/06/13) スタンス:(D) BB期間終了前

予想値:2,183円(公募価格比:-107円)

上昇する気配なし か

IPO投資家様(2024/06/13) スタンス:(D) BB期間終了前

予想値:2,185円(公募価格比:-105円)

迷わずにパス。

ポイント狙いSBI_100株の落選願うのみ。

ポイント狙いSBI_100株の落選願うのみ。

haru様(2024/06/13) スタンス:(D) BB期間終了前

予想値:2,070円(公募価格比:-220円)

ダメダメダメ子さん!

yupa様(2024/06/13) スタンス:(D) BB期間終了前

予想値:2,070円(公募価格比:-220円)

もっと小口募集にすれば良いのに

my20001様(2024/06/12) スタンス:(D) BB期間終了前

予想値:2,160円(公募価格比:-130円)

欲しい人は、初値で購入でしょうか

色違いのベトベトン様(2024/06/12) スタンス:(D) BB期間終了前

予想値:2,020円(公募価格比:-270円)

厳しい要素詰め合わせセット

五十二様(2024/06/10) スタンス:(なし) BB期間終了前

予想値:2,150円(公募価格比:-140円)

公募価格を割れると思います。

mu-mu2様(2024/06/05) スタンス:(B) BB期間終了前

予想値:3,190円(公募価格比:+900円)

好まれそうな業種かな

ネコポス様(2024/06/04) スタンス:(C) BB期間終了前

予想値:2,200円(公募価格比:-90円)

これくらいかな。

小豆ちゃん様(2024/06/04) スタンス:(D) BB期間終了前

予想値:2,280円(公募価格比:-10円)

微増と思うが割るかな

フレディ様(2024/05/30) スタンス:(C) BB期間終了前

予想値:2,290円(公募価格比:±0円)

びみょー

CK様(2024/05/28) スタンス:(D) BB期間終了前

予想値:1,987円(公募価格比:-303円)

ぎゃーふぶ様(2024/05/28) スタンス:(C) BB期間終了前

予想値:2,440円(公募価格比:+150円)

広告ウザイ

hakio様(2024/05/28) スタンス:(B) BB期間終了前

予想値:2,224円(公募価格比:-66円)

nicecampany

ussy77様(2024/05/27) スタンス:(C) BB期間終了前

予想値:2,460円(公募価格比:+170円)

moon様(2024/05/25) スタンス:(D) メルアドなし BB期間終了前

予想値:1,700円(公募価格比:-590円)

数年前のDXバブル価格でイグジットでは買う理由がない

551様(2024/05/25) スタンス:(C) BB期間終了前

予想値:2,204円(公募価格比:-86円)

厳しいか?

みよぶー様(2024/05/25) スタンス:(C) BB期間終了前

予想値:2,480円(公募価格比:+190円)

う~ん、微妙

きむ様(2024/05/24) スタンス:(B) BB期間終了前

予想値:2,400円(公募価格比:+110円)

少し上

諸行無常様(2024/05/24) スタンス:(D) BB期間終了前

予想値:2,097円(公募価格比:-193円)

アウトドアブランドの LOGOS(ロゴス):ロゴスコーポレーションと勘違いした。

グループ会社の業績はいいですが、不動産は不人気ですね。

ビジネスモデルも新しさをかんじないなぁ。

割れるでしょう・・・・。

グループ会社の業績はいいですが、不動産は不人気ですね。

ビジネスモデルも新しさをかんじないなぁ。

割れるでしょう・・・・。

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。