豆蔵デジタルホールディングスの概要

[202A] : 豆蔵デジタルホールディングス

市場:東G (情報・通信業)

事業内容:企業のデジタルシフトを実現し、顧客とともにデジタル競争力を高めるためのクラウドコンサルティングサービス、AIコンサルティングサービス、AIロボティクス・エンジニアリングサービス、モビリティ・オートメーションサービス

豆蔵デジタルホールディングスのIPO(新規上場)日程関連

| 仮条件決定日 | 2024/06/10 (月) |

|---|---|

| BB期間 | 開始: 2024/06/11 (火) ~ 終了: 2024/06/17 (月) |

| 公募価格決定 | 2024/06/18 (火) |

| 購入申込期間 | 開始: 2024/06/19 (水) ~ 終了: 2024/06/24 (月) |

| 上場予定日 | 2024/06/27 (木) |

豆蔵デジタルホールディングスのIPO(新規上場)基本情報

| 公募株式数 | 総計:4,530,000株 (公募:50,000株 / 売出:4,480,000株)売出株式比率:98.9% |

|---|---|

| O.A.分 | 607,500株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 16,050,000株 (上場時、公募株数含む) |

| OR | 32.0% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,280円 |

| 仮条件価格 | 1,280~1,330円 (変動率:0.0%

~+3.9%

やや強気

) ※公開価格が仮条件の上下20%超えまで可能性あり

1,024~1,596円 |

| 公募価格 | 1,330円(想定価格との差:+50円 / +3.9% ) |

| IPOの資金用途 | 連結子会社における今後の持続的な成長に資する人材の確保を目的とする採用費として、連結子会社への投融資に充当する予定 |

豆蔵デジタルホールディングスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,280円 | 1,330円 +50円 |

1,348円

+18円 |

1,738円

(+390円) |

| 変化率 | +3.9% | +1.4% | +28.9% | |

| 吸収金額 | 65.7億円 | 68.3億円 +2.56億円 |

69.2億円 +0.92億円 |

|

| 時価総額 | 205億円 | 213億円 +8.02億円 |

216億円 +2.88億円 |

278億円 +62.5億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

豆蔵デジタルホールディングスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | 豆蔵デジタルホールディングス |

|---|---|

| 所在地 | 東京都新宿区西新宿二丁目1番1号 |

| 設立 | 2020年11月11日 |

| 従業員数 | 808人 |

| 監査法人 | EY新日本有限責任監査法人 |

豆蔵デジタルホールディングスの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2021/03 (単・1期) |

0 | -4,570 | -4,594 | 3,594 6,985 |

| 2022/03 (単・2期) |

219,600 0.0% |

13,390 -393.0% |

9,966 -316.9% |

1,270,812 1,313,950 |

| 2023/03 (単・3期) |

669,799 205.0% |

397,251 2,866.8% |

396,939 3,882.9% |

1,551,751 1,563,164 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

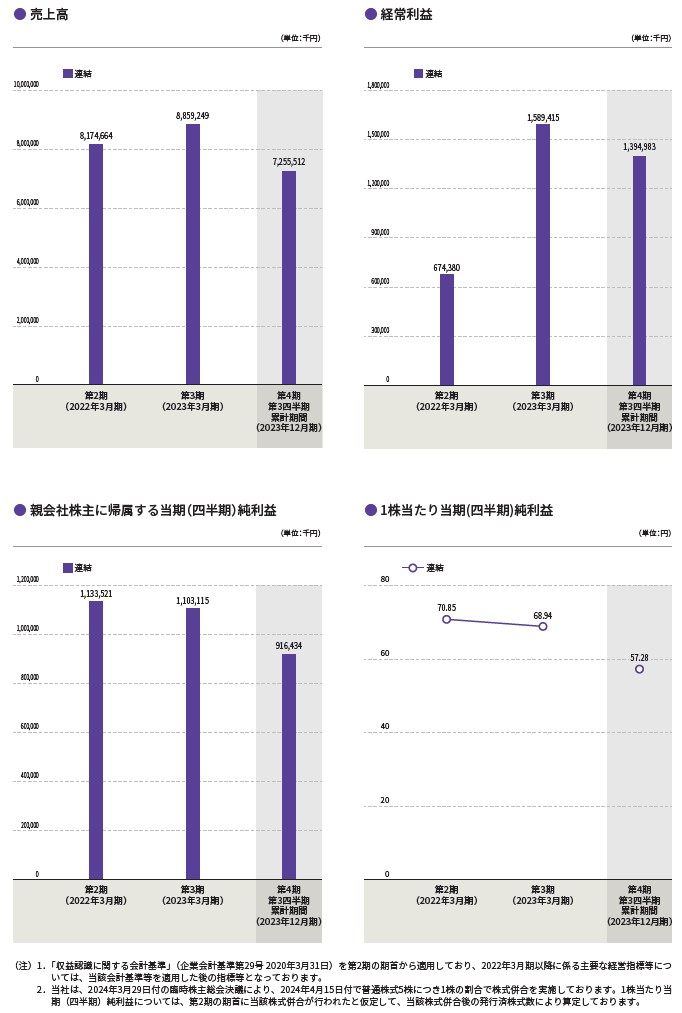

| 2022/03 (連・2期) |

8,174,664 | 674,380 | 1,133,521 | 2,403,027 3,423,175 |

| 2023/03 (連・3期) |

8,859,249 8.4% |

1,589,415 135.7% |

1,103,115 -2.7% |

3,390,142 4,614,336 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2021/03(単・1期) | -45,941.63 | -35,941.63 | 0 |

| 2022/03(単・2期) | 0.62 | 79.41 | 1 |

| 2023/03(単・3期) | 24.81 | 96.97 | 6 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2022/03(連・2期) | 70.85 | 150.18 | -- |

| 2023/03(連・3期) | 68.94 | 211.87 | -- |

| 予想PER | 15.03倍 (2025/03連・参考EPS:85.18・想定価格1,280円ベース) |

|---|---|

| 予想PBR | 5.60倍 (2025/03連・参考BPS:228.63・想定価格1,280円ベース) |

| 予想配当 | 59.58円(2025/03) |

豆蔵デジタルホールディングスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 株式会社豆蔵K2TOPホールディングス | 16,000,000 (4,480,000:28.0%) |

96.74 | 180日 |

| 中原 徹也 | 186,000 | 1.12 | |

| 従業員等51名 | 179,900 | 1.09 | |

| 宮田 賢治 | 18,000 | 0.11 | |

| 牟田 嘉寿 | 16,000 | 0.10 | |

| 福富 三雄 | 14,400 | 0.09 | |

| 平田 雅敏 | 14,000 | 0.08 | |

| 日比生 和彦 | 14,000 | 0.08 | |

| 金子 聖史 | 12,000 | 0.07 | |

| 南雲 暢之 | 12,000 | 0.07 | |

| 既存株主総計(22) | 16,538,500 | 100 | 対象 11,520,000株 カバー率 95.53% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(1) (内ロックアップ) |

上場前:16,000,000株 売出後:11,520,000株 11,520,000株(100.00%) |

|---|

豆蔵デジタルホールディングスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2021-04-02 | 137,000 | 380 | (自)2021-04-16~(至)2027-03-31 |

| 2021-04-02 | 55,000 | 380 | (自)2021-04-16~(至)2027-03-31 |

| 2021-04-02 | 337,500 | 380 | (自)2021-04-16~(至)2027-03-31 |

| 2022-12-28 | 9,000 | 800 | (自)2022-12-29~(至)2027-03-31 |

| SO総計(4) | 538,500 | 上場時算入 | 538,500株 |

豆蔵デジタルホールディングスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,360円(想定価格比: +80円/+6.3%) |

| 直前予想 (上場前) |

1,320円(公募比: -10円/-0.8%) |

| 初値 | 1,348円(公募比: +18円/+1.4%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

2020年インテグラル支援でMBO上場廃止、4年後に再上場。再上場IPOは初値視点では上がりにくいのが定石。

事業内容はDX支援系だが、最先端技術。超上流部分をターゲットにしているのが特徴。相手先で大きいのがデンソー。

業績は堅調。既上場銘柄に比べて割安なのが推し、さらに配当性向の高さも謳う。既上場銘柄を割安価格で売り出す雰囲気と見るとよいか?

初値視点で見ずに中長期対応も含めて参加したいところ。

事業内容はDX支援系だが、最先端技術。超上流部分をターゲットにしているのが特徴。相手先で大きいのがデンソー。

業績は堅調。既上場銘柄に比べて割安なのが推し、さらに配当性向の高さも謳う。既上場銘柄を割安価格で売り出す雰囲気と見るとよいか?

初値視点で見ずに中長期対応も含めて参加したいところ。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

2020年にインテグラルによるテコ入れで上場廃止、4年後の再上場。

ファンドによる経営改革・構造改革、再上場案件は出口と見られ上場時評価は厳し目になる。

上場日は6月下旬でも、ラッシュから一呼吸置く。

権利落ち日にあたるので、投資再回転がIPOに向くかも知れない。

同時上場などもないことから、意外にも資金は来やすい環境はある。

2.割安性…PER,PBRなど財務情報、価格設定から

2025年3月度、連結予想EPSは85.18。

想定価格1,280円から計算される予想PERは約15.03倍。

DXコンサル業としては同業種と比較して適度なIPOディスカウントがある状態。

足元の業績も堅調で、今後まだまだ需要はありそうということで長期視点で割安。

また高い配当性向も魅力となっている。

上場時や初値視点で、この割安感が反映されるかが焦点。

仮条件発表で公開価格が上下20%超えの可能性と示したことで、公募申込み組のメリット消える。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約65.7億(想定価格ベースOA分含む)の中型~やや大型IPO。

上場市場は東証グロース市場上場。主幹事はSMBC日興証券と三菱UFJモルガン・スタンレー証券の共同主幹事。

公募5万株で残りが売り出しという、ほぼ売出IPO。

売出元は再編時に作った持ち株親会社。30%弱を放出。

放出元が残り70%を保有するため、先々は売り出してくるリスクが有る。

なお、ロックアップは180日で価格解除なし。

ストック・オプションの未行使残は行使価格が主に380円。538,500株全てが行使期間内。

気になる量なため売り圧として評価したい。

上場時の需給は厳し目。割安感が評価されて公開価格にどの程度買いが入るか?

もしくは親引け先や海外配分からは売りがすぐに出ないとして、公募組がどの程度なら売るかによって需給一致点が出そう。

4.業種…人気化しそうな業種か?魅力があるかなど

残念ながら初値売りですぐ儲けようという視点では厳しい評価になるIPOなので、中長期保有でじっくりとなら魅力ありとしたい。

上場後1年程度で公開価格よりも上で推移なら良い程度の感覚でいたい。

魅力の一つは配当利回りの高さ(配当性向50~70%)で、これは目論見書の見出し部に記載するほどの売り文句とされている。

業種に関しては、このところDXコンサルやらAI活用やら入っていてもあまり目立たない。

5.評価…総合的評価や特記的事項を含める

「再上場xイグジット」の組み合わせは基本的に初値向けではない。

想定価格程度なら中長期視野も入れての覚悟で申し込めたが、

仮条件がやや強気で、しかも上限の20%高い公開価格の可能性となると判断が難しい。

最終総合評価は微妙のC評価とする。

初値だけでなく中期的な視野まで広げると、少しは勝率の高い勝負ができるIPO程度で見たい。

確実に初値売りで短期で利益を得たいだけの人はパスして良い銘柄か?

もしくは公募ではなく、上場後の安いところがあれば買えば良いという判断もできる。

結果的にBBスタンスはやはり微妙のC評価しか出来ないところ。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

2020年にインテグラルによるテコ入れで上場廃止、4年後の再上場。

ファンドによる経営改革・構造改革、再上場案件は出口と見られ上場時評価は厳し目になる。

上場日は6月下旬でも、ラッシュから一呼吸置く。

権利落ち日にあたるので、投資再回転がIPOに向くかも知れない。

同時上場などもないことから、意外にも資金は来やすい環境はある。

2.割安性…PER,PBRなど財務情報、価格設定から

2025年3月度、連結予想EPSは85.18。

想定価格1,280円から計算される予想PERは約15.03倍。

DXコンサル業としては同業種と比較して適度なIPOディスカウントがある状態。

足元の業績も堅調で、今後まだまだ需要はありそうということで長期視点で割安。

また高い配当性向も魅力となっている。

上場時や初値視点で、この割安感が反映されるかが焦点。

仮条件発表で公開価格が上下20%超えの可能性と示したことで、公募申込み組のメリット消える。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約65.7億(想定価格ベースOA分含む)の中型~やや大型IPO。

上場市場は東証グロース市場上場。主幹事はSMBC日興証券と三菱UFJモルガン・スタンレー証券の共同主幹事。

公募5万株で残りが売り出しという、ほぼ売出IPO。

売出元は再編時に作った持ち株親会社。30%弱を放出。

放出元が残り70%を保有するため、先々は売り出してくるリスクが有る。

なお、ロックアップは180日で価格解除なし。

ストック・オプションの未行使残は行使価格が主に380円。538,500株全てが行使期間内。

気になる量なため売り圧として評価したい。

上場時の需給は厳し目。割安感が評価されて公開価格にどの程度買いが入るか?

もしくは親引け先や海外配分からは売りがすぐに出ないとして、公募組がどの程度なら売るかによって需給一致点が出そう。

4.業種…人気化しそうな業種か?魅力があるかなど

残念ながら初値売りですぐ儲けようという視点では厳しい評価になるIPOなので、中長期保有でじっくりとなら魅力ありとしたい。

上場後1年程度で公開価格よりも上で推移なら良い程度の感覚でいたい。

魅力の一つは配当利回りの高さ(配当性向50~70%)で、これは目論見書の見出し部に記載するほどの売り文句とされている。

業種に関しては、このところDXコンサルやらAI活用やら入っていてもあまり目立たない。

5.評価…総合的評価や特記的事項を含める

「再上場xイグジット」の組み合わせは基本的に初値向けではない。

想定価格程度なら中長期視野も入れての覚悟で申し込めたが、

仮条件がやや強気で、しかも上限の20%高い公開価格の可能性となると判断が難しい。

最終総合評価は微妙のC評価とする。

初値だけでなく中期的な視野まで広げると、少しは勝率の高い勝負ができるIPO程度で見たい。

確実に初値売りで短期で利益を得たいだけの人はパスして良い銘柄か?

もしくは公募ではなく、上場後の安いところがあれば買えば良いという判断もできる。

結果的にBBスタンスはやはり微妙のC評価しか出来ないところ。

全体考察

総合得点は5点で、私のBBスタンスはC評価です

豆蔵デジタルホールディングスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。豆蔵デジタルホールディングスの初値予想投票は締め切りました。

現在の読者予想件数:59件

読者予想サマリ 平均値:1,465円 | 中央値:1,450円 | 補正値:1,465円

最高:2,230円 >>>> 最低:1,100円

最高:2,230円 >>>> 最低:1,100円

sa-you様(2024/06/26) スタンス:(B) BB期間終了後

予想値:1,300円(公募価格比:-30円)

イグジットマン様(2024/06/26) スタンス:(D) メルアドなし BB期間終了後

予想値:1,150円(公募価格比:-180円)

わいず様(2024/06/24) スタンス:(C) メルアドなし BB期間終了後

予想値:1,500円(公募価格比:+170円)

うーん様(2024/06/24) スタンス:(C) メルアドなし BB期間終了後

予想値:1,430円(公募価格比:+100円)

ルイコスタ様(2024/06/24) スタンス:(D) BB期間終了後

予想値:1,280円(公募価格比:-50円)

吸収金額もそこそこ多いのでこなせない可能性が高いか。

たか様(2024/06/21) スタンス:(なし) BB期間終了後

予想値:1,390円(公募価格比:+60円)

不安要素はあるがIPO人気でなんとかなるか

サト様(2024/06/21) スタンス:(C) BB期間終了後

予想値:1,550円(公募価格比:+220円)

せっかくネットで当たったから期待したいがIPOの初値が上がらなくなりましたね

n2様(2024/06/21) スタンス:(D) BB期間終了後

予想値:1,305円(公募価格比:-25円)

上下どちらにも あまり変わらないかもと思いました

すう様(2024/06/20) スタンス:(C) BB期間終了後

予想値:1,390円(公募価格比:+60円)

高配当で少しプラス!

wizard様(2024/06/20) スタンス:(B) BB期間終了後

予想値:1,830円(公募価格比:+500円)

1枚頂戴したので期待を込めて。

こん様(2024/06/19) スタンス:(B) BB期間終了後

予想値:1,650円(公募価格比:+320円)

業績好調、割安。長期的に

ほっく様(2024/06/19) スタンス:(B) BB期間終了後

予想値:1,450円(公募価格比:+120円)

トランキーロ様(2024/06/18) スタンス:(B) メルアドなし BB期間終了後

予想値:1,600円(公募価格比:+270円)

上がるよ‼️

よ様(2024/06/18) スタンス:(A) BB期間終了後

予想値:1,630円(公募価格比:+300円)

ちょい上げ

parms様(2024/06/18) スタンス:(C) BB期間終了後

予想値:1,355円(公募価格比:+25円)

重たい感じ

ほいみん様(2024/06/18) スタンス:(B) BB期間終了後

予想値:1,421円(公募価格比:+91円)

ピタリ賞ねらいです

かぶけ様(2024/06/18) スタンス:(なし) BB期間終了後

予想値:1,228円(公募価格比:-102円)

平凡予想

当選したよっ!(嬉)様(2024/06/18) スタンス:(B) BB期間終了後

予想値:2,050円(公募価格比:+720円)

当選したので、上がってほしいです!

50%超えの希望を込めて!

50%超えの希望を込めて!

みんすくみ様(2024/06/18) スタンス:(B) BB期間終了後

予想値:1,353円(公募価格比:+23円)

縁起がいいのでいい巫女さんで

ゴッドマンゴージャス様(2024/06/18) スタンス:(C) BB期間終了後

予想値:1,515円(公募価格比:+185円)

お豆ちゃんの意地が見たい

愛読者様(2024/06/17) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:+170円)

少しプラスになれば

CYO様(2024/06/17) スタンス:(B) BB期間終了前

予想値:1,700円(公募価格比:+370円)

意外と底堅そうなので

スティンガー様(2024/06/16) スタンス:(C) BB期間終了前

予想値:1,470円(公募価格比:+140円)

配当性向は魅力的ですが…

チマサンチュ様(2024/06/16) スタンス:(B) BB期間終了前

予想値:1,560円(公募価格比:+230円)

バリュー公募価格でお得

米国財政破綻様(2024/06/16) スタンス:(D) BB期間終了前

予想値:1,100円(公募価格比:-230円)

米国リスク

しょくぱん様(2024/06/15) スタンス:(B) BB期間終了前

予想値:1,510円(公募価格比:+180円)

業績が堅実に改善された

だるたにあん様(2024/06/15) スタンス:(B) BB期間終了前

予想値:1,580円(公募価格比:+250円)

2割程度の上昇なのでは

ネオ様(2024/06/14) スタンス:(B) BB期間終了前

予想値:1,600円(公募価格比:+270円)

どちらかというと人気化すると予想。

まつ様(2024/06/13) スタンス:(C) BB期間終了前

予想値:1,330円(公募価格比:±0円)

日興証券で以外と人気がある?

k&k様(2024/06/13) スタンス:(D) BB期間終了前

予想値:1,272円(公募価格比:-58円)

現状の相場環境では、上昇が見込めないでしょう

レモンパン様(2024/06/13) スタンス:(B) BB期間終了前

予想値:1,350円(公募価格比:+20円)

これも予想難しです。

かっきー様(2024/06/12) スタンス:(B) BB期間終了前

予想値:1,989円(公募価格比:+659円)

当たる気がしません。

UG様(2024/06/11) スタンス:(D) BB期間終了前

予想値:1,300円(公募価格比:-30円)

需給と仮条件20%以外は悪くないが・・・

hal様(2024/06/11) スタンス:(C) BB期間終了前

予想値:1,370円(公募価格比:+40円)

パスします

IPO投資家様(2024/06/11) スタンス:(C) BB期間終了前

予想値:1,432円(公募価格比:+102円)

IPO初値向きではないが、中長期で持つ覚悟があるのなら良さげ。

yupa様(2024/06/11) スタンス:(C) BB期間終了前

予想値:1,280円(公募価格比:-50円)

魅力なし

カレン様(2024/06/11) スタンス:(C) BB期間終了前

予想値:1,223円(公募価格比:-107円)

人気出なそう

bent様(2024/06/11) スタンス:(C) BB期間終了前

予想値:1,223円(公募価格比:-107円)

業種的に慎重スタンスとならざるをえず

けつね様(2024/06/10) スタンス:(B) BB期間終了前

予想値:1,450円(公募価格比:+120円)

ちょい期待感

my20001様(2024/06/10) スタンス:(S) BB期間終了前

予想値:1,650円(公募価格比:+320円)

上限突破はどうでしょうか

色違いのベトベトン様(2024/06/10) スタンス:(C) BB期間終了前

予想値:1,480円(公募価格比:+150円)

早稲田学習研究会みたいに高配当でなんとかなりそうだけど再上場ってのもあるし難解

ただ上限20%上げしたらパス

ただ上限20%上げしたらパス

遠藤豆太郎様(2024/06/06) スタンス:(C) メルアドなし BB期間終了前

予想値:1,111円(公募価格比:-219円)

mu-mu2様(2024/06/05) スタンス:(C) BB期間終了前

予想値:1,210円(公募価格比:-120円)

売出多いかな

MIMU様(2024/06/05) スタンス:(C) BB期間終了前

予想値:1,140円(公募価格比:-190円)

まずパスが無難。VC解除条件(1.5倍有)グロスの大きい銘柄。

ただ、ソラコム(147A)のように海外比率86%くらい海外にて強い引き合いがあった場合は別。初値売りの国内勢に対して、海外は長期保有前提で欧米機関投資家へ配分している。ソラコムは473万株の公募株数がありましたが、国内の個人投資家への配分が少なかったので、870円公募価格→1563円初値→2460円高値と、セカンダリーで参加しても美味しかったです。

豆蔵の海外比率が高ければ全力で公募株獲得に走り、だめでも初値が2000円以下ならセカンダリーで1万株くらい初値買いをしたいです笑

ただ、ソラコム(147A)のように海外比率86%くらい海外にて強い引き合いがあった場合は別。初値売りの国内勢に対して、海外は長期保有前提で欧米機関投資家へ配分している。ソラコムは473万株の公募株数がありましたが、国内の個人投資家への配分が少なかったので、870円公募価格→1563円初値→2460円高値と、セカンダリーで参加しても美味しかったです。

豆蔵の海外比率が高ければ全力で公募株獲得に走り、だめでも初値が2000円以下ならセカンダリーで1万株くらい初値買いをしたいです笑

ネコポス様(2024/06/04) スタンス:(B) BB期間終了前

予想値:1,850円(公募価格比:+520円)

ほしいです。

moon様(2024/06/04) スタンス:(C) メルアドなし BB期間終了前

予想値:1,250円(公募価格比:-80円)

MBO前も地味な動きをする銘柄でしたし、再上場銘柄の初値にも全く期待しない

Tak様(2024/06/03) スタンス:(B) BB期間終了前

予想値:1,650円(公募価格比:+320円)

2025年度は配当性向70%にするとか書かれてますね。EPSを保守的に前年度並みと見積もると公募上限価格で配当利回り約3.45%。高配当株の中長期保有として見ても悪くないかな。

八百屋さん様(2024/06/02) スタンス:(B) BB期間終了前

予想値:1,400円(公募価格比:+70円)

フレディ様(2024/05/30) スタンス:(D) BB期間終了前

予想値:1,280円(公募価格比:-50円)

パス

カサブランカ様(2024/05/30) スタンス:(C) BB期間終了前

予想値:1,610円(公募価格比:+280円)

パス

CK様(2024/05/28) スタンス:(C) BB期間終了前

予想値:1,165円(公募価格比:-165円)

ぎゃーふぶ様(2024/05/28) スタンス:(B) BB期間終了前

予想値:2,230円(公募価格比:+900円)

広告ウザイ

hakio様(2024/05/28) スタンス:(B) BB期間終了前

予想値:1,542円(公募価格比:+212円)

good campany

551様(2024/05/25) スタンス:(B) BB期間終了前

予想値:1,551円(公募価格比:+221円)

上がりそう

みよぶー様(2024/05/25) スタンス:(A) BB期間終了前

予想値:1,800円(公募価格比:+470円)

上がる予感

小豆ちゃん様(2024/05/24) スタンス:(B) BB期間終了前

予想値:1,618円(公募価格比:+288円)

このくらいまで期待する

ussy77様(2024/05/24) スタンス:(C) BB期間終了前

予想値:1,480円(公募価格比:+150円)

きむ様(2024/05/23) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+170円)

少し上

カエポン様(2024/05/23) スタンス:(B) BB期間終了前

予想値:1,300円(公募価格比:-30円)

とりあえず100株持っておきたいです

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。

おそらく配当の関係で長期で持つタイプなんだろう。

本当は初値は公募価格から少し下がって決まってそこからって気もする。