HOUSEIの概要

[5035] : HOUSEI

市場:東G (情報・通信業)

事業内容:情報システム開発・運用・保守事業、及び自社開発の情報システム・ソフトウエア・クラウドサービスを提供する事業、並びに中国の消費者向けに日本製品を販売し、そのためのクラウドサービスを提供する事業

HOUSEIのIPO(新規上場)日程関連

| 仮条件決定日 | 2022/07/07 (木) |

|---|---|

| BB期間 | 開始: 2022/07/11 (月) ~ 終了: 2022/07/15 (金) |

| 公募価格決定 | 2022/07/19 (火) |

| 購入申込期間 | 開始: 2022/07/20 (水) ~ 終了: 2022/07/25 (月) |

| 上場予定日 | 2022/07/28 (木) |

HOUSEIのIPO(新規上場)基本情報

| 公募株式数 | 総計:1,813,000株 (公募:850,000株 / 売出:963,000株)売出株式比率:53.1% |

|---|---|

| O.A.分 | 271,900株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 6,754,000株 (上場時、公募株数含む) |

| OR | 30.9% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 420円 |

| 仮条件価格 | 380~400円 (変動率:-9.5% ~-4.8% 超弱気 ) |

| 公募価格 | 400円 (想定価格との差:-20円 / -4.8% ) |

| IPOの資金用途 | 研究開発費用及び増加人件費 |

HOUSEIのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 420円 | 400円 -20円 |

580円

+180円 |

424円

(-156円) |

| 変化率 | -4.8% | +45.0% | -26.9% | |

| 吸収金額 | 8.75億円 | 8.33億円 -0.4億円 |

12.0億円 +3.75億円 |

|

| 時価総額 | 28.3億円 | 27.0億円 -1.3億円 |

39.1億円 +12.1億円 |

30.0億円 -9.9億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

HOUSEIの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | HOUSEI |

|---|---|

| 所在地 | 東京都新宿区津久戸町1番8号神楽坂AKビル9階 |

| 設立 | 1996年03月15日 |

| 従業員数 | 326人 |

| 監査法人 | 太陽有限責任監査法人 |

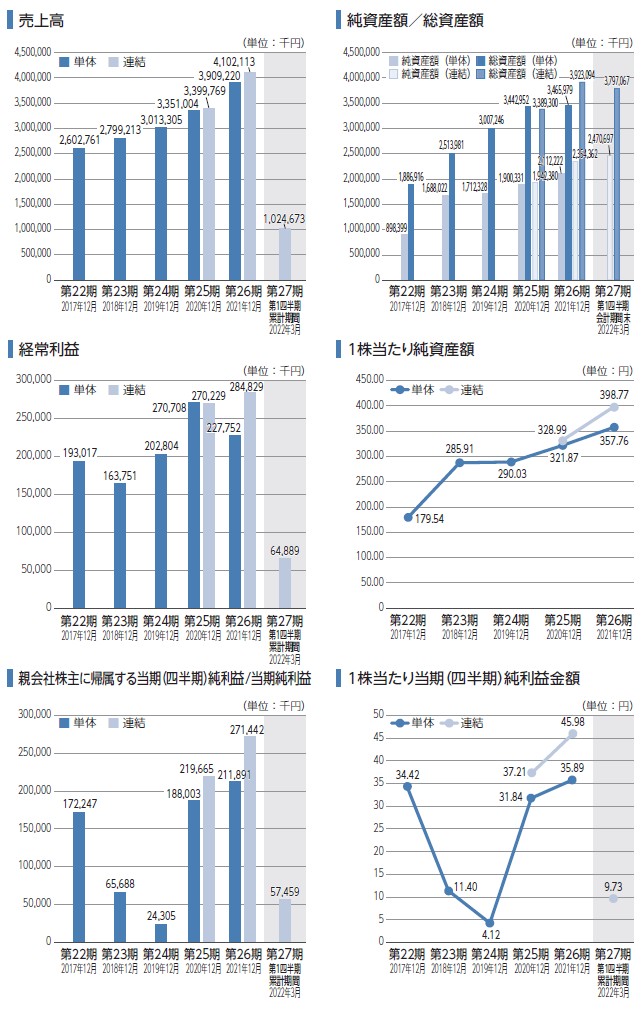

HOUSEIの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2017/12 (単・22期) |

2,602,761 | 193,017 | 172,247 | 898,399 1,886,916 |

| 2018/12 (単・23期) |

2,799,213 7.5% |

163,751 -15.2% |

65,688 -61.9% |

1,688,022 2,513,981 |

| 2019/12 (単・24期) |

3,013,305 7.6% |

202,804 23.8% |

24,305 -63.0% |

1,712,328 3,007,246 |

| 2020/12 (単・25期) |

3,351,004 11.2% |

270,708 33.5% |

188,003 673.5% |

1,900,331 3,442,952 |

| 2021/12 (単・26期) |

3,909,220 16.7% |

227,752 -15.9% |

211,891 12.7% |

2,112,222 3,465,979 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2020/12 (連・25期) |

3,399,769 | 270,229 | 219,665 | 1,942,380 3,389,300 |

| 2021/12 (連・26期) |

4,102,113 20.7% |

284,829 5.4% |

271,442 23.6% |

2,354,362 3,923,094 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2017/12(単・22期) | 34.42 | 179.54 | 0 |

| 2018/12(単・23期) | 11.40 | 285.91 | 0 |

| 2019/12(単・24期) | 4.12 | 290.03 | 0 |

| 2020/12(単・25期) | 31.84 | 321.87 | 0 |

| 2021/12(単・26期) | 35.89 | 357.76 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2020/12(連・25期) | 37.21 | 328.99 | -- |

| 2021/12(連・26期) | 45.98 | 398.77 | -- |

| 予想PER | 9.64倍 (2022/12連・参考EPS:43.57・想定価格420円ベース) |

|---|---|

| 予想PBR | 0.95倍 (2022/12連・参考BPS:443.39・想定価格420円ベース) |

| 予想配当 | 0.00円(2022/12) |

HOUSEIの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 佰瑞祥鴻 香港)有限公司 | 2,347,000 (350,000:14.9%) |

38.28 | 180日 |

| KSK合同会社 | 2,315,500 (500,000:21.6%) |

37.76 | 180日 |

| EPSホールディングス株式会社 | 900,000 | 14.68 | 180日 |

| メディカル・データ・ビジョン株式会社 | 187,500 | 3.06 | 180日 |

| 篠崎 弘美 | 118,800 (113,000:95.1%) |

1.94 | |

| その他119名 | 78,400 | 1.28 | |

| 石 自力 | 30,500 | 0.50 | |

| 芦野 雄一 | 14,300 | 0.23 | |

| 胡 奎 | 9,800 | 0.16 | |

| 古市 健 | 7,300 | 0.12 | |

| 既存株主総計(51) | 6,131,900 | 100 | 対象 4,900,000株 カバー率 94.80% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

HOUSEIのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2018-12-28 | 100,700 | 800 | (自)2020-12-29~(至)2028-12-28 |

| 2018-12-28 | 6,800 | 800 | (自)2020-12-29~(至)2028-12-28 |

| 2021-06-21 | 120,400 | 800 | (自)2023-07-01~(至)2031-06-30 |

| SO総計(3) | 227,900 | 上場時算入 | 107,500株 |

HOUSEIの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

520円 (想定価格比: +100円/+23.8%) |

| 直前予想 (上場前) |

550円 (公募比: +150円/+37.5%) |

| 初値 | 580円 (公募比: +180円/+45.0%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

新聞や出版社向けにシステムソフトウェア・クラウドサービス提供。聖教新聞やスポーツ新聞でよく見られる。中国出身企業。

関連して越境ECビジネスも活発。出版社のDX化事業に取り組む。

今後の成長は疑問だが、現状の業績推移では割安感もあり、みずほ証券主幹事らしいIPO。

吸収金額も小粒なので、初値はやや安心レベルのプラス予想か?

関連して越境ECビジネスも活発。出版社のDX化事業に取り組む。

今後の成長は疑問だが、現状の業績推移では割安感もあり、みずほ証券主幹事らしいIPO。

吸収金額も小粒なので、初値はやや安心レベルのプラス予想か?

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

情報システム開発・クラウドサービス運用となっているが、出版社向けのシステムがメイン。

聖教新聞やスポーツ新聞といったメディアシステムが多い。

今後はEC事業やDX化事業で成長を目指す模様。もともと中国からの日本支社。

情報通信業セクターではあるが、事業的に注目度は低めか?

なお、上場日は2社同時上場。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年12月度、連結予想EPSは43.57円。

想定価格420円から計算される予想PERは約9.64倍。

仮条件上限400円まで引き下げ、十分ディスカウントは見せている状況。

みずほ証券お得意の買いやすい価格での上場は価格面での見どころとなる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約8.75億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証グロース市場。主幹事はみずほ証券。

売出株式比率53.1%で公募売出は約半々。オファリング・レシオは高めの標準範囲。

ベンチャーキャピタルなどの出資は見当たらない。

ストック・オプションの未行使残は行使価格が800円となっている。

単純価格比較はできないが、それでも公開価格よりも随分と高いストックオプション。

小粒案件で、それほど買い需要を必要とせず初値は上がりやすい。

また価格面でも公開価格では安いとみられるため、需給面は問題なさそう。

4.業種…人気化しそうな業種か?魅力があるかなど

斜陽産業とも言える出版業界システムがメインだったのは気がかりだが、今後はDX化、EC強化などでの模索をしている。

ここに来ての上場は公募参加者的には比較的安価で株を買えるチャンスかもしれない。

中長期的に買いやすいという連想から、前もって上場時にも買われやすそう。

業種人気は今は厳しく見られそうだが、その分、お買い得の魅力は増していると言いたい。

5.評価…総合的評価や特記的事項を含める

厳しいIPO地合いの中でも、小粒・安売りでなんとか需給面は大丈夫そうな銘柄。

2社同時上場で注目は持っていかれそうだが、持っていかれてもなんとかなりやすい。

主幹事は仮条件を引き下げており、さらに万全の安売り。

ここまでくれば公募参加組に相当のメリットがあると見て取りたい。

一方で単価が低くプラスになっても、1枚あたりの利益分は知れているかもしれない。

主幹事ではネットでも200株セット申し込み。

業績頭打ち感はあるかもしれないが決して悪くなく、

ここまで安く見積もって出てきているIPOが申し込んで初値公募割れなら、IPO全体がどうしようもなさすぎるので、

B評価として、なんとか意地を見せて欲しいところ。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

情報システム開発・クラウドサービス運用となっているが、出版社向けのシステムがメイン。

聖教新聞やスポーツ新聞といったメディアシステムが多い。

今後はEC事業やDX化事業で成長を目指す模様。もともと中国からの日本支社。

情報通信業セクターではあるが、事業的に注目度は低めか?

なお、上場日は2社同時上場。

2.割安性…PER,PBRなど財務情報、価格設定から

2022年12月度、連結予想EPSは43.57円。

想定価格420円から計算される予想PERは約9.64倍。

仮条件上限400円まで引き下げ、十分ディスカウントは見せている状況。

みずほ証券お得意の買いやすい価格での上場は価格面での見どころとなる。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約8.75億円(想定価格ベースOA分含む)の小型IPO。

上場市場は東証グロース市場。主幹事はみずほ証券。

売出株式比率53.1%で公募売出は約半々。オファリング・レシオは高めの標準範囲。

ベンチャーキャピタルなどの出資は見当たらない。

ストック・オプションの未行使残は行使価格が800円となっている。

単純価格比較はできないが、それでも公開価格よりも随分と高いストックオプション。

小粒案件で、それほど買い需要を必要とせず初値は上がりやすい。

また価格面でも公開価格では安いとみられるため、需給面は問題なさそう。

4.業種…人気化しそうな業種か?魅力があるかなど

斜陽産業とも言える出版業界システムがメインだったのは気がかりだが、今後はDX化、EC強化などでの模索をしている。

ここに来ての上場は公募参加者的には比較的安価で株を買えるチャンスかもしれない。

中長期的に買いやすいという連想から、前もって上場時にも買われやすそう。

業種人気は今は厳しく見られそうだが、その分、お買い得の魅力は増していると言いたい。

5.評価…総合的評価や特記的事項を含める

厳しいIPO地合いの中でも、小粒・安売りでなんとか需給面は大丈夫そうな銘柄。

2社同時上場で注目は持っていかれそうだが、持っていかれてもなんとかなりやすい。

主幹事は仮条件を引き下げており、さらに万全の安売り。

ここまでくれば公募参加組に相当のメリットがあると見て取りたい。

一方で単価が低くプラスになっても、1枚あたりの利益分は知れているかもしれない。

主幹事ではネットでも200株セット申し込み。

業績頭打ち感はあるかもしれないが決して悪くなく、

ここまで安く見積もって出てきているIPOが申し込んで初値公募割れなら、IPO全体がどうしようもなさすぎるので、

B評価として、なんとか意地を見せて欲しいところ。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

HOUSEIへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。HOUSEIの初値予想投票は締め切りました。

現在の読者予想件数:70件

読者予想サマリ 平均値:669円 | 中央値:642円 | 補正値:678円

最高:1,230円 >>>> 最低:368円

最高:1,230円 >>>> 最低:368円

つぼみ様(2022/07/22) スタンス:(B) BB期間終了後

予想値:670円(公募価格比:+270円)

久々の当選!みずほさんありがとう!

ヒロ様(2022/07/22) スタンス:(B) BB期間終了後

予想値:700円(公募価格比:+300円)

同日のunerryは寄らないかもしれない

その時はこの銘柄に買いが向かう

単価も安いしセカンダリーの大量購入が

あるのでは⁉︎

その時はこの銘柄に買いが向かう

単価も安いしセカンダリーの大量購入が

あるのでは⁉︎

バナくん様(2022/07/21) スタンス:(C) BB期間終了後

予想値:368円(公募価格比:-32円)

厳しそう。最近流れが悪いし。

100株当たってしまったが。。。それは買っちゃうかも

100株当たってしまったが。。。それは買っちゃうかも

マック様(2022/07/21) スタンス:(A) BB期間終了後

予想値:850円(公募価格比:+450円)

そこそこじゃ

ホウセイ様(2022/07/20) スタンス:(B) BB期間終了後

予想値:642円(公募価格比:+242円)

PER15倍くらいはつくのでは⁉︎

うー様(2022/07/20) スタンス:(D) BB期間終了後

予想値:368円(公募価格比:-32円)

こんなもんでしょう

春日局様(2022/07/20) スタンス:(B) BB期間終了後

予想値:780円(公募価格比:+380円)

市場が一時回復する気運

意外と上昇すると思う

意外と上昇すると思う

floorlimit様(2022/07/20) スタンス:(A) BB期間終了後

予想値:780円(公募価格比:+380円)

このくらいは行きそうです。

ヤオチャン様(2022/07/20) スタンス:(B) BB期間終了後

予想値:780円(公募価格比:+380円)

これくらい

yama様(2022/07/20) スタンス:(B) BB期間終了後

予想値:450円(公募価格比:+50円)

業績は順調。

wizard様(2022/07/20) スタンス:(B) BB期間終了後

予想値:790円(公募価格比:+390円)

さほど期待はできないが、1枚頂戴したので期待を込めて。

mmmn様(2022/07/20) スタンス:(B) BB期間終了後

予想値:560円(公募価格比:+160円)

これくらいは頑張ってほしい

最高です様(2022/07/19) スタンス:(A) BB期間終了後

予想値:777円(公募価格比:+377円)

縁起を担いで

これくらいは

これくらいは

米国財政破綻様(2022/07/16) スタンス:(D) BB期間終了後

予想値:400円(公募価格比:±0円)

ピタリ賞

タンニン様(2022/07/15) スタンス:(A) BB期間終了前

予想値:850円(公募価格比:+450円)

SOよりちょっと高いところ

HMB様(2022/07/15) スタンス:(B) BB期間終了前

予想値:660円(公募価格比:+260円)

バリュー面で買いが入る想定

らっきょう様(2022/07/15) スタンス:(B) BB期間終了前

予想値:580円(公募価格比:+180円)

午前中に初値が付くかな

ねこ太様(2022/07/15) スタンス:(B) BB期間終了前

予想値:600円(公募価格比:+200円)

これくらいかな。

haru様(2022/07/15) スタンス:(A) BB期間終了前

予想値:960円(公募価格比:+560円)

しなやかに上がる感じ!

TYO様(2022/07/15) スタンス:(B) BB期間終了前

予想値:570円(公募価格比:+170円)

割れはしないと予想

だるたにあん様(2022/07/15) スタンス:(B) BB期間終了前

予想値:620円(公募価格比:+220円)

VCやSOの売り圧がないのでこれくらいかな

アロエ様(2022/07/15) スタンス:(A) BB期間終了前

予想値:710円(公募価格比:+310円)

初値買いパワーが溜まっている⁉️

プルキニエ様(2022/07/15) スタンス:(B) BB期間終了前

予想値:610円(公募価格比:+210円)

unerryのほうが人気がでちゃう

eat the meat様(2022/07/15) スタンス:(S) BB期間終了前

予想値:1,000円(公募価格比:+600円)

良い肉食いたいから大台

lcms様(2022/07/15) スタンス:(A) BB期間終了前

予想値:900円(公募価格比:+500円)

2社同時だけどIPOは結構久しぶりの新規上場で買いが多くなりやすい

ベクタ様(2022/07/15) スタンス:(B) BB期間終了前

予想値:560円(公募価格比:+160円)

IPOではもはや飽きられつつある業態

コラゲC様(2022/07/15) スタンス:(C) BB期間終了前

予想値:450円(公募価格比:+50円)

期待外れ

メロン様(2022/07/14) スタンス:(C) BB期間終了前

予想値:551円(公募価格比:+151円)

unerry.が初日の初値持ち越しで、資金が集まれば面白いような。

レモンパン様(2022/07/14) スタンス:(B) BB期間終了前

予想値:480円(公募価格比:+80円)

下振れが気になります。

愛読者様(2022/07/13) スタンス:(B) BB期間終了前

予想値:700円(公募価格比:+300円)

そこそこ期待で

リコピン様(2022/07/13) スタンス:(C) BB期間終了前

予想値:500円(公募価格比:+100円)

地合いが良くないから想定よりも上がりにくい

DCT様(2022/07/13) スタンス:(B) BB期間終了前

予想値:550円(公募価格比:+150円)

いろいろと面白みに欠ける

単価が低すぎる点とか

単価が低すぎる点とか

ケインザ様(2022/07/13) スタンス:(C) BB期間終了前

予想値:420円(公募価格比:+20円)

さすがに下がりませんよね・・・

スティンガー様(2022/07/13) スタンス:(C) BB期間終了前

予想値:555円(公募価格比:+155円)

割れはなさそうですが、初値高騰も難しいかなと。

マヌカハニー様(2022/07/13) スタンス:(B) BB期間終了前

予想値:600円(公募価格比:+200円)

地合いが悪い

ユークリッド様(2022/07/13) スタンス:(B) BB期間終了前

予想値:750円(公募価格比:+350円)

仮条件が若干弱気なのが気になるが大丈夫だろう

みよぶー様(2022/07/12) スタンス:(C) BB期間終了前

予想値:650円(公募価格比:+250円)

たくさんほしいな~。複数株もらっている人、うらやましい

かっきー様(2022/07/12) スタンス:(B) BB期間終了前

予想値:599円(公募価格比:+199円)

当たるといいな。

k&k様(2022/07/12) スタンス:(B) BB期間終了前

予想値:672円(公募価格比:+272円)

価格が安いので、セカンダリーでもいいかも。

YO様(2022/07/12) スタンス:(B) BB期間終了前

予想値:650円(公募価格比:+250円)

吸収金額一桁はいけるっしょ!

房州ビワ様(2022/07/12) スタンス:(B) BB期間終了前

予想値:600円(公募価格比:+200円)

単価が安すぎて旨味が無いよ・・

七実様(2022/07/12) スタンス:(A) BB期間終了前

予想値:800円(公募価格比:+400円)

上場時期が良い

ペリドット様(2022/07/11) スタンス:(B) BB期間終了前

予想値:700円(公募価格比:+300円)

2倍は難しいかな

アルファルファ様(2022/07/11) スタンス:(B) BB期間終了前

予想値:650円(公募価格比:+250円)

久しぶりの上場

UG様(2022/07/11) スタンス:(B) BB期間終了前

予想値:460円(公募価格比:+60円)

業務と業績には魅力は無いが、投資家にメリットがある仮条件には好感が持てる。

ルイコスタ様(2022/07/11) スタンス:(B) BB期間終了前

予想値:720円(公募価格比:+320円)

想定価格が低価格帯なのである程度買いが入るのでは。2倍は行かない程度か。

hal様(2022/07/11) スタンス:(B) BB期間終了前

予想値:650円(公募価格比:+250円)

欲しいです!

まつ様(2022/07/11) スタンス:(B) BB期間終了前

予想値:600円(公募価格比:+200円)

ipo市場に資金はこないのか?

T蔵様(2022/07/11) スタンス:(C) BB期間終了前

予想値:456円(公募価格比:+56円)

微増の456連数で宜しくお願いします。

みんすくみ様(2022/07/11) スタンス:(B) BB期間終了前

予想値:756円(公募価格比:+356円)

癒されたいのでなごむで

しょくぱん様(2022/07/11) スタンス:(B) BB期間終了前

予想値:600円(公募価格比:+200円)

至近の業績悪いが将来性がありそう

ダン様(2022/07/11) スタンス:(A) BB期間終了前

予想値:840円(公募価格比:+440円)

二倍を予想。

買いやすい価格帯ですしね。

買いやすい価格帯ですしね。

かぶけ様(2022/07/10) スタンス:(C) BB期間終了前

予想値:640円(公募価格比:+240円)

当選ほぼ不可

当選しても利益しょぼ

当選しても利益しょぼ

ダングラ様(2022/07/10) スタンス:(B) BB期間終了前

予想値:550円(公募価格比:+150円)

いろんなクラウドサービスをやってるんですね

parms様(2022/07/09) スタンス:(B) BB期間終了前

予想値:615円(公募価格比:+215円)

低位だし、まずまずのところで

my20001様(2022/07/08) スタンス:(S) BB期間終了前

予想値:540円(公募価格比:+140円)

間隔は空きますが、同日上場が強そうです

IPO投資家様(2022/07/08) スタンス:(B) BB期間終了前

予想値:513円(公募価格比:+113円)

仮条件を引き下げたのは気になるが、小粒なので割れないだろう。これが割れるようだと、しばらくIPOはA評価以上の参加にした方が良いだろう。

なりきん様(2022/07/08) スタンス:(C) BB期間終了前

予想値:510円(公募価格比:+110円)

まあこれくらい

dai様(2022/07/08) スタンス:(B) BB期間終了前

予想値:690円(公募価格比:+290円)

2社同時上場だけど、どっちも小型なのでそれなりに上がると思う。

色違いのベトベトン様(2022/07/08) スタンス:(B) BB期間終了前

予想値:615円(公募価格比:+215円)

相手が強いけどどちらも軽くて小型だからそこそこ伸びる

きつね様(2022/07/07) スタンス:(B) BB期間終了前

予想値:910円(公募価格比:+510円)

stg様(2022/07/06) スタンス:(C) BB期間終了前

予想値:550円(公募価格比:+150円)

nano様(2022/07/06) スタンス:(B) BB期間終了前

予想値:690円(公募価格比:+290円)

ピタリ賞

hakio様(2022/06/29) スタンス:(なし) BB期間終了前

予想値:935円(公募価格比:+535円)

good campany

七対子様(2022/06/28) スタンス:(B) BB期間終了前

予想値:945円(公募価格比:+545円)

割安だが、将来性は不安そう。。。

ベター様(2022/06/28) スタンス:(B) メルアドなし BB期間終了前

予想値:635円(公募価格比:+235円)

みかん55様(2022/06/27) スタンス:(A) BB期間終了前

予想値:1,020円(公募価格比:+620円)

今年まだ当選してない人優先で当たってほしいと思う案件

眞由美様(2022/06/26) スタンス:(A) BB期間終了前

予想値:980円(公募価格比:+580円)

軽く伸びます。

きむ様(2022/06/24) スタンス:(B) BB期間終了前

予想値:800円(公募価格比:+400円)

倍以上

みのボンタ様(2022/06/24) スタンス:(A) BB期間終了前

予想値:1,230円(公募価格比:+830円)

クラウドサービスを提供する事業ならこのくらいはいきそう

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。