Finatextホールディングスの概要

FinatextホールディングスのIPO(新規上場)日程関連

| 仮条件決定日 | 2021/12/03 (金) |

|---|---|

| BB期間 | 開始: 2021/12/06 (月) ~ 終了: 2021/12/10 (金) |

| 公募価格決定 | 2021/12/13 (月) |

| 購入申込期間 | 開始: 2021/12/15 (水) ~ 終了: 2021/12/20 (月) |

| 上場予定日 | 2021/12/22 (水) |

FinatextホールディングスのIPO(新規上場)基本情報

| 公募株式数 | 総計:15,475,700株 (公募:2,800,000株 / 売出:12,675,700株)売出株式比率:81.9% |

|---|---|

| O.A.分 | 2,321,200株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 48,754,628株 (上場時、公募株数含む) |

| OR | 36.5% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,290円 |

| 仮条件価格 | 1,100~1,290円 (変動率:-14.7% ~0.0% 中立 ) |

| 公募価格 | 1,290円 (想定価格との差:0円 / 0.0% ) |

| IPOの資金用途 | 事業拡大に係る運転資金、関連会社投融資資金、借入金の返済、設備資金に充当する予定 |

FinatextホールディングスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,290円 | 1,290円 ±0円 |

990円

-300円 |

819円

(-171円) |

| 変化率 | 0.0% | -23.3% | -17.3% | |

| 吸収金額 | 229億円 | 229億円 ±0.0億円 |

176億円 -53億円 |

|

| 時価総額 | 628億円 | 628億円 ±0.0億円 |

482億円 -146億円 |

425億円 -57億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

Finatextホールディングスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | Finatextホールディングス |

|---|---|

| 所在地 | 東京都千代田区九段北三丁目2番地11号住友不動産九段北ビル4階 |

| 設立 | 2013年12月27日 |

| 従業員数 | 181人 |

| 監査法人 | PwCあらた有限責任監査法人 |

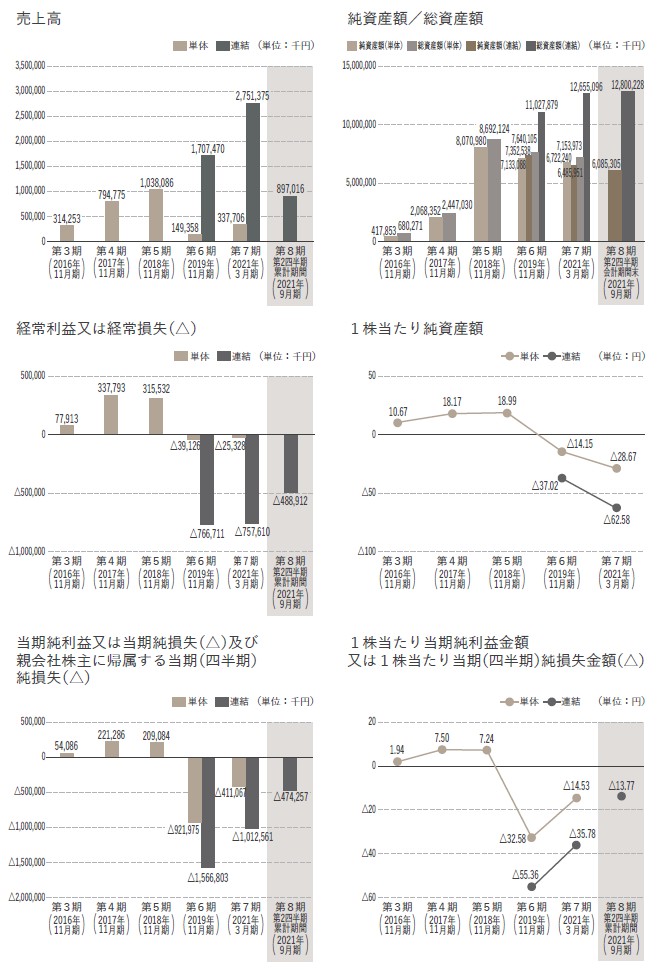

Finatextホールディングスの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2016/11 (単・3期) |

314,253 | 77,913 | 54,086 | 417,853 680,271 |

| 2017/11 (単・4期) |

794,775 152.9% |

337,793 333.6% |

221,286 309.1% |

2,068,352 2,447,030 |

| 2018/11 (単・5期) |

1,038,086 30.6% |

315,532 -6.6% |

209,084 -5.5% |

8,070,980 8,692,124 |

| 2019/11 (単・6期) |

149,358 -85.6% |

-39,126 -112.4% |

-921,975 -541.0% |

7,133,088 7,640,105 |

| 2021/03 (単・7期) |

337,706 126.1% |

-25,328 -35.3% |

-411,067 -55.4% |

6,722,240 7,153,973 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

| 2019/11 (連・6期) |

1,707,470 | -766,711 | -1,566,803 | 7,352,538 11,027,879 |

| 2021/03 (連・7期) |

2,751,375 61.1% |

-757,610 -1.2% |

-1,012,561 -35.4% |

6,485,951 12,655,096 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2016/11(単・3期) | 1.94 | 10.67 | 0 |

| 2017/11(単・4期) | 7.50 | 18.17 | 0 |

| 2018/11(単・5期) | 7.24 | 18.99 | 0 |

| 2019/11(単・6期) | -32.58 | -14.15 | 0 |

| 2021/03(単・7期) | -14.53 | -28.67 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/11(連・6期) | -55.36 | -37.02 | -- |

| 2021/03(連・7期) | -35.78 | -62.58 | -- |

| 予想PER | -52.78倍 (2022/03連・参考EPS:-24.44・想定価格1,290円ベース) |

|---|---|

| 予想PBR | 7.41倍 (2022/03連・参考BPS:174.12・想定価格1,290円ベース) |

| 予想配当 | --(2022/03) |

Finatextホールディングスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 林 良太 | 19,109,330 | 38.12 | 180日 |

| auフィナンシャルホールディングス株式会社 | 6,406,685 (3,203,300:50.0%) |

12.78 | 180日 |

| UTEC3号投資事業有限責任組合 | 5,794,658 (3,863,100:66.7%) |

11.56 | 180日 |

| ジャフコSV5共有投資事業有限責任組合 | 5,003,482 (3,239,300:64.7%) |

9.98 | 180日 |

| 伊藤 祐一郎 | 1,797,874 | 3.59 | 180日 |

| 伊藤 英佑 | 1,719,000 | 3.43 | 180日 |

| 株式会社GCIキャピタル | 1,430,625 (143,100:10.0%) |

2.85 | 180日 |

| ジャフコSV5スター投資事業有限責任組合 | 1,250,000 (809,300:64.7%) |

2.49 | 180日 |

| 渡辺 努 | 1,198,800 (300,000:25.0%) |

2.39 | 180日 |

| 戸田 真史 | 1,122,220 | 2.24 | 180日 |

| 既存株主総計(23) | 50,132,052 | 100 | 対象 37,456,352株 カバー率 100.00% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(5) (内ロックアップ) |

上場前:14,175,144株 売出後:5,772,144株 5,772,144株(100.00%) |

|---|

Finatextホールディングスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2017-02-27 | 992,324 | 70 | (自)2020-02-28~(至)2027-02-27 |

| 2017-11-27 | 1,719,000 | 87 | (自)2017-11-30~(至)2027-11-30 |

| 2017-11-27 | 1,150,500 | 87 | (自)2017-11-30~(至)2027-11-30 |

| 2018-02-26 | 315,600 | 87 | (自)2018-02-28~(至)2028-02-28 |

| SO総計(4) | 4,177,424 | 上場時算入 | 4,177,424株 |

Finatextホールディングスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,200円 (想定価格比: -90円/-7.0%) |

| 直前予想 (上場前) |

1,193円 (公募比: -97円/-7.5%) |

| 初値 | 990円 (公募比: -300円/-23.3%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

フィンテックソリューション事業。金融インフラも。知名度ではグループ会社のスマートプラスが運営している「STREAM(ストリーム)」などで知られる。

人気業態も先行投資が響いて赤字基調。これが今のIPO地合いでどのように影響するか?

吸収金額は200億超えと大きい。VCジャブジャブで放出も多く慎重な判断が必要になりそう。

上場日は12月22日で混雑必至のタイミング。注目度だけでは買われなくなっているIPO地合いの改善が必要になりそう。

人気業態も先行投資が響いて赤字基調。これが今のIPO地合いでどのように影響するか?

吸収金額は200億超えと大きい。VCジャブジャブで放出も多く慎重な判断が必要になりそう。

上場日は12月22日で混雑必至のタイミング。注目度だけでは買われなくなっているIPO地合いの改善が必要になりそう。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

フィンテックソリューション企業。フィンテックのインフラ系で注目度は高い。

一方、注目度からかVCの出資が多く売出イグジットIPOとなっている。

注目度はいい意味でも悪い意味でも高いものとなりそう。

12月22日上場は6社同時上場。多額の吸収金額を支えきれるか?

2.割安性…PER,PBRなど財務情報、価格設定から

2022年3月度、連結予想EPSは-24.44円。

想定価格1,290円から計算される予想PERは約-52.78倍。

売上急伸も先行投資響きすぎで赤字継続は厳しい。

価格面からは買えない。仮条件は下限をかなり引下げてきた弱気。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約229億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証マザーズ市場。主幹事は大和証券。

売出株式比率81.9%のVCのイグジット案件。オファリングレシオもやや高めの水準。

VC放出後も保有分が残る。ロックアップは価格解除なしの180日。

ストック・オプションの未行使残も70円87円で大量420万株弱。全て行使期間内。

需給面でもイグジット系で大型。よっぽどの魅力がなければ今のIPO地合いでは厳しいか?

4.業種…人気化しそうな業種か?魅力があるかなど

フィンテック系で事業自体は面白そう。特に表に見えない金融インフラストラクチャ事業は、

今後サービスの多様化に向けて必要性が高そう。

一方、IPOの初値視点で考えると評価されなさそうで危険性が高い。

上場ラッシュの中で2番目の重量級吸収金額であり、分散傾向で高値追いとかの印象を全く受けない。

安く始まる可能性が高いと思えばブックビル参加期待値はマイナス評価か?

5.評価…総合的評価や特記的事項を含める

注目度こそ高いフィンテック系企業も、赤字・イグジット系IPOとなれば初値は期待できない。

しかも公開価格の値付けに疑問が残ることから回避する層が多そう。

今年の12月のIPOは数が多いので、重なる中なら他のIPOにもAI系など魅力的なものがあり敬遠されがち。

やはり上場タイミングが悪い(初値に対して)と考えてBBスタンスは最終D評価とする。

やっている事業は面白いと思うし、金融系情報を調べて提供している身とすれば、

ここの提供するサービスには今後も注目したい。

IPOでなく提供するサービスで業績が伸びて、後々評価されることを期待したい。

なお、公募株は当選しやすそう。株主のauカブコム証券や自社サービスのスマートプラスでも受付しており、

当選が欲しい方は可能性が高いのではないか?

全体考察

総合得点は3点で、私のBBスタンスはD評価です

フィンテックソリューション企業。フィンテックのインフラ系で注目度は高い。

一方、注目度からかVCの出資が多く売出イグジットIPOとなっている。

注目度はいい意味でも悪い意味でも高いものとなりそう。

12月22日上場は6社同時上場。多額の吸収金額を支えきれるか?

2.割安性…PER,PBRなど財務情報、価格設定から

2022年3月度、連結予想EPSは-24.44円。

想定価格1,290円から計算される予想PERは約-52.78倍。

売上急伸も先行投資響きすぎで赤字継続は厳しい。

価格面からは買えない。仮条件は下限をかなり引下げてきた弱気。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約229億円(想定価格ベースOA分含む)の大型IPO。

上場市場は東証マザーズ市場。主幹事は大和証券。

売出株式比率81.9%のVCのイグジット案件。オファリングレシオもやや高めの水準。

VC放出後も保有分が残る。ロックアップは価格解除なしの180日。

ストック・オプションの未行使残も70円87円で大量420万株弱。全て行使期間内。

需給面でもイグジット系で大型。よっぽどの魅力がなければ今のIPO地合いでは厳しいか?

4.業種…人気化しそうな業種か?魅力があるかなど

フィンテック系で事業自体は面白そう。特に表に見えない金融インフラストラクチャ事業は、

今後サービスの多様化に向けて必要性が高そう。

一方、IPOの初値視点で考えると評価されなさそうで危険性が高い。

上場ラッシュの中で2番目の重量級吸収金額であり、分散傾向で高値追いとかの印象を全く受けない。

安く始まる可能性が高いと思えばブックビル参加期待値はマイナス評価か?

5.評価…総合的評価や特記的事項を含める

注目度こそ高いフィンテック系企業も、赤字・イグジット系IPOとなれば初値は期待できない。

しかも公開価格の値付けに疑問が残ることから回避する層が多そう。

今年の12月のIPOは数が多いので、重なる中なら他のIPOにもAI系など魅力的なものがあり敬遠されがち。

やはり上場タイミングが悪い(初値に対して)と考えてBBスタンスは最終D評価とする。

やっている事業は面白いと思うし、金融系情報を調べて提供している身とすれば、

ここの提供するサービスには今後も注目したい。

IPOでなく提供するサービスで業績が伸びて、後々評価されることを期待したい。

なお、公募株は当選しやすそう。株主のauカブコム証券や自社サービスのスマートプラスでも受付しており、

当選が欲しい方は可能性が高いのではないか?

全体考察

総合得点は3点で、私のBBスタンスはD評価です

Finatextホールディングスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。Finatextホールディングスの初値予想投票は締め切りました。

現在の読者予想件数:71件

読者予想サマリ 平均値:1,379円 | 中央値:1,200円 | 補正値:1,228円

最高:12,000円 >>>> 最低:800円

最高:12,000円 >>>> 最低:800円

ゴニオ様(2021/12/20) スタンス:(D) BB期間終了後

予想値:900円(公募価格比:-390円)

バイラテラル様(2021/12/20) スタンス:(D) BB期間終了後

予想値:800円(公募価格比:-490円)

OA壁貫きます

岩盤浴様(2021/12/20) スタンス:(C) BB期間終了後

予想値:1,193円(公募価格比:-97円)

海外配分と仮条件上限で決まっているのでOAでは止まりそう

カブタロウ様(2021/12/20) スタンス:(D) BB期間終了後

予想値:950円(公募価格比:-340円)

これ位で済めば御の字かも

kuro様(2021/12/20) スタンス:(D) BB期間終了後

予想値:1,193円(公募価格比:-97円)

吸収金額三桁億円、6銘柄同時上場、皆さん放置で主幹事の誠意でしょう

ジヨン様(2021/12/19) スタンス:(C) BB期間終了後

予想値:1,240円(公募価格比:-50円)

こんなもんです

一徹様(2021/12/19) スタンス:(D) BB期間終了後

予想値:1,003円(公募価格比:-287円)

地合いが厳しいですね

タケ様(2021/12/18) スタンス:(D) BB期間終了後

予想値:1,193円(公募価格比:-97円)

ピタリ賞 確保

偏光様(2021/12/18) スタンス:(D) BB期間終了後

予想値:1,193円(公募価格比:-97円)

これも大和証券主幹事

lab様(2021/12/18) スタンス:(D) BB期間終了後

予想値:1,193円(公募価格比:-97円)

東1ネットプロテクションズ割れたし

ここはどうしようもない

ここはどうしようもない

ごくう様(2021/12/17) スタンス:(D) BB期間終了後

予想値:1,170円(公募価格比:-120円)

公募割れの可能性大

ハルクボーガン様(2021/12/17) スタンス:(D) BB期間終了後

予想値:1,193円(公募価格比:-97円)

地合い悪すぎです

マツマツ様(2021/12/17) スタンス:(D) BB期間終了後

予想値:1,192円(公募価格比:-98円)

OAを打ち破る危険もあるでしょう。

今月金ねンだわ様(2021/12/16) スタンス:(D) BB期間終了後

予想値:1,193円(公募価格比:-97円)

悪いことは言わん

上場延期したほうが良い

上場延期したほうが良い

菅聖帝様(2021/12/16) スタンス:(D) BB期間終了後

予想値:1,193円(公募価格比:-97円)

二極化の地合い

もちろん悪い方

もちろん悪い方

唯我独尊様(2021/12/16) スタンス:(なし) BB期間終了後

予想値:1,210円(公募価格比:-80円)

たけ様(2021/12/15) スタンス:(D) BB期間終了後

予想値:1,193円(公募価格比:-97円)

損失覚悟

moe様(2021/12/15) スタンス:(D) BB期間終了後

予想値:1,193円(公募価格比:-97円)

公募割れでしょう

とと様(2021/12/15) スタンス:(C) BB期間終了後

予想値:1,200円(公募価格比:-90円)

公募価格割れは避けたいが・・・

大月様(2021/12/15) スタンス:(D) BB期間終了後

予想値:1,090円(公募価格比:-200円)

公募割れすると思う

タンニン様(2021/12/14) スタンス:(D) BB期間終了後

予想値:1,193円(公募価格比:-97円)

誠意大将軍

株名人様(2021/12/14) スタンス:(D) BB期間終了後

予想値:1,180円(公募価格比:-110円)

公募割れかな!

株ってます様(2021/12/14) スタンス:(C) BB期間終了後

予想値:1,300円(公募価格比:+10円)

D証券さんよりの当選 本年18社目 前回のAB&Companyの再来か?またまた公募割れか?がしかし、ここは玉砕覚悟でバンザイ特攻精神 突っ込んでみます(笑)トータルでは黒なのが救いです 当たるだけ感謝

Q様(2021/12/14) スタンス:(B) メルアドなし BB期間終了後

予想値:1,500円(公募価格比:+210円)

バナくん様(2021/12/13) スタンス:(D) BB期間終了後

予想値:1,193円(公募価格比:-97円)

厳しいでしょう。誠意買いで決まるとみました。

k&k様(2021/12/13) スタンス:(D) BB期間終了後

予想値:1,120円(公募価格比:-170円)

仮条件の下限を、わずかに上回る程度かも。完全パス。

ダングラ様(2021/12/10) スタンス:(D) BB期間終了前

予想値:1,100円(公募価格比:-190円)

全プレ

HMB様(2021/12/10) スタンス:(C) BB期間終了前

予想値:1,260円(公募価格比:-30円)

下限で決定すれば↑はある

フーリエ様(2021/12/10) スタンス:(C) BB期間終了前

予想値:1,410円(公募価格比:+120円)

マイナスポイントが多めですが真の男なら買いですよ

ちょこちょこ様(2021/12/10) スタンス:(B) BB期間終了前

予想値:1,450円(公募価格比:+160円)

将来性に賭けたい

ベイジアン様(2021/12/10) スタンス:(C) BB期間終了前

予想値:1,290円(公募価格比:±0円)

公募同じ値なら素晴らしい結果

アロエ様(2021/12/10) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+210円)

12月IPOは明るい⁉️

GABA様(2021/12/09) スタンス:(C) BB期間終了前

予想値:1,050円(公募価格比:-240円)

殺人級ストックオプション

NO FUTURE様(2021/12/08) スタンス:(C) BB期間終了前

予想値:1,310円(公募価格比:+20円)

大型マザーズ重すぎ

公募前後

公募前後

背脂チャッチャ様(2021/12/08) スタンス:(C) BB期間終了前

予想値:1,110円(公募価格比:-180円)

上場ゴールしそう

Ct:87様(2021/12/08) スタンス:(A) メルアドなし BB期間終了前

予想値:2,400円(公募価格比:+1,110円)

りこぴん様(2021/12/08) スタンス:(S) メルアドなし BB期間終了前

激予想値:12,000円(公募価格比:+10,710円)

だるたにあん様(2021/12/08) スタンス:(D) BB期間終了前

予想値:1,240円(公募価格比:-50円)

公募割れでしょうからパスします

UG様(2021/12/08) スタンス:(D) BB期間終了前

予想値:1,100円(公募価格比:-190円)

いつも思うが黒字化してから上場しろと。

waikazu様(2021/12/08) スタンス:(C) BB期間終了前

予想値:1,395円(公募価格比:+105円)

ラッシュのなか条件悪い

大根様(2021/12/07) スタンス:(D) BB期間終了前

予想値:1,150円(公募価格比:-140円)

遠慮なくパスです

レモンパン様(2021/12/07) スタンス:(C) BB期間終了前

予想値:1,290円(公募価格比:±0円)

BB悩みます。

芽キャベツ様(2021/12/07) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:+110円)

仮条件の下で決まると予想。であれば割高感は薄まり、マーケットが落ち着けば上に行くかも?株数もらって剥離で勝負。

みよぶー様(2021/12/06) スタンス:(B) BB期間終了前

予想値:1,200円(公募価格比:-90円)

ここはきびしいでしょう

境多摩様(2021/12/06) スタンス:(D) BB期間終了前

予想値:1,100円(公募価格比:-190円)

真のイグジット上場

かぶけ様(2021/12/06) スタンス:(C) BB期間終了前

予想値:1,200円(公募価格比:-90円)

いまいち

IPO投資家様(2021/12/06) スタンス:(D) BB期間終了前

予想値:998円(公募価格比:-292円)

中長期なら面白そうだが、ザラ場で買えば良いんでないか。

hal様(2021/12/06) スタンス:(D) BB期間終了前

予想値:1,250円(公募価格比:-40円)

パスします。。

まつ様(2021/12/06) スタンス:(D) BB期間終了前

予想値:1,180円(公募価格比:-110円)

公募割れを予想。

dai様(2021/12/06) スタンス:(D) BB期間終了前

予想値:1,100円(公募価格比:-190円)

STREAMから参加したかったんだけど。。

スティンガー様(2021/12/05) スタンス:(D) BB期間終了前

予想値:1,190円(公募価格比:-100円)

長期的には可能性ある銘柄ですが、初値の観点からはパスです。

ケニー様(2021/12/05) スタンス:(D) BB期間終了前

予想値:1,199円(公募価格比:-91円)

12月なのにつまらない銘柄ばかりで興醒めする

愛読者様(2021/12/05) スタンス:(D) BB期間終了前

予想値:1,250円(公募価格比:-40円)

いらないかな

my20001様(2021/12/04) スタンス:(D) BB期間終了前

予想値:1,270円(公募価格比:-20円)

厳しそうです

米国財政破綻様(2021/12/04) スタンス:(D) BB期間終了前

予想値:1,000円(公募価格比:-290円)

ピタリ賞

ゆどうふ様(2021/12/03) スタンス:(C) BB期間終了前

予想値:1,350円(公募価格比:+60円)

仮条件の弱気が気になる

GUT様(2021/11/29) スタンス:(D) BB期間終了前

予想値:1,000円(公募価格比:-290円)

まだ赤字のうちからVC放出されるというのは見切られてるとしかおもえない。

チェス様(2021/11/28) スタンス:(D) BB期間終了前

予想値:1,210円(公募価格比:-80円)

VCSOじゃぶじゃぶ

りすきち様(2021/11/27) スタンス:(B) BB期間終了前

予想値:1,250円(公募価格比:-40円)

このくらい

リコピン様(2021/11/25) スタンス:(D) BB期間終了前

予想値:1,250円(公募価格比:-40円)

謹んでパス致します。

hakio様(2021/11/25) スタンス:(B) BB期間終了前

予想値:1,301円(公募価格比:+11円)

good campany

アナグリフ様(2021/11/24) スタンス:(D) BB期間終了前

予想値:1,200円(公募価格比:-90円)

赤字のまま上場する迷惑な会社が増えています

ペリドット様(2021/11/23) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:+110円)

日程に負けず頑張ってほしい

ぎゃーふぶ様(2021/11/22) スタンス:(D) BB期間終了前

予想値:1,180円(公募価格比:-110円)

ぱす

シュウ様(2021/11/21) スタンス:(D) BB期間終了前

予想値:1,250円(公募価格比:-40円)

12月の超過密公開スケジュール!

新興市場どころか日経まで下落しそう

新興市場どころか日経まで下落しそう

コラゲC様(2021/11/21) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:+10円)

赤字上場!

チマサンチュ様(2021/11/20) スタンス:(C) BB期間終了前

予想値:1,360円(公募価格比:+70円)

過密スケジュールだが、初値が酷くならないように証券会社共は努力すべきだね

御影屋人様(2021/11/18) スタンス:(C) BB期間終了前

予想値:1,350円(公募価格比:+60円)

スケジュールが過密すぎる

★★★★四星球様(2021/11/17) スタンス:(B) BB期間終了前

予想値:1,350円(公募価格比:+60円)

これくらいかな??

きむ様(2021/11/17) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:+10円)

厳しいか

みのボンタ様(2021/11/16) スタンス:(C) BB期間終了前

予想値:1,320円(公募価格比:+30円)

もしかしたら赤字

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。

最悪初日寄らない