株主優待クロス取引を実際にしてみて、一番多く疑問になりまたややこしいのが配当とその税金の取り扱いについてです。証券会社によって若干扱い方が違ったり、人によっては口座が「特定口座なのか?一般口座なのか?」また「源泉徴収するのか?」「配当の支払い方法の選択はどうなっているのか?」「制度信用?一般信用?」など状況も千差万別です。

普通にややこしい上に、個々により状況も千差万別なので、なるべくこのページで解決するようにまとめてみたいと思います。

まず、優待クロス取引実行時の配当の取扱について

株主優待クロス取引をすると、権利付き最終日には「現物株の買い」と「信用売り」を同時に持って株価変動リスクをなくして優待だけ貰うという作戦です。

その「現物株の買い」を持っていますので、当然配当があれば配当も貰う権利があります。おっ、それなら株価変動リスクを抑えて配当貰えてラッキーと思うかもしれませんが、実は信用売り側では配当落調整金というものを支払わなければいけません(逆に信用買いで配当権利最終日を持ち越すと配当調整金が貰えます)。

つまりクロス取引では配当まで貰う権利はない(相殺される)ということです。

その為、基本的には配当に関してはクロス取引ではあまり気にしなくて良いはずなのですが、税金の取られ方が状況によりいろいろ異なるので疑問点が湧いてくることがあります。

いくつか、実例を上げつつ紹介したいと思います。

auカブコム証券が一般信用が豊富なのでまずは一般信用の例を挙げてみましょう!

2015年2月の優待、ドトール・日レスホールディングスを一般信用でクロス

逆日歩の掛からない一般信用でのクロスです。口座は特定口座・源泉徴収あり、更に配当金は比例配分方式とします(恐らくこれが一番一般的)。

配当は14円でした。100株ですと1400円が配当で貰えます。

しかしながら源泉徴収で所得税(15.315%)と地方税(配当割5%)がとられることになります。実際に口座に入金されるのは1,400-214-70=1,116円になります。

2015年なので復興特別所得税が取られてますね。通常ですと所得税と地方税合わせて20%です(税制は変わるので通常という言い方はおかしいですが)。

ではその配当調整金はどれだけ払ったかというと

なんと1400円まるまる支払うことになります。

つまり、このまま行くと源泉徴収された税金分だけ無駄払いということになります。

しかし、今回の例では特定口座(源泉徴収あり+配当受入あり)かつ配当金の自動受取(株式比例配分方式)という口座ですので特定口座内の譲渡損(上記配当調整金の支払含む)と自動的に損益通算されます。その為、翌年1月には上記のような税金の余計な支払いは再計算で還付されます。

当方の年間取引報告書を見せても、他の取引などが混ざっているのでよく分からないと思います。ただし上記の口座設定であれば年間取引報告書を見れば「特定信用分の費用」にて配当分が相殺されて再計算されているのが分かると思います。

よく質問で頂くのが「配当落調整金では源泉徴収された税金分まで払っていて損をしているのではないか?」というものです。一先ず、特定口座(源泉徴収あり+配当受入あり)かつ配当金の自動受取(株式比例配分方式)という一般的な口座設定の場合は、特定口座内の年間での調整で還付が完了していると思っておくと良いです。

なお、auカブコム証券では制度信用の売りでは配当落ち調整金は所得税分のみを差し引いた調整金を支払います。先ほどのドトールをもし制度信用でクロスしていたら1,400-214=1,186円を一旦、配当落調整金として支払うことになります。こちらも地方税分で税金の余計な支払いがでますが、年間で調整され還付される仕組みです(上記設定口座の場合)。

一般信用売りができる証券会社5社(松井証券/auカブコム証券/岩井コスモ証券/SBI証券/大和証券)の比較

auカブコム証券以外も含めた証券会社比較は上記ページを参考にください。松井証券、SBI証券、auカブコム証券の3社で十分かなと思います。

つづいて確認のために他の口座で制度信用でのクロスをした場合をチェックしてみましょう。

GMOクリック証券が手数料が安いので、私は比較的よく利用しています。

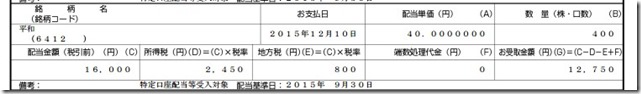

2015年9月 平和(6412)を制度信用利用で400株クロスした例

今度は制度信用のクロスの例です。

400株というちょっと複数単位の例を出してみました。額も大きくなります。まず平和の2015年9月の配当は40円でした。

そのため配当額は40円x400株=16,000円です。

実際には同じように源泉税が引かれて16,000-2,450-800=12,750円です。

そして配当落調整金はどうだったか見てみましょう。

400株x33.874=13,549円が引かれています。

一株あたりの配当落調整金が33.874円だとなっています。これは先程と同じく所得税(15.315%)が引かれた分で住民税は含まれていません。auカブコム証券でも制度信用ではこの計算方法ですが、GMOクリック証券でも全く同じとなっています。

つまり制度信用では地方税分だけがずれるということになります。

なお、この場合は貰った分12,750円で、渡した分13,549円と799円何もないのに支払いをしたことになりますね。

しかしながらこの場合も特定口座(源泉徴収あり+配当受入あり)かつ配当金の自動受取(株式比例配分方式)であれば、その口座内で年間の損益通算がありますので、余計に支払った分は翌年の1月に還付されることになります。年間取引報告書には口座内での損益通算された内容が表示されます。

一先ず、ここまでが基本的な条件での解説になります。

結論からすれば「特定口座(源泉徴収あり)」「配当を比例配分方式」にしておけば年間で配当落調整金が譲渡損として配当から差し引かれて再計算されます。その為、一回源泉税分ででる差額が、1年分の損益の取りまとめで返ってくると思っておけばよいでしょう。

特定口座(源泉徴収無し)や一般口座の場合

個人の場合は一般口座は制度としてあまり利用している人は少なさそうですが、特定口座(源泉徴収無し)は20万未満の年間利益では確定申告せず税金分得できると設定している人がいるかもしれません。

その場合は配当からは源泉徴収されません。

そして配当落調整金は先程の例と同じ額で徴収されるはずです。ここで理解しておきたいことは、配当落調整金はあくまでも配当と同じ取り扱いにはならないことです。調整金ということでキャピタルゲインとして考えられます。

ですので普通にコストとして計算し、自分の全損益が20万未満であれば確定申告なしで済むということになりますね。ただ、結局は確定申告することになれば、前述と同じような再計算ということになります。

結局払う税金は払うし、余計な税金の支払はなくなるということです。

ただ税法上、配当落調整金は配当としては扱われないことは気に留めておきたいです。上場会社のトレードだけだと殆ど気にしなくても良いでしょう。

配当の支払いを比例配分方式にしていない時

配当の受取方法には「株式数比例配分方式」「登録配当金受領口座方式」「配当金受領証方式」「個別銘柄指定方式」の4つがあります。

軽くまとめると

「株式数比例配分方式」・・・証券口座に入金

「登録配当金受領口座方式」・・・登録した銀行口座などに入金

「配当金受領証方式」・・・郵便局で受け取る方式

「個別銘柄指定方式」・・・銘柄ごとに方法を指定する方式

です。基本的には「株式数比例配分方式」にしておくので、損益通算ができ面倒なことはなくなります。

ただ、一つの銀行口座に配当金をまとめて受けとりたくて違う方式にしている人もいるかもしれません。その場合は、最初に上げた例の口座内での損益通算が出来ないことになります。

配当落調整金は普通に口座内で支払いになり、配当金は別口座への支払いになります。そのまま行くと、先ほどの差額がもし出た場合はなにもしないと返ってこないことになります(ただ、通常のキャピタルゲインの損益通算で返ってきている可能性はあります)。

もちろん確定申告で配当額や支払った税額を申告し、また特定口座なら年間取引報告書に配当落調整金がコスト(費用)として表示されているので、そのコストと損益通算して返還するという手続きになります。

もしズレたままなら、結局は最後の砦、確定申告で余計な税額分を取り返すかどうかになります。払い損になった場合は、税金ですので返ってきませんので悪しからず・・・。

以上、長くなりましたが優待クロス取引での配当金の取り扱いについてまとめます。

- まずは配当金は現物買いで貰えるが、信用売で配当落調整金を支払う

- 配当調整金は配当の源泉徴収とは違い、証券会社の調整金の計算式で行われる。そこにズレが生じる。

- 配当落調整金は一般信用と制度信用で計算額が異なる

- 配当落調整金は配当扱いではなくあくまでも費用(払う場合)や収入(受け取る場合)として計算される

- 源泉徴収ありの特定口座、配当受け取りが株式数比例配分方式なら年間で口座内で損益通算

- 最後の砦は確定申告

あたりでしょうか?特に「配当落調整金と源泉徴収後の配当額の差で損をした!」と感じる人が多いのがクロス取引での配当金の取り扱いです。

税額に関することなので、ズレは生じてもしっかりと計算すれば返ってくること。ただ配当落調整金は税法上「配当」とは取り扱われないことを抑えておくと良いでしょう。

結論的には、損得なしぐらいの気持ちでいいと思います。

細かく言うと所得の問題で確定申告するしないなどもあるので、この部分だけで損得が語れなくなります・・。