エレベーターコミュニケーションズの概要

エレベーターコミュニケーションズのIPO(新規上場)日程関連

| 仮条件決定日 | 2025/04/09 (水) |

|---|---|

| BB期間 | 開始: 2025/04/10 (木) ~ 終了: 2025/04/16 (水) |

| 公募価格決定 | 2025/04/17 (木) |

| 購入申込期間 | 開始: 2025/04/18 (金) ~ 終了: 2025/04/23 (水) |

| 上場予定日 | 2025/04/25 (金) |

エレベーターコミュニケーションズのIPO(新規上場)基本情報

| 公募株式数 | 総計:104,300株 (公募:50,000株 / 売出:54,300株)売出株式比率:52.1% |

|---|---|

| O.A.分 | 15,500株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 999,940株 (上場時、公募株数含む) |

| OR | 12.0% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,600円 |

| 仮条件価格 | 1,600~1,700円 (変動率:0.0% ~+6.3% やや強気 ) |

| 公募価格 | 1,700円 (想定価格との差:+100円 / +6.3% ) |

| IPOの資金用途 | 運転資金として、人件費及び採用費に投資する予定 |

エレベーターコミュニケーションズのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,600円 | 1,700円 +100円 |

2,200円

+500円 |

3,500円

(+1,300円) |

| 変化率 | +6.3% | +29.4% | +59.1% | |

| 吸収金額 | 1.91億円 | 2.03億円 +0.11億円 |

2.63億円 +0.59億円 |

|

| 時価総額 | 15.9億円 | 16.9億円 +0.99億円 |

21.9億円 +4.99億円 |

37.4億円 +15.4億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

エレベーターコミュニケーションズの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | エレベーターコミュニケーションズ |

|---|---|

| 所在地 | 東京都品川区南大井六丁目16番16号鈴中ビル大森3階 |

| 設立 | 2006年02月22日 |

| 従業員数 | 219人 |

| 監査法人 | 清友監査法人 |

エレベーターコミュニケーションズの概況(直近の経営指標、業績予想)

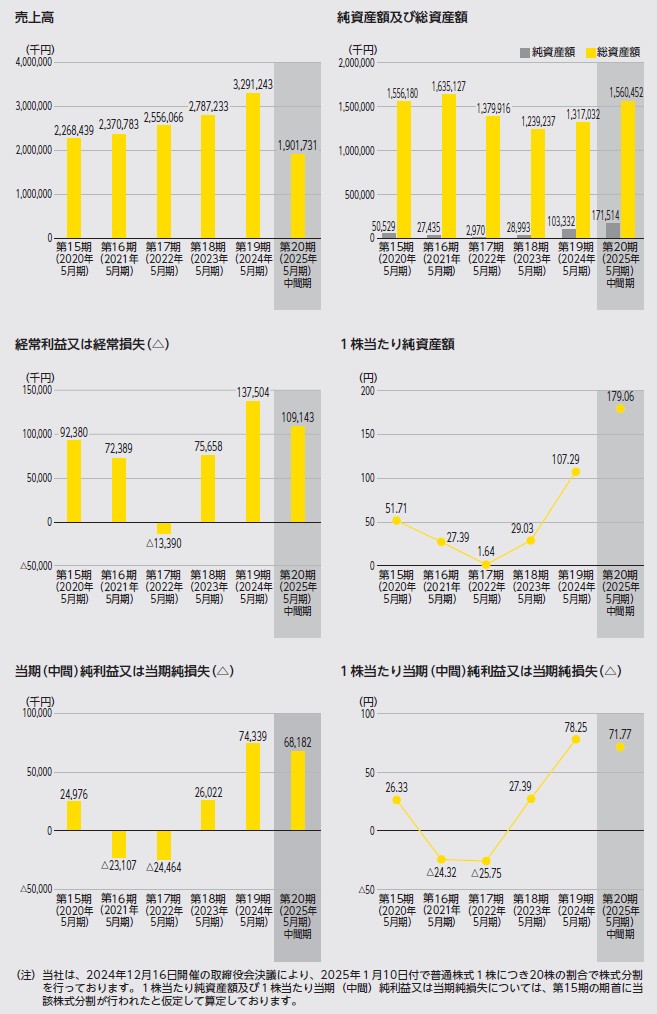

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2020/05 (単・15期) |

2,268,439 | 92,380 | 24,976 | 50,529 1,556,180 |

| 2021/05 (単・16期) |

2,370,783 4.5% |

72,389 -21.6% |

-23,107 -192.5% |

27,435 1,635,127 |

| 2022/05 (単・17期) |

2,556,066 7.8% |

-13,390 -118.5% |

-24,464 5.9% |

2,970 1,379,916 |

| 2023/05 (単・18期) |

2,787,233 9.0% |

75,658 -665.0% |

26,022 -206.4% |

28,993 1,239,237 |

| 2024/05 (単・19期) |

3,291,000 18.1% |

137,000 81.1% |

74,000 184.4% |

103,332 1,317,032 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2020/05(単・15期) | 526.78 | 1,034.39 | 0 |

| 2021/05(単・16期) | -486.51 | 547.88 | 0 |

| 2022/05(単・17期) | -515.06 | 32.81 | 0 |

| 2023/05(単・18期) | 27.39 | 29.03 | 0 |

| 2024/05(単・19期) | 78.25 | 107.29 | 0 |

| 予想PER | 20.45倍 (2024/05単・参考EPS:78.25・想定価格1,600円ベース) |

|---|---|

| 予想PBR | 14.91倍 (2024/05単・参考BPS:107.29・想定価格1,600円ベース) |

| 予想配当 | 0.00円(2024/05) |

エレベーターコミュニケーションズの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| そらしづ株式会社 | 500,000 | 46.28 | 180日 |

| 薄田 章博 | 195,000 | 18.05 | 180日 |

| 村石 誠司 | 50,400 | 4.67 | 180日 |

| 六日市 拓也 | 42,000 (20,000:47.6%) |

3.89 | 180日 |

| こたろう株式会社 | 34,000 | 3.15 | 180日 |

| 大久保 圭太 | 30,600 (4,000:13.1%) |

2.83 | 180日 |

| 向江 弘徳 | 24,200 | 2.24 | |

| 杉山 央 | 24,200 | 2.24 | |

| 渡邊 和則 | 20,000 (10,000:50.0%) |

1.85 | 180日 |

| その他31名 | 18,960 (5,300:28.0%) |

1.76 | 180日 |

| 既存株主総計(51) | 1,079,340 | 100 | 対象 954,640株 カバー率 93.13% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

エレベーターコミュニケーションズのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2018-08-30 | 12,000 | 694 | (自)2020-08-31~(至)2028-08-31 |

| 2018-08-30 | 118,400 | 694 | (自)2018-10-01~(至)2028-09-28 |

| SO総計(2) | 130,400 | 上場時算入 | 130,400株 |

エレベーターコミュニケーションズの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,600円 (想定価格比: 0円/0.0%) |

| 直前予想 (上場前) |

1,700円 (公募比: 0円/0.0%) |

| 初値 | 2,200円 (公募比: +500円/+29.4%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

独立系エレベーター・エスカレーター保守管理会社。全国に拠点を構えて、緊急対応も行える体制。定期点検などを必要とするので、途切れない需要はありそう。また誰にでも出来る仕事ではないので参入障壁あり。

しかしメーカーやそのグループ会社が管理しているとこも多そうで、結局はコスト競争が感じられる。

札証アンビシャス上場の地味系IPO。

業績は成長力はないが堅調推移。公開価格の割安感で評価されるIPOになりそう。

この手のIPOはいつ動意づくか分からないので、初値は上場時に動意づくか次第。

しかしメーカーやそのグループ会社が管理しているとこも多そうで、結局はコスト競争が感じられる。

札証アンビシャス上場の地味系IPO。

業績は成長力はないが堅調推移。公開価格の割安感で評価されるIPOになりそう。

この手のIPOはいつ動意づくか分からないので、初値は上場時に動意づくか次第。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

地方市場札証アンビシャスに上場する地味系銘柄。

昇降機メンテナンスサービス業でIPOらしい新規性もない。北海道らしい特徴もなし。

注目度の点では上場日がGW前の最終上場ということあたりしか評価するポイントがない。

また4月から相場急変状態が続いており、しばらくはIPOへの注目も薄れそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年5月度、単体予想EPSは78.25。

想定価格1,600円から計算される予想PERは約20.45倍。

業績は緩やかに成長レベル。業種や業績からするとかなり強気設定とも感じる。

割安評価はできない。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約1.91億(想定価格ベースOA分含む)の小型IPO。

上場市場は札証アンビシャス市場。主幹事は東洋証券。

地方市場上場、主幹事の実力を考えると規模感は厳し目に感じる。

ベンチャーキャピタルからの出資は見当たらない。

ロックアップカバー率は90%を超えてそこそこ、価格解除の設定などはない。

ストック・オプションの未行使残は694円で130,400株がすべて行使可能期間。

ここはそのままの全株数を売り圧力として換算しておきたい。

地方市場で地味系となると、上場時の買い手は短期で仕掛ける勢のみ。

条件的にあまり短期仕掛けに狙えるポイントも少なく、一先ず上場時の需給は悪そうか?

4.業種…人気化しそうな業種か?魅力があるかなど

メンテナンス業で今後も一定数の仕事の需要は見込める業種。しかしながらIPOで短期的評価は低くせざる負えない。

公開価格設定も強気姿勢なため、IPOプレミアムディスカウント分程度の期待もない。

また一定数の需要がある仕事だが、特にこの会社が優れているポイントも分かりにくく、

メーカー系列のメンテナンス会社との仕事の食い合いも感じられるので、長期的な期待度も乏しそうと感じる。

5.評価…総合的評価や特記的事項を含める

総合評価としては地味系で特筆部分が少なく、微妙判断のC級評価とする。

仮条件も含めて変に強気なのが気になる部分。

上場日は4月のゴールデンウィーク前の最終上場で、そこは目立つポイント。ただし地方上場なので、最終アノマリーは薄そう。

相変わらずの初日からの閑散相場に、短期的な仕掛け買いが入るかどうか?のギャンブルになりそう。

個人的には評価できるポイントがあまりにも少ないのでパスで様子見でいいのではと考える。

4月IPOは数少なく、微妙評価が続くことから最終IPOぐらいは参加したい欲が出てきそうだが、

我慢したほうが精神的にも落ち着いて連休を過ごせそうな予感。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

地方市場札証アンビシャスに上場する地味系銘柄。

昇降機メンテナンスサービス業でIPOらしい新規性もない。北海道らしい特徴もなし。

注目度の点では上場日がGW前の最終上場ということあたりしか評価するポイントがない。

また4月から相場急変状態が続いており、しばらくはIPOへの注目も薄れそう。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年5月度、単体予想EPSは78.25。

想定価格1,600円から計算される予想PERは約20.45倍。

業績は緩やかに成長レベル。業種や業績からするとかなり強気設定とも感じる。

割安評価はできない。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約1.91億(想定価格ベースOA分含む)の小型IPO。

上場市場は札証アンビシャス市場。主幹事は東洋証券。

地方市場上場、主幹事の実力を考えると規模感は厳し目に感じる。

ベンチャーキャピタルからの出資は見当たらない。

ロックアップカバー率は90%を超えてそこそこ、価格解除の設定などはない。

ストック・オプションの未行使残は694円で130,400株がすべて行使可能期間。

ここはそのままの全株数を売り圧力として換算しておきたい。

地方市場で地味系となると、上場時の買い手は短期で仕掛ける勢のみ。

条件的にあまり短期仕掛けに狙えるポイントも少なく、一先ず上場時の需給は悪そうか?

4.業種…人気化しそうな業種か?魅力があるかなど

メンテナンス業で今後も一定数の仕事の需要は見込める業種。しかしながらIPOで短期的評価は低くせざる負えない。

公開価格設定も強気姿勢なため、IPOプレミアムディスカウント分程度の期待もない。

また一定数の需要がある仕事だが、特にこの会社が優れているポイントも分かりにくく、

メーカー系列のメンテナンス会社との仕事の食い合いも感じられるので、長期的な期待度も乏しそうと感じる。

5.評価…総合的評価や特記的事項を含める

総合評価としては地味系で特筆部分が少なく、微妙判断のC級評価とする。

仮条件も含めて変に強気なのが気になる部分。

上場日は4月のゴールデンウィーク前の最終上場で、そこは目立つポイント。ただし地方上場なので、最終アノマリーは薄そう。

相変わらずの初日からの閑散相場に、短期的な仕掛け買いが入るかどうか?のギャンブルになりそう。

個人的には評価できるポイントがあまりにも少ないのでパスで様子見でいいのではと考える。

4月IPOは数少なく、微妙評価が続くことから最終IPOぐらいは参加したい欲が出てきそうだが、

我慢したほうが精神的にも落ち着いて連休を過ごせそうな予感。

全体考察

総合得点は4点で、私のBBスタンスはC評価です

エレベーターコミュニケーションズへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。エレベーターコミュニケーションズの初値予想投票は締め切りました。

現在の読者予想件数:45件

読者予想サマリ 平均値:1,645円 | 中央値:1,610円 | 補正値:1,645円

最高:2,549円 >>>> 最低:1,200円

最高:2,549円 >>>> 最低:1,200円

T様(2025/04/19) スタンス:(D) メルアドなし BB期間終了後

予想値:1,234円(公募価格比:-466円)

スティンガー様(2025/04/17) スタンス:(D) BB期間終了後

予想値:1,585円(公募価格比:-115円)

超小型株なので狙われる可能性もありますが、厳しいと思います。

うち様(2025/04/17) スタンス:(D) BB期間終了後

予想値:1,564円(公募価格比:-136円)

こんなもんでしょう

野良猫様(2025/04/17) スタンス:(C) BB期間終了後

予想値:1,580円(公募価格比:-120円)

地合いが悪いので投資家は様子見だと思います。

かぶけ様(2025/04/17) スタンス:(C) BB期間終了後

予想値:1,564円(公募価格比:-136円)

地合が波乱なら。

アロエヨーグルト様(2025/04/16) スタンス:(A) BB期間終了前

予想値:2,000円(公募価格比:+300円)

穴場です⁉️

愛読者様(2025/04/15) スタンス:(D) BB期間終了前

予想値:1,600円(公募価格比:-100円)

期待できない

ほいみん様(2025/04/15) スタンス:(B) BB期間終了前

予想値:2,010円(公募価格比:+310円)

ピタリ賞ねらいです

だるたにあん様(2025/04/15) スタンス:(D) BB期間終了前

予想値:1,640円(公募価格比:-60円)

地味すぎる

n2様(2025/04/15) スタンス:(D) BB期間終了前

予想値:1,565円(公募価格比:-135円)

市場の雰囲気次第と思います

みんすくみ様(2025/04/14) スタンス:(B) BB期間終了前

予想値:2,130円(公募価格比:+430円)

NISAに入れたいので213で

jjj様(2025/04/14) スタンス:(D) BB期間終了前

予想値:1,490円(公募価格比:-210円)

地方上場+このタイミングでの上場は悪すぎかな

k&k様(2025/04/14) スタンス:(C) BB期間終了前

予想値:1,730円(公募価格比:+30円)

欲しいけど、当選難しそう。

まつ様(2025/04/14) スタンス:(D) BB期間終了前

予想値:1,700円(公募価格比:±0円)

公募割れはないかも?

parms様(2025/04/14) スタンス:(C) BB期間終了前

予想値:1,615円(公募価格比:-85円)

アンビは厳しい

hal様(2025/04/13) スタンス:(D) BB期間終了前

予想値:1,620円(公募価格比:-80円)

パスします

ウィーナ様(2025/04/12) スタンス:(C) BB期間終了前

予想値:1,650円(公募価格比:-50円)

トランプショックでIPOはダメでしょう

プルキニエ様(2025/04/12) スタンス:(D) BB期間終了前

予想値:1,600円(公募価格比:-100円)

だめそう

地味で札証

地味で札証

バイオレット様(2025/04/12) スタンス:(C) BB期間終了前

予想値:1,700円(公募価格比:±0円)

地方超小型

ベイズ様(2025/04/12) スタンス:(D) BB期間終了前

予想値:1,564円(公募価格比:-136円)

割れそう

かっきー様(2025/04/11) スタンス:(B) BB期間終了前

予想値:2,549円(公募価格比:+849円)

これは楽しみ。

レモンパン様(2025/04/11) スタンス:(B) BB期間終了前

予想値:1,700円(公募価格比:±0円)

エレベーターは意外に人気。

森松様(2025/04/11) スタンス:(D) BB期間終了前

予想値:1,400円(公募価格比:-300円)

関税問題が落ち着くまではIPOは危険

ロクシタン様(2025/04/10) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:-100円)

もうトランプ相場が落ち着いている頃か

おひなさま様(2025/04/10) スタンス:(C) BB期間終了前

予想値:1,610円(公募価格比:-90円)

う~ん

ルイコスタ様(2025/04/10) スタンス:(C) BB期間終了前

予想値:1,650円(公募価格比:-50円)

地方上場で参加者いないか。業種的にはディフェンシブ銘柄なので初値ついてからが勝負か。

ベルゼビュート様(2025/04/10) スタンス:(C) BB期間終了前

予想値:1,550円(公募価格比:-150円)

my20001様(2025/04/09) スタンス:(S) BB期間終了前

予想値:1,720円(公募価格比:+20円)

相場が落ち着かないと、次のIPOが出てきませんね

色違いのベトベトン様(2025/04/09) スタンス:(D) BB期間終了前

予想値:1,540円(公募価格比:-160円)

基本地方はきつい

IPO投資家様(2025/04/09) スタンス:(D) BB期間終了前

予想値:1,614円(公募価格比:-86円)

リスクの方が大きそうで魅力なし

UG様(2025/04/08) スタンス:(D) BB期間終了前

予想値:1,500円(公募価格比:-200円)

地方はパス

らんきりゅう様(2025/04/08) スタンス:(D) BB期間終了前

予想値:1,200円(公募価格比:-500円)

こんだけ乱降下を繰り返す相場では、手が出せません。

米国財政破綻様(2025/04/06) スタンス:(D) BB期間終了前

予想値:1,300円(公募価格比:-400円)

米国リスク

ネコポス様(2025/04/06) スタンス:(なし) BB期間終了前

予想値:1,650円(公募価格比:-50円)

これくらいかな。

さ様(2025/04/05) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:-100円)

フレディ様(2025/04/03) スタンス:(C) BB期間終了前

予想値:1,630円(公募価格比:-70円)

微妙

まる様(2025/04/01) スタンス:(D) メルアドなし BB期間終了前

予想値:1,570円(公募価格比:-130円)

こういう地方銘柄の冴えない業種って大抵は割安なのに、むしろ割高な価格設定なので妙味全くなし。ただ軽量でマネーが入って割れないかもしれないけど普通にパスでいい。

カールおじさん様(2025/03/28) スタンス:(なし) BB期間終了前

予想値:1,888円(公募価格比:+188円)

パパネッツに導かれて

SS様(2025/03/28) スタンス:(C) BB期間終了前

予想値:1,600円(公募価格比:-100円)

どこを取っても地味すぎる・・・

ネオ様(2025/03/27) スタンス:(D) BB期間終了前

予想値:1,472円(公募価格比:-228円)

主幹事証券、地方上場、不人気業種、上場時期、どれをとっても厳しい上場になりそう。。。

みよぶー様(2025/03/27) スタンス:(D) BB期間終了前

予想値:1,450円(公募価格比:-250円)

札幌・・・・・ここへの上場は意味あるのか?

小豆ちゃん様(2025/03/25) スタンス:(C) BB期間終了前

予想値:1,780円(公募価格比:+80円)

ぴったりを期待

茶太郎おじさん様(2025/03/24) スタンス:(C) BB期間終了前

予想値:1,855円(公募価格比:+155円)

パパネッツの様にいきそう

ussy77様(2025/03/24) スタンス:(C) BB期間終了前

予想値:1,730円(公募価格比:+30円)

きむ様(2025/03/24) スタンス:(B) BB期間終了前

予想値:1,730円(公募価格比:+30円)

少し上

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。