技術承継機構の概要

技術承継機構のIPO(新規上場)日程関連

| 仮条件決定日 | 2025/01/21 (火) |

|---|---|

| BB期間 | 開始: 2025/01/22 (水) ~ 終了: 2025/01/27 (月) |

| 公募価格決定 | 2025/01/28 (火) |

| 購入申込期間 | 開始: 2025/01/29 (水) ~ 終了: 2025/02/03 (月) |

| 上場予定日 | 2025/02/05 (水) |

技術承継機構のIPO(新規上場)基本情報

| 公募株式数 | 総計:1,455,000株 (公募:745,000株 / 売出:710,000株)売出株式比率:48.8% |

|---|---|

| O.A.分 | 218,200株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 8,627,778株 (上場時、公募株数含む) |

| OR | 19.4% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,970円 |

| 仮条件価格 | 1,850~2,000円 (変動率:-6.1% ~+1.5% 中立 ) |

| 公募価格 | 2,000円 (想定価格との差:+30円 / +1.5% ) |

| IPOの資金用途 | M&A待機資金 |

技術承継機構のIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,970円 | 2,000円 +30円 |

2,700円

+700円 |

12,890円

(+10,190円) |

| 変化率 | +1.5% | +35.0% | +377.4% | |

| 吸収金額 | 32.9億円 | 33.4億円 +0.50億円 |

45.1億円 +11.7億円 |

|

| 時価総額 | 169億円 | 172億円 +2.58億円 |

232億円 +60.3億円 |

1140億円 +907億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

技術承継機構の取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | 技術承継機構 |

|---|---|

| 所在地 | 東京都渋谷区渋谷一丁目3番地18号ビラ・モデルナA402 |

| 設立 | 2018年07月09日 |

| 従業員数 | 556人 |

| 監査法人 | 太陽有限責任監査法人 |

技術承継機構の概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2019/06 (単・1期) |

0 | -9 | -10 | 25 26 |

| 2020/06 (単・2期) |

31 0.0% |

10 -211.1% |

10 -200.0% |

213 222 |

| 2021/06 (単・3期) |

76 145.2% |

1 -90.0% |

1 -90.0% |

208 280 |

| 2021/12 (単・4期) |

62 -18.4% |

1 0.0% |

0 -100.0% |

214 338 |

| 2022/12 (単・5期) |

204 229.0% |

29 2,800.0% |

20 0.0% |

293 431 |

| 2023/12 (単・6期) |

265 29.9% |

56 93.1% |

37 85.0% |

370 534 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

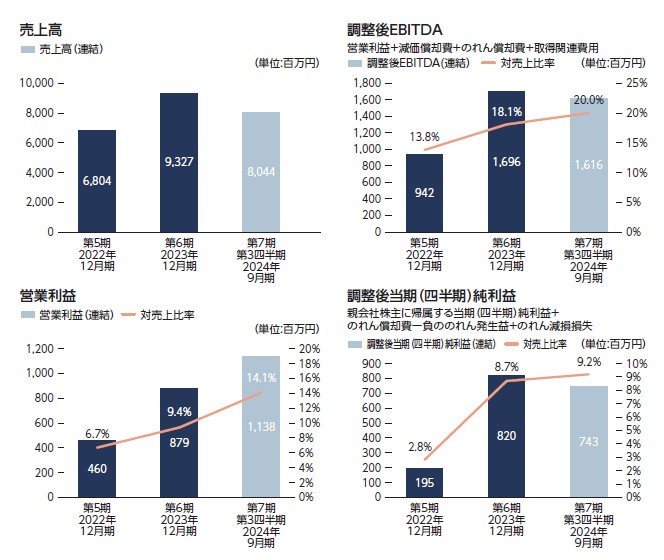

| 2022/12 (連・5期) |

6,804 | 541 | 148 | 1,323 9,185 |

| 2023/12 (連・6期) |

9,327 37.1% |

926 71.2% |

1,613 989.9% |

3,113 14,749 |

| 2024/12 (連・7期) |

11,000,000 117,837.2% |

1,500,000 161,887.0% |

860,000 53,216.8% |

0 0 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/06(単・1期) | -18,966.50 | 36,206.18 | 0 |

| 2020/06(単・2期) | 13,196.37 | 77,274.34 | 0 |

| 2021/06(単・3期) | 338.21 | 70,495.04 | 0 |

| 2021/12(単・4期) | 311.99 | 77,799.36 | 0 |

| 2022/12(単・5期) | 2.51 | 17.84 | 0 |

| 2023/12(単・6期) | 4.69 | 27.43 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2022/12(連・5期) | 19.03 | 149.94 | -- |

| 2023/12(連・6期) | 206.49 | 362.59 | -- |

| 2024/12(連・7期) | 109.08 | 486.12 | -- |

| 予想PER | 18.06倍 (2024/12連・参考EPS:109.08・想定価格1,970円ベース) |

|---|---|

| 予想PBR | 4.05倍 (2024/12連・参考BPS:486.12・想定価格1,970円ベース) |

| 予想配当 | 0.00円(2024/12) |

技術承継機構の上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 新居 英一 | 6,397,634 (600,000:9.4%) |

81.16 | 180日 |

| 藤井 陽介 | 600,000 (90,000:15.0%) |

7.61 | 180日 |

| 佐藤 大央 | 130,000 | 1.65 | 180日 |

| 亀田 藍子 | 112,000 | 1.42 | 180日 |

| 永井 裕 | 101,000 | 1.28 | 180日 |

| 岩間 正俊 | 101,000 | 1.28 | 180日 |

| 徳田 雄一郎 | 101,000 | 1.28 | 180日 |

| 大橋 俊之 | 90,660 | 1.15 | 180日 |

| 山口 貴弘 | 60,000 | 0.76 | 180日 |

| 玉川 陽介 | 50,000 | 0.63 | 180日 |

| 既存株主総計(22) | 7,882,778 | 100 | 対象 7,127,050株 カバー率 99.36% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

技術承継機構のストックオプション(新株予約権)の状況

ストックオプションの未行使残高はなし。技術承継機構の初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

2,500円 (想定価格比: +530円/+26.9%) |

| 直前予想 (上場前) |

2,500円 (公募比: +500円/+25.0%) |

| 初値 | 2,700円 (公募比: +700円/+35.0%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

SBI証券主幹事。地方市場上場銘柄があるものの2025年の東証スタートIPOになる可能性。

セクターは金属製品も事業は製造業のM&Aで事業継承が目的。製造業で幅広い業種の買収をこれまでに10社。今後も同様の手法で伸ばしていく模様。

吸収金額が30億以上とやや規模大きめ。主幹事の公募組早売りを考えれば少し不安な部分もあるが、2025年第一号IPOという雰囲気になれば、それなりの好スタートが見込まれそう。

セクターは金属製品も事業は製造業のM&Aで事業継承が目的。製造業で幅広い業種の買収をこれまでに10社。今後も同様の手法で伸ばしていく模様。

吸収金額が30億以上とやや規模大きめ。主幹事の公募組早売りを考えれば少し不安な部分もあるが、2025年第一号IPOという雰囲気になれば、それなりの好スタートが見込まれそう。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

2025年2件目のIPOも、1つ目は地方市場上場のため実質スタートIPOに近い。

タイミング的に注目度は高まりそう。SBI証券主幹事というのも、こういう隙間時期は注目度上がる。

セクターは金属製品。技術のある会社をなくさないようにM&Aして活かすというのがミッション。

M&A系と見られるか?やや老舗の金属加工業と見られるか?

少なくとも隙間時期の2月上場というのは注目度で後押し。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年12月度、連結予想EPSは109.08。

想定価格1,970円から計算される予想PERは約18.06倍。

業態や成長率を考えると、やや見込まれた割高設定な印象か?

M&A系と見られて成長期待がどこまで入るか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約32.9億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場。主幹事はSBI証券。

公募売出比はほぼ半々。オファリングレシオは標準範囲。

既存株主にベンチャーキャピタルなどは見当たらない。

またロックアップも180日でほぼ100%と固め。

ストック・オプションの未行使残もなし。

上場後の売り圧は公募組のみとなり、早売りが多いSBI証券主幹事で初値需給模様がどうなるか?

中規模案件となるが需給面は悪くない。初値は公募組の売り急ぎ次第。

4.業種…人気化しそうな業種か?魅力があるかなど

セクター金属製品業となるぐらいM&Aする業種は基本製造業。

その製造業の中でも多種多様な事業に分散することで業界動向に左右されない工夫と業種間のシナジーも狙っている。

また運営チームは経営や経済に詳しそうなバックグラウンドに強みを持つ集団という印象。

直近の成長状況を見れば緩やかながら、今後も需要は見込めるM&A業ということで期待したいか?

5.評価…総合的評価や特記的事項を含める

想定価格はセクターや業績の成長率を考えればやや見込まれている感じはするものの、

2月IPOでSBI証券主幹事となれば注目度が勝って初値プラスが期待できそう。

一方で初値がどこで落ち着くかは、公募組の売り動向次第。

最終総合評価はB評価とする。

初値後は、公募組以外に売り手が見えないことでマネーゲーム化するかが注目されそう。

セカンダリーはチキンレースになりそうで、あまりに高値まで上がってしまうと低成長の化けの皮が剥がれて、

適正価格程度(想定価格付近)まで下がるリスクあり。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

2025年2件目のIPOも、1つ目は地方市場上場のため実質スタートIPOに近い。

タイミング的に注目度は高まりそう。SBI証券主幹事というのも、こういう隙間時期は注目度上がる。

セクターは金属製品。技術のある会社をなくさないようにM&Aして活かすというのがミッション。

M&A系と見られるか?やや老舗の金属加工業と見られるか?

少なくとも隙間時期の2月上場というのは注目度で後押し。

2.割安性…PER,PBRなど財務情報、価格設定から

2024年12月度、連結予想EPSは109.08。

想定価格1,970円から計算される予想PERは約18.06倍。

業態や成長率を考えると、やや見込まれた割高設定な印象か?

M&A系と見られて成長期待がどこまで入るか?

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約32.9億(想定価格ベースOA分含む)の中型IPO。

上場市場は東証グロース市場。主幹事はSBI証券。

公募売出比はほぼ半々。オファリングレシオは標準範囲。

既存株主にベンチャーキャピタルなどは見当たらない。

またロックアップも180日でほぼ100%と固め。

ストック・オプションの未行使残もなし。

上場後の売り圧は公募組のみとなり、早売りが多いSBI証券主幹事で初値需給模様がどうなるか?

中規模案件となるが需給面は悪くない。初値は公募組の売り急ぎ次第。

4.業種…人気化しそうな業種か?魅力があるかなど

セクター金属製品業となるぐらいM&Aする業種は基本製造業。

その製造業の中でも多種多様な事業に分散することで業界動向に左右されない工夫と業種間のシナジーも狙っている。

また運営チームは経営や経済に詳しそうなバックグラウンドに強みを持つ集団という印象。

直近の成長状況を見れば緩やかながら、今後も需要は見込めるM&A業ということで期待したいか?

5.評価…総合的評価や特記的事項を含める

想定価格はセクターや業績の成長率を考えればやや見込まれている感じはするものの、

2月IPOでSBI証券主幹事となれば注目度が勝って初値プラスが期待できそう。

一方で初値がどこで落ち着くかは、公募組の売り動向次第。

最終総合評価はB評価とする。

初値後は、公募組以外に売り手が見えないことでマネーゲーム化するかが注目されそう。

セカンダリーはチキンレースになりそうで、あまりに高値まで上がってしまうと低成長の化けの皮が剥がれて、

適正価格程度(想定価格付近)まで下がるリスクあり。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

技術承継機構へのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。技術承継機構の初値予想投票は締め切りました。

現在の読者予想件数:76件

読者予想サマリ 平均値:2,970円 | 中央値:2,850円 | 補正値:2,970円

最高:4,990円 >>>> 最低:1,900円

最高:4,990円 >>>> 最低:1,900円

まる様(2025/02/03) スタンス:(C) メルアドなし BB期間終了後

予想値:1,900円(公募価格比:-100円)

地合悪い時のSBI主幹事銘柄の初値はよろしくないよね・・・

IPOマン様(2025/02/02) スタンス:(A) メルアドなし BB期間終了後

予想値:3,500円(公募価格比:+1,500円)

IPOもこの時期は少ないのでこのくらいは

いってほしい

いってほしい

めったに当たらん様(2025/02/02) スタンス:(B) BB期間終了後

予想値:2,560円(公募価格比:+560円)

地合いが悪い

初IPOを加味してこれくらいかな。

初IPOを加味してこれくらいかな。

粉様(2025/02/02) スタンス:(A) BB期間終了後

予想値:3,060円(公募価格比:+1,060円)

期待しています

きったん様(2025/02/01) スタンス:(B) BB期間終了後

予想値:2,810円(公募価格比:+810円)

これくらいは超えるはず

高騰様(2025/01/31) スタンス:(A) BB期間終了後

予想値:3,070円(公募価格比:+1,070円)

公募比率が高くロックアップガッチリ、ORが低いので、公募組の即売りが無いと思うので。

N2様(2025/01/31) スタンス:(A) BB期間終了後

予想値:2,500円(公募価格比:+500円)

セカンダリー参戦へ!チキンレースの様相、、、

wizard様(2025/01/30) スタンス:(B) BB期間終了後

予想値:3,490円(公募価格比:+1,490円)

2枚頂戴しました。今年最初の期待を込めて。

nki様(2025/01/29) スタンス:(A) BB期間終了後

予想値:3,300円(公募価格比:+1,300円)

技術承継機構は、条件的に良さそうだ。単独、年初、日程は次の上場までの間。売り圧力無しだし、M&A業で業種も良いし人気化しそう。

HO様(2025/01/29) スタンス:(S) BB期間終了後

予想値:2,999円(公募価格比:+999円)

戸田和宏様(2025/01/29) スタンス:(S) BB期間終了後

予想値:3,100円(公募価格比:+1,100円)

未来に羽ばたく企業

pakaa様(2025/01/29) スタンス:(A) BB期間終了後

予想値:2,960円(公募価格比:+960円)

当選したので、期待を込めて・・・

★野様(2025/01/29) スタンス:(B) BB期間終了後

予想値:2,790円(公募価格比:+790円)

グロース最近好調で。

k&k様(2025/01/29) スタンス:(A) BB期間終了後

予想値:3,272円(公募価格比:+1,272円)

当選したら、上昇してほしい。意外と高めになるかも。期待したい。

M&A様(2025/01/29) スタンス:(なし) メルアドなし BB期間終了後

予想値:3,500円(公募価格比:+1,500円)

2025年第一号IPO かつ M&A系で注目度高く、既存株主にベンチャーキャピタル無。

またロックアップも180日でほぼ100%と固め。

公募組以外に売り手がいないことでマネーゲーム化する要素多い。

セカンダリーストップ高ねらい銘柄とみる。

またロックアップも180日でほぼ100%と固め。

公募組以外に売り手がいないことでマネーゲーム化する要素多い。

セカンダリーストップ高ねらい銘柄とみる。

マイセン様(2025/01/29) スタンス:(B) メルアドなし BB期間終了後

予想値:2,350円(公募価格比:+350円)

部品メーカー事業承継で同業のセレンディップが4年前、SBI主幹事で初値天井だったので、初値そこそこのスタートですかね

ダン様(2025/01/28) スタンス:(A) BB期間終了後

予想値:2,800円(公募価格比:+800円)

事実上、新年一発目のIPO。

SBI様(2025/01/28) スタンス:(A) BB期間終了後

予想値:4,400円(公募価格比:+2,400円)

久し振りに期待できるIPO

タロイモ60様(2025/01/28) スタンス:(A) BB期間終了後

予想値:2,950円(公募価格比:+950円)

事業内容から将来性を考えると買いでしょう。

ふわふわふー様(2025/01/28) スタンス:(A) BB期間終了後

予想値:3,190円(公募価格比:+1,190円)

一発目と意外と当選しにくいSBIが独占銘柄。公募組とセカンダリー狙い組との思惑も。

YK様(2025/01/28) スタンス:(B) BB期間終了後

予想値:2,800円(公募価格比:+800円)

補欠当選したので買えるといいなと思い。

事業内容としては今後も増えてくると思いますが、問題になっている乗っ取り屋でなく誠実に仕事をする会社であれば普通に応援したい。

事業内容としては今後も増えてくると思いますが、問題になっている乗っ取り屋でなく誠実に仕事をする会社であれば普通に応援したい。

萩焼様(2025/01/28) スタンス:(A) BB期間終了後

予想値:2,551円(公募価格比:+551円)

M&A銘柄

まさぴ様(2025/01/28) スタンス:(A) BB期間終了後

予想値:3,850円(公募価格比:+1,850円)

抽選当たればいいな

本単様(2025/01/28) スタンス:(A) BB期間終了後

予想値:2,682円(公募価格比:+682円)

SBIのポイントを使うか悩んだ人も多いでしょう。

半導体関連が不透明になった今、M&Aや製造業関連でテーマは良い。

市場の環境次第ですが、2月5日上場となるので競合もいない様ですので、

3割から4割5分まで上がって欲しいところ。

半導体関連が不透明になった今、M&Aや製造業関連でテーマは良い。

市場の環境次第ですが、2月5日上場となるので競合もいない様ですので、

3割から4割5分まで上がって欲しいところ。

CYO様(2025/01/27) スタンス:(B) BB期間終了前

予想値:2,700円(公募価格比:+700円)

ロック固いので強気で

愛読者様(2025/01/27) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+1,000円)

この程度で

アヒル様(2025/01/27) スタンス:(A) BB期間終了前

予想値:3,800円(公募価格比:+1,800円)

465p投入、当たって欲しい

n2様(2025/01/27) スタンス:(B) BB期間終了前

予想値:2,623円(公募価格比:+623円)

公募割れはなさそうですが暴騰もなさそうと思い(B)にしました。

サムセク様(2025/01/27) スタンス:(B) BB期間終了前

予想値:2,720円(公募価格比:+720円)

悩んだけどポイント使用します。業績良い製造業のM&A業、なんか地合いも悪くなさそうだし。

UG様(2025/01/26) スタンス:(B) BB期間終了前

予想値:2,480円(公募価格比:+480円)

年初だし騰がる要素が多い

yossarian様(2025/01/26) スタンス:(B) BB期間終了前

予想値:2,720円(公募価格比:+720円)

案外仮条件が伸びなかった。もっと上いくと思っていたのだが。当初は3000台もありそうだったんだけどなあ。

ウィーナ様(2025/01/26) スタンス:(B) BB期間終了前

予想値:2,400円(公募価格比:+400円)

新年一発目

その前になんかあったような気がするが気のせいだろう

その前になんかあったような気がするが気のせいだろう

プルキニエ様(2025/01/26) スタンス:(B) BB期間終了前

予想値:2,200円(公募価格比:+200円)

あまり伸びないかもしれないが、SBI当選期待

バイオレット様(2025/01/26) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+500円)

買収で業績の伸びが良い

ベイズ様(2025/01/26) スタンス:(C) BB期間終了前

予想値:2,300円(公募価格比:+300円)

あんまりのびない

八百屋さん様(2025/01/26) スタンス:(B) BB期間終了前

予想値:2,525円(公募価格比:+525円)

今後期待できる

MIMU様(2025/01/26) スタンス:(D) BB期間終了前

予想値:2,000円(公募価格比:±0円)

同業他社(PER13倍くらい)に比べ割高(18倍)

おひなさま様(2025/01/25) スタンス:(B) BB期間終了前

予想値:4,410円(公募価格比:+2,410円)

今年は、当てたい

レモンパン様(2025/01/25) スタンス:(C) BB期間終了前

予想値:2,350円(公募価格比:+350円)

下振れが気になります

ほいみん様(2025/01/24) スタンス:(A) BB期間終了前

予想値:2,860円(公募価格比:+860円)

ピタリ賞ねらいです

IPO投資家様(2025/01/24) スタンス:(B) BB期間終了前

予想値:3,160円(公募価格比:+1,160円)

日程良いし、VC,SO無いのも良いね

スティンガー様(2025/01/24) スタンス:(C) BB期間終了前

予想値:2,320円(公募価格比:+320円)

公募割れはなさそうですが微妙評価です。

parms様(2025/01/23) スタンス:(A) BB期間終了前

予想値:2,850円(公募価格比:+850円)

久しぶりまともなやつ

かっきー様(2025/01/23) スタンス:(B) BB期間終了前

予想値:2,999円(公募価格比:+999円)

当たりますように。

だるたにあん様(2025/01/23) スタンス:(B) BB期間終了前

予想値:3,200円(公募価格比:+1,200円)

これは欲しいな。3000円超えると見た

バナくん様(2025/01/23) スタンス:(B) BB期間終了前

予想値:3,030円(公募価格比:+1,030円)

今年の東証IPO第一号。ご祝儀買いでこれぐらいを期待しています。

すぬきち様(2025/01/22) スタンス:(B) BB期間終了前

予想値:2,450円(公募価格比:+450円)

高くはなると思います

まつ様(2025/01/22) スタンス:(B) BB期間終了前

予想値:2,480円(公募価格比:+480円)

ポイントを使うか悩ましい案件。

moon様(2025/01/22) スタンス:(B) メルアドなし BB期間終了前

予想値:2,250円(公募価格比:+250円)

仮条件が下振れしたので年初銘柄としてはかなり控えめな上昇になりそう

あるてる様(2025/01/22) スタンス:(B) BB期間終了前

予想値:2,380円(公募価格比:+380円)

バルコスもあるけれど、一応東証で最初のIPOなので

haru様(2025/01/22) スタンス:(なし) BB期間終了前

予想値:2,660円(公募価格比:+660円)

春よ来い!

hal様(2025/01/22) スタンス:(B) BB期間終了前

予想値:2,750円(公募価格比:+750円)

欲しいです

色違いのベトベトン様(2025/01/21) スタンス:(B) BB期間終了前

予想値:2,790円(公募価格比:+790円)

昨年末ラッシュの終わり方が良かったので流れが続いてそう

カールおじさん様(2025/01/21) スタンス:(なし) BB期間終了前

予想値:2,951円(公募価格比:+951円)

公的機関に1票

みんすくみ様(2025/01/21) スタンス:(A) BB期間終了前

予想値:2,830円(公募価格比:+830円)

猫好きなのでニャ~さんで

ポイント組は狙い目2枚配分のボーダー600超え必至か?

ポイント組は狙い目2枚配分のボーダー600超え必至か?

nyancololo様(2025/01/21) スタンス:(A) BB期間終了前

予想値:2,930円(公募価格比:+930円)

ガチでAmazonギフト券狙い。

my20001様(2025/01/21) スタンス:(S) BB期間終了前

予想値:2,760円(公募価格比:+760円)

公的機関みたいな名前ですね

TK様(2025/01/20) スタンス:(B) BB期間終了前

予想値:3,300円(公募価格比:+1,300円)

このくらいは行くでしょう。

おまつりおとこ様(2025/01/20) スタンス:(B) BB期間終了前

予想値:3,500円(公募価格比:+1,500円)

これは行ける。ポイントをいくつ使えばいいのか?4桁必須なのか分かりません。

ネオ様(2025/01/17) スタンス:(B) BB期間終了前

予想値:3,000円(公募価格比:+1,000円)

SBIが実質の新春第一号案件の主幹事としては大丈夫なのか疑問!?

かんのパパ様(2025/01/17) スタンス:(B) BB期間終了前

予想値:3,150円(公募価格比:+1,150円)

今年の運試し、欲しいです 笑

シュトライヒャー様(2025/01/17) スタンス:(S) BB期間終了前

予想値:4,060円(公募価格比:+2,060円)

意外高の展開を予想している。

ルイコスタ様(2025/01/14) スタンス:(C) BB期間終了前

予想値:2,220円(公募価格比:+220円)

ご祝儀相場で若干のプラスか。

LUCKY MAN様(2025/01/13) スタンス:(S) BB期間終了前

予想値:3,990円(公募価格比:+1,990円)

今年の【地方上場をのぞく】第一発目のIPO ご祝儀を考慮して最低、これぐらいかな

みよぶー様(2025/01/13) スタンス:(C) BB期間終了前

予想値:2,600円(公募価格比:+600円)

人気なの?なんで?IPOわからん

ビガー稲見様(2025/01/10) スタンス:(S) メルアドなし BB期間終了前

予想値:4,990円(公募価格比:+2,990円)

爽やかな社風

SS様(2025/01/10) スタンス:(B) BB期間終了前

予想値:2,855円(公募価格比:+855円)

ロックアップはいい感じ

佐藤様(2025/01/08) スタンス:(A) BB期間終了前

予想値:4,820円(公募価格比:+2,820円)

ロックのしっかり掛かっており何より新年マザーズ1号

hakio様(2025/01/06) スタンス:(B) BB期間終了前

予想値:3,055円(公募価格比:+1,055円)

goodcampany

白州様(2025/01/06) スタンス:(A) メルアドなし BB期間終了前

予想値:3,970円(公募価格比:+1,970円)

久しぶりの高評価銘柄

ヘタクソん様(2025/01/06) スタンス:(B) BB期間終了前

予想値:3,140円(公募価格比:+1,140円)

期待中

フレディ様(2025/01/02) スタンス:(B) BB期間終了前

予想値:2,900円(公募価格比:+900円)

SBI

きむ様(2024/12/31) スタンス:(B) BB期間終了前

予想値:2,500円(公募価格比:+500円)

そこそこ上

ムキ様(2024/12/30) スタンス:(S) メルアドなし BB期間終了前

予想値:4,000円(公募価格比:+2,000円)

ちょっとムキかな

CORO様(2024/12/29) スタンス:(C) BB期間終了前

予想値:2,100円(公募価格比:+100円)

茶太郎おじさん様(2024/12/28) スタンス:(B) BB期間終了前

予想値:2,777円(公募価格比:+777円)

実質の2025初ipoなので

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。