キオクシアホールディングスの概要

キオクシアホールディングスのIPO(新規上場)日程関連

| 仮条件決定日 | 2024/12/02 (月) |

|---|---|

| BB期間 | 開始: 2024/12/02 (月) ~ 終了: 2024/12/06 (金) |

| 公募価格決定 | 2024/12/09 (月) |

| 購入申込期間 | 開始: 2024/12/10 (火) ~ 終了: 2024/12/13 (金) |

| 上場予定日 | 2024/12/18 (水) |

キオクシアホールディングスのIPO(新規上場)基本情報

| 公募株式数 | 総計:71,942,600株 (公募:21,562,500株 / 売出:50,380,100株)売出株式比率:70.0% |

|---|---|

| O.A.分 | 10,791,300株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 539,062,500株 (上場時、公募株数含む) |

| OR | 15.3% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 1,390円 |

| 仮条件価格 | 1,390~1,520円 (変動率:0.0%

~+9.4%

やや強気

) ※公開価格が仮条件の上下20%超えまで可能性あり

1,112~1,824円 |

| 公募価格 | 1,455円 (想定価格との差:+65円 / +4.7% ) |

| IPOの資金用途 | 全額を当社の連結子会社であるキオクシア株式会社への投融資資金に充当する予定(生産能力増強に係る設備投資を予定) |

キオクシアホールディングスのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 1,390円 | 1,455円 +65円 |

1,440円

-15円 |

18,030円

(+16,590円) |

| 変化率 | +4.7% | -1.0% | +1,152.1% | |

| 吸収金額 | 1150億円 | 1203億円 +53.7億円 |

1191億円 -12億円 |

|

| 時価総額 | 7492億円 | 7843億円 +350億円 |

7762億円 -80億円 |

98276億円 +90513億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

キオクシアホールディングスの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | キオクシアホールディングス |

|---|---|

| 所在地 | 東京都港区芝浦三丁目1番21号 |

| 設立 | 2019年03月01日 |

| 従業員数 | 15,152人 |

| 監査法人 | PwCJapan有限責任監査法人 |

キオクシアホールディングスの概況(直近の経営指標、業績予想)

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2020/03 (単・1期) |

7,638 | -2,990 | 10,015 | 1,175,171 2,080,063 |

| 2021/03 (単・2期) |

5,409 -29.2% |

1,542 -151.6% |

967 -90.3% |

1,176,384 2,094,980 |

| 2022/03 (単・3期) |

6,048 11.8% |

1,474 -4.4% |

950 -1.8% |

1,164,491 2,006,554 |

| 2023/03 (単・4期) |

5,625 -7.0% |

1,224 -17.0% |

611 -35.7% |

1,152,166 1,880,666 |

| 2024/03 (単・5期) |

6,417 14.1% |

1,169 -4.5% |

892 46.0% |

1,153,019 1,871,091 |

| 決算期 | 売上 | 経常利益 | 当期利益 | 純資産 総資産 |

|---|---|---|---|---|

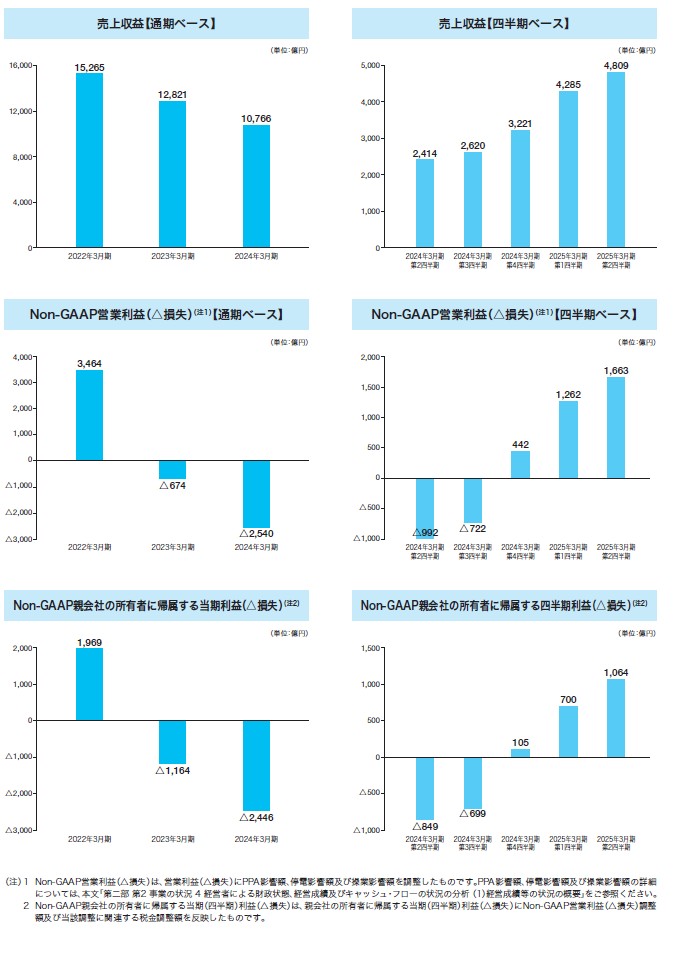

| 2022/03 (連・1期) |

1,526,495 | 154,356 | 14 | 793,855 3,068,263 |

| 2023/03 (連・2期) |

1,282,101 -16.0% |

-186,443 -220.8% |

-19 -235.7% |

658,068 2,974,470 |

| 2024/03 (連・3期) |

1,076,584 -16.0% |

-343,330 84.1% |

-44 131.6% |

449,635 2,864,941 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2020/03(単・1期) | 1,161.22 | 101,419.06 | 0 |

| 2021/03(単・2期) | -19.38 | 1,667.03 | 0 |

| 2022/03(単・3期) | 1.84 | 1,643.71 | 0 |

| 2023/03(単・4期) | 1.18 | 1,644.89 | 0 |

| 2024/03(単・5期) | -0.89 | 1,620.40 | 0 |

| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2022/03(連・1期) | 202.12 | 1,534.02 | -- |

| 2023/03(連・2期) | -266.94 | 1,271.63 | -- |

| 2024/03(連・3期) | -470.97 | 868.86 | -- |

| 予想PER | 12.93倍 (2025/03連・参考EPS:107.48・想定価格1,390円ベース) |

|---|---|

| 予想PBR | 1.07倍 (2025/03連・参考BPS:1,301.42・想定価格1,390円ベース) |

| 予想配当 | --(2025/03) |

キオクシアホールディングスの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 東芝 | 210,300,000 (35,932,700:17.1%) |

39.68 | 180日 |

| BCPE Pangea Cayman, L.P. | 134,112,000 (14,447,400:10.8%) |

25.31 | 180日 |

| BCPE Pangea Cayman2, Ltd. | 77,400,000 | 14.60 | 180日 |

| BCPE Pangea Cayman 1A, L.P. | 48,489,780 | 9.15 | 180日 |

| BCPE Pangea Cayman 1B, L.P. | 30,998,220 | 5.85 | 180日 |

| HOYA | 16,200,000 | 3.06 | 180日 |

| ステイシー・スミス | 3,105,000 | 0.59 | 180日 |

| 所有株式数10,380株の株主275名 | 2,854,500 | 0.54 | |

| 所有株式数15,540株の株主94名 | 1,460,760 | 0.28 | |

| 所有株式数25,860株の株主43名 | 1,111,980 | 0.21 | |

| 既存株主総計(44) | 529,966,620 | 100 | 対象 471,994,960株 カバー率 98.42% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(4) (内ロックアップ) |

上場前:291,000,000株 売出後:276,552,600株 276,552,600株(100.00%) |

|---|

キオクシアホールディングスのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2019-03-12 | 6,584,580 | 1,667 | (自)2021-03-31~(至)2029-03-11 |

| 2019-03-12 | 4,629,780 | 1,667 | (自)2020-03-31~(至)2029-03-11 |

| 2019-03-12 | 621,060 | 1,667 | (自)2020-03-31~(至)2029-03-11 |

| 2019-03-12 | 126,960 | 1,667 | (自)2021-03-31~(至)2029-03-11 |

| 2019-03-12 | 90,480 | 1,667 | (自)2020-03-31~(至)2029-03-11 |

| 2019-03-12 | 253,560 | 1,667 | (自)2020-03-31~(至)2029-03-11 |

| 2020-01-22 | 388,140 | 1,667 | (自)2021-01-28~(至)2030-01-21 |

| 2022-02-02 | 579,600 | 2,600 | (自)2022-02-22~(至)2029-03-11 |

| SO総計(8) | 13,274,160 | 上場時算入 | 13,274,160株 |

キオクシアホールディングスの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

1,500円 (想定価格比: +110円/+7.9%) |

| 直前予想 (上場前) |

1,390円 (公募比: -65円/-4.5%) |

| 初値 | 1,440円 (公募比: -15円/-1.0%) |

・新規承認時の第一印象  (C:微妙)

(C:微妙)

2020年上場予定も延期となり、4年後の年末に時価総額3分の1の評価で再登場。ここまで安くしたなら買えると見るか、ここまで落ちぶれてしまったと見るか。

いずれにしても上場ラッシュ中の12月に入れてきたのは、あまり好感が持てない。

今回は海外売出が大幅に削減されているのを見ると機関投資家勢からの評価は低そう。

個人投資家の評価は恐らく真っ二つに割れそうで、チャンスと見るかピンチと見るか?大手レポートの観測記事などを参考に、最後は個々人の判断で賛否決定を行い悔いの無いようにしたいところ。

苦しい台所事業で出てきて想定価格を下げているIPOはそれなりに上場後頑張るところが多いのは事実なので、プライム上場のパワーも含め、上場後1ヶ月ぐらいのスパンで考えれば悪くない勝負になるかも知れない。

いずれにしても上場ラッシュ中の12月に入れてきたのは、あまり好感が持てない。

今回は海外売出が大幅に削減されているのを見ると機関投資家勢からの評価は低そう。

個人投資家の評価は恐らく真っ二つに割れそうで、チャンスと見るかピンチと見るか?大手レポートの観測記事などを参考に、最後は個々人の判断で賛否決定を行い悔いの無いようにしたいところ。

苦しい台所事業で出てきて想定価格を下げているIPOはそれなりに上場後頑張るところが多いのは事実なので、プライム上場のパワーも含め、上場後1ヶ月ぐらいのスパンで考えれば悪くない勝負になるかも知れない。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

2024年12月最大規模のIPOで、以前から上場観測が続く注目のIPO。

2020年上場予定も延期、さらに本年10月上場計画もあったが後方にずらした。

時価総額1.5兆円にしたいという記事も多く散見されるなか、結局至らずでも上場という後ろ向き上場。

公募調達も殆どなく、東芝の厳しい台所事情が伺えるところ。

いろいろな意味で注目度は高いが、初値視点では大型が12月に入っているのが苦しい。

気持ち的には厄介な印象が強い。

2.割安性…PER,PBRなど財務情報、価格設定から

2025年3月度、連結予想EPSは107.48(3Qベース)。

想定価格1,390円から計算される予想PERは約12.93倍。

通期ベースで業績が落ち込み2期連続赤字という状況をどう見るか?

それによって4年前の上場予定よりは随分と価格が安くなっているが、

4年前の上場時に買っていたら、今の状況を背負っていたことになる。まだまだ不安な部分と言えそう。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約1,150億(想定価格ベースOA分含む)の大型IPO。

上場市場は東証プライム市場。主幹事は6社共同主幹事(国内は大手総合証券5社全て体制)。

売出株式比率70%と売出し多い。オファリング・レシオは低めの標準範囲。

売出元は東芝とファンド。まだまだ上場後売る必要は出てくる(ロックアップ180日)。

少しでも高く売りたい(現金が欲しい)のに売れなくて、随分と価値を下げて上場。

しかし上場後もまだまだ下がる可能性もある。もちろん上る可能性もあるが、メモリ事業専業というのは怖いところ。

ストック・オプションの未行使残は約1300万株。行使価格は1,667円~2,600円。

1,667円は上値の壁として意識できそう。

需給面の判断は難しい。価格をかなり下げたことで十分な引き合いがあるのかどうか?

個人的には怪しいと感じており需給面はマイナス評価とする。

4.業種…人気化しそうな業種か?魅力があるかなど

旧東芝メモリで東芝からフラッシュメモリ事業を分離。専業として世界シェアを争っているものの逆にこれが難点でもある。

すでに各国に優れたプレーヤーがおり、私達が目にするパソコンのHDDやSDカードでもキオクシア製は割安。

AIなどで需要が伸びることを加味しても、特にキオクシアが順調になる目は見えにくい。

半導体事業で現状下り坂になっているのに、期待感でIPOで買う気にはならないというのが正直なところか?

半導体の日の丸系IPOといえばJDI(ジャパンディスプレイ)も連想され、敢えて危険なところに飛び込みたくはないだろう。

5.評価…総合的評価や特記的事項を含める

結局、仮条件がやや強気で1,390円~1,520円。さらに20%超えの可能性もあり、その場合は1,824円と大きくブレる。

恐らく公開価格は1,520円に決定するのではないか?と見ているが、そう決まったとして上場後初値がそれ以上の期待値は低い。

最終評価は初値売り視点での妙味なしを加味してD評価とする。

プライム上場銘柄というのもあり下値も固く、1ヶ月ぐらい見ればそれなりの株価推移はするかも知れないが、

先々の見通しが悪くなれば上場後散々な株価が長期的に続く可能性もある。

IPOは成長期待が出来るものに、需給面で美味しいという特典がついて、

プライマリー投資が活きてくるという基本原則を振り返れば、

いろいろな思惑で価格面でなんとかなるかも知れないという誘惑には乗らないほうが正しいのではないかと最終判断した。

全体考察

総合得点は3点で、私のBBスタンスはD評価です

2024年12月最大規模のIPOで、以前から上場観測が続く注目のIPO。

2020年上場予定も延期、さらに本年10月上場計画もあったが後方にずらした。

時価総額1.5兆円にしたいという記事も多く散見されるなか、結局至らずでも上場という後ろ向き上場。

公募調達も殆どなく、東芝の厳しい台所事情が伺えるところ。

いろいろな意味で注目度は高いが、初値視点では大型が12月に入っているのが苦しい。

気持ち的には厄介な印象が強い。

2.割安性…PER,PBRなど財務情報、価格設定から

2025年3月度、連結予想EPSは107.48(3Qベース)。

想定価格1,390円から計算される予想PERは約12.93倍。

通期ベースで業績が落ち込み2期連続赤字という状況をどう見るか?

それによって4年前の上場予定よりは随分と価格が安くなっているが、

4年前の上場時に買っていたら、今の状況を背負っていたことになる。まだまだ不安な部分と言えそう。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約1,150億(想定価格ベースOA分含む)の大型IPO。

上場市場は東証プライム市場。主幹事は6社共同主幹事(国内は大手総合証券5社全て体制)。

売出株式比率70%と売出し多い。オファリング・レシオは低めの標準範囲。

売出元は東芝とファンド。まだまだ上場後売る必要は出てくる(ロックアップ180日)。

少しでも高く売りたい(現金が欲しい)のに売れなくて、随分と価値を下げて上場。

しかし上場後もまだまだ下がる可能性もある。もちろん上る可能性もあるが、メモリ事業専業というのは怖いところ。

ストック・オプションの未行使残は約1300万株。行使価格は1,667円~2,600円。

1,667円は上値の壁として意識できそう。

需給面の判断は難しい。価格をかなり下げたことで十分な引き合いがあるのかどうか?

個人的には怪しいと感じており需給面はマイナス評価とする。

4.業種…人気化しそうな業種か?魅力があるかなど

旧東芝メモリで東芝からフラッシュメモリ事業を分離。専業として世界シェアを争っているものの逆にこれが難点でもある。

すでに各国に優れたプレーヤーがおり、私達が目にするパソコンのHDDやSDカードでもキオクシア製は割安。

AIなどで需要が伸びることを加味しても、特にキオクシアが順調になる目は見えにくい。

半導体事業で現状下り坂になっているのに、期待感でIPOで買う気にはならないというのが正直なところか?

半導体の日の丸系IPOといえばJDI(ジャパンディスプレイ)も連想され、敢えて危険なところに飛び込みたくはないだろう。

5.評価…総合的評価や特記的事項を含める

結局、仮条件がやや強気で1,390円~1,520円。さらに20%超えの可能性もあり、その場合は1,824円と大きくブレる。

恐らく公開価格は1,520円に決定するのではないか?と見ているが、そう決まったとして上場後初値がそれ以上の期待値は低い。

最終評価は初値売り視点での妙味なしを加味してD評価とする。

プライム上場銘柄というのもあり下値も固く、1ヶ月ぐらい見ればそれなりの株価推移はするかも知れないが、

先々の見通しが悪くなれば上場後散々な株価が長期的に続く可能性もある。

IPOは成長期待が出来るものに、需給面で美味しいという特典がついて、

プライマリー投資が活きてくるという基本原則を振り返れば、

いろいろな思惑で価格面でなんとかなるかも知れないという誘惑には乗らないほうが正しいのではないかと最終判断した。

全体考察

総合得点は3点で、私のBBスタンスはD評価です

キオクシアホールディングスへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。キオクシアホールディングスの初値予想投票は締め切りました。

現在の読者予想件数:92件

読者予想サマリ 平均値:1,625円 | 中央値:1,438円 | 補正値:1,460円

最高:16,720円 >>>> 最低:890円

最高:16,720円 >>>> 最低:890円

はなちゃん様(2024/12/18) スタンス:(C) BB期間終了後

予想値:1,200円(公募価格比:-255円)

上場日の海外市場の地合いが悪すぎる、公募割れは確実か。

タケ様(2024/12/16) スタンス:(D) BB期間終了後

予想値:1,389円(公募価格比:-66円)

もうどうにも止まらない

マーブル2号様(2024/12/16) スタンス:(C) BB期間終了後

予想値:1,700円(公募価格比:+245円)

アロエ様(2024/12/16) スタンス:(D) BB期間終了後

予想値:1,200円(公募価格比:-255円)

全力でパス⁉️

ベイズ様(2024/12/15) スタンス:(D) BB期間終了後

予想値:1,300円(公募価格比:-155円)

引受価額では止まらない

妹尾ユウカ様(2024/12/15) スタンス:(S) BB期間終了後

激予想値:16,720円(公募価格比:+15,265円)

ベーコンレタスバーガーセット並みにバリューでお得だと思う

冨樫様(2024/12/14) スタンス:(A) BB期間終了後

予想値:1,620円(公募価格比:+165円)

上がる理由がある

FFT様(2024/12/14) スタンス:(D) BB期間終了後

予想値:1,389円(公募価格比:-66円)

上限で決まらなかったので公募割れ確定です

ベクタ様(2024/12/14) スタンス:(D) BB期間終了後

予想値:1,389円(公募価格比:-66円)

だめですね

AIM様(2024/12/14) スタンス:(D) BB期間終了後

予想値:1,389円(公募価格比:-66円)

鉄板予想

イグジット太郎様(2024/12/14) スタンス:(D) メルアドなし BB期間終了後

予想値:1,234円(公募価格比:-221円)

バナくん様(2024/12/14) スタンス:(D) BB期間終了後

予想値:1,389円(公募価格比:-66円)

いくら何でも枚数多すぎかと。

これを吸収できる需要は無さそうなので、誠意買いで決まりそうですね。。。

これを吸収できる需要は無さそうなので、誠意買いで決まりそうですね。。。

mu-mu2様(2024/12/12) スタンス:(D) BB期間終了後

予想値:1,330円(公募価格比:-125円)

IPOの流れが悪いし無理矢理上場させようとしてるように見えるかな

AI様(2024/12/11) スタンス:(C) BB期間終了後

予想値:1,520円(公募価格比:+65円)

なんだかんだ上がる

551様(2024/12/11) スタンス:(B) BB期間終了後

予想値:1,551円(公募価格比:+96円)

国策に期待

アクダマン様(2024/12/11) スタンス:(D) BB期間終了後

予想値:1,390円(公募価格比:-65円)

半導体関連はタイミングも悪い

エヌビディアも下げ下げだし

エヌビディアも下げ下げだし

かんぷり様(2024/12/11) スタンス:(C) BB期間終了後

予想値:1,455円(公募価格比:±0円)

公募価格と同値

半月夜様(2024/12/10) スタンス:(D) BB期間終了後

予想値:1,389円(公募価格比:-66円)

売り圧強めでスタートし、初値後も売られると予想します。

めったに当たらん様(2024/12/10) スタンス:(C) BB期間終了後

予想値:1,462円(公募価格比:+7円)

公募値付近でしょう

ぱぱちん様(2024/12/10) スタンス:(C) BB期間終了後

予想値:1,520円(公募価格比:+65円)

どうせ外れるだろうと思っていたのに、SBIで当選してしまった。

IPOポイント捨てちまったかも...

当たったからには買うしかないが、公募価格割れだけは避けて欲しい。

IPOポイント捨てちまったかも...

当たったからには買うしかないが、公募価格割れだけは避けて欲しい。

かにちゃん様(2024/12/10) スタンス:(B) BB期間終了後

予想値:1,667円(公募価格比:+212円)

行使価格くらいはいきたい。大手関係者の作戦勝ちかな。

★野様(2024/12/10) スタンス:(D) BB期間終了後

予想値:1,480円(公募価格比:+25円)

パスしました。

momo様(2024/12/10) スタンス:(B) BB期間終了後

予想値:1,600円(公募価格比:+145円)

発行済株数に対し公募株数が

少ない、将来上がる可能性がある

少ない、将来上がる可能性がある

蒼様(2024/12/10) スタンス:(C) BB期間終了後

予想値:1,530円(公募価格比:+75円)

みずほ、sbi、野村で、すべて補欠でした。

結構みんな欲しがってるのかも。

または、とりあえず申し込みはしたのかな。

結構みんな欲しがってるのかも。

または、とりあえず申し込みはしたのかな。

100ちゃん様(2024/12/10) スタンス:(C) BB期間終了後

予想値:1,380円(公募価格比:-75円)

SBIの100株で補欠当選してしまった、残念だ。

よほど当選辞退者が予想されるのか、保険の補欠当選を乱発をしすぎです。

よほど当選辞退者が予想されるのか、保険の補欠当選を乱発をしすぎです。

いずさん様(2024/12/09) スタンス:(D) BB期間終了後

予想値:1,389円(公募価格比:-66円)

仮条件上限で決まらなかったことでリスクが高まった

かぶけ様(2024/12/09) スタンス:(C) BB期間終了後

予想値:1,389円(公募価格比:-66円)

巨人族のスクラムが組まれるか

ほいみん様(2024/12/09) スタンス:(C) BB期間終了後

予想値:1,389円(公募価格比:-66円)

ピタリ賞ねらいです

冬でも麦茶様(2024/12/08) スタンス:(D) BB期間終了後

予想値:1,330円(公募価格比:-125円)

最後の売り時、的な判断にも見えます。

たわし様(2024/12/08) スタンス:(C) BB期間終了後

予想値:1,500円(公募価格比:+45円)

こんなものかな

群馬のじゅんちゃん様(2024/12/07) スタンス:(D) BB期間終了後

予想値:1,300円(公募価格比:-155円)

成長期待が持てない

hal様(2024/12/06) スタンス:(D) BB期間終了前

予想値:1,480円(公募価格比:+25円)

パスします

ピア様(2024/12/06) スタンス:(D) BB期間終了前

予想値:1,400円(公募価格比:-55円)

半導体が盛り上がっていた時ならもっと高かったと思いますが、今は公募を割れないぐらい。

n2様(2024/12/06) スタンス:(D) BB期間終了前

予想値:1,452円(公募価格比:-3円)

上下どちらにも あまり変わらないかもと思いました

NONAME様(2024/12/06) スタンス:(C) BB期間終了前

予想値:1,580円(公募価格比:+125円)

諸々条件は悪いですがこれだけ推されてるなら買い支えられて初値割れはないんじゃないかと…。

下関様(2024/12/06) スタンス:(B) BB期間終了前

予想値:1,990円(公募価格比:+535円)

25/3期のEPSは最低でも450円超!

レモンパン様(2024/12/06) スタンス:(C) BB期間終了前

予想値:1,520円(公募価格比:+65円)

BB悩みます

スティンガー様(2024/12/05) スタンス:(C) BB期間終了前

予想値:1,521円(公募価格比:+66円)

予想が難しいです。

チマサンチュ様(2024/12/05) スタンス:(B) BB期間終了前

予想値:1,650円(公募価格比:+195円)

知名度でなんとかなる

ぶーごん様(2024/12/05) スタンス:(B) BB期間終了前

予想値:1,840円(公募価格比:+385円)

業績回復中&今後の需要増で!

まつ様(2024/12/05) スタンス:(D) BB期間終了前

予想値:1,520円(公募価格比:+65円)

個人的には買いたいけど村では人気がないようです。

parms様(2024/12/04) スタンス:(D) BB期間終了前

予想値:1,543円(公募価格比:+88円)

以後予算(1543)増える?

CYO様(2024/12/04) スタンス:(D) BB期間終了前

予想値:1,320円(公募価格比:-135円)

上場後に安く買えそうな

だるたにあん様(2024/12/04) スタンス:(D) BB期間終了前

予想値:1,470円(公募価格比:+15円)

今後も厳しいのでは。公募割れと思います。

マック様(2024/12/04) スタンス:(D) BB期間終了前

予想値:1,182円(公募価格比:-273円)

買えない。高すぎる。

結果的に上場中止になると思う。

この予想価格は目論見書を読んだうえでそういう予想です。

結果的に上場中止になると思う。

この予想価格は目論見書を読んだうえでそういう予想です。

fuka様(2024/12/04) スタンス:(D) BB期間終了前

予想値:1,200円(公募価格比:-255円)

かっきー様(2024/12/03) スタンス:(B) BB期間終了前

予想値:2,279円(公募価格比:+824円)

話題性でなんとか。

がんばれ様(2024/12/03) スタンス:(なし) BB期間終了前

予想値:1,850円(公募価格比:+395円)

技術立国に恥じない株価を期待する。

my20001様(2024/12/03) スタンス:(S) BB期間終了前

予想値:1,520円(公募価格比:+65円)

まずは公募価格が上限になるかどうかですね

k&k様(2024/12/03) スタンス:(C) BB期間終了前

予想値:1,535円(公募価格比:+80円)

以前から期待していたのですが、上場時期が最悪ですね。一部参加で対応するか?

haru様(2024/12/03) スタンス:(C) BB期間終了前

予想値:1,500円(公募価格比:+45円)

迷います。

IPO投資家様(2024/12/03) スタンス:(D) BB期間終了前

予想値:1,438円(公募価格比:-17円)

祭りには参加したいが、JDIの悪夢が頭によぎる。

JDIのような値がさじゃないから、祭りに参加しても良いが複数枚当選してしまうのが怖い。証券会社を絞って参加?

JDIのような値がさじゃないから、祭りに参加しても良いが複数枚当選してしまうのが怖い。証券会社を絞って参加?

たんたかたん様(2024/12/03) スタンス:(D) BB期間終了前

予想値:1,112円(公募価格比:-343円)

公開価格が下20%で決まってほしい願いから1,112円とした

切り干し大根様(2024/12/03) スタンス:(C) BB期間終了前

予想値:1,520円(公募価格比:+65円)

けっこう吊り上げてきたね

西東様(2024/12/02) スタンス:(D) BB期間終了前

予想値:1,290円(公募価格比:-165円)

「公開価格が仮条件の上下20%超えまで可能性あり」

これって後出しジャンケンみたいで卑怯な感じ

これって後出しジャンケンみたいで卑怯な感じ

UG様(2024/12/02) スタンス:(D) BB期間終了前

予想値:1,520円(公募価格比:+65円)

色々なパワーが働いて上限同値と見る。

愛読者様(2024/12/02) スタンス:(D) BB期間終了前

予想値:1,400円(公募価格比:-55円)

いらない。てか、主幹事は何を考えてこの仮条件つけたのだか

色違いのベトベトン様(2024/12/02) スタンス:(D) BB期間終了前

予想値:1,320円(公募価格比:-135円)

この期に及んで20%上限拡大の余地を残すような驕りがあったからこんなことになったんだろうなぁ

フレディ様(2024/12/02) スタンス:(C) BB期間終了前

予想値:1,390円(公募価格比:-65円)

微妙

まる様(2024/12/01) スタンス:(C) メルアドなし BB期間終了前

予想値:1,390円(公募価格比:-65円)

東京メトロのような安心感が全くないよね。

これは肌感覚で大半の個人投資家が感じている事だろうから入手は東京メトロに比べると容易かと。

大型株なので地合い次第なところはあるが、現状では公募近辺を予想する。

これは肌感覚で大半の個人投資家が感じている事だろうから入手は東京メトロに比べると容易かと。

大型株なので地合い次第なところはあるが、現状では公募近辺を予想する。

ゆいぱ様(2024/12/01) スタンス:(A) BB期間終了前

予想値:2,800円(公募価格比:+1,345円)

倍増の期待あり

トマト様(2024/11/30) スタンス:(A) BB期間終了前

予想値:1,500円(公募価格比:+45円)

買わない人、馬鹿です

SIFT様(2024/11/30) スタンス:(C) BB期間終了前

予想値:1,450円(公募価格比:-5円)

ようやく上場

残飯処理

残飯処理

回帰様(2024/11/30) スタンス:(C) BB期間終了前

予想値:1,400円(公募価格比:-55円)

公募価格前後

ussy77様(2024/11/30) スタンス:(C) BB期間終了前

予想値:1,420円(公募価格比:-35円)

ハフ様(2024/11/30) スタンス:(C) BB期間終了前

予想値:1,350円(公募価格比:-105円)

参加見送りかな今のところ

yossarian様(2024/11/29) スタンス:(D) BB期間終了前

予想値:1,293円(公募価格比:-162円)

シンジケートカバー突き破らないといいね。

ネオ様(2024/11/28) スタンス:(D) BB期間終了前

予想値:1,278円(公募価格比:-177円)

JDI上場時の印象しか描けません。。。

ルイコスタ様(2024/11/28) スタンス:(D) BB期間終了前

予想値:1,300円(公募価格比:-155円)

1000億はこなせないか。厳しそう。

hakio様(2024/11/27) スタンス:(C) BB期間終了前

予想値:1,414円(公募価格比:-41円)

goodcampany

たけ様(2024/11/26) スタンス:(C) BB期間終了前

予想値:1,450円(公募価格比:-5円)

人員整理してたりするし、知名度もあるからちょっと伸びるかなぁ、とは思いますが火傷しそうでこわい

Ken様(2024/11/25) スタンス:(B) BB期間終了前

予想値:1,510円(公募価格比:+55円)

拘って買いたいと思います。

★ひろ★様(2024/11/25) スタンス:(なし) BB期間終了前

予想値:1,415円(公募価格比:-40円)

はっちゃん様(2024/11/25) スタンス:(C) BB期間終了前

予想値:1,540円(公募価格比:+85円)

注目度も有るので、これくらいの初値になるのではないかと思う。

サムセク様(2024/11/25) スタンス:(D) BB期間終了前

予想値:1,350円(公募価格比:-105円)

キオクシアのUSBメモリ、ドンキで一番安かった。

ダン様(2024/11/25) スタンス:(B) BB期間終了前

予想値:1,550円(公募価格比:+95円)

注目高いし意地でも上がるでしょう。

moon様(2024/11/25) スタンス:(C) メルアドなし BB期間終了前

予想値:1,440円(公募価格比:-15円)

手数料が高いところ以外ではギリギリ儲かりそう

ただ事前の金額からすると投資資金が足りていないので業績を犠牲にする懸念が強すぎる

ただ事前の金額からすると投資資金が足りていないので業績を犠牲にする懸念が強すぎる

西東様(2024/11/25) スタンス:(D) BB期間終了前

予想値:1,090円(公募価格比:-365円)

例年恒例の12月上場ラッシュ時期に大型を公開する神経が理解できない

やま様(2024/11/25) スタンス:(D) BB期間終了前

予想値:1,260円(公募価格比:-195円)

12月というIPOラッシュ時に4年でこれだけ時価が下がった結果がある以上、初値でプラスになるとは思えない。一方で下がり切ったあとに買いを入れるのはアリかもしれません。

うーん様(2024/11/25) スタンス:(C) メルアドなし BB期間終了前

予想値:1,490円(公募価格比:+35円)

NAND一本足打法はキツい。

せめてHBMがあればAI需要とかあるけど、それもMUなどを見ていると波が激しい。

研究開発はしているだろうから長期でそれらを出せればそこから上がるだろうけど。

せめてHBMがあればAI需要とかあるけど、それもMUなどを見ていると波が激しい。

研究開発はしているだろうから長期でそれらを出せればそこから上がるだろうけど。

ド素人様(2024/11/24) スタンス:(なし) メルアドなし BB期間終了前

予想値:1,270円(公募価格比:-185円)

足元の半導体銘柄みるとちょっと攻めすぎでは?

needles様(2024/11/24) スタンス:(D) メルアドなし BB期間終了前

予想値:1,100円(公募価格比:-355円)

無理でしょ。

どんだけディスカウントするのよ・・上場ゴール目指しすぎ。

どんだけディスカウントするのよ・・上場ゴール目指しすぎ。

茶太郎おじさん様(2024/11/23) スタンス:(B) BB期間終了前

予想値:1,500円(公募価格比:+45円)

これくらいは上がる

ゆきちゃん様(2024/11/23) スタンス:(B) メルアドなし BB期間終了前

予想値:2,028円(公募価格比:+573円)

日本版AI技術ノウハウのハード&ソフトを確立の希望を込めて、応援したい。

MIMU様(2024/11/23) スタンス:(D) BB期間終了前

予想値:890円(公募価格比:-565円)

「キオクシアは長期記憶に使うNAND型フラッシュメモリでサムスン電子、SKに次ぐ世界3位(中略)市況に業績が左右されやすい」(11/23日経朝刊)競合他社は複合型なので他の半導体でカバーも出来るかと思いますが、キオクシアはフラッシュメモリー1本立ち打法のため、半導体不況になれば大赤字にもなります。

キオクシアは借金1.2兆円の返済や利払いに苦労しているのに、今回の上場でも277億円しか調達できず、自転車操業の状態です。

機関投資家の評判も良くなく、18日の上場日は前場は売り気配のまま初値がつかないことも想定されるため、スルーする予定です。

キオクシアは借金1.2兆円の返済や利払いに苦労しているのに、今回の上場でも277億円しか調達できず、自転車操業の状態です。

機関投資家の評判も良くなく、18日の上場日は前場は売り気配のまま初値がつかないことも想定されるため、スルーする予定です。

みんすくみ様(2024/11/23) スタンス:(A) BB期間終了前

予想値:1,820円(公募価格比:+365円)

年末ジャンボ並みの今年最後のラストチャンス

ポイント組はここへきて2枚配分のボーダー400超えか?

ポイント組はここへきて2枚配分のボーダー400超えか?

ヨッコ様(2024/11/23) スタンス:(A) BB期間終了前

予想値:1,500円(公募価格比:+45円)

当初の半値かもしれませんが、これから大きく伸びる可能性がある会社だと思います。

タロー様(2024/11/23) スタンス:(B) BB期間終了前

予想値:1,550円(公募価格比:+95円)

予定の公開価格で、時価総額7,500億は安い!

当初の1.5兆円からの月足らずの出産は?

当初の1.5兆円からの月足らずの出産は?

むきこ様(2024/11/22) スタンス:(D) BB期間終了前

予想値:1,278円(公募価格比:-177円)

半導体はあがらんよ。

うゆ様(2024/11/22) スタンス:(B) BB期間終了前

予想値:1,560円(公募価格比:+105円)

シビアな価格設定にしているはず。

きむ様(2024/11/22) スタンス:(C) BB期間終了前

予想値:1,300円(公募価格比:-155円)

公募割れか

やみざ様(2024/11/22) スタンス:(C) BB期間終了前

予想値:1,220円(公募価格比:-235円)

東京地下鉄のようにはいかないでしょう。

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。