アスアの概要

アスアのIPO(新規上場)日程関連

| 仮条件決定日 | 2024/09/06 (金) |

|---|---|

| BB期間 | 開始: 2024/09/09 (月) ~ 終了: 2024/09/13 (金) |

| 公募価格決定 | 2024/09/17 (火) |

| 購入申込期間 | 開始: 2024/09/18 (水) ~ 終了: 2024/09/24 (火) |

| 上場予定日 | 2024/09/26 (木) |

アスアのIPO(新規上場)基本情報

| 公募株式数 | 総計:950,000株 (公募:450,000株 / 売出:500,000株)売出株式比率:52.6% |

|---|---|

| O.A.分 | 142,500株 (O.A.=オーバーアロットメント) |

| 発行済株数 | 2,525,000株 (上場時、公募株数含む) |

| OR | 43.3% (オファリング・レシオ、OA分含む計算) |

| 想定価格 | 630円 |

| 仮条件価格 | 630~680円 (変動率:0.0% ~+7.9% やや強気 ) |

| 公募価格 | 680円 (想定価格との差:+50円 / +7.9% ) |

| IPOの資金用途 | 人件費・人材採用費。販売促進費・広告宣伝費。設備投資。 |

アスアのIPO価格マトリックス(価格・吸収金額・時価総額)

| 想定価格 | 公開価格 | 初値 | 現在値 | |

|---|---|---|---|---|

| 株価 | 630円 | 680円 +50円 |

1,004円

+324円 |

980円

(-24円) |

| 変化率 | +7.9% | +47.6% | -2.4% | |

| 吸収金額 | 6.88億円 | 7.42億円 +0.54億円 |

10.9億円 +3.53億円 |

|

| 時価総額 | 15.9億円 | 17.1億円 +1.26億円 |

25.3億円 +8.18億円 |

26.3億円 +1.03億円 |

※左から右へ時系列的に並んでいます。増減比は左のカラム(行)に対するものです。

※吸収金額はOA(オーバーアロットメント)分を含んで計算しています。

アスアの取り扱い証券会社と引受割合・シンジケート

| 主幹事証券 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 幹事団と割当 |

※割当数が斜め文字時は推定計算数で掲載しています。参考値として利用ください。後日、正確な数字(公開価格発表以降)に訂正されますので、ご了承ください。

|

||||||||||||||||||||||||||||||||

※抽選配分は過去の個人投資家への同一条件抽選状況をもとに、およその配分量を算出したものです。

企業データ

| 会社名 | アスア |

|---|---|

| 所在地 | 愛知県名古屋市中村区黄金通一丁目11番地 |

| 設立 | 1994年07月15日 |

| 従業員数 | 84人 |

| 監査法人 | 三優監査法人 |

アスアの概況(直近の経営指標、業績予想)

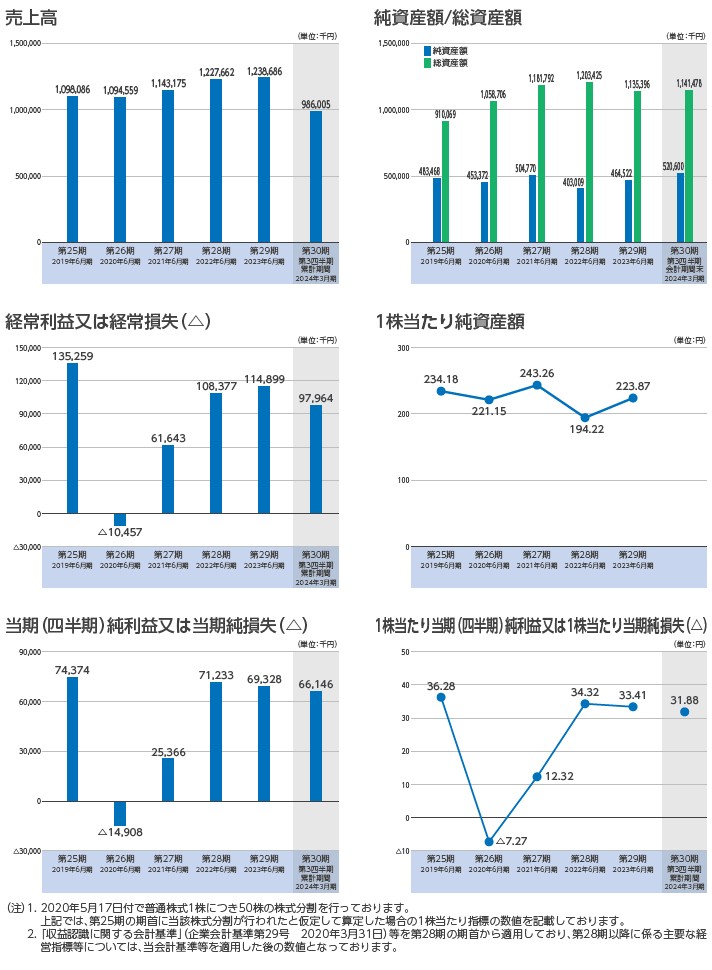

| 決算期 | 売上 変化率 |

経常利益 変化率 |

当期利益 変化率 |

純資産 総資産 |

|---|---|---|---|---|

| 2019/06 (単・25期) |

1,098,086 | 135,259 | 74,374 | 483,468 910,069 |

| 2020/06 (単・26期) |

1,094,559 -0.3% |

-10,457 -107.7% |

-14,908 -120.0% |

453,372 1,058,706 |

| 2021/06 (単・27期) |

1,143,175 4.4% |

61,643 -689.5% |

25,366 -270.2% |

504,770 1,181,792 |

| 2022/06 (単・28期) |

1,227,662 7.4% |

108,377 75.8% |

71,233 180.8% |

403,009 1,203,425 |

| 2023/06 (単・29期) |

1,238,686 0.9% |

114,899 6.0% |

69,328 -2.7% |

464,522 1,135,396 |

1株あたりに基づく指標

・単独| 決算期 | EPS | BPS | 配当 |

|---|---|---|---|

| 2019/06(単・25期) | 1,814.02 | 11,708.99 | 250 |

| 2020/06(単・26期) | -7.27 | 221.15 | 0 |

| 2021/06(単・27期) | 12.32 | 243.26 | 5 |

| 2022/06(単・28期) | 34.32 | 194.22 | 5 |

| 2023/06(単・29期) | 33.41 | 223.87 | 5 |

| 予想PER | 11.13倍 (2025/06単・参考EPS:56.62・想定価格630円ベース) |

|---|---|

| 予想PBR | 1.93倍 (2025/06単・参考BPS:326.43・想定価格630円ベース) |

| 予想配当 | 5.66円(2025/06) |

アスアの上場前既存株主の状況(ロックアップ・ベンチャーキャピタル保有状況)

| 氏名 | 株数(株) | 割合(%) | ロックアップ |

|---|---|---|---|

| 株式会社間地 | 1,000,000 (100,000:10.0%) |

44.54 | 180日 |

| 間地寛 | 980,000 (400,000:40.8%) |

43.65 | 180日 |

| アスア社員持株会 | 50,000 | 2.23 | |

| 浅井慎司 | 50,000 | 2.23 | 180日 |

| その他50名 | 21,900 | 0.98 | 継続所有 |

| 株式会社MTG | 20,000 | 0.89 | 180日 |

| 株式会社中京銀行 | 10,000 | 0.45 | 180日 |

| 天野裕介 | 8,000 | 0.36 | 180日 |

| [10] | 4,800 | 0.21 | 継続所有 |

| [11] | 4,400 | 0.20 | 継続所有 |

| 既存株主総計(51) | 2,245,300 | 100 | 対象 1,694,000株 カバー率 97.06% |

※上位10名までを表示。株数のカッコ内は売出放出数と割合。

※ベンチャーキャピタルの名称を青色で表示

| VC推定保有(0) (内ロックアップ) |

上場前:0株 売出後:0株 0株(0.00%) |

|---|

アスアのストックオプション(新株予約権)の状況

| 総会決議 | 対象株数(株) | 行使価格(円) | 行使期間 |

|---|---|---|---|

| 2018-02-02 | 5,500 | 270 | (自)2020-03-01~(至)2025-02-28 |

| 2020-04-27 | 83,700 | 390 | (自)2022-06-01~(至)2030-03-31 |

| 2020-12-21 | 2,900 | 650 | (自)2023-07-01~(至)2030-11-30 |

| 2023-05-08 | 78,200 | 500 | (自)2025-06-01~(至)2033-04-13 |

| SO総計(4) | 170,300 | 上場時算入 | 92,100株 |

アスアの初値予想・評価・BBスタンス・初値結果関連

| BB参加姿勢 | 評価: |

|---|---|

| 初値予想 (BB開始時) |

945円 (想定価格比: +315円/+50.0%) |

| 直前予想 (上場前) |

945円 (公募比: +265円/+39.0%) |

| 初値 | 1,004円 (公募比: +324円/+47.6%) |

・新規承認時の第一印象  (B:やや積極的)

(B:やや積極的)

物流会社向けコンサルティング。主にドライバーの働き方改革や安全対策・教育、それらに付随する様々な雑務などをサポートする。

2024年問題という近々の社会問題に対応している会社として注目されそう。

一方で、愛知県本店の会社。主幹事、東海東京証券、現時点での売上成長率が低いなど地味な印象から初値向きと見られない可能性も。

小粒で公開価格も妥当なことから、中長期的な目線で判断したほうが良いイメージ強い。地域の会社の通信ネットワーク環境提供も付随的に行っていて、結構安定感あるビジネスをしているのが見て取れる。

2024年問題という近々の社会問題に対応している会社として注目されそう。

一方で、愛知県本店の会社。主幹事、東海東京証券、現時点での売上成長率が低いなど地味な印象から初値向きと見られない可能性も。

小粒で公開価格も妥当なことから、中長期的な目線で判断したほうが良いイメージ強い。地域の会社の通信ネットワーク環境提供も付随的に行っていて、結構安定感あるビジネスをしているのが見て取れる。

・ブックビルディング姿勢に対するコメント

1.注目度…全般的なIPOとしての注目

物流会社向けのコンサル業、従業員の管理以外にシステム系導入もある。

2024年問題など物流関係はコンサルや外部の手助けを必要としている分野で注目度高い。

上場日は9月26日で4社同時上場予定。

買い分散の影響を受けて初値は盛り上がらない可能性。

2.割安性…PER,PBRなど財務情報、価格設定から

2025年6月度、単体予想EPSは56.62。

想定価格630円から計算される予想PERは約11.13倍。

業績は安定推移。成長性が加味されてないため割安感のある価格設定に見える。

単価も低めで買いやすいIPOとして注目されそう。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約6.88億(想定価格ベースOA分含む)の小型IPO。

上場市場は東証グロース市場。主幹事は東海東京証券。

公募売出比は約半々。オファリング・レシオは若干高めの水準。

社長の間地寛氏が半分弱を売り出す。

既存株主にベンチャーキャピタルなどの名前は見当たらず、

ロックアップも価格解除などもなくしっかりしているため上場後の売り圧は皆無。

ストック・オプションの未行使残は92,100株が行使期間内。

行使価格もそれほど安くないので妥当な設定。目立って気にする部分はない。

需給面は良好。4社同時上場の影響をどう考えるか程度。

4.業種…人気化しそうな業種か?魅力があるかなど

物流問題に対応する企業なのでテーマ性高く魅力。

業績も30期を迎え安定的に推移しており、そこに需要の強さが予測できることから投資し易さがある。

上場時の割安感から株価の下支えと同時に、未来の期待度もあるというリスクが少なそうな魅力あり。

5.評価…総合的評価や特記的事項を含める

総合評価はB級評価とする。

物流問題に対応して伸びている会社ということでテーマ性高く注目を集めそう。

そんな中、割安感からくる買い易さ、業績の安定性もあるので強みは多い。

上場後の売り圧も乏しいことから、一旦高めの株価水準までは目処がつきやすい。

一方で4社同時上場、成長率の低さから盛り上がりに欠けやすい部分もあり。

初値視点だけ見るとプラスにはなるけど、伸び悩む可能性もあり。

初値が伸び悩んだ場合は、最近のIPOでは尻窄みにしばらく推移する可能性もあるし、

上場ラッシュ中は強弱分かれやすいので、中途半端な上昇だとすぐに勢いを失う。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

物流会社向けのコンサル業、従業員の管理以外にシステム系導入もある。

2024年問題など物流関係はコンサルや外部の手助けを必要としている分野で注目度高い。

上場日は9月26日で4社同時上場予定。

買い分散の影響を受けて初値は盛り上がらない可能性。

2.割安性…PER,PBRなど財務情報、価格設定から

2025年6月度、単体予想EPSは56.62。

想定価格630円から計算される予想PERは約11.13倍。

業績は安定推移。成長性が加味されてないため割安感のある価格設定に見える。

単価も低めで買いやすいIPOとして注目されそう。

3.規模…吸収金額と市場、売り圧力関係

吸収金額は約6.88億(想定価格ベースOA分含む)の小型IPO。

上場市場は東証グロース市場。主幹事は東海東京証券。

公募売出比は約半々。オファリング・レシオは若干高めの水準。

社長の間地寛氏が半分弱を売り出す。

既存株主にベンチャーキャピタルなどの名前は見当たらず、

ロックアップも価格解除などもなくしっかりしているため上場後の売り圧は皆無。

ストック・オプションの未行使残は92,100株が行使期間内。

行使価格もそれほど安くないので妥当な設定。目立って気にする部分はない。

需給面は良好。4社同時上場の影響をどう考えるか程度。

4.業種…人気化しそうな業種か?魅力があるかなど

物流問題に対応する企業なのでテーマ性高く魅力。

業績も30期を迎え安定的に推移しており、そこに需要の強さが予測できることから投資し易さがある。

上場時の割安感から株価の下支えと同時に、未来の期待度もあるというリスクが少なそうな魅力あり。

5.評価…総合的評価や特記的事項を含める

総合評価はB級評価とする。

物流問題に対応して伸びている会社ということでテーマ性高く注目を集めそう。

そんな中、割安感からくる買い易さ、業績の安定性もあるので強みは多い。

上場後の売り圧も乏しいことから、一旦高めの株価水準までは目処がつきやすい。

一方で4社同時上場、成長率の低さから盛り上がりに欠けやすい部分もあり。

初値視点だけ見るとプラスにはなるけど、伸び悩む可能性もあり。

初値が伸び悩んだ場合は、最近のIPOでは尻窄みにしばらく推移する可能性もあるし、

上場ラッシュ中は強弱分かれやすいので、中途半端な上昇だとすぐに勢いを失う。

全体考察

総合得点は6点で、私のBBスタンスはB評価です

アスアへのみんなの初値予想

初値的中で最大2000円分のアマゾンギフト券をゲット!皆さんの初値予想の投稿をお待ちしています。アスアの初値予想投票は締め切りました。

現在の読者予想件数:47件

読者予想サマリ 平均値:973円 | 中央値:930円 | 補正値:973円

最高:2,300円 >>>> 最低:600円

最高:2,300円 >>>> 最低:600円

kuro様(2024/09/24) スタンス:(B) BB期間終了後

予想値:1,020円(公募価格比:+340円)

5割も上がれば良し

parms様(2024/09/24) スタンス:(B) BB期間終了後

予想値:905円(公募価格比:+225円)

同時上場IPO多すぎ

k&k様(2024/09/21) スタンス:(C) BB期間終了後

予想値:862円(公募価格比:+182円)

価格が低いので欲しいですが・・・

ぽろじ様(2024/09/20) スタンス:(A) BB期間終了後

予想値:1,000円(公募価格比:+320円)

一枚いただいたので、希望を込めて。

yossarian様(2024/09/20) スタンス:(B) BB期間終了後

予想値:697円(公募価格比:+17円)

好評価したいが同日上場多いのがマイナス。初値は微妙な上昇に留まるのではないか。

hakio様(2024/09/20) スタンス:(B) BB期間終了後

予想値:982円(公募価格比:+302円)

goodcampany

かぶま様(2024/09/19) スタンス:(B) BB期間終了後

予想値:1,360円(公募価格比:+680円)

2倍に期待

yupa様(2024/09/19) スタンス:(B) BB期間終了後

予想値:880円(公募価格比:+200円)

良さそう

りきちゃん様(2024/09/18) スタンス:(B) BB期間終了後

予想値:960円(公募価格比:+280円)

義兄が建築系安全コンサルしてます。80歳過ぎてもやめられません。安全の需要大。

ファンダ分析家様(2024/09/18) スタンス:(A) メルアドなし BB期間終了後

予想値:2,260円(公募価格比:+1,580円)

hanpa様(2024/09/18) スタンス:(A) BB期間終了後

予想値:1,150円(公募価格比:+470円)

ほいみん様(2024/09/15) スタンス:(B) BB期間終了後

予想値:910円(公募価格比:+230円)

ピタリ賞ねらいです

LucasKanade様(2024/09/15) スタンス:(B) BB期間終了後

予想値:1,100円(公募価格比:+420円)

物流は国の要

切り干し大根様(2024/09/15) スタンス:(A) BB期間終了後

予想値:1,050円(公募価格比:+370円)

軽量なので買いが集まれば面白い

ハフ様(2024/09/15) スタンス:(B) BB期間終了後

予想値:1,000円(公募価格比:+320円)

軽量なので期待したい

みんすくみ様(2024/09/15) スタンス:(B) BB期間終了後

予想値:925円(公募価格比:+245円)

アストロにつられて上がるかも

n2様(2024/09/13) スタンス:(B) BB期間終了前

予想値:885円(公募価格比:+205円)

同日に他のIPOがありそうですが、それでも結構あがるかと思いました

だるたにあん様(2024/09/13) スタンス:(B) BB期間終了前

予想値:920円(公募価格比:+240円)

4社同時上場だと1000円は超えなさそうで、これくらいかな

CYO様(2024/09/12) スタンス:(B) BB期間終了前

予想値:1,100円(公募価格比:+420円)

小粒ですし思いのほか上がるのでは

ピア様(2024/09/12) スタンス:(B) BB期間終了前

予想値:890円(公募価格比:+210円)

業績も安定しているし、規模も小さく物流系なのでこのくらいはいきそう。

haru様(2024/09/11) スタンス:(B) BB期間終了前

予想値:960円(公募価格比:+280円)

これは上がる?

山田様(2024/09/11) スタンス:(C) BB期間終了前

予想値:600円(公募価格比:-80円)

悪くはないがペナルティの厳しすぎる主幹事が東海東京証券だからパス

かっきー様(2024/09/11) スタンス:(B) BB期間終了前

予想値:1,019円(公募価格比:+339円)

じわじわ騰がる感じかな。

ハフ様(2024/09/10) スタンス:(C) BB期間終了前

予想値:800円(公募価格比:+120円)

まあまあかな

hal様(2024/09/10) スタンス:(B) BB期間終了前

予想値:950円(公募価格比:+270円)

欲しいです

まつ様(2024/09/10) スタンス:(C) BB期間終了前

予想値:820円(公募価格比:+140円)

吸収金額が少ない。

UG様(2024/09/09) スタンス:(B) BB期間終了前

予想値:880円(公募価格比:+200円)

本来こういう会社に投資すべき

IPO投資家様(2024/09/09) スタンス:(B) BB期間終了前

予想値:1,020円(公募価格比:+340円)

4社同時上場だが、値ごろ感で1.5倍くらい。

レモンパン様(2024/09/09) スタンス:(B) BB期間終了前

予想値:780円(公募価格比:+100円)

少し厳しめで。

愛読者様(2024/09/08) スタンス:(B) BB期間終了前

予想値:1,000円(公募価格比:+320円)

これは少し期待できる

米国財政破綻様(2024/09/08) スタンス:(D) BB期間終了前

予想値:620円(公募価格比:-60円)

米国リスク

my20001様(2024/09/08) スタンス:(S) BB期間終了前

予想値:930円(公募価格比:+250円)

相手は同日上場より、9月3月決算銘柄かもしれません

ussy77様(2024/09/07) スタンス:(B) BB期間終了前

予想値:945円(公募価格比:+265円)

スティンガー様(2024/09/07) スタンス:(C) BB期間終了前

予想値:735円(公募価格比:+55円)

事業内容や安定した業績はよいですが、主幹事の弱さと4社同時上場なのでこのくらいで。

takatyann様(2024/09/06) スタンス:(S) メルアドなし BB期間終了前

予想値:2,300円(公募価格比:+1,620円)

最強のipo

色違いのベトベトン様(2024/09/06) スタンス:(C) BB期間終了前

予想値:690円(公募価格比:+10円)

4社の中では一番放置されそうだけど軽い安いからトントンくらい

SS様(2024/09/06) スタンス:(B) BB期間終了前

予想値:812円(公募価格比:+132円)

軽さでどこまで

ネオ様(2024/09/04) スタンス:(C) BB期間終了前

予想値:630円(公募価格比:-50円)

東東恒例の微妙案件か!?

小豆ちゃん様(2024/09/04) スタンス:(C) BB期間終了前

予想値:815円(公募価格比:+135円)

そこそこで終わり期待外れ

たけ様(2024/09/02) スタンス:(B) BB期間終了前

予想値:960円(公募価格比:+280円)

ドライバーの環境が良くなることを期待して。

みよぶー様(2024/09/02) スタンス:(B) BB期間終了前

予想値:1,300円(公募価格比:+620円)

最近、ついてます。当選、かつ予想的中!

TK様(2024/09/01) スタンス:(B) BB期間終了前

予想値:990円(公募価格比:+310円)

このくらいかな

mu-mu2様(2024/08/30) スタンス:(B) BB期間終了前

予想値:990円(公募価格比:+310円)

何とかなりそうかな

ルイコスタ様(2024/08/28) スタンス:(B) BB期間終了前

予想値:800円(公募価格比:+120円)

吸収金額が小さいのでこなせると思う。

フレディ様(2024/08/27) スタンス:(C) BB期間終了前

予想値:730円(公募価格比:+50円)

びみょー

ゆらゆら様(2024/08/24) スタンス:(B) BB期間終了前

予想値:805円(公募価格比:+125円)

軽量級で地味な銘柄、更に4社上場と不安な面もそれなりには伸びる予感。

800円辺りが初値のポイントだが地合い次第。

800円辺りが初値のポイントだが地合い次第。

きむ様(2024/08/24) スタンス:(B) BB期間終了前

予想値:990円(公募価格比:+310円)

少し上

※ 情報は更新・訂正されている可能性がありますので、詳細は企業ホームページ・目論見書などで確認してください。